Abril 2015

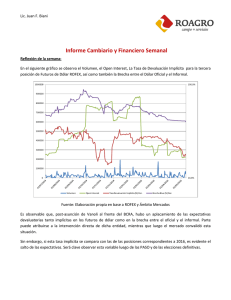

Anuncio

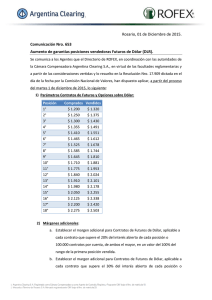

FUTUROS Y OPCIONES INFORME Número 73 Marcelo Comisso Director Responsable y Jefe de Research Javier Tavani Analista Senior Sebastian Brudersohn Analista Guadalupe Galambos Asistente de investigación Abril 2015 CONTENIDO • Presentación del Programa de Nuevos Operadores de ROFEX • Mercado de Contado • Mercado Monetario • Mercado de Futuros • Columnista invitado: Juan M. Cappellini, “Argentina y su curva externa, un reflejo del riesgo país” Director responsable: Marcelo Comisso // Propietario: Mercado a Término de Rosario SA. // Domicilio legal: Paraguay 777, piso 15º, Rosario, Santa Fe // Registro DNDA: 5209051 // Edición exclusivamente online // © Copyright 2010 ROFEX ® Mercado a Término de Rosario S.A. Todos los derechos reservados www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados MERCADO DE CONTADO Durante abril se siguió corroborando la continuidad de la estrategia oficial: retrasar lo más posible el tipo de cambio. De esta forma, verificamos que en ese mes el avance del tipo de cambio oficial mayorista (comunicación BCRA A3500) fue apenas inferior al 1 %: se incrementó 0,96 %, finalizando el mes en 8,9047 pesos por dólar. Promediando la primera semana de mayo se encuentra en torno a los 8,92 pesos. La variación anualizada se encuentra en torno al 13 % anual. Así se mantiene la dinámica de devaluaciones mensuales estabilizadas desde fines del año pasado en torno al 1% mensual. Este ritmo, si bien es superior al del último cuatrimestre del 2014 (en torno al 0,50% por mes en promedio), continúa en niveles muy acotados. Más incluso si se compara con las trayectorias de las monedas de los demás países de la región. Y claramente por debajo de la inflación doméstica, que en marzo según el IPC Congreso se ubicó en el 2,12%. pasado la activación de distintos tramos del swap con china, el acuerdo con el Banco de Francia para hacer frente a los pagos al Club de París y la licitación de la banda 4G, le dieron aire a las reservas y despejaron la expectativas de una corrección abrupta en el tipo de cambio. Al mismo tiempo, el giro en la política oficial de comenzar a financiar parcialmente el déficit en las cuentas públicas a partir de la colocación de deuda en pesos, impuso un freno a las expectativas de fuerte monetización del déficit descomprimiendo la dolarización de carteras. Sin embargo, una parte sustancial de la disminución de la brecha debe buscarse en los niveles record de venta de dólar ahorro. En todo el año pasado el monto se ubicó apenas por encima de los 3.000 millones de dólares, mientras que al cierre del primer cuatrimestre la cifra se ubicó cerca de 1.900 millones. El pasado abril fue récord, con 495 millones de dólares, y los datos de lo que va de mayo inducen a pensar que se perfila a sobrepasarlo. La abundante venta de billetes alimenta la oferta en el canal informal y permite que la brecha con el dólar paralelo se encuentre hoy en mínimos de un año: cerca del 40 %, en torno a los 12,60 pesos. Es sintomático que a comienzos de mes, cuando se concentran las mayores compras de dólar ahorro la brecha tiende a contraerse para luego repuntar sobre fin de mes, cuando prácticamente se ha cubierto el cupo de compras. Fuente: elaboración propia en base a datos del BCRA En cuanto al dólar MEP, también se encuentra en un mínimo cercano a los 11,80, lo que supone una caída mayor al 4% en dos meses. El contado con liquidación se encuentra en niveles similares. Además de la estabilidad del tipo de cambio formal, también debe destacarse la persistente reducción de la brecha entre éste último y el dólar bolsa, el contado con liquidación y el dólar paralelo o informal. Recordemos que el pico de la brecha se produjo en septiembre de 2014, en ese momento, con el blue próximo a los 16 pesos, la brecha con respecto al tipo de cambio oficial alcanzó el 90 %. Desde entonces, varios han sido los factores que contribuyeron a descomprimir la presión sobre el mercado cambiario: sobre el tramo final del año www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 2 abajo en la comparación interanual del período enero-abril, según datos de CIARA-CEC. Fuente: elaboración propia en base a datos del BCRA El uso del tipo de cambio como única ancla nominal de la economía, conlleva un alto costo para la economía. El atraso cambiario resta dinamismo al sector exportador, y alienta el retraso en la liquidación de los dólares de la cosecha ante la expectativa de un salto en el tipo de cambio (que se acentúa por la baja en los precios internaciones). Ante las dificultades de acceso al financiamiento externo, producto de las restricciones impuestas por el juez Griesa, la carencia de dólares se resuelve aumentando más el cepo importador. Distintos informes privados señalan una caída de las importaciones superior al 20% durante el primer trimestre del año, explicado principalmente por las restricciones oficiales. Los problemas en la oferta que genera la falta de insumos importados impactan negativamente en la actividad económica, a la vez que contribuyen al repunte de la inflación, restando eficacia al uso del tipo de cambio como ancla de precios. Por ejemplo, según el Índice General de Actividad Económica de Ferreres& Asociados, en marzo la actividad económica se contrajo un 1,5 %. De esta manera, la economía acumula trece meses consecutivos de caída. En tanto que el retroceso anualizado para el primer trimestre del año se ubicó en 2,3 %. A esta altura del año, con una producción record de soja, próxima a las 60 millones de toneladas, el efecto combinado de la demora en las ventas de los productores y la caída en los precios internacionales, en relación a la campaña pasada, hacen que la liquidación de divisas del complejo oleaginoso y cerealero se encuentre un 31% más Frente a este escenario, el gobierno consiguió algo de alivio en las cuentas externas, al lograr sortear con cierto éxito “el cepo impuesto por Griesa”, aunque a un alto costo, en términos financieros, mediante la ampliación de la emisión de Bonar 2024, a lo cual se sumó la colocación de deuda por parte de YPF. Todos estos elementos contribuyen a engrosar el nivel de reservas (ver apartado Mercado Monetario) y permiten relajar las limitaciones a las importaciones, aliviando el clima recesivo de la economía. Otro factor favorable, fue la pausa en el proceso de apreciación del dólar con respecto a la mayoría de las monedas. En este sentido, durante el mes de abril, lo más destacado fue la reversión en el proceso de depreciación del real brasilero, la moneda más significativa en cuanto al nivel de intercambio comercial para argentina, que se apreció e un 5,6 %, luego de un rally de seis meses que lo había llevado de 2,23 a 3,30. En los primeros días de mayo vuelve a depreciarse con fuerza. Esto se reflejará en el próximo informe, cuando tengamos el nivel del Tipo de Cambio Real Multilateral de ROFEX (TCRM)1. Hasta marzo, el indicador se ubicó en un nivel de 1,32 (base diciembre de 2001 = 1). De esa forma, la apreciación en términos reales de los últimos doce meses se situó en 30 %. 1 El TCRM ROFEX es deflactado por la inflación doméstica y los Precios al Productor de nuestros respectivos socios. Desde junio de 2013 se reemplazó la serie de precios local con la cual se elabora el tipo de cambio real multilateral de ROFEX. Dada la reducción del número de fuentes con las que se cuenta para elaborar un índice de precios a partir de los relevamientos de los institutos provinciales de estadísticas, se ha optado por empalmar la serie con las variaciones del IPC Congreso, desde enero de 2012. www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 3 situación era el fuerte incremento de la asistencia al Tesoro nacional. Fuente: elaboración propia en base a datos de Reuters, Mecon, BCRA, ROFEX e institutos de estadísticas MERCADO MONETARIO La base monetaria terminó el mes de marzo en 440.000 millones de pesos, lo que significó una baja mensual de 1,36 % (o 6.000 millones de pesos). En términos interanuales, la expansión del dinero de alta potencia redujo el salto a 26,2 %. Si se compara el nivel actual de la base con el del cierre del último año, la caída se ubica en 4,8 %, un ratio algo menor al del mismo lapso de 2014, que había sido de 7,5 %. Se trata de la reducción estacional propia de todos los comienzos de año, luego de las expansiones de los cierres de años anteriores. Fuente: elaboración propia en base a BCRA Esta situación se revirtió en marzo, mes en el que los vencimientos de letras y notas superaron a las colocaciones nuevas, dando como resultado una expansión de la base de 14.000 millones de pesos. La baja en la colocación de títulos del Central se encuentra vinculada a la decisión de volver a reducir la tasa ofrecida en las licitaciones semanales, en hasta 25 puntos básicos. Incluso, suspendieron licitaciones de Lebacs a un año debido, según se explicó, a una coordinación con el Tesoro por la licitación del Bonac (Bono del Tesoro Nacional) a fines de mes, en dos series a 12 y 18 meses (vencimiento en marzo y septiembre de 2016), que paga tasa trimestral variable –Lebac 90días-. En esa licitación se adjudicaron títulos por 4.700 millones de pesos. Fuente: elaboración propia en base a datos del BCRA A la hora de evaluar las fuentes del comportamiento de la base, cabe destacar que tanto en marzo – también se viene verificando en lo que va de abrilla entidad monetaria dejó de esterilizar a través de títulos propios. En el primer bimestre, había colocado letras y notas sacando de circulación más de 40.000 millones de pesos. La contracara de esta Fuente: elaboración propia en base a datos del BCRA En tanto, las reservas internacionales cerraron en marzo en 31.490 millones de dólares, prácticamente www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 4 sin cambios respecto al cierre de febrero. A fines de abril lograron ubicarse apenas por debajo de 34.000 millones, luego de los ingresos por las colocaciones de deuda del Tesoro y de YPF registrando un incremento de de 2.500 millones de dólares, el mayor aumento desde diciembre de 2014. Miles de US$ 8.000.000 7.000.000 Mercado de Cambios Futuros, Forwards y Forex-Mae MAE SPOT ROFEX (Futuros Dólar) OCT MAE (Forwards Dólar) 6.000.000 5.000.000 4.000.000 3.000.000 2.000.000 1.000.000 0 Fuente: elaboración propia en base a datos de ROFEX y MAE. Fuente: elaboración propia en base a BCRA MERCADO DE FUTUROS Volumen e interés abierto En el tercer mes del año, la operatoria conjunta para los mercados a término de dólar repuntó considerablemente al alcanzar los 7.998,65 millones de dólares. De esta forma, el mercado de dólar a plazo creció un 48,75 % respecto a febrero y 33,72 % en la comparación interanual. Como suele suceder, ROFEX concentró la mayor parte de los negocios en el mercado a término de dólar al acaparar el 75,59 % de la operatoria (6.046,45 millones de dólares). En tanto, la operatoria mensual de forwards estandarizados en el MAE fue de u$s 1.952,20 millones. En cuanto al mercado de contado –spot- la operatoria de dólar en la rueda FOREX del MAE creció hasta los 3.192,10 millones de dólares en marzo, 62,36 % por encima de febrero y 3,10 % más que marzo de 2014. En lo que respecta a la operatoria de los futuros de Títulos Públicos Nacionales (TPN) –integrados en la actualidad por el Boden 15 (RO15), Bonar X (AA17), Bonar 2024 (AY24) y Bonad 2016 (AO16)- en marzo se negociaron 6.308 contratos ó 6,308 millones de bonos –recordemos que cada contrato equivale a 1.000 nominales- llevando al acumulado del año a 30.945 contratos o 30,945 millones de bonos. Cabe destacar que se trata de productos con entrega a las 72 horas hábiles siguientes del día de vencimiento. Por su parte, el interés abierto (IA) –la sumatoria de los contratos que no han sido cancelados ni han vencido- de los TPN promedió los 11.377 contratos en el tercer mes del año (11,377 millones de bonos). En este contexto, el conjunto de productos integrantes de la ex División de Derivados Financieros (DDF) de ROFEX –conformada por los futuros y opciones de Dólar, Euro, Oro, Petróleo, Cupones PBI en pesos, Títulos Públicos Nacionales, Maíz Chicago, Soja Chicago- totalizó una operatoria de 6.065,52 millones de dólares en el tercer mes del año, con un promedio diario de 303,28 millones. De este modo, el volumen acumulado del año de la operatoria de la ex –DDF se ubicó en 15.716,84 millones de dólares, 15,88 % por debajo que el primer trimestre del 2014. Por su parte, en marzo, el interés abierto tuvo un promedio diario de 2.582,27 millones de dólares. De esta forma, el IA del mes se situó un 6,52 % por debajo respecto a febrero y 36,22 % menos en la comparación interanual. www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 5 Resumen de Derivados Financieros (en Contratos) Volumen Interés Abierto 2007 25.178.292 599.987 2008 42.128.472 1.948.245 2009 51.262.816 2.852.707 2010 61.893.650 1.895.446 2011 54.669.211 2.032.816 2012 50.647.218 2.160.219 2013 50.653.449 2.237.880 2014 64.853.394 3.763.483 Enero 5.687.829 3.201.750 Febrero 3.963.490 2.762.296 Marzo 6.065.517 2.582.269 Acum.2015 15.716.836 2.848.772 Variación Mensual 53,03% -6,52% Variación Interanual 24,97% -36,22% Participación de Posiciones en el volumen de Futuros Dólar. Marzo 2015 6ta; 3,19% 4ta; 5,87% 7ma; 4,35% 5ta; 5,49% 8va; 4,48% 3ra; 10,07% 9na; 2,82% 10ma; 2,35% 11ra; 4,45% 2da; 20,63% + 12da; 8,49% 1ra; 25,14% Participación del IA por Posición. Marzo 2015 Fuente: elaboración propia en base a datos de ROFEX. 1 35% 13 En cuanto a la distribución del volumen por vencimiento en los futuros de dólar, como suele suceder, el tramo corto de la curva –del primer al tercer vencimiento inclusive- acaparó la mayor parte de los negocios del mes al quedarse con el 55,85 % del total operado en marzo (destacándose el primer vencimiento con el 25,14 % del total). Pese a esta concentración, la dominancia del tramo corto cayó casi 18 puntos porcentuales respecto a la distribución del volumen en febrero. Por su parte, el tramo medio de la curva –del cuarto al octavo vencimiento inclusive- tuvo una participación del 23,39 % en marzo. Finalmente, cabe resaltar que el tramo largo de la curva tuvo una notable participación en los negocios del mes al concentrar el 20,76 por ciento de las operaciones, el mayor guarismo desde el 2009. En particular, se destacó la participación de la decimotercera posición, es decir el contrato de futuro de dólar con vencimiento en marzo del 2016, que se quedó con el 8,49 % del volumen negociado en el mes. En cuanto al interés abierto, las posiciones se concentraron en el tramo corto de la curva, con un 68,74 %, sobresaliendo el primer vencimiento con el 38,39 %. Por su parte, el tramo medio concentró el 24,28 % en el tercer mes del año y el tramo largo saltó del 0,61 % en febrero al 6,98 % en marzo. 2 30% 25% 12 Promedio diciembre 2014 3 20% 15% 10% Promedio enero 2015 5% 11 4 0% Promedio febrero 2015 10 5 Promedio marzo 2015 9 6 8 7 Fuente: elaboración propia en base a datos de ROFEX. Precios y tasas de interés implícitas Como viene sucediendo en los últimos meses, la desaceleración del ritmo de depreciación de los últimos meses y las menores expectativas de que suceda una corrección cambiaria en el corto plazo se vieron reflejadas en una nueva caída de las cotizaciones en todos los vencimientos. De este modo, en la comparación punta a punta (27 febrero31 de marzo), el promedio de todas las posiciones cayó un 1,41 %. En particular, los mayores descensos se produjeron en el tramo medio de la curva (séptimo y octavo vencimiento). Cotizaciones- Futuros de dólar (variaciones punta a punta) DLR032015 DLR092015 DLR102015 DLR122015 DLR012016 DLR022016 27/02/2015 8,91 10,13 10,35 10,80 11,03 31/03/2015 8,82 9,92 10,13 10,65 10,98 11,23 Variación -1,02% -2,10% -2,17% -1,39% -0,48% -0,22% www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 11,25 6 spread con las implícitas de ROFEX para el promedio de todas las posiciones se ubicó en el 2,17 %. Cotizaciones de los Futuros de Dólar (por contrato) DLR032015 13 DLR062015 DLR092015 DLR0102015 12,5 12 Estructura Temporal de Tasas de Interés NDF 11,5 11 Prom Nov-14 10,5 Prom Dic-14 Prom Feb-15 Prom Mar-15 35% 10 9,5 9 30% 8,5 25% Fuente: elaboración propia en base a datos de ROFEX. 20% 1y 9na 6ta 3ra 15% 1ra Como venimos mencionando en nuestros informes mensuales, en condiciones normales la cotización del futuro no debería reflejar las expectativas de devaluación, sino más bien el arbitraje entre el dólar spot y las tasas de interés en moneda local y extranjera, (paridad cubierta de tasas). No obstante, dadas las vigentes restricciones para acceder al Mercado Único y Libre de Cambios (MULC), dicho arbitraje resulta difícil de explotar lo que lleva a que la evolución de las tasas implícitas de los futuros sea interpretada como un proxy de la depreciación esperada por el mercado. En este contexto, para el promedio de las posiciones, la tasa implícita se ubicó en 25,33 % en marzo, 1 punto porcentual por encima del mes precedente. Fuente: elaboración propia en base a datos de ROFEX y Reuters. ETTI - Futuros de Dólar ROFEX Prom Abr-14 Prom Dic-14 Prom Feb-15 Prom Mar-15 35% 30% 25% 20% 15% 15 14 13 12 11 9 10 8 7 6 5 4 3 2 1 10% Fuente: elaboración propia en base a datos de ROFEX. Por su parte, las tasas implícitas de los contratos de cobertura cambiaria con liquidación financiera en Nueva York, NDF (Non Delivery Forwards), utilizadas comúnmente como una aproximación a una medida de riesgo cambiario local al no considerar la intervención del Banco Central, promediaron en marzo 27,06 %, un punto y medio por encima del dato de febrero. De este modo, el www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 7 “Argentina y su curva externa: un reflejo del riesgo país” Por Juan Martín Capellini Analista de Renta Fija de TPCG Con la emisión de US$ 1.416 millones en Bonar 2024 del 21 de abril pasado, el estado argentino logró, tras varios intentos frustrados, volver a emitir deuda denominada en moneda extranjera en un monto significativo. En un contexto mundial donde Suiza logró emitir a 10 años a una tasa negativa de 0,055%, Alemania a 5 años al -0,08%, México a 100 años al 5,75%, Uruguay a 36 años al 5,1%, y Kenia a 10 años al 6,875%, que Argentina emita a 9 años al 8,96% es un fiel reflejo del elevado riesgo que implica invertir en Argentina. la fuerte depreciación de sus monedas, algunos serios problemas de corrupción e, inclusive, importantes conflictos geopolíticos. Riesgo argentino relativo a LatAm El rendimiento que ofrece Argentina por sus títulos es excesivo comparado al resto de sus pares latinoamericanos. El 8,7% que se le exige a la Argentina por un título a 10 años en el mercado secundario se compara contra los rendimientos irrisorios que ofrecen Brasil (4,1%), Colombia (3,7%), Uruguay (3,3%), y Perú (3,1%). El riesgo argentino en el mundo La prima de riesgo, entendida como la diferencia entre el rendimiento de un título denominado en dólares y el del comparable libre de riesgo (léase Treasury de USA), es el premio que exigen los inversores para tolerar el riesgo específico del emisor del primero de ellos. El EMBI+, índice elaborado por JP Morgan Chase, intenta sintetizar la prima de riesgo de cada emergente. Tal índice refleja que el riesgo país actual de la Argentina es de 620 puntos básicos, siendo superado tan solo por Venezuela (2.240pbs) y Ucrania (3.260pbs). Para encontrar al emergente posicionado un escalón más abajo en la escala de riesgo medido por este índice, debemos ya irnos por debajo de la barrera de los 300pbs, donde encontramos a Rusia (288pbs), Brasil (280pbs), Croacia (270pbs), y Turquía (EMBI 255pbs). Desde este punto de vista, Argentina es percibida por el mercado como un híbrido muy particular. Por un lado, conlleva mucho menos riesgo que las economías más golpeadas del mundo y al borde del default; de hecho, Argentina está en default. Por el otro lado, ofrece bastante más riesgo que países que en los últimos seis meses han comenzado a exponer una creciente fragilidad macroeconómica, devenida de la caída en el precio de sus commodities estrella, Contexto financiero mundial Nos encontramos en un mundo de tasas colapsadas: 10-year de U.S.A. por debajo del 2,0%, la de Alemania en torno al 0,15%, la de Japón al 0,3%, y la de Gran Bretaña al 1,70%. Esta realidad no es más que una consecuencia directa del hecho de que los principales bancos centrales del mundo han ido adoptando una postura cada vez más dovish desde 2008, inyectando una liquidez sin precedentes a través de la implementación de políticas monetarias heterodoxas inicias por Ben Bernanke como respuesta a las duras consecuencias de la crisis subprime. Durante este período, los emergentes han disfrutado de las bonanzas de una etapa histórica de i) endeudamiento en moneda extranjera a largo plazo a tasas “regaladas”, y de ii) términos de intercambio récord, que alimentaron su superávit de cuenta corriente sin cesar. En este contexto, los créditos con poca solidez desde lo ´fundamental´ se confunden con lo Investment Grade, ya que la diferencia de rendimientos en términos absolutos se www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados ha vuelto despreciable al acercarse todos ellos a tasa cero. Argentina, lejos de esta realidad, y sin haber recurrido a las tasas deprimidas para endeudarse, hoy ofrece rendimientos difíciles de hallar en alguna otra parte del mundo. Medida alternativa de riesgo De acuerdo al Country Risk Score elaborado por Bloomberg para un grupo de 81 países (entre desarrollados y emergentes), Argentina se ubica en el puesto 61 con un score total de 17,5 puntos sobre 100 posibles. De las tres categorías que toma en cuenta Bloomberg para llegar al score agregado (Financial, Economic, y Political), es aquella que mide las condiciones políticas del país la que se lleva la peor parte: Argentina se ubica 77°, tan solo por encima de seis países, con Venezuela, Nigeria, y Honduras entre ellos. Hay un hecho que es insoslayable: la comunidad financiera internacional sigue percibiendo a la Argentina como un crédito de riesgo muy elevado. Mal que nos pese, el riesgo país es el benchmark que los acreedores utilizan para demandar cualquier emisión de deuda. Este hecho adquiere suma importancia frente a la necesidad que tendrá el nuevo gobierno de recurrir al mercado financiero internacional para solucionar, desde mi punto de vista, el innumerable conjunto de desbalances macroeconómicos que éste heredará. El costo en el que incurriría el país por emitir miles de millones de dólares al nivel actual de tasas comprometería fuertemente las cuentas fiscales y externas en el futuro cercano. La pregunta que queda entonces por responder es: ¿podrá el nuevo gobierno, con cierto grado de coherencia económica, llevar la prima de riesgo país a niveles normales, es decir, semejante a aquel de nuestros pares latinoamericanos? www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados 2 www.rofex.com.ar investigacion@rofex.com.ar Copyright © 2010 ROFEX ® Mercado a Término de Rosario SA Todos los derechos reservados