Actividad financiera en la empresa

Anuncio

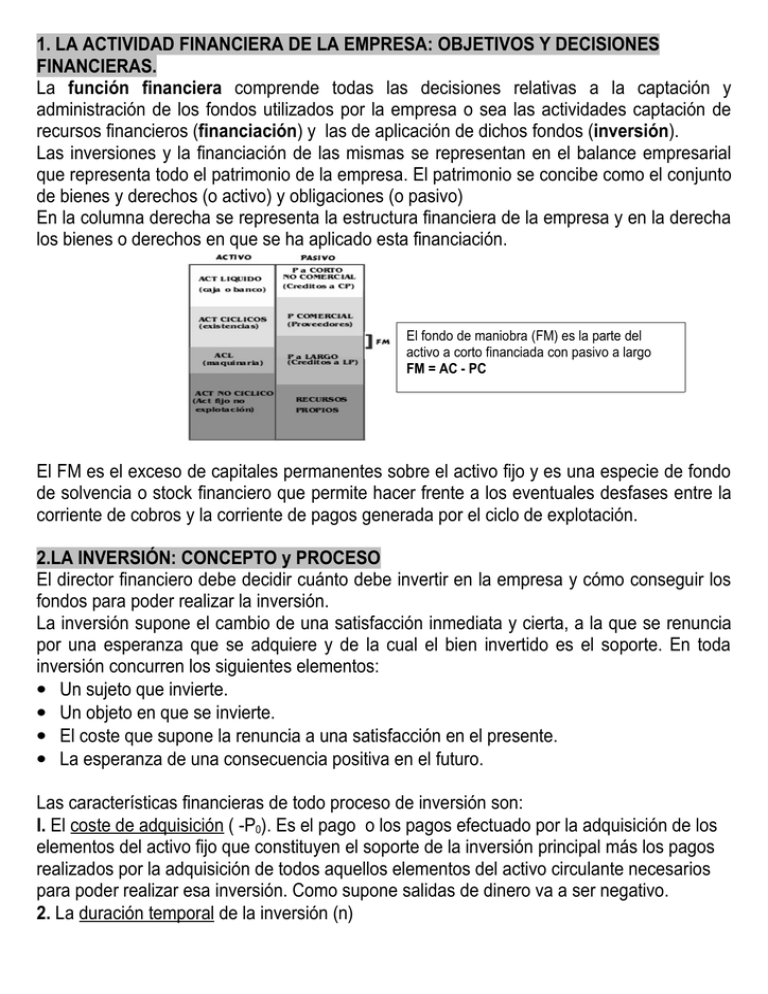

1. LA ACTIVIDAD FINANCIERA DE LA EMPRESA: OBJETIVOS Y DECISIONES FINANCIERAS. La función financiera comprende todas las decisiones relativas a la captación y administración de los fondos utilizados por la empresa o sea las actividades captación de recursos financieros (financiación) y las de aplicación de dichos fondos (inversión). Las inversiones y la financiación de las mismas se representan en el balance empresarial que representa todo el patrimonio de la empresa. El patrimonio se concibe como el conjunto de bienes y derechos (o activo) y obligaciones (o pasivo) En la columna derecha se representa la estructura financiera de la empresa y en la derecha los bienes o derechos en que se ha aplicado esta financiación. El fondo de maniobra (FM) es la parte del activo a corto financiada con pasivo a largo FM = AC - PC El FM es el exceso de capitales permanentes sobre el activo fijo y es una especie de fondo de solvencia o stock financiero que permite hacer frente a los eventuales desfases entre la corriente de cobros y la corriente de pagos generada por el ciclo de explotación. 2.LA INVERSIÓN: CONCEPTO y PROCESO El director financiero debe decidir cuánto debe invertir en la empresa y cómo conseguir los fondos para poder realizar la inversión. La inversión supone el cambio de una satisfacción inmediata y cierta, a la que se renuncia por una esperanza que se adquiere y de la cual el bien invertido es el soporte. En toda inversión concurren los siguientes elementos: • Un sujeto que invierte. • Un objeto en que se invierte. • El coste que supone la renuncia a una satisfacción en el presente. • La esperanza de una consecuencia positiva en el futuro. Las características financieras de todo proceso de inversión son: I. El coste de adquisición ( -P0). Es el pago o los pagos efectuado por la adquisición de los elementos del activo fijo que constituyen el soporte de la inversión principal más los pagos realizados por la adquisición de todos aquellos elementos del activo circulante necesarios para poder realizar esa inversión. Como supone salidas de dinero va a ser negativo. 2. La duración temporal de la inversión (n) 3. Los cobros o entradas de dinero que se producen a lo largo de cada uno de los n subperiodos. 4. Los pagos o salidas de dinero soportados por la empresa durante cada uno de los n subperiodos como consecuencia de la gestión y desarrollo del proyecto. El proceso temporal de toda inversión productiva viene definida por la corriente de cobros y pagos que origina a lo largo del tiempo (cash-flow), como manifestación dineraria de la corriente de ingresos y gastos que siempre va unida a una inversión. Para calcular los CFN seguiremos el siguiente proceso: Ingresos -Gastos = C.F.B. C.F.B. -Amort. = B.A.I. B.A.I. -Imp. = B.D.I. B.D.I. + Amort. = C.F.N. La inversión ha de cumplir dos condiciones previas para su realización: a) De posibilidad o economicidad del proyecto, es decir, que la cifra de cobros sea superior a la de pagos. b) De efectuabilidad o suficiente, también llamada de rentabilidad financiera, que exige que la rentabilidad del proyecto de inversión supere al coste de la financiación. Opcionalmente más información: Aguirre(1995) pág. 374-384 3. MÉTODOS DE SELECCIÓN DE INVERSIONES. Es necesario una magnitud que exprese la contribución del proyecto a la consecución del objetivo empresarial en su ámbito financiero: maximizar el valor de mercado de la empresa para sus propietarios o accionistas. De ahí surgen: MODELOS DE SELECCIÓN ESTATICOS consideran homogeneos euros percibidos en momentos del TRC RCB o FNC tiempo distintos PAY BACK ESTATICO MODELOS DE SELECCIÓN DINAMICOS dinero en el momento presente es preferido a dinero en el futuro puede ser invertido y tener Bª VAN para comparar se valoran las TIR cantidades en el mismo momento del tiempo PAYBACK DINÁMICO VAN= -ΣP(1+i)-n + ΣCFN(1+i)-n CÁLCULO TIR 1. Plantear la fórmula del VAN igualandola a cero y poniendo i como incógnita 2. Despejar i. 1. Si los CFN son constantes usamos las tablas de la suma de una progresión geométrica de razón (1+i) buscando a lo largo de la fila de n el valor Po/CFN, si no lo encontramos exacto y está entre dos i distintos realizaremos la interpolación. 2. Si no se puede despejar lo resolveremos por tanteo: 1. probaremos con distintos i por ejemplo 0.25,0.30,0.15.... 2. Cuando tengamos un VAN menor que cero y otro mayor que cero, sabremos que el i buscado está entre esos dos. 3. Realizaremos una interpolación lineal entre esos dos i y despejaremos. CÁLCULO VAN GLOBAL Nos planteamos la situación siguiente: el dinero que obtenemos de la inversión no lo dejamos por ejemplo en la caja o tesorería de la organización sino que lo reinvertimos, de forma que lo dejamos por ejemplo en un fondo de inversión y nos dan una rentabilidad. Los flujos de caja de la inversión los vamos poniendo en el fondo y no los sacamos hasta que termina la inversión. Cuando exista reinversión de los CFN deberemos calcular el VAN global. Pasos para calcular el VAN global: 1º) Mover todos los CFN hasta el año de finalización de la inversión: cada CFN se multiplica por 1 + la tasa de reinversión, elevado al número de años que lo vayamos a mover. 2º) Mover la cantidad resultante al momento cero de la inversión: dicha cantidad se multiplica por 1 + el coste del capital de la empresa elevada a – el número de años que dure la inversión. 3º) Restarle a la cantidad resultante el Po o desembolso inicial. Pero si lo que se pide es comparar dos proyectos distintos y calcular el VAN global, los pasos son: 1º) Para comparar dos proyectos de Desembolsos iniciales distintos hay que homogeneizar cantidades. Calculamos la diferencia entre los desembolsos a lo que se le llama inversión residual. Consideraremos que la inversión que requiere menor desembolso nos dará la posibilidad de invertir la inversión residual (la diferencia) en el fondo de inversión, con lo que además de capitalizar los CFN capitalizaremos la inversión residual en la inversión de menor desembolso. 2º) Para comparar dos proyectos de distinta duración hay que homogeneizar los tiempos. Si un proyecto finaliza antes que otro; en esos años de diferencia, es decir desde que finalice, lo podremos poner en el fondo de inversión y se producirá una rentabilidad. Supondremos que el valor de la inversión del proyecto corto se mantendrá en el fondo hasta llegar al año en que finalice la inversión del proyecto más largo, considerando de este modo los proyectos de igual duración. 3º) Capitalizamos a la tasa de reinversión. 4º) Actualizamos al coste del capital. 5º) Restarle a la cantidad resultante el Po o desembolso inicial. Pero si estamos calculando el VAN del proyecto de menor desembolso habrá lo que habrá que restarle es: el desembolso inicial y también la inversión residual. Opcionalmente más información: Aguirre(1995) pág. 385-390 4. FINANCIACIÓN EN LA EMPRESA. La financiación en una organización consiste en la obtención de recursos o medios de pago, que se destinan a la adquisición de los bienes de capital que la empresa necesita para el cumplimiento de sus fines. Los tipos de financiación pueden ser clasificados en los que muestra el siguiente cuadro: La rentabilidad económica representa la rentabilidad de los recursos totales de la empresa se calcula BAII/(RA+RP). Es la relación entre el beneficio bruto (antes de pagar intereses e impuestos) y todos los recursos financieros de la empresa (propios o ajenos) La rentabilidad financiera expresa la rentabilidad del capital propio. Se calcula BDII/RP. Es la relación entre los beneficios netos después de pagar intereses e impuestos y la financiación propia. El coste del capital se estima como el coste medio ponderado de los recursos financieros de la empresa. Incluye el coste de los recursos ajenos y también el de los recursos propios pues los accionistas esperan unos dividendos o unas plusvalías que en caso de no obtenerse harían bajar el valor de mercado de la empresa. Opcionalmente más información: Aguirre(1995) pág. 401-425