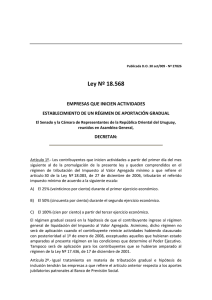

Estudio de la Reforma Fiscal 2004

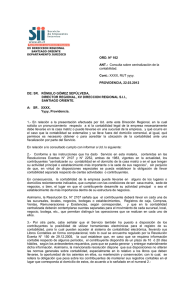

Anuncio