Pastor Fijo, Plan de Pensiones

Anuncio

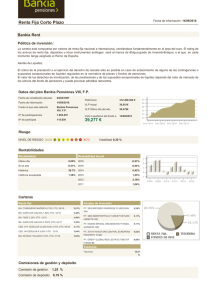

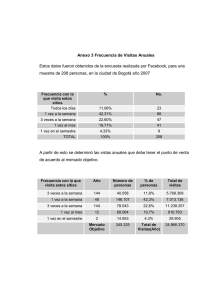

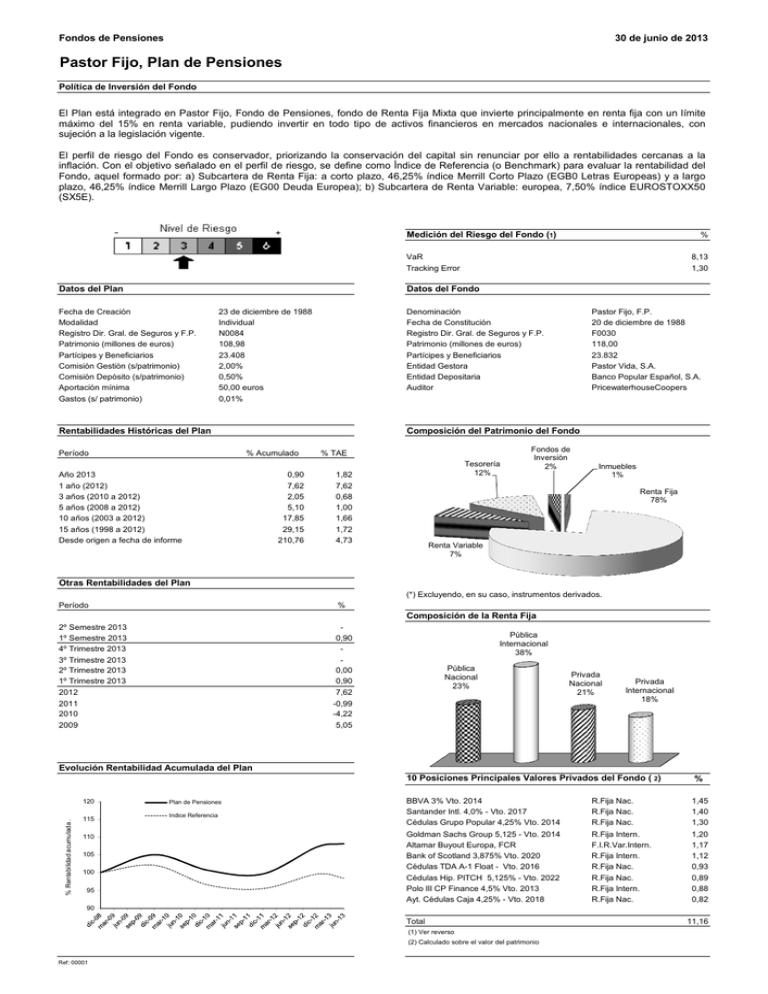

Fondos de Pensiones 30 de junio de 2013 Pastor Fijo, Plan de Pensiones Política de Inversión del Fondo El Plan está integrado en Pastor Fijo, Fondo de Pensiones, fondo de Renta Fija Mixta que invierte principalmente en renta fija con un límite máximo del 15% en renta variable, pudiendo invertir en todo tipo de activos financieros en mercados nacionales e internacionales, con sujeción a la legislación vigente. El perfil de riesgo del Fondo es conservador, priorizando la conservación del capital sin renunciar por ello a rentabilidades cercanas a la inflación. Con el objetivo señalado en el perfil de riesgo, se define como Índice de Referencia (o Benchmark) para evaluar la rentabilidad del Fondo, aquel formado por: a) Subcartera de Renta Fija: a corto plazo, 46,25% índice Merrill Corto Plazo (EGB0 Letras Europeas) y a largo plazo, 46,25% índice Merrill Largo Plazo (EG00 Deuda Europea); b) Subcartera de Renta Variable: europea, 7,50% índice EUROSTOXX50 (SX5E). Medición del Riesgo del Fondo (1) % VaR Tracking Error Datos del Plan 8,13 1,30 Datos del Fondo Fecha de Creación Modalidad Registro Dir. Gral. de Seguros y F.P. Patrimonio (millones de euros) Partícipes y Beneficiarios Comisión Gestión (s/patrimonio) Comisión Depósito (s/patrimonio) Aportación mínima Gastos (s/ patrimonio) 23 de diciembre de 1988 Individual N0084 108,98 23.408 2,00% 0,50% 50,00 euros 0,01% Denominación Fecha de Constitución Registro Dir. Gral. de Seguros y F.P. Patrimonio (millones de euros) Partícipes y Beneficiarios Entidad Gestora Entidad Depositaria Auditor Rentabilidades Históricas del Plan Período Pastor Fijo, F.P. 20 de diciembre de 1988 F0030 118,00 23.832 Pastor Vida, S.A. Banco Popular Español, S.A. PricewaterhouseCoopers Composición del Patrimonio del Fondo % Acumulado Año 2013 1 año (2012) 3 años (2010 a 2012) 5 años (2008 a 2012) 10 años (2003 a 2012) 15 años (1998 a 2012) Desde origen a fecha de informe 0,90 7,62 2,05 5,10 17,85 29,15 210,76 % TAE Tesorería 12% 1,82 7,62 0,68 1,00 1,66 1,72 4,73 Fondos de Inversión 2% Inmuebles 1% Renta Fija 78% Renta Variable 7% Otras Rentabilidades del Plan (*) Excluyendo, en su caso, instrumentos derivados. Período % 2º Semestre 2013 1º Semestre 2013 4º Trimestre 2013 3º Trimestre 2013 2º Trimestre 2013 1º Trimestre 2013 0,90 0,00 0,90 Composición de la Renta Fija 2012 2011 2010 2009 Pública Internacional 38% Pública Nacional 23% 7,62 -0,99 -4,22 5,05 Privada Nacional 21% Privada Internacional 18% Evolución Rentabilidad Acumulada del Plan 10 Posiciones Principales Valores Privados del Fondo ( 2) % Rentabilidad acumulada . 120 115 110 105 100 95 Plan de Pensiones Indice Referencia % BBVA 3% Vto. 2014 Santander Intl. 4,0% - Vto. 2017 Cédulas Grupo Popular 4,25% Vto. 2014 R.Fija Nac. R.Fija Nac. R.Fija Nac. 1,45 1,40 1,30 Goldman Sachs Group 5,125 - Vto. 2014 Altamar Buyout Europa, FCR Bank of Scotland 3,875% Vto. 2020 Cédulas TDA A-1 Float - Vto. 2016 Cédulas Hip. PITCH 5,125% - Vto. 2022 Polo III CP Finance 4,5% Vto. 2013 Ayt. Cédulas Caja 4,25% - Vto. 2018 R.Fija Intern. F.I.R.Var.Intern. R.Fija Intern. R.Fija Nac. R.Fija Nac. R.Fija Intern. R.Fija Nac. 1,20 1,17 1,12 0,93 0,89 0,88 0,82 90 Total (1) Ver reverso (2) Calculado sobre el valor del patrimonio Ref: 00001 11,16 Fondos de Pensiones 30 de junio de 2013 Pastor Fijo, Plan de Pensiones Coyuntura Económica Fuerte apertura del año 2013 en las bolsas y bonos de todo el mundo tras el acuerdo alcanzado in extremis en EEUU para evitar el Fiscal Cliff americano. Este optimista comienzo de año fue enfriado primero por el Banco mundial, que revisó a la baja sus previsiones de crecimiento mundial, destacando la Eurozona con crecimiento prácticamente plano durante los próximos años, y posteriormente por el FMI quien también publicó sus perspectivas para la economía mundial, recortando tanto el crecimiento en EEUU como en Europa manteniéndose los riesgos a la baja. Cerramos el semestre con las Perspectivas Económicas de la OCDE que, en general, son algo peores que las que realizó en el mes de noviembre, aunque se aprecia una mejora sustancial de Japón. Además, distintos acontecimientos políticos en Europa nos recordaron que la crisis del Euro sigue lejos de estar resuelta pese al optimismo inicial: Italia, con sus elecciones y la dispersión de sus resultados centró todas las miradas y provocó fuertes movimientos. La vuelta con fuerza de Berlusconi, con un voto muy dividido y con fuerte presencia de los antisistema, provocó una situación de bloqueo institucional resuelto finalmente con la relección de Napolitano como presidente de la Republica quien designó a Enrico Letta, Demócrata, como primer ministro de un gobierno de coalición con el partido de Berlusconi y el de Mario Monti. Otro país que ha copado nuestra atención ha sido Chipre quien tras la celebración de sus elecciones comenzó la negociación de un rescate al país para evitar la suspensión de pagos provocada por la quiebra de su sistema financiero (representa 8 veces su PIB). El acuerdo se llevó por delante un banco (Laiki Bank) y la recapitalización de Bank of Cyprus. Se garantizaron los depósitos hasta 100.000 euros y el resto de activos sufrirán las pérdidas derivadas de su restructuración o liquidación. Destacar que por primera vez en Europa se ha realizado un “corralito” para evitar la salida de dinero del país quebrando unos de los pilares de la UE como es el libre movimiento de capitales y generando una inseguridad jurídica que rápidamente se trasladó a los mercados.También este semestre tanto el BCE como otros bancos centrales han mantenido su protagonismo. El BCE en su primera reunión de mayo recortó tipos hasta el 0,50% al observar riesgos de crecimiento a la baja con la inflación muy contenida. Además, Draghi abrió la posibilidad a un tipo de depósito negativo para incentivar la circulación del dinero. Y por otro lado tenemos la llamada guerra de divisas con el Banco de Japón y la Reserva Federal imprimiendo moneda y debilitando su divisa, con el Banco Central Suizo ejerciendo control cambiario del franco suizo y con el Bank of England manifiestamente a favor de políticas que provoquen un debilitamiento de la libra, sin olvidar un Yuan cuya revaluación está controlada. Políticas todas destinadas a reactivar sus economías y que como efecto directo ha propiciado fuertes alzas en sus bolsas destacando los nuevos records alcanzados por las bolsas americanas y el extraordinario comportamiento de la bolsa japonesa. Sin embargo, durante las últimas semanas, tras un semestre de datos económicos en USA que animan al optimismo, la FED comenzó a insinuar que las políticas monetarias expansivas podrían estar llegando a su fin (a pesar de no sufrir ninguna presión inflacionista que acelere esta decisión) provocando con ello un fuerte incremento en las rentabilidades globales con ventas masivas, tanto de renta fija como variable. La posible retirada de estímulos por parte de la FED se unió a la fuerte incertidumbre que pesa sobre la economía China. Tras el fuerte desarrollo del crédito en China, empieza el temor a las burbujas que se han formado en su mercado, desde burbuja inmobiliaria y burbuja de crédito pasando por un fuerte incremento de inventarios sin que se aprecie reactivación del consumo interno y temiéndose incluso alguna quiebra bancaria. Por ello, las autoridades Chinas se han propuesto moderar el crédito, exigiendo mayor nivel de reservas a sus entidades con la búsqueda intencionada de eliminar la liquidez, provocando inicialmente un fuerte repunte en los tipos interbancarios. Todo lo anterior podría tener un impacto negativo relativamente limitado en el PIB a corto plazo pero necesario para alcanzar un crecimiento sostenible y de mayor calidad a medio plazo aunque su primer efecto ya se ha dejado sentir en los mercados financieros. No podemos tampoco dejar de mencionar la corrección que está sufriendo el oro ante la ausencia de presiones inflacionistas claras, mayor apetito por el riesgo, estancamiento de los precios en los últimos meses, mayor confianza en el poder de los bancos centrales, una oferta creciente frente a una demanda estancada y con el rumor de ventas de oro por el Banco Central de Chipre. Con esta depreciación del oro (-27,25%), el título de activo refugio lo comparten actualmente los bonos de Alemania y EEUU. Finalmente, tras una “pausa” de las agencias de ratings, S&P confirmó el rating de Irlanda (BBB+) con Outlook negativo y sitúo en Outlook estable a Finlandia y Luxemburgo (ambos AAA) mientras amenazó con bajar el rating de los países periféricos (España, Italia, Portugal) y Francia por su negativa percepción de los mismos. Rebaja por parte de Moody´s y Fitch al rating de UK, quien abandona el grupo de los AAA pasando a Aa1/AA+. Informe de Gestión del Fondo Este semestre, a pesar de las incertidumbres que nos acechan, ha sido un semestre de contracción de los tipos de interés en los países periféricos frente al repunte de rentabilidades de los países nucleo de Europa, originando importantes divergencias en la valoración de la deuda pública donde destacan en positivo tanto España como Portugal. Italia no se ha beneficiado de este movimiento debido a la incertidumbre política que le rodea. Semestre mixto para el mercado de renta variable. Las subidas iniciales con las que comenzamos el año, se vieron desdibujadas, sobre todo en los mercados periféricos europeos, por las incertidumbres políticas en Italia unido al rescate de Chipre. Los mejores datos macro procedentes de EE.UU, así como la publicación de resultados de las compañías, devolvieron el optimismo al mercado, cerrando los meses de abril y mayo con subidas generalizadas. Sin embargo las palabras de la Fed, a mediados de junio, confirmando la retirada de estímulos, que coincidieron en el tiempo con el tensionamiento del mercado interbancario de China y que despertó el temor a posibles burbujas en su mercado, aceleraron las caídas de los mercados de renta variable. El semestre termina con subidas de doble dígito en los mercados japonés y americano mientras que en Europa el balance es dispar, con subidas del 4,9% y 4,56% en los mercados Inglés y Alemán y caídas del -6,35% y -4,53% en Italia y España respectivamente. El Fondo ha terminado el semestre con una rentabilidad acumulada de 2,12% muy por encima de su índice de referencia (0,19%). Medición del Riesgo del Fondo El control de riesgo actualmente se está centrando en analizar el Riesgo de Mercado y el Riesgo de Crédito: Riesgo de Mercado: se mide a través del VaR (Valor en Riesgo) que se define como el cálculo de la máxima pérdida en el valor de mercado de los activos en los que está invirtiendo el Fondo, en el plazo de 1 año y con un nivel de confianza del 95%, bajo circunstancias normales de mercado; p. ej., con un VaR del 10,0% en un plazo de un año la pérdida máxima que podría sufrir el valor del patrimonio del Fondo sería el 10,0%, en condiciones normales de mercado. Complementando esta información se encuentra el Tracking Error, definido como la medida del grado de desviación de la rentabilidad de la cartera respecto a un índice de referencia o benchmark; p. ej., un Tracking Error del 1,0% (suponiendo el mismo plazo y nivel de confianza que en el cálculo del VaR), significaría que con un 5% de probabilidad, la cartera del Fondo podría perder un 1,0% más que el índice de referencia o benchmark en el próximo año. Riesgo de Crédito: se mide a través de la calificación crediticia (ratings) que a las emisiones y a los emisores de la cartera otorgan las principales Agencias de Calificación como Standard & Poor´s, Moody´s o Fitch. Para el control de este riesgo se verifica que todos los ratings de las emisiones en cartera cumplen con los requisitos establecidos en la Política de Inversión del Fondo. Nota Legal y Otros Datos de Interés Con fecha 28 de Junio de 2013 Pastor Vida ha llegado a un acuerdo con Allianz Popular Pensiones, E.G.F.P., S.A.U para traspasarle la gestión de los fondos de pensiones, sujeto a la aprobación previa de las Comisiones de Control de los fondos respectivos. La Ley 1/2013 de 14 de mayo, de medidas para reforzar la protección de los deudores hipotecarios, modifica la ley de Regulación de Planes y Fondos de Pensiones para permitir que, de forma excepcional y durante un plazo de dos años desde la entrada en vigor de esta Ley, los partícipes de Planes de Pensiones puedan hacer efectivos sus derechos consolidados en el supuesto de que exista un procedimiento de ejecución sobre su vivienda habitual y se cumplan unos requisitos mínimos: 1) que el partícipe se haye incurso en un procedimiento de ejecución forzosa o venta extrajudicial, 2) que no disponga de otros bienes y 3) que el importe de los derechos consolidados sea suficiente para evitar la enajenación de la vivienda. Por otro lado, les recordamos que la información del primer y tercer trimestre de cada año la pueden obtener solicitándola expresamente a Pastor Vida S.A. a través del número de teléfono 91.524.98.50, fax 91.524.98.51, o bien enviando un email a la dirección de correo electrónico pastorvida@bancopastor.es, indicando en el asunto “Petición Información Trimestral”.