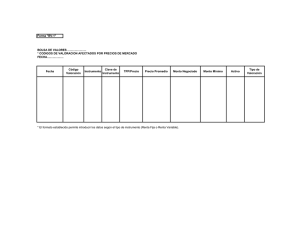

Tema I. Introducción a Bolsa

Anuncio