Banco Interamericano de Finanzas

Anuncio

SUPEBI-brrE§luEllcrA

DE BANCA, SEGUROS Y AFP

República del Perú

Lima, 0

5

JtJ}{,2013

Re¿¡&aakc 5,8, S,

7/'3\ 6z- 2013

tl

S«Aotta*a*m

d¿ &ar¿a., SeTatao q

/dn¿o¿¿*adma¿ ?ur/ada¿ d¿ 7or4di¿

d,e ?er¿¿,¿aa¿o

VISTA:

La solicitud presentada por el Banco lnteramericano

de Finanzas (en adelante el Banco), para que se opine favorablemente sobre la renovación del plazo

del "Primer Programa de Bonos Subordinados del Banco lnteramericano de Finanzas", hasta por

un monto de US$ 30 000 000.00 (Treinta millones y 00/100 de Dólares de los Estados Unidos de

América)

o su equivalente en

moneda nacional (en adelante

el

Programa), por dos (2) años

adicionales a su plazo original;

CONSIDERANDO:

Que, la Ley General del Sistema Financiero y del

Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros

Ley No 2l7lli, en

adelante Ley General, en su artículo 2210, numeral 14, faculta a las empresas a emitir y colocar bonos

-

subordinados;

Que, el afticulo 232' de la Ley General establece

que la emisiÓn de instrumentos financieros requerirá opinión favorable expedida por Resolución de

esta Superintendencia;

Que, en sesión de la Junta Anual de Accionistas del

Banco realizada el28 de octubre de 2010, se aprobó llevara cabo elPrograma, asícomo delegaren

el Directorio o Gerente General las facultades para modificar las condiciones del mismo, definir las

condiciones o características que no se hubieran aprobado en dicha sesión y en general efectuar

todas las modificaciones que sean necesarias a fin de obtener la autorización del Programa por parte

de esta Superintendencia, Ia inscripción del mismo en la Superintendencia del Mercado de Valores y

en general adoptar todos los acuerdos o realizar todas las gestiones que sean necesarias para la

ejecución de los acuerdos tomados en la aludida sesión;

Que, mediante Resolución SBS N' 492-20'11 de

fecha'14 de enero de 2011, se emitió opinión favorable para que en elmarco del Programa, el Banco

emita instrumentos representativos de deuda subordinada redimible computable como patrimonio

efectivo de nivel 2;

Que, mediante Resolución SBS N" 4727-2009 del

29 de mayo del 2009, se aprobó el Reglamento de Deuda Subordinada aplicable a las Empresas del

Sistema Financiero (en adelante el Reglamento), estableciéndose en el ar1ículo 8' de dicha norma

que para las emisiones de instrumentos representativos de deuda subordinada son aplicables, cuando

corresponda, las normas aprobadas por la Superintendencia relativas al procedimiento general o al

procedimiento anticipado para la emisión en serie de instrumentos financieros;

Los Laureles M 214 - Lina 27 - Perú Telf.: (511)2218990 Fax: (511)4417760

&

SUPERI NTENDENCIA

oe eÁNcAJECURos

Í

Árp

Repúbl¡ca de¡ perú

Que, de acuerdo

a lo informado por Ia Gerencia

General del Banco a esta Superintendencla, existe a la fecha un saldo de emisión y colocación del

Programa, por lo cual solicita se opine favorablemente para renovar el Programa, ampliándose el

plazo de vigencia del mismo por dos (2) años adicionales, de conformidad cón lo establecido en el

numeral 3 de la Circular N" 8-2074-2000 sobre emisión en serie de instrumentos financieros (en

adelante la Circular), declarando la entidad que se mantienen inalterables las demás características

originales del Programa;

Que, en efecto, el numeral 3.5 de la Circular

establece que toda solicitud de renovación de programas de emisión de instrumentos financieros en

serie para los que se haya emitido opinión favorable bajo la modalidad de procedimiento anticipado,

incluyendo los que tengan Ia característica de línea revolvente, debe contar necesariamente con la

opinión previa favorable de esta Superintendencia;

Que,

el

Banco ha cumplido con presentar

la

documentaciÓn requerida para efectos de la renovación del plazo del Programa, según lo señalado en

el Procedimiento N" 25 del Texto Único Ordenado de Procedimientos ROministrat¡vós

[UPA) de esta

Superintendencia,

Estando a lo informado por el Departamento de

Supervisión Bancaria "D", el Departamento de Riesgos de Mercado, Liquidez e lnversiones y el

Departamento Legal y con el visto bueno de la Superintendencia Adjunta de Banca y Microfinanzas,

de Riesgos y de Asesoría Jurídica;

General del Sistema Financiero

Banca y Seguros, Ley No 26702;

En uso de las atribuciones conferidas por la Ley

y del Sistema de Seguros y Orgánica de la Superintendencia de

RESUELVE:

AÉículo Único.- Opinar favorablemente respecto

de la renovaciÓn del "Primer Programa de Bonos Subordinados del Banco lnteramericano de

Finanzas" hasta por un monto de US$ 30 000 000.00 (Treinta millones y 00/100 de Dólares de los

Estados Unidos de América) o su equivalente en moneda nacional, por un plazo de dos (2) años

adicionales, manteniéndose las demás características originales inalterables

y

considerando los

limites en el cÓmputo del Patrimonio Efectivo señalados en el articulo 20' del Reglamento.

Reqistrese, comuníquese y publíquese.

E\t

e

-l

!/ o

0At{tEt

Expediente

N'

2013-28062

MAC/amt

Los Laureles

No 214 -

Lima 27 - Perú Telt.: (§11)2218990 Fax (S1i)4417760

ACTUALIZACIÓN N°4 DEL PROSPECTO MARCO

“La presente Actualización del Prospecto Marco debe ser leído conjuntamente con el

Prospecto Marco y con el Complemento del Prospecto Marco, a fin de estar en la

posibilidad de acceder a la información necesaria para entender todas las

implicancias relativas a las ofertas públicas que serán efectuadas”

PROSPECTO MARCO

PRIMER PROGRAMA DE BONOS SUBORDINADOS DEL

BANCO INTERAMERICANO DE FINANZAS

Hasta por un monto máximo de emisión de US$ 30,000,000.00

(Treinta millones y 00/100 Dólares de los Estados Unidos de América) o su

equivalente en Nuevos Soles

_____________________________________

El Banco Interamericano de Finanzas (en adelante el “Emisor”), empresa bancaria peruana

constituida bajo el régimen de la Ley N° 26702, Ley General del Sistema Financiero y del

Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros (la “Ley de

Bancos”), ha acordado emitir bonos subordinados (“Bonos”) hasta por un monto máximo de

US$ 30,000,000.00 (Treinta millones y 00/100 Dólares de los Estados Unidos de América –

“Dólares” o “US$”), o su equivalente en Nuevos Soles (“Nuevos Soles” o “S/.”), en el marco

del “Primer Programa de Bonos Subordinados del Banco Interamericano de Finanzas” (el

“Programa”). El Programa tendrá una duración de dos (2) años a partir de su inscripción en

el Registro Público del Mercado de Valores de la Superintendencia del Mercado de Valores

(“SMV”), con posibilidad de ser renovado a solo criterio del Emisor, previa opinión favorable

de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de

Pensiones (“SBS”) y con sujeción a lo establecido en el Reglamento de Oferta Pública

Primaria y de Venta de Valores Mobiliarios, aprobado por Resolución CONASEV N° 141-98EF/94.10 (el “Reglamento OPP”) y el Reglamento de Deuda Subordinada aprobado por

Resolución SBS N° 4727-2009 (el “Reglamento de Deuda Subordinada”).

El Programa cuenta con la opinión favorable de la SBS, de acuerdo con el artículo único de

la Resolución SBS Nº 492-2011 del 14 de enero de 2011. La opinión favorable de la SBS

respecto al Programa no implica que la SBS recomiende la inversión en los Bonos, opine

favorablemente sobre las perspectivas del negocio del Emisor, o certifique la veracidad o

suficiencia de la información contenida en el presente Prospecto Marco o en los respectivos

Complementos de Prospecto Marco.

Los términos y condiciones de las Emisiones serán definidos por el Emisor y se consignarán

en los respectivos Contratos Complementarios de Emisión. Los términos y condiciones de

las Emisiones serán informados a la Superintendencia de Mercado de Valores y a los

inversionistas a través del Complemento del Prospecto Marco y del Aviso de Oferta

respectivo. Asimismo, cada Emisión podrá constar de una o más Series a ser definidas por

el Emisor e informadas a la Superintendencia de Mercado de Valores y a los inversionistas

a través del Aviso de Oferta respectivo.

Los Bonos serán subordinados, nominativos, indivisibles y estarán representados por

anotaciones en cuenta en CAVALI S.A. ICLV (“CAVALI”). La tasa de interés de los Bonos

podrá ser fija, variable o “cupón cero” y será definida por el Emisor, antes de la Fecha de

Emisión de cada una de las Emisiones o Series, con arreglo al mecanismo de colocación

que se establece el Prospecto Marco, las respectivas Actualizaciones al Prospecto Marco y

en los respectivos Complementos del Prospecto Marco.

Los Bonos son deuda subordinada redimible del Emisor, conforme a lo dispuesto por el

inciso 1 del artículo 2 del Reglamento de Deuda Subordinada. Los Bonos no cuentan con

una garantía específica del Emisor o de terceros que respalde el pago de los mismos. En

ese sentido, los Bonos se encontrarán respaldados única y exclusivamente por el

patrimonio del Emisor. En el caso que el Emisor sea sometido a una liquidación, los Bonos

serán pagados: (i) por lo menos pari passu con toda la otra deuda subordinada (presente o

futura) del Emisor y (ii) con posterioridad a todas las obligaciones y deuda no subordinada

(presente y futura) del Emisor, conforme la Ley de Bancos. En caso de intervención,

disolución y liquidación, la deuda subordinada derivada de los Bonos podrá ser aplicada, a

sólo criterio de la SBS, a cubrir pérdidas del Emisor y eventualmente podrá ser convertida

en capital, de acuerdo con lo dispuesto en la Ley de Bancos y el Reglamento de Deuda

Subordinada.

La presente Actualización No. 4 al Prospecto Marco no constituye una oferta ni una

invitación a ofertar ni autoriza tales ventas o invitaciones en los lugares donde tales ofertas

o invitaciones sean contrarias a las respectivas leyes aplicables. La presente Actualización

No. 3 del Prospecto Marco debe leerse conjuntamente con el Prospecto Complementario

correspondiente y con los estados financieros que formen parte del mismo.

ESTOS VALORES HAN SIDO INSCRITOS Y EL TEXTO DELPROSPECTO MARCO Y LA

PRESENTE ACTUALIZACIÓN NO. 4 HAN SIDO REGISTRADOS EN EL REGISTRO

PÚBLICO DEL MERCADO DE VALORES DE LA SUPERINTENDENCIA DE MERCADO

DE VALORES, LO QUE NO IMPLICA QUE ELLA RECOMIENDE LA INVERSIÓN EN LOS

MISMOS U OPINE FAVORABLEMENTE SOBRE LAS PERSPECTIVAS DEL NEGOCIO,

O CERTIFIQUE LA VERACIDAD O SUFICIENCIA DE LA INFORMACIÓN CONTENIDA

EN EL PRESENTE DOCUMENTO.

Agente Estructurador y Colocador: Banco Interamericano de Finanzas, domiciliado en Av.

Ricardo Rivera Navarrete N° 600, San Isidro.

Fecha de la Actualización No. 4 del Prospecto Marco: 07 de Junio de 2013

2

DECLARACIÓN DE RESPONSABILIDAD

Los firmantes declaran haber realizado una investigación, dentro del ámbito de su

competencia y en el modo que resulta apropiado de acuerdo a las circunstancias, que

los lleva a considerar que la información proporcionada por el Banco Interamericano

de Finanzas, o en su caso incorporada por referencia, cumple de manera razonable

con lo exigido en las normas vigentes, es decir que es revelada en forma veraz,

suficiente, oportuna y clara; y, con respecto a las ocasiones en que dicha

información es objeto del pronunciamiento de un experto en la materia, o se deriva de

dicho pronunciamiento, que carecen de motivos para considerar que el referido

pronunciamiento contraviene las exigencias mencionadas anteriormente, o que dicha

información se encuentra en discordancia con lo aquí expresado.

Quien desee adquirir los “Bonos del Primer Programa de Bonos Subordinados del

Banco Interamericano de Finanzas” deberá basarse en su propia evaluación de la

información presentada en el presente documento respecto al valor y a la transacción

propuesta. La adquisición de los valores presupone la aceptación por el suscriptor o

comprador de todos los términos y condiciones de la oferta pública tal como

aparecen en el presente prospecto informativo.

El presente documento y la Oferta Pública Primaria que lo origina se encuentran

enmarcados dentro de la ley peruana, por lo que cualquier persona interesada en adquirir

los Bonos del Primer Programa de Bonos Subordinados del Banco Interamericano de

Finanzas, que pudiera estar sujeta a otra legislación, deberá informarse sobre el alcance de

las leyes que le resulten aplicables, bajo su exclusiva responsabilidad. El presente

documento no podrá ser distribuido en cualquier otra jurisdicción donde esté prohibida o

esté restringida su divulgación.

El BanBif se encuentra sujeto a las obligaciones de informar estipuladas en la Ley del

Mercado de Valores, así como otras disposiciones pertinentes. Los documentos e

información necesarios para una evaluación complementaria están a disposición de los

interesados en el Registro Público del Mercado de Valores de la Superintendencia del

Mercado de Valores, sito en Av. Santa Cruz N° 315 Miraflores, donde podrá ser revisada y

reproducida. Así mismo se podrá obtener información relacionada con la empresa emisora

en la página web de la Bolsa de Valores de Lima, en el sistema Bolsa News en la dirección

de Internet www.bvl.com.pe.

El BanBif declara haber cumplido con las normas aplicables para los efectos de la validez

de la presente emisión, así como para los casos en los que corresponda la oponibilidad de

los derechos que confieren los valores a ser vendidos en virtud del presente documento.

3

ÍNDICE

II.

2.1

2.8

RESUMEN EJECUTIVO

Resumen de los Términos y Condiciones de la Oferta

Resumen de la Información Financiera

5

5

11

III

3.1

3.2

3.3

FACTORES DE RIESGO

Factores de Riesgo Relativos al Perú

Factores de Riesgo Relativos al Emisor

Factores de Riesgo Relativos a los valores a emitir dentro del programa

14

14

14

15

IV

APLICACIÓN DE LOS RECURSOS CAPTADOS

16

VI

DESCRIPCIÓN DEL PROGRAMA

6.1.23 Relación con Otros Valores del Emisor

6.1.24 Clasificación de Riesgo

17

17

17

VII

7.1

DESCRIPCIÓN GENERAL DEL NEGOCIO

Datos Generales

7.1.5 Capital Social

7.1.6 Estructura Accionaria

7.1.7 Autorizaciones, Inscripciones y registros

19

19

19

19

19

7.2

7.3

7.4

El Sector Financiero Peruano

Competencia y Posicionamiento del BanBif

Descripción de Operaciones y Desarrollo

7.4.1 Recursos Humanos

7.4.2 Directorio y Plana Gerencial

22

23

24

25

25

VIII

INFORMACIÓN FINANCIERA

32

IX.

ANEXOS

ANEXO I

ANEXO II

ANEXO III

Informe de PCR Pacific Credit Rating S.A.C. Clasificadora de Riesgo

Informe de Class & Asociados S.A. Clasificadora de Riesgo

Información incorporada por referencia

4

II. RESUMEN EJECUTIVO

(Prospecto Marco - Páginas 12-20)

2.1 Resumen de los Términos y Condiciones de la Oferta

El presente resumen hace referencia en su totalidad a la información detallada que aparece

en otras secciones del presente Prospecto Marco y del Contrato Marco de Emisión

correspondiente al Programa.

Emisor:

Banco Interamericano de Finanzas, empresa bancaria

peruana constituida de conformidad con la Ley de

Bancos, que opera como banco múltiple.

Denominación del Programa:

“Primer Programa de Bonos Subordinados del Banco

Interamericano de Finanzas”.

Tipo de Instrumento:

Bonos subordinados con plazo de vencimiento mayor a

un (1) año. Sin embargo, tomando en consideración que

el Emisor desea que la deuda subordinada derivada de

los Bonos sea considerada para el cálculo de su

Patrimonio Efectivo de Nivel 2, se realizarán Emisiones a

plazos mayores a cinco (5) años, contados a partir de la

Fecha de Emisión respectiva.

Los Bonos a ser emitidos en el marco del Programa son

redimibles, conforme a lo señalado en el numeral 1 del

artículo 2 del Reglamento de Deuda Subordinada.

Clase:

Bonos subordinados, nominativos e indivisibles,

representados por anotaciones en cuenta en el registro

contable que para tal efecto mantiene CAVALI.

Moneda:

Los Bonos correspondientes a una Emisión serán

emitidos en una única moneda, que será Dólares o

Nuevos Soles. El pago del principal e intereses de los

Bonos emitidos en Dólares se realizará obligatoriamente

en Dólares, mientras que los pagos de principal e

intereses correspondientes a Bonos emitidos en Nuevos

Soles se realizarán en Nuevos Soles.

En caso por mandato legal no sea posible realizar el

pago en Dólares, para efectos del pago, el tipo de

cambio a utilizar será el tipo de cambio de venta del

Dólar fijado por la SBS y publicado en el Diario Oficial “El

Peruano” en el Día Hábil inmediato anterior a la Fecha

de Colocación (subasta) de la respectiva Emisión o

Serie de los Bonos. En caso de no existir publicación en

dicha fecha, se recurrirá a la publicación inmediata

anterior, siempre que esa publicación no exceda de dos

(2) Días Hábiles anteriores. En caso de no existir

publicación en dicha fecha, se utilizará el tipo de cambio

de venta del cierre del mercado interbancario del Día

Hábil anterior a la fecha de Fecha de Colocación

(subasta) de la respectiva Emisión o Serie de los Bonos.

5

El señalado tipo de cambio se utilizará también para re

expresar las emisiones en Nuevos Soles y calcular el

monto total en circulación del programa en Dólares.

Valor Nominal:

Los Bonos emitidos en Dólares tendrán un valor

nominal de US$10,000.00 (Diez mil y 00/100 Dólares)

cada uno.

Los Bonos emitidos en Nuevos Soles tendrán un valor

nominal de S/.100,000.00 (Cien mil y 00/100 Nuevos

Soles) cada uno.

Valor Nominal ajustado:

El Programa también considera la posibilidad de emitir

bonos subordinados bajo el mecanismo de soles de

Valor Adquisitivo Constante (soles VAC).

El Valor Nominal Ajustado será determinado, en cada

Fecha

de

Vencimiento

según

corresponda,

reajustando el Valor Nominal de acuerdo con la

variación del Índice de Reajuste Diario (IRD) a que se

refiere el artículo 240 de la Ley de Bancos, o la norma

que lo sustituya, de acuerdo a la siguiente fórmula.

VNA

VN

IRD F

IRD I

Donde:

VNA : Valor Nominal Ajustado

VN : Valor Nominal

IRD F : IRD de la respectiva Fecha de Vencimiento

IRD I : IRD de la Fecha de Emisión

Monto del Programa:

Hasta por un máximo de emisión de US$ 30´000,000.00

(Treinta Millones y 00/100 de Dólares) o su equivalente

en Nuevos Soles. El monto de cada una de las

Emisiones se determinará en los respectivos

Complementos del Prospecto Marco.

Vigencia del Programa:

El Programa tendrá una duración de dos (2) años

contados a partir de la fecha de su inscripción en el

Registro Público del Mercado de Valores de la SMV.

Dicho plazo podrá renovarse de manera sucesiva a sólo

criterio del Emisor, previa opinión favorable de la SBS.

Emisiones:

Se podrá efectuar una o más Emisiones bajo el

Programa según sea determinado por el Emisor. El

importe de cada Emisión, así como sus términos y

condiciones serán establecidos por el Emisor en los

respectivos Complementos del Prospecto Marco y los

Contratos Complementarios; y serán informados a la

SMV y a los inversionistas a través del respectivo Aviso

de Oferta.

6

La sumatoria del monto colocado bajo cada una de las

Emisiones no superará al Monto del Programa.

Series:

Cada una de las Emisiones que formen parte del

Programa podrá comprender una o más Series. Las

características de cada Serie, adicionales a los términos

y condiciones de la emisión a la que pertenecen, serán

informadas a la Superintendencia del Mercado de

Valores y a los inversionistas a través del respectivo

Aviso de Oferta.

El número de Bonos estará determinado en función al

monto que el Emisor decida emitir en cada Serie.

El monto total colocado por todas las series dentro de

las emisiones en su conjunto no superará el Monto del

Programa.

Plazo de las Emisiones:

El plazo de los Bonos de cada una de las Emisiones y/o

sus respectivas Series será determinado por el Emisor y

constará en los respectivos Complementos del

Prospecto Marco y en los Contratos Complementarios.

Sin embargo, tomando en consideración que el Emisor

desea que la deuda subordinada derivada de los Bonos

sea considerada en el cálculo del Patrimonio Efectivo de

Nivel 2 del Emisor, las Emisiones se realizarán a plazos

mayores a cinco (5) años, contados a partir de cada

Fecha de Emisión.

Tipo de Oferta:

Oferta Pública dirigida exclusivamente al público en

general, según estos términos son definidos la Ley del

Mercado de Valores y el Reglamento OPP. No se

realizarán ofertas privadas en el marco del Programa.

Fecha de Colocación:

La Fecha de Colocación de los Bonos será la fecha de

adjudicación de los Bonos (subasta), la cual será

establecida por el Emisor de acuerdo con sus

necesidades financieras y las condiciones de mercado

vigentes, en coordinación con el Agente Colocador.

La Fecha de Colocación será comunicada en el Aviso de

Oferta.

Precio de Colocación:

Los Bonos a ser emitidos bajo el presente Programa se

podrán colocar a la par, sobre la par o bajo la par, de

acuerdo a lo que se indique en el Complemento del

Prospecto Marco, el Contrato Complementario y el Aviso

de Oferta respectivo.

Tasa de Interés:

La Tasa de Interés será establecida por el Emisor antes

de la Fecha de Emisión de cada una de las Emisiones o

Series, con arreglo al mecanismo de colocación que se

establezca en el respectivo Complemento del Prospecto

Marco.

La determinación de los intereses y su fórmula de

7

cálculo para cada una de las Emisiones será descrita en

los correspondientes Complementos del Prospecto

Marco y Contratos Complementarios.

La tasa de interés de los Bonos a emitirse en el marco

del presente Programa, podrá ser: (i) fija, (ii) variable,

(iii) sujeta a la evolución de un indicador; o, (iv) cupón

cero ("descuento").

Fecha de Emisión:

La Fecha de Emisión será establecida por el Emisor y

será informada a la SMV y a los inversionistas a través

del Complemento del Prospecto Marco y/o el Aviso de

Oferta correspondiente.

Fecha de Redención y Fechas

de Vencimiento:

La Fecha de Redención es aquella en la que vence el

plazo de la respectiva Emisión o Serie y se amortiza en

su totalidad el saldo vigente del principal.

Las Fechas de Vencimiento son aquellas en las que se

pagará el Servicio de Deuda de los Bonos.

Las Fechas de Vencimiento y la Fecha de Redención

serán establecidas por el Emisor e informadas a la SMV

y a los inversionistas a través del Complemento del

Prospecto Marco y/o del Aviso de Oferta

correspondientes.

En caso una Fecha de Vencimiento y/o la Fecha de

Redención no fuese un Día Hábil, el pago

correspondiente será efectuado el primer Día Hábil

siguiente y por el mismo monto establecido para la

Fecha de Vencimiento y/o la Fecha de Redención

correspondiente, sin que los titulares de los Bonos

tengan derecho a percibir intereses o compensación

alguna por dicho diferimiento.

Pago de intereses y principal:

El pago de intereses y principal de los Bonos será

efectuado a través de CAVALI, en la moneda

correspondiente a la respectiva Emisión y de acuerdo

con lo establecido en el título “Fecha de Redención y

Fechas de Vencimiento”.

Para efectos del pago se reconocerá a los titulares de

los Bonos cuyas operaciones hayan sido liquidadas a

más tardar el Día Hábil anterior a la Fecha de Redención

o Fecha de Vencimiento, según sea el caso.

Amortización:

La forma en que el principal de los Bonos será

amortizado será determinada por el Emisor y

comunicada a los inversionistas y a la SMV a través del

Complemento del Prospecto Marco y del Contrato

Complementario respectivo.

Garantías:

El pago de los Bonos se encuentra respaldado

únicamente por el patrimonio del Emisor. Los Bonos no

cuentan con una garantía específica del Emisor o de

8

terceros que respalde su pago. El titular de los Bonos

debe tener en consideración, adicionalmente, la

prelación de pago descrita líneas a bajo (Orden de

Prelación) de este Prospecto Informativo Marco, así

como el hecho de que los Bonos tienen la característica

de ser deuda subordinada del Emisor, conforme a la Ley

de Bancos y al Reglamento de Deuda Subordinada.

Destino de los recursos:

Los recursos captados por las Emisiones que se realicen

en el marco del Programa serán destinados a la

realización de operaciones propias del giro del Emisor.

El Emisor declara que la deuda subordinada derivada de

los Bonos será utilizada para el cómputo de su

Patrimonio Efectivo de Nivel 2, conforme a lo dispuesto

por los artículos 3 y 16 del Reglamento de Deuda

Subordinada y según lo autorizado por la SBS.

Opción de Rescate:

El Emisor podrá establecer la opción de rescatar en

forma anticipada los Bonos, siempre que ello sea

permitido por las Leyes Aplicables.

De ser el caso, la opción de rescate será definida en el

respectivo Complemento del Prospecto Marco y el

Contrato Complementario de la respectiva Emisión. El

ejercicio de la opción de rescate estará siempre sujeto a

la autorización previa de la SBS.

En caso se produzca un rescate en forma anticipada de

los Bonos, se proveerá un trato equitativo para todos los

titulares de los Bonos, en concordancia con lo previsto

en el Artículo 89 de la Ley del Mercado de Valores.

No existe un derecho de rescate de los Bonos por

decisión de sus titulares.

Orden de Prelación:

Todos los Bonos que se emitan bajo el Programa

tendrán el mismo orden de prelación tanto para el pago

del principal como de intereses.

En caso el Emisor sea sometido a una liquidación, los

Bonos serán pagados:

(i) por lo menos pari passu con toda la otra deuda

subordinada (presente o futura) del Emisor y (ii) con

posterioridad a todas las obligaciones y deuda no

subordinada (presente o futura) del Emisor, conforme la

Ley de Bancos. El orden de prelación pari passu

mencionado en el acápite (i) anterior, podría ser variado

en caso las Leyes Aplicables así lo dispongan.

Según lo establecido en el Artículo 117 de la Ley de

Bancos, la deuda subordinada ocupa el último lugar en

el orden de prelación destinado al pago de las

obligaciones y deudas de una empresa bancaria en

liquidación.

9

En el caso de Intervención o de disolución y liquidación,

el Reglamento de Deuda Subordinada establece que los

intereses devengados y no pagados y el principal de los

Bonos (en ese orden) quedan sujetos a la absorción de

las pérdidas del Emisor luego que se haya aplicado

íntegramente el Patrimonio Contable a este objeto. En

este caso, de acuerdo a lo que pueda ser ordenado por

la SBS en dicha oportunidad, se dispondrá la emisión de

acciones de nueva emisión a favor de los titulares de los

Bonos por el importe del valor residual resultante luego

de cubrir las pérdidas acumuladas.

Mercado Secundario:

Los Bonos emitidos en el marco del presente Programa

podrán ser negociados en un mecanismo centralizado

de negociación.

De ser el caso, la inscripción de los Bonos en el

mecanismo centralizado de negociación correspondiente

será determinada por el Emisor en el Complemento del

Prospecto Marco respectivo. El registro de los Bonos en

el

mecanismo

centralizado

de

negociación

correspondiente, se realizará por cuenta y costo del

Emisor.

Entidad Estructuradora:

Banco Interamericano de Finanzas, con domicilio en Av.

Ricardo Rivera Navarrete N° 600, San Isidro, Lima.

Teléfono: 613-3000.

Agente Colocador:

Banco Interamericano de Finanzas, con domicilio en Av.

Ricardo Rivera Navarrete N° 600, San Isidro, Lima.

Teléfono: 613-3000.

Representante de los

Obligacionistas:

Será el BBVA Banco Continental. El Representante de

los Obligacionistas es el intermediario entre el Emisor y

el Sindicato de Obligacionistas respectivo y tiene las

facultades, derechos, obligaciones y responsabilidades

establecidas en el Título III del presente Contrato Marco

y en el respectivo Contrato Complementario, de ser el

caso.

En caso para una determinada Emisión la

correspondiente Asamblea Especial decida designar a

un representante de los obligacionistas distinto al

Representante

de

los

Obligacionistas,

dicho

representante de obligacionistas se encontrará

sometido a todas las disposiciones aplicables previstas

en el presente Contrato Marco y el respectivo Contrato

Complementario. En este caso, el término

“Representante de los Obligacionistas” incluirá al

representante de los obligacionistas nombrado para

una Emisión en particular, cuando corresponda.

En el caso antes mencionado, el Representante de los

Obligacionistas

continuará

actuando

como

representante de los obligacionistas para efectos de la

Asamblea General.

10

Destino del Principal e

Intereses no Cobrados:

El principal y los intereses que no sean cobrados en un

plazo de diez (10) años desde que fueron puestos a

disposición, serán destinados al Fondo de Seguro de

Depósitos.

Interés Moratorio:

En caso de retraso en el cumplimiento de las

obligaciones de pago por parte del Emisor, éste se

obliga a pagar el interés moratorio que se establezca

para cada Emisión en los respectivos Complementos del

Prospecto Marco y Contratos Complementarios.

El pago del Interés Moratorio se realizará en forma

adicional al pago del interés compensatorio pactado

(Tasa de Interés). En ese sentido, el Interés Moratorio

se añadirá a la Tasa de Interés.

Costos de las Emisiones:

Todos los costos relacionados con la Emisión de los

Bonos serán asumidos por el Emisor.

Copropiedad:

En el caso de copropiedad de los Bonos, los

copropietarios que representen más del cincuenta por

ciento (50%) de los mismos deberán designar ante el

Emisor, por escrito con firma notarialmente legalizada, a

una sola persona para el ejercicio de sus derechos como

titulares, pero todos ellos responderán solidariamente

frente al Emisor de cuantas obligaciones deriven de su

calidad de titulares de los Bonos.

Suscripción y plazo de

colocación

La fecha, oportunidad y plazos para la suscripción y

colocación de cada una de las Series y/o Emisiones de

los Bonos serán determinados de acuerdo con lo que

establezca el respectivo Contrato Complementario.

Dicho plazo podrá ser prorrogado por una única vez a

solicitud del Emisor, presentada antes del vencimiento

del plazo de colocación respectivo.

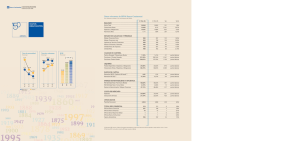

2.8 Resumen de la Información Financiera

Se recomienda a los potenciales compradores de los Bonos del Programa, la revisión del

presente resumen financiero acerca del resultado de las operaciones del BanBif y de la

información y análisis financiero que se encuentra disponible en la Sección VIII del presente

documento, por la importancia que implica en la toma de decisión al invertir.

La información financiera seleccionada fue obtenida de los Estados Financieros auditados

del Banco Interamericano de Finanzas para los períodos 2010, 2011, 2012 y de los Estados

Financieros no auditados a abril de 2013.

11

Resumen del Balance General

(en miles de Nuevos Soles)

2010

ACTIVO

Fondos Disponibles

Fondos Interbancarios

Inversiones Neg. Y a Vcto.

Colocaciones Netas

Cuentas por Cobrar

Bienes Adjudicados

Activo Fijo Neto

Otros Activos

Total Activo

Al 31 de diciembre de

2011

2012

Al 30 de abril de

2013

1,193,692

108,104

217,791

2,859,001

7,539

17,041

100,809

146,926

4,650,904

1,597,320

16,022

10,001

3,371,625

4,249

18,564

113,830

161,923

5,293,534

1,549,942

86,949

30,033

3,945,640

16,942

6,191

140,516

195,068

5,971,281

1,603,065

0

129,418

4,437,892

18,205

5,766

141,001

169,001

6,504,348

PASIVO Y PATRIMONIO

Obligaciones con el Público y Dep. Sist. Financiero

Fondos Interbancarios

Adeudados y Obligaciones Financieras

Valores en Circulación

Otros Pasivos

Total Pasivo

3,506,946

0

442,075

278,165

92,862

4,320,048

3,942,954

0

568,213

290,388

105,028

4,906,584

4,235,213

0

933,539

228,800

118,469

5,516,021

4,646,478

0

1,067,678

215,646

121,571

6,051,373

Capital, Reservas y Revaluaciones

Resultados Acumulados y del Ejercicio

Total Pasivo y Patrimonio

277,127

53,728

4,650,904

320,173

66,777

5,293,534

373,035

82,224

5,971,281

381,248

71,727

6,504,348

Resumen del Estado de Ganancias y Pérdidas

(en miles de Nuevos Soles)

Ingresos Financieros

Gastos Financieros

Margen Financiero Bruto

Provisiones por Desv. Inversiones y Créditos

Ingresos y Gastos Serv. Financieros y Otros Neto

Generales, Administrativos y de Personal

Provisiones y Depreciación

Otros Ingresos y Gastos Neto (inc.res.exp.inflación)

Utilidad antes de Impuestos y Partic.

Utilidad Neta

Al 31 de diciembre de

2010

2011

279,072

333,739

-85,397

-108,883

193,675

224,855

-25,102

-24,338

49,462

58,979

-125,982

-147,080

-15,635

-22,127

2,000

1,563

78,418

91,852

54,107

66,777

2012

399,580

-139,830

259,751

-29,928

70,926

-177,557

-21,963

15,152

116,380

82,224

Al 30 de abril de

2013

146,330

-50,616

95,714

-15,078

27,607

-65,475

-6,889

-873

35,006

24,722

12

Principales Ratios Financieros BanBif

(En Porcentaje)

Ratios

Al 31 de diciembre de

2010

2011

2012

Al 30 de abril de

2013

Calidad de Cartera

Cartera Atrasada / Créditos Directos (1)

Provisiones / Cartera Atrasada

0.83

273.79

0.76

295.03

0.99

234.93

1.15

205.78

Solvencia

Ratio de capital global (2)

Activo Total / Patrimonio Neto (N° veces)

14.25

14.54

14.32

14.06

12.28

13.12

12.01

14.36

Rentabilidad

Retorno sobre Patrimonio (ROE) (3)

Retorno sobre Activos Totales (ROA) (4)

20.10

1.23

17.79

1.24

19.85

1.45

19.57

1.44

Eficiencia

Gastos Generales y de Personal / Ingresos Totales 31.69

Gastos Generales y de Personal / Margen Financiero 60.51

36.74

65.05

36.24

67.41

35.23

62.47

Liquidez

Liquidez en MN (5)

Liquidez en ME (6)

27.74

42.51

35.03

44.89

28.03

49.02

15.87

36.61

(1) Cartera Atrasada: Créditos vencidos y en cobranza judicial

(2) El Ratio de Capital Global considera el Patrimonio Efectivo como porcentaje de los activos y contingentes

ponderados por riesgo totales: riesgo de crédito, riesgo de mercado y riesgo operacional.

(3) Rentabilidad anualizada con relación al patrimonio contable promedio de los últimos 12 meses.

(4) Rentabilidad anualizada con relación al activo total promedio de los últimos 12 meses.

(5) Promedio mensual del ratio diario de los activos líquidos en MN / Pasivos de corto plazo en MN

(6) Promedio mensual del ratio diario de los activos líquidos en ME / Pasivos de corto plazo en ME

Fuente: SBS

13

III. FACTORES DE RIESGO

(Prospecto Marco 21-26)

Antes de tomar la decisión de invertir, los potenciales compradores de los Bonos del

Programa, deberán considerar cuidadosamente la información presentada en este

Prospecto, sobre la base de su propia evaluación financiera y sus objetivos de inversión.

3.1 FACTORES DE RIESGO RELATIVOS AL PERÚ

Riesgo Político o Estructural

Durante el año 2013 el Perú ha registrado un ambiente de mayor estabilidad política y

variables macroeconómicas fortalecidas a pesar de la crisis económica internacional, tal

como el crecimiento del PBI, lo cual ha generado expectativas positivas sobre la evolución

futura de la economía nacional, lo que se ha visto fortalecido aún más por el otorgamiento

del Grado de Inversión a Perú por dos importantes clasificadoras internacionales en el

2011. Este contexto positivo influenciará en la toma de decisiones de inversión en el futuro y

la actividad bancaria en general.

3.2 FACTORES DE RIESGO RELATIVOS AL EMISOR

Riesgo de cartera pesada

El saneamiento de la cartera de colocaciones es un tema de permanente preocupación para

el BanBif ya que se busca velar por la calidad de los activos del Banco. A abril del 2013 el

ratio de morosidad del BanBif se ubicó por debajo del promedio del sistema bancario

A continuación se detalla la evolución del ratio de cartera pesada (créditos atrasados /

colocaciones directas brutas) del BanBif y del promedio del sistema bancario:

Año

BanBif (%)

SISTEMA (%)

1998

6.4

7.0

1999

4.8

8.3

2000

5.4

9.8

2001

3.9

9.0

2002

3.6

7.6

2003

3.4

5.8

2004

2006

2007

2008

2009

2010

2011

2012

2.8

1.7

1.1

0.9

0.8

0.8

0.9

1.0

1.2

3.7

1.6

1.3

1.3

1.6

1.5

1.5

1.8

2.1

Abr-13

14

3.3 FACTORES DE RIESGO RELATIVOS A LOS VALORES A EMITIR DENTRO DEL

PROGRAMA

Riesgo Tributario

Impuesto General a las Ventas:

Con fecha 18 de diciembre de 2012, se ha publicado en el Diario Oficial El Peruano la Ley

No. 29966, Ley que prorroga la vigencia de beneficios tributarios, mediante la cual se

modifica el Artículo 7 de la Ley del IGV estableciéndose que las exoneraciones contenidas

en los Apéndices I y II de dicha norma, tendrán vigencia hasta el 31 de diciembre de 2015.

En consecuencia los intereses generados por valores mobiliarios emitidos mediante oferta

pública por personas jurídicas constituidas o establecidas en el Perú, siempre que su

emisión se efectúe al amparo de la Ley de Mercado de Valores o de la Ley de Fondos de

Inversión, según corresponda, estarán exonerados del impuesto hasta el 31 de diciembre

de 2015.

Cabe mencionar que también los intereses generados por los títulos valores no colocados

por oferta pública, gozarán de la exoneración cuando hayan sido adquiridos a través de

algún mecanismo centralizado de negociación a los que se refiere la Ley del Mercado de

Valores.

15

IV. APLICACIÓN DE LOS RECURSOS CAPTADOS

(Prospecto Informativo 27)

Los Bonos del Programa no condicionan una aplicación específica de los fondos

provenientes de su colocación, por lo que los recursos serán destinados exclusivamente a

realizar las operaciones propias del Banco Interamericano de Finanzas en cualquiera de las

modalidades que le permita la ley vigente.

En cualquier caso, el Emisor informará a la Superintendencia de Banca y Seguros y a la

CONASEV, en la oportunidad que éstas requieran, sobre el destino de los recursos

obtenidos a través de los valores a emitirse bajo el Programa.

El Emisor declara que la deuda subordinada derivada de los Bonos será utilizada para el

cómputo de su Patrimonio Efectivo de Nivel 2, conforme a lo dispuesto por los artículos 184

y 233 de la Ley de Bancos y los artículos 3 y 16 del Reglamento de Deuda Subordinada y

según lo autorizado por la SBS. En esta línea, el Emisor declara que, de conformidad con la

Resolución SBS Nº 492-2011 del 14 de enero de 2011, la SBS ha señalado que: “El Banco

Interamericano de Finanzas emita instrumentos representativos de deuda subordinada

redimible computable como patrimonio efectivo de nivel 2, en el marco del primer programa

de Bonos Subordinados del banco Interamericano de Finanzas hasta por un monto de US$

30,000,000.00 (Treinta millones y 00/100 de Dólares de los Estados Unidos de América) o

su equivalente en moneda nacional, considerando los limites en el cómputo del Patrimonio

Efectivo señalados en el artículo 20° del Reglamento” y que, de conformidad con la

Resolución SBS Nº 3462 – 2013 del 5 de junio de 2013, la SBS ha señalado que: “Opina

favorablemente respecto de la renovación del “Primer Programa de Bonos Subordinados

del Banco Interamericano de Finanzas” hasta por un monto de US$ 30,000,000.00 (Treinta

millones y 00/100 de Dólares de los Estados Unidos de América) o su equivalente en

moneda nacional, por un plazo de dos (2) años adicionales, manteniéndose las demás

características originales inalterables y considerando los límites en el cómputo del

Patrimonio Efectivo señalados en el artículo 20º del Reglamento”.

16

VI. DESCRIPCIÓN DEL PROGRAMA

(Prospecto Informativo 36-38)

6.1.23

Relación con otros Valores del Emisor

A la fecha de elaboración del presente Prospecto, el Emisor tiene los siguientes bonos

inscritos en el Registro Público del Mercado de Valores de la SMV, colocados y pendientes

de redención:

Instrumentos Financieros al 30 de Abril de 2013 (en US$)

Banco Interamericano de Finanzas

Tipo de Valor

Program a

Em isión

Serie

Moneda

Monto

Colocado

Monto en

Circulación

Tasa de interés

(em isión)

Plazo

Fecha de

Em isión

Fecha de

Vcto.

Clasificación de

riesgo: Class

Bonos de Arrendamiento Financiero

10

F

Dólares

5,000,000

1,250,000

3.95%

3

años

17/06/2010

17/06/2013

AA+

Bonos de Arrendamiento Financiero

11

A

Dólares

5,000,000

2,500,000

3.98%

3

años

13/09/2010

13/09/2013

AA+

Bonos de Arrendamiento Financiero

11

B

Dólares

5,000,000

2,500,000

3.90%

3

años

30/09/2010

30/09/2013

AA+

Bonos de Arrendamiento Financiero

11

C

Dólares

5,000,000

3,750,000

3.75%

3

años

29/10/2010

29/10/2013

AA+

Bonos de Arrendamiento Financiero

11

D

Dólares

5,000,000

3,750,000

3.50%

3

años

11/11/2010

11/11/2013

AA+

Bonos de Arrendamiento Financiero

11

E

Dólares

5,000,000

5,000,000

3.75%

3

años

04/03/2011

04/03/2014

AA+

Bonos de Arrendamiento Financiero

11

F

Dólares

5,000,000

5,000,000

3.70%

3

años

18/03/2011

18/03/2014

AA+

Bonos de Arrendamiento Financiero

11

G

Dólares

5,000,000

5,000,000

3.75%

3

años

15/07/2011

15/07/2014

AA+

Bonos de Arrendamiento Financiero

11

H

Dólares

5,000,000

5,000,000

3.78%

3

años

01/12/2011

01/12/2014

AA+

Bonos de Arrendamiento Financiero

11

I

Dólares

5,000,000

5,000,000

3.78%

3

años

01/12/2011

01/12/2014

AA+

Bonos de Arrendamiento Financiero

11

J

Dólares

5,000,000

5,000,000

3.75%

3

años

14/12/2011

14/12/2014

AA+

55,000,000

43,750,000

Total Arrendam iento Financiero

Bonos Hipotecarios

2

A

Dólares

5,000,000

1,500,000

5.79%

7

años

09/02/2007

09/02/2014

AAA

Bonos Hipotecarios

2

B

Dólares

5,000,000

1,500,000

5.72%

7

años

09/03/2007

09/03/2014

AAA

Bonos Hipotecarios

2

C

Dólares

5,000,000

1,500,000

5.65%

7

años

20/04/2007

20/04/2014

AAA

15,000,000

4,500,000

Total Hipotecarios

Bonos Subordinados

4

A

Nuevos Soles (VAC)

5,668,934

5,668,934

4.50%

10

años

24/07/2009

24/07/2019

AA

Bonos Subordinados

4

B

Nuevos Soles (VAC)

5,668,934

5,668,934

4.95%

10

años

04/09/2009

04/09/2019

AA

Bonos Subordinados

4

C

Nuevos Soles (VAC)

5,668,934

5,668,934

4.40%

10

años

29/01/2010

29/01/2020

AA

Bonos Subordinados

5

A

Dólares

2,200,000

2,200,000

8.16%

10

años

24/07/2009

24/07/2019

AA

Bonos Subordinados

1

1

A

Nuevos Soles (VAC)

5,668,934

5,668,934

4.20%

10

años

13/04/2012

13/04/2022

AA

Bonos Subordinados

1

1

B

Nuevos Soles (VAC)

5,668,934

5,668,934

4.10%

10

años

20/04/2012

20/04/2022

AA

30,544,671

30,544,671

100,544,671

78,794,671

Bonos Subordinados

Total general

US$

Fuente : B anB if

6.1.25 Clasificación de Riesgo

CLASIFICADORA DE RIESGO PACIFIC CREDIT RATING S.A.C. (PCR)

Comité de Clasificación del 20 de Mayo de 2013

Rating: pAA

Emisiones alta capacidad crediticia. Los factores de protección son fuertes. El riesgo es

modesto pudiendo variar en forma ocasional a causa de las condiciones económicas.

CLASS & ASOCIADOS S.A. CLASIFICADORA DE RIESGO

Comité de Clasificación del 10 de Mayo de 2013

Rating: AA

Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del

capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma

significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la

economía.

17

“LAS CLASIFICACIONES DE RIESGO OTORGADAS, NO CONSTITUYEN UNA

RECOMENDACIÓN DE COMPRA, RETENCIÓN O VENTA DE LOS VALORES

MENCIONADOS ANTERIORMENTE"

“Para mayor información relativa a las clasificaciones de riesgo otorgadas a los valores,

revisar los Anexos I y II del Prospecto”.

18

VII. DESCRIPCIÓN GENERAL DEL NEGOCIO

(Prospecto Marco 44-55)

7.1 DATOS GENERALES

7.1.5 Capital Social

Al 27 de mayo de 2013, el capital social suscrito y pagado del BanBif asciende a la suma de

S/. 386,725,740.00 (Trescientos ochenta y seis millones setecientos veinticinco mil

setecientos cuarenta y 00/100 Nuevos Soles), representado por 12,890,858 acciones de

valor norminal S/.30.00 (Treinta y 00/100 Nuevos Soles) cada una.

7.1.6 Estructura Accionaria

Los accionistas del Banco Interamericano de Finanzas que al 27 de mayo de 2013 cuentan

con una participación igual o superior al 5% son:

NOMBRE

Britton S.A.

Landy S.A.

IFC

TOTAL

ACCIONES

SUSCRITAS

Y PAGADAS

5 623 189

5 634 447

1 633 222

12 890 858

VALOR NOMINAL

S/.

NUEVOS SOLES

S/.

%

30.00

30.00

30.00

168,695,670.00

169,033,410.00

48,996,660.00

386,725,740.00

43,62

53,71

12,67

100,00

Accionistas de Britton:

GF Securities Company Ltd.

Accionistas de Landy:

GF Securities Company Ltd.

7.1.7 Autorizaciones, Inscripciones y Registros

1. Autorización de funcionamiento: Mediante Resolución SBS No. 089-91 de fecha

08.02.91 se autoriza al Banco Interamericano de Finanzas el inicio de las operaciones y

negocios.

2. Autorización para el cambio de denominación social otorgada mediante Resolución SBS

Nº 1032-98.

Antes: Banco interamericano de Finanzas S.A.E.M.A.- BIF

Ahora: Banco interamericano de Finanzas - BanBif

3. Autorización de modificación de estatuto otorgada por Resolución SBS N° 2621-2013.

19

Resoluciones relacionadas con las emisiones de valores

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a la

Tercera Emisión de Bonos Subordinados del BIF: Resolución SBS Nº 0812-00: La

Superintendencia de Banca y Seguros opinó favorablemente para que el Banco realice la

Tercera Emisión de Bonos Subordinados hasta por un monto máximo de US$ 5,000,000

(Cinco millones y 00/100 Dólares).

Resolución Gerencial Nº 019-2000-EF/94.50: Dispone la inscripción de la Tercera Emisión

de Bonos Subordinados en el Registro Público de Mercado de Valores de CONASEV.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a la

Primera Emisión de Bonos Hipotecarios: Resolución SBS No. 303-2004: Primera Emisión

de Bonos Hipotecarios, hasta por la suma de US$ 20, 000,000 (Veinte millones y 00/100

Dólares).

Resolución Gerencial Nº 043-2004-EF/94.95 del 8 de junio del 2004: Dispone la inscripción

de la Primera Emisión de Bonos Hipotecarios en el Registro Público de Mercado de Valores

de CONASEV.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos de Arrendamiento Financiero del banco Interamericano de Finanzas –

Octava Emisión: Resolución SBS No. 1740-2004; hasta por la suma de US$ 20, 000,000

(Veinte millones y 00/100 Dólares).

Resolución Gerencial No. 037-2006-EF/94.45 del 17 de Julio del 2006: Dispone la

inscripción de la Octava Emisión de Bonos de Arrendamiento Financiero en el Registro

Público del Mercado de Valores de CONASEV.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos Hipotecarios del Banco Interamericano de Finanzas – Segunda Emisión:

Resolución SBS No. 900-2006 del 11/07/06, hasta por la suma de US$ 20,000,000.00

(Veinte millones y 00/100 Dólares).

Resolución Gerencial N°053-2006-EF/94.45: Dispone la inscripción de la Segunda Emisión

de Bonos Hipotecarios en el Registro Público del Mercado de Valores de CONASEV.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder al

Segundo Programa de Certificados de Depósito a Plazo Negociables del BIF:

Resolución SBS No. 396-2007 del 30/03/07, hasta por la suma de US$ 100,000,000.00

(Cien millones y 00/100 Dólares ).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos de Arrendamiento Financiero del Banco Interamericano de Finanzas –

Novena Emisión: Resolución SBS No. 756-2007 del 08/06/07, hasta por la suma de US$

30,000,000.00 (Treinta millones y 00/100 Dólares ).

Inscripción de la Novena Emisión de Bonos de Arrendamiento Financiero del Banco

Interamericano de Finanzas en el Registro Público del Mercado de Valores de CONASEV:

Resolución Directoral de Emisores N°025-2007-EF/94.06.3 del 18/07/07, hasta por la suma

de US$ 30,000,000.00 (Treinta millones de Dólares ).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos Hipotecarios del Banco Interamericano de Finanzas – Tercera Emisión:

Resolución SBS No. 1620-2007 del 13/11/07, hasta por la suma de US$ 30,000,000.00

(Treinta millones y 00/100 Dólares).

20

Inscripción de la Tercera Emisión de Bonos Hipotecarios del Banco Interamericano de

Finanzas en el Registro Público del Mercado de Valores de CONASEV: Resolución

Directoral de Emisores N°026-2008-EF/94.06.3 del 07/02/08, hasta por la suma de US$

30,000,000.00 (Treinta millones y 00/100 Dólares).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos de Arrendamiento Financiero del Banco Interamericano de Finanzas –

Décima Emisión: Resolución SBS No. 10458-2008 del 17/10/08, hasta por la suma de US$

30,000,000.00 (Treinta millones y 00/100 Dólares ).

Inscripción de la Décima Emisión de Bonos de Arrendamiento Financiero del Banco

Interamericano de Finanzas en el Registro Público del Mercado de Valores de CONASEV:

Resolución Directoral de Emisores N°171-2008-EF/94.06.3 del 31/12/08, hasta por la suma

de US$ 30,000,000.00 (Treinta millones y 00/100 Dólares ).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos Subordinados del Banco Interamericano de Finanzas – Cuarta Emisión:

Resolución SBS No. 10643-2008 del 31/10/08, hasta por la suma de S/. 60,000,000.00

(Sesenta millones de Nuevos Soles).

Inscripción de la Cuarta Emisión de Bonos Subordinados del Banco Interamericano de

Finanzas en el Registro Público del Mercado de Valores de CONASEV: Resolución

Directoral de Emisores N°170-2008-EF/94.06.3 del 31/12/08, hasta por la suma de S/.

60,000,000.00 (Sesenta millones y 00/100 Nuevos Soles).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos Subordinados del Banco Interamericano de Finanzas – Quinta Emisión:

Resolución SBS No. 1618-2009 del 10/03/09, hasta por la suma de US$ 20,000,000.00

(Veinte millones y 00/100 Dólares ).

Inscripción de la Quinta Emisión de Bonos Subordinados del Banco Interamericano de

Finanzas en el Registro Público del Mercado de Valores de CONASEV: Resolución

Directoral de Emisores N°031-2009-EF/94.06.3 del 05/06/09, hasta por la suma de US$

20,000,000.00 (Veinte millones y 00/100 Dólares ).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos Subordinados del Banco Interamericano de Finanzas – Sexta Emisión:

Resolución SBS No. 7143-2009 del 25/06/09, hasta por la suma de S/. 60,000,000.00

(Sesenta millones y 00/100 Nuevos Soles).

Inscripción de la Sexta Emisión de Bonos Subordinados del Banco Interamericano de

Finanzas en el Registro Público del Mercado de Valores de CONASEV: Resolución

Directoral de Emisores N°080-2009-EF/94.06.3 del 01/12/09, hasta por la suma de

S/.60,000,000.00 (Sesenta millones y 00/100 Nuevos Soles).

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos de Arrendamiento Financiero del Banco Interamericano de Finanzas –

Décima Primera Emisión: Resolución SBS No. 1284-2010 del 08/02/10, hasta por la suma

de US$ 50,000,000.00 (Cincuenta millones y 00/100 Dólares).

Inscripción de la Décima Primera Emisión de Bonos de Arrendamiento Financiero del Banco

Interamericano de Finanzas en el Registro Público del Mercado de Valores de CONASEV:

Resolución Directoral de Emisores N°053-2010-EF/94.06.3 del 24/06/10, hasta por la suma

de US$ 50, 000,000 (Cincuenta millones y 00/100 Dólares).

21

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir instrumentos de deuda Subordinada redimible computable como patrimonio efectivo

de nivel 2 – Primer Programa de Bonos Subordinados del Banco Interamericano de

Finanzas. Resolución SBS No. 492-2011 del 14/01/11, hasta por la suma de US$

30,000,000.00 (Treinta millones y 00/100 Dólares ), o su equivalente en moneda nacional.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Certificados de Depósitos Negociables – Tercer Programa de Certificados de

Depósitos Negociables del Banco Interamericano de Finanzas. Resolución SBS No. 83992011 del 19/07/11, hasta por la suma de US$ 100,000,000.00 (Cien millones y 00/100

Dólares) o su equivalente en Nuevos Soles.

Opinión favorable por parte de la Superintendencia de Banca y Seguros para proceder a

emitir los Bonos de Arrendamiento Financiero del Banco Interamericano de Finanzas –

Primer Programa de Emisión de Bonos de Arrendamiento Financiero del Banco

Interamericano de Finanzas: Resolución SBS No. 10294-2011 del 30/09/11, hasta por la

suma de US$ 100,000,000.00 (Cien millones y 00/100 Dólares) o su equivalente en Nuevos

Soles.

Opinión favorable por parte de la Superintendencia de Banca y Seguros respecto de la

renovación del Primer Programa de Bonos Subordinados del Banco Interamericano de

Finanzas: Resolución SBS No. 3462-2013 del 05/06/13, hasta por la suma de US$

30,000,000.00 (Treinta millones y 00/100 Dólares) o su equivalente en Nuevos Soles.

7.2 EL SECTOR FINANCIERO PERUANO

Al 30 de abril de 2013, el sistema de banca múltiple estaba conformado por 16 empresas.

Al 30 de abril de 2013 las colocaciones brutas del sistema bancario nacional aumentaron en

12.99% con relación al cierre de abril 2012, llegando a US$ 55,220.33 millones.

Los depósitos totales a abril de 2013 reportaron US$57,968.48 millones, reportando un

crecimiento de 18.00% por encima del registrado en abril 2012. El patrimonio total de la

banca totalizó US$ 8,343.43 millones a abril de 2013, cifra mayor en 13.76% a abril 2012.

Al cierre de abril de 2013, el saldo de adeudados de la banca múltiple fue de US$ 15,325.17

millones, registrando un crecimiento de 18.12% con relación a abril del 2012.

Las utilidades de la banca comercial totalizaron US$ 614.62 millones a abril de 2013, monto

mayor en 4.49% respecto a similar período del año anterior.

El sistema financiero nacional muestra adecuados niveles de solvencia en los índices de

morosidad, cobertura, gestión y rentabilidad. A abril de 2013, el indicador de morosidad de

la banca múltiple (cartera atrasada como porcentaje de los créditos directos) mostró un nivel

de 2.06%.

En abril de 2013, el ratio de cobertura de la cartera atrasada alcanzó un nivel de 202.11%

desde un nivel de 228.41% en abril de 2012.

22

Sistema Bancario Peruano

Ratios

Dic-10

Dic-11

Dic-12

Abr-13

Cartera Atrasada / Créditos Directos

1.49%

1.47%

1.75%

2.06%

Cartera Deteriorada / Créditos Directos

2.74%

2.51%

2.78%

3.04%

Provisiones / Cartera Atrasada

245.62%

251.14%

223.56%

202.11%

Provisiones / Cartera Deteriorada

140.15%

148.88%

141.84%

137.38%

Gastos generales+Costos de Personal/Ingresos Totales

33.50%

34.28%

33.83%

32.88%

Gastos generales+Costos de Personal/Margen Financiero

51.94%

55.87%

55.18%

52.81%

ROE

24.21%

24.54%

22.40%

21.82%

ROA

2.35%

2.32%

2.18%

2.10%

Fuente: SBS y BanBif

El indicador de rentabilidad patrimonial (ROE) y el indicador de rentabilidad sobre el activo

(ROA) alcanzaron un nivel de 21.82% y 2.10% respectivamente en abril de 2013.

7.3 COMPETENCIA Y POSICIONAMIENTO DEL BANBIF

El BanBif ha mostrado un destacable desempeño, logrando un importante crecimiento de

sus colocaciones y depósitos. En el ámbito de créditos directos la participación de mercado

del BanBif al 30 de Abril de 2013 llegó a 3.2%, ocupando el sexto lugar en el ranking de

colocaciones del sistema bancario.

Ranking de Colocaciones Totales

Al 30 de Abril de 2013

(en millones de US$)

Bancos

Monto

Part. (%)

1

Banco de Crédito del Perú

17,841

33.8%

2

Banco Continental

12,365

23.4%

3

Scotiabank Perú

7,984

15.1%

4

Interbank

5,875

11.1%

5

Banco Interamericano de Finanzas

1,665

3.2%

6

Mibanco

1,639

3.1%

7

Banco Financiero

1,500

2.8%

8

HSBC Bank Perú

859

1.6%

9

Citibank

797

1.5%

10

Banco Falabella Perú

780

1.5%

11

Banco Santander Perú

580

1.1%

12

Banco de Comercio

419

0.8%

13

Banco Ripley

317

0.6%

14

Banco Azteca Perú

161

0.3%

15

Banco Cencosud

56

0.1%

16

Deutsche Bank Perù

0

0.0%

100.0%

Total

52,837

Fuente: SBS

En el caso de los depósitos totales, la participación de mercado del BanBif tuvo una

evolución favorable: 2.8% en diciembre del 2003, 3.0% en diciembre del 2004, 3.2% en

diciembre del 2005, 3.35% en diciembre del 2006, 3.2% en diciembre del 2007, 3.4% en

diciembre de 2008, 3.3% en diciembre del 2009, 3.0% a diciembre del 2010, a diciembre de

2011 es de 2.8%, a diciembre de 2012 es de 2.9% y a abril de 2013 es de 3.0%.

23

Ranking de Depósitos Totales

Al 30 de Abril de 2013

(en millones de US$)

Bancos

1

2

3

4

5

6

8

7

9

10

11

12

14

13

15

16

Banco de Crédito del Perú

Banco Continental

Scotiabank Perú

Interbank

Banco Interamericano de Finanzas

Mibanco

Citibank

Banco Financiero

HSBC Bank Perú

Banco Santander Perú

Banco de Comercio

Banco Falabella Perú

Banco Azteca Perú

Banco Ripley

Deutsche Bank Perù

Banco Cencosud

Total

Monto

21,238

13,228

7,625

6,005

1,763

1,498

1,410

1,395

1,272

734

539

507

328

310

106

10

57,968

Part. (%)

36.6%

22.8%

13.2%

10.4%

3.0%

2.6%

2.4%

2.4%

2.2%

1.3%

0.9%

0.9%

0.6%

0.5%

0.2%

0.0%

100.0%

Fuente: SBS

Cabe mencionar que este importante crecimiento en la participación de mercado del BanBif

se da junto a la mejora de los principales ratios financieros, los cuales en la mayoría de los

casos son mejores a los del promedio del sistema bancario nacional.

La estrategia del BanBif consiste en diversificar sus colocaciones hacia los sectores de

mayor crecimiento, principalmente enfocándose hacia clientes que operan en comercio

exterior. También explota el mercado de bienes raíces por medio de líneas de avance

inmobiliario para construcción de viviendas. Se han realizado colocaciones de créditos

hipotecarios para adquisición de viviendas locales, comerciales e industriales. Así mismo

realiza operaciones de arrendamiento financiero para atender necesidades de

financiamiento de equipos, activos fijos y locales, este último conocido como arrendamiento

financiero inmobiliario. El BanBif también le ha dado un fuerte impulso al negocio de tarjetas

de crédito a través de diversas campañas y ofreciendo condiciones bastantes competitivas.

7.4 DESCRIPCIÓN DE OPERACIONES Y DESARROLLO

El Banco Interamericano de Finanzas S.A. como banco múltiple, está facultado a recibir

depósitos de terceros e invertirlos junto con su capital, en colocaciones y adquisición de

valores, otorgar avales y fianzas y realizar operaciones de arrendamiento financiero, así

como efectuar todo tipo de operaciones de intermediación financiera, de servicios bancarios

y otras actividades permitidas por Ley. Todo ello de acuerdo a la normativa vigente y dentro

de los límites establecidos por la Superintendencia de Banca y Seguros y Banco Central de

Reserva del Perú, según corresponda, teniendo un giro correspondiente al CIIU N° 6519.

El plazo de duración de la sociedad es indeterminado, estando en forma especial a las

leyes y disposiciones que regulan la actividad bancaria financiera y a la ley General de

Sociedades y demás normas legales.

24

7.4.1 Recursos Humanos

Al 30 de Abril de 2013, el personal del Banco estaba compuesto por 87 ejecutivos, 187

funcionarios y1006 empleados.

Al 30 de Abril de 2013, el personal del Banco estaba compuesto por 66 empleados

temporales y 1214 empleados permanentes.

7.4.2 Directorio y Plana Gerencial

Directorio

Los Directores de nuestra Institución son profesionales independientes, elegidos por su

destacada trayectoria profesional y su indiscutible solvencia moral.

Presidente del Directorio

Francisco Roche Navarro

Vicepresidente

Juan Ignacio de la Vega Jiménez

Directores

Sandro Fuentes Acurio

Carlos Neuhaus Tudela

Susana Eléspuru Guerrero

Juan Manuel Ventas Benítez

Mario Maggi Pacheco

Ismael Benavides Ferreyros

Reseña Curricular del Directorio

Presidente del Directorio

Francisco Roche Navarro: Graduado en ciencias económicas y políticas en la Universidad

de Madrid. Tiene reconocida y larga experiencia como ejecutivo en bancos españoles,

norteamericanos e ingleses. Actualmente se desempeña como Director de diferentes

bancos en Estados Unidos, Ecuador, Venezuela y Perú, empresas con las que el BanBif

25

mantiene relación. Es Director del BanBif desde mayo de 2002 y ejerce el cargo de

Presidente del Directorio desde febrero de 2003.

Vicepresidente

Juan Ignacio de la Vega Jiménez: Licenciado en CC Económicas Universidad

Complutense, MBA Instituto de Empresa. Amplia experiencia en puestos de dirección en

Banco Internacional de Guatemala y Banco Internacional de Ecuador donde ocupó el cargo

de Vicepresidente y Subgerente General. Ejerce el cargo desde septiembre de 2007.

Directores Titulares

Sandro Fuentes Acurio: Abogado, titulado por la Pontificia Universidad Católica del Perú,

socio del Estudio Rodrigo, Elías & Medrano Abogados y profesor de las Universidades de

Lima y del Pacífico. Ha sido Director y Primer Vicepresidente del Instituto Peruano de

Administración de Empresas – IPAE, Ministro de Trabajo y Promoción Social, Director del

Banco Central de Reserva del Perú, Jefe de la Superintendencia Nacional de

Administración Tributaria – SUNAT, Director de la SMV, Asesor de los Ministros de Justicia

y de Economía. Ejerce el cargo desde mayo de 2002.

Carlos Neuhaus Tudela: Bachiller en Ciencias Administrativas de la Universidad de Lima,

con Maestrías en Administración de Empresas y Negocios Internacionales en USA, Diploma

en Desarrollo con especialización en Finanzas Públicas en la Universidad de Cambridge,

Inglaterra. Posee sólida experiencia en funciones de director y gerenciales en empresas de

diversos sectores. Ha gerenciado y desarrollado con éxito organismos financieros del

estado y en el sector privado empresas industriales, inmobiliarias, comerciales y

conglomerados empresariales. Ha sido catedrático universitario y dirigido la escuela de post

grado en Administración de Empresas de la Universidad de Lima por diez años. Ejerce el

cargo desde setiembre de 2010.

Susana Eléspuru Guerrero: Graduada Magna Cum Laude por Darmouth College (USA),

dónde obtuvo el B.A. en Geología y Literatura Francesa; también tiene estudios de

postgrado en la Universidad de Piura. Ha desarrollado su carrera como ejecutiva senior,

consultora empresarial en Procter & Gamble (P&G), llegando a ocupar los cargo de

Vicepresidente Corporativa, Presidente de Directorio y Gerente General para Perú, Ecuador

y Bolivia. También fue responsable por los negocios de P&G a nivel Latinoamérica. Ha sido

Presidente del comité de Gestión y del Directorio de IPAE. Actualmente es presidenta de

esta institución. Es Directora del BanBif desde febrero de 2013.

Juan Manuel Ventas Benítez: Licenciado en Ciencias Económicas y Empresariales por la

Universidad Complutense de Madrid. Especialización en Inversión y Financiación

Empresarial. Diversas actividades formativas y de especialización en Chicago (Estados

Unidos), Eindhoven (Holanda), Bruselas (Bélgica) y París (Francia). Director de la División

Financiera del Grupo IF. Ejerce el cargo desde febrero de 2008.

Mario Maggi Pacheco: Ingeniero Industrial y Producción, egresado de la Universidad

Nacional de Ingeniería Industrial. Alta experiencia y participación en la dirección de las

empresas del Grupo Fierro. En el periodo de 2009 a 2010 fue Director del Banco

Internacional de Ecuador (Grupo Fierro). Ejerce el cargo desde marzo de 2011.

Ismael Benavides Ferreyros: Ingeniero Agrónomo y Economista Agrícola, con Maestría en

Finanzas en la Universidad de California en Berkeley. Más de 30 años de experiencia en el

sector financiero; en el periodo de 1993 a 2007 desempeñó el cargo de Gerente General y

Vicepresidente del Directorio de Interbank. Ejerce el cargo desde setiembre de 2011.

26

Información adicional:

a) Los miembros del Directorio no mantienen relación de dependencia con los Accionistas,

ni con las demás empresas del Grupo, considerándose independiente para efectos de la

Resolución CONASEV N° 096-2003-EF, los señores Sandro Fuentes, Ismael Benavides,

Carlos Neuhaus y la Señora Susana Eléspuru.

b) Órganos especializados del Directorio

Comité de Auditoría:

Su función específica es supervisar la labor del Auditor Interno del BanBif. Se encuentra

conformado por los siguientes miembros:

Presidente del Comité

Miembro

Miembro

Miembro

Juan Manuel Ventas Benitez

Francisco Roche

Mario Maggi Pacheco

Susana Eléspuru Guerrero

Comité Ejecutivo:

Su función es pronunciarse sobre las operaciones de crédito y otras materias, dentro de las

facultades y límites que les fije el Directorio. Se encuentra conformado por los siguientes

miembros:

Presidente del Comité

Miembro

Miembro

Miembro

Sandro Fuentes Acurio

Carlos Neuhaus Tudela

Juan Ignacio de la Vega Jiménez

Ismael Benavides Ferreyros

Comité de Riesgos:

Presidente del Comité

Miembro

Miembro

Miembro

Juan Manuel Ventas Benítez

Mario Maggi Pacheco

Juan Ignacio de la Vega Jiménez

Susana Eléspuru Guerrero

Plana Gerencial a Mayo de 2013

Gerencia General

Juan Ignacio de la Vega Jiménez

Sub Gerencia General de Banca Mayorista

Sub Gerencia General de Banca Minorista

Sub Gerencia General de Finanzas

Sub Gerencia General de Riesgo Integral y

Cumplimiento Normativo

Sub Gerencia General de Riesgos

Sub Gerencia General de Contraloría

Sub Gerencia General de Innovación,

Tecnología y Operaciones

Sub Gerencia General de Asesoría Legal

Isabel Quevedo Ocampo

Andrés Bowen Pareja

Javier Arroyo Rizo Patrón

María del Rosario Gjurinovic

Guillermo Quedas Lobatón

Juan Carlos Orrego Gonzales

Manuel Velarde Carpio

Víctor Larrea Vilela

27

Gerencias:

Gerente División de Marketing

Gerente División Banca Premium

Gerente División Control de Riesgos

Gerente División Banca Comercial

Gerente División Banca Empresa

Gerente División de Tarjetas de

Crédito y Débito

Gerente División Productos para Personas

Gerente de Banca Corporativa

Gerente de la Unidad de Cumplimiento

Gerente de División Recursos Humanos

y Administración

Gerente División de Productos para Empresas

Gerente División Relaciones Inst.y Resp. Social

Gerente División de Seguridad

Gerente de Auditoría Interna

Gerente de División de Contabilidad

Gerente Territorial

María Isabel Castro Silvestre

Jose Luis Guinand Llosa

Enrique Santa Gadea Ramírez

Javier Camino Massa

Luis Castro Echecopar

Alberto Jose Gago Marquez

Juan Carlos Echeandia

Glenn Oscar Fort Dasso

Juan Alejandro Bravo Flores

Pierre Ramírez Llanos

Hugo Palomino Forsberg

María Tudela Chopitea

Julio Flores Alva

Ricardo Izaguirre Torres

Julio Ramos Chimpén

Eduardo Ríos Gajate

Reseña Curricular de la Plana Gerencial

Juan Ignacio de la Vega Jiménez: Licenciado en CC Económicas Universidad

Complutense, MBA Instituto de Empresa. Amplia experiencia en puestos de dirección en

Banco Internacional de Guatemala y Banco Internacional de Ecuador donde ocupó el cargo

de Vicepresidente y Subgerente General. Es parte del BanBif y ejerce el cargo de Gerente

General desde septiembre de 2007.

Javier Arroyo Rizo Patrón: Economista, Universidad de Lima, Magíster en Administración

de ESAN, MBA de Pennsylvania State University y MPA de Harvard University. Ha sido

Funcionario Internacional de la CAF en Caracas, Venezuela, Asesor de la Gerencia General

del Banco de la Nación, Gerente de Finanzas del Banco Interandino, Gerente General de

Interfip, Controller Financiero del Grupo Santander Perú y Gerente de Finanzas del Banco

Santander Central Hispano Perú. Es parte del BanBif desde setiembre del 2002.

Actualmente ejerce el cargo de Sub Gerente General de Finanzas del BanBif, desde agosto

de 2009.

María del Rosario Gjurinovic De Amat: Economista, Universidad del Pacífico, con post

grado en Finanzas, ESAN. Experiencia en evaluación y administración de créditos

comerciales y masivos, de productos y servicios. Trabajó en el Banco Continental,

Extebandes, Banco Interandino, Interbank y en asesoría financiera. Ejerció el cargo de

Gerente de División de Gestión de Negocios del BanBif. Es parte del BanBif desde

setiembre del 2001. Actualmente ejerce el cargo de Sub Gerente General de Riesgo

Integral y cumplimiento normativo desde mayo de 2013.

Juan Carlos Orrego Gonzáles: Economista, graduado en la Pontificia Universidad Católica

del Perú; MBA en la Escuela de Postgrado de la Universidad Peruana de Ciencias

Aplicadas (UPC); cursos de Extensión en Harvard University School; Post Grado en Banca

y Negocios Financieros y PADE de Finanzas de ESAN. Veinte años de experiencia en el

Sistema Financiero; trabajó en el Banco de Nación, ejerciendo los cargos de Gerente

General y Gerente de Finanzas; asimismo trabajó en el Banco Nuevo Mundo y Banco

Standard Chartered. Es miembro del BanBif desde diciembre del 2005. Actualmente ejerce

desde agosto del 2009 el cargo de Sub Gerente General de Contraloría.

28

Manuel Helarf Velarde: Bachiller en Ingeniería de Sistemas en la Universidad Nacional de

Ingeniería, Maestría en Dirección de Empresas en el INCAE. Trabajo como Gerente de