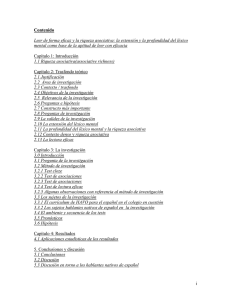

Planificación aplicada a empresas asociativas rurales

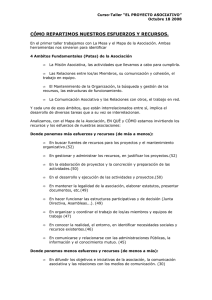

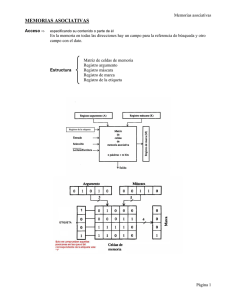

Anuncio