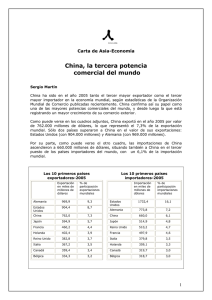

Nuestra Escuela de Economía y Negocios cumple sus primeros diez

Anuncio