IVA BA Nov 03.qxp - Cooperativas Agro

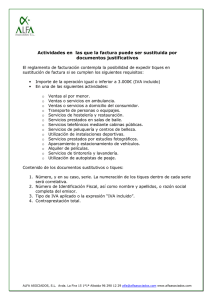

Anuncio

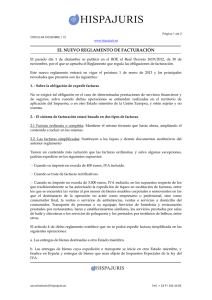

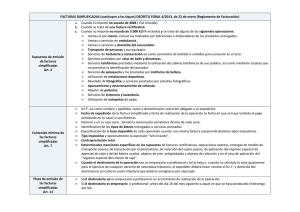

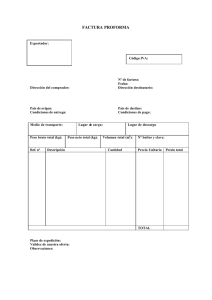

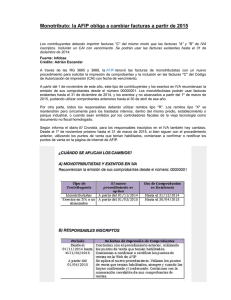

Noviembre, 2003 IVA . Boletín de Actualidad Contenido Normativa Normativa. • Ley 36/2003, de 11 de noviembre, de medidas de reforma económica. • Ley 36/2003, de 11 de noviembre, de medidas de reforma económica. • Real Decreto 1496/2003, de 28 de noviembre. Nuevo Reglamento de facturación. • Real Decreto 1496/2003, de 28 de noviembre. Modificación del Reglamento del IVA. • Orden HAC/3313/2003, de 28 de noviembre. Desarrolla para el año 2004 el régimen simplificado del IVA. Noticias. • Página web de Deloitte. La nueva normativa sobre facturación a efectos del IVA aplicable en los distintos Estado Miembros de la Comunidad Europea. Esta Ley, cuya tramitación procede del Real Decreto Ley 2/2003, de 25 de abril, de medidas de reforma económica, ha establecido las siguientes modificaciones en la normativa reguladora del IVA: a) Establece la aplicación del tipo reducido del 4% a las entregas de viviendas realizadas a entidades que apliquen el régimen especial previsto en el Impuesto sobre Sociedades para entidades dedicadas al arrendamiento de viviendas, a condición de que a las rentas derivadas de su posterior arrendamiento les sea aplicable en este último Impuesto la bonificación del 97% prevista en el citado régimen especial. Esta previsión estaba ya contenida en los mismos términos en el Real Decreto Ley 2/2003, y viene siendo por tanto aplicable desde el día 26 de abril de 2003. El nuevo artículo 26bis del Reglamento del IVA, en la redacción dada por el Real Decreto 1496/2003, de 28 de noviembre, establece que la concurrencia de los requisitos exigidos por la Ley para aplicar el tipo reducido a las referidas entregas podrá acreditarse mediante una declaración escrita firmada por el destinatario de la entrega y dirigida a quien se la realiza, en la que aquél haga constar, bajo su responsabilidad, que dichos requisitos concurren. 1 IVA - Boletín de Actualidad Noviembre, 2003 b) Establece que la exención prevista en el artículo 20.uno.1º de la Ley del IVA para las prestaciones de servicios efectuadas por los servicios públicos postales "se seguirá aplicando igualmente al franqueo efectuado por medio de impresiones o estampaciones a máquina por parte de empresas que tengan concedida autorización para franquear correspondencia a terceros o bien título habilitante postal. Cuando resulte de aplicación la regla de prorrata, el importe a computar en el denominador será la diferencia entre la contraprestación percibida por el franqueo y su coste de adquisición". • Real Decreto 1496/2003, de 28 de diciembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación. Esta norma, que no procede del Real Decreto Ley 2/2003, no se incorpora formalmente al texto de la Ley del IVA, sino que constituye simplemente la disposición final séptima de la Ley 36/2003. La entrada en vigor del nuevo Reglamento se producirá el día 19 de diciembre de 2003, si bien el Real Decreto 2402/1985, que es objeto de derogación, tendrá también plena eficacia hasta el 31 de diciembre de este año. Dicha norma parece querer aportar una solución al viejo problema de la aplicación del IVA por las empresas de "mailing". Y decimos que "parece" querer aportar tal solución porque, sorprendentemente, en la disposición adicional decimosexta del Proyecto de Ley de medidas fiscales, administrativas y del orden social (Ley de "acompañamiento" a los Presupuestos para 2004), en el texto del informe de la ponencia de la Comisión de Economía, Comercio y Turismo del Senado, de fecha 9 de diciembre de 2003, se prevé una modificación del texto de la referida disposición final séptima de la Ley 2/2003 anteriormente transcrito, que quedaría redactado de la siguiente forma: "La exención contenida en el número 1º del apartado Uno del artículo 20 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el valor Añadido, se aplicará al franqueo de envíos postales efectuados por terceros que operen en nombre y por cuenta del operador al que se encomienda la prestación del servicio postal universal mediante impresiones o estampaciones realizadas con máquinas de franquear". La nueva regulación en materia de facturación viene exigida tanto por la necesidad de incorporar al derecho interno español las normas sobre facturación a efectos del IVA previstas en la Directiva 2001/115/CE y que deben entrar en vigor en todos los Estados miembros de la Unión Europea el 1 de enero de 2004 (algunos de cuyos aspectos esenciales fueron ya incorporados a la Ley 37/1992, del Impuesto sobre el Valor Añado, por la Ley 53/2002), como por la conveniencia de adecuar la normativa sobre facturación a efectos fiscales, cuyos aspectos esenciales datan de finales de 1985, a las nuevas prácticas empresariales y avances tecnológicos que se han producido desde entonces. Habrá que esperar pues a la aprobación definitiva de dicho Proyecto de Ley para ver en que queda definitivamente (¿?) este tema. 2 Nuevo reglamento de facturas a efectos fiscales El Real Decreto 1496/2003 ha aprobado un nuevo Reglamento por el que se regulan las obligaciones de facturación a efectos fiscales, que viene a sustituir a la normativa sobre dicha materia contenida hasta ahora en el Real Decreto 2402/1985. El nuevo Reglamento tiene una estructura técnica más clara que la del Real Decreto 2402/1985, que se refleja además en un índice que indudablemente facilita la búsqueda y localización de los preceptos en el seno del mismo. Consta de un total de 26 artículos, de los cuales 23 (todo el Título I) están dedicados a regular las obligaciones de documentación a efectos del IVA, si bien lo previsto en los mismos resulta también aplicable al Impuesto General Indirecto Canario (IGIC) y al Impuesto sobre la Producción, los Servicios y la Importación (IPSI), en las condiciones que establece la disposición adicional segunda del Reglamento. IVA - Boletín de Actualidad Noviembre, 2003 El Título II del Reglamento, dedicado a regular las "obligaciones de documentación a efectos de otros tributos" distintos del IVA, consta únicamente de dos artículos (los números 25 y 26). El artículo 25 se limita a señalar que "las disposiciones contenidas en el Título I de este Reglamento [obligaciones de documentación de las operaciones a efectos del IVA] resultarán aplicables a efectos de cualquier otro tributo, sin perjuicio de lo establecido por su normativa propia y por el artículo 26". El artículo 26 regula determinadas peculiaridades de la obligación de documentar las operaciones en el IRPF, y no presenta novedades destacables respecto de la normativa anterior en dicha materia. • ATENCIÓN. Se suprime la obligación de expedir factura (usualmente conocida hasta ahora como "autofactura") por las adquisiciones intracomunitarias de bienes. Se mantiene sin embargo la obligación de expedir factura por el empresario o profesional destinatario de entregas de bienes o prestaciones de servicios que tenga la condición de sujeto pasivo del IVA que grava tales operaciones (supuestos conocidos usualmente como de "inversión del sujeto pasivo"), para documentar estas últimas. • Supuestos en los que obligatoriamente debe expedirse "factura completa". En nuestra opinión, la remisión al Título I que se hace en el artículo 25 es excesivamente genérica, y seguramente provocará problemas y dudas en su aplicación, dado que muchos de los preceptos contenidos en el referido Título I tienen su razón de ser en las características y las necesidades derivadas del IVA, que no coinciden en muchos casos con las de otros tributos. Se añaden los siguientes supuestos: Una vez dicho lo anterior, pasamos a continuación a señalar algunas de las novedades más significativas de la nueva regulación respecto de la anterior. - En el caso de "ventas a distancia intracomunitarias" que se consideren realizadas en España. 1. Obligación de expedir factura. Operaciones que deben ser objeto de facturación. Supuestos en que la factura puede ser sustituida por un tique. • Se establece la obligación de emitir factura a cargo de las personas jurídicas que no actúan como empresarios o profesionales, pero que están identificadas a efectos del IVA en España, por las prestaciones de servicios o entregas de bienes a que se refiere el artículo 84.uno.3º de la Ley del IVA de las que sean destinatarias y respecto de las que tienen la condición de sujetos pasivos del IVA por el hecho de que el empresario o profesional que realiza tales operaciones no está establecido en España (supuestos de "inversión del sujeto pasivo"). - Cuando el destinatario de la entrega o el servicio sea empresario o profesional, aunque este último no lo solicite expresamente, y cualquiera que sea el régimen de tributación por IVA del empresario o profesional que la realiza. - Entregas de bienes objeto de instalación o montaje que se consideren realizadas en España. - Cualquier entrega de bienes o prestación de servicios de las que sean destinatarias personas jurídicas que no actúen como empresarios o profesionales. Se suprimen los siguientes supuestos: - Obras de albañilería a las que, en determinadas condiciones, les resulta aplicable el tipo reducido del 7%. - Entregas de oro de inversión exentas del IVA. 3 IVA - Boletín de Actualidad Noviembre, 2003 • Excepciones a la obligación de expedir factura. Se establece con mayor claridad que los supuestos para los que se establece la obligación de expedir "factura completa" en todo caso y sin excepción, prevalecen sobre los casos en que está prevista la posibilidad de que no sea expedida factura ni documento equivalente. Se mantienen los mismos supuestos de excepción a la obligación de expedir factura, con la única salvedad del caso de los servicios de utilización de autopistas de peaje, que deberán ahora ser objeto de facturación, si bien se prevé asimismo que en estos casos la factura pueda ser sustituida por un tique. • Supuestos en que la factura puede ser sustituida por un tique. Básicamente, se mantienen los mismos supuestos de entregas de bienes y prestaciones de servicios, en las que, cuando su importe no exceda de 3.000 euros (anteriormente, 500.000 pesetas, cifras prácticamente equivalentes), la factura puede ser sustituida por un tique. No obstante, en esta materia se producen las siguientes modificaciones. - Se da una redacción más amplia al supuesto de servicios telefónicos prestados mediante tarjetas, en el que la factura puede ser sustituida por tique: cualquiera que no permita la identificación del portador. servicios de utilización de autopistas de peaje (Atención: en la normativa anterior este era un supuesto en que no resultaba obligatorio en principio la expedición ni de factura ni de tique). Además, se da una definición muy genérica de tique (anteriormente no existía ninguna), basada únicamente en su contenido (al que nos referiremos más adelante), y se indica expresamente que el tique no tendrá la consideración de factura. Se señala expresamente que los tiques no tienen la consideración de documentos justificativos del derecho a deducir en el IVA. 2. Posibilidad de que la obligación de expedición de factura o tique sea materialmente cumplida por un tercero. Se regula expresamente la facultad que tienen los obligados a expedir factura, de cumplir materialmente dicha obligación mediante una tercera persona que actúe en nombre y por cuenta suya a tal fin, y en particular, por el destinatario de la operación objeto de facturación (es decir, por el cliente). Dicha posibilidad había venido siendo admitida con anterioridad por la Administración tributaria. Esta regulación constituye el desarrollo de lo previsto en el apartado dos del artículo 164 de la LIVA, vigente desde el 1 de enero de 2003. Se establecen los siguientes requisitos para la confección material de la factura por el cliente en nombre y por cuenta del empresario o profesional obligado a hacerlo: - Se da una redacción más amplia al supuesto de servicios de alquiler de películas (en general, y no sólo de vídeo), en el que la factura puede ser sustituida por tique. - Acuerdo escrito previo entre las partes. - Se establecen dos nuevos supuestos en los que la factura puede ser sustituida por tique: - Aceptación de las facturas por el empresario que haya realizado la operación. - servicios de tintorería y lavandería. 4 - - Remisión de las copias de las facturas al empresario que realiza la operación, para su aceptación. IVA - Boletín de Actualidad Noviembre, 2003 Respecto de la posibilidad de que la confección material de la factura sea encomendada a un tercero distinto del cliente, el Reglamento se limita únicamente a establecerla expresamente, señalando también determinados requisitos especiales para el supuesto en que dicho tercero (o el cliente, en el caso de que sea este último el autorizado a confeccionar materialmente la factura) esté domiciliado fuera de la Comunidad Europea. Facturas confeccionadas materialmente por terceros. Facturas rectificativas (ya era obligatorio en la normativa anterior). Facturas expedidas por el adjudicatario de bienes o derechos en procedimientos administrativos y judiciales de ejecución forzosa. 3. Contenido de la factura. - Lugar y fecha de expedición de la factura. • Se recoge expresamente la posibilidad de que la factura contenga, además de los datos y requisitos obligatorios, otros adicionales que considere conveniente consignar quien la emita. Esta posibilidad venia siendo admitida por la Administración tributaria, porque expresamente no lo prohibía la normativa anterior. • Respecto de los datos que obligatoriamente deben constar en la factura, las novedades más significativas son las siguientes: - Número de factura. Numeración correlativa. Utilización de distintas series de numeración. Por una parte, se limita la posibilidad de utilizar distintas series de numeración a los casos en que existan razones justificadas para ello, citándose dos casos a título de ejemplo (cuando el obligado a su expedición cuente con varios establecimientos desde los que efectúe sus operaciones, y cuando el obligado a su expedición realice operaciones de distinta naturaleza). Por otra parte, se establecen los siguientes supuestos en los que la utilización de series separadas de numeración es obligatoria: Facturas expedidas por quienes sean sujetos pasivos del IVA que grava las entregas de bienes o prestaciones de servicios de los que sean destinatarios (las hasta ahora conocidas como "autofacturas"). Se ha suprimido la obligación de hacer constar el lugar de expedición. - Nombre y apellidos, o razón o denominación social del expedidor y del destinatario. Se clarifica que, en los casos de entregas de bienes o prestaciones de servicios en las que el sujeto pasivo del IVA es el destinatario de tales operaciones (supuestos de "inversión del sujeto pasivo"), en las facturas relativas a dichas operaciones que el referido destinatario debe expedir deben constar los siguientes datos: Como datos del expedidor de la factura: los datos del destinatario de la operación. Como mención especial: los datos de quien realiza la operación. - Número de identificación fiscal del expedidor y del destinatario. En el caso del expedidor, se mantiene la obligación de hacer constar el número de identificación atribuido por la Administración española, o por otro Estado miembro de la Comunidad Europea. 5 IVA - Boletín de Actualidad Noviembre, 2003 En el caso del destinatario de la operación, se establece que únicamente será obligatorio hacer constar su número de identificación cuando la factura se refiera a alguna de las siguientes operaciones: Entregas intracomunitarias de bienes. Operaciones en las que el sujeto pasivo del IVA es el destinatario de las mismas (supuestos de "inversión del sujeto pasivo") (NOTA: nos estamos refiriendo a la factura que debe expedir quien realiza la operación, y no a la que debe expedir el destinatario). Operaciones que se consideren realizadas en el territorio de aplicación del IVA español, cuando el obligado a expedir la factura este establecido en dicho territorio. No obstante, se mantiene la posibilidad de que, en los supuestos en que el destinatario de la operación sea un consumidor final, no consten en la factura los datos de identificación de este último en los siguientes casos: Cuando el importe de la contraprestación sea inferior a 100 euros (ahora, 15.000 pesetas). Cuando así lo autorice la Administración tributaria a solicitud del interesado. Para los casos de entregas de bienes o prestaciones de servicios en las que el sujeto pasivo del IVA es el destinatario de tales operaciones (supuesto de inversión del sujeto pasivo), se establece que en las facturas relativas a dichas operaciones que el referido destinatario debe expedir deben constar los siguientes datos: Como datos del expedidor de la factura: el NIF del destinatario de la operación. Como mención especial: el NIF de quien realiza la operación. 6 - Domicilio del expedidor y del destinatario. Se establece la obligación de especificar cual es el establecimiento a que se refieren las operaciones, cuando quien realiza la operación y el destinatario de la misma tienen varios, y ello sea relevante para el régimen de tributación de las operaciones. Se clarifica que, en los casos de entregas de bienes o prestaciones de servicios en las que el sujeto pasivo del IVA es el destinatario de tales operaciones (supuestos de "inversión del sujeto pasivo"), en las facturas relativas a dichas operaciones que el referido destinatario debe expedir deben constar los siguientes datos: Como domicilio del expedidor de la factura: el domicilio del destinatario de la operación. Como mención especial: el domicilio de quien realiza la operación. Se mantiene la no obligación de hacer constar el domicilio de los destinatarios personas físicas que sean consumidores finales. - Descripción de la operación. Base imponible del IVA y datos necesarios para la determinación de esta última. Se exige la mención de los siguientes datos relevantes para la determinación de la base imponible del IVA: precio unitario de la operación sin impuesto y descuentos o rebajas que no estén incluidos en dicho precio. Se establecen expresamente los siguientes supuestos de operaciones respecto de las que, cuando sean incluidas en una misma factura junto con otras operaciones de distinta naturaleza, debe indicarse por separado la base imponible que corresponde a cada una de ellas: IVA - Boletín de Actualidad Noviembre, 2003 Operaciones no sujetas al IVA. Operaciones exentas del IVA. Operaciones en las que el sujeto pasivo del IVA a que estén sujetas sea el destinatario de las mismas. Operaciones gravadas a distintos tipos impositivos (ya se recogía así en la normativa anterior para esta caso). - Tipo impositivo del IVA aplicado. Se precisa que cuando se documenten operaciones gravadas a distintos tipos impositivos, deben hacerse constar todos ellos. - Importe de la cuota del IVA repercutida. Queda excluida la posibilidad de que en una factura no se haga constar por separado la cuota de IVA repercutida. La inclusión de la cuota de IVA dentro del precio total (sin diferenciación), sólo será posible en el caso de tiques. - Fecha en que se haya realizado la operación. Se trata de un nuevo dato a incluir en la factura y que no era exigido con anterioridad al nuevo Reglamento: la fecha en que se haya realizado la operación o, en su caso, se haya recibido un pago anticipado (en definitiva, la fecha en que se haya producido el devengo del IVA que grava la operación), cuando dicha fecha sea distinta de la fecha de expedición de la factura. - Menciones especiales que deben hacerse constar en las facturas, relativas a ciertos aspectos de la tributación por el IVA de las operaciones documentadas en las mismas. Cuando en la operación que se documenta en la factura concurra alguna de las circunstancias que se indican a continuación, dichas circunstancias deberán hacerse constar expresamente en la factura: Operación no sujeta al IVA. Operación exenta del IVA. Operación en la que el sujeto pasivo del IVA es el destinatario de la misma. En el caso de entregas intracomunitarias de medios de transporte nuevos (cualquiera de tales entregas, y no únicamente en el caso de que quien realice la entrega sea un "empresario ocasional"): características del vehículo, fecha de su primera puesta en servicio y distancias recorridas u horas de navegación o vuelo realizadas hasta su entrega. En el caso de entregas efectuadas por el "intermediario" en el marco de una operación triangular intracomunitaria: determinados datos específicos relativos a dicha operación (esta obligación ya existía con anterioridad). Operación a la que resulta aplicable el régimen especial de los bienes usados (esta obligación ya existía con anterioridad). Operación a la que resulta aplicable el régimen especial de las agencias de viajes. 7 IVA - Boletín de Actualidad Noviembre, 2003 4. Contenido de los tiques. • Al igual que en el caso de las facturas, se recoge expresamente la posibilidad de que el tique contenga, además de los datos y requisitos obligatorios, otros adicionales que considere conveniente consignar quien lo emita. Esta posibilidad venia siendo admitida por la Administración tributaria, porque expresamente no lo prohibía la normativa anterior. • Respecto de los datos que obligatoriamente deben constar en el tique, las novedades más significativas son las siguientes: - Número de tique. Numeración correlativa. Utilización de distintas series de numeración. Respecto a la utilización de distintas series de numeración para los tiques, por una parte, se limita la posibilidad de tal utilización a los casos en que existan razones justificadas para ello, citándose tres casos a título de ejemplo (cuando se realicen operaciones desde distintos establecimientos, cuando se realicen operaciones de distinta naturaleza y en el caso de los tiques rectificativos). Por otra parte, se establece la obligación de utilizar series especiales de numeración para los tiques que sean materialmente expedidos por un tercero distinto del obligado a su expedición. - Identificación del expedidor. Además del NIF, como ocurría hasta ahora, se deberá hacer constar también el nombre y apellidos, o la razón o denominación social completa del expedidor. - Los demás datos que deben hacerse constar obligatoriamente en el tique, no varían: Tipo impositivo del IVA aplicado, o la expresión "IVA incluido". Contraprestación total. 8 5. Moneda e idioma en que puede expresarse el contenido de las facturas y tiques. Todos los importes que consten en la factura o el tique, excepto la cuota de IVA (que obligatoriamente tiene que constar en euros), pueden expresarse en cualquier moneda. Las facturas y tiques podrán redactarse en cualquier idioma, pero la Administración podrá solicitar su traducción a cualquier lengua oficial en España. 6. Plazos de expedición de las facturas y tiques. El único cambio significativo en esta materia consiste en que se establece una fecha límite para expedir las facturas, aplicable en todos los casos y no únicamente en el caso de operaciones intracomunitarias como ocurría hasta ahora: el día 16 del mes siguiente al período de liquidación del IVA en el curso del cual se hayan realizado las operaciones. Para determinados casos, se acorta por tanto el plazo de un mes para expedir factura cuando el destinatario es empresario o profesional. 7. Facturas mensuales recapitulativas. En esta materia las novedades significativas son las siguientes: • Se establece expresamente la fecha de inicio del cómputo del plazo para su expedición: el último día del mes natural en que se hayan efectuado las operaciones que se documentan en ellas. • Se establece una fecha límite para su expedición, aplicable en todos los casos y no únicamente en el caso de operaciones intracomunitarias como ocurría hasta ahora: el día 16 del mes siguiente al período de liquidación del IVA en el curso del cual se hayan realizado las operaciones. Para determinados casos, se acorta por tanto el plazo de un mes para expedir factura cuando el destinatario es empresario o profesional. IVA - Boletín de Actualidad Noviembre, 2003 8. Facturas rectificativas. En esta materia no se han producido cambios significativos respecto de la regulación anterior. Cabe resaltar que se señala expresamente que los importes que deben hacerse constar en la factura rectificativa son los resultantes después la rectificación que de los mismos se haya efectuado, puesto que se trata de una nueva factura y no de una nota de abono. 9. Medios de expedición de las facturas y tiques. Se admite expresamente que el soporte de las facturas pueda ser cualquiera (citándose expresamente el papel y los soportes electrónicos). 10. Remisión de las facturas a sus destinatarios. Remisión por medios electrónicos. • Se establece expresamente la posibilidad de que la factura sea remitida a su destinatario por cualquier medio, citándose en particular a los medios electrónicos. • Para que la factura pueda ser remitida a su destinatario por medios electrónicos es necesario: - Que el destinatario haya dado su consentimiento expreso, y - Que los medios electrónicos utilizados en la transmisión garanticen la autenticidad del origen y la integridad de su contenido. El cumplimiento de este segundo requisito se acreditará mediante alguna de las siguientes formas: Una firma electrónica avanzada. Un intercambio electrónico de datos (EDI). Los elementos propuestos a tal fin por los interesados, una vez sean autorizados por la Agencia Tributaria. • En tanto no se dicte una nueva orden ministerial en materia de facturación telemática, se mantiene vigente la Orden HAC/3134/2002, de 5 de diciembre. 11. Conservación de facturas y otros documentos. • El Reglamento desarrolla la obligación establecida en el artículo 165.dos de la LIVA, de conservación tanto de las copias de las facturas y tiques expedidos, como de las facturas y otros documentos recibidos. • Los criterios de conservación de las facturas (con su contenido original y "ordenadamente"), previstos con anterioridad de manera expresa únicamente para el caso de las facturas telemáticas, se extiende también a los casos en que las facturas han sido expedidas o recibidas en un soporte diferente del electrónico. • No se exige la conservación por orden cronológico, sino únicamente una conservación "ordenada", por lo que es posible por tanto la conservación de documentos por un criterio diferente al del orden cronológico de su expedición o recepción (por ejemplo, agrupadas por clientes o proveedores). • Se recoge expresamente la posibilidad de que la obligación de conservación de las facturas sea cumplida materialmente por un tercero en nombre y por cuenta del obligado. En el caso de que el referido tercero esté establecido en un Estado que no sea miembro de la Unión Europea, se requerirá autorización previa de la Agencia Tributaria. • Se establece la posibilidad de que la totalidad de los documentos que deben ser objeto de conservación (y no sólo las facturas expedidas como ocurría hasta 9 IVA - Boletín de Actualidad Noviembre, 2003 ahora) sean conservados en un soporte distinto del que fueron emitidas o recibidas, a condición de que se conserven con su contenido (que no forma) original y se garantice el acceso sin demora a los mismos por parte de la Administración tributaria. • Se regula, en particular, la conservación de los documentos por medios electrónicos, siendo sus aspectos más relevantes los siguientes: - Deberá efectuarse de manera que se asegure su legibilidad en su formato original, así como, en su caso, de los datos asociados y mecanismos de verificación de firma u otros elementos autorizados que garanticen la autenticidad de su origen y la integridad de su contenido. - Deberá garantizarse a la Administración su acceso en línea a los datos (visualización, búsqueda selectiva, copia o descarga en línea e impresión), así como su carga remota y su utilización. - La Administración podrá exigir en cualquier momento al remisor o al receptor de los documentos su transformación en lenguaje legible, pero no su impresión en papel. • El obligado a conservar las facturas y demás documentos podrá decidir libremente el lugar en donde estos últimos estarán situados, en las siguientes condiciones: - Que pueda ponerlos a disposición de la Administración tributaria sin demora. - Si la conservación va a realizarse fuera de España: (i) deberá comunicarse con carácter previo a la Agencia Tributaria y (ii) deberá efectuarse mediante uso de medios electrónicos que garanticen el acceso en línea a los documentos, así como su carga remota y utilización, por parte de la Administración tributaria. 10 12. Justificación de determinadas operaciones financieras. Se mantienen, pero fuera del cuerpo normativo del Reglamento (en el artículo 3º del Real Decreto 1486/2003), las peculiaridades en materia de justificación de determinadas operaciones financieras hasta ahora reguladas en los apartados 5 y 6 del artículo 8 del Real Decreto 2402/1985. 13. Régimen especial de facturación de determinadas prestaciones de servicios en cuya realización intervienen agencias de viajes que actúan como mediadoras en nombre y por cuenta ajena. Se establece un nuevo régimen especial de facturación de los servicios de transportes de pasajeros por vía aérea que sean prestados a empresarios o profesionales o a personas jurídicas que no tengan dicha condición, en cuya contratación intervengan como mediadoras en nombre y por cuenta ajena agencias de viajes a través del sistema electrónico de reservas y liquidación BSP-IATA. Este nuevo régimen especial consiste básicamente lo en lo siguiente: • Si el destinatario del servicio de transporte así lo solicita, podrá ser la agencia de viajes quien le expida y entregue la factura correspondiente al servicio de transporte. • Dicha factura deberá contener los siguientes datos: - La indicación expresa de que se trata de una factura expedida por la agencia al amparo de la disposición adicional cuarta del Reglamento. - Los datos y requisitos exigidos con carácter general por el artículo 6 del Reglamento como contenido obligatorio de las facturas, con la salvedad de que como datos relativos al obligado a expedir la factura se harán constar los relativos a la agencia de viajes, y no los correspondientes al empresario que presta el servicio de transporte. IVA - Boletín de Actualidad Noviembre, 2003 14. Vigencia de las autorizaciones concedidas en materia de facturación por la Administración tributaria. La Disposición transitoria única del Reglamento establece lo siguiente respecto de las distintas clases de autorizaciones en materia de facturación concedidas por la Administración tributaria al amparo de lo previsto en el Real Decreto 2402/1985: • Se mantendrán vigentes mientras no se revoquen expresamente, las autorizaciones que hubiesen sido concedidas para: - No expedir ni factura ni documento sustitutivo (tique). - No consignar en las facturas los datos de identificación del destinatario. - Expedir documentos sustitutivos de facturas (tiques). - No hacer constar en las facturas rectificativas los datos de las facturas rectificadas, sino únicamente el período a que se refieran. • Perderán validez a partir del 1 de julio de 2004, las autorizaciones que hubiesen sido concedidas para: - Hacer constar en las facturas la expresión "IVA incluido" en vez de consignar separadamente la cuota de dicho impuesto. - Sustituir la emisión de la factura completa por la de otro documento que tiene la misma validez que aquélla. 15. Algunas materias reguladas en el Real Decreto 2402/1985 que no han sido incorporadas al nuevo Reglamento de facturas. obtención de los ingresos como las deducciones practicadas, cuando estén originados por operaciones realizadas por empresarios o profesionales, deberán justificarse mediante factura completa entregada por el empresario o profesional que haya realizado la correspondiente operación". El nuevo reglamento no tiene un precepto de contenido semejante. Si bien el carácter de la factura en sentido estricto ("factura completa") como documento justificativo del derecho a deducir en el IVA está expresamente recogido en el nuevo Reglamento de facturas (artículo 6.9), nada se dice expresamente en el nuevo Reglamento acerca de la función de la factura como documento justificativo de gastos o deducciones a efectos de otros impuestos. En nuestra opinión, la genérica referencia contenida en el artículo 25 de la Ley ("Las disposiciones contenidas en el Título I de este Reglamento resultarán aplicables a efectos de cualquier otro tributo, sin perjuicio de lo establecido por su normativa propia (...)") no constituye un fundamento lo suficientemente sólido como para defender que, en base a dicho artículo, resulte que, al igual que ocurre en el IVA, los gastos y deducciones en otros tributos únicamente puedan ser justificados mediante "factura completa" cuando correspondan a entregas de bienes o prestaciones de servicios realizadas por empresarios o profesionales. • Tampoco existe en el nuevo Reglamento un precepto equivalente al artículo 8.2 del Real Decreto 2402/1985, en el que se regulaba la justificación de gastos y deducciones como consecuencia de adquisiciones de bienes o servicios realizadas a quienes no tienen la condición de empresarios o profesionales. • El artículo 8.1 del Real Decreto 2402/1985 establecía que "para la determinación de las bases o de las cuotas tributarias, tanto los gastos necesarios para la 11 IVA - Boletín de Actualidad Noviembre, 2003 La utilidad de este precepto era esencialmente a efectos de tributos distintos del IVA. Para el caso en que el adquirente de los bienes es un empresario que aplica el régimen especial de bienes usados del IVA, si es necesario prever para necesidades de dicho Impuesto la manera de documentar las referidas entregas. Y para este último caso si ha establecido el Reglamente una previsión expresa en su artículo 14.2.a). • Real Decreto 1496/2003, de 28 de diciembre, por el que se modifica el Reglamento del Impuesto sobre el Valor Añadido. Modificación del Reglamento del IVA El mismo Real Decreto 1496/2003 por el que se aprueba el nuevo Reglamento de facturas que acabamos de comentar, ha introducido también determinadas modificaciones en el Reglamento del IVA. Hacemos referencia a continuación a las más significativas de dichas modificaciones: 1. Régimen de devoluciones a empresarios no establecidos en el territorio de aplicación del IVA. La obligación de acompañar al modelo de solicitud (modelo 061) la certificación de la condición de empresario del solicitante expedida por el Estado del establecimiento y los originales de las facturas y demás documentos justificativos del derecho a la devolución, se sustituye por la obligación de mantener dichos documentos y facturas a disposición de la Administración durante el plazo de prescripción del impuesto. 2. Presentación de declaraciones recapitulativas de operaciones intracomunitarias referidas al año natural. Se elevan los límites que, de no ser sobrepasados, posibilitan la presentación de la referida declaración con carácter anual. Dichos nuevos límites son los siguientes: 12 a) de 35.000 euros, el límite referido al importe total de las entregas de bienes y prestaciones de servicios realizadas durante el año anterior (anteriormente 27.346 euros). b) de 15.000 euros, el límite referido al importe de las entregas intracomunitarias de bienes exentas realizadas durante el año anterior (anteriormente 7.813 euros). 3. Adaptación y actualización del texto del Reglamento a las modificaciones ya efectuadas en otras normas. Se realiza la adaptación y actualización del texto de determinados preceptos del Reglamento del IVA para adecuarlos a las modificaciones efectuadas en otras normas. En particular, cabe destacar las siguientes: • Modificación de diversos artículos reguladores de determinados regímenes especiales, para ajustarse a los cambios introducidos en dichos regímenes por la Ley 53/2002 y por el nuevo Reglamento de facturas. Cabe destacar en particular que, en el caso del régimen especial de la agricultura, se establecen las obligaciones formales a cumplir en los supuestos de comienzo o cese en la aplicación de dicho régimen especial, así como la posibilidad de que la compensación a tanto alzado propia del citado régimen especial pueda hacerse efectiva por el adquirente de los productos de forma fraccionada a medida que pague al agricultor cantidades a cuenta del precio de los productos. • Modificación de los artículos que regulan los libros registros a efectos del IVA, para adaptarlos al nuevo Reglamento de facturas. • Se regulan las obligaciones formales relativas a la gestión de determinadas tasas y precios públicos que constituyan contraprestación de operaciones sujetas al IVA, cuyos aspectos sustantivos estaban regulados por Ley desde el 1 de enero de 1998. IVA - Boletín de Actualidad Noviembre, 2003 • Se regulan las obligaciones formales relativas al supuesto de reembolso del IVA en el caso de importaciones de bienes realizadas mediante agentes de aduanas, cuando a estos últimos no les fuera satisfecho el Impuesto por el importador, materia esta cuyos aspectos sustantivos están regulados por Ley desde el año 1998. • Orden HAC/3313/2003, de 28 de noviembre, por la que se desarrolla para el año 2004 el régimen especial simplificado del IVA. Se mantienen para el año 2004 la misma estructura de actividades a las que resulta aplicable el régimen simplificado, así como las mismas cuantías de los índices y módulos correspondientes a tales actividades, que han estado vigentes para el año 2003. directrices oficiales emitidas por las autoridades fiscales y otros documentos sobre esta materia. Dichos contenidos son actualizados semanalmente, con el fin de que el usuario esté en todo momento informado sobre las novedades ocurridas a este respecto en cada uno de los Estados. Para mayor información sobre el contenido y condiciones de acceso a la página web, contacten por favor con las siguientes personas: Rosario Estella: restella@deloitte.es Gorka Echevarría: gechevarria@deloitte.es Marcos Río: mriohernandez@deloitte.es Noticias. • PÁGINA WEB DE DELOITTE. Nueva normativa sobre facturación a efectos del IVA, aplicable en los distintos Estado miembros de la Comunidad Europea. El 1 de enero de 2004 entrarán en vigor en todos los Estados miembros de la Comunidad Europea las nuevas reglas de facturación a efectos del IVA recogidas en la Directiva 2001/115/CE. Deloitte ha elaborado una página Web que recoge la normativa en materia de facturación aplicable en cada Estado miembro, y en los diez Estados que se incorporarán a la Comunidad el 1 de mayo de 2004, así como las 13 IVA - Boletín de Actualidad Noviembre, 2003 Principales personas de contacto del Departamento de IVA de Deloitte Madrid Bilbao David Gómez dgomezaragon@deloitte.es José Manuel Parafita jparafita@deloitte.es Rosario Estella restella@deloitte.es Enriqueta Feltrer Valencia Pablo Bejarano Barcelona María Bravo mbravo@deloitte.es pbejarano@deloitte.es Las Palmas de Gran Canaria (IGIC) Ignacio Medina 14 efeltrer@deloitte.es imedina@deloitte.es IVA - Boletín de Actualidad Noviembre, 2003 Notas 15 Contacta con nosotros Raimundo Fdez. Villaverde, 65 28003 Madrid España Tel: +34 915 82 09 00 Fax: + 34 915 56 62 00 www.deloittelegal.com 08006 - Barcelona Tuset, nº 23, 4ª planta. Tel.: 93 230 48 48. Fax: 93 520 06 06. 26001 - Logroño Portales, 71-2º. Tel.: 941 20 62 77 Fax: 941 20 71 18 46021 - Valencia Avda. de Aragón , 30-12º. Edf. Europa. Tel.: 96 307 09 00 Fax: 96 339 35 81 48011 - Bilbao Rodríguez Arias, 23-6ª. Tel.: 94 410 09 48. Fax: 94 421 62 23. 28003 - Madrid Raimundo Fdez. Villaverde, 65 Tel.: 91 582 09 00 Fax.: 91 556 62 00 36201 - Vigo Avda. García Barbón 106. Tel.: 986-81.55.16 Fax: 986-81.55.20 35007 - Las Palmas de Gran Canaria Presidente Alvear, 52- 6º. . Tel.: 928 47 25 10 Fax: 928 26 98 26 29007 - Málaga Don Cristina, 2. Edif. Málaga Plaza II Tel.: 95 207 55 00 Fax.: 95 207 55 10 50004 - Zaragoza Plaza de Aragón, 10- 4ª Planta. Tel. : 976-21.46.75 Fax. : 976-23.55.40 41092 - Sevilla Américo Vespucio, 25. Isla de la Cartuja Tel.: 95 429 69 99 Fax: 95 423 81 35 © 2003 D&T Estudio Jurídico y Fiscal, S.L. Todos los derechos reservados Realizado por CIBS Dpto. Comunicación, Imagen Corporativa y Business Support El contenido de esta publicación es sólo un resumen de una selección legislativa y comentarios jurisprudenciales y no sustituye nuestro asesoramiento profesional. La información que contiene es meramente orientativa y por ello D&T Estudio Jurídico y Fiscal no se hace responsable de actuaciones que se adopten en base a su contenido. Para un completo y exacto asesoramiento, por favor, contacte con el profesional que habitualmente le atiende. Reservados todos los derechos. El contenido de esta publicación no puede ser total ni parcialmente reproducido, transmitido ni registrado por ningún sistema de recuperación de información, de ninguna forma ni a través de ningún medio o soporte, sin el previo consentimiento por escrito de los titulares del copyright. La información contenida en este informe es únicamente a título informativo. Deloitte no se hace responsable del uso que de esta información puedan hacer terceras personas. Nadie puede hacer uso de este material salvo autorización expresa por parte de Deloitte. A member firm of Deloitte Touche Tohmatsu