mercado brasilero para gelatinas y sus derivados ecuatorianos

Anuncio

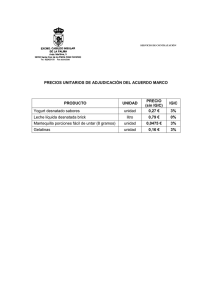

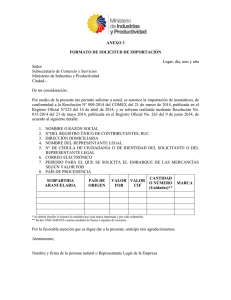

MERCADO BRASILERO PARA GELATINAS Y SUS DERIVADOS ECUATORIANOS Identificación del producto Gelatinas (incluidas las presentadas en hojas de forma cuadrada o rectangular, incluso trabajadas en la superficie o coloreadas) y sus derivados; colapez; otras colas de origen animal, excepto colas de caseína de la partida 3501, conforme informaciones que constan en el Arancel Externo Común (AEC)1, corresponden a los siguientes códigos de la Nomenclatura Común del MERCOSUR (NCM): • 3503.00.11 (gelatina de oseína, con grado de pureza superior o igual a 99,98%, en peso); • 3503.00.12 (gelatina de oseína, con grado de pureza inferior a 99,98%, en peso); • 3503.00.19 (otras gelatinas y sus derivados); y • 3503.00.90 (Colapez, otras colas de origen animal; excepto cola de caseína – propias para la preparación de emulsión fotográfica y para la industria farmacéutica). Se incluyen en esta partida las gelatinas y sus derivados (tanato de gelatina y bromotanato de gelatina); los productos llamados “colapez” (obtenidos por un simple tratamiento mecánico de las vejigas natatorias de ciertos peces - especialmente del esturión); y otras colas de origen animal (son gelatinas impuras y por esa razón son utilizadas como colas y pueden contener aditivos que garantizan su conservación o pigmentación). Las gelatinas son substancias proteicas, solubles en agua, obtenidas al tratar pieles, cartílagos, huesos, tendones y otras materias semejantes de origen animal, generalmente por medio de agua caliente acidificada. Son compuestas por aminoácidos del colágeno de animales y poseen funciones específicas en la promoción y manutención de la salud, mejorando la apariencia de la piel, del cabello, de las uñas y la resistencia de los huesos. Garantizan la integridad de las células y auxilian en la reducción de la acumulación de líquidos en el organismo, además de desempeñar un papel importante en la prevención y tratamiento de dolores articulares, artrosis y osteoporosis. Son recomendadas para todas las edades, principalmente para ancianos, atletas y niños. Son utilizadas especialmente en la preparación de productos alimenticios, tales como helados, gomas, mermeladas, yogures, quesos, margarinas y en alimentos dietéticos. Son utilizadas también entre otras, en las industrias farmacéutica (en la cobertura de cápsulas de remedios), de cosméticos (en la fabricación de cremas, hidratantes, aceites de baño), y en la de fotografía (revelado de rollos). Las gelatinas se presentan normalmente en hojas delgadas, transparentes, casi incoloras e inodoras. También pueden ser exhibidas en bloques, placas, paletas, copos o en polvo. Los productos denominados “colapez” son gelatinas puras y se presentan en estado sólido, particularmente en hojas delgadas semitransparentes. Son utilizados en la industria de bebidas (clarificación del vino, de la cerveza y de otras bebidas alcohólicas) y en la industria farmacéutica (confección de cubiertas de protección para las cápsulas de remedios). Las otras colas de origen animal, referidas anteriormente como gelatinas impuras, comprenden colas de huesos, pieles, nervios y tendones. Poseen un color que varía del amarillo al castaño oscuro y un olor muy fuerte. Se presentan normalmente en hojas más espesas, más duras y más quebradizas que las hojas de gelatina en bruto, o en gránulos y paletas. Características generales del mercado El uso de gelatinas y sus derivados, principalmente en la industria de alimentos, viene presentando una tendencia ascendente en los últimos años en virtud, sobretodo, de su importancia benéfica para el organismo. Además de esto, está siendo difundida su sustitución por la grasa hidrogenada en diversos productos, debido a su función de efecto en la textura de las mezclas, como helados, margarinas, chocolates y rellenos de galletas. En lo concerniente al comercio mundial, de acuerdo con estadísticas de la UNCTAD/ITC/Trademap2, las exportaciones crecieron de US$ 762 millones en el 2000 a US$ 1 billón en el 2004. En volumen, las ventas globales mostraron un incremento promedio de 3% al año, pasando de 198 mil toneladas a 216 mil toneladas. Regionalmente, Europa es la principal vendedora del producto, responsable por más del 60% del total de las ventas, seguida de América, Asia, Oceanía y África. En el 2004, fueron listados 68 países exportadores, pero solamente 19 presentaron una participación en el total, mayor al 1%. Se destacaron los siguientes países: Alemania (15,4%); Francia (13,6%); Estados Unidos (11,8%); Bélgica (11,4%); Brasil (8,4%); Suecia (6,4%); Italia (4,7%) y China (3,2%). En este año Ecuador se ubicó en el 22º lugar, con una porción de mercado del 0,3%.3 De lado de las importaciones mundiales, conforme a las estadísticas del Trademap4, se observa un crecimiento promedio de 11% al año, lo que representó una variación, de US$ 752 millones en el 2001 a US$ 1 billón en el 2004. Los países de Europa figuraron también como los principales importadores y, entre el 2000 y el 2004, experimentaron una expansión superior (13% al año) al promedio global. En el 2004, las compras fueron absorbidas por las siguientes regiones: Europa (57,2% del total); América (25,3%); Asia (14,4%); Oceanía (2,2%) y África (0,9%). Alemania figuró en los últimos años, como principal vendedora y compradora, responsable por más de 14% del flujo total. Entre el 2000 y el 2004, las compras alemanas crecieron en promedio, 11% al año, y sus ventas, 12% al año, totalizando más de US$ 300 millones en transacciones durante el 2004. En el 2004, los siguientes fueron los principales mercados importadores mundiales: Alemania (14,1% del total); Estados Unidos (12,4%); Reino Unido (7,3%); Canadá (6,2%); Japón (5,8%); Bélgica (5,6%); Francia (4,9%) y España (3,6%). Brasil ocupó la 27ª posición entre los principales importadores, con cerca de 0,6% del mercado. 2 Exportadores mundiales, 2004 Importadores mundiales, 2004 (US$ millones) (US$ millones) Exportadores Alemania Francia Estados Unidos Bélgica Brasil Suecia Italia China Países Bajos Argentina Subtotal Otros países Total Valor Part.% 155,7 137,5 119,3 115,4 84,9 65,0 47,2 32,0 27,7 27,1 15,4 13,6 11,8 11,4 8,4 6,4 4,7 3,2 2,7 2,7 811,8 199,2 1.011,0 80,3 19,7 100,0 Importadores Alemania Estados Unidos Reino Unido Canadá Japón Bélgica Francia España México Suiza Subtotal Otros países Total Valor Part.% 144,9 127,2 74,9 63,9 59,3 57,8 50,2 37,4 34,7 32,6 14,1 12,4 7,3 6,2 5,8 5,6 4,9 3,6 3,4 3,2 682,9 346,0 1.028,9 66,4 33,6 100,0 Fuente: UNCTAD/ITC/Trademap. Perfil del mercado brasilero Conforme al artículo publicado en la Gazeta Mercantil5, el consumo brasilero de gelatinas y derivados para uso alimenticio, fue de apenas 44 gramos por habitante/año. Esto es muy poco expresivo en comparación con otros mercados como el europeo, que alcanza aproximadamente 140 gramos. El producto es consumido por todas las edades, principalmente por los niños y ancianos. Está también presente en las dietas para perder peso. El consumo brasilero actual gira en torno a 8 mil toneladas (lo que representa 3,2% del total consumido en el mundo - aproximadamente 250 mil toneladas). Con el aumento en la utilización de las gelatinas en las industrias de alimentos, farmacéutica y de fotografía, se prevé que haya un crecimiento en el consumo en el 2006 de 15%.6 Se estima que la producción brasilera es de 25 mil toneladas anuales, de las cuales aproximadamente 80% son exportadas. El cuero es la principal fuente primaria de obtención de los productos del grupo de las gelatinas. Cerca de 24 mil toneladas anuales son transformadas en gelatinas, 75% de origen bovino y 25% de origen porcino.7 Brasil figuró en los últimos años como exportador líquido del grupo 3503.00. Las ventas al exterior en la década de 1996 a 2005, mostraron un incremento promedio de 7,6% al año, aumentando de US$ 58,5 millones, a US$ 112,8 millones, conforme a las estadísticas del MDIC/SECEX/AliceWeb8. Este buen desempeño garantizó también la buena performance de la balanza comercial, acumulando un superávit en el período, de cerca de US$ 580 millones. Con un superávit de aproximadamente 17,8% en el 2005. En el intervalo de 1996 al 2005, las ventas brasileras del grupo 3503.00 presentaron crecimiento en casi todos los años, excepto entre 1998 y 2000, donde se distinguen pequeñas oscilaciones. A partir del 2001, los valores 3 alcanzaron tasas elevadas y consecutivas, mostrando en 2005 su mejor desempeño, con una expansión de 32,9% en relación al año anterior, conforme se puede observar en la tabla a continuación. En referencia a la subpartida 3503.00.11 (gelatinas de oseína y sus derivados), vale observar que, considerando los últimos 10 años, Brasil se presentó como importador líquido desde 1998, acumulando un déficit en la balanza comercial de aproximadamente US$ 40 millones. Exportaciones brasileras del grupo de gelatinas, 1996-2005 (US$ mil) Año 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Exportaciones Valor 58.451 61.712 60.122 53.209 52.836 56.262 64.607 72.438 84.854 112.782 Var. % 49,4% 5,6% -2,6% -11,5% -0,7% 6,5% 14,8% 12,1% 17,1% 32,9% Fuente: MDIC/SECEX/Aliceweb. Perfil de las importaciones9 Las compras brasileras decrecieron en un promedio de 12,4% al año en el intervalo de 1996 a 2005. Se marcaron retracciones en todos los años, excepto en 1997, cuando hubo un crecimiento del 15,8%. En valores, las importaciones brasileras del grupo pasaron de US$ 12,6 millones, a US$ 3,8 millones. Nótese que, en la década analizada, las importaciones brasileras disminuyeron a ¼ del valor contabilizado en 1996. El mejor desempeño de las compras brasileras del producto fue en el 2004, cuando fue contabilizado un aumento de 10,7% con relación al año anterior. Entre las subpartidas arancelarias comprendidas en el grupo, la que posee mayor demanda de importación brasilera es la de gelatinas de oseína y sus derivados (3503.00.11), responsable por 71,6% del total importado en 2005. Enseguida se destacaron colapez y otras colas de origen animal (3503.00.90), con 24,0% y otras gelatinas y derivados (3503.00.19) con 4,4%. Las importaciones brasileras de gelatinas de oseína y sus derivados presentaron un decrecimiento promedio de 15,2% al año y pasaron de US$ 12,3 millones en 1996 a US$ 2,8 millones en 2005. Se espera un crecimiento en la demanda interna de este ítem, una vez que el mercado brasilero esté más encaminado hacia la producción de otras gelatinas y sus derivados (NCM 3503.00.19). 4 “Colapez y otras colas de origen animal” (3503.00.90) es el segundo ítem más importado del grupo y también el único que presenta incrementos en los últimos años. Entre 2003 y 2005, las compras brasileras aumentaron en un promedio de 12,4% al año, pasando de US$ 729 mil a US$ 921 mil. Importaciones brasileras de gelatinas, 1996-2005 (US$ mil) Año Importaciones Valor 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 12.591 15.190 12.856 11.493 8.332 7.110 7.052 5.385 5.813 3.843 Var. % -8,0% 20,6% -15,4% -10,6% -27,5% -14,7% -0,8% -23,6% 7,9% -33,9% Fuente: MDIC/SECEX/Aliceweb. Principales países abastecedores10 - Subpartida 3503.00.11 Las compras brasileras de gelatinas de oseína y derivados fueron originarias, en su mayor parte, de los Estados Unidos, responsable, en los últimos años por más de 80% del total importado. En 2005, los principales abastecedores fueron: Estados Unidos (81,1%) del total; Reino Unido (7,1%); y Francia 4,8%. - Subpartida 3503.00.12 Las importaciones brasileras de la subpartida presentaron valores poco significativos, sumando apenas, US$ 1 mil en el 2005, y fueron provenientes de Italia en su totalidad. - Subpartida 3503.00.19 EL ítem referente a otras gelatinas y derivados representó en el 2005, 4,4% del total importado del grupo, teniendo a Argentina, Alemania y Estados Unidos como principales abastecedores. - Subpartida 3503.00.90 La subpartida 3503.00.90 representa el segundo principal ítem importado dentro del grupo, responsable por aproximadamente 24% del total. Los principales países abastecedores del mercado brasilero en el 2005 fueron: Irlanda (42,5% del total importado de la subpartida); Argentina (16,4%); Países Bajos (14,7%); Estados Unidos (13,0%); Alemania (6,8%); y China (6,6%). 5 Importaciones brasileras del grupo 3503.00, por país, 2003-2005 (US$ mil) País 3503.00.11 Estados Unidos Reino Unido Francia 2003 2004 2005 Valor Part.% Valor Part.% Valor Part.% 3.764 69,9% 4.168 71,7% 2.753 71,6% 3.391 63,0% 3.819 65,7% 2.425 63,1% 65 1,2% 33 0,6% 196 5,1% 308 5,7% 317 5,5% 132 3,4% 3503.00.90 Irlanda Argentina Países Bajos Estados Unidos Alemania China 729 232 204 16 1 258 0 13,5% 4,3% 3,8% 0,3% 0,0% 4,8% 0,0% 892 217 141 147 25 197 134 15,3% 3,7% 2,4% 2,5% 0,4% 3,4% 2,3% 921 391 151 135 120 63 60 24,0% 10,2% 3,9% 3,5% 3,1% 1,6% 1,6% 3503.00.19 Argentina Alemania Estados Unidos 892 137 102 323 16,6% 2,5% 1,9% 6,0% 750 53 346 29 12,9% 0,9% 6,0% 0,5% 168 58 48 30 4,4% 1,5% 1,3% 0,8% 0 0 0,0% 0,0% 3 3 0,0% 0,0% 1 1 0,0% 0,0% 3503.00.12 Italia Total 5.385 100,0% 5.813 100,0% 3.843 100,0% Fuente: MDIC/SECEX/Aliceweb. Cuestiones logísticas11 - Subpartida 3503.00.11 Los medios de transporte utilizados en la importación brasilera de la subpartida 3503.00.11 en 2005, fueron el marítimo (92,2% del total) y aéreo (7,8%). La carga marítima fue desembarcada en los puertos de Sepetiba - RJ (92,3%) y de Santos - SP (7,7%). La carga aérea, en su totalidad, tuvo como entrada, al aeropuerto Internacional de Río de Janeiro - RJ. - Subpartida 3503.00.12 La importación brasilera de la subpartida 3503.00.12 tuvo como entrada al Brasil en 2005, el puerto de Río Grande - RS. - Subpartida 3503.00.19 Aproximadamente 90,5% de las mercaderías fueron importadas utilizando transporte marítimo, de los cuales casi la totalidad (98%) fue desembarcada en el puerto de Santos - SP. Los restantes 9,5% entraron al Brasil vía aérea, por los aeropuertos Internacional de Campinas - SP e Internacional de São Paulo - SP. - Subpartida 3503.00.90 6 En el 2005 la carga importada del subitem 3503.00.90 fue desembarcada en Brasil utilizando transporte marítimo (69,1% del total); terrestre (16,4%); y aéreo (14,4%). La importación de la mercadería vía marítima tuvo como entrada los puertos de Santos - SP (61,2%); de Río de Janeiro - RJ (29,0%); y Paranaguá PR (9,9%). En el transporte terrestre fue utilizada la carretera de Uruguaiana RS. Y, por último, las mercaderías provenientes del transporte aéreo fueron desembarcadas, casi en su totalidad en el Aeropuerto Internacional de São Paulo - SP. Tratamiento arancelario12 a) Para la subpartida 3503.00.11: El Impuesto de Importación (II) incidente en las compras brasileras de la subpartida es de 2%. El producto es tributado, también, por el Impuesto sobre Circulación de Mercaderías y Servicios (ICMS), impuesto de competencia de los estados, cuya alícuota varía, normalmente, de 0 a 25%, en función de la esencialidad o selectividad del producto, pudiendo sobrepasar ese porcentaje en algunos casos. Por ejemplo, en servicios de telecomunicaciones (30%). También inciden en la mercadería, las tarifas referentes a los Programas de Integración Social y de Formación del Patrimonio del Servidor Público PIS/PASEP - (1,65%) y a la Contribución para el Financiamiento de la Seguridad Social – Cofins - (7,6%). Vale notar que el producto es libre del Impuesto a los Productos Industrializados – IPI. En el ámbito del MERCOSUR, Brasil concede preferencias arancelarias a algunos países de América del Sur, como por ejemplo Ecuador, con un margen de preferencia de 100%. O sea, el producto ecuatoriano entra al Brasil libre del Impuesto de Importación. b) Para las subpartidas 3503.00.12, 3503.00.19 y 3503.00.90: El II, que también incide sobre las otras subpartidas, es de 14%. Inciden también sobre los productos, el ICMS (que varía de acuerdo al Estado importador), PIS/PASEP (1,65%) y Cofins (7,6%). Estos productos son también libres del IPI. Brasil también le concede al Ecuador, los siguientes márgenes de preferencias arancelarias: • 3503.00.12: 100%; • 3503.00.19: 61%; y • 3503.00.90: 71%. Tratamiento administrativo13 La importación para uso alimenticio está sujeta a la licencia de importación del SISCOMEX y a la fiscalización sanitaria, antes de la desaduanización. La mercadería deberá ser sometida, en el punto de ingreso, a la presentación de 7 documentos y al cierre por parte del Fiscal Federal Agropecuario del Ministerio de Agricultura, Pecuaria y Abastecimiento, una vez que se haya cumplido con las competencias técnicas y profesionales. La fiscalización e inspección sanitaria, fitosanitaria y de calidad serán realizadas en el establecimiento registrado, de acuerdo a lo señalado por el Ministerio de Agricultura, Pecuaria y Abastecimiento (MAPA), o en la EADI - Estación Aduanera de Destino Interior, conforme indicado en la solicitud presentada. En el caso de la importación destinada a la industria alimenticia, la Anvisa deberá pronunciarse con respecto a la concesión o no de una autorización en el SISCOMEX. La mercadería deberá ser sometida a fiscalización sanitaria antes de la desaduanización por la Autoridad Sanitaria de la Anvisa, que ejerce en el local donde se llevará a cabo la desaduanización de la mercadería. Documentación Técnico - Administrativa a) Autorización de embarque en el exterior La empresa interesada, o su representante legalmente habilitado, deberá protocolar, en el sector competente de la Anvisa, completando la Petición de Autorización de Embarque en el Exterior, el documento de autorización de embarque de la mercadería en el exterior acompañado de la documentación técnica exigida en la legislación sanitaria pertinente, relacionada a las encefalopatías espongiformes transmisibles (EET). Las siguientes son informaciones básicas que deberán constar en el documento del interesado: regularización del producto final, en la Anvisa; regularización de la empresa en la ANVISA; número de la Licencia de Importación (LI) o Licencia Simplificada de Importación (LSI). b) Fiscalización sanitaria luego de la llegada de la mercadería: La empresa interesada, o su representante legal habilitado, deberá presentar a la hora de la desaduanización de la mercadería, la Petición para la Fiscalización y Liberación Sanitaria, Pos-arribo de la Mercadería en el Territorio Nacional, completada y acompañada de los siguientes documentos: - Guía de Recogimiento de la Unión de la Secretaria del Tesoro Nacional; - Licencia de Funcionamiento (permiso) o documento correspondiente válido para la actividad prevista, emitido por la autoridad sanitaria competente del estado, municipio o del Distrito Federal; - Declaración del dueño del registro, autorizando la importación por parte de terceros, original y copia, cuando corresponda; - Documento de procuración que legaliza el vínculo del representante legal a la persona jurídica dueña del documento de regularización del producto en la ANVISA. Solamente en el caso de haberse registrado este vínculo, por parte de la autoridad sanitaria competente en el Registro de Terceros Legalmente Habilitados para Representar al Importador; - Protocolo Analítico de Control de Calidad, si es exigido en la legislación sanitaria complementaria de la ANVISA; - Conocimiento de carga embarcada (AWB, BL, CTR); - Factura comercial (Invoice); - Autorización de acceso para la inspección física; y - Término de Guardia y Responsabilidad de la mercadería en almacenamiento externo al recinto embodegado, cuando corresponda. 8 Empresas ecuatorianas exportadoras Los empresarios brasileros interesados en hacer negocios con el Ecuador podrán tener acceso a información en el sitio de promoción comercial de ese país, incluso a listas de exportadores en la Corporación de Promoción de Exportaciones e Inversiones del Ecuador – CORPEI (http://www.ecuadorexporta.org). En el Directorio de Exportadores ecuatorianos de la CORPEI constan dos empresas exportadoras de gelatinas, cuyos datos completos podrán ser obtenidos directamente en la CORPEI. GELEC S.A. xavier.hernandez@kraftla.con Fax: 02 243-9216 KRAFT FOODS ECUADOR S.A. alais.sellers@kraftla.con Fax: 04 210-0799 Empresas brasileras importadoras14 Consciente de la importancia de presentar un directorio de importadores para productos de demanda brasilera, el Ministerio de Relaciones Exteriores (MRE), junto con la Fundación Centro de Estudios de Comercio Exterior (Funcex), lanzó en el 2006, en el ámbito del Programa de Substitución Competitiva de Importaciones (PSCI), el Catálogo de Importadores Brasileros (CIB). El catálogo se hizo a partir de información obtenida directamente de las empresas importadoras, en respuesta a la consulta específica de la Funcex. Se trata de una iniciativa pionera y que responde a las tradicionales demandas de la comunidad empresarial sudamericana. El CIB, disponible en formato electrónico y en la BrazilTradeNet (“PSCI”), trae datos completos de 5.307 empresas importadoras y permite consultar tanto por código como por nombre de la empresa importadora. También es posible realizar la consulta por márgenes de valor importado. Teniendo en cuenta la necesidad de facilitar las consultas, se adoptó la nomenclatura del Sistema Armonizado (SH), en seis dígitos (SH 6). Las empresas listadas en el catálogo representaron más del 80% del volumen importado por el país anualmente. El CIB está disponible en portugués, español e inglés. Entretanto, conforme a lo señalado, los listados del CIB no son exhaustivos. Comprenden apenas las empresas que respondieron al cuestionario formulado por la Funcex, con respecto al perfil importador de las firmas brasileras. En lo referente a gelatinas y derivados; colapez; y otras colas de origen animal, el CIB presenta 14 empresas brasileras importadoras, cuyos datos completos podrán ser obtenidos directamente en el Catálogo. Empresas brasileras importadores de gelatinas y derivados Empresa Bretzke Alimentos Ltda. E-mail comex@bretzke.con.br Fax 55 47 371-9110 9 Gelico Gelatinas Ind. y Con. Ltda. gelico@gelico.con.br 55 31 3286-8177 Gelnex Ind. y Con. Ltda. gelnex.adm@netcom.con.br 55 49 441-3501 H. B. Fuller Brasil Ltda. hfuller@fuller.con.br 55 15 228-2364 Interprise Instrumentos Analíticos Ltda. ventas@interprise.con.br 55 19 3874-7140 Kerry do Brasil Ltda. dmartins@kerrybrasil.con.br 55 19 3765-5008 Kodak Brasileira Con. y Ind. Ltda. mutsuko_aoki@knotes.kodak.con 55 12 3932-6820 Leiner Davis Gelatin Brasil Ind. Con. Ltda. leiner1@tdec.con.br 55 11 7922-8205 Norton - Saint-Gobain Abrasivos Ltda. jane.quiterio@saint-gobain.con.br 55 11 6464-5063 Quest Internat. do Brasil Ind. y Con. Ltda. jose.bittencourt@questintl.con 55 19 3876-8900 Rebiere Gelatinas de Presid. Epitácio Ltda. rebiere@rebiere.con.br 55 19 3907-9010 Sargel Ltda. eboldrin@sargel.con.br 55 19 656-1155 Swedish Match do Brasil S.A. swedishmatch@swedishmatch.con.br 55 81 3525-0775 Technew Con. y Ind. Ltda. Epp comercioexterior@tecnewindustria.con.br 55 21 3274-6683 Aún en referencia al universo de empresas importadoras del producto en cuestión, cabe esclarecer que el Ministerio del Desarrollo, Industria y Comercio Exterior del Brasil (MDIC) dispone de relaciones completas de las empresas brasileras importadoras del Ecuador. Tal relación, no permite realizar las consultas utilizando como variables los códigos de los productos. La dirección electrónica de la Secretaria de Comercio Exterior del MDIC es: http://www.desenvolvimento.gov.br/sitio/secex/depPlaDesComExterior/indEstati sticas/empExpImp_Importadoras.php Direcciones útiles Entre otras, podrán ser de interés las siguientes direcciones de las representaciones diplomáticas del Ecuador en Brasil y de las brasileras en el Ecuador, cuyos datos completos se encuentran disponibles en el sitio del Ministerio de Relaciones Exteriores (http://www.mre.gov.br): Embajada del Ecuador en Brasilia - DF SHIS - QL 10 - Conjunto 8 - Casa 01 71630-085 – Brasilia - DF Teléfonos: (061) 3248-5560 / 5660 / 3480 Fax: (061) 3248-1290 E-mail: embeq@solar.con.br Expediente: lunes a viernes – de 9h00 a 15h00 Consulado del Ecuador en Recife - PE Av. Boa Viagem 4298, Sala 01 Boa Viagem 51021-000 - Recife - PE Tel.: (81) 3465-8489 Embajada del Brasil en Quito Edificio España Av. Amazonas 1429 Y Colon - Pisos 9º y 10º 10 Código postal 17-01-231 Quito - Ecuador Teléfonos: (5932) 256-3086 / 3115 / 3141 / 3142 Fax: (5932) 222-1972 Sitio: www.embajadadelbrasil.org.ec Otras direcciones Ministerio del Desarrollo, Industria y Comercio Exterior (MDIC) (http://www.desenvolvimento.gov.br/sitio/inicial/index.php) Ministerio de Relaciones Exteriores (http://www.mre.gov.br/) BrazilTradeNet (http://www.braziltradenet.gov.br/) Receita Federal (http://www.receita.fazenda.gov.br) 11 1 Arancel Externo Común – TecWin 2006 – Acceso el 29/06/06. El Arancel Externo Común (AEC) fue implantado en Brasil por Decreto 1343/94. TecWin es la versión electrónica de la AEC, que contempla el tratamiento arancelario y administrativo aplicado a las importaciones brasileras. Es actualizada diariamente vía Internet y está disponible en www.aduaneiras.con.br. 2 Trademap es una herramienta de análisis de mercados, que cubre 5.300 productos y 180 países. Es desarrollado por la Sección de Análisis de Mercados del International Trade Centre (ITC), de la UNCTAD/OMC. Disponible en BrazilTradeNet (www.braziltradenet.gov.br) – Acceso el 30/06/06. Trademap también está disponible, en inglés, en el sitio del ITC (www.intracen.org). 3 Idem. 4 Idem. 5 Artículo: “Gelita planeja duplicar a produçao local” publicado en la Gazeta Mercantil, el 03/07/06. 6 http://revistagloborural.globo.con/GloboRural/0,6993,EEC921291-1641,00.html – A outra cara do coro” - Acceso el 03/07/2006. 7 Idem. 8 www.desenvolvimento.gov.br – Acceso el 03/07/06. El Ministerio del Desarrollo, Industria y Comercio Exterior (MDIC) mantiene el sistema AliceWeb. AliceWeb tiene estadísticas, vía electrónica, de las importaciones y exportaciones brasileras, por productos y países de destino. Utilizando el Sistema Armonizado de Designación y de Codificación de Mercaderías, o simplemente Sistema Armonizado (SH). 9 Idem. 10 Idem – Acceso el 04/07/06. 11 Idem. 12 TecWin – Acceso el 04/07/06 13 Idem. 14 Catálogo de Importadores Brasileiros – CIB. Disponible en BrazilTradeNet/PSCI. Acceso el 05/07/06. Brasilia, julio de 2006. ♣ ♣ ♣ 12