Evolución de las redes de oficinas de bancos y cajas de ahorros en

Anuncio

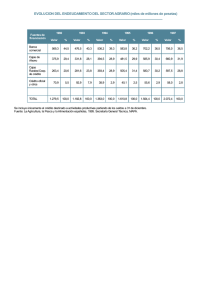

TÍTULO DE LA COMUNICACIÓN: Evolución de las redes de oficinas de bancos y cajas de ahorros en cambios de ciclo: una perspectiva regional AUTOR : Alejandro López González Email: alejandro.lopez@unileon.es DEPARTAMENTO: Geografía y Geología UNIVERSIDAD: León ÁREA TEMÁTICA: Especialización, competitividad y productividad regional RESUMEN: Entre 2004 y 2009 la economía española ha vivido la rápida sucesión de fases netamente contrastadas: auge de una burbuja inmobiliaria sin precedentes, primeros síntomas de agotamiento del ciclo expansivo y posterior recesión tras la constatación del estallido del proceso especulativo precedente. Dado que en esta secuencia el protagonismo del crédito bancario ha sido determinante, es interesante comprobar cuál fue la dinámica en este período de la red de oficinas de la banca comercial y las cajas de ahorro, con especial atención a las disparidades entre las diferentes comunidades autónomas. PALABRAS CLAVE: Diferencias regionales, cajas de ahorro, banca comercial 1. Introducción La economía española está viviendo una profunda crisis económica motivada por la combinación de una descomunal burbuja inmobiliaria, falta de competividad exterior y el endeudamiento generalizado de nuestra economía. Este proceso ha sido estudiado en profundidad (Tortella y Núñez, 2009, 128 y sigs.; De la Dehesa, 2009), identificando desencadenantes internos y externos en la formación y posterior implosión de una burbuja en la que la sobrevaloración de un activo (los inmuebles) ha tenido repercusión, aún no ponderada totalmente, sobre el sector financiero. Todos estos acontecimientos han repercutido sobre la dimensión de la red de sucursales de la banca y cajas de ahorro, variable de especial relevancia tanto por el peso de la banca minorista en nuestro país (vid. Calvo y otros, 2010: 331), y por la singularidad de un subsector como el de las cajas de ahorro que persiste entre nosotros aunque haya desaparecido como tal en otros países europeos (Berges y otros, 2009) y los EEUU (Krugman, 2009: 171-178). Esta comunicación se centra en dibujar la evolución comparada de las redes de oficinas de banca y caja de ahorro en el período 2004-2009 tanto a escala estatal como regional. En gran medida inspira este trabajo la literatura clásica sobre ciclos económicos, concretamente la obra de Schumpeter (2002). Desde mi punto de vista el comportamiento de la red de bancos y cajas de ahorro muestra en los últimos años un perfil claramente cíclico, especialmente visible en las regiones de mayor tamaño y dinamismo socioeconómico. Shumpeter ponía el acento en las innovaciones como base de los ciclos económicos, también reconocía la existencia de otras oscilaciones cíclicas (“ondas secundarias”) que no encontraban su origen en la innovación, sino en la especulación. En el caso del sector financiero español existe un claro componente especulativo en gran medida condicionado por la trayectoria del mercado inmobiliario, que condiciona su comportamiento a lo largo del período estudiado en esta comunicación. El papel atribuido a las innovaciones en este comportamiento es menor, la incidencia de la adopción de las tecnologías de la información por parte de las entidades de depósito en muchas ocasiones propicia una menor utilización de las oficinas bancarias convencionales (véase la banca electrónica). El método seguido se sostiene en el análisis de series indiciadas, tomando como base una fecha (base 100) se pretende aislar el comportamiento de una variable, en este caso los stocks de sucursales de bancos y cajas de ahorros. Esto significará reducir al mínimo las referencias a cifras absolutas, aunque se es consciente que entre las distintas regiones existen amplias disparidades entre el tamaño de la red de sucursales, resultado de la confluencia del tamaño demográfico y otros factores con repercusión en el volumen de ahorro, consumo e inversión. La fuente utilizada en este trabajo son las series estadísticas publicadas trimestralmente por el Banco de España http://www.bde.es/webbde/es/estadis/infoest/bolest.html ( ), empleando la información relativa al número de oficinas de banca y cajas de ahorros, la cuantía de créditos concedidos a otros sectores residentes en ambas instituciones, los depósitos de estos mismos sectores, así como la cuantía de créditos calificados como dudosos. 2. El contexto: la evolución de la red de sucursales de bancos y cajas de ahorro en el conjunto de España Antes de abordar la dinámica regional de las redes de sucursales de bancos y cajas, se ha optado por introducir una visión de conjunto; esto es, se analiza la evolución para el la escala nacional. Como paso previo se incorpora el marco a largo plazo, para 3 lo cual se ha tomado el período 1975-2009 (cuarto trimestre de 1975=base 100). En la figura 1 se representan las curvas a largo plazo, suavizadas mediante medias móviles de cuatro observaciones para remarcar el componente tendencial, y se introduce una línea perpendicular al eje de abcisas con el cometido de señalar el inicio del periodo estudiado en esta comunicación. Figura 1: Crecimiento en el largo plazo de las redes de banca y caja de ahorro (último trimestre de 1974= base 100). Fuente: Elaboración propia a partir de datos del Banco de España En la figura 1 se observa un comportamiento dispar de bancos y cajas, que lleva a pasar del predominio de la primera (a 31 de diciembre de 1974 la banca sumaba 7.598 sucursales frente las 6.363 de las cajas de ahorro) al dominio de la segunda en la actualidad (a 31 de diciembre de 2009 los bancos contabilizan 14.840 puntos de venta frente los 24.202 de las cajas), resultando tasas de crecimiento interanuales del 1,17 % para la primera y 2,12 % para la segunda. Pero no sólo existen divergencias en las cifras, sino también en las trayectorias seguidas por cada una de estas dos instituciones de depósito. 4 Efectivamente, la banca posee un comportamiento que alterna una prolongada fase de equilibrio de equilibrio (1983-1999, cuando el número de oficinas se estabiliza en torno al triple de las existentes a fines de 1974) delimitado por la crisis de la banca a caballo de los años 1970 y 1980 (Gual y Vives, 1992: 20-33) y las grandes fusiones de mediados de los años 1990, con etapas de fuerte crecimiento (1975-1983) y otras caracterizadas por un comportamiento que ofrece un perfil marcadamente cíclico (1999-2009). Por el contrario, las cajas se caracterizan durante buena parte de este período por un crecimiento monótono, con variaciones poco relevantes y sin apenas incidencia de los procesos de reordenación consecuencia de las fusiones de principios de los años 1990 (vid. García Roa, 1994; Espitia y Santamaría, 1994), hasta que hacia 2008 este incremento se detiene y comienza un incipiente retroceso. este comportamiento tan contrastado tiene un punto de inflexión en 1999, cuando el crecimiento acumulado de la red de oficinas de las cajas de ahorro supera al de la banca poniéndose de manifiesto la mayor capacidad de crecimiento de las primeras frene a las segundas, propiciada por sus particularidades jurídicas, que les permite canalizar una porción mayor de los beneficios hacia el crecimiento de la red de oficinas (Marbella, 2006), por una mayor especialización en la banca minorista (Coello, 1994), por las repercusiones de la liberalización geográfica de estas entidades (Bernad y otros, 2005; Illueca y otros, 2005) e, incluso, por la repercusión de componentes extraeconómicos (Berges y otros, 2009). Pero, tal y como se puede observar en la gráfica ya comentada, en los años más recientes parece que algo ha cambiado. Hay un momento de inflexión que se convierte en singular por dos razones: por primera vez bancos y cajas simultanean un mismo movimiento (sincronizan trimestres de fuerte expansión seguidos por otros de ajuste), y en el caso de las cajas se rompe con un largo período en el que se concatenan trimestres de continuo crecimiento. Este cambio 5 viene reflejado más detalladamente en la figura 2, abarcando un período más limitado y tomando los datos del último trimestre de 2003 como base. Figura 2: Crecimiento de la red de oficinas de la banca y de las cajas de ahorro para España. 2004-2009 (último trimestre de 2003=base 100). Fuente: Elaboración propia a partir de datos del Banco de España Figura 3: Tasas intertrimestrales anualizadas de crecimiento de las redes de oficinas de bancos y cajas de ahorro. 2004-2009. Fuente: Elaboración propia a partir de datos del Banco de España 6 En la figura 2 se detalla la evolución de las redes de oficinas entre 2004 y 2009, fijando el 31 de diciembre de 2003 como base. Se observa un claro componente cíclico, prácticamente simultáneo, para bancos y cajas de ahorro. Se han detectado tres fases claramente diferenciadas, hasta diciembre de 2007, de expansión del número de oficinas; desde la última fecha a idéntico mes de 2008 estabilización del número de sucursales; finalmente, a partir de ese momento se inicia una notable caída de esta variable. Trasladado a términos de variación intertrimestral anualizada (figura 3) encontramos como las tasas de crecimiento entre 2004 y 2007 son crecientes, aunque menores para la banca. Para las cajas las tasas intertrimestrales anualizadas crecen paulatinamente desde cifras iniciales del 2,50 % hasta el máximo del primer trimestre de 2008 cuando alcanza valores en torno al 5,00 %; a partir de ese momento se registra un claro estancamiento hasta el tercer trimestre de este año, trimestre en el que se inicia una drástica reducción que culmina en el último tramo de 2009 (-3,00 %). La banca mantiene estable la red de oficinas durante los dos primeros trimestres de 2004, pasando a valores positivos pero débiles hasta diciembre de 2005 (tasas en torno 0,75-1,00 %), durante el año 2006 y los tres primeros trimestre de 2007 las cifras se incrementan rápidamente (con un máximo cercano al 4,20 %), desde ese momento se inicia un período de de fuerte desaceleración tornándose los valores negativos en el segundo trimestre de 2008 y llegando a valores de máximo decremento en el último trimestre de la serie estudiada (se acerca a un descenso del -5,00 %). Retomando el análisis de la figura 2, la comparativa entre la forma de sendas curvas ofrece muchas semejanzas, aunque se han detectado disparidades. La primera diferencia deviene del distinto comportamiento histórico de bancos y cajas (para la primera es un ciclo coyuntural más, para la segunda es el punto de inflexión de una trayectoria tendencial). La segunda, ya circunscritos al período 20047 2009, motivada por la distinta entidad del crecimiento registrado en el período (las cajas alcanzan en su punto álgido un crecimiento del 19,71 % pasando de 20.895 a 24.253 sucursales, la banca sólo un 11,25 % incrementando su stock de oficinas desde las 14.116 hasta las 14.876). Una tercera diferencia se encuentra en la intensidad de la corrección en el tamaño de las redes de una y otra en 2009, pues las cajas únicamente vieron retroceder un 3,2 % su número de oficinas desde el máximo registrado en septiembre de 2008, la banca eleva esta corrección a un -5,22 % desde el máximo de junio de 2008. En definitiva, la rapidez de ajuste se ha revelado mayor en la banca que en las cajas que, en principio, acumularían mayores desequilibrios en la dimensión de la red. 2.1 Los determinantes básicos del tamaño de la red Las redes de oficinas de cajas y bancos constituyen la plasmación de la estrategia territorial de cada entidad financiera. Pero, en último término, la suerte de cada sucursal obedece de su habilidad para captar recursos ajenos (ahorro de clientes que se convierten en depósitos o pasivo bancario) y de distribuir los productos financieros comercializados por la entidad (créditos o activos bancarios, sea en forma de hipotecas, créditos personales, a empresas o para financiar el consumo de las familias), variables que dependen en gran medida de la coyuntura económica (demanda de servicios financieros) y de las prácticas comerciales de cada entidad financiera (oferta de servicios financieros). Un tercer elemento a tener en cuenta son los fracasos en la actividad crediticia, pues cabe la posibilidad que clientes que toman dinero prestado sean incapaces de atender a sus obligaciones con la entidad con la que suscribieron el préstamo. Mientras en los primeros casos suele haber una relación directa entre expansión de la red bancaria y crecimiento de los depósitos y créditos, en la tercera esta relación se torna inversa: una sucursal bancaria, salvo que 8 intervengan otros aspectos extraeconómicos, será rentable mientras ofrezca márgenes operativos positivos (a ello contribuye, especialmente, el éxito en su cartera de créditos; no tanto en lo que atañe a los depósitos, que generan obligaciones en forma de pago de intereses al depositante), su situación se verá especialmente dañada si la oficina acumula créditos dudosos. El cierre vendrá dado, en consecuencia, de no poder consolidar una cuota de mercado suficiente, de una caída severa en su cartera de créditos y/o en un incremento insostenible en los impagos de sus clientes. Figura 4: Evolución de indicadores relacionados con los depósitos y créditos a otros sectores residentes Fuente: Elaboración propia a partir del Banco de España Los motores en la expansión de la banca son los depósitos (pasivos) y los créditos (activos). Dado el fuerte componente minorista de la banca española creo pertinente referirme a la evolución de los depósitos captados y créditos otorgados por la banca con origen en otros sectores residentes (familias y empresas). En la figura 4 incluimos cuatro gráficos que reflejan la evolución indiciada 9 de créditos y depósitos, la tasa de cobertura de los primeros por parte de los segundos y, finalmente, la proporción de créditos catalogados como de dudoso cobro. Los depósitos han mostrado un crecimiento acelerado para la banca hasta mediados de 2006, momento en que se ralentiza hasta alcanzar el máximo en el cuarto trimestre de 2008, descendiendo ligeramente desde esa fecha; para las cajas de ahorro la expansión de los depósitos es más pausada, llega a su máximo también a fines de 2008 y se estabilizan desde esta fecha; los bancos han sido más eficientes en la captación de depósitos, pues se han incrementado en este período un 92,05 %, mientras los de las cajas lo han hecho en un 81,85 %. La actividad crediticia crece más rápido, si bien el máximo en la concesión de créditos llega a su tope un poco antes (2º trimestre de 2007 para la banca, 3º trimestre para las cajas), mostrando desde ese máximo una tendencia descendente en la banca y estabilizándose en las cajas; en este caso muestran las cajas una mayor actividad (los créditos acumulados por la banca en el cuarto trimestre son un 83,70 % superiores a los de idéntico trimestre de 2003; en el caso de las cajas de ahorro el incremento llega al 107,05 %) . Existe cierta correlación entre la evolución del tamaño de la red y en la de los depósitos y créditos; matizada por un comportamiento procíclico de la red de sucursales, si bien asimétrico: en momentos de bonanza se expande la red de oficinas, aunque a un ritmo menor que el de captación de depósito y otorgación de créditos; en cambio, las dificultades económicas se trasladan con mayor rapidez a la red, reflejo de la existencia de un número considerable de oficinas con baja rentabilidad. Esta hipótesis puede ser refrendada por el hecho de la tasa de cobertura de créditos por parte de los depósitos es persistentemente baja, especialmente en la banca (a lo largo del período la banca tenía en depósitos en torno a los 70 euros por cada 10 100 que mantenía en créditos vivos, las cajas mantenían entre los 85 y 95 euros), con la sensible diferencia de que a lo largo del período la banca fue cada vez más restrictiva (síntoma de desapalancamiento) y las cajas han sido más tendido a acentuar los desequilibrios en la tasa de cobertura de los créditos por parte de los depósitos.. El desequilibrio entre créditos y depósitos no se convierte en un problema hasta que los impagos empiezan a hacerse manifiestos. Este indicador implica no ya la eficiencia en la captación y canalización de los recursos financieros, sino de los riesgos asumidos y de la gestión del mismo, amén de su efecto negativo sobre la cuenta de resultados de las entidades financieras. A nivel de agregados la evolución de las operaciones problemáticas se puede dividir en dos fases diferenciadas: hasta diciembre de 2007 las operaciones dudosas se mantienen por debajo del 1,00 % del total de créditos; desde ese momento y hasta la actualidad el crecimiento del riesgo ha sido exponencial, alcanzando porcentajes en torno al 5,00 % del crédito tanto de la banca como de las cajas. La secuenciación temporal del riesgo es consistente con la trayectoria reciente de la red de oficinas: mientras los créditos dudosos estuvieron bajo control la red de oficinas siguió creciendo, en cuanto los impagos iniciaron un incremento desmedido las entidades de depósito comienzan a cerrar las oficinas menos rentables. Es de destacar el comportamiento diferencial entre bancos y cajas, ya que los primeros sufrieron en menor medida el crecimiento del riesgo, si bien son los que reaccionaron más rápidamente y con mayor intensidad para corregir la dimensión de su red de oficinas; todo lo contrario ocurre en las cajas de ahorros, que muestran una mayor rigidez en este campo. 11 3. Las disparidades regionales en la evolución de la red de oficinas de bancos y cajas de ahorro Las figuras 5a, 5b y 5c reproduce la misma información que la figura 2 para cada una de las 17 comunidades autónomas españolas, entre ellas se observan bastantes diferencias pero, en general, no suelen desmentir la idea general: en 2008, especialmente en lo que atañe a las cajas de ahorro, se ha llegado a un punto de inflexión que separa años de crecimiento de un período subsiguiente, de duración aún desconocida, en el que los cierres superan a las aperturas. A partir de la información reflejada en las gráficas regionales se abordarán los siguientes aspectos: morfología de las curvas de cada una de ellas, y duración e intensidad del periodo expansivo y de la etapa de ajuste para cada región. 3.1 Los perfiles de las curvas de banca y cajas de ahorro Las regiones mediterráneas (Baleares, Cataluña, Comunidad Valenciana y Murcia), Andalucía y Madrid muestran curvas muy semejantes a las del conjunto nacional, observándose claramente tanto para la banca como para las cajas una etapa de crecimiento, más o menos prolongada e intenso, seguida de una período de ajuste. En las similitudes juega tanto el tamaño (caso de Andalucía, Cataluña, Comunidad Valenciana o Madrid), como tratarse de los territorios que más se beneficiaron del modelo de crecimiento que caracterizó la economía española durante los años que van desde 1996 a 2008: especulación inmobiliaria y turismo; con las salvedades introducidas por Cataluña y Madrid, con una base económica más diversificada. Las únicas diferencias que encontramos entre las regiones con pautas cíclicas semejantes al conjunto del Estado es el crecimiento acumulado a lo largo de los años en los que predominan las aperturas frente a los cierres de sucursales, de tal manera que los máximos son menos pronunciados en Cataluña y Baleares (los máximos para las cajas de ahorro se mueven en torno a al índice 12 115-120, para la banca en torno al 110), frente a valores mayores en las otras regiones (en las cajas se disparan hasta 125-130 y en la banca se mueven en la banda de 115-125). Figura 5a: Evolución comparada entre la red de oficinas de banca comercial y de cajas de ahorro para las comunidades de Andalucía, Aragón, Asturias, Islas Baleares, Islas Canarias y Cantabria. 20042009 Fuente: Elaboración propia a partir de datos del Banco de España 13 Figura 5b: Evolución comparada entre la red de oficinas de banca comercial y de cajas de ahorro para las comunidades de Castilla-La Mancha, Castilla y León, Cataluña, Extremadura, Galicia y Madrid. 2004-2009 Fuente: Elaboración propia a partir de datos del Banco de España 14 Figura 5c: Evolución comparada entre la red de oficinas de banca comercial y de cajas de ahorro para las comunidades de Murcia, Navarra, País Vasco, La Rioja y Comunidad Valenciana. 2004-2009 Fuente: Elaboración propia a partir de datos del Banco de España El resto de las Comunidades ofrece trayectorias particulares y difícilmente asimilables al patrón general, a esta diversidad contribuye la banca en mayor medida pues la homogeneidad es superior si nos centramos únicamente en las cajas de ahorro. Así, un segundo grupo se corresponde con las regiones en las que la curva de las cajas ofrece un perfil cíclico, semejante a las regiones anteriores, pero la banca no: Aragón, Castilla y León, Galicia y La Rioja. En la primera y la última el perfil correspondiente a la 15 banca ofrece la sucesión de dos fases diferenciadas, hasta finales de 2005 la red de oficinas tendía a la baja, a partir de esta fecha ofrece un perfil cóncavo, más marcado en el caso riojano. En el caso de la segunda y la tercera la banca ofrece una tendencia claramente descendente. Un tercer grupo lo componen comunidades en las que la curva representativa de la evolución de la red de las cajas de ahorro muestran la sucesión de una primera etapa de crecimiento seguida de otra de estancamiento más o menos prolongado: Asturias, Canarias, Cantabria, Castilla-La Mancha y Euskadi. Entre ellas Canarias y Euskadi sobreponen un perfil cíclico para la banca, Castilla-La Mancha una sucesión de estancamiento y ciclo, Cantabria un perfil irregular que apunta hacia un estancamiento y Asturias una suave tendencia hacia la reducción del número de sucursales bancarias. El cuarto grupo, que incluye a Extremadura y Navarra, muestra perfiles complejos para la evolución de la red de oficinas de las cajas de ahorro: la primera hasta mediados de 2007 muestra una suave trayectoria ascendente, aunque con altibajos, a partir de esa fecha una marcada estabilización; la segunda hasta mediados de 2005 tiende a la baja, alcanzando un mínimo bastante por debajo de los niveles de partida, desde ese momento eleva el tamaño de su red hasta el tercer trimestre de 2009. En lo que se refiere a la banca, Extremadura muestra hasta finales de 2005 una trayectoria descendente, se recupera hasta el primer trimestre de 2009, cayendo a continuación. En el caso de Navarra la red bancaria se muestra bastante estable hasta finales de 2008, cayendo notablemente desde esta fecha. 3.2 La fase expansiva en la red regional de banca y cajas de ahorro En la figura 6 se refleja la duración (con notación en el gráfico VAR00002) e intensidad (VAR00003) del último período de expansión de las redes de bancos y cajas en las distintas regiones españolas. La 16 delimitación de dichos períodos es subjetiva, aunque me he basado en las curvas incluidas en la figura 6, lo que implica que, en algunos casos, dentro de la onda expansiva incluya estancamientos o, incluso, algún trimestre negativo aislado. Se ha compartimentado esta figura en cuatro sectores tomando como parámetros los valores estatales: el cuadrante superior izquierda (primer cuadrante) agrupa a comunidades con una fase expansiva de duración inferior al promedio y una intensidad superior a la media, el superior derecho (segundo cuadrante) incluye regiones con expansión más prologada e intensa, el inferior izquierdo (tercer cuadrante) abarca territorios con etapa expansiva de duración e intensidad por debajo de las magnitudes españolas, y el inferior derecho (cuarto cuadrante) incluye comunidades con duración e intensidad por debajo de la media española. Figura 6: Duración e intensidad de la fase expansiva más reciente en la red de sucursales de la banca y cajas de ahorro Fuente: Elaboración propia a partir de datos del Banco de España Observando la gráfica representativa de la banca se observan tres núcleos diferenciados: 17 - Los dos primeros se sitúan en el tercer cuadrante, por tanto con una fase expansiva más corta y menos pronunciada que el promedio; en este núcleo se incluyen regiones situadas en el centro y norte peninsular. De entre los dos el primero está formado por los territorios más noroccidentales (Asturias, Cantabria y Galicia), caracterizados por la debilidad en el ritmo de apertura de oficinas coherente con un dinamismo socioeconómico bastante modesto (el máximo se corresponde con Cantabria, que a lo largo de ocho trimestres ha visto crecer su red de oficinas bancarias en un 3,71 %). El segundo lo podemos identificar con el eje Bilbao-ZaragozaBarcelona (Euskadi, Navarra, La Rioja, Aragón y Cataluña) y las meseta (Castilla-La Mancha, Castilla y León, y Extremadura); en este conglomerado la duración de la fase expansiva se extiende en un rango que va desde los 10 a los 15 trimestres, mientras que la intensidad en la expansión de la red de oficinas oscila entre valores relativamente bajos para Extremadura y Castilla y León (3,00-3,50 %) y los más altos presentados por Cataluña, La Rioja y Castilla-La Mancha (9,00-12,00 %). - El tercer conglomerado está a caballo entre en primer y el segundo cuadrante. Incluye regiones situadas a lo largo del litoral mediterráneo, además de Madrid y los archipiélagos. La duración de la fase expansiva es prolongada (varían entre 17 y 20 trimestres), mostrando más diferencias en el dinamismo mostrado por la red de oficinas: el mínimo lo ofrece las Islas Baleares (13,62 %), los máximos se corresponden a Canarias, Murcia y Madrid (20,00-21,00 %). En el caso de las cajas existe una clara aglomeración en torno a los valores estatales. De hecho partimos de una primera segmentación entre aquellas regiones situadas en las proximidades de la magnitud promedio y las más alejadas. 18 - Las más alejadas son, en el extremo más dinámico, Canarias; y, en el menos vistoso, Extremadura y Navarra. La primera acumuló durante la última fase expansiva una variación cifrada en un 40,73 % a lo largo 23 trimestres. En el caso de Extremadura y Navarra la duración es, lógicamente, menor (nueve trimestres para la primera, doce para la segunda), y la intensidad en la expansión de la red es irrelevante en el caso extremeño (2,53 %) y algo más pronunciada en el navarro (8,45 %). - El grueso de las regiones se arremolinan en torno a los valores nacionales, lo que es prueba de que las cajas de ahorro mantuvieron una política territorial homogénea en sus estrategias de crecimiento. La estructuración geográfica de este conglomerado no resulta sencilla, aunque se pueden discriminar algunos subnucleos apoyándonos en diferencias de matiz: a caballo entre el tercer y cuarto cuadrante se encuentran siete comunidades que abarcan el nordeste peninsular (Aragón, Cataluña, La Rioja), parte del noroeste (Cantabria y Galicia), Castilla-La Mancha e Islas Baleares; muestran, por lo general, tasas de crecimiento por debajo del promedio (el mínimo corresponde a Aragón y Cataluña con un 13,00 %, el máximo a Castilla-La Mancha con un 20,54 %), y con una duración de la fase expansiva que oscila entre los 19 trimestres de Cataluña y los 22 de Cantabria, Castilla-La Mancha y La Rioja. El segundo subgrupo se encuentra a caballo del primer y segundo cuadrante, abarcando regiones del Levante y sur peninsular (Andalucía, Comunidad Valenciana y Murcia), a las que se unen Asturias y Madrid; estas regiones se mueven entre las siguientes magnitudes: en lo que atañe a la intensidad el máximo corresponde a Murcia (28,57 %) y el mínimo a Andalucía (24,68 %), en cuanto a la duración oscilan entre los 19 y los 21 trimestres. Finalmente, Castilla y León y Euskadi se mantienen claramente diferenciadas dentro de este conglomerado: la primera está situada dentro del tercer cuadrante (17 trimestres y un 19 17,31 %), mientras que la segunda en el primero (15 trimestres y 22,90 %). La fase de ajuste En la figura 7 se representan las magnitudes ilustrativas del ajuste que actualmente están viviendo las redes de oficinas de bancos y cajas. Análogamente a la figura 7 incluimos las magnitudes duración e intensidad, y se estructuran los gráficos resultantes en cuatro cuadrantes siguiendo en todo momento las mismas reglas que sirvieron de base para el análisis de la figura 6; la única salvedad deriva del hecho que los cuadrantes deben ser interpretados inversamente a dicha figura en lo que atañe a la intensidad del ajuste al emplear valores negativos. Figura 7: Duración e intensidad del ajuste en la red de sucursales de los bancos y cajas de ahorro Fuente: Elaboración propia a partir de datos del Banco de España En el caso de la banca la disposición en el gráfico de los puntos correspondientes a cada región complica en gran medida este análisis. La dispersión observada en la gráfica aconseja un criterio que prima la duración del ajuste como atributo principal: 20 - El recorrido del ajuste es, por el momento, corto en Cantabria, Extremadura y Navarra: apenas cuatro meses, aunque con una intensidad superior al promedio (en torno al -3,00 en las dos primeras, superando el -5,00 % en la última). - En las regiones en las que el ajuste se prolonga al menos cinco meses incluye a tres núcleos menores delimitados por la intensidad: es acelerado en La Rioja (-10,26 %); alcanza niveles semejantes al promedio en Asturias, Islas Baleares, Castilla-La Mancha, Euskadi, Madrid y la Comunidad Valenciana (abarcan una gama que va desde el -4,56 % de la región mencionada en el inicio y el -6,68 % de la relacionada al final); es menos virulento en Murcia (2,89 %). - Un quinto conglomerado lo conforman Aragón y Castilla y León, donde dura tanto como el conjunto del Estado (seis meses) y, por añadidura, posee una intensidad igualmente semejante (superior en la región castellano y leonesa con un -7,28 %, menor en Aragón con un -5,42 %). - En Andalucía y Galicia dura más (siete meses), pero con intensidad semejante de las de conjunto de España. Igualmente con valores parecidos al promedio, pero aún más duradera (ocho meses), encontramos a Canarias y Cataluña. En el caso de las cajas de ahorros se ha detectado dos situaciones tipo, si bien las hemos desdoblado en subgrupos: por una parte regiones dispersas por el primer cuadrante (menor duración e intensidad del ajuste), por otras comunidades situadas en el cuarto cuadrante (ajuste más prolongado e intenso): - Entre las que están situadas en el primer cuadrante están comunidades donde el ajuste es poco severo, son tres territorios situados en el norte peninsular: Euskadi, Navarra y La Rioja. En las tres la duración es aún incipiente (1 a 2 trimestres), y la intensidad 21 llega a ser anecdótica en Euskadi (-0,29 %), si bien se deja sentir la comunidad riojana (-2,96 %). - El otro subgrupo dentro del primer cuadrante es bastante amplio: abarca a nueve regiones, que tienen en común no estar situadas en el arco mediterráneo. Entran en este grupo las cuatro regiones de la meseta, los archipiélagos, Aragón, Asturias y Cantabria. La duración del período de ajuste oscila entre los tres trimestres para Canarias, Castilla-La Mancha y Extremadura, y los cinco para Aragón y Asturias. En lo que a la intensidad de la corrección varía entre el muy leve -0,34 % de Castilla-La Mancha y el -1,97 % de Aragón. - Ya en el cuarto cuadrante tenemos un primer subgrupo compuesto por Galicia y dos regiones del arco mediterráneo (Andalucía y Aragón). En los tres casos la duración es idéntica al conjunto del Estado (cinco meses) y la intensidad es levemente superior (el rango de valores va desde el mínimo de Galicia, -4,57 %, y el máximo de la Comunidad Valenciana (-5,71 %). - El segundo subgrupo situado en el cuarto cuadrante incluye Cataluña y Murcia. La duración del ajuste se prolonga de seis a siete trimestre, con una intensidad que llega -6,17 en la primera y -8,57 % en la segunda. 3. Conclusión La presente comunicación pretende describir la evolución más reciente de la red de oficinas de bancos y cajas de ahorro. La herramienta utilizada han sido las curvas trazadas por la evolución temporal del tamaño de ambas redes, indiciadas de tal modo que el último trimestre de 2003 adoptase la condición de base 100. Esta circunstancia convierte esta aportación en un análisis aún insuficiente y superficial. Sería necesario complementarlo con análisis estadísticos 22 que introdujesen la correlación a escala regional entre la evolución de la red de sucursales de banca y cajas de ahorro con variables tales como la inmigración, el desempleo o el número de viviendas visadas. Se ha partido de la idea de que en los últimos años, debido a la trayectoria seguida por numerosos indicadores, la dimensión de la red de sucursales de ambas instituciones financieras ha tendido a reproducir un perfil cíclico, lo cual no es inédito en la banca pero si en las cajas de ahorros. La evolución de los depósitos y créditos acumulados por otros sectores residentes, en especial la de los créditos considerados dudosos, marcan claramente un cambio de tendencia que se traslada al número de sucursales en nómina de ambos tipos de entidades financieras. España manifiesta un patrón para el camino más reciente seguido por el stock de oficinas bancarias y de cajas de ahorro, perfil al que se ajustan muchas regiones. Estas se ajustan a un retrato tipo: pobladas, dinámicas demográfica y económicamente y, preferentemente, situadas en el litoral mediterráneo (a ellas se unen ambos archipiélagos y Madrid). Para el resto, más pequeñas, menos dinámicas y alejadas de los ejes de crecimiento económico en los últimos años; el perfil cíclico se difumina y las irregularidades se hacen más patentes, aunque de una manera u otra se beneficiaron de la expansión de la red bancaria (en especial en lo que atañe a las cajas de ahorro) y en los trimestres que siguieron al estallido de la crisis observaron cierres netos en el número de oficinas (si bien es frecuente que la banca tuviese un comportamiento persistentemente regresivo, como atestiguan las regiones del norte y noroeste, donde la banca a lo largo del período analizado ha tendido a recortar paulatinamente su nómina de oficinas). 23 Bibliografía Berges, A. y otros (2009), Pasado, presente y futuro de las cajas de ahorro. Aranzadi, Cizur Menor. Bernad, C., Fuentelsaz, L. y Gómez, J. (2005): “Consolidación, expansión y localización de las oficinas bancarias en España, 19952002”, Perspectivas del Sistema Financiero, 83, 55-65. Calvo, A.; Parejo, J. A.; Rodríguez, L. y Cuervo, A. (2010): Manual del sistema financiero español, 22ª edición, Ariel, Barcelona. Coello Aranda, J. (1994): “¿Son las cajas y los bancos estratégicamente equivalentes?”, Investigaciones económicas, XVIII (2), 313-332. Dehesa, G. de la (2009): La primera gran crisis financiera del siglo XXI. Orígenes, detonantes, efectos, respuestas y remedios, Alianza Editorial, Madrid. Espitia Escuer, M. y Santamaría Aquilúe, R. (1994): “Estrategia competitiva y resultados de las cajas de ahorro en España”. Ekonomiaz, 28, 100-115. García Roa, J. (1994): Las cajas de ahorro españolas: cambios recientes, fusiones y otras estrategias de dimensionamiento, Civitas, Madrid. Gual, J. y Vives, X. (1992): Ensayos sobre el sector bancario español, Fedea, Madrid. Illueca, M., Pastor, J. y Tortosa-Ausina, E. (2005): “El efecto de la expansión geográfica sobre la productividad de las cajas de ahorro”, Perspectivas del sistema financiero, 83, 37-54. Krugman, P. (2010): La era de las expectativas limitadas, Ariel, Barcelona. 24 Marbella Sánchez, F. (2006): “Crecimiento sostenible de las entidades de crédito españolas”, Investigaciones Europeas de Dirección y Economía de la Empresa, 12 (3), 229-241. Schumpeter, J. A. (2004): Ciclos económicos. Análisis teórico, histórico y estadístico del proceso capitalista, Prensas Universitarias de Zaragoza, Zaragoza. Tortella, G. y Núñez, G. E. (2009): Para comprender la crisis, Gádir, Madrid. 25