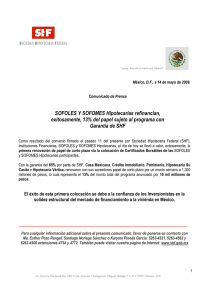

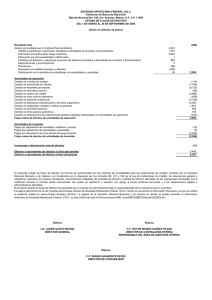

ING Hipotecaria, SA de CV Sociedad Financiera de

Anuncio