Introducción Principales Modificaciones

Anuncio

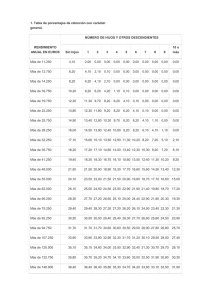

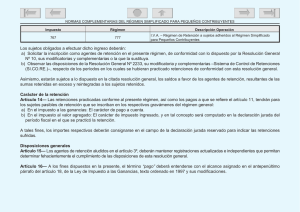

CIRCULAR INFORMATIVA NÚM. 141209 MODIFICACIÓN DEL REGLAMENTO DEL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FISICAS Primera lectura a la Reforma Fiscal para los años 2015 – 2016, aprobada por RD 1003/2014, de 5 de diciembre Introducción El pasado 5 de diciembre de 2014 se publicó en el BOE el Real Decreto 1003/2014, de 5 de diciembre, por el que se modifica el reglamento del Impuesto sobre la renta de las personas físicas, y cuya entrada en vigor es el próximo 1 de enero de 2015. Éste reglamento tiene la finalidad de desarrollar y complementar la reciente Ley 26/2014, de 27 de noviembre, por la que se modifica la Ley 25/2006, de 28 de noviembre, del IRPF, el texto refundido de la Ley del INRN, y otras normas tributarias. Las novedades introducidas por estas modificaciones legislativas, pretenden conseguir una reducción de la carga tributaria soportada por los perceptores de rendimientos del trabajo. Ésta reducción será más intensa para los contribuyentes con menores recursos o con mayores cargas familiares. En líneas generales, este reglamento viene a fijar las nuevas deducciones y retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas. Principales Modificaciones Deducciones por familia numerosa y personas con discapacidad a cargo El reglamento en cuestión, desarrolla la forma de cuantificar el importe de las nuevas deducciones por familia numerosa y personas con discapacidad a cargo, una deducción que se aplica en la cuota diferencial (impuesto negativo). A demás, establece la posibilidad que los contribuyentes que tengas derecho a aplicar dichas deducciones, podrán solicitar a la Agencia Estatal de Administración Tributaria, el abono de forma anticipada de las cantidades correspondientes. El reglamento, también introduce la posibilidad que en el caso que dos o más contribuyentes tengan derecho a las deducciones anteriores respecte de un mismo descendiente, ascendiente o familia numerosa, se podrá ceder el derecho a la deducción a uno de ellos. Fontanella, 21, 2º 08010 Barcelona Tel.+34 301 20 22 Fax +34 301 11 23 www.pich-asociados.com abogados@pich-asociados.com ALMERÍA · AVILÉS · BARCELONA · GIJÓN · MADRID · MURCIA · OVIEDO Pagos a cuenta y retenciones En relación a los pagos a cuenta y retenciones, las principales modificaciones se han realizado en el ámbito de los Rendimientos del Trabajo y de Actividades Económicas. A continuación detallamos éstas modificaciones. Por un lado, se ha elevado la cuantía a partir de la cual debe empezarse a practicar retención, habiéndose confeccionado una nueva escala de retención con tipos marginales inferiores, pasando a 5 tramos, de los 7 existentes hasta ahora. A demás, no se practicará retención sobre los rendimientos del trabajo cuyo importe no supere el importe anual siguiente, en función de la situación del contribuyente y el número de hijos y otros descendientes: N.º de hijos y otros descendientes Situación del contribuyente 1.ª Contribuyente soltero, viudo, divorciado o separado legalmente 2.ª Contribuyente cuyo cónyuge no obtenga rentas superiores a 1.500 euros anuales, excluidas las exentas. 3.ª Otras situaciones 0 – Euros 1 – Euros 2 o más – Euros – 14.266 15.803 13.696 14.985 17.138 12.000 12.607 13.275 A la base para calcular el tipo de retención durante el año 2015, se aplicaran los tipos de la siguiente escala: Base para calcular el tipo de retención – Hasta euros Cuota de retención – Euros Resto base para calcular el tipo de retención – Hasta euros Tipo aplicable – Porcentaje 0,00 12.450,00 20.200,00 34.000,00 60.000,00 0,00 2.490,00 4.427,50 8.705,50 18.845,50 12.450,00 7.750,00 13.800,00 26.000,00 En adelante 20,00 25,00 31,00 39,00 47,00 A la base para calcular el tipo de retención durante el año 2016, se aplicaran los tipos de la siguiente escala: Base para calcular el tipo de retención – Hasta euros 0,00 12.450,00 20.200,00 35.200,00 60.000,00 Cuota de retención – Euros 0,00 2.365,50 4.225,50 8.725,50 17.901,50 Resto base para calcular el tipo de retención – Hasta euros 12.450,00 7.750,00 15.000,00 24.800,00 En adelante Tipo aplicable – Porcentaje 19,00 24,00 30,00 37,00 45,00 La “factura fiscal” final, que van a pagar los contribuyente por IRPF, estará condicionada por los tipos impositivos que aprueben las diferentes autonomías, independientemente de éstos tipos de retención, los cuales tienen un carácter general. A continuación, mostramos un cuadro resumen con los tipos de retención sobre rendimientos del trabajo aplicables a determinadas relaciones especiales, así como de rendimientos de actividades profesionales, comparándolo con las retenciones actuales: Con el presente escrito, hemos intentado presentar una sinopsis de urgencia en relación al Real Decreto 1003/2014, publicado el pasado 6 de diciembre, haciendo referencia a sus aspectos más generales. Clàudia Aliana Ruiz Jordi Altafaja Diví 9 de diciembre de 2014