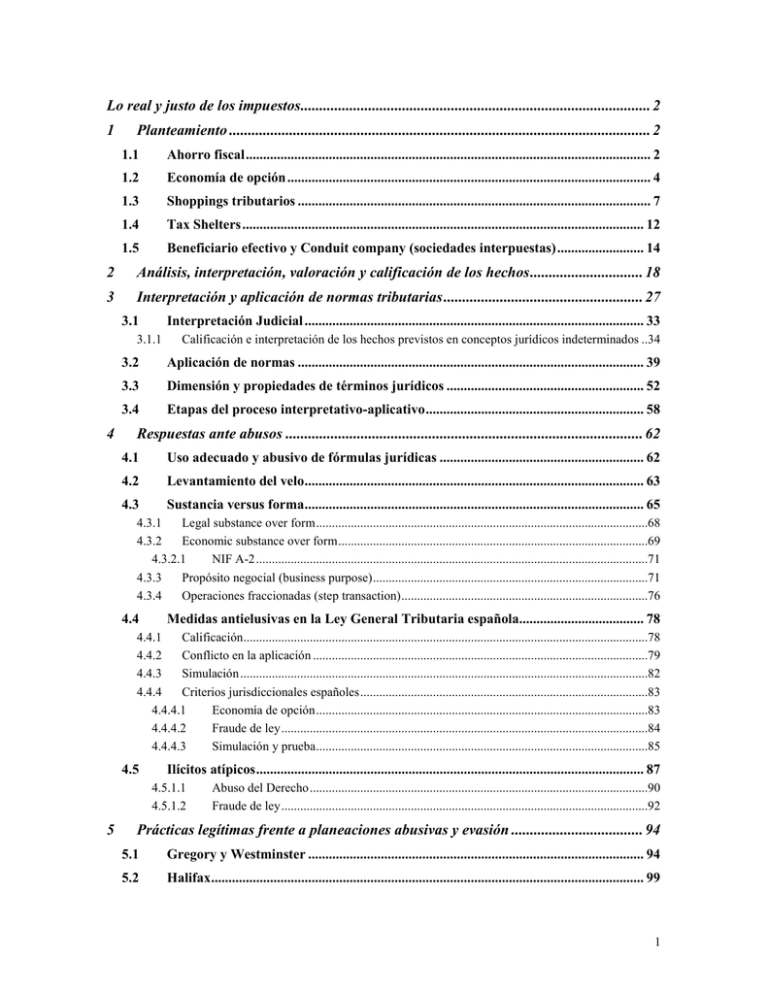

Lo real y justo de los impuestos

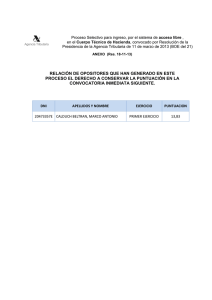

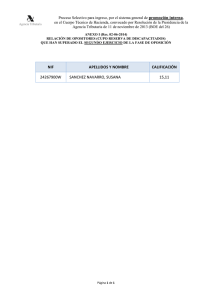

Anuncio