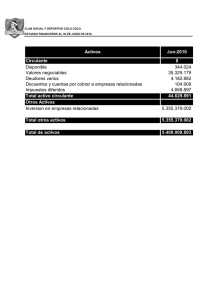

Blanco y Negro SA Memoria 2014 - Colo-Colo

Anuncio