Art. 10.3 Ley 20/1991. Art. 6.2.4 y 7.2.6.

Anuncio

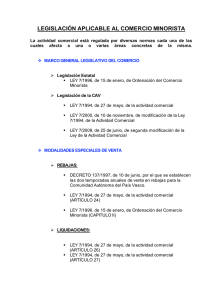

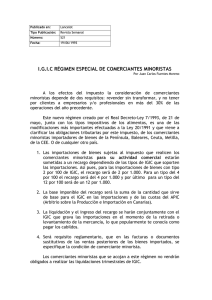

PERSONA O ENTIDAD CONSULTANTE: DOMICILIO: CONCEPTO IMPOSITIVO: IGIC ART. LEY: Art. 10.3 Ley 20/1991. Art. 6.2.4 y 7.2.6. Ley 20/1991 Art. 34.1 Ley 20/1991 Art. 37.2 Ley 20/1991 CUESTIÓN PLANTEADA: La empresa consultante se dedica a la venta al menor de accesorios y repuestos de coches. Por tanto, por lo que respecta al I.G.I.C. está dada de alta como minorista. A partir de julio abre, en otro local, un taller de reparaciones de mecánica. El problema surge entonces a la hora de aplicar el I.G.I.C. Las dudas son las siguientes: − ¿Sólo cobro I.G.I.C. por la mano de obra? − ¿Cobro I.G.I.C. también por los repuestos que instalo en los coches? − La mercancía que compro a los mayoristas tiene I.G.I.C., pero una va directamente al taller, otra a la tienda, y otras veces se reparte entre el taller y la tienda. Entonces ¿qué I.G.I.C. soportado deduzco, si es que lo puedo hacer? ¿es de aplicación la regla de la prorrata? − Al tener dos actividades, una la tienda que es minorista y otra el taller en la que presumiblemente hay que cobrar I.G.I.C. ¿tengo que cobrar I.G.I.C. en las dos actividades y dejar de ser minorista en la tienda? CONTESTACIÓN: En el caso de que el sujeto pasivo, en lo que se refiere a su actividad de comercio de accesorios y piezas de recambio para vehículos terrestres, tenga la consideración de comerciante minorista a efectos del I.G.I.C., las entregas de bienes que efectúe se encontrarán exentas – no deberá repercutir el Impuesto a sus clientes -, si bien dicha exención no se extiende a las entregas de bienes y prestaciones de servicios que realicen dichos sujetos al margen de la referida actividad comercial. Si no se cumplen los requisitos para su consideración como tal, el sujeto pasivo no tendrá la consideración de comerciante minorista y, por tanto, no será de aplicación la exención mencionada y el sujeto pasivo deberá repercutir el Impuesto. La realización de la actividad de reparación de vehículos automóviles no efecta a su consideración como comerciante minorista a efectos del I.G.I.C. de comercio de accesorios y piezas de recambio. Las reparaciones de vehículos automóviles puede tener la consideración de entregas de bienes o prestaciones de servicios dependiendo de si el coste de los materiales aportados por el empresario excede o no del 20 por 100 de la contraprestación de la operación. En todo caso, debe incluirse en la base imponible el coste de la mano de obra y de los materiales aportados, si dichos costes figuran en el precio a abonar por el cliente. Los bienes incorporados en las ejecuciones de obra propias de su actividad de reparación de automóviles –tanto si dicha ejecución de obra tiene la consideración de entrega de bien como la de prestación de servicios- forman parte de dichas ejecuciones de obra y no se consideran una entrega de bien propia del comercio minorista, por lo que no se encuentran exentos, debiéndose repercutir el Impuesto sobre el total de la contraprestación por la ejecución de obra. En las facturas que emita de dichas ejecuciones de obra, las mismas se entienden como una sola operación a efectos del Impuesto y, por tanto, deben reflejarse dentro de una misma 1/6 factura y repercutir el impuesto sobre el total de la contraprestación. La actividad de comercio minorista de accesorios y piezas de recambio de vehículos terrestres –asumiendo que tenga la consideración de comerciante minorista- y la actividad de reparación de vehículos automóviles tienen la consideración de sectores diferenciados de la actividad empresarial del consultante, cada uno con su régimen de deducción respectivo. En el primer caso, como comerciante minorista, sin derecho a deducir el I.G.I.C. soportado en las entregas de bienes y prestaciones de servicios utilizados en dicha actividad. En lo que respecta a su actividad de reparación de vehículos automóviles, se aplicará el régimen general de deducciones del I.G.I.C., es decir, podrá deducir el I.G.I.C. soportado, todo ello en los términos previstos en el Capítulo Primero, Deducciones, del Título II de la Ley 20/1991. Respecto a las adquisiciones o prestaciones de servicios que se utilicen en común en ambas actividades, el sujeto pasivo deberá calcular una prorrata, conforme a lo establecido en el artículo 37, número 2 y siguientes de la Ley 20/1991, para calcular el porcentaje de deducción aplicable respecto de dichas adquisiciones o prestaciones de servicios. Por último, en el supuesto de que el sujeto pasivo realice importaciones de bienes deberá satisfacer a la importación el recargo previsto en el artículo 58 bis de la Ley 20/1991, si bien dichas importaciones no estarán sujeta al recargo siempre y cuando acredite la no afectación de la mercancía importada a su actividad comercial minorista. Ahora bien, en el supuesto de que “a priori” no pueda determinarse qué parte de los bienes importados va dirigida a la actividad comercial y qué parte va al sector diferenciado (prestación de servicios de taller), tendrá que satisfacer el recargo de la totalidad de su importación, dado el principio de destino previsible de los objetos importados a la actividad comercial. El sujeto pasivo no podrá deducir el recargo minorista de aquellos bienes importados que se incorporen a su actividad de reparaciones de vehículos automóviles formando parte de ejecuciones de obra de reparación, siendo la forma de recuperar dicho recargo mediante la petición de devolución de ingresos indebidos, siempre y cuando se acredite o pruebe fehacientemente, de acuerdo con el artículo 114, número 1, de la Ley General Tributaria y el artículo 4, número 3, letra b) del Real Decreto 1.163/1990, de 21 de septiembre, por el que se regula el procedimiento para la realización de devoluciones de ingresos indebidos de naturaleza tributaria. 2/6 Visto escrito presentado, en el que se formula consulta tributaria relativa al Impuesto General Indirecto Canario (I.G.I.C) esta Dirección General de Tributos, en uso de la atribución conferida en la Disposición Adicional Décima Tres de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias (en adelante, Ley 20/1991), en relación con el artículo 24.4 e), del Decreto 338/1995, de 12 de diciembre, por el que se aprueba el Reglamento Orgánico de la Consejería de Economía y Hacienda, emite la siguiente contestación: PRIMERO.- La empresa consultante se dedica a la venta al menor de accesorios y repuestos de coches. Por tanto, por lo que respecta al IGIC está dada de alta como minorista. A partir de julio abre, en otro local, un taller de reparaciones de mecánica. El problema surge entonces a la hora de aplicar el I.G.I.C.. Las dudas son las siguientes: − ¿Sólo cobro IGIC por la mano de obra? − ¿Cobro IGIC también por los repuestos que instalo en los coches? − La mercancía que compro a los mayoristas tiene IGIC, pero una va directamente al taller, otra a la tienda, y otras veces se reparte entre el taller y la tienda. Entonces ¿qué IGIC soportado deduzco, si es que lo puedo hacer? ¿es de aplicación la regla de la prorrata? − Al tener dos actividades, una la tienda que es minorista y otra el taller en la que presumiblemente hay que cobrar IGIC ¿tengo que cobrar IGIC en las dos actividades y dejar de ser minorista en la tienda? SEGUNDO.- Para hacer más operativa la respuesta a la consulta formulada se analizarán independientemente las operaciones objeto de la misma: a) Entrega de bienes derivadas de su actividad comercial al por menor. En relación a la repercusión del Impuesto en las operaciones realizadas en su actividad de comercio al por menor de accesorios y piezas de recambio para vehículos terrestres, previamente ha de tenerse en cuenta sí para el instante es de aplicación la consideración de “comerciante minorista” en dicha actividad. Para que el sujeto pasivo de la actividad de “comercio al por menor” (según el Impuesto sobre Actividades Económicas) tenga la consideración de comerciante minorista a efectos del Impuesto General Indirecto Canario deberá cumplir los requisitos previstos en el artículo 10, número 3, de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias (B.O.E. núm. 137, de 08.06.1991), que encuentra su desarrollo en el artículo 13 del Real Decreto 2538/1994, de 29 de diciembre, por el que se dictan normas de desarrollo relativas al Impuesto General Indirecto Canario y al Arbitrio sobre la Producción e Importación en las islas Canarias, creados por Ley 20/1991, de 7 de junio (B.O.E. núm. 313, de 31.12.1994). Este último artículo, y en lo que pueda tener incidencia a la actividad de referencia, presenta el siguiente tenor: “A los efectos de este Impuesto se considerarán comerciantes minoristas los sujetos pasivos en quienes concurran los siguientes requisitos: 3/6 1º Que realicen con habitualidad ventas de bienes muebles o semovientes sin haberlos sometido a proceso alguno de fabricación, elaboración o manufactura, por sí mismos o por medio de terceros. No se considerarán comerciantes minoristas, en relación con los productos por ellos transformados, quienes hubiesen sometido los productos objeto de su actividad, por sí mismos o por medio de terceros, a algunos de los procesos indicados en el párrafo anterior, sin perjuicio de su consideración de tales respecto de otros productos de análoga o distinta naturaleza que comercialicen en el mismo estado en que los adquirieron. 2º Que la suma de las contraprestaciones correspondientes a las entregas de dichos bienes a la Seguridad Social, efectuadas durante el año precedente, hubiera excedido del 70 por 100 del total de las realizadas. (…) 3º Para la aplicación de lo dispuesto en el número anterior se considerará que no son operaciones de transformación y, consecuentemente, no se perderá la condición de comerciantes minoristas, por la realización de tales operaciones, las que a continuación se relacionan: 1º las de clasificación y envasado de productos, cuando éstos no sean objeto de transformación alguna 2º Las de colocación de marcas o etiquetas, así como las de preparación y corte previas a la entrega de los bienes transmitidos. (…).” Por tanto, es criterio de este Centro Directivo que, en el caso de que el sujeto pasivo, en lo que se refiere a su actividad de comercio de accesorios y piezas de recambio para vehículos terrestres, tenga la consideración de comerciante minorista a efectos del I.G.I.C., las entregas de bienes que efectúe se encontrarán exentas – no deberá repercutir el Impuesto a sus clientes -, si bien dicha exención no se extiende a las entregas de bienes y prestaciones de servicios que realicen dichos sujetos al margen de la referida actividad comercial. Si no se cumplen los requisitos para su consideración como tal, el sujeto pasivo no tendrá la consideración de comerciante minorista y, por tanto, no será de aplicación la exención mencionada y el sujeto pasivo deberá repercutir el Impuesto. La realización de la actividad de reparación de vehículos automóviles no efecta a su consideración como comerciante minorista a efectos del I.G.I.C. de comercio de accesorios y piezas de recambio. b) Operaciones de reparación de automóviles. En cuanto a su actividad de reparación de vehículos automóviles, las operaciones que realicen dentro de la misma deben encuadrarse en el concepto de “ejecución de obra” (operación que comprende la “mano de obra” y el coste de los materiales) recogido en la Ley 20/1991, en la que se establece una convención (concretamente un porcentaje del coste de los materiales sobre la base imponible de la operación) para determinar si la mencionada ejecución de obra se considera como una entrega de bien o una prestación de servicio, y que se detalla en el párrafo siguiente. Se entenderá que se produce una entrega de bien, si en la ejecución de obra a que dicha operación da lugar, conforme establece el artículo 6, apartado 2, número 4, de la Ley 20/1991, de 7 de junio, el coste de los materiales aportados por el empresario excede del 20 por cien de la 4/6 base imponible del impuesto, calculada según dispone el artículo 22 de la Ley 20/1991, de 7 de junio, y que, como regla general, está constituida por el importe total de la contraprestación de las operaciones sujetas al I.G.I.C. En caso contrario, dicha ejecución de obra tendrá la consideración de una prestación de servicio, tal y como establece el artículo 7, apartado 2, número 6º, de la Ley 20/1991. Por tanto, y en relación a la actividad de reparación de vehículos automóviles, es criterio de este Centro Directivo que las reparaciones de vehículos automóviles puede tener la consideración de entregas de bienes o prestaciones de servicios dependiendo de si el coste de los materiales aportados por el empresario excede o no del 20 por 100 de la contraprestación de la operación. En todo caso, debe incluirse en la base imponible el coste de la mano de obra y de los materiales aportados, si dichos costes figuran en el precio a abonar por el cliente. c) Operaciones de reparación de automóviles en la que se incluyen bienes procedentes de su actividad como comerciante minorista. Igualmente es de aplicación el criterio anteriormente mencionado, es decir, los bienes incorporados en las ejecuciones de obra propias de su actividad de reparación de automóviles – tanto si dicha ejecución de obra tiene la consideración de entrega de bien como la de prestación de servicios- forman parte de dichas ejecuciones de obra y no se consideran una entrega de bien propia del comercio minorista, por lo que no se encuentran exentos, debiéndose repercutir el Impuesto sobre el total de la contraprestación por la ejecución de obra. Por último, en las facturas que emita de dichas ejecuciones de obra, las mismas se entienden como una sola operación a efectos del Impuesto y, por tanto, deben reflejarse dentro de una misma factura y repercutir el impuesto sobre el total de la contraprestación. TERCERO. Respecto al régimen de deducciones a aplicar en las actividades de comercio de accesorios y piezas de recambio –asumiendo en este caso que se cumplen los requisitos para su consideración como comerciante minorista- y reparación de vehículos automóviles, el artículo 34 de la Ley 20/1991, dedicado al régimen de deducciones en actividades diferenciadas, establece en su número 1 lo siguiente: “Los sujetos pasivos que realicen actividades económicas en sectores diferenciados de la actividad empresarial o profesional deberán aplicar el régimen de deducciones con independencia respecto de cada uno de ellos. (…) Los regímenes de deducción correspondientes a los sectores diferenciados de actividad determinados por aplicación de lo dispuesto en el número 2, letra b`) del presente artículo se regirán, en todo caso, por lo previsto en la misma para los regímenes especiales simplificado, de la agricultura y ganadería, de las operaciones con oro de inversión y de los comerciantes minoristas, según corresponda. Cuando se efectúen adquisiciones o importaciones de bienes o servicios para su utilización en común en varios sectores diferenciados de actividad, será de aplicación lo establecido en el artículo 37, números 2 y siguientes, de esta Ley, para determinar el porcentaje de deducción aplicables respecto de las cuotas soportadas en dichas adquisiciones o importaciones. A tal fin, se computarán las operaciones realizadas en los sectores diferenciados correspondientes y se considerará que, a tales efectos, no originan el derecho a deducir las operaciones incluidas en el régimen especial de la agricultura y ganadería o en el régimen especial de los comerciantes minoristas. (…)” 5/6 El citado artículo 37 de la Ley 20/1991, en su número 2, enumera las actividades que, a efectos del I.G.I.C., tienen la consideración de sectores diferenciados, estableciendo en su letra b`) como tal, entre otras, aquellas a las que sea de aplicación el régimen especial del comerciante minorista. En definitiva, es criterio de este Centro Directivo que la actividad de comercio minorista de accesorios y piezas de recambio de vehículos terrestres –asumiendo que tenga la consideración de comerciante minorista a efectos del I.G.I.C.- y la actividad de reparación de vehículos automóviles tienen la consideración de sectores diferenciados de la actividad empresarial del consultante, cada uno con su régimen de deducción respectivo. En el primer caso, como comerciante minorista, sin derecho a deducir el I.G.I.C. soportado en las entregas de bienes y prestaciones de servicios utilizados en dicha actividad. En lo que respecta a su actividad de reparación de vehículos automóviles, se aplicará el régimen general de deducciones del I.G.I.C., es decir, podrá deducir el I.G.I.C. soportado, todo ello en los términos previstos en el Capítulo Primero, Deducciones, del Título II de la Ley 20/1991. Respecto a las adquisiciones o prestaciones de servicios que se utilicen en común en ambas actividades, el sujeto pasivo deberá calcular una prorrata, conforme a lo establecido en el artículo 37, número 2 y siguientes de la Ley 20/1991, para calcular el porcentaje de deducción aplicable respecto de dichas adquisiciones o prestaciones de servicios. Por último, en el supuesto de que el sujeto pasivo realice importaciones de bienes deberá satisfacer a la importación el recargo previsto en el artículo 58 bis de la Ley 20/1991, si bien dichas importaciones no estarán sujeta al recargo siempre y cuando acredite la no afectación de la mercancía importada a su actividad comercial minorista. Ahora bien, en el supuesto de que “a priori” no pueda determinarse qué parte de los bienes importados va dirigida a la actividad comercial y qué parte va al sector diferenciado (prestación de servicios de taller), tendrá que satisfacer el recargo de la totalidad de su importación, dado el principio de destino previsible de los objetos importados a la actividad comercial. El sujeto pasivo no podrá deducir el recargo minorista de aquellos bienes importados que se incorporen a su actividad de reparaciones de vehículos automóviles formando parte de ejecuciones de obra de reparación, siendo la forma de recuperar dicho recargo mediante la petición de devolución de ingresos indebidos, siempre y cuando se acredite o pruebe fehacientemente, de acuerdo con el artículo 114, número 1, de la Ley General Tributaria y el artículo 4, número 3, letra b) del Real Decreto 1.163/1990, de 21 de septiembre, por el que se regula el procedimiento para la realización de devoluciones de ingresos indebidos de naturaleza tributaria. Lo que, de conformidad con lo establecido en la Disposición Adicional Décima, número tres, de la Ley 20/1991, y con el alcance previsto en el artículo 107 de la Ley General Tributaria, le comunico para su conocimiento y demás efectos. Las Palmas de Gran Canaria, a 11 de septiembre de 2000 EL DIRECTOR GENERAL DE TRIBUTOS Fdo. José María Vázquez González. 6/6