artículo - Observatorio de Inclusión Financiera

Anuncio

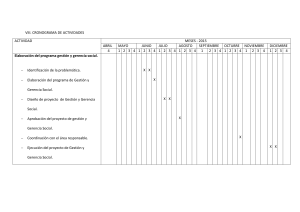

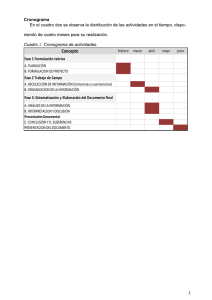

Título: Dinero electrónico y Medios de pago. Autor: Prof. Esc. Ana Paula Rodao Vaz.1 Introducción: El 9 de mayo de 2014 fue publicada en el Diario Oficial la Ley Nº 19.210 llamada de Inclusión Financiera y Uso de Medios de Pago Electrónicos. En este trabajo se busca hacer una primera lectura de este cuerpo normativo que de acuerdo a la exposición de motivos del Ministro de Economía y Finanzas: “...uno de los objetivos centrales de esta iniciativa la búsqueda de la universalización de derechos y el avance en materia de democratización del sistema financiero.”2 El intérprete se encuentra con un título donde la utilización de la conjunción “y” une pero a su vez advierte que la ley cuenta con dos grandes bloques temáticos: inclusión financiera y medios de pago electrónicos. Estos dos grande ejes se analizará si son presentados por el legislador como dos cara de una misma moneda; ahora realmente ¿esto es así? Si no se cambia los medios de pagos actuales siendo el más corriente el dinero en efectivo, ¿no se puede instalar políticas de inclusión financiera? La ley al referir a la inclusión financiera daría entender que en la realidad actual nuestro país transita por la exclusión, pero esto qué significa, qué debe ocupar y preocupar en tal sentido: “La exclusión financiera significa que los servicios no están disponibles o no son asequibles. Una forma de exclusión social que va en contra del crecimiento sostenido y la equidad, puesto que sin inclusión financiera, agentes confían en recursos propios para satisfacer necesidades y enfrentar shocks, que es ineficiente. Según estudios diversos, la provisión de acceso a instrumentos financieros aumenta el ahorro, la inversión productiva, el consumo y el empoderamiento de la mujer”.3 Uso de medio de pago electrónico: A.- Medio de pago electrónico: La ley en su artículo 1 enumera cuales serán entendidos como medios de pago electrónicos: a) Tarjetas de Débito: siempre están asociadas a una cuenta corriente bancaria y es un instrumento que permite disponer de los fondos que constituyen la misma. En tal sentido explica Fernando García Solé: “El valor total de cada transacción se adeuda en la cuenta del titular en el mismo momento de la transacción (o como máximo dentro de los dos días siguientes”.4 1 Prof. Ayudante Grado 1º de la Técnica Notarial II: Contratos Comerciales, FDER-UDELAR. Prof. Ayudante Grado 1º del Departamento de Contabilidad y Tributaria, Unidad Académica Jurídica, Derecho del Empresario, FCCEE-UDELAR. Aspirante a Prof. Adscripta Privado IV-V, FDER-UDELAR. Aspirante a Prof. Adscripta Técnica Notarial II: Contrato Comerciales, Universidad Católica del Uruguay. 2 Exposición de Motivos del Ministerio de Economía y Finanzas respecto a las Disposiciones para fomentar la inclusión financiera y el uso de medio de pago electrónicos. 3 Conclusiones del V Congreso Latinoamericano de Inclusión Financiera, realizado en Lima, Perú del 19 al 20 de agosto de 2013, consultado en www.felaban.com/ el 28 de mayo de 2014. 4 García Solé, Fernando: “Las tarjetas bancarias. Los contratos de tarjeta de débito y de crédito” en La Contratación Bancaria. Sequira, Adolfo; Gadea, Enrique y Sacristán, Fernando coord. Madrid, Registradores de España, Dykinson, 2007. 1 b) Tarjetas de Crédito: es un negocio que combina varios convenios por una relación triangular entre empresa especializada o banco, tarjeta-habiente y comercio. Constituye uno de los medios de pago más comunes en la vida moderna operando por medio de una cuenta de crédito específica en un banco o empresa especializada; siendo una operación de crédito donde el titular devuelve al banco en el tiempo pactado, generando intereses. El titular de esta cuenta denominado tarjeta-habiente, es informado mediante un estado de cuenta mensual de su crédito y su pago. c) Instrumentos de dinero electrónico: están consagrados en el artículo 2 de la Ley Nº 19.210 como las tarjetas prepagas, las billeteras electrónicas y otros instrumentos análogos. d) Transferencias electrónicas de fondo: opera mediante el movimiento de fondos por medio de un sistema informatizado. Estas transferencias pueden ser de dos tipos: de crédito y débito.5 e) Instrumento análogo: criterio residual. Esta descripción de los medio de pago electrónico se debe leer como enunciativa y no taxativa ya que ingresa el criterio residual al referir a todo otro instrumento análogo. B.- Dinero electrónico: Concepto: Este concepto nuevo para la legislación nacional introduce en la operativa económica un nuevo medio de pago, como en su momento lo fue el cuero, los animales, las especies, los metales, el papel billete y ahora el dinero electrónico. Ahora bien, ¿qué es el dinero? Este término tan cotidiano representa un medio de pago cuyo fundamento es la confianza, se utiliza en cualquier negocio o adquisición el papel billete y/o las monedas metálicas porque se confía en que la contraparte lo va a aceptar como medio de pago. En el entendido que culturalmente existe una conciencia colectiva de que el medio de pago dinero reviste de un mecanismo legal de emisión y por lo tanto hay detrás de su representación una institución que lo avala o asegura, de ahí que nace la confianza. Hasta la aprobación de la ley Nº 19.210 lo que se conocía en Uruguay era el dinero efectivo que como lo define el artículo 35 in fine de la ley es el papel moneda y la moneda metálica, nacionales o extranjeras. El artículo 2 ingresa esta nueva forma de representarse el medio de pago dinero, a través del dinero electrónico o “e-cash”, lo define en los términos de “instrumentos representativos de un valor monetario exigible a su emisor”, a saber: 1. Instrumento representativo, pieza, documento con que se justifica, se prueba, se representa algo. 2. Valor monetario, la cualidad o magnitud para medir a la moneda. 3. Exigible a su emisor, que serán las Instituciones emisoras de dinero electrónico reguladas en el Título II de la Ley. Es de valorar el aporte que brinda la doctrina extranjera al señalar: “El dinero electrónico no es otra cosa que byts o paquetes de información que circulan a través de las redes de información, como Internet”.6 5 Checa Martínez, Miguel y García Mazás, Inmaculada: “Medios de pago” en Derecho del Comercio Internacional. Ferández Rozas, José Carlos, coord. Madrid, Eurolex, 1996. 2 Al igual que el dinero efectivo el “e-cash” para operar necesitará de la confianza de las personas que lo utilicen; el desarrollo de las nuevas tecnologías y el masivo acceso a los dispositivos electrónicos como Smartphone, Tablet, app de bancos de plaza haría presuponer que la confianza en su utilización será muy próxima. C.- Modalidades: Las modalidades de dinero electrónico previstas por la normativa sancionada son: - Tarjetas prepagas. - Billeteras electrónicas. - Criterio residual: instrumentos análogos. Esta disposición consagrada en el artículo 2 cómo puede ser leída y armonizada por el artículo 1; en el sentido de que el dinero electrónico como medio de pago que son byts o paquetes de información podrá ser utilizado de dos formas: el dinero electrónico que circula como en el caso de las trasferencias electrónicas de fondo y el dinero electrónico que se puede transportar y es allí donde se articulan la modalidades de tarjetas prepagas, billeteras electrónicas. En tal sentido, se consideran esclarecedoras las palabras de Carlos De Paladella Salord: “Es necesario entender que los productos desarrollados para almacenar dinero electrónico son diferentes del propio concepto de dinero electrónico: son medio que registran determinado valor, ingresado por el titular de ese dinero, para efectuar toda clase de transacciones, hasta el agotamiento del crédito incorporado en ese medio de pago”.7 D.- Características: La primera característica a indicar es el almacenamiento del valor monetario en medios electrónicos, los que podrán ser: a) Chip de una tarjeta. b) Teléfono móvil, mediante una app o por el sistema de recarga. c) Disco duro. d) Servidor. El segundo elemento es la aceptación como medio de pago; así mismo deberá de producirse para que esto opere el fenómeno de encaje del dinero electrónico emitido. Otro aspecto a subrayar es la posibilidad o vocación de convertirlo a dinero efectivo, advirtiéndose como dificultad práctica que recién en el artículo 35 in fine de la ley define el concepto de dinero efectivo.8 E.- Emisión y uso: El artículo 3 dispone que la emisión y uso de dinero electrónico será para las operaciones de emisión de los instrumentos de pago electrónico, es decir, tarjetas de débito, tarjetas de crédito, instrumentos de dinero electrónico, transferencias de fondos y todo otro instrumento análogo. Así mismo implicará la reconversión a efectivo (literal D del artículo 2), operaciones 6 De Paladella Salord: “Los nuevo mecanismo de pago y el dinero electrónico” en Informática y derecho: aporte de doctrina internacional V.7. Altamark, Daniel Ricardo y Brenna, Ramón Gerónimo coord. Buenos Aires. Depalma, 2001. 7 Ob.cit. 8 Artículo 35 in fine Ley Nº 19.210: “ …Se entenderá por efectivo el papel moneda y la moneda metálica, nacionales o extranjeros”. 3 de transferencias, pagos, débitos automáticos y como criterio residual de cualquier movimiento u operación relacionada con el valor monetario. El atributo de la reconversión es un elemento que ayudará a fomentar la confianza en el dinero electrónico como se analizó ut supra. Pagos que se exigen realizar por medios de pago electrónicos: A efectos de este artículo y como es una primera lectura de la ley solamente se señalarán de manera enunciativa advirtiendo al lector que cada una de las actividades y negocios descriptos darán lugar a un estudio más pormenorizado en trabajos futuros; a) Remuneraciones, honorarios profesionales, beneficios sociales. Título III: - Pago de nómina (artículo 10): Inicio del cronograma de incorporación 31/07/2014 y fin del cronograma 31/05/2015. La ley faculta a que el Poder Ejecutivo prorrogue dicho plazo hasta 31/07/2015. - Pago de honorarios profesionales (artículo 12): Inicio del cronograma de incorporación 19/05/2014 y fin del cronograma 19/05/2016. La ley faculta al Poder Ejecutivo a que conceda prórroga hasta el 19/05/2017. - Pago a trabajadores que presten servicios personales fuera de la relación de dependencia (artículo 14): Inicio del cronograma de incorporación 19/05/2014 y fin del cronograma 19/05/2016. La ley faculta al Poder Ejecutivo a que conceda prórroga hasta el 19/05/2017. - Pago de jubilaciones, pensiones y retiros (artículos 15 y 16): Inicio del cronograma de incorporación 31/07/2014 y fin del cronograma 31/07/2014. La ley faculta al Poder Ejecutivo a que otorgue prórroga hasta 19/05/2017. - Pago de beneficios sociales, asignaciones familiares, complementos salariales, subsidios, indemnizaciones temporales y rentas por incapacidades permanentes (artículo 17): Inicio del cronograma 31/07/2014 y fin del cronograma 31/1/2015. La ley faculta al Poder Ejecutivo a que prorrogue el plazo hasta 31/07/2015. - Prestaciones de alimentación (artículo 19): aún no está reglamentado. b) Enajenaciones de bienes o prestación de servicios cuyo importe total sea igual o superior al equivalente de 40.000 UI- Artículo 35: Actuando por lo menos una de las partes, persona física o jurídica, en calidad de: empresa unipersonal, sociedad de hecho, sociedad irregular, sociedad civil o similar. Esto inevitablemente lleva a preguntarse cuáles serían las situaciones similares, cuál es el denominador común de todas y cada uno de estos tipos sociales; se considera que la respuesta está en la responsabilidad donde pese a 4 los matices que se pueda encontrar entre un tipo social y otro, siempre queda expuesto para responder ya sea de manera directa y/o solidaria el socio. 9 Esta parecería ser una puerta que el legislador dejó semi abierta para aquellas figuras que en una primera instancia no advirtió que ingresaban en este supuesto pero que cumplen con el parámetro fijado por la responsabilidad. Así como para las futuras y eventuales figuras sociales o negocios que se puedan crear y hacer ingresar en el marco de este supuesto. En tal sentido nada dice la exposición de motivos del Ministerio de Economía y Finanzas por lo cual se estará al esfuerzo de interpretación del operador jurídico habiendo sido éste uno de los factores detectados como causal vinculante. Aquí no hay un cronograma de incorporación, la ley dispone la obligatoriedad de efectuar el pago a partir del 01/06/2015 pudiendo ser prorrogado hasta el 01/06/2016. c) Enajenaciones de bienes o prestaciones de servicios cuyo importe total sea igual o superior al equivalente de 160.000 UI- Artículo 36: Aquí se advierte que desaparece el requisito subjetivo exigido en el artículo 35 antes analizado. Se suma además para esta hipótesis en los casos que determine la reglamentación como medio de pago el cheque cruzado no a la orden. Aquí no hay un cronograma de incorporación, la ley dispone la obligatoriedad de efectuar el pago a partir del 01/06/2015 pudiendo ser prorrogado hasta el 01/06/2016. d) Arrendamientos, subarrendamientos y créditos de uso de inmuebles- Artículo 39: Inicio del cronograma de incorporación fue el 16/09/2014 para los contratos vigentes, pero fue prorrogado por el Decreto Nº262/014 de fecha 11 de septiembre de 2014 que dispuso un nuevo plazo 01/07/2015. e) Enajenaciones y otros negocios sobre inmuebles cuando el importe total supere al equivalente a 40.000 UI- Artículo 40: La particularidad es la admisión de otros medios de pago: cheque certificado cruzado no a la orden o letras de cambio cruzadas, documentos los cuales deben emitirse al nombre del comprador. Aquí no hay un cronograma de aplicación, la ley dispone la obligatoriedad de efectuar el pago a partir del 01/06/2015. f) Adquisición de vehículos motorizados cero kilómetro o usados cuyo importe total supere las 40.000 UI- Artículo 41: Aquí no hay un cronograma de aplicación, la ley dispone la obligatoriedad de efectuar el pago a partir del 01/06/2015. g) Proveedores del Estado-Artículo 42: Aquí no hay un cronograma de aplicación, la ley dispone la obligatoriedad 9 Artículo 39 de la Ley de Sociedades Comerciales Nº 16.060 y artículo 1918 del Código Civil. 5 de efectuar el pago a partir del 01/12/2014 por las obligaciones contraídas a partir de 19/05/2014. h) Tributos nacionales-Artículo 43: Aquí no hay un cronograma de aplicación, la ley dispone la obligatoriedad de efectuar el pago a partir del 01/06/2015 pudiendo ser prorrogado hasta el 01/06/2016. i) Adquisición de bienes y servicios realizados en el marco de régimen tributarios especiales- Artículo 44: aún no está reglamentado. Reflexión final: La ley de Inclusión Financiera y Uso de Medios de Pagos Electrónicos Nº 19.210, más que proponer un nuevo medio de pago se asiste a una nueva forma o representación del dinero, ya que las formas de pago señaladas en la normativa están siendo utilizadas en nuestro país desde hace varios años. El dinero además de ser representado en papel billete y moneda metálica ahora mediante la aprobación de esta ley adquiere una nueva fisonomía, la electrónica que no consiste en otra cosa que en bytes o paquetes de información que se transfieren por redes de información como Internet recordando lo citado in supra. La inclusión financiera no es un mero fenómeno económico sino que es ocuparse desde el punto de vista social de regularizar situaciones de hecho, de hacer asequible la bancarización sin importar ingresos, estatus, ubicación geográfica. En tal sentido, uno de los últimos informes del Banco Mundial, dictado en la ciudad de Washington el 11 de noviembre de 2013 señala: “…los más beneficiados con las innovaciones tecnológicas son los pobres, pues la tecnología abarata los servicios financieros y facilita el acceso a ellos. Las economías de ingreso bajo, especialmente aquellas donde hay zonas aisladas con poblaciones dispersas, pueden beneficiarse considerablemente si se autoriza la prestación de servicios financieros fuera de las sucursales bancarias establecidas.”10 Bibliografía consultada: - - - Checa Martínez, Miguel y García Mazás, Inmaculada: “Medios de pago” en Derecho del Comercio Internacional. Ferández Rozas, José Carlos, coord. Madrid, Eurolex, 1996. De Paladella Salord: “Los nuevo mecanismo de pago y el dinero electrónico” en Informática y derecho: aporte de doctrina internacional V.7. Altamark, Daniel Ricardo y Brenna, Ramón Gerónimo coord. Buenos Aires. Depalma, 2001. García Solé, Fernando: “Las tarjetas bancarias. Los contratos de tarjeta de débito y de crédito” en La Contratación Bancaria. Sequira, Adolfo; Gadea, Enrique y Sacristán, Fernando coord. Madrid, Registradores de España, Dykinson, 2007. 10 Nuevo informe del Banco Mundial delinea hoja de ruta para la inclusión financiera, consultado en www.bancomundial.org/ el día 28 de mayo de 2014. 6