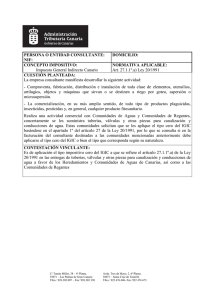

persona o entidad consultante

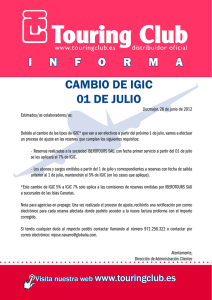

Anuncio

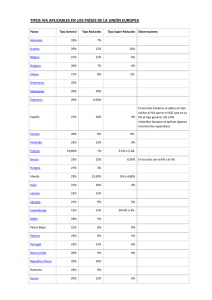

PERSONA O ENTIDAD CONSULTANTE: DOMICILIO: CONCEPTO IMPOSITIVO: NORMATIVA LEGAL Y REGLAMENTARIA: IMPUESTO GENERAL INDIRECTO CANARIO Art. Art. 23.2 Ley 20/1991 Art. Art. 27.1.2º y 4º Ley 20/1991 Art. Anexo I.2.2º Ley 20/1991 CUESTIÓN PLANTEADA: La sociedad consultante ejerce la actividad de gimnasio, dándose la circunstancia de que dentro del mismo aparte de lo que serían todos los temas relacionados con los ejercicios corporales, como aerobic, musculación, mantenimiento, etcétera, se ofrecen a los clientes servicios alternativos como sauna, solarium, servicio de bar, ofertándose de forma conjunta todos los anteriormente citados, esto es, la propia actividad de gimnasio como los de sauna, solarium, etc. La cuota pagada es única, esto es, se ofertan servicios gravados al 5 % y al 2 % sin especificar que cantidad corresponde a cada tipo impositivo. Conforme a lo expresado, se consulta por el tipo impositivo aplicable del IGIC. CONTESTACIÓN: Es de aplicación el tipo reducido del 2 por 100 del IGIC a las prestaciones de servicios a personas físicas que practiquen el deporte o la educación física, cualquiera que sea la persona o entidad a cuyo cargo se realice la prestación, siempre que tales servicios estén directamente relacionados con dichas prácticas y no sea aplicable la exención a que se refiere el artículo 10, número 1, apartado 13º de esta Ley 20/1991. A tales efectos se consideran incluidas las clases de aerobic, musculación, mantenimiento y similares, no obstante, no procederá la aplicación del referido tipo impositivo reducido respecto de aquellas otras operaciones que se presten al margen de dichas prácticas, tales como los servicios de sauna, solarium y servicio de bar a los cuales será de aplicación el tipo general del 5 por 100 del IGIC. Si la contraprestación de las operaciones citadas a las que fuese de aplicación diversos tipos impositivos se realiza mediante una cuota única de carácter periódico, el sujeto pasivo deberá detallar la cuantía de la base imponible aplicable a cada tipo impositivo en proporción al valor de mercado de las respectivas operaciones. Visto escrito en el que se formula consulta tributaria relativa al Impuesto General Indirecto Canario (IGIC), esta Dirección General de Tributos, en uso de la atribución conferida en la Disposición Adicional Décima Tres de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias (en adelante, Ley 20/1991), en relación con el artículo 24.4 e), del Decreto 338/1995, de 12 de diciembre, por el que se aprueba el Reglamento Orgánico de la Consejería de Economía y Hacienda, emite la siguiente contestación: PRIMERO: La sociedad consultante ejerce la actividad de gimnasio, dándose la circunstancia de que dentro del mismo aparte de lo que serían todos los temas relacionados con los ejercicios corporales, como aerobic, musculación, mantenimiento, etcétera, se ofrecen a los clientes servicios alternativos como sauna, solarium, servicio de bar, ofertándose de forma conjunta todos los anteriormente citados, esto es, la propia actividad de gimnasio como los de sauna, solarium, etc. La cuota pagada es única, esto es, se ofertan servicios gravados al 5 % y al 2 % sin especificar que cantidad corresponde a cada tipo impositivo. Conforme a lo expresado, se consulta por el tipo impositivo aplicable del IGIC. SEGUNDO: El Anexo I de la Ley 20/1991, en aplicación de lo previsto en el artículo 27.1.2º y en la Disposición Adicional Octava de la citada Ley, enumera las operaciones a las que será de aplicación el tipo impositivo reducido del 2 por 100 del Impuesto General Indirecto Canario, entre las que, en su número 2, apartado 2º, detalla la siguiente: “Los servicios prestados a personas físicas que practiquen el deporte o la educación física, cualquiera que sea la persona o entidad a cuyo cargo se realice la prestación, siempre que tales servicios estén directamente relacionados con dichas prácticas y no resulte aplicable a los mismos la exención a que se refiere el artículo 10, número 1, apartado 13º de esta Ley” De conformidad con lo previsto en el artículo 27.1.4º y Disposición Adicional Octava.3 de la Ley 20/1991 será aplicable el tipo general del impuesto del 5 por 100 a los bienes y servicios que no se encuentren sometidos ni al tipo cero, ni al reducido, ni a los incrementados. Por último, el artículo 23.2 de la Ley 20/1991, entre las reglas especiales para determinar la base imponible del IGIC, establece que “ cuando en una misma operación y por precio único se transmitan bienes o derechos de diversa naturaleza, la base imponible correspondiente a cada uno de ellos se determinará en proporción al valor de mercado de los bienes o derechos transmitidos.” En definitiva, es criterio de este Centro Directivo que es de aplicación el tipo reducido del 2 por 100 del IGIC a las prestaciones de servicios a personas físicas que practiquen el deporte o la educación física, cualquiera que sea la persona o entidad a cuyo cargo se realice la prestación, siempre que tales servicios estén directamente relacionados con dichas prácticas y no sea aplicable la exención a que se refiere el artículo 10, número 1, apartado 13º de esta Ley 20/1991. A tales efectos se consideran incluidas las clases de aerobic, musculación, mantenimiento y similares, no obstante, no procederá la aplicación del referido tipo impositivo reducido respecto de aquellas otras operaciones que se presten al margen de dichas prácticas, tales como los servicios de sauna, solarium y servicio de bar a los cuales será de aplicación el tipo general del 5 por 100 del IGIC. Si la contraprestación de las operaciones citadas a las que fuese de aplicación diversos tipos impositivos se realiza mediante una cuota única de carácter periódico, el sujeto pasivo deberá detallar la cuantía de la base imponible aplicable a cada tipo impositivo en proporción al valor de mercado de las respectivas operaciones. Lo que, de conformidad con lo establecido en la Disposición Adicional Décima, número tres, de la Ley 20/1991, y con el alcance previsto en el artículo 107 de la Ley General Tributaria, le comunico para su conocimiento y demás efectos. Las Palmas de Gran Canaria, a 3 de junio de 2001 EL DIRECTOR GENERAL DE TRIBUTOS Fdo. José María Vázquez González