Descargar PDF - Relaciones Internacionales

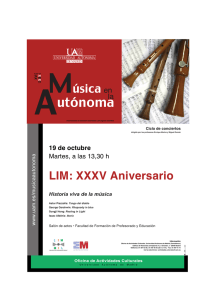

Anuncio