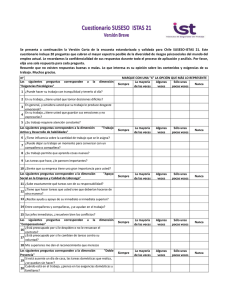

Estudio Cualitativo BANSEFI-PATMIR-Abril 2006

Anuncio