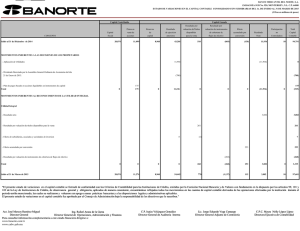

Notas Edo. Fin. 2008 2do. Trim.

Anuncio