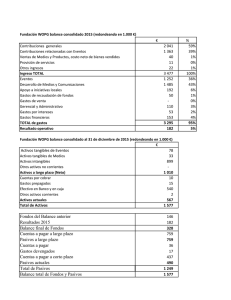

Consolidados IFRS - Coca

Anuncio