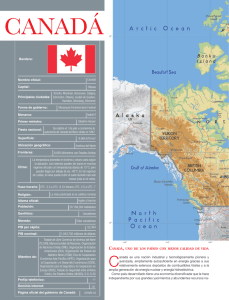

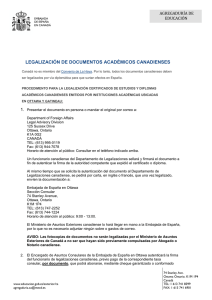

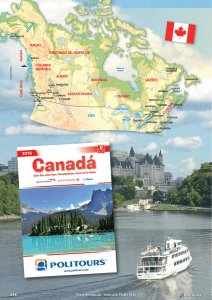

El sector de la Arquitectura Ingenieria y Construccion en Canada

Anuncio