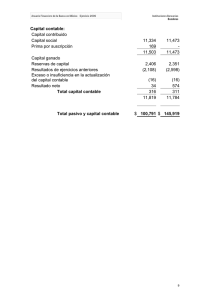

Tema 1. Información Financiera y Análisis de Estados Financieros 1. INTRODUCCIÓN: El análisis e interpretación de la información contable o información financiera constituye el último eslabón de las funciones atribuidas a la Contabilidad. Doble función del análisis de la información contable: función interpretativa o análisis retrospectivo: evaluación de la posición de técnicas y los resultados del sujeto contable. función predictiva o análisis prospectivo: el establecimiento de las mejores estimaciones en relación con las necesidades específicas del destinatario de análisis. El alcance del análisis viene condicionado por los datos disponibles, los analistas externos dispondrán de menos y peor información que los internos. La información contable es siempre la materia prima principal. La armonización de la información financiera por la UE, ha adoptado como cuerpo normativo de referencia al International Accouting Standards Boards (IASB), organismo de carácter profesional e internacional (también llamado CNIC (Consejo de Normas Internacionales de Contabilidad) Sus pronunciamientos abarcan: NICs: Normas Internacionales de Contabilidad NIIFs: Normas Internacionales de Información Financiera. Los conceptos subyacentes al modelo contable (hipótesis, principios contables, etc.), las necesidades de los usuarios y las características de la información contable -entre otros aspectos-, han derivado en la publicación de documentos llamados marcos conceptuales. Nos remitiremos, por su cercanía e influencia al emitido por la AEC (Asociación Española de Contabilidad y Administración de Empresas, 2012) inspirado en el de IASB (1989 y 2010). 2. EL MARCO CONCEPTUAL Concepto: Aplicación de la teoría general de la Contabilidad, que desarrolla los fundamentos conceptuales en los que se basa la información financiera destinada a satisfacer propósitos generales, al objeto de dotar de sustento racional a las normas contables que rigen dicha información. Funciones de los marcos conceptuales: Facilitar la emisión de la normativa contable. Proporcionar un referente teórico con el que solventar discrepancias. Fundamentar la aplicación de criterios personales en ausencia de normativa específica. Facilitar la comparabilidad de la información financiera. Comparación entre los marcos conceptuales del IASB y de la AECA: Aportaciones más relevantes de estos documentos: Explícita descripción del entorno económico. Relevancia del usuario. necesidades explícitas del usuario Incorporación de los objetivos de la información financiera. Inclusión de las características cualitativas requeridas definición de elementos de los estados financieros identificación de los criterios de reconocimiento de dichos elementos estructuración del entramado de conceptos identificación de las hipótesis básicas reconocimiento de los criterios de valoración utilizados. 1 La similitud entre ambos se pone de manifiesto en la tabla, las diferencias son meros matices. Las empresas emisoras de información financiera desarrollan su actividad en el marco de una economía social de mercado, sistema económico caracterizado por: predominio de la propiedad privada de los medios de producción. concurrencia de decisiones económicas dispersas, esto es, no planificadas por una autoridad central el ánimo de lucro como principal, aunque no único motor la existencia de limitaciones a los puntos anteriores, derivadas de la responsabilidad social de las unidades económicas. El PGC 2007 incorpora como novedad un Marco conceptual de la Contabilidad que constituye la base que debe soportar y dar cobertura a las interpretaciones de nuestro Derecho mercantil contable, otorgando el necesario amparo y seguridad jurídica a dicha tares. El marco conceptual del IASB carece del rango normativo que el legislador español ha otorgado al Marco Conceptual de la Contabilidad, debido a que para el IASB es una estructura conceptual y no una norma de obligado cumplimiento. Contenido del Marco Conceptual incluido en el PGC: 1. Cuentas anuales. Imagen fiel. 2. Requisitos de la información a incluir en las cuentas anuales. 3. Principios contables. 4. Elementos de las cuentas anuales. 5. Criterios de registro o reconocimiento contable de los elementos de las cuentas anuales. 6. Criterios de valoración. 7. Principios y normas de contabilidad generalmente aceptados. 3. OBJETIVOS DE LA INFORMACIÓN FINANCIERA Objetivo de la información financiera es la satisfacción de las necesidades del amplio colectivo de usuarios, junto con su tradicional misión de control y rendición de cuentas. Información financiera: La recogida en las cuentas anuales y otros datos de cualquier otro informe que contenga información económicofinancieros. La información financiera debe permitir evaluar: La situación económico financiera de la entidad, y la composición y valoración de los recursos económicos y financieros. El comportamiento económico y financiero de la entidad durante un periodo. La posibilidad de obtener rendimientos en el futuro. La capacidad de obtener o de necesitar flujos futuros de caja en operaciones corrientes, financieras y de inversión. La liquidez, los requerimientos presentes y futuros de recursos fijos y circulantes y la capacidad para obtener financiación a c/p y a l/p. La capacidad para llevar a cabo futuras reinversiones, distribuir dividendos y remunerar a las fuentes de financiación ajenas. La eficacia de la dirección en la utilización de los recursos que le han sido encomendados. Para lograr los objetivos anteriores, se quiere que la empresa elabore y publique: Información sobre la situación económico-financiera: dada básicamente por el Balance de situación. Permite conocer la composición de los recursos económicos controlados por la entidad (activos) y la estructura de las fuentes de financiación (pasivos). El análisis conjunto permite evaluar aspectos como la capacidad de hacer frente a compromisos financieros adquiridos o la posición de la empresa para acometer nuevas inversiones. Información sobre los resultados de la actividad: dada por el Estado de resultados o Cuenta de pérdidas y ganancias. Permite evaluar la composición y el comportamiento de los componentes del resultado (ingresos y gastos) y su evolución temporal. Información sobre los flujos de efectivo: permite conocer la procedencia y destino de las disposiciones liquidas y evaluar la capacidad de la entidad para generar liquidez en el futuro. 2 Documentos que conforman las cuentas anuales: Balance de situación Cuenta de pérdidas y ganancias Estado de cambios en el patrimonio neto (ECPN) Estado de flujos de efectivo (EFE) Memoria. El ECPN y el EFE no son obligatorios para las empresas de reducido tamaño que puedan formular su balance en formato abreviado. Objetivos que han de alcanzarse con la formulación de las cuentas anuales: Mostrar la imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa. Proporcionar información útil para que los usuarios puedan tomar decisiones. Cautelas adicionales, para preservar la imagen fiel: Habrá que suministrar información complementaria cuando con el cumplimiento de la normativa no pueda alcanzarse esta imagen fiel. La normativa vigente será inaplicable en casos excepcionales, es decir, cuando su cumplimiento sea incompatible con la imagen fiel. Habrá que justificarlo en la memoria y cuantificar su incidencia. 4. LOS USUARIOS Y SUS NECESIDADES La información financiera tiene como potenciales destinatarios un amplio colectivo de usuarios con diversos intereses, para quienes los estados contables constituyen la más importante fuente de dato financieros. Grupos: Externos: carecen de atribuciones directas con respecto a la gestión empresarial o Vinculados contractualmente con la empresa de alguna forma o Carecen de vinculo contractual Internos: responsables de la gestión 4. 1. Necesidades de los usuarios externos. Objetivos de cada uno de los usuarios externos: Socios y accionistas (propietarios): Necesitan información para decidir si mantienen o varían su participación en la empresa. Empleados: La información les ayuda a saber sobre posibilidades de promoción, mejora de sus retribuciones, perspectivas económicas o continuidad del negocio. 3 Hacienda Pública: Necesitan conocer aquella información contable necesaria para el cálculo de los impuestos aplicables a las empresas. Entidades bancarias: Las entidades bancarias desean conocer aquella información financiera que indique la capacidad de la empresa de devolver al vencimiento los compromisos adquiridos, así como para decidir sobre la solicitud de nuevos préstamos. Además, prestan servicios a las empresas. Proveedores y otros acreedores: engloba a los no financieros. Sus intereses serán similares a los de las entidades bancarias. Capacidad de la empresa para atender sus pagos a corto plazo. Si, como es habitual, el plazo de pago concedido por estas en inferior al de las entidades bancarias, requerirán de información que les permita conocer la capacidad de la empresa para atender sus pagos a corto plazo. Clientes: Les interesa evaluar la continuidad de la empresa. Se admite que cualquier persona, además de los colectivos anteriores, puede tener algún tipo de interés legítimo referido a las entidades económicas que actúan en el mercado. Sin relación contractual: Organismos públicos: regular aspectos de la actividad económica Sindicatos y Organizaciones empresariales: mediadores en el mercado laboral Empresas competidoras Analistas financieros. 4.2. Necesidades de los usuarios externos. Los responsables de la gestión de la empresa, además de la información contable destinada a los usuarios externos, precisarán de información adicional. Área de Producción: qué bienes producir; financiero: qué recursos se precisan y cómo obtenerlos; comercial: información para fijar precios. Este tipo de datos conforman la información contable para la gestión. Se trata de una información más desagregada que la comunicada a los usuarios externos y que se elaborará con tanta periodicidad como lo exijan las necesidades directivas, incluyendo datos de naturaleza financiera y no financiera. 5. CARACTERÍSTICAS CUALITATIVAS DE LA INFORMACIÓN FINANCIERA Para garantizar su utilidad y credibilidad, la información financiera ha de formularse respetando unos requisitos o características cualitativas. En el cuadro se muestra las requeridas a la información financiera de acuerdo con la AECA. Las 2 características cualitativas básicas de la información financiera son la relevancia y la fiabilidad. 5.1 Relevancia y características asociadas. Una información se considera relevante cuando su divulgación u omisión puede modificar la decisión de un usuario (ayuda a realizar predicciones sobre consecuencias de hechos pasados, o a confirmar o corregir expectativas previas). Características cualitativas derivadas o asociadas a la relevancia: Carácter completo: La información tiene que contener todos los datos para su correcta interpretación. Identificabilidad: La información tiene que especificar a qué entidad se refiere y a qué periodo. Claridad: Comprensible para usuario razonablemente informado. Preeminencia de la sustancia económica de las operaciones sobre su forma jurídica: que las transacciones se reflejen en los registros contables de acuerdo con su significación económica con independencia de la manera en que puedan formalizarse. Importancia relativa o materialidad: Es admisible la no aplicación de alguna norma si el resultado de este 4 incumplimiento es poco significativo. Comparabilidad: Los estados contables elaborados periódicamente han de ser comparables entre sí (comparabilidad temporal), así como con los de otras empresas del sector (comparabilidad espacial) 5.2. Fiabilidad y características asociadas. La información contable debe expresar con el máximo rigor las características básicas y condiciones de los hechos reflejados, garantizando, junto con la relevancia, su utilidad. Características cualitativas asociadas a la fiabilidad: Imparcialidad: La información debe ser neutral (sin favorecer a nadie). Objetividad: Se deben evitar criterios subjetivos. Verificabilidad: La información contable ha de ser susceptible de control y revisión por personas ajenas a las que la elaboran. Prudencia: en estimaciones bajo incertidumbre, se debe elegir la opción que no sobrevalore los activos o los ingresos ni infravalore las obligaciones y los gastos. 5.3. Restricciones. Las características cualitativas adicionales son ciertos condicionantes o restricciones que no puede obviarse a la hora de contabilizar e informar sobre determinadas operaciones. Son: Oportunidad o periodicidad adecuada: Debe ofrecerse en tiempo oportuno. Razonabilidad: Cuando no pueda ser exacta, ha de perseguirse una aproximación adecuada. Economicidad: El coste de elaborarla y comunicarla debe ser apropiado. Las anteriores características cualitativas están relacionadas y, a veces, unas son contrarias a otras (comunicación oportuna y fiabilidad) . La información financiera debe perseguir un equilibrio óptimo entre todas las características anteriores, y de la relevancia y la fiabilidad en particular, más que la búsqueda de niveles máximos del resto. 5. 4. Los requisitos de la información financiera en el PCG. Para la consecución de los objetivos de las cuentas anuales (imagen fiel y utilidad), la información debe ser relevante y fiable. Relevante: cuando se presume útil para la toma de decisiones económicas, es decir: ayuda a evaluar sucesos pasados, presentes o futuros, o bien confirma o corrige evaluaciones realizadas anteriormente. Fiable: cuando está libre de errores materiales y es neutral. Una cualidad derivada de la fiabilidad es la integridad que significa que la información contiene todos los datos que pueden influir en la toma de decisiones, sin ninguna omisión de información significativa. Debe cumplir con otros dos requisitos (cualidades adicionales): Comparabilidad: comparación de las cuentas anuales de distintos años (comparabilidad temporal) y con la información de otras empresas (comparabilidad espacial). Claridad. La claridad supone que la información se presente de manera que sus usuarios puedan formarse juicios que les faciliten la toma de decisiones, siempre que tengan la formación necesaria para su entendimiento. 6. LAS FUENTES DE INFORMACIÓN ÚTILES PARA EL ANÁLISIS Las fuentes de información útiles para el análisis financiero se clasifican en 2 grupos: Información de la empresa analizada: o Cuentas anuales y cualquier información publicada por la empresa. o Las fuentes disponibles para contrastar y evaluar la fiabilidad de los datos anteriores: Informe de auditoría, informes comerciales, informes bancarios… o Cualquier otra información disponible: calificaciones de agencias de rating pronósticos de los 5 analistas. Información sobre el sector y otra información general: informes sectoriales, bursátiles, macroeconómicos, estadísticas de costes, precios, producción. En España, elaboran datos sectoriales la Central de Balances del Banco de España, ésta elabora bases de datos de ratios sectoriales de las sociedades no financieras europeas (RSE), de agregados sectoriales y de series históricas anuales de cuentas anuales y ratios. Además, también lo elaboran entidades privadas. Entre el primer grupo ocupan un lugar preferente las informaciones publicadas por la propia empresa analizada que incluyen datos: Informaciones reguladas y no reguladas. Informaciones obligatorias y voluntarias. Informaciones cuantitativas y narrativas o textuales. Informaciones financieras y no financieras. Informaciones históricas y previsionales. Estados financieros y otros informes a través de los que la empresa comunica su información financiera: Primarios: Balance y Cuenta de resultados. Complementarios: Estado de cambios en el patrimonio neto y Estado de flujos de efectivo. Otros documentos relevantes: Memoria, Informe de gestión y otros informes. 7. ARMONIZACIÓN INTERNACIONAL DE LA INFORMACIÓN FINANCIERA: Con la globalización, se comienza proceso de armonización internacional. Esto ha conducido a la adopción de las NIC y NIIF emitidas por el IASB como cuerpo normativo de referencia. El IASB ha emitido distintas normas que constituyen un cuerpo normativo de referencia. El proceso de aceptación e implantación de estas normas ha sido impulsado por la UE. La convergencia internacional de la normativa contable ha generado otros acuerdos como el IOSCO por le IASB, organismo mundial que agrupa a los reguladores de los mercados de valores, y con el FASB, principal órgano emisor de los principios y normas contables que aplican las empresas norteamericanas. Las intenciones de la UE se recogieron en las Comunicaciones emitidas por la Comisión en 1995 y 2000 y se han materializado en Directivas y Reglamentos. Para que las normas emitidas por el IASB sean de aplicación obligatoria en la UE deben ser aprobadas por la Comisión y publicarse como reglamento en el Diario Oficial de la UE (DOUE). 6 8. ANÁLISIS DE ESTADOS FINANCIEROS: DEFINICIONES. Síntesis de las definiciones recogidas: Aunque existen muchas definiciones de esta materia, todas las definiciones contienen los siguientes elementos esenciales en todo proceso de análisis: Los inputs o informaciones objeto de evaluación e interpretación. Herramientas o métodos analíticos usados por el analista. La interpretación de la información. La emisión de una opinión. 7