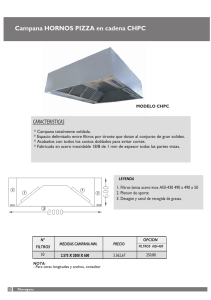

PLAN EXPORTADOR DE PRODUCTOS DEL SECTOR AUTOPARTES, ESPECIFICAMENTE FILTROS DE AIRE PARA AUTOMOTORES Y MAQUINARIA PESADA, HACIA CHILE PARA LA EMPRESA PRODUCCIONES A&Z S.A.S. DANIELA ZAPATA MOLINA PONTIFICIA UNIVERSIDAD JAVERIANA FACULTAD DE INGENIERIA INGENIERIA INDUSTRIAL BOGOTÁ D.C. 2011 1 PLAN EXPORTADOR DE PRODUCTOS DEL SECTOR AUTOPARTES, ESPECIFICAMENTE FILTROS DE AIRE PARA AUTOMOTORES Y MAQUINARIA PESADA, HACIA CHILE PARA LA EMPRESA PRODUCCIONES A&Z S.A.S. DANIELA ZAPATA MOLINA TRABAJO DE GRADO DIRECTORA: ING. MÓNICA MORALES Ingeniera Industrial PONTIFICIA UNIVERSIDAD JAVERIANA FACULTAD DE INGENIERIA INGENIERIA INDUSTRIAL BOGOTÁ D.C. 2011 2 Tabla de contenido INTRODUCCION................................................................................................................................. 10 1. ANTECEDENTES ......................................................................................................................... 11 1.1. PLANTEAMIENTO DE PROBLEMA...................................................................................... 19 2. JUSTIFICACIÓN .......................................................................................................................... 20 3. OBJETIVO................................................................................................................................... 26 4. 5. 3.1. Objetivo general................................................................................................................ 26 3.2. Objetivos específicos ........................................................................................................ 26 FILTRO DE AIRE.......................................................................................................................... 27 4.1. Historia .............................................................................................................................. 27 4.2. Tipos de Filtros de Aire ..................................................................................................... 28 4.3. Posición arancelaria .......................................................................................................... 28 CHILE ......................................................................................................................................... 29 5.1. 6. Información general .......................................................................................................... 29 5.1.1. Economía................................................................................................................... 29 5.1.2. Población y geografía ................................................................................................ 31 5.1.3. Política ....................................................................................................................... 32 5.2. Preferencias arancelarias .................................................................................................. 33 5.3. Países competencia........................................................................................................... 34 5.4. Disponibilidad de transporte ........................................................................................... 35 5.4.1. Acceso Marítimo ....................................................................................................... 36 5.4.2. Acceso Aéreo............................................................................................................. 38 5.5. Costo estimado transporte ............................................................................................... 38 5.6. Exigencias de entrada del producto y régimen comercial ................................................ 39 5.6.1. Documentos Requeridos Para Ingreso de Mercancías ............................................. 40 5.6.2. Normatividad fitosanitaria ........................................................................................ 40 INVESTIGACIÓN DE MERCADOS ................................................................................................ 41 6.1. Objetivo de la investigación de mercados ........................................................................ 41 6.2. Metodología ...................................................................................................................... 41 6.3. Fase exploratoria............................................................................................................... 42 3 6.3.1. Parque de vehículos en circulación año 2010 en Chile ............................................. 42 6.3.2. Ventas según marca, modelo y tipo de vehículo ..................................................... 44 6.3.3. Competencia Colombiana ......................................................................................... 45 6.3.4. Composición del mercado......................................................................................... 46 6.3.5. Afinidad cultural y comercial .................................................................................... 50 6.3.6. Empresas importadoras de la posición arancelaria 84213100 - CHILE .................... 51 6.3.7. Términos de negociación utilizados 2010 - ICOTERMS ............................................. 52 6.3.8. Vía de transporte importaciones 2010 ..................................................................... 52 6.4. Fase cuantitativa ............................................................................................................... 53 6.4.1. 6.5. 7. Conclusiones de la tabulación de las encuestas realizadas ...................................... 57 Conclusiones de la investigación de mercados ................................................................. 57 CONDICIONES DE LA COMPAÑÍA EXPORTADORA .................................................................... 61 7.1. Generalidades ................................................................................................................... 61 7.2. Planteamiento estratégico ................................................................................................ 62 7.3. Análisis organizacional ...................................................................................................... 62 7.3.1. Organigrama ............................................................................................................. 63 7.3.2. Antecedentes del equipo directivo ........................................................................... 64 7.3.3. Cultura organizacional .............................................................................................. 64 7.4. Análisis de producción ...................................................................................................... 65 7.4.1. Descripción del proceso productivo ......................................................................... 65 7.4.2. Diagrama de operaciones ......................................................................................... 70 7.4.3. Diagrama de recorrido .............................................................................................. 71 7.4.4. Tecnología y estado del equipo ................................................................................ 72 7.4.5. Procesos de control de calidad ................................................................................. 72 7.5. Análisis financiero ............................................................................................................. 72 7.5.1. Evolución financiera últimos años ............................................................................ 72 7.5.2. Sistematización y método contable .......................................................................... 74 7.5.3. Financiación .............................................................................................................. 74 7.5.4. Política de costos, compras y ventas ........................................................................ 74 7.6. Análisis de Producto.......................................................................................................... 75 4 7.6.1. Portafolio de productos ............................................................................................ 75 7.6.2. Características del producto ..................................................................................... 76 7.7. Análisis de mercadeo ........................................................................................................ 77 7.7.1. Descripción de las ventas y clientes .......................................................................... 77 7.7.2. Canales de distribución ............................................................................................. 77 7.8. 8. Análisis de competitividad ................................................................................................ 78 7.8.1. Descripción de la competencia ................................................................................. 78 7.8.2. Análisis DOFA ............................................................................................................ 80 PLANEACIÓN DE LA EXPORTACIÓN ........................................................................................... 81 8.1. Objetivos ........................................................................................................................... 81 8.2. Estrategias ......................................................................................................................... 81 8.2.1. Estrategias dirigidas a la empresa ............................................................................. 81 8.2.2. Estrategias dirigidas al producto ............................................................................... 83 8.2.3. Estrategias dirigidas al mercado ............................................................................... 84 8.3. Búsqueda de clientes ........................................................................................................ 85 8.4. Mecanismos de familiarización con el mercado ............................................................... 87 8.5. Instituciones encargadas de apoyar a los exportadores................................................... 88 9. PROGRAMA DE EJECUCIÓN Y SEGUIMIENTO DEL PLAN DE EXPORTACIÓN ............................. 90 9.1. Ejecución y seguimiento ................................................................................................... 90 9.2. Logística para la exportación ............................................................................................ 95 10. 9.2.1. Logística empresarial ................................................................................................ 95 9.2.2. Distribución física internacional ............................................................................... 96 EVALUACION Y PROYECCIÓN FINANCIERA ........................................................................... 98 10.1. Análisis de costos e inversión para la exportación ....................................................... 98 10.2. Proyecciones ............................................................................................................... 100 10.2.1. Indicadores financieros ........................................................................................... 101 10.3. Implicaciones de la exportación con la organización.................................................. 102 10.4. Evaluación financiera del proyecto ............................................................................. 104 10.5. Evaluación financiera del proyecto con generación de escenarios. ........................... 104 CONCLUSIONES ............................................................................................................................... 107 5 OBSERVACIONES Y RECOMENDACIONES ....................................................................................... 108 BIBLIOGRAFÍA.................................................................................................................................. 109 ANEXOS ........................................................................................................................................... 110 Anexo 1. Descripción de las principales costumbre y cultura de negocios ................................ 110 Anexo 2. Encuestas importadores de la posición arancelaria 8421310000 ............................... 112 Anexo 3. Diagramas de flujo ....................................................................................................... 127 Anexo 4. Equipo disponible ........................................................................................................ 133 Anexo 5. Balance general 2007, 2008 y 2009, PRODUCCIONES AYZ S.A.S. .............................. 134 Anexo 6. Promoción .................................................................................................................... 139 Anexo 7. Posibles clientes ........................................................................................................... 141 Anexo 8. Cotizaciones ................................................................................................................. 143 Anexo 9. Trámites para la exportación ....................................................................................... 147 Anexo 10. Certificado de origen ................................................................................................. 149 6 LISTA DE TABLAS Tabla 1. Principales tipos de filtros de aire. Fuente. Elaboración propia ......................................... 12 Tabla 2 Ventas últimos 6 años PRODUCCIONES A&Z S.A.S. Fuente. Elaboración propia ................. 18 Tabla 3 Ventas mensuales PRODUCCIONES A&Z S.A.S. Fuente. Elaboración propia ....................... 18 Tabla 4 Competencia. Fuente. Elaboración propia ........................................................................... 18 Tabla 5. Comparación de variables para negociación por países. Fuente. Elaboración propia........ 22 Tabla 6 LogisticsPerfomanceIndex de Chile. Fuente. LPI (Logistics Performance Index) ................. 23 Tabla 7 Balanza Comercial Chilena. .................................................................................................. 23 Tabla 8 Principales productos de importación y exportación de Chile. ........................................... 24 Tabla 9 Escalafón de Competitividad 2010-2011 Chile y Colombia .................................................. 24 Tabla 10 Comercio Bilateral Colombia con Chile. ............................................................................. 25 Tabla 11 PIB Chileno. Fuente. Banco Central de Chile. ..................................................................... 30 Tabla 12 importaciones de Chile de producto 2006 - 2010 8421310000 Fuente. Trade Map ........ 34 Tabla 13 países competencia 2010. Fuente. Trade Map ................................................................. 34 Tabla 14 Costo de fletes marítimos Colombia-Chile, (Valores US$). .............................................. 38 Tabla 15 Comparación costos fletes contenedor 20” ....................................................................... 39 Tabla 16 Parque vehicular motorizado. Chile 2005-2010. Fuente. INE. ........................................... 42 Tabla 17 Parque vehicular en circulación por tipo de motor según región 2010. Fuente. INE. ....... 43 Tabla 18 Ventas de vehículos nuevos acumulada a Diciembre de 2010 .......................................... 44 Tabla 19 Ventas de camiones nuevos acumulada a Diciembre de 2010 .......................................... 45 Tabla 20 Exportaciones valor FOB del producto en Colombia por empresas en el año 2010 ......... 45 Tabla 21 Posibles importadores en el mercado Chileno................................................................... 51 Tabla 22 ICOTERM utilizados en importaciones de 8421310000 año 2010 Chile ............................ 52 Tabla 23 Vía de transporte utilizados en importaciones de 8421310000 año 2010 Chile ............... 52 Tabla 24 Referencias de filtros a exportar según el parque vehicular pesado en Chile en el 2010. 58 Tabla 25 Descripción del filtro AZP 529493 ...................................................................................... 58 Tabla 26 Costo y precio de venta del producto AZP 529493. ........................................................... 59 Tabla 27 Materia primas filtro de aire AZP 529493. Fuente. Elaboración propia. ........................... 66 Tabla 28 Análisis DOFA PRODUCCIONES AYZ S.A.S........................................................................... 80 Tabla 29 Posibles importadores en el mercado Chileno................................................................... 86 Tabla 30 Cronograma de actividades de ejecución y seguimiento................................................... 94 Tabla 31 Gastos de transporte y embalaje ....................................................................................... 99 Tabla 32 Flujo de caja...................................................................................................................... 100 Tabla 33 Punto de equilibrio ........................................................................................................... 101 Tabla 34 Indicadores financieros .................................................................................................... 101 Tabla 35 Proyección Estado de pérdidas y ganancias sin exportación ........................................... 102 Tabla 36 Proyección Estado de pérdidas y ganancias con exportación .......................................... 103 7 LISTA DE ILUSTRACIÓNES Ilustración 1 Segmentos del sector de Autopartes en el mundo...................................................... 12 Ilustración 2 Crecimiento del sector de Autopartes en el mundo. ................................................... 13 Ilustración 3 Principales mercados del sector de Autopartes. ......................................................... 13 Ilustración 4 Sector de Autopartes en Colombia .............................................................................. 14 Ilustración 5 Crecimiento del sector de Autopartes en Colombia .................................................... 14 Ilustración 6 Exportaciones del sector de Autopartes en Colombia ................................................. 15 Ilustración 7 Ocho tendencias mundiales que están reinventando la industria mundial. ............... 16 Ilustración 8. Estrategia de tres etapas Programa de transformación productiva ........................... 17 Ilustración 9 Tratados de libre comercio vigentes, firmados, en negociaciones y a futuro ............. 21 Ilustración 10 Grafica balanza comercial Chilena ............................................................................. 23 Ilustración 11 Evolución del filtro de aire. Fuente. Elaboración propia............................................ 27 Ilustración 12 Categorías de elementos filtrantes Fuente. BALDWIN FILTERS. ................................ 28 Ilustración 13 Bandera Chilena. ........................................................................................................ 29 Ilustración 14 Mapa de Chile. Fuente. Mapsofworld........................................................................ 32 Ilustración 15 países competencia 2010. Fuente. Elaboración propia. ........................................... 35 Ilustración 16 Principales puertos en Chile. Fuente: www.mundomaritimo.cl ................................ 37 Ilustración 17 Vehículo en circulación por tipo de transporte y por región Año 2010. Fuente. INE. 43 Ilustración 18 Encuesta - Conocimiento de importaciones de filtros de aire ................................... 53 Ilustración 19 Encuesta - Empresas dispuestas a comprar repuestos alternativos .......................... 53 Ilustración 20 Encuesta - Tipo de repuesto importado .................................................................... 54 Ilustración 21 Encuesta - Origen de la mercancía importada ........................................................... 54 Ilustración 22 Encuesta – Medio de pago en las importaciones ...................................................... 55 Ilustración 23 Encuesta – Tipo de importación: Variada o única...................................................... 55 Ilustración 24 Encuesta – ICOTERMS utilizados ................................................................................ 55 Ilustración 25 Encuesta – Cantidades acostumbradas a importar ................................................... 56 Ilustración 26 Encuesta – Frecuencia de importación ...................................................................... 56 Ilustración 27 Encuesta – Tipo de transporte utilizado en las importaciones .................................. 56 Ilustración 28 Filtro de Aire AZP 529493 de Tapa de Poliuretano y Tapa Metálica.......................... 58 Ilustración 29 Canal de distribución.................................................................................................. 59 Ilustración 30 pallet .......................................................................................................................... 60 Ilustración 31 Organigrama PRODUCCIONES AYZ S.A.S.................................................................... 63 Ilustración 32 Diagrama de operaciones .......................................................................................... 70 Ilustración 33 Diagrama de recorrido ............................................................................................... 71 Ilustración 34 Productos fabricados por la empresa. ....................................................................... 75 Ilustración 35 Productos no fabricados por la empresa ................................................................... 76 Ilustración 36 Componentes principales de un filtro de aire............................................................ 76 Ilustración 37 Ventas últimos 6 años PRODUCCIONES A&Z S.A.S. ................................................... 77 8 Ilustración 38 Canal de distribución.................................................................................................. 78 Ilustración 39 Canal de distribución.................................................................................................. 85 Ilustración 40 Feria internacional de Bogotá ................................................................................... 88 Ilustración 41 Canal de distribución.................................................................................................. 93 Ilustración 42 Caracterización de la cadena de valor PRODUCCIONES AYZ S.A.S. ........................... 96 Ilustración 43 Cadena logística de exportación ............................................................................... 97 9 INTRODUCCION El programa de transformación productiva1 aspira que en el 2032 Colombia sea el país líder en exportaciones del mercado del sector de autopartes, donde Colombia habrá desarrollado alternativas de ensamble, con una propuesta especializada y competitiva a nivel regional, que le permitirá enfocarse en la exportación de vehículos, consolidar su presencia en nichos exportadores de autopartes y lograr ser reconocido en la fabricación de partes especializadas para ciertas tecnologías emergentes, por tal motivo se ve la oportunidad de realizar un plan exportador para PRODUCCIONES AYZ S.A.S. una microempresa colombiana del sector de Autopartes. Este documento se compone de 10 capítulos y 10 anexos. El primero, segundo y tercer capítulo muestra los antecedentes, justificación y objetivos del proyecto donde se muestra un breve resumen del comportamiento del sector de autopartes en el mundo y Colombia, un breve resumen de la balanza comercial entre Colombia y Chile, y las oportunidades existentes para el sector de autopartes gracias a las 8 tendencias mundiales que están reinventando la industria mundial de autopartes. Los siguientes cuatro capítulos (4,5,6 y 7), muestran información importante del producto a exportar, el país a exportar, investigación del mercado de autopartes en el país a exportar e información de las condiciones actuales de la compañía exportadora. A partir de realizar un análisis de la información de estos capítulos se generaron estrategias en cuanto a la empresa exportadora, el producto y el mercado que se espera llegar, con el fin de planear la exportación en el capítulo 8. Una vez realizado el plan de penetración de mercado, en el capítulo 9 se realizó un plan de ejecución y seguimiento de la exportación, con el fin de tener un documento guía para controlar y evaluar la exportación en el momento de su ejecución. Además de plantear la logística de la exportación que se divide en logística empresarial y logística internacional (DFI distribución física internacional). Por último se realizó un análisis financiero del proyecto en dos etapas. La primera etapa muestra el flujo de caja y punto de equilibrio de la exportación, proyectándola a los siguientes 5 años, y la segunda etapa muestra los efectos que tendría la exportación en los estados financieros de la organización en los próximos 5 años. 1 El programa de transformación productiva es una iniciativa liderada por el Ministerio de Comercio, Industria y Turismo en coordinación con todas las entidades del gobierno nacional, que busca desarrollar sectores de clase mundial mediante la formulación y ejecución de planes de negocio sectoriales, para favorecer el crecimiento económico y el fortalecimiento del aparato productivo nacional a través de una alianza Público-Empresarial. 10 1. ANTECEDENTES Los filtros de aire fueron creados a mediados de los años treinta con la finalidad de aumentar el rendimiento del motor, ya que desde su creación los primeros motores vinieron acompañados de permanentes fallas debido a la alta concentración de polvo que se encontraba en las carreteras que en esa época no estaban asfaltadas. Esto generaba desgaste en los pistones y abrasiones en segmentos y paredes de los cilindros produciendo pérdidas del rendimiento del motor y daños totales de éste. Los primeros filtros de aire fueron conocidos como “filtros en baño de aceite”2, en los cuales el elemento filtrante era una malla de alambre en un alojamiento metálico, donde se producía un efecto de colado que se utilizaba para la separación de las impurezas. Para almacenar las partículas de polvo, la malla de acero se impregnaba con aceite del motor. Estos filtros de aire mejoraron el rendimiento del motor, pero con el pasar de los años los motores comenzaron a mejorar su rendimiento reduciendo a su vez el consumo de combustible, lo que incrementó la demanda de aire en forma exponencial en el motor. Por esta razón los elementos filtrantes en baño de aceite alcanzaron su límite lo que llevó a la invención de los filtros de aire en seco. Fue en 1953 cuando aparecieron en el mercado los primeros “filtros de aire en seco”3 más conocidos como filtros de papel, en los que su rendimiento era tan superior que desplazaron por completo los filtros de aire en baño de aceite, desde entonces el filtro de aire ha sido un elemento esencial para el funcionamiento de los motores, ya que permite la entrada de aire limpio en el motor para que se mezcle con combustible y así producir la combustión. En el mercado se puede encontrar varios tipos de filtros de aire, pero los principales son los filtros de aire liviano para automóviles, los filtros de aire pesado para maquinaria pesada y los filtros de aire tipo panal para maquinaria pesada e industrias. Se puede observar en la siguiente tabla una imagen y descripción más detallada de cada tipo. 2 “El filtro de aire: Pulmón del motor” de Mahle http://www.mahle.com/C12570B3006C0D49/CurrentBaseLink/W26TFGVC240MARSES 3 “El filtro de aire: Pulmón del motor” de Mahle http://www.mahle.com/C12570B3006C0D49/CurrentBaseLink/W26TFGVC240MARSES 11 Filtros de aire liviano. Para automotores. Filtros de aire para maquinaria pesada. Se pueden componer por un filtro primario y uno secundario. Filtros panales. Para maquinaria pesada e industrias. Tabla 11. Principales tipos de filtros de aire. Fuente. Elaboración propia El filtro de aire es un producto que se encuentra en el sector de Autopartes el cual hace parte de la cadena de valor automotriz que comprende el suministro tanto para ensamble de vehículos de equipo original y el mercado de reposición. Según el artículo “Desarrollando sectores de clase mundial en Colombia” 4 el sector de Autopartes se divide en cinco segmento que son: tren motriz, chasís, interiores, exteriores y eléctricas/electrónicas. Los filtros de aire es un producto que lo podemos encontrar en el segmento tren motriz el cual se divide en los siguientes cuatro sub segmentos que ue son: Motor y Componentes (donde encontramos los filtros de aire), Transmisión, Refrigeración de motor y Sistema de combustible. En la siguiente imagen tomada del documento “Desarrollando sectores de clase mundial en Colombia” se puede ver claramente co como se compone el sector de Autopartes en el mundo. Ilustración 1 Segmentos del sector de Autopartes en el mundo. Fuente. Ministerio de comercio, industria y turismo 4 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Resumen ejec ejecutivo, utivo, Junio 2009 pg. 19 12 El sector de Autopartes a nivel mundial a estado creciendo a una tasa anual de 10.3%, en el cual el segmento de tren motriz ha sido el más grande y con mayor crecimiento con una tasa anual de 10.9%, teniendo un incremento de venta de $148 Miles de millones de dólares en el año 2000 a $305 Miles de millones de dólares en el año 2007. Las regiones con mayor crecimiento son Europa del Este y Asia/Pacífico; Los mercados más atractivos son Norteamérica, Europa Occidental y Japón; Y en Latinoamérica los mercados con mayor crecimiento son Brasil, México, Chile y Perú. En la siguiente imagen se puede ver con mayor claridad como ha sido el crecimiento de cada segmento de Autopartes en el mundo y su crecimiento en diferentes mercados. Ilustración 2 Crecimiento del sector de Autopartes en el mundo. Fuente. Ministerio de comercio, industria y turismo Ilustración 3 Principales mercados del sector de Autopartes. Fuente. Ministerio de comercio, industria y turismo 5 5 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Informe final, Sector Autopartes, Bogota 23 de Mayo de 2009 pg. 45 13 El sector de Autopartes en Colombia ha estado creciendo a una tasa anual de 19.1%, mayor que el crecimiento mundial del sector. El segmento de eléctricas/electrónicas es el que mayor crecimiento ha tenido con una tasa anual de 29.5%. A diferencia del mercado mundial, donde el segmento tren motriz ha tenido mayor crecimiento, en Colombia es el segmento con menor crecimiento. De las ventas totales de cada segmento en el año 2006, el segmento tren motriz fue el que más exportó con un 42.4% de sus ventas seguido por el segmento chasís el cual exportó el 42.3% de sus ventas. En las siguientes imágenes se puede ver con mayor claridad como ha sido el crecimiento de cada segmento de Autopartes en Colombia y el porcentaje de exportación de sus ventas en cada segmento. Ilustración 4 Sector de Autopartes en Colombia Fuente. Ministerio de comercio, industria y turismo Ilustración 5 Crecimiento del sector de Autopartes en Colombia Fuente. Ministerio de comercio, industria y turismo 6 6 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Informe final, Sector Autopartes, Bogotá 23 de Mayo de 2009 pg. 45 14 Según el artículo “Desarrollando sectores de clase mundial en Colombia”7 , Colombia es un país que tiene una gran oportunidad en el mercado internacional para el crecimiento del sector de Autopartes, ya que muestra un gran potencial debido a tres principales factores. Primero tiene una presencia significativa de ensamble de vehículos y fabricación de partes, segundo tiene una ubicación geográfica privilegiada en el continente y tercero posee una gran afinidad con otros mercados de América latina y el Caribe. Las exportaciones de Autopartes en Colombia han crecido un 17% interanual entre el 2001 y el 2007, en el cual el segmento tren motriz ha tenido un crecimiento del 16% anual. Los mercados que han tenido un mayor desarrollo son Brasil, México y EE.UU. En la siguiente imagen se puede ver con mayor claridad como ha sido el comportamiento de las exportaciones del sector de autopartes en Colombia. Ilustración 6 Exportaciones del sector de Autopartes en Colombia Fuente. Ministerio de comercio, industria y turismo Debido al desarrollo que ha tenido y que se espera que tenga Colombia, entidades públicas y privadas se unieron para crear el programa de transformación productiva en la cual se planea el desarrollo de sectores de clase mundial mediante la formulación y ejecución de planes de negocios sectoriales, buscando un crecimiento económico y generación de más y mejores empleos. En el caso del sector de autopartes el programa de transformación productiva muestra 8 tendencias mundiales (ver Ilustración 7) que están reinventando la industria mundial las cuales hacen ver el gran potencial que tiene el sector de Autopartes de Colombia en el Mundo. 7 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Resumen ejecutivo, Junio 2009 pg. 21 15 Ilustración 7 Ocho tendencias mundiales que están reinventando la industria mundial. Fuente. Ministerio de comercio, industria y turismo 8 Este programa pretende en el 2032 que Colombia sea reconocido como un país líder exportador en el mercado de autopartes, generando ingresos por $ 10 mil millones de dólares. Para esto Colombia habrá desarrollado alternativas de ensamble, con una propuesta especializada y competitiva a nivel regional, que le permitirá enfocarse en la exportación de vehículos; Consolidar su presencia en nichos exportadores de Autopartes y lograr ser reconocido en la fabricación de partes especializadas para ciertas tecnologías emergentes. Para esto el sector seguirá tres estrategias de corto, mediano y largo plazo (ver Ilustración 8). • • • A Corto plazo (2009–2012): Se espera que Colombia incremente su presencia en nichos de Autopartes en otros países de la región logrando especializarse en partes competitivas, especialmente en mercados de reposición, donde encontramos los filtros de aire. A Mediano plazo (2013-2019): Se espera que Colombia enfoque su sector de Autopartes hacia una propuesta de ensamble competitiva para el crecimiento local y exportador de vehículos a los mercados vecinos. A largo plazo (2020–2032): Colombia estará en capacidad de sobresalir en el mercado regional fabricando partes para vehículos especializados en tecnologías alternativas, tales como vehículos eléctricos. La oferta de Autopartes estará enfocada en tanto el mercado local como el de América Latina, incluyendo vehículos ensamblados en Colombia y otros países productores de la región 8 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Programa de transformación productiva, Sectores de clase mundial, Autopartes lidera el camino. 16 Ilustración 8. Estrategia de tres etapas Programa de transformación productiva Fuente. Ministerio de comercio, industria y turismo Teniendo en cuenta los planes que tienen Colombia en el sector de Autopartes, empresas Colombianas tienen grandes oportunidades para expandir su negocio a mercados extranjeros como Perú, Chile, Centroamérica y República Dominicana. En este caso específico PRODUCCIONES AYZ S.A.S., una micro empresa fabricante de filtros de aire para automotores y maquinaria pesada, tiene grandes oportunidades para llegar a nuevos mercados donde el programa de transformación productiva quiere llegar en un corto plazo. PRODUCCIONES A&Z S.A.S.9, es una empresa especializada en la producción y comercialización de Filtros Industriales, constituida el 9 de marzo de 1983 en Bogotá. La historia de esta industria se divide en tres etapas: la primera fue desde la fundación como una microempresa hasta su primer despegue que ocurrió cuando el país se quedó sin divisas y cerraron las importaciones de productos terminados, entre ellos los filtros de aire, obligando a las firmas extranjeras y nacionales a comprarle a la industria nacional. La segunda etapa ocurrió en 1989 cuando PRODUCCIONES A&ZS.A.S. fue pionero en el desarrollo de los filtros para los motores que movían el oleoducto Caño Limón Coveñas, el cual se convirtió en el negocio más rentable que ha realizado la fábrica de tal manera que permitió comprar el terreno y construir la sede donde está la organización en este momento. Y la tercera etapa fue en el 2009, debido a la crisis mundial del 2008 en la cual PRODUCCIONES A&Z S.A.S. ve la necesidad de realizar una reforma organizacional, cambiando su razón social de Limitada a Sociedad por Acciones Simplificadas., e ingresa en la ley 1116 de 2006 donde realizo un acuerdo de reorganización extrajudicial. Actualmente PRODUCCIONES A&ZS.A.S. espera llegar a nuevos mercados y dar a conocer su marca FILTROS AYZ. En la siguiente tabla (tabla 2) se puede ver las ventas de los últimos 6 años en donde es notable la crisis financiera que presento la empresa en el año 2008. Actualmente en promedio 9 www.filtrosayz.com 17 PRODUCCIONES A&Z S.A.S. está vendiendo al mes alrededor de $ 66 millones de pesos (ver tabla 3), según los datos suministrados por la empresa, en la cual sus principales clientes se encuentra distribuidores de filtros en diferentes ciudades de Colombia, empresas de ingeniería, constructoras, consumidores directos entre otros. VENTAS 2005 - 2010 VENTAS 2005 - 2010 $ 2.000.000.000,00 $ 891.926.849,00 $ 948.549.076,00 $ 1.500.000.000,00 VENTAS 2005 - 2010 $ 2.101.760.603,00 $ 1.000.000.000,00 Lineal (VENTAS 2005 - 2010) $ 1.486.867.937,00 $ 500.000.000,00 $ 1.370.363.577,00 $ 805.917.325,00 $2005 2006 2007 2008 2009 2010 $ 1.359.893.608,40 Tabla 2 Ventas últimos 6 años PRODUCCIONES A&Z S.A.S. Fuente. Elaboración propia VENTAS ($) AÑO 2005 2006 2007 2008 2009 2010 PROMEDIO $ 2.500.000.000,00 Tabla 3 Ventas mensuales PRODUCCIONES A&Z S.A.S. Fuente. Elaboración propia La principal competencia de PRODUCCIONES A&ZS.A.S. son fabricantes de filtros de aire a nivel nacional y empresas importadoras de filtros de diferentes partes del mundo, donde encontramos las siguientes marcas de filtros: Competencia nacional: • Filtros Donsson • Filtros Franing • Filtros Master • Filtros Partmo • Tecnifil Competencia filtros importados: • Baldwin filters • Fleetguard • Mann Filter • Donaldson • WixFilters Tabla 4 Competencia. Fuente. Elaboración propia Viendo las grandes oportunidades que se encuentra en el mercado extranjero y teniendo en cuenta las proyecciones que tiene Colombia según el programa de transformación productiva en el 2032, PRODUCCIONES A&ZS.A.S. ve una gran oportunidad de exportar a chile un país el cual el programa de transformación productiva pretende llegar en un corto plazo. Este país fue 18 seleccionado para exportar por dos razones principales, primero ya está vigente un tratado de libre comercio y segundo es el país que menos riesgo de no pago tiene. 1.1. PLANTEAMIENTO DE PROBLEMA ¿Cómo realizar un plan exportador de productos del sector Autopartes, específicamente filtros de aire para automotores y maquinaria pesada hacia chile para la empresa PRODUCCIONES A&Z? 19 2. JUSTIFICACIÓN El programa de transformación productiva aspira que en el 2032 Colombia sea el país líder en exportaciones del mercado del sector de Autopartes, logrando generar ingresos por más de $10 mil millones de dólares. Para esto Colombia habrá desarrollado alternativas de ensamble, con una propuesta especializada y competitiva a nivel regional, que le permitirá enfocarse en la exportacion de vehiculos; Consolidar su presencia en nichos exportadores de Autopartes y lograr ser reconocido en la fabricacion de partes especializadas para ciertas tecnologias emergentes. Actualmente existen 8 tendencias mundiales que están reinventando la industria mundial, lo cual ayudaría a que el sector de Autopartes en Colombia crezca. Las tendencias son las siguientes: 1. Cambios en estructura vertical de la cadena Automotriz. Los ensambladores se enfocaran menos en el diseño y producción de autopartes dejándolos en manos de los proveedores. 2. Innovación tecnológica. Desarrollo de productos con un mayor nivel de innovación tecnológica, en la cual se involucrara más el proveedor de autopartes. 3. Aumento en costos – Mayor productividad Mayor productividad a medida que aumentan los costos de producción y mayor demanda de innovación y funcionalidad por parte del consumidor final. 4. Cambios en distribución geográfica de la cadena Debido al crecimiento de los países del BRIC10 se cambia geográficamente la cadena automotriz, y se reubica la producción en países proveedores de bajo costo. 5. Reducción de emisiones Creación de vehículos eléctricos, a gas y biocombustibles que emitan menores contaminantes. 6. Materiales avanzados Utilizar materiales donde se obtenga vehículos livianos o materiales para nuevas aplicaciones tecnológicas. 10 BRASIL, RUSIA, INDIA Y CHINA 20 7. Vehículos de bajo costo Vehículos más baratos que permitan aumentar la penetración del sector a países emergentes de menores ingresos. 8. Producción a la medida/ a baja escala Producir vehículos con especificaciones a la medida en series de bajo volumen Estas tendencias muestran la gran oportunidad que tiene el sector de Autopartes en Colombia para ingresar a nuevos mercados. Primero buscarían a Colombia por los bajos costos de mano de obra y segundo lo buscarían como un país para volverse potencialmente proveedor de partes de motores ya que las ensambladoras dejarían de preocuparse por eso. En Colombia vemos que el crecimiento del segmento tren motriz donde pertenecen los filtros de aire ha sido el segmento de menor crecimiento mientras que mundialmente en el sector automotriz el segmento de tren motriz es el que mayor crecimiento ha tenido, por lo cual vemos que es un segmento con potencialidad de crecimiento en Colombia. Actualmente Colombia tiene vigentes diferentes tratados de libre comercio, pero se espera que gracias al programa de transformación productiva Colombia aumente los accesos preferenciales a consumidores en los siguientes años. En la siguiente imagen podemos ver cuales países tienen tratado de libre comercio vigente, firmados, en negociación y a futuro con Colombia. Ilustración 9 Tratados de libre comercio vigentes, firmados, en negociaciones y a futuro Fuente. Ministerio de comercio, industria y turismo 11 11 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Programa de transformación productiva, Sectores de clase mundial, Una alianza público-privada para desarrollar sectores de clase mundial pg. 2 21 Viendo todas las oportunidades que el país le está dando al sector de autopartes, es una buena oportunidad para que PRODUCCIONES A&ZS.A.S. una microempresa fabricante de filtros de aire, pueda llegar a nuevos mercados, específicamente a los países que el programa de transformación productivas espera llegar a un corto plazo. Para determinar el país al cual se esperara llegar se compararon variables importantes a la hora de negociar, donde se ponderaron según su importancia y como resultado se determino que el país objetivo para la realización de la exportación es Chile. A continuación se observa la tabla con las variables que se tuvieron en cuenta para determinar el país a exportar. variables Capital PERU LIMA CHILE SANTIAGO DE CHILE PANAMA PANAMA ESPAÑOL ESPAÑOL Español REPUBLICA CONSTITUCIONAL REPUBLICA Democracia Constitucional CATOLICA 81,3%, OTRAS 15,8%, SIN ESPECFICAR 2.9% CATOLICA 70%, OTRAS 21,7%, NINGUNA 8,3% Católicos 85%, Protestantes 15% SOL DE PERU NUEVO (PERU) PESO CHILENO (CHILE) BALBOA DE PANAMA (PANAMA) Idioma Tipo de Gobierno Religión Moneda ANTOFAGASTA , AREQUIPA , ARICA , VALDIVIA , CHICLAYO , IQUITOS , VALPARAISO , VINA PIURA , TRUJILLO , DEL MAR , 29,132,013.00 16,928,873.00 Principales Ciudades Población BALBOA , COLON , DAVID , 3,450,349.00 GUATEMALA GUATEMALA Español 60%, Lenguas Amerindias 40% República Constitucional Democrática COSTA RICA SAN JOSE HONDURAS TEGUCIGALPA EL SALVADOR SAN SALVADOR ESPAÑOL Español ESPAÑOL REPUBLICA DEMOCRATICA República Democrática Constitucional REPUBLICA Católicos y Protestantes Católicos 76,3%; Otras 20,5%; Ninguna 3,2% Católica 97%, Protestante 3% QUETZAL DE GUATEMALA (GUATEMALA) COLON DE COSTA RICA (COSTA RICA) ALAJUELA , CALDERA , ANTIGUA , ESCUINTLA PUERTO LIMON , , PUNTA ARENAS , SAN JOSE , 14,010,176.00 4,509,290.00 LEMPIRA DE HONDURAS (HONDURAS) LA CEIBA , PUERTO CORTES , ROATAN , SAN PEDRO SULA , TEGUCIGALPA , 7,876,662.00 Católicos 57,1%, Otros Cristianos 23,8%,Otras 2,3% COLON DEL SALVADOR (EL SALVADOR) ACAJUTLA , SAN MIGUEL SV , SONSONATE , 6,162,000.00 127,368.00 160,717.00 24,754.00 36,471.00 28,929.00 14,318.00 21,100.00 PIB per capita (US$) 4,372.00 9,494.00 7,174.00 2,603.00 6,416.00 1,818.00 3,424.00 % Crecimiento PIB 1.49 -1.50 2.40 -1.00 -1.10 -3.00 -4.60 Tasa de devaluación (%) -7.91 -25.60 0.00 7.27 3.23 -0.42 -0.55 Tipo de cambio (moneda del país / USD$) 3.05 569.89 1.00 8.29 580.68 19.25 8.92 706.15 3.78 2,159.26 260.23 3.71 112.04 241.85 PIB (US$ millones) Tipo de cambio bilateral (moneda del país / col $) Tasa de desempleo (%) 8.30 9.50 7.90 3.20 7.80 4.90 7.20 Inflación (%) 0.70 -1.90 2.40 -0.28 4.05 3.00 0.50 Riesgo de no Pago BBB- A BB+ BB+ BB B BB Tabla 5. Comparación de variables para negociación por países. Fuente. Elaboración propia. La economía Chilena es una de las más fuertes de Latinoamérica y también una de las más integradas ya que cuenta aproximadamente con 57 tratados de libre comercio (parciales y totales) con diferentes países alrededor del mundo, entre estos países esta Colombia cuyo tratado rige desde Mayo 8 de 2009, según artículo de PROEXPORT12 Su actividad productiva se centra en el sector industrial que representa el 51.2% del Producto Interno Bruto; las industrias más destacadas son las de minería, alimentos procesados, procesamiento de pescados, madera y productos derivados, hierro y acero, cemento y equipos de 12 PERFIL DE LOGISTICA DESDE COLOMBIA HACIA CHILE (P.P) PROEXPORT. 22 transporte. Por su parte la agricultura concentra únicamente el 4.8% del Producto Interno Bruto y los principales productos son uvas, manzanas, peras, duraznos, trigo, espárragos, pescado, lana y productos avícolas. Finalmente el 44% del PIB corresponde al sector de servicios en el que sobresale los servicios financieros, el turismo y la construcción.13 En el desempeño logístico en el 2010, el LPI (Logistics Performance Index) del banco mundial ubico a Chile en la posición 49, entre 150 países, con una calificación promedio de 3,09 teniendo los siguientes desempeños en cada uno de los aspectos que componen el LPI. 14 La eficiencia aduanera La calidad de la infraestructura La competitividad de transporte internacional de carga La competencia y calidad en los servicios logísticos La capacidad de seguimiento y rastreo a los envíos La puntualidad en el transporte de carga Puntaje: 2.93 Puntaje: 2.86 Puntaje: 2.74 Puntaje: 2.94 Puntaje: 3.33 Puntaje: 3.80 Puesto:41 Puesto:50 Puesto:94 Puesto:48 Puesto:40 Puesto:40 Tabla 6 LogisticsPerfomanceIndex de Chile. Fuente. LPI (Logistics Performance Index) Durante el periodo 2005-2007 el superávit de la balanza comercial Chilena paso de US$ 8.181 millones en 2005 a US$ 23.046 millones en el último año para un crecimiento promedio anual del 52,76%. (Ver tabla 5 e ilustración 10)15 Tabla 7 Balanza Comercial Chilena. Fuente. Ministerio de comercio, industria y turismo Ilustración 10 Grafica balanza comercial Chilena Fuente. Ministerio de comercio, industria y turismo 13 PERFIL DE LOGISTICA DESDE COLOMBIA HACIA CHILE (P.P) PROEXPORT. The World Bank. Mayo de 2010 15 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia. Guía para exportar a chile. Diciembre de 2008 14 23 En el 2009, los productos que tuvieron mayor participación en las exportaciones de chile fueron Cátodos y secciones de cátodo, de cobre refinado con un 30.7% seguido por Minerales de cobre y sus concentrados con un 16.3%. y en las importaciones fueron los aceites crudo petróleo o minerales con un 9,4% seguido de aceites combustibles destilados con un 5,4% de participación en el 2009. (Ver tabla 6 y 7)16 Tabla 8 Principales productos de importación y exportación de Chile. Fuente. Ministerio de comercio, industria y turismo El escalafón de competitividad de 2010-2011 Chile tiene un mejor escalafón que Colombia en el índice global de competitividad e índice de competitividad de viajes y turismo -2009. Tabla 9 Escalafón de Competitividad 2010-2011 Chile y Colombia Fuente. Ministerio de comercio, industria y turismo 17 Respecto al comercio bilateral de Colombia con Chile, los principales productos de exportación hacia Chile han sido Hullas, briquetas, ovoides y combustibles sólidos similares con una participación del 30,8% en el 2010, seguido por Aceites crudos de petróleo o de mineral bituminoso con una participación del 17,6% en el 2010. Respecto a las importaciones desde chile 16 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia. Oficina Estudios Económicos. Diciembre 15 de 2010 17 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia. Oficina Estudios Económicos. Diciembre 15 de 2010 24 los principales son Manzanas, peras y membrillos, frescos con un 13,1% de participación en el 2010, seguido por pasta química de madera a la sosa o al sulfato con un 8,2%. (Ver tabla 9) El sector Automotor tiene una baja participación en las exportaciones de Chile con 1.1% de participación en el 2010. Tabla 10 Comercio Bilateral Colombia con Chile. Fuente. Ministerio de comercio, industria y turismo El comercio marítimo entre Colombia y Chile, se ve favorecido por las posibilidades de embarcar carga suelta (inferior a la capacidad de un contenedor), servicio que es prestado por 6 consolidadores en la ruta18. Dadas las oportunidades del programa de transformación productiva, las características de la economía y mercado Chileno, se justifica realizar un plan exportador de la empresa PRODUCCIONES A&Z S.A.S. hacia Chile, dándole la oportunidad de expandir su mercado. 18 PERFIL DE LOGISTICA DESDE COLOMBIA HACIA CHILE (P.P) PROEXPORT 25 3. OBJETIVO 3.1. • Desarrollar un Plan Exportador para que PRODUCCIONES A&Z S.A.S. exporte a Chile productos del sector de Autopartes más específicamente Filtros de aire para automotores y maquinaria pesada. 3.2. • • • • • • • • Objetivo general Objetivos específicos Realizar un análisis del entorno del país al cual se va a exportar. Establecer que referencias de filtros van a ser exportadas. Establecer qué cantidad de filtros serán exportados, y verificar si la empresa está en capacidad de producirlos. Realizar una evaluación de las condiciones actuales de la empresa PRODUCCIONES AYZ S.A.S. Investigar todos los aspectos relacionados a la exportación con el fin de cumplir con todos los requisitos para poder hacerlo. Realizar una planeación de la exportación Establecer un programa de ejecución y seguimiento del plan de exportación. Realizar un análisis financiero del proyecto, en términos de costo-beneficio del proyecto. 26 4. FILTRO DE AIRE 4.1. Historia La historia de los filtros de aire inicia en 1930 en donde los ingenieros se dan cuenta que al igual que el aceite sucio, el aire sucio afectaba la limpieza del motor causando deterioro en la vida útil de esté, por lo cual ven la necesidad de crear un sistema que filtrara el aire. Fue así que se creó los primeros filtros de aire19, en donde utilizaban como elemento filtrante un material similar a lana de acero impregnado en aceite. (Ver imagen a.) Este tipo de filtro no era muy eficaz ya que se saturaba y se obstruía rápidamente, el cual tocaba lavarlo con solvente para volver a ser utilizado. Posteriormente se creó el filtro de aire en baño de aceite (ver imagen b.) muy parecido al de lana de acero, excepto que este tenía un depósito de aceite en el extremo inferior que atrapaba los contaminantes más grandes y más pesado. Este filtro también podía lavarse y reutilizarse, pero debido a que el cambio y limpieza de ambos filtros era dificultosa, se crearon los filtros de aire con elementos desechables formados por pliegues de papel. Fue en 1953 cuando aparecieron en el mercado los primeros “filtros de aire en seco”20(ver imagen c.) más conocidos como filtros de papel, en los que su rendimiento era tan superior que desplazaron por completo los filtros de aire en baño de aceite, desde entonces el filtro de aire ha sido un elemento esencial para el funcionamiento de los motores, ya que permite la entrada de aire limpio en el motor para que se mezcle con combustible y así producir la combustión. a. Filtros de aire en lana de acero impregnado en aceite b. Filtro en baño de aceite c. Elementos desechables – Filtros de aire en seco Ilustración 11 Evolución del filtro de aire. Fuente. Elaboración propia 21 19 CAPACITACIÓN SOBRE LA FILTRACION DEL AIRE. Baldwin Filter .Video Tomado de internet 28/08/ 2011 http://www.baldwinfiltertraining.com/sp_air1.html 20 “El filtro de aire: Pulmón del motor” de Mahle http://www.mahle.com/C12570B3006C0D49/CurrentBaseLink/W26TFGVC240MARSES 21 Imágenes tomadas de: CAPACITACIÓN SOBRE LA FILTRACION DEL AIRE. Baldwin Filter. Video Tomado de internet 28/08/ 2011 http://www.baldwinfiltertraining.com/sp_air1.html 27 4.2. Tipos de Filtros de Aire Existen 6 categorías generales de elementos filtrantes según BALDWIN FILTERS22 una de las empresas más grandes en fabricación de filtros en EEUU. Las categorías son las siguientes 1. Filtros de aire para automotores, con diseños de panales, redondos u ovalados. 2. Filtro de aire primario para maquinaria pesada, vienen con tapas metálicas. 3. Filtros de aire secundario para maquinaria pesada, su función es evitar la entrada de residuos cuando el filtro primario no lo hace. 4. Filtros con carcasa desechable, carcasa y filtro de aire integrados en una unidad, siendo fáciles de reemplazar. 5. Filtros de aire de sello radial diseñados con tapas de poliuretano. 6. Filtros ondulados de flujo directo, diseñados para producir alto flujo y alta capacidad en un filtro más compacto. Ilustración 12 Categorías de elementos filtrantes Fuente. BALDWIN FILTERS. 4.3. 23 Posición arancelaria La posición arancelaria del filtro de aire según el “Decreto Numero 4589 de 2006”24se encuentra en el Capítulo 84. (Reactores nucleares, calderas, máquinas, aparatos y artefactos mecánicos; partes de estas máquinas o aparatos); parte 84.21( Centrifugadoras, incluidas las secadoras centrífugas; aparatos para filtrar o depurar líquidos o gases.) y es la siguiente: 8421310000 - Filtros de entrada de aire para motores de encendido por chispa o compresión. 22 CAPACITACIÓN SOBRE LA FILTRACION DEL AIRE. Tipos de filtro. Baldwin Filter. Video. tomado de internet 28/08/ 2011 http://www.baldwinfiltertraining.com/sp_air1.html 23 CAPACITACIÓN SOBRE LA FILTRACION DEL AIRE. Tipos de filtro. Baldwin Filter. Video. tomado de internet 28/08/ 2011 http://www.baldwinfiltertraining.com/sp_air1.html 24 DECRETO NUMERO 4589 DE 2006. Diario oficial. año. cxlii. n. 46494. 27, diciembre, 2006. pag. 103 28 5. CHILE 5.1. Información general Su nombre oficial es República de Chile, se encuentra ubicado en el extremo suroeste de América del Sur, limitando con Perú, Bolivia, Paraguay, Uruguay y Argentina. Tiene 25 provincias. Su capital es la ciudad de Santiago, su idioma oficial es el español, su moneda es el peso chileno y su forma de gobierno es republica democrática presidencial. Ilustración 13 Bandera Chilena. 25 Fuente. simbolospatrios Los últimos “rankings e informes internacionales”26 reconocen a Chile como el país más estable y seguro de Sudamérica, llegando a ser un buen aliado para hacer negocios, debido a su promoción al libre comercio y búsqueda activa de acuerdos con otras naciones y bloques comerciales. “Reconocimiento de ello es que Chile pasó a formar parte del selecto grupo de países miembros de la OCDE en 2010, convirtiéndose oficialmente en el miembro número 31 y el primero de América del Sur.”27 Chile se encuentra entre las naciones con riesgo más bajo del mundo según Ratings de riesgos publicados por EIU (TheEconomistIntelligenceUnit). Esta clasificación se basa en distintos indicadores, como estabilidad política, regulatoria, tributaria, laboral, macroeconómica, entre otras. Debido a los 21 acuerdos comerciales firmados con 58 países, Chile tiene un acceso preferencial a un mercados de 4200 millones de habitantes, que representa cerca del 90% del PIB mundial, generando ventajas para los productos y servicios chilenos y oportunidades para exportadores de otros países en unión con empresarios Chilenos ingresar a todos los mercados con los que se tienen acuerdos. 5.1.1. Economía La economía Chilena se ha caracterizado por ser una de las más solidas en América del sur, caracterizándose por un alto nivel en comercio exterior. Es reconocida por su crecimiento sostenido, por ser abierta a los mercados internacionales, tener instituciones solidas y un 25 Imagen tomada de internet <http://simbolospatrios.cl/simbolos.html> 26 Organismos como la OCDE, Banco Mundial o Economist Intelligence Unit. 27 PRO CHILE. Importaciones. CHILE Socio comercial. Una economía orientada a la exportaciones de bienes y servicios http://www.prochile.cl/importadores/es/acerca-de-chile/chile-socio-comercial.php 29 crecimiento del PIB per capital que ha aumentado significativamente en los últimos años, llegando a US $ 15,500 en el 2010 de acuerdo a las cifras indicadas por el WorldFactbook28. Según indicadores del Banco Central de Chile, el crecimiento económico del país en el 2010 fue de un 5,2%, pese a los devastadores resultados del terremoto del 27 de febrero de 2010 que afectó gran parte de la zona productiva del país. Se espera según el último informe de política monetaria del instituto emisor publicado en junio de 2011, que la economía chilena crezca entre un 6-7% en el 2011. Tabla 11 PIB Chileno. Fuente. Banco Central de Chile. 29 En abril de 2011, Chile debuto en el grupo de los países top 10 de menor riesgo financiero en el mundo. Un estudio realizado por la consultora CMA, analizando los CDS (Credit Default Swaps o Seguros contra quiebras de países), lo ubico dentro de los países con menor probabilidad de caer en cesión de pagos en un horizonte de 5 años. Chile se ubico sobre países desarrollados como es el caso de Inglaterra o Francia. La economía chilena ha mostrado grandes avances en la construcción de viviendas sociales y en educación. Los índices de pobreza han disminuido de 38% en 1990 a 13% en el 2006. En su sector productivo Chile posee una amplia oferta de productos, servicios y oportunidades. Entre sus productos más reconocidos se encuentra: Vinos, manzanas, videojuegos de impacto global, vacunas, tecnología entre otros. Su principal sector productivo es el minero con el cobre, siendo productor de la tercera parte de la producción mundial. La actividad agrícola ha crecido de tal forma que todos los programas apuntan a convertir a Chile en una potencia agroalimentaria. Un ejemplo de esto es el cultivo de salmón y trucha, ubicándolo como unos de los principales exportadores del mundo de este producto. Otros productos de gran importancia son las frutas que se comercializan activamente en mercados internacionales, especialmente manzanas y uvas de diferentes tipos y sabores. 28 29 https://www.cia.gov/library/publications/the-world-factbook/geos/ci.html www.bcentral.cl/ 30 Gracias a los acuerdos comerciales que ha tenido chile, su apertura al mundo ha sido determinante para el éxito de la economía. La reducción de aranceles, los acuerdos de asociación y complementación economía, los convenios de alcance parcial y, especialmente, la firma de tratados de libre comercio, permite a Chile acceder a mercados con más de 4000 millones de potenciales consumidores. 5.1.2. Población y geografía Chile una de las naciones más largas y angostas del plantes, se encuentra ubicado en el extremo sudoestes de América del Sur, cuenta con 4,32930 kilómetros de longitud y 180 de ancho en promedio. Chile se extiende de norte a sur entre la línea de la concordia (Frontera con Perú) y el estrecho de Magallanes. De este a oeste se encuentra la cordillera de los andes y el océanos pacifico. Se considera un país tricontinental, porque además de encontrarse en el continente Americano, está presente en la Antártica y en Oceanía. Chile continental limita al norte con Peru; al este con Bolivia y Argentina; al sur con el Polo Sur y al oeste con el Océano Pacifico. Chile tiene una superficie total de 2,006,09631 kilómetros cuadrados con un relieve muy variado que incluye zonas desérticas en el norte del país, zonas montañosas siempre nevadas, llanuras en la zona austral y paisajes polares en el extremo sur. Por otra parte Chile es un país sísmicamente activo, además de contar con varios volcanes en actividad. En el 2007 la población de Chile fue 16.598.07432 de habitantes. La distribución por sexos es del 49,5 % de hombres frente al 50,5% de mujeres. La capital de Chile, Santiago con más de seis millones de habitantes, es una de las ciudades más grandes de Sudamérica. Está rodeada por la cordillera de Los Andes y actualmente tiene una extensión de 35 por 40 Km, y es más limpia y segura que otras ciudades de Latinoamérica. Otras ciudades importantes son Concepción (374.166) Viña del Mar (338.779), Valparaíso (284.689), Talcahuano (277.104), Temuco (266.727) y Antofagasta (238.794). El 77% de la población son mestizos, el 20% son descendientes de europeos y los 3% restantes indios. Desde el punto de vista religioso, aproximadamente el 76% de los chilenos se considera católico, 13% evangélico y el 1% protestante. 30 Datos suministrado por PROCHILE. www.prochile.cl Dato suministrado por www.thisischile.cl 32 Instituto Nacional de Estadística (INE) de Chile. Estimaciones de Población 1950-2050. Tomado el 06/09/11. 31 31 Un 28% de la población es menor de 14 años mientras que el 65% se encuentra entre los 15 y 65 años. La esperanza de vida al nacer es una de las más altas de Latinoamérica con 75.2 años. La fuerza de trabajo representa un 40% de la población total del país. Ilustración 14 Mapa de Chile. Fuente. Mapsofworld 33 5.1.3. Política Chile es un país unitario y democrático regido por in sistema presidencial. El estado está dividido en tres poderes independientes: ejecutivo, legislativo y judicial. En el poder ejecutivo se encuentra el Presidente, el cual es elegido por sufragio popular y directo por todos los ciudadanos chilenos mayores de 18 años, por períodos de 4 años, sin derecho a reelección inmediata.El poder legislativo lo encontramos en el Congreso Nacional, y su sede está en el puerto de Valparaíso, este bicameral:Senado (38 miembros) y Cámara de Diputados (120). Y por último el poder judicial que es un órgano independiente y autónomo que tiene la responsabilidad de la administración de justicia. El tribunal superior de este poder, es la Corte Suprema, integrada por 21 miembros, uno de los cuales es elegido presidente cada tres años. En términos administrativos, el estado tiene 15 regiones, cada una a cargo de un intendente, quien es designado por la Presidenta de la República. Además, existen 50 provincias encabezadas por un Gobernador, también designado por la Presidenta de la República y 341 municipios, a cargo de un Alcalde y un número variable de concejales, elegidos por votación directa cada 4 años. 33 Tomado de : CHILE POLITICAL MAP. http://www.espanol.mapsofworld.com/chile/chile-mapa.html 32 5.2. Preferencias arancelarias Colombia y Chile poseen preferencias arancelarias debido al tratado de libre comercio que fue suscrito el 27 de noviembre de 2006 y entro en vigencia el 8 de mayo de 2009. Este tratado apareció para reforzar el Acuerdo de Complementación Económica (ACE No. 2434) firmado en 1994. Entre sus objetivos principales se encuentra: • • • • • • • • • Promover, en condiciones de equidad, el desarrollo equilibrado y armónico de las partes; Estimular la expansión y la diversificación del comercio entre las partes; Eliminar los obstáculos al comercio y facilitar la circulación transfronteriza de mercancías y servicios entre las partes; Aumentar sustancialmente las oportunidades de inversión en los territorios de las partes; Establecer lineamientos para la ulterior cooperación entre las partes, así como en el ámbito regional y multilateral, encaminados a ampliar y mejorar los beneficios de este acuerdo; Crear procedimientos eficaces para la aplicación y cumplimiento de este acuerdo, para su administración conjunta, y para prevenir y resolver controversias; Promover entre las partes la cooperación destinada a obtener el más amplio provecho de las oportunidades de desarrollo y crecimiento que proporciona este acuerdo, con especial énfasis en la innovación y la competitividad; Contribuir a los esfuerzos de las partes para asegurar que las políticas comerciales y ambientales se apoyen mutuamente y colaborar en la promoción de las mejores formas de utilización sostenible de los recursos naturales y de la protección de los ecosistemas; Promover el desarrollo de políticas y prácticas laborales que mejoren las condiciones de trabajo, de empleo y los niveles de vida, en el territorio de cada una de las partes. Para Cumplir los objetivos, el acuerdo estableció un programa de liberación con diferentes modalidades, que contempla plazos que van desde la desgravación total inmediata, en el momento de entrada en vigor del Acuerdo, hasta 6 años después. Actualmente, más del 95% de los productos colombianos se pueden exportar a Chile con el 0% de arancel. 34 ACE 24. Acuerdo de Complementación Económica para el establecimiento de un espacio ampliado entre Colombia y Chile (Acuerdo No. 24), Suscrito en Santiago de Chile, el 6 de diciembre de 1994 33 5.3. Países competencia Según datos tomados de TRADE MAP35 (Estadísticas de comercio para el desarrollo internacional de las empresas), las importaciones de filtros de aire en el año 2010 en chile fueron de US$23.779 miles de dolarespresentando un crecimiento de 36.1%, comparado con el año 2009 con una cifra de US$ 17.474 miles de dolares Valor importada en 2006 12767 Exportadores Mundo (miles Dólar EUA) Valor importada en 2007 Valor importada en 2008 Valor importada en 2009 Valor importada en 2010 16901 20567 17474 23779 Exportadores Tasa de crecimiento en valor des importaciones entre 2007-2008, % Tasa de crecimiento en valor des importaciones entre 2008-2009, % Tasa de crecimiento en valor des importaciones entre 2009-2010, % Valor importada en 2010, miles de Dólar EUA Mundo 21,7 -15 36,1 23779 Tabla 12 importaciones de Chile de producto 2006 - 2010 8421310000 Fuente. Trade Map Las principales importaciones de filtros en chile fueron: EEUU, el cual representa el 39% de las compras registradas en el 2010, con un valor de US$9.272 miles de dólares;Brasil, con el 12% y un valor de US$2.822 miles de dólares; Zona Nep, con el 11% y US$2.517 miles de dólares; China, con 7%, equivalente a US$1.653 miles de dólares; Japón con 6%, equivalente a US$1.526 miles de dólares; y República de Corea con 6%, equivalente a US$1.392 miles de dólares. La mayoría de países presentaron índices de crecimiento negativos (-15%) en el periodo 20082009, debido a la crisis mundial, pero las importaciones presentaron un crecimiento positivo en el periodo 2009-2010 (36.1%). Exportadores Participación en valor en las importaciones del país que reporta, % en 2010 Mundo Estados Unidos de América Brasil Zona Nep China Japón República de Corea México Francia Alemania Los demas 100% 39% 12% 11% 7% 6% 6% 4% 3% 2% 10% Valor importada en 2010 (miles Dólares EUA) 23779 9272 2822 2517 1653 1526 1392 923 759 588 2323 Tabla 13 países competencia 2010. Fuente. Trade Map 35 International Trade Centre, Fuentes : Cálculos del CCI basados en estadísticas de Asociación Latinoamericana de Integración (ALADI) desde enero de 2006.;Cálculos del CCI basados en estadísticas de COMTRADE desde enero de 2005 y hasta enero de 2006.;Cálculos del CCI basados en estadísticas de Asociación Latinoamericana de Integración (ALADI) hasta enero < www.trademap.org > 34 Lista de los mercados proveedores del producto 8421310000 importado por Chile en 2010 Alemania Los demas 10% México 2% Francia 4% 3% República de Corea 6% Japón 6% Zona Nep 11% Estados Unidos de América 39% Brasil 12% China 7% Ilustración 15 países competencia 2010. Fuente. Elaboración propia. 5.4. Disponibilidad de transporte 36 La infraestructura vial chilena está compuesta por una red de carreteras de 79,605 km. que se extiende por todo el país, de las cuales 16.080 km están pavimentadas. La principal carretera es la Panamericana o Ruta CH--5, 5, que recorre al país de Norte a Sur uniendo la frontera Peruana con Puerto Montt; esta carretera se extiende entre Arica y el Archipiélago de Chiloé; también comprende las rutas entre Santiago, Valparaíso y el Litoral Central y las autopistas urbanas capitalinas. Otra vía de gran importancia es la carretera Transandina que une Valparaíso con la ciudad Argentina de Mendoza y también la Carretera Austral que conecta la región de Aysén con el resto del país. Chile posee una de las redes de autopistas urbanas más modernas de Latinoamérica, conformada por la Autopista Central del Gran Santiago, la Costanera Norte, Autopista Vespucio Norte Express y Autopista Vespucio Sur la cual totaliza más de 210 Km. de extensión y es reconocida tanto como por la tecnología utilizada (peaje en movimiento free flow con el dispositivo del TAG) como por la ingeniería del trazado. 36 Fuente: Subdirección Logística de Exportación Proexport – Colombia. Guía para exportar a chile. Ministerio de Comercio, Industria y Turismo. Diciembre de 2008. “La información incluida en este perfil es de carácter indicativo, ha sido obtenida directamente de los diferentes prestatarios de servicios y deberá confirmarse al programar un embarque específico. Últi Última Revisión: 18/07/2008” 35 Se debe tener en cuenta que cada país establece el Peso Máximo Vehicular para el tránsito de los diferentes vehículos por las carreteras nacionales. Estos reglamentos son generalmente expedidos por los Ministerios de Transporte y su incumplimiento acarrea sanciones a los dueños de los vehículos. La infraestructura ferroviaria chilena cuenta con una extensión de 6.585 km., la cual se utiliza principalmente para el transporte de carga, sin embargo, se están restableciendo los servicios de pasajeros. La red se encuentra dividida en 2 tramos: la red norte con 3.754 Km y la red sur con 2.8321 Km, esta división obedece al distinto ancho de trocha utilizada en cada tramo, de 1 metro en la primera y de 1.67 m en la segunda, diferencia que fue necesaria debido a las condiciones geográficas del norte del país. La red Sur es actualmente operada por la Empresa de Ferrocarriles del Estado (EFE), mientras que la red Norte es usada principalmente para cargas por la empresa Ferronor. Por su situación geográfica, Chile es un país de tránsito para acceder a los distintos mercados de Asia. Asimismo, los puertos chilenos son puntos de entrada a países como Bolivia y a los miembros de MERCOSUR. 5.4.1. Acceso Marítimo Chile posee una infraestructura portuaria compuesta por más de 70 puertos que están preparados para el manejo de diferentes tipos de carga, lo que permite que el 95% del comercio exterior del país se transporte por este medio. Los puertos más importantes son: Arica, Iquique, Antofagasta, Mejillones, Coquimbo, Valparaíso, San Antonio, Talcahuano, Puerto Montt y Punta Arenas. El principal puerto de Chile es el de San Antonio, que por su ubicación geográfica es considerado el puerto más importante de la Costa Oeste Suramericana y es el principal en términos de recaladas de líneas navieras, en transferencia de graneles agrícolas, así como también en trasbordo y cabotaje. Es el terminal portuario más cercano a la ciudad de Santiago; a tan solo 100 Km; y también de la ciudad argentina de Mendoza, que realiza el 60% de su comercio internacional marítimo a través de este puerto. Cuenta con una superficie de 495 hectáreas, de las cuales 353 corresponden a áreas de operación marítima; tiene un calado de 12 metros, lo que permite la entrada de buques de gran capacidad y además cuenta con una estación intermodal ferroviaria para el transporte de mercancías al centro y sur del país. El Puerto de Valparaíso se encuentra a 112 Km de la capital y está conformado por 8 sitios de atraque, el recalado máximo autorizado es de 11.4 m y la zona de aguas de operación marítima alcanza las 50 hectáreas. Actualmente las operaciones de recepción, fiscalización, control y coordinación de vehículos de carga tanto para importación como para exportación por el puerto 36 se realizan en una Zona de Extensión de Apoyo Logístico a 11 Km del Terminal en la que se concentra a todos los agentes fiscalizadores y que ha permitido la aceleración de los procesos de documentación y disminución de tiempo y costos operacionales. El Puerto de Antofagasta cuenta con una zona de embarcaciones menores, una de embarcación pesquera y siete sitios de atraque. Se encuentra ubicado en la II Región de Chile a 1.364 km de la capital, en la zona minera más importante del país por lo que se especializa en el transporte de los productos derivados de la zona, movilizándolos por medio de ferrocarriles, desde los sitios de extracción, hasta el puerto y lugares de atraque. Además este puerto es usado por Bolivia para sus operaciones de Comercio Exterior de acuerdo al Tratado de Paz Amistad y Comercio suscrito entre las dos naciones y las mercancías se trasladan por medio del ferrocarril Antofagasta- Bolivia (FCAB). El Puerto de Arica, ubicado en la Primera Región de Tarapacá a 2070 km de Santiago, cuenta con una superficie de 368.000 m2., dentro de los cuales se encuentran depósitos descubiertos y cubiertos, 6 almacenes de carga general, 5 zonas de atraque y un cobertizo para cargas de alta peligrosidad. Recibe buques de gran capacidad, de más de 200 m. de eslora y 10 m. de profundidad. La oferta de servicios marítimos hacia Chile desde Colombia cuenta con alrededor de 20 navieras, bien sea desde el Atlántico o el Pacífico colombiano, la gran mayoría de ellas con servicios directos. El tiempo de tránsito oscila entre los 9 y 17 días desde la Costa Atlántica dependiendo del puerto de zarpe y de destino, mientras desde Buenaventura se encuentran tiempos de travesía entre 8 y 12 días. Es importante señalar que el comercio marítimo entre Colombia y Chile, se ve favorecido por las posibilidades de embarcar carga suelta (inferior a la capacidad de un contenedor), servicio que es prestado por 6 consolidadores en la ruta. Ilustración 16 Principales puertos en Chile. Fuente: www.mundomaritimo.cl 37 5.4.2. Acceso Aéreo Chile cuenta con cinco aeropuertos internacionales (Chacalluta de Arica, Diego Aracena de Iquique, Cerro Moreno de Antofagasta, Aeropuerto Internacional Comodoro Arturo Merino Benítez de Santiago y El Tepual de Puerto Montt) y 12 nacionales (Catama, Copiapó, La Serena, Viña del Mar, Chillán, Concepción, Los Ángeles, Temuco, Valdivia, Osorno, Coyhaique y Punta Arenas) Alrededor de veinte aerolíneas internacionales operan desde Chile hacia más de treinta destinos alrededor del mundo. LAN es la aerolínea chilena más grande del país, forma parte de la alianza Oneworld y tiene conexiones aéreas con otros países de América Latina, Norteamérica, el Caribe, Oceanía y Europa. SkyAirline es otro importante operador nacional y realiza vuelos a lo largo de Chile y hacia otros países. Durante 2008, se transportaron 9,7 millones de pasajeros, de los cuales 50,9% fueron internacionales. Según la Junta de Aeronáutica Civil, el tráfico doméstico creció un 16,5% en comparación al año anterior. Por su parte, la carga aérea internacional llegó a 282 mil toneladas, con destinos como Miami, Sao Paulo, Buenos Aires, Madrid, Lima y Atlanta. 5.5. Costo estimado transporte El transporte marítimo entre Colombia y Chile es atractivo para navieras por cuanto existe niveles de fletes competitivos. Para carga seca los fletes se encuentran entre los siguientes rangos: Tabla 14 Costo de fletes marítimos Colombia-Chile, (Valores US$). Fuente. Proexport. Grupo consultor 38 Por otra parte, el costo del flete marítimo desde Colombia comparado con los principales países competidores es altamente competitivo siempre y cuando la carga se exporte desde Buenaventura. Así mismo, es importante advertir que el flete marítimo proveniente desde Colombia es más barato que el flete terrestre desde Brasil o Argentina. Tabla 15 Comparación costos fletes contenedor 20” Fuente. Proexport. Grupo consultor. Bodegal 5.6. Exigencias de entrada del producto y régimen comercial37 A la hora de realizar una exportación, es de gran importancia tener en cuentas los documentos requeridos para el ingreso de mercancías y normas fitosanitarias respecto al embalaje. A continuación se explicara más detallado los documentos para envíos comerciales y muestras sin valor comercial, y los requerimientos fitosanitarios del embalaje. 37 Fuente: Guía para exportar a chile. Ministerio de Comercio, Industria y Turismo. Diciembre de 2008. 39 5.6.1. Documentos Requeridos Para Ingreso de Mercancías Envíos Comerciales: • • • • Factura comercial con 5 copias que contengan: nombre y dirección del exportador, nombre y dirección del consignatario, número de paquetes, descripción de los bienes, número y fecha del “informe de importación”, valores FOB o CIF, y precio unitario. La factura comercial también debe contener la siguiente declaración: “certificamos que todos los datos contenidos en esta factura son exactos y verdaderos y que el origen de la mercancía es......” (El país de origen de la mercancía.) Informe de Importación: Para los envíos que exceden los 3000 USD se requiere este documento emitido por el banco central de Chile AWB o B/L38 obligatorias para todos los envíos. De no adjuntarse este documento no se podrán iniciar los trámites aduaneros para cargas con destino a Chile ni para cargas en tránsito. Envíos Muestras sin Valor Comercial: • • Factura pro forma estableciendo el valor de la muestra. Informe de Importación: Para los envíos que exceden los 3000 USD se requiere este documento emitido por el banco central de Chile Transporte de Muestras Sin Valor Comercial Se entiende por muestras sin valor comercial a aquellas mercancías que únicamente tienen por finalidad demostrar sus características y que carecen de valor comercial por sí mismas, las cuales no deben ser destinadas a la venta en el País. 5.6.2. Normatividad fitosanitaria Chile aplica la norma NIMF-1539 desde el 1 de Junio de 2005 y el servicio agrícola y ganadero de Chile es el encargado de hacer cumplir la norma. Esta medida reduce el riesgo de dispersión de plagas relacionadas con el embalaje de madera. Esta norma se aplica con: Pallets, Estibas, Bloques, Cajas y demás empaques y embalajes de madera. En Colombia los exportadores que usen este tipo de embalajes, deben conseguir la autorización de la norma NIMF 15 en el ICA, la entidad encargada de autorizar la marca. 38 39 AWB – Air waybill (Guía aérea), B/L – Bill of lading (Conocimiento de embarque) Norma Internacional de Protección Fitosanitaria 40 6. INVESTIGACIÓN DE MERCADOS Con la investigación de mercados se recolecto información primaria y secundaria que permitió hacer un análisis profundo del mercado, logrando conocer la situación actual del mismo, las preferencias y otras variables que dieron fundamentos para definir las estrategias de penetración de mercados. 6.1. Objetivo de la investigación de mercados Objetivo general • Establecer el mercado objetivo y la mejor manera de penetrar el mercado Chileno. Objetivos específicos • • • • Investigar la composición del mercado de autopartes en Chile. Establecer el perfil del cliente objetivo. Establecer las cantidades de productos a vender en un periodo determinado. Identificar variables importantes a la hora de negociar 6.2. Metodología La investigación de mercado se llevó a cabo en dos fases. La primera fase, fue la exploratoria, en donde por medio de la recopilación de información de fuentes secundarias como Proexport, el INE40, ANAC41 y la base de datos de Legiscomex se identificaron variables relevantes para la toma de decisiones. La segunda fase fue la cuantitativa, en la cual por medio de recolección de información primaria se identificó las preferencias de los clientes potenciales. En esta fase se realizaron encuestas a empresas que en el 2010 importaron la posición arancelaria 8421310000 en Chile. En la primera fase se obtuvo información secundaria de las siguientes entidades: Instituto nacional de estadística (comportamiento del parque vehicular chileno en el año 2010); ANAC, Asociación nacional automotriz de Chile A.G (ventas según marca, modelo y tipo de vehículo en el año 2010); Zeiky (Base de datos de BACEX - Empresas colombianas exportadoras de la posición arancelaria 8421310000); Proexport (información de la afinidad cultural y comercial en Chile, documento estudio de mercado chileno), y de la base de datos de Legiscomex (Información de las importaciones en Chile de la posición arancelaria 8421310000 en el 2010). 40 41 instituto nacional de estadística chileno Asociación nacional automotriz de Chile A.G 41 En la segunda fase se tomo aleatoriamente una pre muestra de 30 de las 336 empresas chilenas importadoras de la posición arancelaria 8421310000 en el año 2010. De estas 30 solo se tomaron en cuenta las empresas comercializadoras de productos alternativos. 6.3. Fase exploratoria 6.3.1. Parque de vehículos en circulación año 2010 en Chile42 El mercado de autopartes se encuentra directamente relacionado con la actividad automotriz, el sector de transporte, y otros sectores económicos. En Chile el sector de autopartes muestra un comportamiento dinámico en general, fundamentada en la evolución de la economía, en donde el crecimiento del parque vehicular es permanente. Según el último estudio realizado por el instituto nacional de estadística de Chile (INE), la tasa de vehículos es de uno por cada cinco habitantes. El parque de vehículos motorizados del país alcanzó a 3.299.446 unidades en el transcurso del 2010, lo que representa un aumento de 7,54% (236.435 unidades) respecto al año anterior. Este registro muestra la expansión que ha tenido la circulación vehicular alcanzando su mayor nivel, comparado con los años anteriores. Tabla 16 Parque vehicular motorizado. Chile 2005-2010. Fuente. INE. El parque vehicular en circulación en el año 2010 estuvo compuesto por, transporte particular con un 88%, un 5% a transporte colectivo y un 7% a transporte de carga. En donde la región metropolitana concentro el 41,7% del parque vehicular del país correspondiente a 1.406.403 unidades, seguido por la región de Biobío con una participación del 10,4% y la región de Valparaíso con una participación del 9,9%. 42 PARQUE DE VEHÍCULOS EN CIRCULACION 2010. Periodo de información 2010. Publicación anual. INE instituto nacional de estadística de Chile. 26 de Abril de 2011. 42 Ilustración 17 Vehículo en circulación por tipo de transporte y por región Año 2010. Fuente. INE. La mayoría del parque de vehículos motorizados en Chile corresponde a vehículos con motor bencinero43 (79,6% 2.623.941 unidades) y una parte menor a vehículos motor diesel (20,3% 670.749 unidades). El uso de vehículos con motor a gas y eléctricos representan aún una baja proporción (0,1% 4.715 unidades a GAS y 41 unidades ELECTRICO). Tabla 17 Parque vehicular en circulación por tipo de motor según región 2010. Fuente. INE. 43 Motor que utiliza gasolina 43 6.3.2. Ventas según marca, modelo y tipo de vehículo 44 En el 2010 se obtuvo un record de 289 mil unidades de vehículos para pasajeros y comerciales livianos, 14.080 camiones y 3.383 buses, incrementando en un 68%, 62% y un 72% respectivamente, comparado con el año anterior. En Chile los vehículos para pasajeros y comerciales se encuentran en 53 diferentes marcas ofreciendo alrededor de 1.400 modelos. Las ventas las lidero Chevrolet con 49.483 unidades vendidas de las cuales el 23.9% corresponde a vehículo de pasajeros, el 7.3% a SUV o vehículos deportivos y un 10.1% a vehículos comerciales. En la siguiente tabla se observa las 10 marcas que lideraron las ventas de vehículos en chile en el 2010. Tabla 18 Ventas de vehículos nuevos acumulada a Diciembre de 2010 Fuente. Ministerio de transporte y la ANAC. El mercado de camiones también presento un crecimiento significativo en el 2010, debido a la reactivación económica y la reconstrucción tras el terremoto de febrero de 2010. Las tres clases de camiones (liviano, mediano y pesado) presentaron un incremento en el 2010. Los camiones livianos (desde 3.5 ton hasta 8.6 ton), principalmente utilizados en actividades de logística urbana, crecieron sus ventas en un 48%. La clase de camiones medianos (entre 8.6 ton hasta las 14 ton), utilizados para distribución de mayor volumen, crecieron un 68%. Y finalmente, la clase de camiones pesados y tracto camiones (más de 14 ton), que son utilizados en variadas aplicaciones, tales como transporte de larga distancia, labores forestales y operaciones mineras crecieron un 65%. En el 2010 las ventas de camiones fue liderada por la marca Mercedes Benz, la cual vendió 2.184 unidades, en donde los camiones livianos representan un 25.20%, los pesados un 17.55% y los medianos un 4.61%. En chile se puede encontrar un total de 29 marcas de camiones. 44 Datos del ministerio de transporte y la ANAC ( Asociación nacional de automóviles de chile) 44 En la siguiente tabla se observa las 10 marcas de camiones que más vendieron en el 2010. Tabla 19 Ventas de camiones nuevos acumulada a Diciembre de 2010 Fuente. Ministerio de transporte y la ANAC. 6.3.3. Competencia Colombiana Basado en datos obtenidos en la base de datos de BACEX, los principales exportadores colombianos de la posición arancelaria 8421310000 son: Nit Razón Social 800.092.967 INDUSTRIAS DONSSON LTDA Vr. FOB % 860.516.066 COMERCIALIZADORA FRANIG LTDA 310.045,39 860.509.777 INTERFIL S.A.S. 263.596,67 860.527.527 TECNIFIL LTDA 8.864,62 860.038.515 COMPAÑIA COLOMBIANA AUTOMOTRIZ S.A. - CC 8.724,12 890.903.035 TERMOTECNICA COINDUSTRIAL S. A. 3.618,24 860.401.755 FILTROS MASTER S A EN REESTRUCTURACION 2.678,50 830.140.466 ALL SOLUTIONS AS LTDA 2.130,00 830.065.609 CHANEME COMERCIAL S.A. 1.807,09 424.859,14 14.449.178 GARCIA PALACIOS GERARDO 1.720,00 860.007.229 UNIMAQ S A 1.323,05 900.147.733 COLMARA LIMITADA 811.046.931 COMERCIALIZADORA INTERNACIONAL EXPORTACI 24.678 860.002.576 945,95 566,4 ESLAVA ESLAVA FRANCISCO 536,16 GENERAL DE EQUIPOS DE COLOMBIA S A GECOL 455,96 860.025.792 SOCIEDAD DE FABRICACION DE AUTOMOTORES S 365,1 890.301.886 FABRICA NACIONAL DE AUTOPARTES S.A. F 361,8 830.004.993 CASA TORO AUTOMOTRIZ S.A. 830.510.370 COMERCIALIZADORA INTERNACIONAL ANYELOR S 294 197,6 846.000.353 SELVAMOTOR S.A 189,91 900.253.016 MD COLOMBIA S.A. 158,42 811.022.347 COMERCIALIZADORA INTERNACIONAL COLOMBIAN 805.005.754 151,2 COMERCIALIZADORA QUINTERPART LTDA 131,25 830.075.357 C. I. JAPAN S.A.S 119,7 830.077.515 GLOBAL MOTOR S A 900.262.357 METRO MAZDA S.A.S. 81 55,9 860.002.455 BARNES DE COLOMBIA S.A. 27,8 890.900.290 CONSORCIO INDUSTRIAL S.A 21,1 891.410.137 SUZUKI MOTOR DE COLOMBIA S.A. 20,81 1.034.046,88 41% 30% 25% 1% 1% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 0% 100% Tabla 20 Exportaciones valor FOB del producto en Colombia por empresas en el año 2010 Fuente. Zeiky. Bacex 45 45 Base de datos ZEIKY http://bacexcp.mincomercio.gov.co/cgi-bin/bacex_cgi.sh/bacex.r tomado el 2 de marzo de 2011 45 Las principales empresas colombianas exportadoras de filtros en el 2010 fueron Industrias Donsson Ltda con el 41% de las exportaciones y Comercializadora Franig Ltda con un 30% de las exportaciones. Según información tomada de la base de datos de Legiscomex46, el 63,2% aproximadamente de las exportaciones realizadas en Colombia fueron a Ecuador, seguidas por 14,063% a Estados Unidos y un 6,25% a Panamá. Durante el 2010 solo dos una empresas exportaron a chile (Industrias Partmo y Comercializadora Franig ). 6.3.4. Composición del mercado Según el estudio realizado por Proexport47 sobre el sector de autopartes en Chile, el 99% del mercado es abastecido principalmente por productos importados, y solo el 1% del mercado es abastecido por productos nacionales, concentrada en pocas empresas grandes. En Chile, los productos de autopartes colombianos son competitivos frente a la oferta de otros países debido a los beneficios arancelarios existentes y la buena imagen y aceptación de las autopartes colombianas. La mayor potencialidad del sector de autoparte se encuentra en las categorías de rotulas de suspensión, filtros, frenos, baterías y partes para motor. Otro mercado en el que Colombia también puede entrar a competir, además de los mencionados anteriormente, son los vidrios de seguridad, ballestas y resortes. Segmentación El mercado de autopartes presenta dos tipos de segmentación. El primero es una segmentación por marca, modelo y tipo de vehículo, características que determinan los repuestos apropiados según sea el caso; y el segundo una segmentación de acuerdo al fabricante del repuesto, en el cual se encuentra el mercado de repuestos originales, fabricados por los mismos fabricantes de los vehículos, o repuestos alternativos, fabricados por empresas distintas a las propietarias de la marca del vehículo. Los repuestos alternativos son de diferentes marcas y por lo general cuestan un tercio del precio del repuesto original. El segmento de repuestos alternativos atiende el mercado de vehículos que ya han salido de garantía, es decir vehículos con más de tres años de servicio. Por lo general, los propietarios de carros con más de tres años, una vez realizadas todas las inspecciones técnicas correspondientes al periodo de garantía, dejan de adquirir repuestos originales para comprar repuestos alternativos. 46 http://www.legiscomex.com Proexport Colombia. 2004. Estudio de Mercado Chile– Autopartes. Programa de Información al Exportador por Internet - Proyecto Cooperación Técnica No Reembolsable No. ATN/MT-7253-CO. Proexport Colombia – BID-FOMIN. Bogotá, Colombia, 463 páginas. 47 46 Comportamiento de los Consumidores En el sector de autopartes se encuentra dos perfiles de consumidores, primero están las empresas productoras y segundo las empresas dedicadas a la distribución y comercialización tanto de repuestos originales como de marcas alternativas Las empresas distribuidoras tienen en cuenta dos aspectos muy importantes en las decisiones de compra de autopartes, la calidad y el precio. Estas empresas también toman decisiones dependiendo de la capacidad del proveedor de adaptarse a las condiciones y exigencias de la demanda, así como de los tiempos de entrega, debido a que su actividad no siempre es planeada con anterioridad y muchas veces deben suplir requerimientos esporádicos de la demanda local. En cuanto a las compras de empresas productoras, del gobierno y empresas de diferentes sectores como la construcción, transporte, minería e industrial, se guían mas por adquirir piezas de calidad que por su precio. Entre otros consumidores directos que no demandan la misma cantidad de productos que los anteriores, pero que de igual manera influyen en el comportamiento del sector, se encuentran mecánicos, dueños de vehículos públicos y privados, y contratistas, los que en su mayoría prefieren comprar marcas alternativas por el precio que les ofrece el mercado. La demanda de auto partes y su segmentación está estrechamente relacionada con la clasificación de los vehículos por tipo. Los segmentos de mercado más significativos son: • • • • Propietarios de vehículos de transporte particular: Este segmento es el de mayor participación en el mercado de autopartes, ya que el 88% del parque vehicular chileno corresponde a esta clase de vehículos. Propietarios de vehículos de transporte colectivo: En este segmento se encuentran los taxistas, dueños de buses, taxi buses y minibuses, los cuales representan el 5% del parque vehicular chileno. En su mayoría los conductores de los vehículos de transporte colectivo son los mismos propietarios. El mantenimiento y la compra de repuestos se hace individualmente en talleres y tiendas de confianza. Son consumidores de repuestos alternativos, principalmente. Propietarios de vehículos de transporte de carga: representan el 7% del parque vehicular chileno, también son consumidores de repuestos alternativos. Empresas de renta de vehículos: Éste es un segmento atractivo, ya que es un consumidor principalmente de repuestos alternativos que ha venido creciendo en Chile. El potencial de compra de estas empresas es mayor en virtud a la gran cantidad de vehículos que poseen. 47 Debido a que el segmento más significativo de consumidores de autopartes está compuesto por particulares, es importante analizar el comportamiento de los consumidores según su grupo socioeconómico. Para esto se debe tener claro el sistema de estratificación en Chile que es el siguiente: En Chile los grupos socioeconómicos son AB, C1, C2, C3, D y E, en donde el E es el de menor ingreso y el AB es el de mayor ingreso. En el grupo socio económico AB y C1 consume repuestos originales de vehículos nuevos de marcas exclusivas. El mantenimiento de estos vehículos se realiza por lo general en el taller de concesionario en el cual fue adquirido el vehículo. Por lo general son vehículos de gama alta, como BMW, Mercedes Benz, Audi, entre otros. Es muy común que una vez pasado el periodo de garantía de los vehículos, es decir 3 ó 4 años después de adquirido, el consumo de repuestos pase a componentes alternativos (no originales), por dos razones fundamentales; primero por la gran diferencia en los precios de los repuestos, y segundo porque para este segmento 3 ó 4 años representa el periodo promedio de cambio de vehículo. Los Grupos Socio Económicos C2 y C3 presentan diferentes hábitos de consumo asociados al comportamiento general de la economía, es decir cuando las condiciones económicas son estables, esto se refleja en un mejor mantenimiento de los vehículos, por el contrario, si la situación económica no es muy favorable, hay una tendencia a postergar el mantenimiento de los vehículos y a satisfacer otras necesidades primarias. Estos segmentos son consumidores principalmente de auto partes o repuestos alternativos. Otra característica importante de este segmento es que realiza los mantenimientos en los talleres localizados en las zonas de venta de repuestos importados, y su conocimiento de la calidad de los repuestos es mínimo, agregándole la venta de repuestos falsos que pasan como originales, impulsado por un sector importador. El principal motivador de compra es el precio del repuesto ya que se desconoce la calidad de éstos. En este sentido, los propietarios de vehículos compran de acuerdo a la orientación dada por las tiendas y talleres. Oferta de repuestos La oferta de repuestos en Chile está compuesta por productos originales de marcas, productos genéricos y productos falsos o re manufacturados. Los primeros son distribuidos por los concesionarios y talleres autorizados por las marcas que representan, los repuestos de marca no original son importados por un gran número de tiendas y talleres, que a su vez en algunas empresas hacen la venta al por menor, tienen marca propia y son compatibles con los del 48 fabricante; aunque son más baratos, no tienen la certificación de la ensambladora. Los repuestos falsos o re manufacturados, en cambio, imitan al original con su marca, logo y colores y son distribuidos por comerciantes que por lo general, no saben que son falsos y se venden como originales. Comercialización Actualmente las empresas comercializadoras del sector de autopartes presentes en el mercado chileno tienen sus oficinas principales en la ciudad de Santiago, desde donde operan y dirigen todas las actividades referentes al mercado de autopartes. Su operación incluye las actividades administrativas y comercializadoras, así como logísticas. Muchas de las empresas comercializadoras en Chile, son representantes de grandes proveedores de insumos en el exterior, en la cual algunas de estas empresas no hacen las importaciones sino que establecen el contacto entre el proveedor y el cliente en chile, razón por la cual solo necesitan una oficina central en la capital, de forma tal que facilite el contacto con las empresas chilenas. Las empresas de autopartes en chile siempre están buscando la rentabilidad de su actividad y por esta razón, buscan constantemente nuevos proveedores en el exterior. Esta diversidad de proveedores les permite hacer una selección de acuerdo a las condiciones comerciales que les ofrezcan en el momento de la negociación, así como de la disponibilidad y tiempos de entrega según la demanda. El acceso a estos beneficios, les permite transmitir un mayor valor agregado a sus clientes, ofreciendo precios competitivos y servicios de soporte y asesoría. Mercadeo La principal estrategia de mercadeo que han recurrido las empresas presentes en el mercado, ya sean locales o extranjeras ha sido la disminución de los precios, esto a causa de la cantidad de repuestos falsos, lo que ha generado campañas de publicidad, informando a los consumidores de los riesgos de comprar un producto barato y sin ninguna calidad. Como medio de captación de clientes las empresas chilenas han trabajado en promociones y descuentos en los productos ofrecidos, además de la ampliación de plazos de pago con los clientes y proveedores. El comportamiento histórico de los precios de autopartes en Chile está determinado por la evolución de los precios internacionales de los insumos básicos. Los filtros son importados en su gran mayoría para abastecer los vehículos pesados, en donde las importaciones chilenas más altas las han presentado las marcas INGERSOLL RANS, CATERPILLAR Y MCF. 49 6.3.5. Afinidad cultural y comercial A la hora de comenzar una negociación, es de gran importancia evaluar la afinidad cultural y comercial con el país que se pretende exportar. Estos aspectos a evaluar son el idioma, costumbres, religión y las formas de negociación. Chile y Colombia tienen una gran afinidad comercial, empezando por ser países latinoamericanos en donde se habla el mismo idioma. En religión gran porcentaje de la población de ambos países es católica, en donde a la hora de negociar las influencias religiosas se pueden notar en algunos empresarios. 48 A la hora de negociar es importante tener en cuenta la cultura de negocios en Chile para lograr obtener una mejor penetración en su mercado. Alguna de esas costumbres son las siguientes: • Reuniones Mantener algún contacto previo con las personas que van a participar en la reunión es muy importante para el negociador Chileno. Para obtener una cita se recomienda solicitarla con dos semanas de anticipación y reconfirmar. No se recomienda negociar en enero y febrero debido a que esa época es de vacaciones • Tarjetas de Presentación Son intercambiadas al comienzo del encuentro inicial. Entregue tarjetas en buen estado, una tarjeta estropeada puede dar una mala impresión. • Puntualidad Los chilenos son generalmente puntuales, aunque usted o su colega chileno pueden llegar tarde aproximadamente por 15 minutos sin inconveniente. • Etiqueta de Saludo Los chilenos mantienen la formalidad en todo lo que hacen. Un firme apretón de manos acompañado por una sonrisa es normal en los encuentros de negocios. El contacto visual directo es importante. Siempre diríjase a su interlocutor con sus apellidos y títulos. • Etiqueta de Vestido Se espera que hombres y mujeres de negocios vistan sobria y elegantemente, con sencillez y discreción. Debe tenerse en cuenta que el clima de este país varía ampliamente por su latitud y altitud. Los vestidos oscuros son apropiados para la mayoría de ocasiones sociales 48 Fuente: WorldTradeAlmanac, Guía del Mundo, KwintesentialCroos Cultural Solutions. Actualizado el 24/11/08. 50 Para más información ver Anexo 1. Información tomada del estudio de mercado chileno autopartes de Proexport49. 6.3.6. Empresas importadoras de la posición arancelaria 84213100 - CHILE Las empresas importadoras de la posiciona arancelaria 8421310000, en el año 2010 en Chile fueron 336 según información tomada de la base de datos de Legiscomex50. De estas 336 las 20 con mayor valor FOB en dólares son las siguientes: IMPORTADOR DISTRIBUIDORA CUMMINS CHILE S. FINNING CHILE S.A. SALINAS Y FABRES S.A. ADASME Y LAZCANO LTDA. DETROIT CHILE S.A. AUTOMOTORES GILDEMEISTER S.A. MINEPRO CHILE S.A. EMASA EQUIPOS Y MAQUINARIAS S. COMERCIAL KAUFMANN S.A. GENERAL MOTORS CHILE S.A. MACO INTERNATIONAL S.A. SIGDOTEK S.A BUCYRUS CHILE LTDA. KOMATSU CHILE SA. J.RIVEROS S.A.I.C. VOLVO C.V.Y C.E.SOUTH CONE LTD MMC CHILE S.A. SKC MAQUINARIA S.A DIST. AUTOMOTRIZ MARUBENI LTDA MANNHEIM S.A. Suma de Valor FOB (USD) 2010 $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ 4.655.193,89 2.142.607,32 1.527.814,90 832.974,41 729.675,43 692.398,86 668.321,04 607.528,75 597.420,49 591.511,78 581.058,87 550.513,78 538.636,91 405.874,13 359.196,33 308.492,08 290.522,63 255.589,05 243.089,39 238.607,63 Tabla 21 Posibles importadores en el mercado Chileno Fuente. Elaboración propia. Información tomada de Legiscomex. 49 Proexport Colombia. 2004. Estudio de Mercado Chile– Autopartes. Programa de Información al Exportador por Internet - Proyecto Cooperación Técnica No Reembolsable No. ATN/MT-7253-CO. Proexport Colombia – BID-FOMIN. Bogotá, Colombia, 463 páginas. 50 Base de datos www.legiscomex.com disponibilidad con la biblioteca de la Pontificia Universidad Javeriana 51 6.3.7. Términos de negociación utilizados 2010 - ICOTERMS Tomando información de la base de datos de Legiscomex sobre las importaciones de posición arancelaria 842131000 en Chile en el año 2010, el 32,74% de estas utilizaron los términos de negociación FOB seguido por EXW con un 21,12%. ICOTERM FOB EXW CIF FAS CFR CYS FOB-FRONT OTROS TOTAL No. De importaciones 2669 1722 748 426 256 122 31 2178 8152 % 32,74% 21,12% 9,18% 5,23% 3,14% 1,50% 0,38% 26,72% 100,00% Tabla 22 ICOTERM utilizados en importaciones de 8421310000 año 2010 Chile Fuente. Elaboración propia. Información tomada de Legiscomex. 6.3.8. Vía de transporte importaciones 2010 La vía de transporte más utilizada en las 8152 importaciones de la posición arancelaria 842131000 en Chile en el año 2010, fue la marítima con un 55% seguida por la aéreo con un 32%, y la menos utilizada la terrestre con un 13%. VIA DE TRANSPORTE CARRETERO/TERRESTRE AEREO MARITIMA, FLUVIAL Y LACUSTRE Total general No. De importaciones 1048 2588 4516 8152 % 13% 32% 55% 100,00% Tabla 23 Vía de transporte utilizados en importaciones de 8421310000 año 2010 Chile Fuente. Elaboración propia. Información tomada de Legiscomex. 52 6.4. Fase cuantitativa La fase cuantitativa de esta investigación se realizo por medio de encuestas vía telefónica y vía email a empresas chilenas importadoras de la posición arancelaria 8421310000 en el año 2010. De las 336 empresas importadoras de filtros se tomo una muestra aleatoria de 30 empresas, considerando que 30 muestras es un valor considerable para el estudio (ver Anexo 2. Encuestas importadores de la posición arancelaria 8421310000). Las preguntas realizadas y sus resultados son los siguientes: La primera pregunta corresponde si las empresas escogidas habían importado el producto, donde se obtuvo que el 100% de las empresas encuestadas habían importados la posición arancelaria 8421310000 1.Alguna vez a importado filtros de aire? 0% si no 100% Ilustración 18 Encuesta - Conocimiento de importaciones de filtros de aire Fuente. Elaboración propia. Con la segunda pregunta se establece cuales de las empresas encuestadas serian posible clientes esto debido a que están dispuestas a comprar repuestos alternativos. De los 30 encuestados 47% (14 empresas) no estaría dispuesto a importarlos debido a que son representantes de marcas originales, y el 53% (16 empresas) si estarían dispuestos. 2.Usted Importaría repuestos de marcas alternativas? si no 47% 53% Ilustración 19 Encuesta - Empresas dispuestas a comprar repuestos alternativos Fuente. Elaboración propia. 53 Las 14 empresas que no estarían dispuestas a importar repuestos alternativos no se les realizo las siguientes preguntas, esto debido a que se salían del perfil de posibles clientes. La tercera pregunta estables de las personas interesadas en repuestos alternativos que tipos de repuestos compran actualmente, para establecer el perfil de cada una. El 63% de las empresas importa repuestos alternativos, el 31% importa repuestos originales y alternativos, y el 6 % solo importa originales y estaría dispuesto a comprar alternativos. 3.Usted importa repuestos? 6% Originales 31% Alternativos Ambos 63% Ilustración 20 Encuesta - Tipo de repuesto importado Fuente. Elaboración propia. La siguiente pregunta se realizo con el fin de establecer de donde son importados la mayoría de los filtros y si existía una preferencia por alguna marca. De las empresas encuestadas ninguna coincidió con la importación de la misma marca, pero en relación con el país de origen del producto el 45% es de EEUU, seguido por Corea del sur, China, Brasil y Alemania. 4.Nombre los países y marcas que ha importado EEUU Colombia 10% España Austria 10% 45% 10% Alemania Brasil China 10% 5% 5% Corea del sur 5% Ilustración 21 Encuesta - Origen de la mercancía importada Fuente. Elaboración propia. La quinta pregunta estableció la forma de pago de las importaciones en donde el 75% son realizadas de contado y el 25% a crédito. Lo que establece que a la hora de negociar la mayoría de los clientes realiza un anticipo al proveedor y después de recibida la mercancía cancela su saldo. 54 5.Que forma de pago acostumbra a utilizar? Crédito 25% Contado 75% Ilustración 22 Encuesta – Medio de pago en las importaciones Fuente. Elaboración propia. La siguiente pregunta se realizo con el fin de establecer si a la hora de la importación las preferencias estaban en importar una sola referencia o variada, donde se determino que el 63% son realizadas por una referencia mientras que el 37% se realizan con varias referencias. 6.A la hora de importar lo hace por? Varias referencias 37% Una referencia 63% Ilustración 23 Encuesta – Tipo de importación: Variada o única Fuente. Elaboración propia. La séptima pregunta muestra las preferencias de términos de negociación por los importadores chilenos (ICOTERMS), en donde se estableció que el 50% de las importaciones son realizadas FOB, el 25% EXW, el 13% CIF y el 12% CFR. 7.Que términos de negociación EXW utiliza? FAS 0% 0% 0% FCA 0% FOB 13% CPT 25% CFR 12% 0% 0% 0% CIP CIF DAT 50% DAP DDP Ilustración 24 Encuesta – ICOTERMS utilizados Fuente. Elaboración propia. 55 Con la octava pregunta establece qué cantidades acostumbra las empresas importar, en donde el 63% lo realiza por cantidades menores a un contenedor de 20 pies, el 31% lo realiza por contenedor de 20 pies y el por ultimo solo el 6% importa por contenedores de 40 pies. 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies Contenedor de 20 pies 6% 31% Contenedor de 40 pies 63% Ilustración 25 Encuesta – Cantidades acostumbradas a importar Fuente. Elaboración propia. La siguiente pregunta se realizo con el fin de establecer la frecuencia de compra de los importadores, en donde el 50% lo realizada mensual, el 25% cada 3 meses, el 19% anual y solo el 6% quincenal, que corresponde a los grandes distribuidores de repuestos. 9.Con que frecuencia importa filtros usted? Semanal 0% Quincenal 6% 25% Mensual 50% 19% Otro. Cual?____3 MESES Otro. Cual?____ANUAL Ilustración 26 Encuesta – Frecuencia de importación Fuente. Elaboración propia. La última pregunta se realizo para establecer el tipo de transporte más utilizado en las importaciones, donde el 69% las realizaba vía marítima, el 19% Aéreo y el 12% Terrestre. 10.Qué tipo de trasporte prefiere usted al importar? 12% Aéreo 19% Marítimo Terrestre 69% Ilustración 27 Encuesta – Tipo de transporte utilizado en las importaciones Fuente. Elaboración propia. 56 6.4.1. Conclusiones de la tabulación de las encuestas realizadas Una vez tabulada las encuestas y analizados los datos se obtuvieron las siguientes conclusiones: Las empresas representantes de repuestos originales no estarían dispuestas a comprar productos alternativos, por lo cual se descartan como posibles clientes. Respecto a comercializadores de repuestos un 6% si estaría dispuesto a comprar productos alternativos. La mayor competencia que se tiene es de empresas fabricantes de filtros en EEUU, Corea del sur, China, Brasil y Alemania. Respecto a las marcas de filtros que se manejan no existe preferencia fuerte en el mercado por alguna en específico. La frecuencia de compra varía según el tipo de importador pero la frecuencia más común es la mensual, con carga menor a la de un contenedor de 20 pies esto debido a los altos costos que tendrían que incurrir en el mantenimiento de inventarios al realizar importaciones por contenedores. El 63% de las importaciones son realizadas con filtros de una sola referencia, lo que podría mostrar una tendencia de realizar descuentos por parte de los fabricantes al exportar el mismo producto. El medio de pago más utilizado es el de contado, esto debido a los siguientes factores: Descuentos otorgados, desconfianza en el cliente y dificultades para otorgar crédito a empresas fuera del país. Es notable las preferencias de los importadores chilenos de importar pequeños volúmenes de mercancías, y de una sola referencia. En el medio de transporte, por los bajos costos existe una gran preferencia por vía marítima y términos de negociación FOB. 6.5. Conclusiones de la investigación de mercados Con el fin de desarrollar una estrategia de mercadeo que permita ingresar de la mejor manera al mercado chileno fue necesario hacer un análisis de las 4P´s. Las estrategias a seguir en cada una de ellas son: Producto El producto a ofrecer será un filtro de aire para maquinaria pesada con la posición arancelaria 8421310000. Para la determinación de la referencia se tuvo en cuenta la información del parque vehicular en circulación en el año 2010, lo hablado con uno de los encuestados en la investigación de mercados y las referencias de mayor producción en la empresas PRODUCCIONES AYZ S.A.S. 57 El producto seleccionado ees un filtro que tiene aplicación en 4 marcas de camiones (FORD, CHEVROLET, CATERPILLAR y INTERNATIONAL). Según datos de las ventas de camiones en el año 2010 las unidades de FORD y CHEVROLET suman un total de 205051 unidades, además de la maquinaria ya existente ente de estas marcas en los años anteriores. REF. ORIGINAL REF. FILTROS AYZ F3HZ9601A AZP 529493 APLICACION F. AIRE PRIMARIO CHEVROLET KODIAK, FORD 7000, CATERPILLAR, INTERNATIONAL MODELO FORD: C7000, F7000, LN 7000 CUMMINS / CHEVROLET: KODIAK / TIPO DE VEHÍCULO Camión Tabla 24 Referencias de filtros a exportar según el parque vehicular pesado en Chile en el 2010. 2010 Fuente. Elaboración propia. Ilustración 28 Filtro de Aire AZP 529493 de Tapa de Poliuretano y Tapa Metálica. Fuente. PRODUCCIONES AYZ S.A.S. Filtro de aire AZP 529493 32,5 cm 13,0 cm 23,6 cm Plises: 190 PAPEL AIRE PESADO Altura plise: 3,9 cm Tabla 25 Descripción del filtro AZP 529493 Fuente. Elaboración propia. REFERENCIA DEL PRODUCTO: ALTURA: D. EXTERIOR: D. INTERIOR: Precio Se manejara una lista de precios en el punto de distribución, el cual será el precio de venta al consumidor final. El precio ofrecido al distribuidor será el costo del producto en planta mas la utilidad deseada por la organización que será del 20%, más la suma de todos los gastos que se incurre dejar el producto en el lugar acordado con el cliente. El precio de venta al consumidor final será el precio otorgado al distribuidor más la utilidad deseada por este. Los precios siempre deberán ser menores o igual iguales a los de la competencia,, esto debido a que el precio es un factor decisivo a la hora de compra y se utilizara como una estrategia de penetración de mercados.(Ver mercados. numeral 10 análisis financiero del proyecto) 51 Fuente: ANAC 58 MONEDA COL USD COSTO $ $ 20.959 11,64 PRECIO (UTILIDAD 20%) $ 25.151 $ 13,97 PRECIO DE VENTA DISTRIBUIDOR $ 26.378 $ 14,65 PRECIO DE VENTA CONSUMIDOR FINAL $ 45.000 $ 25,00 Tabla 26 Costo y precio de venta del producto AZP 529493. Fuente. Elaboración propia. Plaza La comercialización de los filtros de aire se realizará por medio de distribuidores y comercializadores de repuestos que a su vez distribuyen al por menor a servitecas y talleres. El distribuidor estará localizado en Santiago debido a que los importadores de repuestos se encuentran en su mayoría en tres zonas especializadas en el comercio de repuestos: la zona del 10 de julio, La avenida Brasil entre Alameda y plaza Brasil y la Alameda en el sector céntrico. El canal de distribución del producto será el siguiente: Fabricante Colombia Gran distribuidor Detallista FILTROS AYZ Consumidor Final • • Dueños de vehículos Empresas • Del gobierno • De construcción • Transporte • Minería • Industrial Ilustración 29 Canal de distribución Fuente. Elaboración propia. Debido a la preferencia de los posibles clientes de realizar importaciones de carga consolidada, se planteara como política en promedio la venta de 100 unidades para que se justifique su fabricación. En este caso con el producto escogido (AZP 529493), y lo hablado con un posible cliente, se realizara la importación por pallets de 100x100cm, en donde irán 3 cajas de 100x100x70, donde cada una tendrá 32 unidades para un total de 96 unidades por pallet. 59 96 unidades Medidas producto: Medidas cajas: Medida pallet sin estiba: 25x25x34 cm 100x100x70 cm 100x100x210 cm Ilustración 30 pallet Fuente. lcasesor 52 Promoción Se realizara tres estrategias de promoción la primera por internet, la segunda dirigida al punto de venta y la tercera dirigida al consumidor final. Las estrategias son: (Ver Anexo 6.) • • • 52 Por internet se dará a conocer la empresa por medio de directorios empresariales, ferias industriales y demás mecanismos de comunicación con posibles clientes, donde estos tendrán acceso a la pg web de la organización y tendrán acceso a información de las principales características del producto. En el punto de venta se realizara dos tipos de promoción. La primera será un catálogo general y la segunda un catalogo especifico de los productos. El general tendrá énfasis en las diferentes líneas de productos de la organización y el especifico será un catalogo donde explique las características principales de cada referencia. La promoción en el consumidor final se realizara con folletos informativos sobre recomendaciones para el cambio del filtro en el motor e información del periodo de cambio. Con esto se espera recordación de marca por parte del consumidor final. Imagen tomada de http://www.lcasesor.com.mx/clasificacion.html el día 3 de Octubre de 2011 60 7. CONDICIONES DE LA COMPAÑÍA EXPORTADORA Para incursionar en un nuevo mercado es importante conocer las debilidades y valorar las fortalezas con que cuenta la organización. En este caso se analizara las condiciones de PRODUCCIONES A&Z S.A.S.53, en aspectos relacionados con la organización, producción, financiero, producto, mercadeo y competitividad. 7.1. • • • • • Generalidades NIT: 860.512.841-5 Nombre de la empresa: PRODUCCIONES A&Z S.A.S Objeto social: Producción, comercialización, distribución, importación, exportación, compra y venta de filtros y repuestos para maquinaria pesada y automotriz. Sector económico: Industrial – manufacturero Antecedentes: PRODUCCIONES A&Z S.A.S.54, es una empresa especializada en la producción y comercialización de Filtros Industriales, constituida el 9 de marzo de 1983 en Bogotá. La historia de esta industria se divide en tres etapas: La primera fue desde la fundación como una microempresa hasta su primer despegue que ocurrió cuando el país se quedó sin divisas y cerraron las importaciones de productos terminados, entre ellos los filtros de aire, obligando a las firmas extranjeras y nacionales a comprarle a la industria nacional. La segunda etapa ocurrió en 1989 cuando PRODUCCIONES A&ZS.A.S. fue pionero en el desarrollo de los filtros para los motores que movían el oleoducto Caño Limón Coveñas, el cual se convirtió en el negocio más rentable que ha realizado la fábrica de tal manera que permitió comprar el terreno y construir la sede donde está la organización en este momento. La tercera etapa fue la creación de una nueva línea de negocio en el año 2001 de explotación y suministro de materiales granulares que se vio afectada y termino operaciones en el 2009, debido a la crisis mundial del 2008 en la cual PRODUCCIONES A&Z S.A.S. ve la necesidad de realizar una reforma organizacional, cambiando su razón social de Limitada a Sociedad por Acciones Simplificadas., e ingresa en la ley 1116 de 2006 donde realizo un acuerdo de reorganización extrajudicial. 53 54 www.filtrosayz.com www.filtrosayz.com 61 Actualmente PRODUCCIONES A&ZS.A.S. espera llegar a nuevos mercados y dar a conocer su marca FILTROS AYZ. 7.2. Planteamiento estratégico55 MISIÓN Ofrecer a nuestros clientes la mejor calidad en la fabricación de filtros de aire para maquinaria pesada y automotriz, y la comercialización de lubricantes y filtros de marcas nacionales e importadas VISIÓN Liderar la fabricación y comercialización de filtros y lubricantes para maquinaria pesada, estacionaria y automotriz contando con la capacitación de nuestros funcionarios y la mejor tecnología del momento. FILOSOFÍA Nuestro objetivo principal como empresa, es producir filtros que satisfagan las necesidades de los diferentes clientes, brindándoles a ellos la mejor calidad, para de esta forma lograr ser una de las empresas líderes de producción y comercialización de filtros de todo el país. Todo esto partiendo de generar en nuestros trabajadores un sentido de pertenecía por la empresa, donde antes que trabajadores tengamos seres humanos competentes y comprometidos con la situación actual de nuestro país. POLÍTICA DE CALIDAD Producciones A y Z. Tiene como política de calidad, satisfacer las necesidades y expectativas de los clientes con productos de excelente calidad a través del mejoramiento continuo de nuestros procesos, apoyados en el talento humano capacitado y comprometido con la organización 7.3. Análisis organizacional Actualmente la organización cuenta con 18 empleados, de los cuales el 56% corresponden a producción, 28% a ventas y el 17% a oficina. Además cuenta con personal externo a la organización como lo son el revisor fiscal, Coordinador de sistema de gestión de calidad y un vendedor externo. 55 Información suministrada por la organización. 62 7.3.1. Organigrama GERENTE GENERAL No. EMPLEADOS PRODUCCION 10 56% VENTAS 5 28% OFICINA 3 17% TOTAL 18 100% REVISOR FISCAL GERENTE COMERCIAL Coordinador de Calidad JEFE RECURSOS HUMANOS Y CONTABILIDAD JEFE ALMACEN MENSAJERO VENDEDOR OPERARIO PLASTISOL / ENSAMBLE OPERARIO PLISADORA VENDEDOR EXTERNO BODEGUERO OPERARIO TORNO REPUJADO JEFE PRODUCCION, MANTENIMIENTO Y CALIDAD FACTURACION OPERARIO ENMALLADORA OPERARIO SOLDADOR OPERARIO PLANCHA CURADO OPERARIO POLIURETANO Y ENSAMBLE OPERARIO TALLER OPERARIO INYECTORA Ilustración 31 Organigrama PRODUCCIONES AYZ S.A.S. 63 7.3.2. Antecedentes del equipo directivo El equipo directivo está conformado por su gerente general, gerente comercial y el jefe de recursos humanos y contabilidad. El gerente general es abogado y fundador de la organización. Tiene una experiencia de más de 35 años en el sector industrial y se ha caracterizado por temas de producción y ventas. Es el encargado de la tomas de decisiones de mayor importancia en la organización. El gerente comercial es administrador y lleva en la organización 16 años desempeñando cargos relacionado a las ventas, compras, pagos y administración de su almacén. Es el encargado en la toma de decisiones relacionadas con compras, ventas y pagos. El jefe de recursos humanos y contabilidad lleva en la organización 10 años, su labor inicialmente era en temas de contabilidad, pero con las transformaciones de la organización actualmente maneja temas relacionados con recursos humanos. A la hora de tomar decisiones este las debe consultar con el gerente comercial o el gerente general. En la organización es notoria la falta de indicadores de gestión que muestre el desarrollo de la organización en cada periodo. 7.3.3. Cultura organizacional En la cultura organizacional es visible la importancia e igualdad de cada empleado, donde siempre debe regir el respeto por los demás. El objetivo principal de la empresa es que los empleados tenga un sentido de pertenencia, donde antes que trabajadores son seres humanos competentes y comprometidos con la organización. El empleado es consciente que su desempeño se verá reflejado en los resultados de la organización, que está a su vez los afectara. El empleado tiene claro sus funciones, y no necesita de un supervisor para que las realice. La toma de decisiones de mayor importancia es tomada por el gerente general y el gerente comercial. En el caso de toma de decisiones de baja importancia son tomadas por cada empleado. En el caso que este no lo pueda tomar, la decisión es tomada por el jefe inmediatamente superior. La comunicación de la organización es horizontal donde no existen restricciones por parte de los empleados para hablar con los directivos. La comunicación utilizada en su mayoría es informal, pero en el caso de temas de gran importancia la comunicación se realiza formalmente. 64 7.4. Análisis de p producción Es importante conocer el nivel productivo de la empresa, ya que permite mejorarlo o hacerle los cambios necesarios para ser competitivo. Para esto se debe tener en cuentas aspectos relacionados con descripción del proceso pro productivo, ductivo, tecnología y estado del equipo y los procesos de control de calidad. La organización cuenta con 486ଶ de planta de producción, con una capacidad instalada de 3000 unidades al mes aproximadamente. El análisis de producción se realizo con el producto produ a exporta (filtro de aire ref. AZP 529493). 7.4.1. Descripción del proceso productivo El proceso de producción es el siguiente: 1. Recepción de materia prima La materia prima llega a la bodega de almacenamiento como consecuencia de una orden de pedido realizada a proveedores proveedores. Las materias primas utilizadas para la fabricación de la referencia AZP 529493 son: MATERIA PRIMA LÁMINA GALVANIZADA CALIBRE 24 Es una lámina laminada en frío con un recubrimiento de Zinc por ambas caras. Este recubrimient recubrimiento le otorga propiedades especiales de durabilidad, maleabilidad, resistencia, economía y versatilidad. PAPEL AIRE PESADO El papel de aire pesado tiene baja energía, resina de bajo curado, da buena eficiencia, tiene alta capacidad de retención de polvo, ahorra energía, es fácil de procesar, es resistente al agua y amigo del ambiente. Algunas de sus propiedades físicas son: CARACTERISTICA PESO UNITARIO CALIBRE RESISTENCIA AL ESTALLIDO MULLEN RIGIDEZ GURLEY PORO MAXIMO PORO MEDIO CAIDA DE PRESION METRICO 134 g/m2 INGLES 83 lbs/R 0.660 mm 0.026 pulgadas 321.7 kpa 3.28 kg/cm2 2.538 mg 82.8 micrones 22.3 micrones 32.3 mm/seg; 4,000 cm2/seg por 100cm2 46.7 psi 2,538 mg 4.8 pulgadas 22.3 micrones IMAGEN 30.9 cfm 65 MATERIA PRIMA IMAGEN PLASTISOL PEGANTE Es el pegante usado para pegar la tapa de lámina galvanizada calibre 24 al cuerpo del filtro. Algunas de sus características son: COMPOSICION: Resina de Cloruro de Polivinilo en plastificantes y aditivos DENSIDAD:1.6gr./c.c. 7.500 a 9.500 centipoises a 20 °C VISCOSIDAD:7.500 SÓLIDOS:98% Mínimo COLOR: Sin pigmentación. Apariencia al marfil. MODO DE EMPLEO: Puede ser aplicado manual o mecánicamente, mediante el empleo de dosificadores llenando las tapas. CONDICIONES DE HORNEO: Horno: 180°C, 7-8 minutos ; Plancha: 200°C, 3-44 minutos POLIURETANO Es un polímero orgánico formado por dos componentes (isocianato y Poliol), usado en la industria para formar una espuma de determinadas características térmicas. CORDON ESPONJOSO Este va pegado en la tapa de lámina, es un caucho celular de Etileno--Propileno-EPDM, con excelente resistencia al envejecimiento, incluso a la intemperie o temperatura elevada, al ozono, al vapor de agua, a los álcalis y ácidos incluso oxidantes y en gene general a todos los compuestos químicos no hidrocarbonados. También es un aislante eléctrico. Su color es negro y tiene una dureza de 15 15-SHOREA Tabla 27 Materia primas filtro de aire AZP 529493 529493. Fuente. Elaboración propia. 66 2. Medición y Corte: a. Para la lámina Se debe medir las láminas de acuerdo con las dimensiones especificadas en la orden de producción. Una vez realizada las mediciones se procede a cortar el material con la ayuda de una guillotina, se debe tener en cuenta que el corte debe tener un margen de error de 1 mm con una guillotina. Cortadora de lámina b. Para el papel De igual forma se mide el papel de acuerdo con las dimensiones especificadas en la orden de producción. Cortadora de papel c. Para la tapa De acuerdo con el diámetro del filtro se cortan círculos de las láminas galvanizadas. En el caso del filtro AZP 529493, solo lleva una tapa metálica. Corte tapa 3. Enmallado: Las láminas son llevadas a una enmalladora, cuya función es expandir la lámina para crear el revestimiento metálico del filtro. Al salir de la enmalladora, la lámina sale 3 veces su longitud inicial. Enmalladora Malla 4. Aplanadora: Después del enmallado, la malla no queda completamente lisa, por lo tanto se tiene que pasar por el proceso de aplanado para poder realizar bien el corte. Aplanadora 67 5. Corte y Redondeo: Se realiza de nuevo un corte con las dimensiones del filtro en cuestión y se procede a darle la forma cilíndrica a la malla. Enrolladora de malla Redondeado 6. Soldado: Para finalizar el revestimiento metálico del filtro se suelda el cuerpo interno y externo de la malla, por medio de soldadura punto a punto. Soldado . 7. Repujado: Para darle forma al círculo metálico se hace un proceso de modelado manual. El operario empieza el proceso de repujado girando el círculo metálico y dándole forma por medio de una serie de herramientas para el moldeo. Este es una actividad que implica riesgos físicos para el operar por la velocidad a la que gira el círculo. Repujado 8. Plisado: Contemporáneo al proceso de la láminas, se realiza el plisado56 del papel para ser introducido dentro del cilindro metálico. Plisadora 56 Papel Plisado El plisado consiste en realizar pequeños pliegues al material estrechos e iguales. 68 Ensamble: Se ensamble el papel plisado con los cuerpos metálicos del filtro. Ensamble 9. Mezcla: Para hacer la tapa de poliuretano se realiza un proceso químico, donde se mezclan el isocienato y el poliol por medio de una inyectora, donde se vierte en un molde, de las dimensiones del filtro, y se ensambla con el cuerpo del filtro. Inyectora 10. Ensamble: Una vez se ha secado la mezcla se procede a pegar la tapa metálica y sellarla a través de un proceso térmico, el cual tiene una duración exacta de 8 minutos. Plancha de curado 11. Empacado y Marcado Marcado: Se le pega el empaque a la tapa metálica, donde después se hace la respectiva inspección de control de calidad. Terminado el control de calidad, el filtro es llevado al área de marcado, donde se le pone su respectiva referencia, empaque y se obtiene el producto final. Empaques Marcado Producto Final 69 7.4.2. Diagrama de operaciones Ver Anexo 3. Diagramas de flujo Ilustración 32 Diagrama de operaciones 70 7.4.3. Diagrama de recorrido DIAGRAMA DE RECORRIDO DESDE RECEPCION DE MATERIAS PRIMAS HASTA FILTRO DE AIRE REF AZP 529493 PRODUCCIONES A Y Z S.A.S. 27,10m Arriba A A A ALMACENAMIENTO LÁMINA B ENMALLADORA CORTADORA ELECTRICA C TROQUELADORA IN A 2 O R C T Y E IN A O R C T Y E 1 DOBLADORA ENMALLADORA ENRROLLADO E APLANADORA Arriba DE 2 O NO D R JA TO PU RE 10,24m REDONDEO MOLDES REPUJADO M ESA DE CORTE D D R T O E P R N U J O A D D E O 1 C IZ A L L A D O R A F MARCADO 5 PEGADO CORDON PLASTISOL HORNOS 3 CHATARRA 25 22,61m SOLDADOR 3 DEPOSITO SOLDADOR 2 CONTROL DE CALIDAD Y EMPAUQE SOLDADOR 1 F MOLDES SOLDADURA 16 ENSAMBLE PAPEL CON CUERPOS ALMACENAMIENTO PRODUCTO TERMINADO 17 PEGADO TAPAS PLAN CH A 3 2 ENSAMBLE POLIURETANO 24 TALLER 12,26m 20 PLIZADORA 2 18 19 23 15 POLIURETAN O 21 22 14 PLIZADORA 1 13 ALMACENAMIENTO MOLDES POLIU RETANO MAQUINAS CAJAS PLIZADORA 4 2 ALMACEN AMIEN TO PAPEL Y PAPEL CORTADO CORTADO OFICINA Y LABORATORIO ALMACEN AMIEN TO PAPEL CORTADO 17,90m CÓDIGO DE COLORES CÓDIGO DE LETRAS Diagrama de Recorrido Cuerpo Externo e interno Cuerpo Externo e interno Papel Ensamble cuerpo enmallado con papel Poliuretano Ensamble Final A B C D E F Corte Enmallado Aplanado Corte cizalla Enrollado Soldado Empresa: PRODUCCIONES A Y Z S.A.S. Proceso: Fabricación de filtro de aire ref AZP 529493 Realizado por: Daniela Zapata Fecha: Septiembre de 2011 Escala: 1:50 Ilustración 33 Diagrama de recorrido 71 7.4.4. Tecnología y estado del equipo En los últimos dos años la empresa adquirió dos equipos de producción donde es visible un grado mayor de tecnología comparado con las maquinas ya existentes. De las ultimas maquinas adquiridas (plisadora papel achatado e inyectora de poliuretano), se logro disminución de los tiempos de producción y menor uso de materia prima. En la demás maquinaria es notable el bajo grado de tecnología, lo cual podría ser una debilidad frente a su competencia. Se recomienda asesorarse con especialistas en maquinaria para estar siempre actualizados. A pesar de los años de la maquinaría su estado es aceptable y se recomienda tener planes de mantenimiento preventivo para evitar paros en la producción. (Ver Anexo 4. Imágenes del equipo disponible) 7.4.5. Procesos de control de calidad Actualmente la empresa maneja procesos de control de calidad, debido a la implantación de la norma ISO 9001 en el año 2000, pero esta no fue renovada en el año 2008 por lo cual presenta una debilidad debido a que su competencia si la posee. En relación con políticas ambientales, los retales de lámina se venden como chatarra y los retales de papel son utilizados por el almacén como medio de protección de la mercancía cuando es enviada a otras ciudades. Se carece de campañas ambientales dentro de la organización en el manejo de los otros residuos y se recomienda la implantación de un sistema de gestión ambiental. 7.5. Análisis financiero 7.5.1. Evolución financiera últimos años Analizando la evolución financiera de la organización en los últimos años es notoria su gran disminución en sus ventas debido a la crisis presentada en el 2008, y el gran aumento de sus pasivos en el transcurso de los últimos años. Para analizar mejor la situación financiera de la organización se realizo un análisis horizontal y vertical. (ver Anexo 5. Balance general, estado de resultados y análisis vertical y horizontal) 72 ANÁLISIS VERTICAL De los activos corrientes, sin lugar a dudas, la cifra más importante es Inventarios que en el año 2008 ocupo el 75,04% del total de los activos corrientes, mientras que para el año 2009 el 80,5% y en el 2010 el 80,88%. Los inventarios más representativos son los inventarios de productos terminados y productos en procesos. Las cuentas a deudores ocupan el segundo lugar dentro de los activos corrientes, observándose una disminución en el transcurso de los años. Entre los pasivos corrientes, se destacan tres cuentas. En primer lugar la partida de proveedores que representa para el 31,11%, 14,38% y 17,71% para cada respectivamente, lo que indica que la empresa hace uso de una fuente de financiación de relativo bajo costo, y sobre la cual, en la mayoría de los casos no se paga intereses. Por otra parte, se destaca la partida de obligaciones financieras, que indica la importancia que tiene para la compañía esta fuente de financiación que en el año 2009 represento el 60% del pasivo corriente y 56,27% en el 2010. La composición porcentual de los pasivos es de aproximadamente 79% corriente y un 21% no corriente en el 2008 y un 100% de pasivo corriente en el año 2009 y 2010. Como se puede observar en el patrimonio en el año 2008, 2009 y 2010, la partida de mayor importancia es la de revalorización del patrimonio, aproximadamente un 50%, 178,54% y 86,20% respectivamente. El costo de ventas representa aproximadamente el 70% y 90% de las ventas. La compañía está generando alrededor de 20% de utilidad bruta sobre los ingresos operacionales. La utilidad neta que se obtiene sobre las ventas es baja (4%), debido a altos gastos operacionales en los años 2008. En el año 2009 y 2010 es notoria las pérdidas que la empresa genero representando un -6,23% y 20,36% de su ventas respectivamente. ANÁLISIS HORIZONTAL Como se puede observar, los inventarios de producto en proceso disminuyeron en un 30%, debido a los problemas económicos que afectaron la producción. Por otra parte, los pasivos laborales aumentaron un 84% y las cuentas por cobrar disminuyeron un 8%. Esta situación se puede explicar debido a la disminución en las ventas en un 5% y la crisis presentada en el 2009. La cuenta de proveedores aumentaron en un 17% y las obligaciones financieras y cuentas por pagar disminuyeron en un 13% y 8% respectivamente. Esto puede significar que la empresa no ha tenido los recursos para responder por sus obligaciones. La utilidad del ejercicio disminuyo en el año 2010 en un 140%. Situación que se puede explicar, con el aumento de sus pasivos laborales. 73 Como puede observarse, los ingresos operacionales de la compañía disminuyeron del 2009 al 2010 en $600.000.252, lo cual representa una reducción del 43%, esto debido la crisis financiera y el reflejo de terminación de operaciones de la línea de negocios de explotación de agregados que manejaba la empresa. La utilidad bruta de la empresa decreció en un 94%, esto debido a las disminuciones en las ventas. A pesar que la partida de otros ingresos aumento en $ 155.346.944, por una venta de una bodega, la organización presenta perdidas en el año 2010. 7.5.2. Sistematización y método contable Actualmente la organización cuenta con un software57 en el cual se dispone de información actualizada de ventas, compras, clientes, empleados, inventarios y demás información de importancia para la toma de decisiones. A pesar de la disponibilidad de esta información la organización no realiza análisis para la toma de la decisiones, esto debido que hasta octubre del año 2010 se implanto el nuevo sistema de información. 7.5.3. Financiación Por la falta de planeación y asesoramiento, la organización en años pasado adquirió una gran cantidad de obligaciones financieras, lo que genero en la crisis del 2008 carencia de ingresos para el pago de sus obligaciones, encontrando como única salida para seguir con sus operaciones la ley 111658 de 2006. A partir del ingreso a esta ley la organización negocia los pagos de las obligaciones con los terceros y se detiene la generación de intereses. Por tal motivo, actualmente la organización no puede acceder a nuevos créditos con entidades bancaria, debido a que en el momento de crisis fue reportada a las centrales de riesgo. Su único medio de financiación seria por medio de préstamos de socios e ingresos de las operaciones que realice actualmente la organización. 7.5.4. Política de costos, compras y ventas Política de costos Actualmente la organización maneja tres centros de costos (producción, administración y ventas), donde se tienen información de sus costos fijos. A pesar de tener facilidad para la obtención de información la organización no sabe cuál es su punto de equilibrio por falta de personal que realice 57 58 http://www.worldoffice.com.co/ Acuerdo extrajudicial de reorganización empresarial para empresas en quiebra. 74 estos análisis.. El costeo por producto es realizado por el personal de producción con supervisión del gerente general. Política de compras Las compras en su mayoría se realizan de contado debido a que la organización perdió el crédito en algunos de sus proveedores. En las compras que se realizan a crédito los proveedores p otorgan créditos de 25, 30, y 60 días. Las requisiciones de compra son realizadas en su mayoría en el momento que se acaba la materia prima. Existe un grado alto de dependencia de proveedores en una de sus materias primas(papel de aire pesado y liviano) debido a que existen solo 3 proveedores y la organización se debe adaptar a las condiciones que estos exigen. Política de ventas La organización otorga crédito a sus clientes de 15, 30, 45 y 60 días de pago, que está relacionado con el descuento otorgado. Los descuentos a distribuidores en productos fabricados por la empresa son del 45% para pago a 15 días del 40% pago a 30 días y menores descuentos según lo autorizado por el gerente comercial comercial, para crédito de más de 30 días. También se otorgan descuentos especiales por compra de grandes volúmenes, pero este lo determina y autoriza el gerente general y el gerente comercial. En cuanto a productos no fabricados por la empresa, se tiene como política ca mínimo ganarle el 5% del valor de la compra, y en caso que el vendedor otorgue un descuento mayor al cliente, el sistema no deja facturarlo. 7.6. Análisis de Producto 7.6.1. Portafolio de productos Actualmente PRODUCCIONES AYZ S.A.S. maneja dos categorías de productos, los fabricados y no fabricados por la empresa, que a su vez de divide en las siguientes categorías. Línea de filtros aire pesado Línea de filtros aire liviano Línea de filtros panales Línea especiales Productos plásticos Ilustración 34 Productos fabricados por la empresa. Fuente. Elaboración propia. 75 Aceites, lubricantes, Grasas y otros Filtros sellados de Combustible, aceite e hidráulicos Filtros elementos de Combustible, aceite e hidráulicos Filtros de Agua Repuestos Carcasas Embudos Ilustración 35 Productos no fabricados por la empresa Fuente. Elaboración propia. 7.6.2. Características del producto Entre las líneas de productos de filtros de aire, sus características son muy similares, pero como el interés se encuentra en la línea de aire pesado se explicara las partes del producto, y su forma de empaque. (Las Las características de la materia prima fueron explicadas en el numeral 7.4.1. Descripción ipción del proceso productivo productivo.) Los componentes principales de un filtro de maquinaria pesada son las tapas (metálica y de poliuretano) con un empaque o junta selladora selladora, un medio filtrante de papel que es la parte más importante en el filtro de aire y los cuerpos internos y externos en lamina que protegen el medio filtrante dándole rigidez. mpaque/Ju nta selladora Tapa Cuerpo exterior Cuerpo Interior Medio Filtrante Tapa Ilustración 36 Componentes principales de un filtro de aire Fuente. Elaboración propia. El empaque del producto final es realizado en bolsa de polietileno o extensible, donde es notoria una debilidad frente a su competencia, ya que esta además de la bolsa de plástico utiliza cajas para cada uno de sus productos. 76 7.7. Análisis de mercadeo 7.7.1. Descripción de las ventas y clientes Las ventas durante los últimos 4 años en la organización han tenido un comportamiento negativo, esto debido a la crisis presentada en el 2008 por la línea de negocios que manejaba anteriormente la organización (explotación y suministro de materiales granulares). Actualmente la organización vende en promedio 66 millones de pesos al mes. VENTAS 2005 - 2010 $ 2.500.000.000,00 VENTAS ($) $ 2.000.000.000,00 $ 1.500.000.000,00 VENTAS 2005 - 2010 $ 1.000.000.000,00 Lineal (VENTAS 2005 - 2010) $ 500.000.000,00 $2005 2006 2007 2008 2009 2010 Ilustración 37 Ventas últimos 6 años PRODUCCIONES A&Z S.A.S. Fuente. Elaboración propia. Entre sus principales clientes se encuentran distribuidores de filtros en diferentes ciudades de Colombia, empresas de ingeniería, constructoras, consumidores directos entre otros. De sus clientes el 65% son distribuidores y el 35% se encuentran entre empresas de ingeniería, constructoras, consumidores directos entre otros. Algunos de sus principales clientes son: • • • Agrofilter S.A.S Industrias Zarofil S.A.S. Dosmopar S.A.S. • • • Agrofilter del llano S.A.S. Agrofilter de la sabana S.A.S. Agrofilter de la costa S.A.S. 7.7.2. Canales de distribución Actualmente la organización tiene dos canales de distribución, directo e indirecto. En su canal indirecto el producto terminado sale de la fábrica hacia el punto de venta donde es almacenado y vendido al consumidor final. El canal indirecto el producto terminado después de ser almacenado 77 en el punto de venta, es alistado y enviado hacia los distribuidores de diferentes ciudades de Colombia, donde a su vez estos les venden al consumidor final. Fabricante Colombia FILTROS AYZ Almacén PRODUCCIONES AYZ S.A.S. Distribuidores en Colombia Consumidor Final • • Dueños de vehículos Empresas • • • • • Del gobierno De construcción Transporte Minería Industrial Ilustración 38 Canal de distribución. Fuente. Elaboración propia. 7.8. Análisis de competitividad 7.8.1. Descripción de la competencia La industria de los filtros, está distribuida a los largo de todo el país, en donde las principales fábricas de filtros se pueden encontrar en Bogotá, Valle del cauca, Bucaramanga y Medellín, ciudades en donde esta industria tiene el mayor desarrollo y de las cuales se obtiene o produce la mayor cantidad de filtros que se distribuyen en Colombia. La principal competencia de PRODUCCIONES A&ZS.A.S. son fabricantes de filtros de aire a nivel nacional y empresas importadoras de filtros de diferentes partes del mundo, donde encontramos las siguientes marcas de filtros: Competencia nacional: • Filtros Donsson • Filtros Franing • Filtros Master • Filtros Partmo • Tecnifil Competencia filtros importados: • Baldwin filters • Fleetguard • Mann Filter • Donaldson • WixFilters 78 Se analizo la principal competencia nacional con el fin de de determinar las principales fortalezas, oportunidades, debilidades y amenazas que tiene PRODUCCIONES AYZ S.A.S. La principal competencia es la siguiente: Filtros Donsson • • • • • 59 Son distribuidores en el territorio de Colombia, Ecuador y Venezuela y están penetrando en mercados norte americanos y se encuentra en el mercado desde hace 40 años. Certificación del sistema de gestión de calidad bajo los parámetros ISO9000 versión 2000. La página web carece de información de precios de los productos, por lo tanto no hay ventas a través de la página. El página solo arroja información técnica y de disponibilidad de algún producto. Son distribuidores autorizados de la marca Baldwin filters en Colombia. Su distribución es por distribuidores y por dos puntos de venta propios. Filtros Franig 60 • • • • • • La empresa se dedica desde hace más de 55 años a la fabricación y suministro de unidades filtrantes dirigidas a los sectores automotriz, agrícola e industrial. Son distribuidores en el territorio de Colombia, EEUU, Centro América, Ecuador, Chile y Venezuela. Cuenta con la certificación ISO 9001: 2000 La página web carece de información de precios de los productos, por lo tanto no hay ventas a través de la página. El página solo arroja información técnica y de disponibilidad de algún producto. Maneja dos líneas de producto principalmente: filtros de aire y filtros sellados. Su distribución es por medio de grandes distribuidores. No posee puntos de ventas Filtros Master61 • La empresa se dedica hace más de 20 años al suministro de filtros a la industria automotriz, agrícola e industrial. 59 http://www.donsson.com http://www.franigfilters.com 61 http://www.filtrosmaster.com.co 60 79 • La página web carece de información de precios de los productos, por lo tanto no hay ventas a través de la página. El página solo arroja información técnica y de disponibilidad de algún producto. • Sus canales de distribución está centrado en la cadena de talleres de cambio de aceite Oil filter. 7.8.2. Análisis DOFA OPORTUNIDADES AMENAZAS • Crecimiento del parque automotor. • 5 Competidores fuertes en el mercado • Programa de transformación productiva. • Incursión de productos del extranjero con • No hay productos sustitutos en el mercado. menor precio que el nacional • Proveedores únicos de ciertas materias primas FORTALEZAS DEBILIDADES • Gran variedad de referencias • • Presencia de fuertes políticas de Calidad • Experiencia en el mercado por más de 28 años • Baja liquidez económica • Buen Servicio al cliente • Deficiencia en la obtención de información • Flexibilidad en producción • Planta de producción Cumplimiento en filtros especiales (retrasos en entregas) para la toma de decisiones • Manejo de catálogos Tabla 28 Análisis DOFA PRODUCCIONES AYZ S.A.S. 80 8. PLANEACIÓN DE LA EXPORTACIÓN A la hora de realizar una exportación es de gran importancia diseñar un plan de mercadeo internacional, en el cual se establecerán los objetivos y las metas de la exportación. En este capítulo se explicara los objetivos, estrategias, formas de búsqueda de clientes y mecanismos de familiarización con el mercado. 8.1. Objetivos Objetivo general • Exportar a Chile productos del sector de Autopartes más específicamente Filtros de aire para automotores y maquinaria pesada de la marca FILTROS AYZ. Objetivos específicos • • • • • Generación de estrategias dirigidas a la empresa Generación de estrategias dirigidas al producto Generación de estrategias dirigidas al mercado Búsqueda de clientes Mecanismos para familiarización con el mercado 8.2. Estrategias Para penetrar el mercado internacional es necesario generar estrategias para la empresa exportadora, su producto y el mercado a que se espera llegar para tener unos buenos resultados. Las estrategias son las siguientes: 8.2.1. Estrategias dirigidas a la empresa Estrategia de costos Un factor decisivo de compra en el segmento de mercado de repuestos alternativos en Chile según la investigación de mercados realizada, es su precio, por lo cual es de vital importancia que la organización trabaje en estrategias para la disminución de sus costos. Se plantean las siguientes estrategias: 81 • Realizar negociaciones con los proveedores en disminución de precios de materia prima de dos formas: Descuentos otorgados por pago de contado o descuentos otorgados por compras de grandes volúmenes de materia prima. Según lo hablado con el proveedor de lamina este otorga un 5% de descuento por pago de contado o por la compra de grandes cantidades. • En producción por la mala planeación de los pedidos de materia prima, se presentan paradas y disminuciones en las unidades producidas en el mes, por lo cual se deberá generar una estrategia para la planeación de las materias primas en producción. Esta estrategia se generara con capacitaciones al jefe de producción (ver costo en estrategia de recursos humanos). Estrategia de servicio Actualmente la organización no tiene un medio en el cual se pueda comunicar con el consumidor final del producto, y sus intermediarios en el canal de distribución, por lo cual se propone la siguiente estrategia: • Implantar un chat en su página web con herramientas gratis disponibles en la web donde la organización atienda atención al cliente, recomendaciones, sugerencias, reclamaciones, estado de pedidos y demás información solicitada por personal externo a la organización. El costo de esta estrategia es de $ 50,000 pesos, que es de la persona que incorpore el chat a la pg web. El costo de mantenimiento es $ 0 pesos debido a que son herramientas gratis disponibles en la web. Estrategia de capital Actualmente las organizaciones se encuentran en un sector dinámico en el cual si no reacciona a tiempo puede llegar a causar problemas, por lo cual se plantea la siguiente estrategia: • Estar informado de tecnología de punta del sector productivo para implantarlo en la organización en el menor tiempo posible. Esta estrategia se realizara con visitas a ferias e investigación de la competencia. No tiene ningún costo debido a que a la organización le obsequian las invitaciones a las ferias y la investigación de la competencia será una tarea del personal encargado de producción. Estrategia de Recursos Humanos La forma de administrar, producir y realizar las ventas en una organización son temas que cambian constantemente, en donde la organización si no tienen preparado a su personal en estos temas, se 82 presenta una gran debilidad con su competencia que si lo hace, por lo cual se plantea la siguiente estrategia: • Realizar capacitaciones por lo menos una al mes en temas de administración, producción y ventas en la organización para contar con información y herramientas actualizadas para tener un mejor desempeño. El costos de estas capacitaciones se encuentran entre $ 50,000 y $ 100,000 pesos 8.2.2. Estrategias dirigidas al producto Estrategia de calidad Los procesos en una organización inciden en sus resultados, por lo cual al realizar una compra de materia prima de mala calidad, esto se verá reflejado en su producto. Para prevenir este tipo de problemas de calidad se propone la siguiente estrategia: • Volver a implantar la norma ISO 9001 en donde se estandarice los procesos y se garantice calidad en sus proveedores, personal y demás entes relacionados con la organización. El costo de esta estrategia es de $ 50,000 pesos por asesoría de una hora. Su implantación será de 6 meses con asesoría de dos horas por mes, para un costo total de $ 600,000. Pesos. Estrategia de diseño Un filtro de aire es un producto estandarizado que debe tener unas características específicas para que cumpla su función, por lo cual como estrategia de diseño se plantearía: • Buscar nuevas alternativa de materias primas donde se mantenga o mejore su calidad, generando un menor costo en el producto con reducción de precios de materia prima y tiempos de producción. Esta estrategia se generara con capacitaciones al jefe de producción (ver costo en estrategia de recursos humanos). Estrategia de empaque Actualmente la organización presenta una debilidad en su empaque, esto con relación a su competencia que empaca el producto además de una bolsa una caja, por lo cual se plantearía la siguiente estrategia: • Buscar alternativas de empaques en ferias o con expertos en donde se mejores el empaque del producto para garantizando su protección y mejorar su presentación. Su 83 costo dependerá del empaque seleccionado, que puede ser desde la compra de cajas de cartón hasta la compra de maquinaria especializada para empacar. 8.2.3. Estrategias dirigidas al mercado Estrategia de precios Debido a que el producto a ofrecer es un repuesto alternativo, y no es conocido en el mercado chileno se generar la siguiente estrategia: • Se manejara una lista de precios en el punto de distribución, el cual será el precio de venta al consumidor final. El precio ofrecido al distribuidor será el costo del producto en planta mas la utilidad deseada por la organización que será del 20%, más la suma de todos los gastos que se incurre dejar el producto en el lugar acordado con el cliente. El precio de venta al consumidor final será el precio otorgado al distribuidor más la utilidad deseada por este. Los precios siempre deberán ser menores o iguales a los de la competencia, esto debido a que el precio se establecerá como una estrategia de penetración de mercados.(Ver numeral 10 análisis financiero del proyecto) Estrategia de promoción Se realizara tres estrategias de promoción la primera por internet, la segunda dirigida al punto de venta y la tercera dirigida al consumidor final. Las estrategias son: (Ver Anexo 6.) • Por internet se dará a conocer la empresa por medio de directorios empresariales, ferias industriales y demás mecanismos de comunicación con posibles clientes, donde estos tendrán acceso a la pg web de la organización y tendrán acceso a información de las principales características del producto. El costo de esta estrategia es % 0 pesos en lo relacionado a internet y $ 15,000 pesos en promedio por persona para el ingreso a las ferias industriales. • En el punto de venta se realizara dos tipos de promoción. La primera será un catálogo general y la segunda un catalogo especifico de los productos. El general tendrá énfasis en las diferentes líneas de productos de la organización y el especifico será un catalogo donde explique las características principales de cada referencia. El costo de estos catálogos es de $ 300,000 pesos con su impresión y diseño de 1000 unidades 84 • La promoción en el consumidor final se realizara con folletos informativos sobre recomendaciones para el cambio del filtro en el motor e información del periodo de cambio. Con esto se espera recordación de marca por parte del consumidor final. El costo de la elaboración de 1000 folletos es de 100,000 pesos. Estrategia de distribución La estrategia de distribución se realizara por medio de distribuidores de repuestos alternativos en donde a su vez esto lo hacen llegar al consumidor final. El canal de distribución del producto será el siguiente: Fabricante Colombia Gran distribuidor Detallista FILTROS AYZ Consumidor Final • • Dueños de vehículos Empresas • Del gobierno • De construcción • Transporte • Minería • Industrial Ilustración 39 Canal de distribución Fuente. Elaboración propia. 8.3. Búsqueda de clientes La búsqueda de clientes se puede realizar por medio de directorios generales y especializados, bases de datos, ferias, cámaras de comercio, visitas al mercado objetivo entre otros medios. Para este caso se utilizo la base de datos de Legiscomex62, donde se encontró información de 336 empresas chilenas que han importado el producto con posiciona arancelaria 8421310000, en el año 2010. Esta base de datos muestra una lista de posibles clientes del producto ofrecido. 62 Base de datos www.legiscomex.com disponibilidad con la biblioteca de la Pontificia Universidad Javeriana 85 Algunas de estas son: IMPORTADOR DISTRIBUIDORA CUMMINS CHILE S. FINNING CHILE S.A. SALINAS Y FABRES S.A. ADASME Y LAZCANO LTDA. DETROIT CHILE S.A. AUTOMOTORES GILDEMEISTER S.A. MINEPRO CHILE S.A. EMASA EQUIPOS Y MAQUINARIAS S. COMERCIAL KAUFMANN S.A. GENERAL MOTORS CHILE S.A. MACO INTERNATIONAL S.A. SIGDOTEK S.A BUCYRUS CHILE LTDA. KOMATSU CHILE SA. J.RIVEROS S.A.I.C. VOLVO C.V.Y C.E.SOUTH CONE LTD MMC CHILE S.A. SKC MAQUINARIA S.A DIST. AUTOMOTRIZ MARUBENI LTDA MANNHEIM S.A. Suma de Valor FOB (USD) 2010 $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ $ 4.655.193,89 2.142.607,32 1.527.814,90 832.974,41 729.675,43 692.398,86 668.321,04 607.528,75 597.420,49 591.511,78 581.058,87 550.513,78 538.636,91 405.874,13 359.196,33 308.492,08 290.522,63 255.589,05 243.089,39 238.607,63 Tabla 29 Posibles importadores en el mercado Chileno Fuente. Elaboración propia. El siguiente paso es la obtención de información básica para realizar el contacto y dar a conocer los productos que ofrece la organización. (Ver Anexo 7 posibles clientes). Para la realización de este trabajo se contacto al señor Jorge Marticorena, Gerente general de la empresa distribuidora FILTROS MARTICORENA S.A., el cual se considera como el posible cliente para el año 2012. Sus datos principales son: Nombre Empresa: Pg web: Teléfonos: Contacto: Filtros Marticorena S.A. http://www.filtrosmarticorena.cl (562) 521 9873 – (562)521 2719 Jorge Marticorena e-mail: Dirección: Cargo: info@filtrosmarticorena.cl Av. Lo Ovalle 0178 - La Cisterna, Santiago Gerente General 86 8.4. Mecanismos de familiarización con el mercado Ya teniendo el contacto de posibles clientes se deben crear mecanismos de familiarización con el mercado que puede ser por medio de representantes, agentes o negociaciones directamente con el cliente. El ingreso del producto al mercado internacional se puede realizar por medio de: un representante, agente, distribuidor, mayorista, minorista, consumidor final, asociaciones de Joint Ventures63, consorcios, franquicias, licencias, acuerdos contractuales entre muchos más En este caso para los filtros de aires el ingreso del producto en un corto plazo se realizara por medio de distribuidores que a su vez le venderán al consumidor final, pero para tener mejores mecanismos de familiarización, a largo plazo se recomienda: • Misiones internacionales Son viajes de estudio donde se puede encontrar los posibles clientes. Generalmente son viajes organizados por cámaras de comercio nacionales o binacionales, entidades de promoción de exportaciones o por gremios. • Las ferias internacionales Son encuentro de empresarios, donde se presenta grandes oportunidades para ofrecer su producto. Estas ferias son organizadas por cámaras de comercio nacionales o binacionales, entidades de promoción de exportaciones, gremios y empresas organizadoras del eventos. Las ferias internacionales constituyen una de las principales herramientas para promocionas productos en otros países, logrando ser una buena estrategia de promoción. Se recomienda antes de ser expositor en una feria asistir anteriormente como observador y preparar muy bien su participación. Para PRODUCCIONES AYZ S.A.S. se recomienda la feria internacional de Bogotá, exposición industrial que se realiza cada dos años desde hace 58 años y hace 12 se consolido como el evento especializado dirigido a las nuevas tecnologías aplicadas a todas las industrias. La próxima feria se realizara del 1 al 5 de octubre del 2012 en corferias donde se espera que más de 800 expositores concreten negocios, intercambien conocimientos, se actualicen en los nuevos desarrollos tecnológicos en la Industria y entren en contacto con cerca de 54.000 visitantes 63 Union de distintas empresas en donde aprovechan mejor los recursos 87 profesionales esperados. El costo para visitar la feria se encuentra en promedio $ 15,000. Pesos por persona, y el costo64 de expositores es de: • Área cubierta $500,000. Por m2. USD $280 por m2. Incluye: una toma corriente, doble tapete de tráfico pesado, panelearía divisora, consumo de 2Kw de energía monofásica, credenciales e invitaciones por área de exhibición, inclusión en el cátalo de expositores. • Área libre $270,000. Por m2. USD $150 por m2. Incluye: una toma corriente doble, consumo de 2Kw de energía monofásica, credenciales e invitaciones por área de exhibición e inclusión en el catalogo de expositores. Ilustración 40 Feria internacional de Bogotá Fuente. Corferias Bogotá 8.5. Instituciones encargadas de apoyar a los exportadores. En Colombia las instituciones encargadas de apoyar a los exportadores se clasifican en dos, primero en asesoría y segundo en financiación. La información brindada para exportadores o posibles exportadores está enfocado en temas de: Trámites de exportación, estudios de mercado, Oportunidades comerciales, Oferta Exportable de bienes y servicios, Demanda potencial de los productos exportables, Acuerdos Comerciales, y Preferencias Arancelarias. En asesoría encontramos a las siguientes entidades: 65 • 64 65 Proexport : “Entidad encargada de promover las exportaciones nacionales en el exterior, en una tarea dirigida a duplicarlas y a convertir al país en una nación con mentalidad exportadora. Adelanta actividades de promoción con las empresas exportadoras encaminadas a incrementar y diversificar la oferta exportable nacional en el mercado Tomado el 11/10/2011 de http://www.feriainternacional.com/ Tomado el 21/10/2011 de http://www.infomigrante.org/infocolombia/content/category/8/107/90/ 88 internacional. Estas actividades están dirigidas específicamente a la inteligencia de mercados, capacitación especializada, misiones compradoras, participación en Ferias Internacionales, al igual que el apoyo incondicional a la comercialización internacional y a la gestión interinstitucional.” • Ministerio de Comercio exterior: “El Ministerio de Comercio Exterior dirige, coordina, ejecuta y vigila la política de comercio exterior de bienes, servicios y tecnología, en concordancia con los planes de desarrollo del país. La entidad centra sus actividades en tres áreas fundamentales: Negociaciones internacionales, análisis de la evolución del comercio exterior colombiano y apoyo al sector exportador. El Ministerio es líder en el proceso de crecimiento del sector externo, trabajando en coordinación con los sectores productivos de la Nación, cuyo buen desempeño resulta indispensable para la mayor participación de la actividad exportadora en el crecimiento económico nacional.” En cuanto a la financiación existen programas y entidades que ayudan a los exportadores a conseguir financiación y recursos para realizar sus exportaciones, entre estas instituciones se encuentran: • Bancoldex: “Es un banco de segundo piso que canaliza líneas de crédito a través de las instituciones financieras que operan en el país, redes contando recursos en moneda nacional y extranjera, y diseñando productos financieros que permitan exportar más mercancías colombianas a un mayor número de países y regiones geográficas. Todas las solicitudes de crédito deberán ser tramitadas a través de un intermediario financiero tales como: * Bancos * Corporaciones Financieras * Compañías de Financiamiento Comercial * Bancos Comerciales Nacionales o del Exterior, que financien al importador de productos y servicios colombianos.” • Fiducoldex: “Esta empresa presta servicios fiduciarios especializados, dirigidos prioritariamente al sector del comercio exterior. Dentro de su trabajo se destaca las fiducias de inversión de portafolios a la medida, de garantía, de administración y pagos, del mercado de capitales, inmobiliaria y la integral de proyectos. Su mayoría accionaria corresponde al Banco de Comercio Exterior (89%), mientras que el restante 11% está conformado por los gremios de la producción y la Cámaras de Comercio de las principales ciudades del país.” Segurexpo: “Es un compañía aseguradora especializada en el seguro de crédito, el cual brinda un efectivo mecanismo de apoyo a las empresas colombianas como herramienta de protección frente al riesgo de no pago de sus ventas” • 89 9. PROGRAMA DE EJECUCIÓN Y SEGUIMIENTO DEL PLAN DE EXPORTACIÓN Una vez realizado el plan de penetración de mercado, se estará listo para empezar la tarea de lograr la presencia de la empresa y el producto en el exterior, pero para eso se deberá realizar un plan de ejecución y seguimiento, y logística para la exportación. 9.1. Ejecución y seguimiento La ejecución y el seguimiento de un plan de exportación se realiza con el fin de identificar si se están cumpliendo con los objetivos y metas trazados en la planeación de la exportación. Este debe ser revisado periódicamente y ser aprobado por la dirección de la empresa. En este documento se especifica: • Objetivo general • Segmento objetivo • Estrategias para penetrar, consolidar o mantenerse en el mercado • Metas de exportación anuales discriminadas por mercado y producto • Actividades a ejecutar • Cronograma de ejecución • Presupuesto y fuentes de financiación Para la empresa PRODUCCIONES AYZ S.A.S. su documento de ejecución y seguimiento del plan de exportación sería el siguiente, • Objetivo general Exportar a Chile productos del sector de Autopartes más específicamente Filtros de aire para automotores y maquinaria pesada de la marca FILTROS AYZ. • Segmento objetivo El segmento objetivo es llegar a dueños de vehículos, empresas del gobierno, construcción, transporte minería e industrias que tengan la necesidad de compra de un repuesto alternativo, por medio de un distribuidor66 que manejara la marce FILTROS AYZ 66 Filtros Marticorena S.A. 90 • Estrategias para penetrar, consolidar o mantenerse en el mercado Se generaron 3 tipos de estrategias, dirigidas a la empresa, al producto y al mercado. 1. Estrategias dirigidas a la empresa Estrategia de costos Un factor decisivo de compra en el segmento de mercado de repuestos alternativos en Chile es su precio, por lo cual es de vital importancia que la organización trabaje en estrategias para la disminución de sus costos por lo cual se plantean las siguientes: • Realizar negociaciones con los proveedores en disminución de precios de materia prima de dos formas: Descuentos otorgados por pago de contado o descuentos otorgados por compras de grandes volúmenes de materia prima. • En producción por la mala planeación de los pedidos de materia prima, se presentan paradas y disminuciones en las unidades producidas en el mes, por lo cual se deberá generar una estrategia para la planeación de las materias primas en producción. Estrategia de servicio Actualmente la organización no tiene un medio en el cual se pueda comunicar con el consumidor final del producto, y sus intermediarios en el canal de distribución por lo cual se propone la siguiente estrategia: • Implantar un chat en su página web con herramientas gratis disponibles en la web donde la organización atienda atención al cliente, recomendaciones, sugerencias, reclamaciones, estado de pedidos y demás información solicitada por personal externo a la organización. Estrategia de capital Actualmente las organizaciones se encuentran en un sector dinámico en el cual si no reacciona a tiempo puede llegar a causar problemas, por lo cual se plantea la siguiente estrategia: • Estar informado de tecnología de punta del sector productivo para implantarlo en la organización en el menor tiempo posible. Estrategia de Recursos Humanos La forma de administrar, producir y realizar las ventas en una organización son temas que cambian constantemente, en donde la organización si no tienen preparado a su personal en estos temas, se presenta una gran debilidad con su competencia que si lo hace, por lo cual se plantea la siguiente estrategia: • Realizar capacitaciones por lo menos una al mes en temas de administración, producción y ventas en la organización para contar con información y herramientas actualizadas para tener un mejor desempeño. 91 2. Estrategias dirigidas al producto Estrategia de calidad Los procesos en una organización inciden en sus resultados, por lo cual al realizar una compra de materia prima de mala calidad, esto se verá reflejado en su producto. Para prevenir este tipo de problemas de calidad se propone la siguiente estrategia: • Volver a implantar la norma ISO 9001 en donde se estandarice los procesos y se garantice calidad en sus proveedores, personal y demás entes relacionados con la organización. Estrategia de diseño Un filtro de aire es un producto estandarizado que debe tener unas características específicas para que cumpla su función, por lo cual como estrategia de diseño se plantearía: • Buscar nuevas alternativa de materias primas donde se mantenga o mejore su calidad, generando un menor costo en el producto con reducción de precios de materia prima y tiempos de producción. Estrategia de empaque Actualmente la organización presenta una debilidad en su empaque, esto con relación a su competencia que empaca el producto además de una bolsa una caja, por lo cual se plantearía la siguiente estrategia: • Buscar alternativas de empaques en ferias o con expertos en donde se mejores el empaque del producto para garantizando su protección y mejorar su presentación. 3. Estrategias dirigidas al mercado Estrategia de precios Debido a que el producto a ofrecer es un repuesto alternativo, y no es conocido en el mercado chileno se generar la siguiente estrategia: • Se manejara una lista de precios en el punto de distribución, el cual será el precio de venta al consumidor final. El precio ofrecido al distribuidor será el costo del producto en planta mas la utilidad deseada por la organización que será del 20%, más la suma de todos los gastos que se incurre dejar el producto en el lugar acordado con el cliente. El precio de venta al consumidor final será el precio otorgado al distribuidor más la utilidad deseada por este. Los precios siempre deberán ser menores o iguales a los de la competencia, esto debido a que el precio se establecerá como una estrategia de penetración de mercados.(Ver numeral 10 análisis financiero del proyecto) Estrategia de promoción Se realizara tres estrategias de promoción la primera por internet, la segunda dirigida al punto de venta y la tercera dirigida al consumidor final. Las estrategias son: (Ver Anexo 6.) 92 • • • Por internet se dará a conocer la empresa por medio de directorios empresariales, ferias industriales y demás mecanismos de comunicación con posibles clientes, donde estos tendrán acceso a la pgweb de la organización y tendrán acceso a información de las principales características del producto. En el punto de venta se realizara dos tipos de promoción. La primera será un catálogo general y la segunda un catalogo especifico de los productos. El general tendrá énfasis en las diferentes líneas de productos de la organización y el especifico será un catalogo donde explique las características principales de cada referencia. La promoción en el consumidor final se realizara con folletos informativos sobre recomendaciones para el cambio del filtro en el motor e información del periodo de cambio. Con esto se espera recordación de marca por parte del consumidor final. Estrategia de distribución La estrategia de distribución se realizara por medio de distribuidores de repuestos alternativos en donde a su vez esto lo hacen llegar al consumidor final. El canal de distribución del producto será el siguiente: Fabricante Colombia Gran distribuidor Detallista FILTROS AYZ Consumidor Final • • Dueños de vehículos Empresas • • • • • Del gobierno De construcción Transporte Minería Industrial Ilustración 41 Canal de distribución Fuente. Elaboración propia. • Metas de exportación anuales discriminadas por mercado y producto Las metas de exportación en el primer año será el envió de un pallet al mes que contendrá 96 unidades, para un total de 1152 unidades al año. En el segundo año se esperara aumentar 1 pallets al mes, logrando exportar en el año 24 pallets lo que equivale a 2304 unidades. Los siguientes años se espera el aumento de un pallet al mes. La meta es llegar a un solo distribuidor mayorista que será el encargado de representar la marca de FILTROS AYZ en chile. Inicialmente las 93 cantidades serán pequeñas debido a la estrategia de penetración en el mercado, donde se aumentara las unidades a exportar a medida que se da a conocer la marca. • Actividades a ejecutar Las actividades a ejecutar para la ejecución del plan de exportación son: - Investigar y familiarizarse con el mercado que se espera llegar Investigar las condiciones de la empresa a exportar Generar estrategias para la empresa, producto y mercado Búsqueda de posibles clientes Entablar relaciones de negocios Logística de transporte Determinar los recursos necesario para la realización de la exportación Realizar trámites legales para la exportación • Cronograma de ejecución CRONOGRAMA DE ACTIVIDADES Proyecto: Plan de exportacion Periodo PRODUCCIONES AYZ S.A.S. MES 1 MES 2 MES 3 MES 5 MES 4 Mes No. 1 ACTIVIDAD Investigar y familiarizarse con el mercado que se espera llegar 2 Investigar las condiciones de la empresa a exportar 3 Generar estrategias para la empresa, producto y mercado Semana 1 2 3 4 1 2 3 4 1 2 3 4 1 2 3 4 1 2 3 4 Planeada Ejecutada Planeada Ejecutada Planeada Ejecutada 4 Búsqueda de posibles clientes 5 Entablar relaciones de negocios Planeada Ejecutada Planeada Ejecutada 6 Logística de transporte 7 Determinar los recursos necesario para la realización de la exportación Planeada Ejecutada Planeada Ejecutada 8 Realizar trámites legales para la exportación Planeada Ejecutada Observaciones Firma aprobacion gerencia Firma responsable del programa de exportacion Tabla 30 Cronograma de actividades de ejecución y seguimiento. Fuente. Elaboración propia. • Presupuesto y fuentes de financiación Se establece el presupuesto necesario para realizar la importación del producto, teniendo en cuentas los costos y gastos de: Producto, embalaje, transportes, seguros y demás gastos generados por la importación, para establecer el monto necesario y buscar la fuente de financiación. 94 En este caso las fuentes de financiación son de inversión de socios, debido a que la organización no tiene acceso a préstamos con entidades bancarias. El valor necesario para la exportación es de $ 26,579,007. En el capítulo 10 se explica en detalle lo correspondiente a este valor. • Evaluación de resultados Se deberá realizar una evaluación de los resultados según al cumplimiento de las metas y objetivos. Se deberá evaluar cada actividad con respecto al cumplimiento de los objetivos fijados y el plan se deberá evaluar anualmente, en relación con las metas propuestas. 9.2. Logística para la exportación La logística es una labor que integra varias aéreas de la empresa desde la obtención de la materia prima hasta la distribución del producto al consumidor final. Para asegurar el éxito de la exportación es necesario realizar el proceso dentro de un plan logístico empresarial e integral que se explicara a continuación. 9.2.1. Logística empresarial La logística empresarial es el procesos de planificación, operación y almacenaje desde el canal de abastecimiento hasta el punto de venta del producto, con el fin de siempre satisfacer los requerimientos del cliente, en condiciones de optima calidad, justo a tiempo y con precios competitivos. Esta actividad que vincula las diferentes aéreas de la empresa, desde la programación de compras hasta el servicio posventa, pasando por el canal de abastecimiento, la planificación y gestión de la producción, el almacenamiento, manejo de inventarios, empaques transportes, distribución y flujo de información son labores de gran importancia donde la organización deberá generar estrategias y control para su correcto funcionamiento. La caracterización de la cadena de valor de PRODUCCIONES AYZ es la siguiente. 95 Ilustración 42 Caracterización de la cadena de valor PRODUCCIONES AYZ S.A.S. Fuente. Elaboración propia. 9.2.2. Distribución física internacional La distribución física internacional es el sistema que permite visualizar la cadena por la que atraviesa el producto desde el momento que se encuentra en el sitio de despacho hasta que llega al punto de venta. Un plan de distribución física para exportaciones permite evaluar las mejores opciones en relación con el transporte, costos y tiempos de la distribución física internacional (DFI). En el plan de DFI el producto se convierte en carga o en un embarque, donde las principales variables que se deben tener en cuenta para el análisis y buena planeación logística son: • • • Características del embarque: tipo de producto, características de la carga, condiciones de venta y los lugares de tránsito. Componentes de costo y tiempo de transito: en el país de origen, durante el tránsito internacional y el país importador. Costos directos: se debe tener en cuenta costos de embalaje, mercado, documentación, unitarización, manipuleos, seguros, transportes, almacenamientos, aduanas, aduanas bancos y agentes. 96 • Costos indirectos: Tener en cuenta costos de administrativos y financieros. Esta elaboración de la cadena la debe realizar el exportador, la cual deberá estar en constante seguimiento, debido a cambia por factores de cliente, tipo de producto, tipo de mercado entre otras variables. Con el buen diseño de DFI se generara una ventaja competitiva, diferenciación de la competencia y ser siempre la primera opción para el cliente. La cadena logística de exportación se explica gráficamente a continuación. Ilustración 43 Cadena logística de exportación Fuente. Cámara de comercio de Bogotá 67 Además de la planeación de la distribución física internacional, el procesos de exportación requiere llevar a cabo trámites ante diferentes organismos y diligenciar algunos documentos, esto va relacionado con la clase de producto a exportar ya que algunos necesitan el visto bueno expedido por entidades según su necesidad. En el anexo 9 se encuentra los tramites a realizar en el momento de la exportación y en el Anexo 10 se encuentra formatos de certificados de origen para exportar a Chile. Para la exportación de la empresa los costos de logística internacional fueron tomados de una cotización realizada por DHL (ver Anexo 8.) 67 Imagen tomada de TALLER PRACTICO. Costeo de exportaciones diapositiva 8. 97 10. EVALUACION Y PROYECCIÓN FINANCIERA 10.1. Análisis de costos e inversión para la exportación Para el cálculo de los costos de la exportación se procede a realizar la proyección de las unidades a vender teniendo en cuenta que año tras año se incrementara de forma lineal, como se puede ver en la siguiente tabla Proyeccion volumen exportacion 2.012 1.152 2.013 2.304 2.014 3.456 2.015 4.608 2.016 5.760 Es así que para el primer año se exportaran 1.152 unidades las cuales están compuestas por pallets de 96 unidades por mes. Por tanto para la exportación de este volumen es necesario incurrir en gastos de embalaje, transporte y mano de obra adicional para la elaboración de dichas unidades como se puede observar en la siguiente tabla Embalaje Proyeccion Em balaje (COP$) Precio embalaje por pallet Precio total embalaje 2.012 389.264 389.264 2.013 402.888 805.775 2.014 416.989 1.250.966 2.015 431.583 1.726.334 2.016 446.689 2.233.444 Transporte marítimo Para el costo de transporte se basaron los cálculos en una cotización enviada por la empresa DHL y además de ello se realizaron cálculos para el volumen de exportación, como se puede observar en la siguiente tabla: 98 Transporte marítimo 2.011 2.012 389.264 2.013 805.775 2.014 1.250.966 2.015 1.726.334 2.016 2.233.444 2,3 93 4,5 186 6,8 279 9,0 372 11,3 465 13,5 558 288.000 462.924 117.000 250.560 2.448 450.000 568.790 121.095 259.330 2.534 612.000 675.110 125.333 268.406 2.622 774.000 781.898 129.720 277.800 2.714 936.000 889.173 134.260 287.523 2.809 1.098.000 996.949 138.959 297.587 2.907 79.866 13.050 159.732 26.100 239.598 39.150 319.464 52.200 399.330 65.250 479.196 78.300 Flete Nacional Total Fletes y Origen 56.916 807.840 113.832 1.132.622 170.748 1.457.858 227.664 1.783.562 284.580 2.109.753 341.496 2.436.445 Servicio agenciam iento aduanero Comision de aduana [0,35%] Gastos operacionales Elaboracion de certificado de origen DUA (Dex) VUCE Fotocopias y comunicaciones 142.527 2.827 70.000 35.000 12.000 12.000 10.700 148.554 3.964 72.450 36.225 12.420 12.420 11.075 154.753 5.103 74.986 37.493 12.855 12.855 11.462 161.130 6.242 77.610 38.805 13.305 13.305 11.863 167.693 7.384 80.327 40.163 13.770 13.770 12.278 174.447 8.528 83.138 41.569 14.252 14.252 12.708 132.795 24.144.480 274.885 49.979.074 426.759 77.592.512 588.927 107.077.666 761.925 138.531.731 1.413.971 1.887.495 2.371.452 2.866.373 3.372.817 Em balaje Tasa de cam bio esperada Volum en proyectado de exportacion [m 3] Volum en proyectado de exportacion [Kg] Flete Internacional Costo B/ventura - Valparaiso Gastos en origen B/L fee Manejo Document fee Consolidacion Mounting Seguro [0,55%] Ventas [Col$] Ventas [USD] TOTAL GASTOS 1.800 Tabla 31 Gastos de transporte y embalaje 99 Mano de obra Debido a que la empresa incrementa su volumen de producción se estima la contratación de dos operarios adicionales al personal vinculado el cual éstas serán contratados bajos los parámetros legales del régimen laboral INVERSION La inversión del proyecto para dar comienzo a la exportación está dada por aporte de los socios con un capital de $ 26.579.007 en donde este capital serán los egresos en los cuales se incurre en el primer año de exportación. 10.2. Proyecciones Para determinar la viabilidad del proyecto se procedió a elaborar el flujo de caja en donde se observa los costos y gastos en los que se incurre para realizar la operación. Inflacion esperada 3,5% 1 2.011 PESOS COLOMBIANOS Volumen [Unidades] Costo [Col$/Unidad] Precio venta [Col$/Unidad] Esperado Costo total mercancia VENTAS [miles] Otros gastos 20.250 800.000 2 2.012 1.152 20.959 26.378 24.144.480 30.387.347 828.000 3 2.013 2.304 21.692 26.850 49.979.074 61.862.384 856.980 4 2.014 3.456 22.452 27.628 77.592.512 95.482.466 886.974 5 2.015 4.608 23.237 28.507 107.077.666 131.359.572 918.018 6 2.016 5.760 24.051 29.446 138.531.731 169.610.894 950.149 El volumen de ventas proyectado esta dado para el envío de un embarque mensual cada año con incrementos lineales anuales. Por otro lado se espera una ganancia del 20% al precio por unidad del producto para la venta en la exportación. FLUJO DE CAJA 2.011 OPERACION Ingresos Ventas Egresos Compras Gastos Embalaje Personal Otros gastos 2.012 2.013 2.014 2.015 2.016 5.025.603 30.387.347 30.387.347 25.361.744 24.144.480 1.217.264 389.264 3.976.064 61.862.384 61.862.384 57.886.320 49.979.074 7.907.246 805.775 6.244.491 856.980 9.320.188 95.482.466 95.482.466 86.162.278 77.592.512 8.569.766 1.250.966 6.431.826 886.974 15.012.774 131.359.572 131.359.572 116.346.799 107.077.666 9.269.132 1.726.334 6.624.780 918.018 21.077.835 169.610.894 169.610.894 148.533.059 138.531.731 10.001.328 2.233.444 6.817.735 950.149 828.000 FINANCIACION Ingresos Aportes de los socios 26.579.007 26.579.007 26.579.007 - - - - - Saldo del periodo Saldo acumulado 26.579.007 26.579.007 5.025.603 5.025.603 3.976.064 9.001.667 9.320.188 18.321.854 15.012.774 33.334.628 21.077.835 54.412.463 (26.579.007) 5.025.603 3.976.064 9.320.188 15.012.774 21.077.835 Tabla 32 Flujo de caja 100 Es así que se observa que para los años de proyección del proyecto el saldo del periodo es positivo salvo en el año 2013 donde se observa que la utilidad no es tan sobresaliente como los otros años ya que en este año se planea la contratación de los dos operarios por tanto esto hace que aumenten los gastos y a su vez disminuya la utilidad. El punto de equilibrio es definido como el volumen de ventas a realizar para poder cumplir con los costos y gastos involucrados en la operación, siendo la utilidad neta nula, en el caso de la empresa PRODUCCIONES AYZ se calcula el punto de equilibrio como el número de filtros a vender para alcanzar el total de gastos incurridos en la operación, por tanto se procede a calcular: Es así que, teniendo el total de los gastos se procede a calcular el punto de equilibrio Punto Equilibrio Ingreso Gastos Operacion Fiananciero Equilibrio (Filtros) Equilibrio en pesos 2.011 2.012 30.387.347 2.013 61.862.384 2.014 95.482.466 2.015 131.359.572 2.016 169.610.894 - 25.361.744 1.217.264 24.144.480 57.886.320 7.907.246 49.979.074 86.162.278 8.569.766 77.592.512 116.346.799 9.269.132 107.077.666 148.533.059 10.001.328 138.531.731 961 25.361.744 2.156 57.886.320 3.119 86.162.278 4.081 116.346.799 5.044 148.533.059 Tabla 33 Punto de equilibrio El punto de equilibrio fue calculado de la siguiente manera: Del total de gastos se divide entre el valor proyectado de venta por año ($/Und) y este divido entre el precio promedio de venta por año arroja como resultado el número de filtros a vender para el punto de equilibrio. 10.2.1. Indicadores financieros TIR VPN Tasa oportunidad 22% 15.680.094 7% Tabla 34 Indicadores financieros Según la tabla anterior el proyecto arroja una TIR superior a la tasa de oportunidad esperada por los socios y además de ello un VPN positivo 101 10.3. Implicaciones de la exportación con la organización Con información financiera proporcionada por la organización como el Estado de Pérdidas y Ganancias se visualiza el contraste que existe entre los ingresos y utilidades esperadas con exportación y sin exportación tal como se puede ver en las siguientes tablas • SIN EXPORTACIÓN PROYECCION PYG 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 INGRESOS Ventas Devoluciones y Descuentos 977.005.470 2.164.813.830 1.531.474.040 1.405.917.577 805.917.325 907.653.007 1.016.571.368 1.138.559.932 1.275.187.124 1.428.209.579 1.599.594.728 28.456.470 63.052.830 44.606.040 35.554.000 22.429.951 13.614.795 15.248.571 17.078.399 19.127.807 21.423.144 23.993.921 948.549.000 2.101.761.000 1.486.868.000 1.370.363.577 783.487.374 894.038.212 1.001.322.797 1.121.481.533 1.256.059.317 1.406.786.435 1.575.600.807 Costo Mercancia Vendida 739.231.000 1.700.440.000 1.122.563.000 985.515.756 758.976.981 544.591.804 609.942.821 683.135.959 765.112.274 856.925.747 959.756.837 Total Costo de Ventas 739.231.000 1.700.440.000 1.122.563.000 985.515.756 758.976.981 544.591.804 609.942.821 683.135.959 765.112.274 856.925.747 959.756.837 Utilidad Bruta 209.318.000 401.321.000 364.305.000 384.847.821 24.510.393 349.446.408 391.379.977 438.345.574 490.947.043 549.860.688 615.843.970 125.449.000 164.589.000 187.142.000 207.879.775 214.858.070 221.303.812 227.942.926 234.781.214 241.824.651 249.079.390 256.551.772 57.457.000 88.022.000 83.505.000 85.388.610 74.576.285 76.813.574 79.117.981 81.491.520 83.936.266 86.454.354 89.047.984 182.906.000 252.611.000 270.647.000 293.268.385 289.434.355 298.117.386 307.060.907 316.272.734 325.760.916 335.533.744 345.599.756 Utilidad Operacional 26.412.000 148.710.000 93.658.000 91.579.437 (264.923.962) 51.329.022 84.319.069 122.072.839 165.186.126 214.326.944 270.244.214 Ingresos No Operacionales 37.266.000 140.000 7.837.000 1.358.825 156.705.769 1.441.577 1.484.825 1.529.369 1.575.251 1.622.508 1.671.183 7.339.000 14.087.000 9.351.000 159.457.871 51.306.456 52.845.650 54.431.019 56.063.950 57.745.868 59.478.244 61.262.592 Utilidad Antes de Impuestos 56.339.000 134.763.000 92.144.000 (66.519.610) (159.524.649) (75.050) 31.372.875 67.538.259 109.015.509 156.471.208 210.652.806 Provision Impuesto a la Renta 22.609.000 51.893.000 32.380.000 (24.767) 10.353.049 22.287.626 35.975.118 51.635.499 69.515.426 Utilidad Neta 33.730.000 82.870.000 59.764.000 (50.284) 21.019.826 45.250.634 73.040.391 104.835.709 141.137.380 Total Ingresos COSTOS Gastos Operacionales De Administración De Ventas Total Gastos Operacionales Gastos No Operacionales (66.519.610) (159.524.649) Tabla 35 Proyección Estado de pérdidas y ganancias sin exportación 102 • CON EXPORTACIÓN PROYECCION PYG 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 INGRESOS Ventas Devoluciones y Descuentos Total Ingresos COSTOS 977.005.470 2.164.813.830 1.531.474.040 1.405.917.577 805.917.325 907.653.007 1.046.958.715 1.200.422.316 1.370.669.590 1.559.569.151 1.769.205.622 28.456.470 63.052.830 44.606.040 35.554.000 22.429.951 13.614.795 15.248.571 17.078.399 19.127.807 21.423.144 23.993.921 948.549.000 2.101.761.000 1.486.868.000 1.370.363.577 783.487.374 894.038.212 1.031.710.144 1.183.343.917 1.351.541.783 1.538.146.008 1.745.211.701 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% Costo Mercancia Vendida 739.231.000 1.700.440.000 1.122.563.000 985.515.756 758.976.981 544.591.804 634.087.301 733.115.033 842.704.786 964.003.414 1.098.288.568 Total Costo de Ventas 739.231.000 1.700.440.000 1.122.563.000 985.515.756 758.976.981 544.591.804 634.087.301 733.115.033 842.704.786 964.003.414 1.098.288.568 Utilidad Bruta 209.318.000 401.321.000 364.305.000 384.847.821 24.510.393 349.446.408 397.622.843 450.228.884 508.836.997 574.142.594 646.923.134 125.449.000 164.589.000 187.142.000 207.879.775 214.858.070 221.303.812 227.942.926 241.025.705 248.256.476 255.704.171 263.369.507 57.457.000 88.022.000 83.505.000 85.388.610 74.576.285 76.813.574 80.335.244 83.154.276 86.074.206 89.098.706 92.231.578 182.906.000 252.611.000 270.647.000 293.268.385 289.434.355 298.117.386 308.278.171 324.179.981 334.330.683 344.802.876 355.601.085 Utilidad Operacional 26.412.000 148.710.000 93.658.000 91.579.437 (264.923.962) 51.329.022 89.344.673 126.048.903 174.506.314 229.339.718 291.322.049 Ingresos No Operacionales 37.266.000 140.000 7.837.000 1.358.825 156.705.769 1.441.577 1.484.825 1.529.369 1.575.251 1.622.508 1.671.183 7.339.000 14.087.000 9.351.000 159.457.871 51.306.456 52.845.650 54.431.019 56.063.950 57.745.868 59.478.244 61.262.592 Utilidad Antes de Impuestos 56.339.000 134.763.000 92.144.000 (66.519.610) (159.524.649) (75.050) 36.398.478 71.514.323 118.335.696 171.483.981 231.730.641 Provision Impuesto a la Renta 22.609.000 51.893.000 32.380.000 (24.767) 12.011.498 23.599.727 39.050.780 56.589.714 76.471.111 Utilidad Neta 33.730.000 82.870.000 59.764.000 (50.284) 24.386.980 47.914.596 79.284.916 114.894.268 155.259.529 Gastos Operacionales De Administración De Ventas Total Gastos Operacionales Gastos No Operacionales (66.519.610) (159.524.649) Variacion Utilidad 16,0% 3.367.154 5,9% 2.663.963 8,5% 6.244.526 9,6% 10.058.558 10,0% 14.122.149 Tabla 36 Proyección Estado de pérdidas y ganancias con exportación 103 Es así que se calcula la variación de la utilidad para los años en los cuales se realizara la exportación en donde se observa que la variación es positiva generando así mayor flujo para la organización. 10.4. Evaluación financiera del proyecto El flujo de caja se ve afectado en el primer año debido a la fuerte inversión que demanda el proyecto, sin embargo la TIR del proyecto es superior a la tasa de oportunidad y además tiene un VPN positivo por lo cual se considera que el proyecto es viable. El proyecto se ve afectado notablemente por las inversiones realizadas anualmente para la adquisición de la mercancía a exportar. TIR VPN Tasa oportunidad 22% 15.680.094 7% 10.5. Evaluación financiera del proyecto con generación de escenarios. Con el fin de analizar los panoramas en caso de vender un mayor o menor volumen de productos, se realizo un análisis de escenarios con variación del 30% de las ventas esperadas inicialmente, donde se observara el cambio en las unidades a vender, flujo de caja, punto de equilibrio, TIR y VPN de cada escenario. A continuación se observa las variaciones en las ventas por unidades de cada escenario. . VENTAS (UNIDADES) Panorama negativo (-30%) Panorama esperado Panorama Positivo (+30%) 2012 806 1152 1497,6 2013 1613 2304 2995,2 2014 2419 3456 4492,8 2015 3226 431583 5990,4 2016 4032 5760 7488 104 A partir de la información de las unidades a vender se realizo un flujo de caja de cada escenario, en donde se tuvo en cuentas las siguientes variaciones en gastos de personal. En el panorama negativo se propone la contratación de dos operarios a partir del año 2014 en el cual aumentarían las ventas en 2419 unidades. En el panorama esperado se propuso la contratación de 2 operarios en el año 2013, donde las unidades esperadas para vender son de 2304. Por último para el panorama positivo se esperara la contratación de 3 operarios en el año 2013 donde sus unidades a vender serian de 2995 al año. Teniendo en cuenta las variaciones en gastos, y las ventas esperadas se realizo un flujo de caja de cada periodo, en donde se observa la disminución en las ganancias en cada periodo que se esperaría contratar personal. A continuación de observa el flujo de caja de cada panorama. FLUJO DE CAJA - SALDO PERIODO Panorama negativo (-30%) Panorama esperado Panorama Positivo (+30%) 2011 $ (19.100.482,97) $ $ (26.579.007,00) $ $ (34.057.531,03) $ 2012 3.563.667,00 $ 5.025.603,10 $ 6.599.647,55 $ 2013 2014 2015 2016 7.246.316,37 $ 4.732.644,65 $ 8.705.650,23 $ 12.939.336,59 $ 37.187.614,83 3.976.063,68 $ 9.320.187,64 $ 15.012.773,74 $ 21.077.835,06 $ 54.412.463,21 3.996.088,94 $ 10.915.774,74 $ 18.287.388,80 $ 26.143.272,88 $ 65.942.172,91 Adicionalmente se hallo el punto de equilibrio de cada panorama con el fin de determinar las unidades y el dinero necesario para vender y no obtener ninguna pérdida. PUNTO DE EQUILIBRIO (UNIDADES) Panorama negativo (-30%) Panorama esperado Panorama Positivo (+30%) 2012 673 961 1246 2013 1345 2156 2846 2014 2249 3119 4097 2015 2922 4081 5348 2016 3594 5044 6599 PUNTO DE EQUILIBRIO (DINERO $ COP) Panorama negativo (-30%) $ Panorama esperado $ Panorama Positivo (+30%) $ 2012 2013 2014 2015 2016 18.000.809,48 $ 36.404.695,63 $ 62.506.628,51 $ 83.702.002,22 $ 106.298.853,62 25.361.743,50 $ 57.886.320,00 $ 86.162.278,13 $ 116.346.798,69 $ 148.533.059,06 32.722.677,52 $ 76.245.698,89 $ 113.033.840,60 $ 152.303.985,40 $ 194.176.132,12 105 El flujo de caja se ve afectado en cada panorama por la contratación de personal, y por la inversión inicial en el primer año debido a la fuerte inversión que demanda el proyecto, sin embargo la TIR de los tres panoramas es superior a la tasa de oportunidad y además tienen un VPN positivo por lo cual se considera que los tres panoramas son viable. Como análisis de las utilidades es notorio el aumento casi del 100% de las utilidades en el año 2016 del panorama positivo comparado con el panorama negativo. A continuación se observa las utilidades, TIR y VPN de cada panorama. FLUJO DE CAJA - SALDO PERIODO Panorama negativo (-30%) Panorama esperado Panorama Positivo (+30%) 2011 2012 2013 2014 2015 2016 $ (19.100.482,97) $ 3.563.667,00 $ 7.246.316,37 $ 4.732.644,65 $ 8.705.650,23 $ 12.939.336,59 $ 37.187.614,83 $ (26.579.007,00) $ 5.025.603,10 $ 3.976.063,68 $ 9.320.187,64 $ 15.012.773,74 $ 21.077.835,06 $ 54.412.463,21 $ (34.057.531,03) $ 6.599.647,55 $ 3.996.088,94 $ 10.915.774,74 $ 18.287.388,80 $ 26.143.272,88 $ 65.942.172,91 TIR VPN Tasa oportunidad Panorama Panorama Panorama Positivo negativo (-30%) esperado (+30%) 22% 22% 20% $ 10.289.575,11 $ 15.680.094,00 $ 17.102.380,07 7% 7% 7% 106 CONCLUSIONES • Después de realizar el análisis de PRODUCCIONES AYZ, se establece que esta se encuentra con la capacidad de fabricar las cantidades que se espera exportar, aumentado su capacidad instalada a medida que aumente las exportaciones. • Gracias a la investigación de mercados, las condiciones de la empresa y lo investigado con el posible cliente, se estableció que las cantidades a exportar serán 96 filtros al mes en el primer año, aumentando un pallet por mes en los siguientes años, así mismo como la referencia a exportar que será el filtro de aire AZP 529493. • Al analizar la situación económica de la organización, y los medios de financiación disponibles, se estableció que su único medio de financiación será por medio de inversión de socios, debido a los inconvenientes económicos presentados actualmente por la organización. Es un proyecto atractivo, debido a que la TIR del proyecto (22%) es superior a la tasa de oportunidad esperada (7%). • Con la realización de un plan de exportación, se generaron estrategias para penetrar el mercado y búsqueda de posibles clientes, con el fin de tener información de importancia para llegar a nuevos mercados. • Con la elaboración del programa de ejecución y seguimiento de la exportación, se le da herramientas a la organización para evaluar el cumplimiento de las metas planteadas, a la hora de empezar las exportaciones. 107 OBSERVACIONES Y RECOMENDACIONES • Gracias al programa de transformación productiva que aspira que en el 2032 Colombia sea el país líder en exportaciones del mercado del sector de autopartes, se tienen la gran oportunidad de realizar un plan exportador para PRODUCCIONES AYZ S.A.S. • El parque vehicular motorizado de chile alcanzo 3.299.446 unidades en el transcurso del 2010, lo que representa un aumento de 7,54% (236.435 unidades) respecto al año anterior. Este registro muestra la expansión que ha tenido la circulación vehicular alcanzando su mayor nivel, comparado con los años anteriores, lo que al mismo tiempo implica un aumento en las ventas de repuesto. • Por el tratado de libre comercio entre Chile y Colombia, chile se convierte en una plaza idónea para el sector de autopartes colombiano, debido a las preferencias arancelarias otorgadas, la ubicación geográfica de Colombia frente a su competencia y el gran desarrollo de este sector en Colombia. • PRODUCCIONES AYZ S.A.S por el hecho de ser una empresa manufacturera, con más de 28 años de experiencia en el sector de autopartes se vuelve atractiva para los posibles clientes del mercado al que se desea incursionar. • Se espera que con este plan de exportación la empresa vea las grandes oportunidades que tienen al llegar a nuevos mercados, no solamente a chile si no a diferentes países de Centro América donde el sector de autopartes de Colombia se ha caracterizado por su calidad y buenos precios. 108 BIBLIOGRAFÍA • • • • • • • • Proexport Colombia. 2004. Estudio de Mercado Chile– Autopartes. Programa de Información al Exportador por Internet - Proyecto Cooperación Técnica No Reembolsable No. ATN/MT-7253-CO. Proexport Colombia – BID-FOMIN. Bogotá, Colombia, 463 páginas. [citado en 2011-11-] “El filtro de aire: Pulmón del motor” de MahleDisponible en Internet :<http://www.mahle.com/C12570B3006C0D49/CurrentBaseLink/W26TFGVC240MARSES> MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Resumen ejecutivo, Junio 2009 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Desarrollando sectores de clase mundial en Colombia: Informe final, Sector Autopartes, Bogotá 23 de Mayo de 2009 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Programa de transformación productiva, Sectores de clase mundial, Autopartes lidera el camino. MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia, Programa de transformación productiva, Sectores de clase mundial, Una alianza público-privada para desarrollar sectores de clase mundial MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia. Guía para exportar a chile. Diciembre de 2008 MINISTERIO DE COMERCIO, INDUSTRIA Y TURISMO. República de Colombia. Oficina Estudios Económicos. Diciembre 15 de 2010 • DECRETO NUMERO 4589 DE 2006. Diario oficial. año. cxlii. n. 46494. 27, diciembre, 2006. pag. 103 • PARQUE DE VEHÍCULOS EN CIRCULACION 2010. Periodo de información 2010. Publicación anual. INE instituto nacional de estadística de Chile. 26 de Abril de 2011. ANAC. Asociacion Nacional Automotriz de Chile A.G. Mercado Automotor Chile 2010. Paula Mónica Silva P. • 109 ANEXOS Anexo 1. Descripción de las principales costumbre y cultura de negocios Información tomada de Proexport sobre el estudio de mercado chileno en autopartes. “Descripción de las principales costumbres y cultura de negocios Descripción de las principales costumbres y cultura de negocios Las negociaciones realizadas con el empresario chileno se basan en el respeto mutuo y la dignidad personal, manteniendo una relación correcta y personal, lo cual es de gran importancia para la mayoría de los chilenos. El trabajo es considerado una parte fundamental de la vida. Los chilenos son éticos, agradables, valoran la sensibilidad y el tacto, debido a que no les gusta la agresión abierta. Para la industria de autopartes, es muy importante el dominio de conceptos específicos y técnicos, por lo que las empresas requieren un alto nivel académico de su personal, la mayoría de sus directivos tienen una formación académica sólida y superior, y están al tanto de los avances en cuanto a los adelantos de la industria y los demás insumos que requiere. Es importante para los empresarios promocionar los productos en publicaciones especializadas, en eventos demostrativos, ofrecer seminarios educativos referentes a las formas de uso del producto, la evolución de los mismos. Lo principal en este tipo de eventos es que al momento de hacer la presentación del producto se le pueda presentar con algo muy práctico y didáctico, lleno de contenido. Hacer presentaciones enfocadas a beneficios que puede lograr. Una vez se genera una relación comercial esta es tan importante como la relación personal. Otra de las características a tener en cuenta en las costumbres chilenas son las reuniones. Para realizarlas, es aconsejable solicitarlas con dos semanas de anticipación y reconfirmar, generalmente son puntuales aunque se considera aceptable un retraso de 15 minutos, se espera que la reunión dure el tiempo programado y no es recomendable terminarlas de forma abrupta. Las primeras reuniones son más para conversar sobre temas generales, de la empresa y establecer los parámetros de la negociación, normalmente se necesitan varias reuniones para llegar a un acuerdo final. El ambiente de las reuniones se caracteriza por ser informal, pero correcto. Asimismo, es muy usual los almuerzos de trabajo y no se acostumbra discutir temas de negocios durante las fiestas. El tema político es recomendable evitarlo debido a que puede influir desfavorablemente en los negocios. En el vestir, se acostumbra utilizar tanto hombres como mujeres, trajes elegantes y sobrios, con sencillez y discreción. Los vestidos de color oscuro son adecuados para eventos sociales como las 110 cenas. Accesorios relumbrantes, joyería de fantasía son considerados impropios, por lo que se recomienda utilizar joyería real y sobria. Los horarios laborales inician a las 8:30 a.m. ó a las 9:00 a.m. hasta las 17:30 ó 18:00 p.m., de lunes a viernes; la hora del almuerzo es generalmente entre la 1:00 p.m. y las 2:00 p.m. Los bancos abren a las 9:00 a.m. y cierran a las 14:00 p.m., de lunes a viernes. Las oficinas gubernamentales trabajan de 9:00 a.m. hasta las 17:00 p.m. Los días festivos en Chile son: enero 1; mayo 1 y 21; junio 29; septiembre 11, 18 y 19; octubre 12; noviembre 1 y diciembre 8 y 25. Otros aspectos a tener en consideración en la realización de negocios con chilenos es la conveniencia en evitar la confrontación o presión indirecta y el regateo. Al momento de negociar influyen aspectos como el tamaño de la empresa y su experiencia internacional. No se acostumbra utilizar títulos, excepto para los doctores (médicos). Las tarjetas de presentación pueden estar en inglés. Es aconsejable escribir el número de teléfono del hotel en la tarjeta de presentación. El empresario chileno es formal y reservado. Valora la generación de confianza y compromiso por parte de la contraparte y una vez adquiere compromisos es sólido y estricto en su manejo. El empresario colombiano debe conocer que el comerciante chileno valora el respeto, el acercamiento con tacto y sensibilidad, lo cual los diferencia de la negociación con otros socios comerciales de Colombia los cuales son más rápidos y abiertos en sus negociaciones, primero debe hacer una relación de confianza para luego entrar a cerrar un trato. Con este pequeño perfil se puede concluir que los participantes en el mercado están acostumbrados a comprar productos con altas especificaciones técnicas y niveles de calidad estandarizados a nivel internacional, con un buen nivel de conocimiento que los permite ser exigentes al momento de hacer la negociación.” 68 68 Proexport Colombia. 2004. Estudio de Mercado Chile– Autopartes. Programa de Información al Exportador por Internet - Proyecto Cooperación Técnica No Reembolsable No. ATN/MT-7253-CO. Proexport Colombia – BID-FOMIN. Bogotá, Colombia, 463 páginas. Pg. 278 111 Anexo 2. Encuestas importadores de la posición arancelaria 8421310000 Nombre Empresa: Filtros Marticorena S.A. Pg web: http://www.filtrosmarticorena.cl e-mail: info@filtrosmarticorena.cl Teléfonos: (562) 521 9873 – (562)521 2719 Dirección: Av. Lo Ovalle 0178 - La Cisterna, Santiago Contacto: Jorge Marticorena Cargo: Gerente General 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Colombia Franig Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: Smarter http://www.smarter.cl (562)776 0689 (562)779 3806 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ANUAL________ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo e-mail: Dirección: hernando.adasmer@smarter.cl Paraguay 4355, Región Metropolitana, Santiago – Casa Matriz. Compras Contacto: Hernando Adasmer Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU Baldwin filters Contenedor de 40 pies Europa HIMOINSA 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ ________ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo 112 Nombre Empresa: Pg web: Teléfonos: COMERCIAL CABALTECA LTDA. http://www.cabalteca.cl (562)499 8900 e-mail: Dirección: repuestos@brasilbuses.cl Panamericana Norte Km 16.5 Colina - Santiago - Chile Venta de repuestos Contacto: Manuel Fernández Cabrales Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__________ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo UNION TECNICA AUTOMOTRIZ LTDA http://www.uniontecnica.cl e-mail: (562)437 2500 Dirección: repuestos@uniontecnica.cl Panamericana Norte Km 16.5 Colina - Santiago - Chile Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies AUSTRIA MAHLE-F Contenedor de 40 pies ALEMANIA MAN-F ALEMANIA WILLIBRORD 5.Que forma de pago acostumbra a utilizar? 9.Con que frecuencia importa filtros usted? Crédito Semanal Quincenal Mensual Otro. Cual?__________ Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo 113 Nombre Empresa: Pg web: Teléfonos: TOYOTA CHILE S.A. - PORTILLO http://www.toyota.cl/ (562)952 5999 e-mail: Dirección: msmith@portillo.cl Av. Francisco Bilbao metropolitana Gerente de servicio Contacto: Mauricio Smith Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: 5529. DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__________ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo JOHNSON INDUSTRIES CHILE LTDA. http://www.ji.cl e-mail: (562) 869 6020 Dirección: ventas@ji.cl Avda. Raúl Labbe 12613 of. 403 Lo Barnechea, Santiago Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU THE PARTS HOUSE-F Contenedor de 40 pies EEUU DELRAY-F 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Región DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__________ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo 114 Nombre Empresa: Pg web: Teléfonos: MOTORES DE LOS ANDES S.A. http://www.mdla.cl (562)745 3328 e-mail: Dirección: surzua@mdla.cl Avenida Presidente Eduardo Frei Montalva, 21340, Lampa, RM Ventas Contacto: Carlos Guarda Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies BRASIL AGRALE Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: REMAING LTDA (562) 773 097 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___cada 3 meses 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre e-mail: Dirección: calle mario silva iriarte 572 - antofagasta Contacto: Patricia Soto Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 115 Nombre Empresa: INDUMOTORA AUTOMOTRIZ S.A. Pg web: http://www.indumotora.cl e-mail: Teléfonos: (562) 7141000 Dirección: Santa Rosa, Santiago - Chile Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: AUTOMOTRIZ AUTOCAR S. A. (562) 6867200 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre e-mail: Dirección: Avenida Américo Vespucio Norte 1155 Loc. 550, Santiago, Huechuraba Contacto: Héctor Morales Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies CHINA JIANGXI-F Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 116 Nombre Empresa: AGGREKO CHILE LTDA Pg web: http://www.aggreko.cl e-mail: Teléfonos: (562) 472 3902 Dirección: Galvarino 9.450, Quilicura, Santiago Contacto: Manuel Rodriguez Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies BRASIL AGGREKO Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___3 MESES 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre Nombre Empresa: FORD MOTOR COMPANY CHILE LTDA. – Auto Summit Chile S.A. Pg web: http://www.ford.cl e-mail: avicuna@autosummit.cl Teléfonos: (562) 332 3200 Dirección: Av. Vicuña Mackenna 5495 Contacto: Andres Vicuña Cargo: ventas 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 117 Nombre Empresa: VECCHIOLA S.A. Pg web: http://www.vecchiola.cl e-mail: avicuna@autosummit.cl Teléfonos: (562) 203100 Dirección: Panamericana Norte Km 809 Contacto: Pablo Tamburini Cargo: Mantenimiento 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU MINING-F Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___Anual 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre Nombre Empresa: COMERCIAL CARDEPOT LIMITADA Pg web: e-mail: Teléfonos: (562) 950 1301 Dirección: Av. Américo Vespucio norte 235-239 Contacto: Carlos Diaz Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies CHINA SAFARI-F Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?___ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 118 Nombre Empresa: Pg web: Teléfonos: IMPORT.ALSACIA S.A. (562) 3631975 e-mail: Dirección: Calle Salar de atacama 1338 Pudahuel, Santiago Compras Contacto: Alfonso Prieto Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies COREA DEL SUR STARPOINT Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: SERVIAUTO RACING LTDA. http://www.serviauto.cl (562) 227 9256 (562) 227 4262 DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre e-mail: Dirección: Av. Larrain 6317 – La reina Santiago de Chile Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU ATECH-F Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__Anual 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 119 Nombre Empresa: AGRICOLA GILDEMEISTER S.A. Pg web: http://www.agricolagildemeister.cl e-mail: Teléfonos: (562) 598 2100 Dirección: Panamericana sur km 24 n19689. Contacto: Sergio Allendes Cargo: Repuestos 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?_ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre Nombre Empresa: SIGDOTEK S.A Pg web: http://www.sigdotek.cl e-mail: contacto@sigdotek.cl Teléfonos: (562) 837 3700 Dirección: Av. Presidente Eduardo Frei Montalva 4230 Contacto: Gonzalo Huara Cargo: Compra 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU NEW HOLLAND Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 120 Nombre Empresa: Pg web: Teléfonos: HYUNDAI VEHIC. COM. CHILE S.A. http://www.hyundaicamiones.cl/ (562) 714 1300 e-mail: Dirección: Av. Jorge Alessandri 12361, San Bernando, Santiago Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU NEW HOLLAND Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre MACO INDUST.Y COMERCIAL S.A. http://www.maco.cl/ e-mail: (562) 350 2350 Dirección: Av. Pdte Eduardo Frei Montalva Nº 9829, Parque Industrial Buenaventura, Quilicura - Santiago de Chile Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU NEW HOLLAND Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 121 Nombre Empresa: Pg web: Teléfonos: KOMATSU CUMMINS CHILE LTDA. http://www.kcl.cl e-mail: (562) 655 7777 Dirección: Av. Américo Vespucio 0631 Quilicura Santiago de Chile Repuestos Contacto: Raul Frai Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU NEW HOLLAND Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre ANTOFAGASTA RAILWAY COMPANY PL http://www.fcab.cl/ e-mail: (565) 552 06100 Dirección: Ferrocarril de Antofagasta Antofagasta, Bolivar Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU NEW HOLLAND Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 255, DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 122 Nombre Empresa: J.RIVEROS S.A.I.C. Pg web: http://www.jriveros.cl e-mail: info@jriveros.cl Teléfonos: (562) 397 4444 Dirección: calle san nicolás 912, 960 san miguel - santiago Contacto: Daniela Riveros Cargo: Gerente Comercial 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies COREA DEL SUR ACE FILTER COMPANY Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: DETROIT CHILE S.A. http://www.detroit.cl (562) 440 8500 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre e-mail: Dirección: Barón de Juras Santiago - Chile Mantenimiento Reales 5250 Contacto: Pedro Valdivia Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU DONALDSON Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Conchalí DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__anual 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 123 Nombre Empresa: EMASA EQUIPOS Y MAQUINARIAS S. Pg web: http://www.emasa.cl e-mail: Teléfonos: (562) 520 3100 Dirección: Avenida Irarrázaval 259 Ñuñoa, Santiago Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre Nombre Empresa: DERCO S.A. Pg web: http://www.derco.cl/ e-mail: contacto@derco.cl Teléfonos: (562) 550 3400 Dirección: Avenida Presidente Kennedy 5601 Contacto: Edmundo Hermosilla Cargo: Director 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 124 Nombre Empresa: ANTONIO CASTILLO S.A. Pg web: http://www.autocastillo.cl e-mail: contacto@derco.cl Teléfonos: (562) 686 9612 Dirección: Americano, diez de julio 850 Contacto: Antonio Castillo Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU TRANSTAR Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre Nombre Empresa: SALINAS Y FABRES S.A. Pg web: http://www.salfa.cl/ e-mail: Teléfonos: (562) 600360 6200 Dirección: avenida francisco bilbao 5541 las condes- santiago Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 125 Nombre Empresa: FINNING CHILE S.A. Pg web: http://www.finning.cl e-mail: Teléfonos: (562) 242 300 Dirección: Patricio Lynch 160, Iquique, I Región Contacto: Pablo Aguirre Cargo: Ventas 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP DDP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia Nombre Empresa: Pg web: Teléfonos: BUCYRUS CHILE LTDA. http://www.bucyruschile.cl (562) 4442200 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__ 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre e-mail: Dirección: avenida el bosque norte 0177 Of. Of. 802 – 1003 las condes - santiago Ventas Contacto: Cargo: 1.Alguna vez a importado filtros de aire? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 2.Usted Importaría repuestos de marcas alternativas? Si No Si su respuesta anterior es “No”. De por Terminada esta encuesta. Gracias 3.Usted importa repuestos? 7.Que términos de negociación utiliza? Originales Alternativos EXW FAS FCA FOB CPT Ambos CFR CIP CIF DAT DAP 4.Nombre los países y marcas que ha importado 8.Que cantidades acostumbra a importar: Menos de un contenedor de 20 pies País Marca Contenedor de 20 pies EEUU BUCYRUS Contenedor de 40 pies 5.Que forma de pago acostumbra a utilizar? Crédito Contado 6.A la hora de importar lo hace por? Varias referencias Una referencia DDP 9.Con que frecuencia importa filtros usted? Semanal Quincenal Mensual Otro. Cual?__3 meses 10.Qué tipo de trasporte prefiere usted al importar? Aéreo Marítimo Terrestre 126 Anexo 3. Diagramas de flujo 127 128 129 130 131 132 Anexo 4. Equipo disponible MAQUINA FOTO MAQUINA 1 Cortadora eléctrica 3 plisadoras 2 enmalladoras 1 inyectora poliuretano 1 aplanadora 1 plancha 1 cortadora manual 1 maquina de marcado 2 enrrolladoras 1 dobladora 3 soldadores 3 troqueleadoras FOTO 2 tornos 2 inyectoras 1 redondeadora 133 Anexo 5. Balance general 2007, 2008 y 2009, PRODUCCIONES AYZ S.A.S. • BALANCE GENERAL BALANCE GENERAL A 31 DIC 2008 2009 2010 ACTIVO Caja 1.129.340 0 23.123.514 Bancos 4.211.120 335.156 7.951.708 Deudores a corto plazo 197.254.088 219.951.670 164.669.506 Inventarios 629.136.462 909.203.812 828.055.243 Materias Primas 157.284.116 501.089 4.862.431 Productos en Proceso 94.370.469 404.338.670 286.984.619 Productos Terminados 377.481.877 504.364.053 512.847.400 Productos no fabricados por la empresa Total Activo Corriente Edificios 0 0 23.360.793 831.731.010 1.129.490.638 1.023.799.971 99.850.723 95.836.961 523.676.622 500.792.609 500.792.609 Muebles y Enseres 15.245.141 15.245.141 15.245.141 Equipo de Computo 12.949.053 13.029.053 13.029.053 508.125.696 350.338.338 369.741.735 Maquinaria y Equipo Depreciación Acumulada Valorizaciones 0 0 329.207.391 143.595.843 274.565.426 488.532.459 975.326.853 1.404.056.064 1.512.332.430 Proveedores 84.743.291 179.100.549 209.718.561 Cuentas por pagar 27.687.996 247.679.840 228.767.663 Impuesto por pagar 9.623.858 27.946.087 25.152.565 116.298.461 761.577.100 666.379.193 34.078.136 29.222.126 53.731.486 0 129.622 499.482 272.431.742 1.245.655.324 1.184.248.950 73.167.658 0 0 345.599.400 1.245.655.324 1.184.248.950 Capital Social 120.000.000 120.000.000 120.000.000 Utilidades Acumuladas 123.441.810 0 0 Revalorización del Patrimonio 282.805.884 Total Activo Fijo Total Activo PASIVO Obligaciones Financieras Pasivos Laborales Anticipos de clientes Pasivo Corriente Pasivo a Largo Plazo Total Pasivo PATRIMONIO 305.502.110 282.805.884 Reservas 21.020.000 12.000.000 12.000.000 Utilidad del Ejercicio 59.763.533 -85.411.420 -159.524.649 0 -170.993.724 -256.405.146 Resultados de ejercicios anteriores Superavit por valorizaciones Total Patrimonio Total Pasivo Mas Patrimonio 329.207.391 629.727.453 158.400.740 328.083.480 975.326.853 1.404.056.064 1.512.332.430 134 • ANÁLISIS VERTICAL BALANCE GENERAL BALANCE GENERAL A 31 DIC 2008 2009 2010 ACTIVO Caja 1.129.340 0,14% - #¡VALOR! Bancos 4.211.120 0,51% 335.156 0,03% 7.951.708 0,78% Deudores a corto plazo 197.254.088 23,72% 219.951.670 19,47% 164.669.506 16,08% Inventarios 629.136.462 75,64% 909.203.812 80,50% 828.055.243 80,88% 157.284.116 25,00% 501.089 0,06% 4.862.431 0,59% Productos en Proceso 94.370.469 15,00% 404.338.670 44,47% 286.984.619 34,66% Productos Terminados 377.481.877 60,00% 504.364.053 55,47% 512.847.400 61,93% 23.360.793 2,82% Materias Primas 23.123.514 Productos no fabricados por la empresa Total Activo Corriente Edificios 831.731.010 100% 85,28% 1.129.490.638 100% 80,44% 1.023.799.971 100% 99.850.723 69,54% 95.836.961 34,90% Maquinaria y Equipo 523.676.622 10,83% 500.792.609 182,39% 500.792.609 Muebles y Enseres 15.245.141 10,62% 15.245.141 5,55% 15.245.141 3,12% Equipo de Computo 12.949.053 9,02% 13.029.053 4,75% 13.029.053 2,67% 508.125.696 0,00% 350.338.338 127,60% 369.741.735 75,68% Depreciación Acumulada Valorizaciones Total Activo Fijo Total Activo 67,70% 0,00% 102,51% 329.207.391 143.595.843 100,00% 975.326.853 14,72% 274.565.426 100,00% 1.404.056.064 100,00% 19,56% 488.532.459 100,00% 1.512.332.430 100,00% 32,30% 100,00% PASIVO Proveedores 84.743.291 31,11% 179.100.549 14,38% 209.718.561 17,71% Cuentas por pagar 27.687.996 10,16% 247.679.840 19,88% 228.767.663 19,32% Impuesto por pagar 9.623.858 3,53% 27.946.087 2,24% 25.152.565 2,12% 116.298.461 42,69% 761.577.100 61,14% 666.379.193 56,27% 34.078.136 12,51% 29.222.126 2,35% 53.731.486 4,54% 129.622 0,01% 499.482 0,04% 78,83% 1.245.655.324 100,00% 100,00% 1.184.248.950 100,00% 100,00% 21,17% 0 0,00% 0 100,00% 1.245.655.324 100% 100,00% 1.184.248.950 100% 100,00% 36,58% Obligaciones Financieras Pasivos Laborales Anticipos de clientes Pasivo Corriente Pasivo a Largo Plazo Total Pasivo 0 272.431.742 100,00% 73.167.658 0,00% 345.599.400 100% Capital Social 120.000.000 19,06% 120.000.000 75,76% 120.000.000 Utilidades Acumuladas 123.441.810 19,60% 0 0,00% 0 0,00% Revalorización del Patrimonio 305.502.110 48,51% 282.805.884 178,54% 282.805.884 86,20% Reservas 21.020.000 3,34% 12.000.000 7,58% 12.000.000 3,66% Utilidad del Ejercicio 59.763.533 9,49% -85.411.420 -53,92% -159.524.649 -48,62% -256.405.146 -78,15% PATRIMONIO Resultados de ejercicios anteriores 0 -170.993.724 Superavit por valorizaciones 329.207.391 Total Patrimonio Total Pasivo Mas Patrimonio 629.727.453 Total Pasivo Total Patrimonio Total Pasivo Mas Patrimonio 345.599.400 100,00% 975.326.853 629.727.453 975.326.853 158.400.740 100,00% 1.404.056.064 35,43% 64,57% 100,00% 1.245.655.324 158.400.740 1.404.056.064 328.083.480 100,00% 1.512.332.430 88,72% 11,28% 100,00% 1.184.248.950 328.083.480 1.512.332.430 78,31% 21,69% 100,00% 135 • ANÁLISIS HORIZONTAL BALANCE GENERAL BALANCE GENERAL A 31 DIC 2009 2010 Pesos % ACTIVO Caja 0 23.123.514 23.123.514 #¡DIV/0! 335.156 7.951.708 7.616.552 22,73 Deudores a corto plazo 219.951.670 164.669.506 -55.282.164 -0,25 Inventarios 909.203.812 828.055.243 -81.148.569 -0,09 501.089 4.862.431 4.361.342 8,70 Productos en Proceso 404.338.670 286.984.619 -117.354.051 -0,29 Productos Terminados 504.364.053 512.847.400 8.483.347 0,02 0 23.360.793 23.360.793 #¡DIV/0! 1.129.490.638 1.023.799.971 -105.690.667 -0,09 -95.836.961 -1,00 Bancos Materias Primas Productos no fabricados por la empresa Total Activo Corriente Edificios Maquinaria y Equipo 95.836.961 500.792.609 500.792.609 0 0,00 Muebles y Enseres 15.245.141 15.245.141 0 0,00 Equipo de Computo 13.029.053 13.029.053 0 0,00 Depreciación Acumulada 350.338.338 369.741.735 19.403.397 0,06 Valorizaciones 350.338.338 329.207.391 -21.130.947 -0,06 Total Activo Fijo Total Activo 274.565.426 488.532.459 213.967.033 0,78 1.404.056.064 1.512.332.430 108.276.366 0,08 Proveedores 179.100.549 209.718.561 30.618.012 0,17 Cuentas por pagar 247.679.840 228.767.663 -18.912.177 -0,08 PASIVO Impuesto por pagar Obligaciones Financieras Pasivos Laborales Anticipos de clientes Pasivo Corriente Pasivo a Largo Plazo Total Pasivo 27.946.087 25.152.565 -2.793.522 -0,10 761.577.100 666.379.193 -95.197.907 -0,13 29.222.126 53.731.486 24.509.360 0,84 129.622 499.482 369.860 2,85 1.245.655.324 1.184.248.950 -61.406.374 -0,05 0 0 0 #¡DIV/0! 1.245.655.324 1.184.248.950 -61.406.374 -0,05 120.000.000 120.000.000 0 0,00 0 0 0 #¡DIV/0! 282.805.884 282.805.884 0 0,00 12.000.000 12.000.000 0 0,00 PATRIMONIO Capital Social Utilidades Acumuladas Revalorización del Patrimonio Reservas Utilidad del Ejercicio Resultados de ejercicios anteriores -85.411.420 -159.524.649 -74.113.229 0,87 -170.993.724 -256.405.146 -85.411.422 0,50 #¡DIV/0! Superavit por valorizaciones Total Patrimonio Total Pasivo Mas Patrimonio 329.207.391 329.207.391 158.400.740 328.083.480 169.682.740 1,07 1.404.056.064 1.512.332.430 108.276.366 0,08 136 • ESTADO DE RESULTADO ESTADO DE RESULTADOS VENTAS 2008 2009 2010 1.486.867.937 1.405.917.577 805.917.325 0 35.554.000 22.429.951 1.486.867.937 1.370.363.577 783.487.374 1.122.563.061 985.515.756 758.976.981 364.304.876 384.847.821 24.510.393 (-) GASTOS OPERACIONALES 270.647.803 293.268.385 289.434.355 Gastos de Administración 187.142.000 207.879.775 214.858.070 83.505.803 85.388.610 74.576.285 (-) DEVOLUCIONES (=) INGRESOS NETOS (-) COSTO DE VENTAS (=) UTILIDAD BRUTA Gastos de Ventas (=) UTILIDAD OPERACIONAL 93.657.073 91.579.436 -264.923.962 (+) OTROS INGRESOS 7.837.115 1.358.825 156.705.769 (-) OTROS EGRESOS 9.350.655 159.457.871 51.306.456 92.143.533 -66.519.610 -159.524.649 32.380.000 18.891.810 0 59.763.533 -85.411.420 -159.524.649 (=) UTILIDAD DEL EJERCICIO (-) PROVISION IMPUESTO DE RENTA (=) UTILIDAD NETA • ANÁLISIS VERTICAL ESTADO DE RESULTADO ESTADO DE RESULTADOS A 31 DIC VENTAS (-) DEVOLUCIONES (=) INGRESOS NETOS (-) COSTO DE VENTAS (=) UTILIDAD BRUTA 2008 2009 2010 1.486.867.937 1.405.917.577 805.917.325 0 35.554.000 22.429.951 1.486.867.937 100,00% 1.370.363.577 100,00% 783.487.374 100,00% 1.122.563.061 75,50% 985.515.756 71,92% 758.976.981 96,87% 364.304.876 384.847.821 24.510.393 (-) GASTOS OPERACIONALES 270.647.803 18,20% 293.268.385 21,40% 289.434.355 Gastos de Administración 187.142.000 69,15% 207.879.775 70,88% 214.858.070 74,23% 83.505.803 30,85% 85.388.610 29,12% 74.576.285 25,77% Gastos de Ventas (=) UTILIDAD OPERACIONAL 93.657.073 (+) OTROS INGRESOS 7.837.115 (-) OTROS EGRESOS 9.350.655 (=) UTILIDAD DEL EJERCICIO (-) PROVISION IMPUESTO DE RENTA (=) UTILIDAD NETA 91.579.436 -264.923.962 1.358.825 0,63% 92.143.533 159.457.871 36,94% 156.705.769 11,64% -66.519.610 51.306.456 6,55% -159.524.649 32.380.000 2,18% 18.891.810 1,38% 0 0,00% 59.763.533 4,02% -85.411.420 -6,23% -159.524.649 -20,36% 137 • ANÁLISIS HORIZONTAL ESTADO DE RESULTADO ESTADO DE RESULTADOS VENTAS (-) DEVOLUCIONES 2009 1.405.917.577 2010 Pesos 805.917.325 -600.000.252 % -0,43 35.554.000 22.429.951 -13.124.049 -0,37 1.370.363.577 783.487.374 -586.876.203 -0,43 985.515.756 758.976.981 -226.538.775 -0,23 384.847.821 24.510.393 -360.337.428 -0,94 (-) GASTOS OPERACIONALES 293.268.385 289.434.355 -3.834.030 -0,01 Gastos de Administración 207.879.775 214.858.070 6.978.295 0,03 85.388.610 74.576.285 -10.812.325 -0,13 91.579.436 -264.923.962 -356.503.398 -3,89 1.358.825 156.705.769 155.346.944 114,32 159.457.871 51.306.456 -108.151.415 -0,68 -66.519.610 -159.524.649 -93.005.039 1,40 18.891.810 0 -18.891.810 -1,00 -85.411.420 -159.524.649 -74.113.229 0,87 (=) INGRESOS NETOS (-) COSTO DE VENTAS (=) UTILIDAD BRUTA Gastos de Ventas (=) UTILIDAD OPERACIONAL (+) OTROS INGRESOS (-) OTROS EGRESOS (=) UTILIDAD DEL EJERCICIO (-) PROVISION IMPUESTO DE RENTA (=) UTILIDAD NETA 138 Anexo 6. Promoción • Internet. www.filtrosayz.com 69 • Catálogos punto de venta70 CATÁLOGO DE EQUIVALENCIA FILTROS AYZ info@filtrosayz.com www.filtrosayz.com EQUIVALENCIAS INT ERNACIONALES REFERENCIA APLICACIÓN PRECIO B ALDWIN T RACT ORES JOHN P A 2369 50.000,00 DEERE, ALLIS CHALMERS AZ 1533 $ AZ 1533 SY $ 25.000,00 INT ERNO AZ-1533 P A 2370 P A 2705 $ 102.900,00 T 800 AZ 153551 AZ 1541 $ CASE, DRESSER, 50.000,00 EQUIPOS INT ERNAT IONAL AZ 1541 SY $ 35.000,00 INT ERNO AZ-1541 P A 2372 AZ 1544 K $ 40.000,00 DRESSER, FIAT - P A 2371 F LEETGUAR D DONALDS ON F OR D F R AM AF1638 P133765 CA 1533 AF 1639 P136401 CA 1523SY P 131348 CA 1541 AF 1968M AF 904 LUB ER F INER LAF 3711 LAF 6401 LAF 3551 LAF 8548 CA 1541SY ALLIS CHALMERS, CASE, CAT ERPILLAR, P A 2418FN AF1733K P181059 CAK1544 LAF1544 P A 2419 AF4103 P131344 CA1544SY LAF 9410 ALLIS, JOHN DEERE, KOMAT SU, NEW HOLLAND INT ERNO AZ-1544 AZ 1544 SY $ 26.000,00 K AZ 1548 $ EQUIPOS AZ 1548 SY $ P A 2384 94.500,00 CAT ERPILLAR 68.250,00 INT ERNO AZ-1548 P A 2385 AZ 1550 $ 75.000,00 BROCKWAY, AZ 1551 $ 62.315,00 T RUCKS AZ 1553 $ 60.000,00 DEERE, FORD, AZ 1553 SY $ CA 1548 CAMIONES P A 2439 AF 911M P181004 CA 1550 LAF 7757 P A 2438 AF 910 P181005 CA 1551 LAF 7752 P A 2546 AF 947 33.000,00 INT ERNO AZ-1553 P A 2547 AF 963 MACK BROCKWAY MACK T RACT ORES JOHN CA 1553 LAF 926 DRESSER CHEVROLET SUPER BRIGADIER T APA A&Z JOHN DEERE, DRESSER, INT ERNAT IONAL DRESSER, INT ERNAT IONAL AQUIPMENT FORD BUSES T RACT ORES CAMIONES INT ERNAT IONAL, CON MOT OR DT 4466 SERIE 17 P A 2704 AF 4535M P A 2351 AF 932 LAF 4148 LAF 1769 AZ 155842 $ 99.750,00 AZ 1565 $ 44.000,00 AZ 1575 SY $ 57.800,00 AZ 1577 $ 110.300,00 AZ 1580 $ 50.000,00 AZ 1580 SY $ 35.000,00 INT ERNO AZ-1580 P A 2586 AZ 1581 $ 89.250,00 MACK P A 2312 AF 853 P 181007 CA1581 LAFF 7797 AZ 1582 $ 70.000,00 KENWORT H T 800 P A 2482 AF 966 P 181003 CA 1582 LAF 8955 KENWORT H, P119423 P A 2410 LAF 1917 CA 1575SY P A 2430 P A 2520 CA 1565 CA 1577 AF942M P181019 CA1580 LAF942 CA 1580SY CAMIONES MACK, DOBLE CARCAZA 69 70 Imagen tomada de http://www.filtrosayz.com/catalogo-tienda-en-linea/aire-liviano-2/aza-127/ Elaboración propia 139 • 71 Folleto sobre recomendaciones para el cambio del filtro en el motor71. Folleto tomado de Filtros Donsson 140 Anexo 7. Posibles clientes Posibles clientes 1. Filtros Marticorena S.A. http://www.filtrosmarticorena.cl (562) 521 9873 – (562)521 2719 Jorge Marticorena e-mail: Dirección: Cargo: info@filtrosmarticorena.cl Av. Lo Ovalle 0178 - La Cisterna, Santiago Gerente General Nombre Empresa: Pg web: Teléfonos: Smarter http://www.smarter.cl (562)776 0689 (562)779 3806 e-mail: Dirección: Contacto: Hernando Adasmer Cargo: hernando.adasmer@smarter.cl Paraguay 4355, Región Metropolitana, Santiago – Casa Matriz. Compras Nombre Empresa: Pg web: Teléfonos: COMERCIAL CABALTECA LTDA. http://www.cabalteca.cl (562)499 8900 e-mail: Dirección: Contacto: Manuel Fernández Cabrales Cargo: UNION TECNICA AUTOMOTRIZ LTDA http://www.uniontecnica.cl (562)437 2500 e-mail: Dirección: Nombre Empresa: Pg web: Teléfonos: Contacto: 2. 3. repuestos@brasilbuses.cl Panamericana Norte Km 16.5 Colina - Santiago - Chile Venta de repuestos 4. Nombre Empresa: Pg web: Teléfonos: Contacto: repuestos@uniontecnica.cl Panamericana Norte Km 16.5 Colina - Santiago - Chile Cargo: 5. Nombre Empresa: Pg web: Teléfonos: TOYOTA CHILE S.A. - PORTILLO http://www.toyota.cl/ (562)952 5999 e-mail: Dirección: Contacto: Mauricio Smith Cargo: JOHNSON INDUSTRIES CHILE LTDA. http://www.ji.cl (562) 869 6020 e-mail: Dirección: msmith@portillo.cl Av. Francisco Bilbao metropolitana Gerente de servicio 5529. Región 6. Nombre Empresa: Pg web: Teléfonos: Contacto: ventas@ji.cl Avda. Raúl Labbe 12613 of. 403 Lo Barnechea, Santiago Cargo: 7. Nombre Empresa: Pg web: Teléfonos: MOTORES DE LOS ANDES S.A. http://www.mdla.cl (562)745 3328 e-mail: Dirección: Contacto: Carlos Guarda Cargo: Nombre Empresa: Pg web: Teléfonos: AUTOMOTRIZ AUTOCAR S. A. (562) 6867200 e-mail: Dirección: Contacto: Héctor Morales Cargo: surzua@mdla.cl Avenida Presidente Eduardo Frei Montalva, 21340, Lampa, RM Ventas 8. Avenida Américo Vespucio Norte 1155 Loc. 550, Santiago, Huechuraba 141 Posibles clientes 9. Nombre Empresa: Pg web: Teléfonos: Contacto: AGGREKO CHILE LTDA http://www.aggreko.cl (562) 472 3902 Manuel Rodriguez e-mail: Dirección: Cargo: Galvarino 9.450, Quilicura, Santiago - VECCHIOLA S.A. http://www.vecchiola.cl (562) 203100 Pablo Tamburini e-mail: Dirección: Cargo: avicuna@autosummit.cl Panamericana Norte Km 809 Mantenimiento e-mail: Dirección: Cargo: Av. Américo Vespucio norte 235-239 10. Nombre Empresa: Pg web: Teléfonos: Contacto: 11. Nombre Empresa: Pg web: Teléfonos: Contacto: COMERCIAL CARDEPOT LIMITADA (562) 950 1301 Carlos Diaz 12. Nombre Empresa: Pg web: Teléfonos: IMPORT.ALSACIA S.A. (562) 3631975 e-mail: Dirección: Contacto: Alfonso Prieto Cargo: Calle Salar de atacama 1338 Pudahuel, Santiago Compras 13. Nombre Empresa: Pg web: Teléfonos: Contacto: SERVIAUTO RACING LTDA. http://www.serviauto.cl (562) 227 9256 (562) 227 4262 e-mail: Dirección: Cargo: Av. Larrain 6317 – La reina Santiago de Chile SIGDOTEK S.A http://www.sigdotek.cl (562) 837 3700 Gonzalo Huara e-mail: Dirección: Cargo: contacto@sigdotek.cl Av. Presidente Eduardo Frei Montalva 4230 Compra J.RIVEROS S.A.I.C. http://www.jriveros.cl (562) 397 4444 Daniela Riveros e-mail: Dirección: Cargo: info@jriveros.cl calle san nicolás 912, 960 san miguel - santiago Gerente Comercial ANTONIO CASTILLO S.A. http://www.autocastillo.cl (562) 686 9612 Antonio Castillo e-mail: Dirección: Cargo: contacto@derco.cl Americano, diez de julio 850 14. Nombre Empresa: Pg web: Teléfonos: Contacto: 15. Nombre Empresa: Pg web: Teléfonos: Contacto: 16. Nombre Empresa: Pg web: Teléfonos: Contacto: 142 Anexo 8. Cotizaciones 143 144 145 146 Anexo 9. Trámites para la exportación 147 148 Anexo 10. Certificado de origen 149 150 151 152