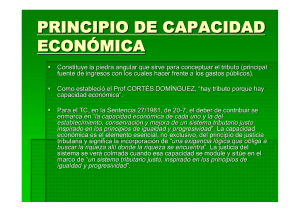

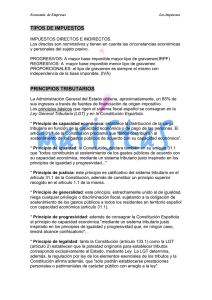

TEMA 3. Principios constitucionales en materia tributaria. 3.1 Introducción: principios constitucionales financieros y tributarios. Los principios constitucionales son elementos básicos del ordenamiento financiero y ejes sobre los que se asientan los distintos institutos financieros. El valor normativo y vinculante de tales principios y su aplicabilidad por los Tribunales de Justicia constituyen las dos grandes innovaciones introducidas en esta materia por la Constitución. 3.2. Principios formales. 3.2.1 Principio de legalidad financiera: Principio de legalidad presupuestaria: La aprobación de los Presupuestos Generales del Estado le corresponde a las Cortes Generales mediante Ley (art 134.1 C.E) Principio de legalidad tributaria: ART 31.3 C.E “solo podrán establecerse prestaciones personales o patrimoniales de carácter público con arreglo a ley”. Todo tributo es una prestación patrimonial de carácter público (PPCP) sometida a reserva de ley. Sin embargo, PPCP es un concepto más amplio que “tributo” su carácter es flexible, sobre todo en: • • • Tasas y contribuciones especiales. Elementos de cuantificación. Entidades Locales. El ART 133.1 C.E “la potestad originaria para establecer los tributos corresponde exclusivamente al Estado mediante ley”: En base a estos preceptos constitucionales podemos determinar que la creación y el establecimiento de tributos tienen que hacerse por LEY O POR UNA NORMA CON RANGO DE LEY, que ha de ser votada por las Cortes. La única forma de hacer un tributo es a través de la Ley, por lo que no se pueden utilizar otras vías (por ejemplo, a través de un reglamento). 3.2.2. El principio de legalidad tributaria. Formulación. Su carácter flexible. En cuanto al principio de reserva de ley en el ámbito presupuestario es relativa, la CE es clara al reservar al poder legislativo (Cortes Generales) la aprobación de los Presupuestos Generales del Estado. Los tributos están dentro de esa expresión "prestaciones patrimoniales de carácter publico"; y por tanto no se van a poder crear tributos sin norma con rango de ley. La reserva legal no es para toda la materia tributaria, sino para determinación de los elementos esenciales del tributo (lista que aparece en el artículo 8 LGT). Evidentemente no es una exigencia rígida (sería prácticamente imposible que todo este regulado por ley) por lo que se permite — de hecho de forma amplia — la colaboración del reglamento. 1 Esta forma, la reserva de ley relativa engloba: • • • la creación ex novo de tributos el establecimiento de beneficios fiscales (art. 133.3 CE) la determinación de elementos esenciales del tributo (reserva impropia, art. 8 LGT). Flexibilidad del principio de reserva de Ley: 1) en tasas y contribuciones especiales (SSTC 37/1981 y 185/1995) 2) en elementos de cuantificación (SSTC 19/1987, 221/1992, 185/1995 y 233/1999) 3) en entidades locales (STC 233/1999): las entidades locales, al carecer de potestad legislativa, no pueden aprobar tributos ex novo. De hecho, vimos que los únicos tributos que iban a poder exigir eran aquellos recogidos en la ley de HL. Eso sí, se permite la participación de las EELL en materia tributaria (cierto margen de decisión que se traduce en los plenos de decisión). Normas tributarias en leyes de presupuestos (art. 134.7 CE): la Ley de Presupuestos no puede crear tributos. Podrá modificarlos cuando una ley tributaria sustantiva así los prevea”. Creación de tributos por LPGE: "La Ley de Presupuestos no puede crear tributos. Podrá modificarlos cuando una ley tributaria sustantiva así lo prevea" (art. 134.7 CE) Características que han hecho de esta ley una ley de uso abusivo: se trata de una ley compleja, tramitación parlamentaria muy rápida, el gobierno tiene una posición preferente Creación VS modificación; y ley "sustantiva": imposible crear tributos; pero si que se pueden modificar si hay una habilitación legal previa, y esa ley la llamaremos ley sustantiva (ley sustantiva: ley que regula los elementos de un tributo; hay que acudir a la ley sustantiva y ver si hay una habilitación de la LGT). examen: irse a la ley sustantiva concreta. La regla del art. 134.7 CE SÍ se aplicará a las CCAA si está prevista en un precepto similar en los Entes Autonómicos (p.ej. Andalucía y La Rioja) o en normas estatales dictadas para delimitar competencias del Estado y CCAA. Ejemplo ley sustantiva: disposición final sexta de la ley del IRPF: la ley de prepuestos generales del estado podrá modificar, de conformidad con los previsto en el apartado 7 del artículo 134 de la C.E a) La escala y los tipos de impuesto y las deducciones en la cuota b) Los demás límites cuantitativos y porcentajes fijos establecidos en esta ley. 3.2.3. Las distintas fuentes con valor de ley en derecho tributario. Referencia al decreto-ley. Las normas tributarias en las leyes de presupuestos. Reales Decretos Legislativos: que pueden ser textos articulados o textos refundidos. La Ley de Haciendas Locales es un texto refundido, por ejemplo; al igual que la ley de catastro, la de sociedades… De modo que se utiliza bastante para regular la materia tributaria. El Real Decreto-Ley en materia tributaria tiene rango de ley y, por tanto, satisface las exigencias derivadas del principio de legalidad, que es aprobada por el Gobierno y no el Parlamento. Éste lo convalida o no, pero eso es algo posterior, ya que la aprobación inicial es del Gobierno (si no la convalidan se puede tramitar como proyecto de ley). Pero el art. 86 delimita su ámbito de aplicación a situaciones de 2 • • “extraordinaria y urgente necesidad”: Cuando el Gobierno dicta el Real Decreto Ley tiene que justificar la situación que ha impedido llevar el asunto al parlamento para que se apruebe normalmente. dispone que “no podrán afectar a los derechos, deberes y libertades de los ciudadanos recogidos en el Título I”, en donde se contiene el deber de contribuir. Son los límites materiales. ¿En derecho tributario se está vulnerando los derechos y libertades? o, dicho de otro modo, ¿hay algún deber de contribuir? SI. artículo 31 CE. luego, en materia tributaria se puede afectar a ese deber jurídico de contribuir del artículo 31 y por tanto del título primero de la CE. lo que hay que hacer es ver si la materia tributaria afecta o no a ese deber, porque en el caso de afectar no se podría regular. Al respecto, la jurisprudencia del TC sobre RD-Ley en materia tributaria tiene dos posiciones: Por ello resulta cuestionable su aplicación en materia tributaria, que el TC ha resuelto de la siguiente manera: El razonamiento de la STC 182/1997 es el siguiente: • • STC 6/1983: identifica el límite con el ámbito de la reserva de ley. lo que hice el TC es identificar el ámbito sujeto a la reserva de ley con el ámbito excluido del artículo 86 (todo aquello que este comprendido en el 31.3, va a estar excluido. pb: entonces ¿para qué tenemos el real decreto ley si se está equiparando el real decreto ley al reglamento? pues por eso, 14 años mas tarde tenemos... STC 182/1997: TC dijo que derogaba expresamente su anterior jurisprudencia porque no era posible equiparar RDL al reglamento. entonces decidió que: el artículo 86 CE excluye los derechos, deberes y libertades de los ciudadanos del Título 1 CE el artículo 31.1 CE, esta dentro del establece el deber de contribuir. El RD-Ley no puede afectar a este deber de contribuir. ¿cómo se sabe cuando se esta afectando? pues es difícil: hay que valorarlo caso por caso: habrá que valorar la importancia de la modificación (cualitativa y cuantitativa, si se afectan a elementos esenciales y cómo incide en la configuración general del deber de contribuir). Examen: hay que darse cuenta de que el RDC regulaba el 31 CE; y mediante jurisprudencia del TC darse cuenta de que es afectar al deber de contribuir De este modo, se puede utilizar un real Decreto Ley en materia tributaria siempre que no afecte esencialmente al deber de contribuir de los ciudadanos. Ahora bien, será preciso tener en cuenta en cada caso en qué tributo concreto incide el decreto-ley constando su naturaleza, estructura y la función que cumple dentro del conjunto del sistema tributario así como el grado o medida en que interviene el principio de capacidad económica, qué elementos del mismo resultan alterados por este excepcional modo de producción normativa y, en fin, cuál es la naturaleza y alcance de la concreta regulación de que se trate. CONFLICTO CON LA LEY DE PRESUPUESTOS GENERALES DEL ESTADO (LGPE): tiene rango de Ley, y a diferencia del RD-L es una Ley votada en Cortes. El problema es que tiene una función constitucional muy definida: aprobar el presupuesto del estado anual. En la LPGE necesariamente tiene que existir el presupuesto de gastos (dividido por programa, capitulo…) y una previsión de ingresos. Además, la LPGE contiene una parte articulada referidas a las previsiones y relacionadas a la política ligada a esos presupuestos del Gobierno. Eso es lo que dota de especialidad a esta Ley con respecto al resto de Leyes. Esas peculiaridades están previstas en el artículo 134.7 CE: Artículo 134.7 CE La LPGE no podrá crear tributos. Podrá modificarlos cuando una ley tributaria sustantiva así lo prevea. La Ley tributaria sustantiva es la que regula las distintas figuras tributarias (ej. Ley del IRPF, Ley del IVA…). Las Leyes son las que señalan a qué está autorizado la LPGE con respecto a ese tributo. 3 Las cuestiones que se plantean son las siguientes: • El Tribunal Constitucional se enfrentó a un problema respecto a aquellas modificaciones que se producen anualmente en la legislación tributaria que tratan de adaptar los elementos de cuantificación de los tributos a la realidad. Por ejemplo, todos los años hay una devaluación de la moneda por la inflación, por lo que se tiene que actualizar el IBI, etc. La solución se encuentra en que el TC ha hecho una distinción entre la modificación del tributo (necesita ley tributaria sustantiva) y la adaptación del tributo. Para la adaptación, no se requiere autorización de la Ley. Por ejemplo, en el IRPF se establece una reducción en la base imponible general para las aportaciones que realicen los contribuyentes a planes de pensiones. Tiene un top de 10000 euros al año, y como esa cantidad puede quedar desfasada pues se actualiza sin que sea necesaria una autorización. La STC 116 y 149/1994 señalan que esta regla no se aplica a las Comunidades Autónomas, ya que señala que el artículo 134.7 CE tiene como objeto directo la regulación de una institución estatal, por lo que de los preceptos constitucionales que regulan las instituciones del Estado no pueden inferirse sin más reglas y principios de aplicación analógica a las Comunidades Autónomas. (Y por tanto si se pueden crear tributos no contemplados en ley material autonómica). Por tanto, el artículo 134.7 CE sólo se aplicará a las CC.AA si está previsto en un precepto similar en los Estatutos de Autonomía o en las normas estatales dictadas para delimitar las competencias del Estado y las CC.AA. Además, en el caso de que el Estatuto de Autonomía no diga nada sí se podrán crear tributos no contemplados en la ley material autonómica. 3.2.4. La potestad reglamentaria. Las disposiciones interpretativas o aclaratorias. Las ordenanzas fiscales. La potestad reglamentaria del Estado es originaria del Gobierno (art. 97 CE) y derivada de los Ministros (art. 7.1 LGT). Disposiciones interpretativas o aclaratorias dictadas por el ministerio de Hacienda (art.12.3 LGT). Al ser el ámbito tributario confuso, existen disposiciones interpretativas o aclaratorias dictadas por el Ministro de Hacienda. Evidentemente estas disposiciones tienen un carácter interno (porque no van a obligar al juez a decidir de una manera u otra). • • • Funciones: unidad en la interpretación de normas tributarias. Naturaleza jurídica: no tienen valor normativo, solo vinculan a los órganos de la Administración Tributaria. La interpretación la llevará a cabo el Juez conforme a los criterios de interpretación habituales, no conforme a lo que dicte el Ministro. eficacia jurídica indirecta: son órdenes ad intra de la Administración, pero tendrá eficacia indirecta cuando esos criterios interpretativos sean conocidos por los ciudadanos (a través de la web, del Boletín Oficial del Ministerio de Hacienda… Es decir, cuando se le dé publicidad). Otras disposiciones no vinculantes: • Contestaciones a consultas tributarias escritas (art. 88 LGT). Vinculan a los órganos de aplicación de tributos, no a los de revisión (se obliga a la administración a que siga el criterio de la respuesta). Son los encargados de responder por escrito aquellas preguntas que los contribuyentes les dirijan sobre la aplicación del Derecho Tributario en casos concretos. Estas contestaciones a las consultas son publicadas en la web, y tan sólo tienen efecto vinculante para la propia Administración Tributaria. A partir de estas contestaciones se crea una base de datos que sirven de guía a los contribuyentes, aunque no tienen carácter vinculante para ellos, ya que cuando ven la respuesta pueden no estar de acuerdo y efectuar el cumplimiento de sus obligaciones tributarias conforme a su propio criterio. 4 • Doctrina del TEAC (art. 239.7 LGT) el TEAC es el tribunal económico administrativo (se llama tribunal, pero no tiene naturaleza de poder judicial; o es más que un órgano especializado de la administración encaminado a revisar los datos administrativos). La cual va a obligar o vincular a todos los TEAS regionales, consiguiendo así una unificación de la doctrina de todos los tribunales dispersos por el territorio nacional. Estas resoluciones del TEAC van estableciendo una doctrina que sirve como criterio interpretativo. También puede ser tenido en cuenta a efectos de cumplimentar las órdenes tributarias. El TEAC tiene cierta autonomía de los órganos de aplicación de tributos, no dependiendo jerárquicamente de ellos. Acudir al TEAC es preceptivo para agotar la vía administrativa, y una vez agotada se puede acudir a la JCA LA POTESTAD REGLAMENTARIA DE LAS CORPORACIONES LOCALES En materia tributaria se ejercerá a través de Ordenanzas fiscales [art. 7.1.e) LGT]. Ya que como no pueden establecer normas tributarias porque no tienen competencia normativa, se les deja cierta competencia dentro de marco ley que deberá ser ejercida en ordenanzas fiscales. Todos los años los plenos de los ayuntamientos apruebas OF en los que se concretan las leyes de HL (LHL: el Ibi podrá tener un tipo de gravamen de 1 a 2; nos vamos a las OF de Leganés, y aparece el tipo de gravamen (que es la concreción de la LHL), de ese municipio). Básicamente LHL nos da un marco; y la OF de cada municipio nos da el caso concreto de ese municipio (evidentemente dentro de los márgenes). Las Ordenanzas fiscales pueden regular ciertos elementos dentro del margen legalmente establecido, adecuando la norma a las peculiaridades de su municipio. 3.2.5. Tratados y convenios internacionales. Los tratados internacionales tienen una posición prevalente en el sistema de fuentes (principio de jerarquía o competencia). En virtud del art. 96 CE una vez se ratifican los tratados pasan a formar parte de nuestro ordenamiento y son prevalentes frente a normas internas. El derecho de la Unión Europea, con su derecho originario TFUE y su derecho derivado: directiva, reglamentos… Algunos de ellos también poseen transcendencia tributaria, como: Convenios para eliminar la doble imposición internacional (CDI).: estos Convenios suelen ser Tratados bilaterales y su función es la de solucionar un problema específico en materia tributaria internacional, concretamente en materia de renta y patrimonio. Surge en aquellos casos en los que dos o más Estados gravan al contribuyente por un mismo hecho imponible, por lo que se firma el Convenio para evitar este problema de la doble imposición Acuerdos de intercambio de información en materia tributaria: Estos Acuerdos surgen cuando varios Estados intercambian información fundamental (saldos bancarios, inversiones, etc.) para evitar problemas en materia tributaria, por ejemplo, para evitar la evasión fiscal. Aquellos estados que firman un convenio de este tipo dejan de ser automáticamente paraísos fiscales. Concretamente destaca el Acuerdo FATCA, de intercambio de información con EE.UU. OMC. Tratados de Libre Comercio. Acuerdos económicos con la Iglesia Católica. 3.3. Principios materiales. 5 Todos ellos reflejan la idea de justicia que la comunidad políticamente organizada profesa en la esfera concreta de los tributos. De esta forma, la justicia tributaria se consigue con la combinación del conjunto de principios y no con cada uno aisladamente: cada vez que se “establezca” un tributo, se ha de hacer de acuerdo con tales principios. Los principios tributarios materiales se basan en el artículo 31.1 CE que señala: 3.3.1. El deber de contribuir. El principio de capacidad económica. En el actual ordenamiento español, el art. 31 CE dispone que “Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica…”. Tradicionalmente, dicho principio ha tenido una proyección exclusiva en el ámbito tributario: solo podían establecerse tributos cuando se producía un acto, hecho o negocio jurídico indicativo de capacidad económica, no pudiendo establecerse carga tributaria alguna que no respondiera a la existencia de tal capacidad económica. Este principio puede servir para dos cosas: es presupuesto de imposición y es medida de imposición: • • Presupuesto de la imposición: sólo pueden gravarse hechos que directa o indirectamente pongan de manifiesto capacidad económica. Todo tributo tiene que tener como hecho imponible un hecho que demuestre capacidad económica. Se aplica a todos los tributos. No cabe gravamen si cesa el presupuesto (STC 193/2004: bajas en IAE y prorrateo de cuotas). No gravar riquezas virtuales o ficticias. Medida de la imposición: necesidad de consideraciones de capacidad económica en los elementos de cuantificación del tributo: o distinta incidencia en función de la figura tributaria (STC 146/1995) (no es igual en el IVA que en el IRPF) o concreción del principio de igualdad Los tributos extrafiscales: aquellos que tienen como fin que los ciudadanos modifiquen su conducta. Se produce la necesidad de que el hecho gravado demuestre capacidad económica, aunque sea un pequeño índice de la misma (STC 37/1987, sobre las tierras infrautilizadas, el hecho de tener tierras sin aprovechar ya es una manifestación de capacidad económica). Ejemplos: en concreción del principio de igualdad, STC 19/2012: requisitos de convivencia para aplicar el mínimo familiar. 3.3.2. El principio de generalidad. Principio de generalidad: Dispone el art. 31 CE que "todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario...". En el mismo sentido, el art. 3 de la LGT previene que "la ordenación de los tributos ha de basarse en la capacidad económica de las personas llamadas a satisfacerlos y en los principios de justicia, generalidad, igualdad, progresividad, equitativa distribución de la carga tributaria y no confiscatoriedad. Con el término "todos", el constituyente se refiere a los ciudadanos españoles y a los extranjeros, así como a las personas jurídicas españolas y extranjeras. Impide la sujeción tributaria intuitu personae, lo que no significa que sea inadmisible la imposición tributaria a un determinado sector económico o a grupos compuestos de personas en idéntica situación. El principio de generalidad constituye un requerimiento directamente dirigido al legislador para que tipifique como hecho imponible todo acto, hecho o negocio jurídico que sea indicativo de capacidad económica, pugnando así contra la concesión de exenciones fiscales que carezcan de razón de ser. Desde este punto de vista, dos son los significados que hoy cabe atribuir a dicho principio. Implicaciones del principio de generalidad: • clara conexión con el principio de igualdad general 6 • • • • es indiferente, en principio, la nacionalidad ("todos...") son destinatarios del deber "todos", las personas físicas y jurídicas. diferencias entre residentes y no residentes (STC 96/2002); es constitucional conforma al 96.2 CE prohibición de privilegios en el reparto de la carga fiscal: los beneficios fiscales no pueden ser arbitrarios, sino que tienen que tener una justificación legitima; Este principio conecta claramente con el principio de igualdad general, ya que cuando el legislador decida establecer un tributo, todos quedan sujetos al tributo. No pueden establecerse discriminaciones arbitrarias de ningún tipo en base al artículo 14 CE (por ejemplo, el legislador no puede poner un tributo para los rubios; o para las mujeres…). Desde este punto de vista, dos son los significados que en la actualidad cabe atribuir a dicho principio: 1. En primer lugar, debe informar, con carácter general, el ordenamiento tributario, vedando la concesión de exenciones y bonificaciones tributarias que puedan reputarse como discriminatorias. La concesión de beneficios tributarios puede ser materialmente legítima cuando, a pesar de favorecer a personas dotada de capacidad económica suficiente para soportar cargas tributarias, el legislador dispensa del pago de tributos con el fin de satisfacer determinados fines dotados de cobertura constitucional. De esta forma, son admisibles beneficios fiscales si están justificados: a. En el principio de capacidad económica u otros principios de justicia tributaria (p.e.: mínimo existencial) b. En principios de orden extrafiscal (p.e.: ONG’S) c. En reglas de Derecho Internacional (p.e.: reciprocidad). 2. En segundo lugar, será contrario al principio de generalidad cualquier configuración normativa que arbitrariamente dispense un tratamiento a favor de cualquiera de las CCAA, como establecen los arts. 138.2 y 139.1 CE. 3.3.3. El principio de igualdad. La igualdad se ha convertido en elemento básico de nuestro ordenamiento constitucional, pues el art. 1 CE la configura como uno de los valores superiores del ordenamiento. Además, según consideraciones del TC, la CE en su art. 31.1 ha concretado y modulado, para el ámbito tributario, el alcance del principio de igualdad recogido en el art. 14 CE. La diferencia entre ambos radica en que: • • Mientras que la igualdad del art. art. 14 CE prohíbe la discriminación de índole subjetiva. La igualdad del art. 31 CE lo que impide es la discriminación de índole objetiva. Contenido y ámbito de aplicación del principio de igualdad: El Tribunal Constitucional ha sintetizado los criterios que mantiene en relación al principio de igualdad ante la Ley: • • • El principio de igualdad en el ámbito tributario se traduce en el respeto al principio de capacidad económica, de forma que situaciones económicamente iguales deben ser tratadas de la misma manera El principio de igualdad no veda cualquier desigualdad, sino sólo aquella que pueda reputarse como discriminatoria, por carecer de justificación El principio de igualdad no sólo exige la igualdad ante la ley, sino también la igualdad en la aplicación de la ley; 7 • • El principio de igualdad debe interpretarse en conexión con las exigencias derivadas de otro principios constitucionales La igualdad en el marco del sistema tributario debe complementarse con la igualdad en ordenamiento del gasto público, lo que se traduce en la necesidad de asignar equitativamente los recursos públicos. El TC ha puesto de relieve reiteradamente que el principio de igualdad incluye no sólo la igualdad ante la ley (igualdad material), sino la igualdad en la aplicación de la ley (igualdad formal situaciones económicamente iguales sean tratadas de la misma manera). Un mismo órgano, administrativo o judicial, no puede modificar arbitrariamente el sentido de sus decisiones en casos sustancialmente iguales y cuando considere que debe apartarse de sus precedentes, deber ofrecer una fundamentación razonable para ello. A. Necesidad de semejanza de las situaciones comparadas para la aplicación del principio; TC e muy exigente para equiparar dos situaciones (hablamos de términos homogéneos d comparación) B. Requisitos para la licitud de la diferenciación; se parece al principio de proporcionalidad (ST1 96/2002): 1. Justificación 2. licitud del fin perseguido 3. adecuación y proporcionalidad de las consecuencias (que sea la única forma de conseguir el fin que estamos persiguiendo) Si se dan estos tres elementos - homogeneidad de las situaciones que estamos comparando, que desigualdad sea injustificada y que no se den los requisitos para la licitud de la diferenciación -tendremos una desigualdad formal amparada en el artículo 31 CE. Su relación con el principio de capacidad económica y con el resto de los principios constitucionales tributarios El principio de igualdad debe aplicarse teniendo en cuenta la existencia de otros principios, especialmente las exigencias del principio de progresividad. Más allá de la igualdad formal, ha de atenderse también a su contenido o exigencia de igualdad real, expresada en el art. 9.2 CE, por el que se amparan discriminaciones operadas por las normas tendentes a corregir situaciones de desigualdad real que no son justificables. Por otro lado, debe tenerse en cuenta que el principio de igualdad, no se predica sólo del sistema tributario, sino también de los gastos públicos, insertándose como exigencia ineludible del ordenamiento financiero en su conjunto. El principio de igualdad en el gasto público: La anterior concepción necesita ser complementada con una visión más amplia. No se precisa sólo del sistema tributario, sino también de los gastos públicos, la CE art. 31 dispone que el gasto público realizará una asignación equitativa de los recursos públicos. De esta manera la exigencia de igualdad no queda confinada en el ámbito del ordenamiento tributario, sino se inserta en el ordenamiento financiero en su conjunto. Es necesario proceder a una valoración conjunta del sistema de ingresos y gastos públicos para emitir un juicio acerca de la igualdad como valor presente en el ordenamiento financiero. La dimensión territorial del principio de igualdad: Según el TC el principio de igualdad no puede entenderse de forma rígida y monolítica que conduzca a calificar de inconstitucional la desigualdad que pueda derivarse del ejercicio legítimo, por parte de las CCAA, de sus competencias en materia tributarias y financieras. Conclusión que también puede llegarse en el ejercicio de la potestad tributaria por parte de los municipios, ejercida en el ámbito de sus competencias para dar efectividad a los principios de autonomía local y suficiencia financiera. 8 Implicaciones del principio de principio de igualdad (artículo 31 CE) o la igualdad del artículo 14 CE: prohíbe la discriminación de índole subjetiva o la igualdad del artículo 31 CE: prohíbe la discriminación fundada en elementos objetivos (a igual capacidad económica, distintos tipos de gravamen 3.3.4. El principio de progresividad. El principio de progresividad se puede definir como aquella característica de un sistema tributario según la cual, a medida que aumenta la riqueza de los sujetos pasivos, aumenta la contribución en proporción superior al incremento de la riqueza. Por eso, puede afirmarse que se trata de una manera de ser del sistema tributario articulada de forma que pueda responder a la consecución de unos fines distintos a los estrictamente recaudatorios, como pueden ser cualquiera de los previstos en el art. 40 CE. La progresividad significa que el porcentaje de contribución al sostenimiento de los gastos públicos aumenta a medida que lo hace la capacidad económica del contribuyente. Constitucionalmente se exige que esta progresividad se refiera al sistema tributario en su conjunto y no a cada tributo en particular. La progresividad, por imperativo constitucional, tiene un límite infranqueable en la no confiscatoriedad (art. 31 CE). El PROPORCIONAL es aquel tributo en el que la cuota no varía en atención a la capacidad económica del contribuyente. Por ejemplo, el IVA o el Impuesto sobre Sociedades. El PROGRESIVO es aquel en el que, a mayor capacidad económica del contribuyente, mayor cuota a pagar. Por ejemplo, el IRPF. Y, por último, el REGRESIVO es aquel tributo en el que a mayor capacidad económica del contribuyente, menor es la cuota a pagar sobre el total de la base imponible. El IVA en ocasiones puede ser regresivo ya que si suben los impuestos se perjudica a aquellas economías que menos capacidad económica tienen. No es que tenga un tipo de gravamen regresivo, se refiere más a su efecto. 3.3.5. El principio de no confiscatoriedad. El principio de no confiscatoriedad El art. 31 CE exige que la contribución de los ciudadanos al sostenimiento de los gastos públicos se realice a través de un sistema tributario justo, inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio. A su vez, el art. 40.1 del citado texto, dispone que "los poderes públicos promoverán las condiciones favorables para el progreso social y económico y para una distribución de la renta regional y personal más equitativa, en el marco de una política de estabilidad económica". La progresividad del sistema tributario es una manera de ser del sistema, que se articula técnicamente de forma que pueda responder a la consecución de unos fines que no son estrictamente recaudatorios, como puede ser la distribución de la renta o cualquier otro previsto. Por imperativo constitucional, tiene un límite infranqueable en la no confiscatoriedad. Supone un límite extremo que dimana del reconocimiento del derecho de propiedad. Su finalidad es impedir una posible conducta patológica de las prestaciones patrimoniales coactivas, una radical aplicación de la progresividad que atentara contra la capacidad económica que la sustenta. La imposición puede llegar a tener alcance confiscatorio cuando, a raíz de la aplicación de los diferentes tributos vigentes, se llegue a privar al sujeto pasivo de sus rentas y propiedades. Resulta lógico afirmar que el límite máximo de la imposición resulta cifrado constitucionalmente en la prohibición de su alcance confiscatorio. El principio de no confiscación supone un límite extremo que dimana del reconocimiento del derecho de propiedad, cuya finalidad es impedir una posible conducta patológica de las prestaciones patrimoniales 9 coactivas o una radical aplicación de la progresividad que atentara contra la capacidad económica que la sustenta. Hay muchos que sostienen que este principio se funda en el sueño de la transición; y el miedo que tenían era que la confiscación fuese muy elevada. • • • la contribución de cada contribuyente al reparto de la carga tributaria no puede suponer privación de la riqueza del contribuyente. pretende evitar que se agote la fuente de riqueza por el deber de contribuir (STC 27/1981). relación con el derecho a la propiedad privada Caracteres: La contribución de cada contribuyente al reparto de la carga tributaria no puede suponer privación de la riqueza del contribuyente Pretende evitar que se agote la fuente de riqueza por el deber de contribuir. Se relaciona con el derecho a la propiedad privada. Por lo tanto, el tributo no puede tener como función o efecto la de privar de la riqueza al contribuyente. Cada uno deberá contribuir, en principio, en base a la capacidad económica que posea. El TC no se ha pronunciado profusamente sobre lo que es confiscatorio y lo que no. Hay otros países en los que no se ha cumplido este principio de no confiscatoriedad: por ejemplo, en Francia el “Impuesto excepcional de solidaridad” gravaba el 75% de las ganancias de los más ricos del país, pero se eliminó. En Alemania, por otro lado, el tope máximo es del 50%, según el Tribunal Constitucional Alemán, sumando la contribución del impuesto de patrimonio y de renta. 10