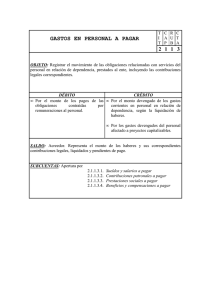

Características de las personas Físicas y Morales PERSONAS FISICA Y PERSONA MORAL. El sujeto o persona, en su vida de relaciona como miembro de la sociedad, no puede eludir el contacto con sus semejantes, ni quedar fuera de la sujeción del derecho.- Persona es todo ente capaz de tener derechos y contraer obligaciones. Persona Física: Son los individuos humanos; su personalidad y la capacidad jurídica la adquieren con el nacimiento y la pierden a su muerte. Todas las personas físicas por el hecho de serlo tiene determinadas características llamadas atributos de las personas, las cuales son: CAPACIDAD JURÍDICA: Es la aptitud reconocida por la Ley para disfrutar de derechos, para ejercitarlos y para contraer obligaciones. NOMBRE: Esta constituido por el conjunto de palabras que individualizan a una persona. sociedad se integra por el nombre y apellidos. DOMICILIO: es el lugar del centro principal de sus negocios, y a falta de este, es el lugar donde residen habitualmente. PATRIMONIO: Esta formado por el conjunto de bienes y derechos apreciables en dinero; o es su capital invertido. NACIONALIDAD: Es una relación jurídico – política que se establece entre un individuo y un Estado, de esta relación resultan diferentes consecuencias según sea la persona nacional o extranjera. ESTADO CIVIL: Es la situación que tiene el individuo dentro de la sociedad y dentro de su propia familia, ejemplo hijo, padre, esposo, soltero, matrimonio, divorcio, unión libre. INICIO DE OPERACIONES: fecha en la cual empieza a trabajar. Personas Morales: Son aquellas asociaciones o corporaciones que se crean con algún fin o motivo de utilidad pública o privada y a quienes el derecho reconoce una personalidad distinta de la que tiene cada uno de sus integrantes. De acuerdo con su objeto social, una persona moral puede tributar en regímenes específicos como: Personas morales del régimen general Personas morales con fines no lucrativos Asociaciones Religiosas Personas morales del régimen simplificado 2. ATRIBUTOS DE LA PERSONAS MORALES: Los atributos de las personas morales son: CAPACIDAD JURÍDICA: También tiene aptitud para ser titular de derechos y obligaciones. personas morales pueden ejercitar todos los derechos que sean necesarios para realizar el objeto de su institución”. NOMBRE: Esta formado por las palabras propias de su denominación. o dato que identifica a la sociedad con respecto a las demás. DOMICILIO: Es el lugar donde se halle establecida su administración. PATRIMONIO: Este esta formado por los bienes de todo genero que estén destinados al cumplimiento de las finalidades para las cuales fueron creadas. NACIONALIDAD: Son personas morales de nacionalidad mexicana las que se constituyan conforme a las leyes de la República y tengan en ella su domicilio legal. RAZON SOCIAL: denominación social es el seudónimo de la empresa, como se da a conocer (apodo o nombre de fantasía) y la razón social es el nombre de la empresa, como esta constituida en el estatuto social por ejemplo, Decimos Banco Nacional de Mexico; S.A. (RAZON SOCIAL) BANAMEX (DENOMINACION SOCIAL) ¿CUÁLES SON LAS SEMEJANZAS Y DIFERENCIAS ENTRE PERSONAS FÍSICAS Y MORALES? Las personas físicas se individualizan por su nombre, mientras que las personas morales se distinguen por una denominación o razón social. La razón social incluye en todo o en parte los nombres propios de los socios; en tanto que la denominación social puede hacer referencia a la actividad que desarrolla la sociedad o ser un nombre inventado. Ambas personas tienen personalidad jurídica, es decir, pueden ejercer derechos y contraer obligaciones. En el caso de las personas morales, esta capacidad está limitada a las actividades necesarias según el fin por el cual fueron creadas. Por su parte, las personas físicas gozan de derechos desde el nacimiento hasta la muerte, sin embargo, sólo pueden contraer obligaciones hasta después de haber alcanzado la mayoría de edad. Ambas personas tienen un patrimonio, es decir, un conjunto de derechos y obligaciones apreciables en términos económicos. Tanto las personas físicas como las morales tienen un domicilio, el cual está definido como el lugar físico en que se establece la persona. Las personas físicas tienen un estado civil (soltero o casado, por ejemplo) a diferencia de las personas morales que no pueden tenerlo. Todas las personas morales creadas conforme a las leyes mexicanas y que tienen su domicilio en el territorio nacional, se consideran mexicanas. En cambio, las personas físicas pueden tener más de una nacionalidad. La obligación fiscal es para todos Para muchos, lo fiscal significa tener que pagar impuestos y por consecuencia lo toman como una agresión al bolsillo y por ello la impopularidad de esta obligación ha llegado, en muchos países, a convertir a la evasión fiscal en un deporte nacional. Si nos cuestionamos, porque estamos obligados a pagar impuestos en nuestro país, la respuesta naturalmente es que la Constitución Política de los Estados Unidos Mexicanos dispone que estamos obligados a contribuir para los gastos públicos de la Federación, así como del Distrito Federal o del Estado y Municipio donde resida el ciudadano, de la manera proporcional y equitativa que dispongan las leyes. Es clara la obligación de pagar y el destino de esos recursos es solamente para los gastos públicos de los tres ordenes de gobierno, además de otorgar la garantía de que no se impondrá una carga fiscal que no este contemplada en una ley. Los obligados, se clasifican en personas morales, que son aquellas jurídicamente distintas al individuo, como lo son las sociedades, las asociaciones y los entes económicos que las leyes les reconocen personalidad jurídica como los gobiernos, los organismos descentralizados y los partidos políticos; por otra parte, están las personas físicas, que corresponden a los individuos que realizan actos o actividades que las leyes reconocen como generadores de las contribuciones. La Ley de Ingresos de la Federación, que su vigencia es anual, contiene la lista completa de todos los conceptos de ingresos, incluyendo los impuestos, que se recaudaran por el gobierno federal así como una estimación del importe de cada uno de ellos y cuyo total servirá de base para la autorización del gasto publico, cuyo detalle que esta contenido en otra ley, denominada Presupuesto de Egresos de la Federación. Como en la Ley de Ingresos se estiman los recursos que se obtendrán en el año y si en la realidad estos son mayores, esos excedentes se podrán aplicar también al gasto público y si a la inversa se registrara una disminución, está previsto cuales partidas de gasto deberán ajustarse. ¿Cuáles son las obligaciones fiscales? Para determinar cuales son los impuestos que debemos pagar, es necesario consultar cada una de las leyes fiscales, como por ejemplo la del Impuesto sobre la Renta (ISR) y la del Impuesto al Valor Agregado (IVA), en las que se precisa quienes son los obligados, cuales son los actos o actividades que están gravados así como sus correspondientes excepciones, como se determina la base del impuesto, las tasas o tarifas aplicables a cada caso y el procedimiento para calcular el monto que debe pagarse y la periodicidad del pago. Artículo 31 constitucional fracción IV I. El principio de proporcionalidad tributaria en relación con la capacidad contributiva de los contribuyentes. El artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos establece que es obligación de los mexicanos contribuir a los gastos públicos, así de la Federación, como del Distrito Federal o del Estado y Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes. De dicho precepto constitucional se desprenden los denominados principios de justicia fiscal o tributaria a los cuales se deben ceñir todas las contribuciones, tales como los de generalidad, obligatoriedad, destino al gasto público, proporcionalidad, equidad y legalidad tributaria. Ahora bien, en relación con el principio de proporcionalidad tributaria, algunos autores como Manuel Hallivis Pelayo, ha sostenido que dicho principio radica en que las contribuciones deben impactar a cada sujeto pasivo en función de su respectiva capacidad económica, debiendo aportar una parte justa y adecuada de sus ingresos, utilidades o rendimientos, de tal manera que los contribuyentes que obtengan ingresos elevados tributen en forma cualitativamente superior a los de medianos y reducidos recursos.1 A su vez, Adolfo Arrioja Vizcaino, ha señalado que la proporcionalidad tributaria implica la correcta disposición entre las cuotas, tasas o tarifas, previstas en las leyes tributarias y la capacidad económica de los sujetos pasivos por ellas gravados. 2 IV. CONTRIBUIR PARA LOS GASTOS PUBLICOS, ASI DE LA FEDERACION, COMO DEL DISTRITO FEDERAL O DEL ESTADO Y MUNICIPIO EN QUE RESIDAN, DE LA MANERA PROPORCIONAL Y EQUITATIVA QUE DISPONGAN LAS LEYES. (REFORMADO MEDIANTE DECRETO PUBLICADO EN EL DIARIO OFICIAL DE LA FEDERACION EL 25 DE OCTUBRE DE 1993) Impuesto impuesto s. m. Cantidad de dinero que se da al Estado, comunidad autónoma o ayuntamiento obligatoriamente para que haga frente al gasto público. tributo. — directo Impuesto que se aplica de manera periódica e individual a las personas sobre sus bienes e ingresos económicos. — indirecto Impuesto que se aplica a las cosas que se consumen o a los servicios que se usan. impuesto revolucionario Cantidad de dinero que exige un grupo de terroristas a un empresario o persona adinerada bajo la amenaza de muerte. m. ECON. Exacción establecida sobre las personas, físicas o jurídicas, para subvenir a los gastos del Estado y otros entes públicos. impuesto directo El que grava directamente la renta de las personas físicas o jurídicas. impuesto indirecto El que grava las rentas a través de su aplicación o consumo, y se añade al precio de las mercancías. impuesto progresivo Impuesto para cuyo cálculo se aplica un porcentaje (o tipo impositivo) que crece más que proporcionalmente al aumentar la base (p. ej., la renta). impuesto regresivo Impuesto cuyo tipo decrece al aumentar la base sobre la que se aplica. impuesto sobre el valor añadido Tributo básico de la imposición indirecta, que incide sobre el consumo y se exige con ocasión de las transacciones, entrega de bienes y prestaciones de servicios, realizadas en el desarrollo de una actividad empresarial o profesional, así como en las imputaciones de bienes. También IVA. impuesto sobre la renta de las personas físicas Tipo de gravamen que ha de pagar cada año a la hacienda pública una persona por el conjunto de sus ingresos. También IRPF. IMPUESTO Pagos obligatorios de Dinero que exige el Estado a los individuos y empresas que no están sujetos a una contra-prestación directa, con el fin de financiar los Gastos propios de la administración del Estado y la provisión de Bienes y servicios de carácter público, tales como administración de justicia, Gastos de defensa, Subsidios y muchos otros. Sólo por ley pueden establecerse los Impuestos de cualquier naturaleza que sean, señalarse sus modalidades, su repartición o supresión. Las dos categorías fundamentales son los impuestos directos y los Impuestos indirectos. Los primeros se aplican tomando como base el Ingreso o la Riqueza y afectan directamente al contribuyente, en cambio los impuestos indirectos gravan las transacciones, afectando los Precios de los Bienes y servicios recayendo en forma indirecta sobre las personas y empresas. Ejemplos de Impuestos directos son todos los que gravan las Rentas de las personas o la Propiedad. Un ejemplo de Impuesto indirecto es el Impuesto al Valor Agregado. Los impuestos pueden ser de monto fijo o proporcionales, y dentro de estos últimos pueden distinguirse entre los de tasa constante y los de tasa progresiva. La modalidad de aplicación de los Impuestos dependerá de los fines de la política tributaria. Si pretende incentivar más algunas actividades que otras utilizará los impuestos como una herramienta de reasignación de los Recursos. Otros objetivos pueden ser corregir distorsiones en los Precios sociales y privados, o Bien intentar alcanzar una Distribución del Ingreso y de la Riqueza más igualitaria, para lo cual se utilizarán Impuestos progresivos que graven en una proporción mayor las Rentas más altas. Los Impuestos son una contribución obligatoria, sin contraprestación, no recuperable y que se recauda a través de Hacienda. La reforma hacendaria del presidente Enrique Peña Nieto busca aumentar la recaudación tributaria mediante la creación de nuevos impuestos y la aplicación del Impuesto al Valor Agregado (IVA) a rubros que hasta el momento han estado exentos de su pago. Esta es una lista de los productos y servicios que la reforma hacendaria convertirá en objeto de impuestos. Refrescos Las bebidas azucaradas serán gravadas con el ‘Impuesto especial sobre producción y servicios’ con el fin de reducir la obesidad. El objetivo es recaudar 1 peso por cada litro. Alimento para mascotas Con el argumento de que este tipo de alimento no está destinado al consumo humano, la reforma hacendaria planea aplicar el IVA a la comida para mascotas. Transporte foráneo Actualmente, la prestación del servicio de transporte público terrestre de personas no se grava con el IVA. La reforma elimina la exención al transporte foráneo y mantiene la exención al transporte urbano. Venta y renta de casas Se propone eliminar la exención en el IVA por la enajenación de una casa, el pago de intereses de créditos hipotecarios y la renta de una vivienda. Servicios educativos La reforma hacendaria busca eliminar la exención en el IVA a los servicios de educación, pero la medida no afectará a la educación pública. Uso de plaguicidas Se propone gravar con un impuesto del 0 al 9 por ciento a los plaguicidas y herbicidas en función de su contenido de toxicidad para motivar la utilización de otros químicos menos dañinos. APORTACIONES DE SEGURIDAD SOCIAL Estas consisten en las contribuciones definidas en la ley a cargo de personas, cuyo pago lo hace el Estado para cumplir con las obligaciones fijadas por la ley por servicios de seguridad social proporcionados por el mismo Estado. APORTACIONES DE SEGURIDAD SOCIAL SEGURIDAD SOCIAL La seguridad social se refiere principalmente a un campo de bienestar social relacionado con la protección social o la cobertura de las necesidades socialmente reconocidas, como la pobreza, la vejez, las discapacidades, el desempleo. QUE SON APORTACIONES DE SEGURIDAD SOCIAL. Son las contribuciones establecidas en la ley a cargo de personas, que son sustituidas por el Estado, en el cumplimiento de las obligaciones fijadas por la ley en materia de seguridad social OBJETO DE LA LEY DEL SEGURO SOCIAL La seguridad social tiene como finalidad, garantizar el derecho a la salud, la asistencia medica, la protección de los medios de subsistencia y los servicios necesarios para el bienestar individual y colectivo. Expuestos los temas que anteceden a este capítulo y considerando que la seguridad social es parte del derecho social que busca ofrecer al ser humano, por el simple hecho de tener esa calidad, una vida digna y decorosa, la cual debe sostenerse en forma individual y colectiva, mediante la aportación de todos sus integrantes, dentro de un marco jurídico justo, proporcional y equitativo. A su vez, esta obligación no debe ser ubicada sólo como parte del derecho laboral, ni recaer en las personas que utilizan los servicios de otras (empleadores o patrones), sino, en la sociedad en general, incluyendo en ésta al Estado, a los patrones y a los trabajadores. Del mismo modo, se tiene que el Estado deberá procurar su sostenimiento económico, mediante los habitantes que radiquen en su propio territorio, con la imposición de gravámenes llamados: aportaciones de seguridad social, como una clase de contribuciones que así se encuentran contempladas en nuestra legislación. Contribución especial Contribuciones especiales son los tributos cuyo hecho imponible consiste en la obtención por el obligado tributario de un beneficio o de un aumento de valor de sus bienes como consecuencia de la realización de obras públicas o del establecimiento o ampliación de servicios públicos. 1) Contribuciones de Mejoras: es aquella contribución obligatoria, motivada en la obtención de un beneficio para el sujeto pasivo, que se origina en la realización de obras públicas. Esta contribución se legitima en el incremento del valor del patrimonio del sujeto pasivo, como consecuencia directa de la realización de dicha obra. Ejemplo de ella es la contribución que se cobra a los frentistas por el incremento de valor de los inmuebles ante la pavimentación de una calle.