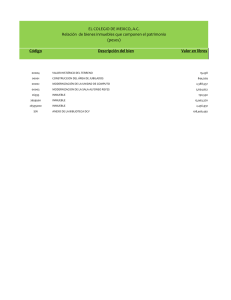

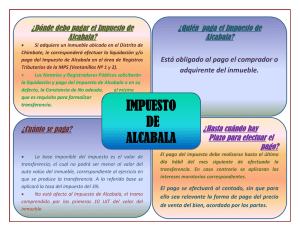

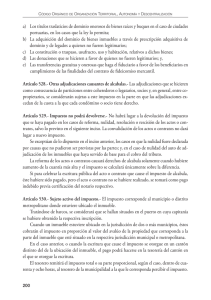

I ASESORÍA APLICADA contribuyentes al 31.12.04, siempre que hubieran obtenido ingresos gravados en dicho ejercicio iguales o mayores a S/. 1 600 000.00. El monto se determinará sumando los importes consignados en las casillas 463 Ventas netas, 473 Ingresos financieros gravados y 475 Otros ingresos gravados del Formulario Virtual N° 654. Asimismo, el Balance de Comprobación deberá contar con las siguientes características: 1. Elaborar un archivo de importación, en formato Texto (txt), el cual debe tener siguientes características: Nombre : 0654###########2004.txt Donde : ########### = Es el número de RUC del contribuyente 2. El archivo deberá tener la siguiente estructura: Nombre Formato Longitud Máxima 1 Cuentas Numérico sin decimales 4 2 Sumas del Mayor - Debe Numérico sin decimales 12 3 Sumas del Mayor - Haber Numérico sin decimales 12 4 Transferencias y cancelaciones - Debe Numérico sin decimales 12 5 Transferencias y cancelaciones - Haber Numérico sin decimales 12 6 Adiciones Numérico sin decimales 12 7 Deducciones Numérico sin decimales 12 8 Determinación del REI - Debe Numérico sin decimales 12 9 Determinación del REI - Haber Numérico sin decimales 12 3. Los campos deben estar separados por el carácter « | ». 4. Los datos numéricos sin comas ni puntos decimales. 5. Los datos numéricos sin espacios vacíos entre los dígitos. Norma relacionada: Artículo 5º de la R. S. Nº 019-2005/SUNATAprueban disposiciones y formularios para la declaración anual del impuesto a la renta y del impuesto a las transacciones financieras del ejercicio gravable 2004. (21.01.05) Tratamiento Tributario y Contabilización del Impuesto de Alcabala T R I B U T A C I O N Dra. Sandra Rojas Novoa Miembro del Staff Interno de la Revista Actualidad Empresarial 1. Introducción Históricamente el Impuesto de Alcabala se aplica desde tiempos de la colonia española. En un principio, el impuesto incidía sobre el precio o valor de las cosas. En la actualidad este impuesto afecta la transferencia a título oneroso o gratuito de la propiedad inmueble, manteniendo algunas de sus características originarias. Según la técnica legislativa del Impuesto de Alcabala podemos establecer claramente que el mismo es un impuesto cuya materia de imposición recae sobre el consumo, toda vez que afecta las transferencias de propiedad inmueble. Dicho esto, el presente informe analizará las principales consideraciones normativas sobre los elementos constitutivos del Impuesto de Alcabala, su incidencia en relación al Impuesto a la Renta, su contabilización y expondremos algunos casos prácticos que complementarán nuestro análisis. P R I M E R A Q U I N C E N A - M A R Z O 2005 M U N I C I P A L 2. Ámbito de Aplicación De acuerdo al artículo 21° de la Ley de Tributación Municipal (en adelante la Ley) el Impuesto de Alcabala " es de realización inmediata(1) y grava las transferencias de propiedad de bienes inmuebles urbanos o rústicos, a título oneroso o gratuito, cualquiera sea su forma o modalidad, inclusive las ventas con reserva de dominio " 1 De acuerdo con Geraldo Ataliba en su libro Hipótesis de la Incidencia Tributaria, se entiende por hecho imponible de realización inmediata a: «aquellos que consisten en hechos consumables definidamente en el tiempo. El hecho imponible, ocurre, sucede, se realiza en un instante, en un momento determinado agotando concretamente la previsión contenida en la hipótesis de la incidencia» (p. 105). 1-18 INSTITUTO DE Ahora bien, para determinar qué se debe entender por bienes inmuebles urbanos o inmuebles rústicos, y ante la falta de precisión normativa, debemos recurrir a lo dispuesto en el Reglamento Nacional de Tasaciones(2), del cual podemos elaborar las siguientes definiciones: Inmuebles Urbanos: Se consideran así a los terrenos urbanos, a las edificaciones y sus obras complementarias. Adicionalmente, debemos entender por terreno urbano a aquel terreno situado en un centro poblado y que se destine a vivienda, comercio, industria o cualquier otro fin urbano, así como, a los terrenos sin edificar, siempre que cuenten con los servicios generales propios del centro poblado y aquéllos que tengan terminadas y recepcionadas obras de habilitación urbana. Inmuebles Rústicos: Se consideran así a aquellas tierras aptas para el cultivo, para pastos y para la producción forestal. 3. Nacimiento de la Obligación Tributaria El nacimiento de la obligación tributaria se produce en el momento de la transferencia de propiedad(3) de bienes inmuebles urbanos o rústicos, ya sea por actos jurídicos gratuitos u onerosos. En el caso de la compra-venta con reserva de dominio(4), el nacimiento de la obligación tributaria -siguiendo la técnica legis2 Aprobado por Resolución Ministerial Nº 469-99-MTC-15.04 del 10.12.99. 3 Según el artículo 949º del Código Civil, la sola obligación de enajenar un inmueble hace al acreedor propietario del bien. 4 El artículo 1583° del Código Civil define a la compra-venta con reserva de dominio como el pacto entre vendedor y comprador por el cual el primero conserva la propiedad del bien hasta que se haya pagado todo el precio o una parte determinada de él, incluso aunque se haya entregado el bien al comprador, quien asume el riesgo de su pérdida o deterioro desde el momento de la entrega. INVESTIGACIÓN EL PACÍFICO lativa del impuesto- se produciría cuando se haya pagado todo el precio del bien o una parte determinada de él, según lo acordado por las partes en el respectivo contrato. Entre las transferencias a título oneroso o gratuito incluidas dentro del ámbito de aplicación del impuesto, tenemos: Contrato de Compra-venta. Contrato de Transferencia de Propiedad sobre bienes futuros. Prescripción Adquisitiva. Contrato de Permuta. Contrato de Donación. Contrato de Dación en Pago. Promesa Unilateral. Transferencias provenientes de procesos judiciales o por remate dentro de un proceso judicial o procedimientos de ejecución coactiva. Opción de Compra derivada de contratos de arrendamiento financiero. Transferencias provenientes de acuerdos de fusión o escisión de sociedades. Aportes para la constitución de personas jurídicas o aportes para aumentos de capital. Transferencias para la constitución de Patrimonio Autónomo. Resoluciones de los contratos de anticipo de legítima y de los celebrados entre condóminos originarios. Es necesario mencionar que no existe obligación de pagar el impuesto cuando se declare judicialmente la nulidad del acto que dio origen a la transferencia. Asimismo, debemos señalar que cuando el acto jurídico de transferencia sea ineficaz, pero no inválido, ello no liberará al 5 Este criterio se encuentra recogido en la RTF Nº 1870-32004 (26.03.04). I AREA TRIBUTARIA 4. Transferencias Inafectas La Ley enumera como transferencias inafectas del Impuesto de Alcabala a las siguientes: Los anticipos de legítima. Las que se produzcan por causa de muerte. La resolución del contrato de transferencia que se produzca antes de la cancelación del precio. Las transferencias de aeronaves y naves. Las de derechos sobre inmuebles que no conlleven la transmisión de propiedad. Las producidas por la división y partición de la masa hereditaria, de gananciales o de condóminos originarios. Las de alícuotas entre herederos o de condóminos originarios. 5. Entidades Inafectas por las Adquisiciones de Propiedad Inmobiliaria El artículo 28º de la Ley señala que no serán sujetos pasivos del pago del Impuesto de Alcabala cuando adquieran en propiedad algún inmueble, las siguientes entidades: • El Gobierno Central, las Regiones y las Municipalidades. • Los Gobiernos extranjeros y organismos internacionales. • Entidades Religiosas. • Cuerpo General de Bomberos Voluntarios del Perú. • Universidades y centros educativos, conforme a la Constitución. 6. Inafectación Parcial para Empresas Constructoras En el caso de la primera venta de inmuebles que realizan las empresas constructoras(6), se pagará el Impuesto de Alcabala sólo por la parte correspondiente al valor del terreno, además de hacer la deducción y el ajuste pertinente al valor del terreno del inmueble, como veremos más adelante en la determinación del impuesto. 7. Exigencia del Pago del Impuesto para Formalización de los Actos Jurídicos Para la formalización de los actos jurídicos mediante escritura pública y su respectiva inscripción en los Registros Públicos, los notarios y registradores tienen la obligación de requerir el documento que 6 Debemos entender por empresas constructoras a aquéllas que se dediquen a las Actividades de la Industria de la Construcción, señalados en la Gran División cinco de la Clasificación Industrial Internacional Uniforme de las Naciones Unidas (CIIU), la cual comprende: Preparación del Terreno; Construcción de Edificios Completos y de partes de Edificios; Obras de Ingeniería Civil; Acondicionamiento de Edificios; Terminación de Edificios; y, Alquiler de Equipos de Construcción y Demolición dotado de operarios. acredite el pago del Impuesto de Alcabala de acuerdo al artículo 7º de la Ley. Dicha exigencia se limita únicamente al ejercicio fiscal en que se efectuó el acto de transferencia que se pretende inscribir o formalizar. cumplimiento de la prestación tributaria como contribuyente o responsable. En el Impuesto de Alcabala será el comprador o adquiriente del inmueble, quien asumirá dicha obligación y pagará el impuesto sin admitirse pacto en contrario. 8. Sujetos del Impuesto 9. Base Imponible del Impuesto La base imponible en el Impuesto de Alcabala está conformada por el valor de la transferencia del bien inmueble, el cual no podrá ser menor al valor de autovalúo del predio correspondiente al ejercicio en que se produce la transferencia ajustado por el índice de precios al por mayor (IPM) para Lima Metropolitana que determina el Instituto Nacional de Estadística e Informática (INEI). Al valor resultante se le deducirán 10 UIT's (utilizando la UIT vigente al momento de la transferencia) para proceder a la aplicación de la tasa del impuesto. Cabe indicarse, que el ajuste es aplicable únicamente a las transferencias que se realicen a partir del 01 de febrero de cada año y para su determinación, se tomará en cuenta el índice acumulado del ejercicio hasta el mes precedente a 8.2 Sujeto Pasivo la fecha en que se produzca la transferencia. En contraparte con lo expresado en el punto anterior, el Sujeto Pasivo de la A continuación, insertamos un cuadro obligación es la persona obligada al explicativo sobre las modificaciones de la base imponible y el monto deducible en los últimos 10 años: VARIACIÓN EN LA DETERMINACIÓN DE LA BASE IMPONIBLE 8.1 Sujeto Activo Se considera Sujeto Activo al acreedor del impuesto, es decir, a aquél en favor del cual debe realizarse la prestación tributaria. En el presente caso, será Sujeto Activo del Impuesto de Alcabala el Municipio Distrital en cuya jurisdicción esté ubicado el inmueble materia de la transferencia. En el caso de las Municipalidades Provinciales que tengan constituidos Fondos de Inversión Municipal, éstas serán las acreedoras del impuesto y deberán cumplir con transferir el 50% del monto recaudado a la Municipalidad Distrital donde se ubica el inmueble materia de la transferencia y el otro 50% al Fondo de Inversión correspondiente. Base Imponible Deducción Del 01 de enero de 1994 al 31 de diciembre de 2001 Del 01 de enero de 2002 al 17 de mayo de 2003 Del 18 de mayo de 2003 al 29 de febrero de 2004 Del 01de marzo de 2004 a la fecha Sobre el monto del autovalúo Sobre el monto del autovalúo Sobre el monto del autovalúo Sobre el valor de la transferencia 25 UIT's Ninguna 10 UIT's 10 UIT's 10. Tasa Aplicable La tasa del Impuesto de Alcabala es del 3%, la misma que deberá aplicarse sobre la base imponible determinada según el numeral anterior. 11. Oportunidad del Pago del Impuesto El pago del impuesto deberá efectuarse hasta el último día hábil del mes calendario siguiente a la fecha de la transferencia, debiendo efectuarse al contado, sin importar la forma de pago convenida por las partes en el acto jurídico originario. Sobre este punto, debemos señalar que el pago del Impuesto de Alcabala no es susceptible de acogimiento a ningún fraccionamiento. 12. Determinación del Impuesto A través de casos prácticos explicaremos la forma como se liquida el impuesto para el caso de transferencias realizadas en abril de 2004. CASO PRÁCTICO N° 1 En este primer supuesto estamos frente a una compra-venta celebrada entre dos personas naturales, por lo cual se transfiere la propiedad sobre un inmueble. Planteamiento: Sonia Vargas Camacho adquirió un inmueble valorizado según la última declaración de autovalúo 2004 en S/.100 000 (Cien mil con 00/100 nuevos soles). El precio acordado por las partes fue de S/. 85 000 (Ochenta y cinco mil con 00/100 nuevos soles) y la fecha en la que se efectuó la transferencia fue el 01.04.04. Paso Nº 1 - Determinación de la Base Imponible Para obtener el valor de la base imponible debemos comparar el valor de transferencia con el valor de autovalúo: Valor de autovalúo Valor de transferencia : : S/. 100 000 S/. 85 000 A C T U A L I D A D E M P R E S A R I A L | N° 82 P R I M E R A Q U I N C E N A - M A R Z O 2005 adquiriente del pago del impuesto(5). 1-19 I TRIBUTACIÓN MUNICIPAL Sabemos que la base imponible para el año 2004 está constituida por el valor de la transferencia, el cual no podrá ser menor al autovalúo ajustado; por ende, al ser mayor en este caso el valor del autovalúo, éste último constituirá la base para determinar cuánto debe pagar el comprador por concepto del impuesto. Ajustaremos el valor del autovalúo según lo dispuesto por el artículo 24º de la Ley: Tenemos: Mar-04 Dic-03 I. P. M 161.963973 = 157.506072 Factor 1.028 Valor de autovalúo: S/.100,000 * 1.028= S/. 102,800 Paso Nº 2 - Determinación del Impuesto Valor de autovalúo Deducción: 10 UITs (S/. 3 200 para el 2004) Base Imponible Impto. de Alcabala (3%) : S/. 102,800 : (S/. 32,000) : S/. 70,800 : S/. 2,124 Por lo tanto, el comprador pagará S/. 2,124 (Dos mil ciento veinticuatro con 00/100 nuevos soles) por concepto del Impuesto de Alcabala. CASO PRÁCTICO N° 2 P R I M E R A Q U I N C E N A - M A R Z O 2005 A continuación, explicaremos la forma de determinar el pago del impuesto en el caso de la transferencia de un inmueble por una empresa constructora, en cuyo caso, como indica la Ley, debe aplicarse el impuesto sólo por la parte correspondiente al valor del terreno. Planteamiento: La empresa "Constructora Nuevo Mundo SAC" vendió un inmueble al señor Juan Pérez Vigo, el precio acordado por las partes fue de S/. 250,000 (Doscientos cincuenta mil con 00/100 nuevos soles), en tanto que el valor del predio según autovalúo 2004 fue de S/. 230,000 (Doscientos treinta mil con 00/100 nuevos soles), y la fecha en que se efectuó la transferencia fue el 24.04.04. Paso Nº 1 - Determinación de la Base Imponible Recordemos que se aplicará el impuesto sólo sobre el valor del terreno, excluyendo la edificación. Tenemos: 1-20 Valor de transferencia : S/. 250,000 Valor de autovalúo ajust. : S/. 230,000*1.028 = S/. 236,440 Valor de la edificación : S/. 115,000 Valor del terreno ajust. : S/. 115,000*1.028 = S/. 118,220 * ajuste realizado en función al IPM de marzo 2004 sobre el IPM de diciembre 2003 INSTITUTO DE Paso Nº 2 - Determinación del Impuesto Valor del terreno ajustado Deducción: 10 UITs Base imponible Impuesto de Alcabala (3%) : : : : S/. 118,220 (S/. 32,000) S/. 86,220 S/. 2,586 En consecuencia, el comprador abonará como pago por el Impuesto de Alcabala la cantidad de S/. 2,586 (Dos mil quinientos ochenta y seis con 00/100 nuevos soles). 13. Tratamiento del Pago del Impuesto de Alcabala Efectuado por los Sujetos Generadores de Renta de Tercera Categoría 13.1 Tratamiento Tributario Al adquirir un inmueble, los sujetos generadores de renta de tercera categoría deben registrar dicho inmueble como un activo fijo, según lo establecido el artículo 23º del Reglamento de la Ley del Impuesto a la Renta. Ahora bien, para determinar el costo computable por la adquisición del inmueble debemos remitirnos a lo dispuesto en el artículo 20º del TUO de la Ley del Impuesto a la Renta, el cual establece que: «el costo computable está conformado por la contraprestación pagada del bien adquirido, incrementada en las mejoras incorporadas con carácter permanente y los gastos incurridos con motivo de la compra tales como fletes. seguros, instalación, montaje, impuestos(7), gastos notariales y otros gastos que resulten necesarios para colocar los bienes en condiciones de ser usados, enajenados o aprovechados económicamente». Como consecuencia de lo anterior, podemos establecer claramente que el monto del Impuesto de Alcabala pagado con ocasión de la adquisición de un inmueble formará parte del costo computable para efectos tributarios. 13.2 Tratamiento Contable La NIC 16 «Inmueble, Maquinaria y Equipo» establece que los componentes del costo en la adquisición de un activo fijo comprenden Precio de Compra, los Impuestos No Reembolsables, así como, cualquier costo atribuible directamente al activo para ponerlo en condiciones de operación para su uso esperado; debiendo considerarse cualquier descuento o rebaja que se hayan obtenido y que van a ser deducidas en el precio de compra. En tal sentido, el costo computable del inmueble para efectos contables se encontrará integrado por los impuestos que graven dicha adquisición, como es el caso del Impuesto de Alcabala, dado que es un impuesto asumido por el adquiriente, quien no puede ejercer crédito alguno, constituyéndose en un impuesto NO REEMBOLSABLE; siendo ésta última, una característica de un compo7 El subrayado es nuestro. INVESTIGACIÓN EL PACÍFICO nente del costo y que, por lo tanto, deberá incluirse en la determinación del costo total del inmueble adquirido. APLICACIÓN CONTABLE Con fecha 06.03.05 una empresa adquiere un inmueble para su nueva sede corporativa, por un valor de S/. 350,000. Adicionalmente, al pago de la operación, la empresa debe pagar el Impuesto de Alcabala equivalente al 3% sobre el precio de transferencia. Para el desarrollo del siguiente caso contamos con la siguiente información: Valor de Transferencia Valor del Autoavalúo Deducción: 10 UIT´s Factor de Ajuste S/. 350,000 S/. 200,000 S/. (33,000) 1.020 * * Factor de Ajuste supuesto Desarrollo: Paso N° 1 - Base imponible del Impuesto: Compararemos el valor de transferencia con el valor de autovalúo del predio correspondiente al ejercicio en que se produce la transferencia ajustado por el IPM. Valor de autovalúo ajustado = S/. 200,000 x 1.020= S/. 204,000 Valor de Transferencia = S/. 350,000 El valor ajustado del autovalúo es menor al precio de transferencia, por lo tanto, la base de cálculo del Impuesto de Alcabala será el precio de transferencia. Paso N° 2 - Determinación del Impuesto: Valor de Transferencia Deducción: 10 UITs Base Imponible Impto. de Alcabala (3%) S/. S/. S/. S/. 350,000 (33,000) 317,000 9,510 Paso N° 3 - Contabilización: Adquisición del Inmueble x DEBE HABER 33 INMUEBLES MAQ. EQUIPO 350,000 332 Edificios y otras Constr. 10 CAJA Y BANCOS 350,000 104 Cuentas Corrientes x/x Por la adquisición del inmueble x Pago del Impuesto de Alcabala x DEBE HABER 33 INMUEBLES, MAQ. EQUIPO 9,510 331 Terreno 332 Edificios y otras Construc. 10 CAJA Y BANCOS 104 Cuentas Corrientes x/x Por el pago del Impuesto de Alcabala por la adquisición de un inmueble, la cual forma parte del costo del inmueble x 9,510