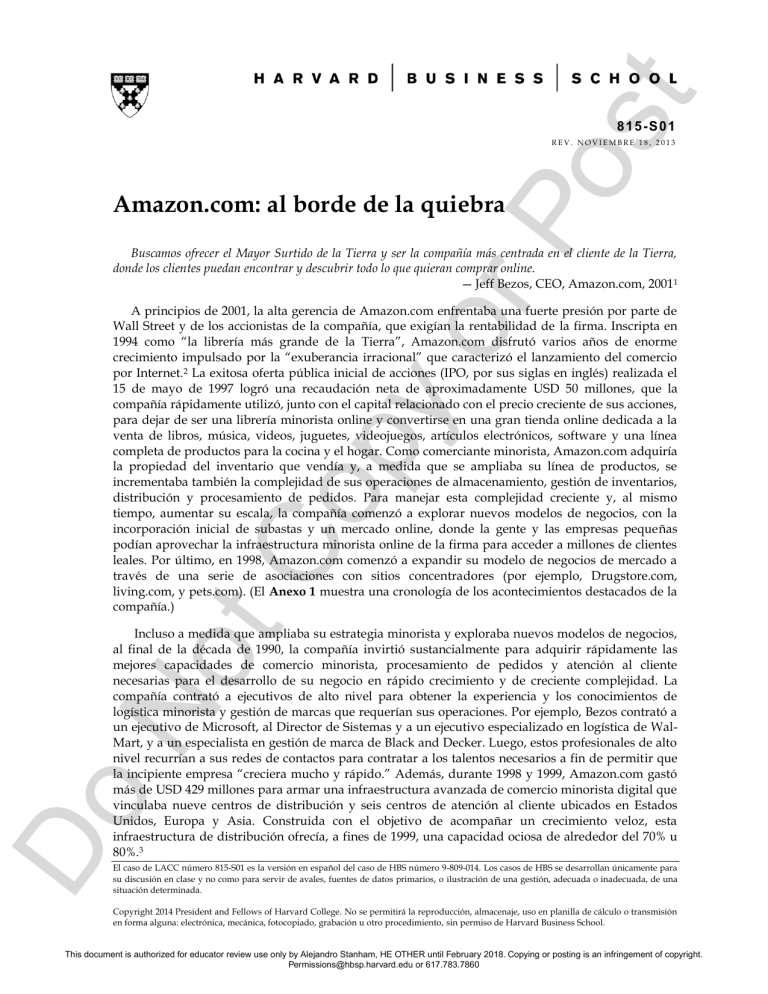

rP os t 8 1 5 -S 0 1 REV. NOVIEMBRE 18, 2013 Amazon.com: al borde de la quiebra Buscamos ofrecer el Mayor Surtido de la Tierra y ser la compañía más centrada en el cliente de la Tierra, donde los clientes puedan encontrar y descubrir todo lo que quieran comprar online. — Jeff Bezos, CEO, Amazon.com, 20011 tC op yo A principios de 2001, la alta gerencia de Amazon.com enfrentaba una fuerte presión por parte de Wall Street y de los accionistas de la compañía, que exigían la rentabilidad de la firma. Inscripta en 1994 como “la librería más grande de la Tierra”, Amazon.com disfrutó varios años de enorme crecimiento impulsado por la “exuberancia irracional” que caracterizó el lanzamiento del comercio por Internet.2 La exitosa oferta pública inicial de acciones (IPO, por sus siglas en inglés) realizada el 15 de mayo de 1997 logró una recaudación neta de aproximadamente USD 50 millones, que la compañía rápidamente utilizó, junto con el capital relacionado con el precio creciente de sus acciones, para dejar de ser una librería minorista online y convertirse en una gran tienda online dedicada a la venta de libros, música, videos, juguetes, videojuegos, artículos electrónicos, software y una línea completa de productos para la cocina y el hogar. Como comerciante minorista, Amazon.com adquiría la propiedad del inventario que vendía y, a medida que se ampliaba su línea de productos, se incrementaba también la complejidad de sus operaciones de almacenamiento, gestión de inventarios, distribución y procesamiento de pedidos. Para manejar esta complejidad creciente y, al mismo tiempo, aumentar su escala, la compañía comenzó a explorar nuevos modelos de negocios, con la incorporación inicial de subastas y un mercado online, donde la gente y las empresas pequeñas podían aprovechar la infraestructura minorista online de la firma para acceder a millones de clientes leales. Por último, en 1998, Amazon.com comenzó a expandir su modelo de negocios de mercado a través de una serie de asociaciones con sitios concentradores (por ejemplo, Drugstore.com, living.com, y pets.com). (El Anexo 1 muestra una cronología de los acontecimientos destacados de la compañía.) Do No Incluso a medida que ampliaba su estrategia minorista y exploraba nuevos modelos de negocios, al final de la década de 1990, la compañía invirtió sustancialmente para adquirir rápidamente las mejores capacidades de comercio minorista, procesamiento de pedidos y atención al cliente necesarias para el desarrollo de su negocio en rápido crecimiento y de creciente complejidad. La compañía contrató a ejecutivos de alto nivel para obtener la experiencia y los conocimientos de logística minorista y gestión de marcas que requerían sus operaciones. Por ejemplo, Bezos contrató a un ejecutivo de Microsoft, al Director de Sistemas y a un ejecutivo especializado en logística de WalMart, y a un especialista en gestión de marca de Black and Decker. Luego, estos profesionales de alto nivel recurrían a sus redes de contactos para contratar a los talentos necesarios a fin de permitir que la incipiente empresa “creciera mucho y rápido.” Además, durante 1998 y 1999, Amazon.com gastó más de USD 429 millones para armar una infraestructura avanzada de comercio minorista digital que vinculaba nueve centros de distribución y seis centros de atención al cliente ubicados en Estados Unidos, Europa y Asia. Construida con el objetivo de acompañar un crecimiento veloz, esta infraestructura de distribución ofrecía, a fines de 1999, una capacidad ociosa de alrededor del 70% u 80%.3 El caso de LACC número 815-S01 es la versión en español del caso de HBS número 9-809-014. Los casos de HBS se desarrollan únicamente para su discusión en clase y no como para servir de avales, fuentes de datos primarios, o ilustración de una gestión, adecuada o inadecuada, de una situación determinada. Copyright 2014 President and Fellows of Harvard College. No se permitirá la reproducción, almacenaje, uso en planilla de cálculo o transmisión en forma alguna: electrónica, mecánica, fotocopiado, grabación u otro procedimiento, sin permiso de Harvard Business School. This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Amazon.com: al borde de la quiebra rP os t 815-S01 op yo Sin embargo, el alza de los precios de las acciones de Internet que disparó el aumento meteórico de las valuaciones del mercado bursátil a fines de la década de 1990 dio paso a una ola de ventas durante la segunda mitad del año 2000. Como le ocurrió a la mayoría de los negocios de Internet que aún tenían que lograr la rentabilidad, el precio de la acción de Amazon cayó precipitosamente desde un pico de USD 113 el 9 de diciembre de 1999 a aproximadamente USD 15 a fin del año 2000, mientras que el valor de mercado de la compañía bajó de más de USD 35.000 millones a menos de USD 5.000 millones.4 A pesar de los decrecientes precios de las acciones, no obstante, la cantidad de clientes continuó aumentando, con un incremento de 14 millones en 1999 a más de 20 millones en 2000. Cabe destacar que los clientes no sólo recorrían el sitio sino que compraban: los ingresos de Amazon.com subieron de alrededor de USD 610 millones en 1998 a USD 1.600 millones en 1999 y a USD 2.800 millones en 2000.5 En 2000, ya más del 75% de los consumidores estadounidenses reconocían la marca Amazon.com, que, en el ranking global de marcas más valiosas elaborado por Interbrand, ocupaba el lugar número 48, justo arriba de Motorola (número 49) y Colgate (número 50) y muy por encima de Hilton (número 68) y Pampers (número 71). De hecho, a pesar de la caída del precio de sus acciones, los analistas estimaban que el valor de la marca Amazon.com había aumentado de USD 1.400 millones en 1999 a USD 4.500 millones en 2000.6 A pesar de la popularidad de la compañía, en enero de 2001, Bezos, que había aparecido en la tapa de la revista Time por ser el “Hombre del Año” un año atrás, enfrentaba una fuerte presión para que la firma generara ganancias. (Ver el resumen financiero que se presenta en el Anexo 2.) En la carta a los accionistas que acompañaba la memoria anual de la compañía en el año 2000, Bezos resaltaba que la empresa superaría ese desafío: tC Si bien no damos nada por hecho y todavía tenemos mucho por demostrar, Amazon.com hoy es un activo de características únicas. Tenemos la marca, las relaciones con clientes, la tecnología, la infraestructura de procesamiento de pedidos, la fortaleza financiera, la gente y la determinación para ampliar nuestro liderazgo en esta industria joven y para construir una empresa importante y duradera.7 Bezos creía que el principal desafío que enfrentaba la compañía a fines de 2000 consistía en lograr la rentabilidad antes de fines del año 2001. Advirtió a los inversores que la compañía tenía “una cantidad tremenda de trabajo por delante y que no había garantías”, aunque no perdía el humor: No Nos han puesto algunos nombres muy graciosos: Amazon punto muerto, Amazon punto en contra, Amazon punto bomba y –mi favorito- Amazon punto org, porque, obviamente, no somos una organización sin fines de lucro.8 Ya en el verano boreal del año 2000, algunos analistas habían comenzado a cuestionar si los ejecutivos de Amazon.com lograrían la rentabilidad antes de que se les terminara el dinero. Ravi Suria y Stan Oh, analistas de Lehman Brothers, publicaron un informe sobre la calificación de riesgo de Amazon.com que despertó la preocupación de los inversores y aceleró el derrumbe del precio de las acciones de la firma. Do Si Amazon.com no hubiera generado USD 318 millones en efectivo con el ejercicio de opciones [en 1999] y les hubiera pagado a sus proveedores en el mismo trimestre en que vendió sus productos,9 su saldo de caja hubiera descendido a USD 115 millones, lo que hubiera llevado a la firma a la ruina. Con el nivel de caja apuntalado en USD 706 millones en su balance al cierre del año [1999], la compañía tomó prestados otros USD 680 millones en febrero de este año [2000]. Si la compañía no hubiera conseguido el dinero, es posible que la historia de Amazon.com ya hubiera llegado a su fin…10 2 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 815-S01 rP os t Amazon.com: al borde de la quiebra Bezos sabía que los costos de procesamiento de pedidos de la compañía habían subido del 11% de las ventas en 1998 al 14% en 1999 y que había que encarar ese tema con rapidez. No alcanzaría con solo incrementar los ingresos y retener a los clientes de segmentos de mercado atractivos. Si bien se alegraba al ver que la empresa había logrado la rentabilidad en las categorías de libros, música y videos, Bezos era consciente de que Amazon.com tenía que generar ganancias suficientes para satisfacer las necesidades de fondos de todos sus negocios y, al mismo tiempo, ofrecer retornos a sus inversores. Para complicar aún más el panorama, mientras que se esperaba que los ingresos online continuaran creciendo, aparecían competidores fuertes listos para aprovechar cada mercado. (Ver las comparaciones de tamaños de mercados y competidores que se presentan en el Anexo 3.) op yo Amazon.com creía que su infraestructura de comercio digital, que conectaba sus procesos de contacto con el cliente (recorrido, compra, pago y atención al cliente) con sus procesos de soporte (cadena de abastecimiento, inventario y procesamiento de pedidos), constituía un activo propio que le aportaría una ventaja sustentable. La compañía sostenía que incluso contaba con la tecnología necesaria para realizar las actividades de preparación y empaque de pedidos –operaciones que requerían un alto nivel de mano de obra para los comercios minoristas. Por esta razón, Bezos consideraba que la firma podría reducir los costos de procesamiento de pedidos como porcentaje de las ventas a un dígito cuando funcionara en escala. Sin embargo, los ejecutivos de Amazon.com pronto descubrieron que resultaba difícil aprovechar la eficiencia de la escala en los procesos de cadena de abastecimiento, gestión de inventario y procesamiento de pedidos de un espectro variado de productos. Mientras que sus tiendas de libros, música y videos alcanzaban el punto de equilibrio, las tiendas de Amazon.com de juguetes, artículos para el hogar y el jardín, y artículos electrónicos, así como sus tiendas internacionales, continuaban dando pérdida. El colapso del mercado bursátil de las “punto.com” exacerbó los problemas de la compañía y, para mediados del año 2000, muchos de sus socios minoristas online ya habían declarado o se encaminaban a la quiebra. 11 Do No tC Bezos y el equipo gerencial inmediatamente comenzaron a buscar alternativas para apalancar rápidamente sus capacidades, para utilizar su capacidad ociosa y enfrentar las amenazas competitivas de los minoristas tradicionales. En agosto de 2000, Amazon.com anunció que cerraría su juguetería online y se asociaría con Toy”R”Us, Inc. para abrir una tienda marca Toys”R”Us online. De acuerdo con los términos de esta asociación, Amazon.com utilizaría su tecnología minorista para armar y mantener en funcionamiento la tienda online de Toys”R”Us y prestaría los servicios de atención al cliente, gestión de inventario, procesamiento de pedidos, y logística en sus centros avanzados de atención al cliente y distribución. Toys”R”Us conservaría el control del abastecimiento de productos y comercialización; además, sería el “dueño” del inventario en los centros de distribución de Amazon.com. (Ver las estimaciones económicas del acuerdo con Toys”R”Us que se presentan en el Anexo 4.) En tal sentido, esta asociación representaba una expansión adicional de las propuestas de servicios de Amazon.com, que pasaban incluir los servicios de provisión de atención física y online a clientes y de logística (centro de atención telefónica, procesamiento de pedidos, gestión de inventario y distribución) en su red global de distribución y atención al cliente. A través de la incorporación de este nuevo modelo de negocios de “Servicios de Logística” a sus modelos de comercio minorista, mercado y subasta, Bezos creía que la nueva combinación de modelos de negocios “inclinaría la balanza” hacia el crecimiento exponencial de los retornos. La plataforma de Amazon.com está formada por la marca, los clientes, la tecnología, la capacidad de distribución, un profundo conocimiento y experiencia en comercio electrónico y un gran equipo con pasión por la innovación y el deseo de atender bien a los clientes… Creemos que hemos logrado “inclinar la balanza”, ya que esta plataforma nos permite lanzar negocios nuevos de comercio electrónico con mayor rapidez, una experiencia de mejor calidad 3 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Amazon.com: al borde de la quiebra rP os t 815-S01 para los clientes, un menor costo incremental, una mayor probabilidad de éxito y un camino más claro para conseguir una mayor escala y rentabilidad tal vez que cualquier otra empresa. Si bien el concepto de agregar este modelo de negocio de nuevos servicios resultaba alentador, a principios de 2001 todavía no estaba claro cuánto tiempo podría esperar la compañía para comenzar a capitalizar la “nueva situación económica de Internet.” Mientras los analistas de Thomas Weisel Partners (TWP) “cuestionaban la capacidad [de Amazon.com] de incrementar su escala y eficiencias operativas para competir a largo plazo,”12otros analistas se mostraban más optimistas.13 Do No tC op yo Mientras reflexionaba sobre sus próximos pasos, Bezos sabía que enfrentaba grandes riesgos pero también eran grandes los retornos potenciales. ¿Alcanzaría Amazon.com su meta ambiciosa de tener un flujo de fondos positivo antes del cierre del año 2001? ¿Estaba preparada la empresa para obtener un crecimiento exponencial de ingresos, ganancias y retornos para los inversores? Por último, ¿cuánto tiempo tenía la compañía y cuánto necesitaría gastar para demostrar que podía generar y mantener su valor a lo largo del tiempo? 4 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Anexo 1 815-S01 rP os t Amazon.com: al borde de la quiebra Cronología de acontecimientos clave en la evolución de Amazon.com Lanzamiento de Amazon.com Lanzamiento de nuevas categorías e ingreso en Europa Lanzamiento de subastas y red de comercio living.com se declara en quiebra Asociación para ToyRus.com op yo 1994: Bezos, especialista en banca de inversión oriundo de Nueva York sin experiencia en la industria editorial ni en el comercio minorista, identifica al comercio minorista de libros como un segmento que podría aprovechar el poder de las tecnologías emergentes de Internet. Selecciona a la ciudad de Seattle como sede para estar cerca de uno de los mayores distribuidores de libros. Escribe el plan de negocios y elige el nombre de la compañía mientras cruza Estados Unidos en auto con su esposa. 1995: Entre julio de 1994, cuando la compañía se inscribe, y julio de 1995, cuando se lanza oficialmente la librería online de Amazon.com, Bezos y un puñado de empleados arman el software para el funcionamiento del sitio en Internet. En septiembre de 1995, la compañía ya vende más de USD 20.000 por semana desde el garaje de su fundador. tC 1996: Amazon.com se dedica a mejorar sus propuestas de productos y servicios así como sus capacidades con opciones de búsqueda y navegación cada vez más sofisticadas, recomendaciones y diseño de la tienda personalizados, carritos de compras, compras con un solo clic (sistema patentado más tarde), listas de productos deseados, y tarjetas de salutación. Sus esfuerzos por redefinir y mejorar la experiencia de compra online continúan y, en 1999, Amazon.com ya es uno de los primeros comercios minoristas online que permiten la compra a través de dispositivos inalámbricos. 1997: En el primer trimestre de 1997, los ingresos de Amazon.com ya aumentaron a USD 16 millones (cifra que equivalía a los ingresos anuales de la compañía en 1996). Amazon.com comienza a cotizar en la bolsa el 15 de mayo de 1997. No 1998: A partir de 1998, Amazon.com comienza a expandirse agresivamente hacia nuevas categorías de productos y a mercados internacionales a través de un crecimiento orgánico y mediante una serie de sociedades de capital con importantes comercios minoristas online (por ejemplo, Drugstore.com, living.com, pets.com). 1999: Durante 1999, Amazon.com empieza a explorar nuevos modelos de negocios –entre ellos, subastas (de alto y bajo nivel) y mercados (zShops). En estos negocios, Amazon.com provee software y servicios, pero no asume el control del inventario. En tal sentido, actúa como un agente, no como un comerciante minorista. Do 2000: Sin embargo, a fines de 2000, living.com y Pets.com ya habían caído víctimas del colapso de las empresas punto.com y habían declarado la quiebra. Por esta razón, los ejecutivos de Amazon.com decidieron reevaluar el modelo de negocios de la compañía. En lugar de asociarse con minoristas online, optaron por apuntar a los minoristas tradicionales que querían desarrollar sus capacidades de comercio minorista online y mejorar sus capacidades tradicionales de distribución y procesamiento de pedidos para lograr la visibilidad integral y la velocidad necesaria para operar online. En agosto de 2000, la asociación de Amazon.com con Toys”R”Us le permitió a la compañía explorar un nuevo modelo de negocios como prestador de servicios de logística mientras se expandió a un nuevo mercado (minoristas tradicionales) con su producto de comercio online existente. A fines de 2000, la compañía ya no era sólo una librería online: se había convertido en una gran tienda online que vendía una amplia variedad de productos en más de 160 países. Fuente: Elaborado por el autor del caso, en base a comunicados de prensa de la compañía e informes de analistas. 5 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Anexo 2 Amazon.com: al borde de la quiebra rP os t 815-S01 Estados de resultados de Amazon.com (en miles de dólares estadounidenses) Ejercicios finalizados el 31 de diciembre de 2000 1999 1998 1997 USD2.761.983 2.106.206 655.777 24% USD1.639.839 1.349.194 290.645 18% USD609.819 476.155 133.664 22% USD147.787 118.969 28.818 20% 414.509 179.980 269.326 108.962 24.797 321.772 200.311 1.519.657 (863.880) 237.312 175.838 159.722 70.144 30.618 214.694 8.072 896.400 (605.755) 65.227 67.427 46.424 15.618 1.889 42.599 3.535 242.719 (109.055) 15.944 24.133 13.384 6.741 1.211 61.413 (32.595) 40.821 (130.921) (10.058) (142.639) (242.797) (1.106.677) 45.451 (84.566) 1.671 (37.444) (643.199) 14.053 (26.639) (12.586) (121.641) 1.901 (326) 1.575 (31.020) (304.596) (76.769) (2.905) - USD(1.411.273) USD(719.968) USD(124.546) USD(31.020) Beneficio (pérdida) básico por acción – PCGA USD(4,02) USD(2,20) USD(0,42) USD(0,12) Beneficio (pérdida) diluido por acción – PCGA USD(4,02) USD(2,20) USD(0,42) USD(0,12) Ventas netas Costo de ventas Ganancia bruta Margen bruto Otros tC Resultado de intereses Gastos de intereses Otros resultados (gastos), netos Otros beneficios (pérdidas), netos Total de gastos no operativos, netos Beneficio (pérdida) operativa op yo Gastos operativos: Procesamiento de pedidos Marketing Tecnología y contenido Gastos generales y administrativos Compensación de stock Amortización de fondo de comercio y otros intangibles Gastos relacionados con reestructuración y otros Total de gastos operativos Beneficio (pérdida) de operaciones Do No Beneficio (pérdida) neto – PCGA 6 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Anexo 2 (cont.) 815-S01 rP os t Amazon.com: al borde de la quiebra Balances de Amazon.com (en miles de dólares, excepto datos por acción) 2000 USD 822.435 278.087 174.563 86.044 1.361.129 366.416 158.990 96.335 52.073 40.177 60.049 USD 2.135.169 USD 133.309 572.879 220.646 79.643 1.006.477 317.613 534.699 195.445 226.727 144.735 40.154 USD 2.465.850 USD USD op yo Activos Activos corrientes Caja y equivalentes de caja Valores negociables Inventarios Gastos prepagos y otros activos corrientes Total de activos corrientes Activos fijos, netos Fondo de comercio, neto Otros intangibles, netos Inversiones en participaciones según el método de part. patrimonial Otras inversiones de capital Otros activos Total de activos Pasivos y capital social (Déficit) Pasivos corrientes Cuentas a pagar Gastos devengados y otros pasivos corrientes Ingresos no devengados Intereses a pagar Porción actual de deuda a largo plazo y otros Total de pasivos corrientes Deuda a largo plazo 31 de diciembre de 1999 463.026 176.208 54.790 24.888 14.322 733.234 1.466.338 --- --- 3.571 3.452 1.335.303 (13.448) (2.376) (2.293.301) (970.251) USD 2.135.169 1.194.369 (47.806) (1.709) (882.028) 266.278 USD 2.465.850) Do No tC Compromisos y contingencias Capital social (déficit): Acciones preferidas, USD0,01 valor par: Acciones autorizadas—500.000 Acciones emitidas y corrientes —ninguna Acciones comunes, USD0,01 valor par Acciones emitidas y corrientes —357.140 and 345.155 al 31 de diciembre de 2000 y 1999, respectivamente Aportes de capital adicional Compensación de stock diferida Pérdida completa acumulada Déficit acumulado Total capital social (déficit) Total de pasivos y capital social (déficit) 485.383 272.683 131.117 69.196 16.577 974.956 2.127.464 7 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Anexo 2 (cont.) Amazon.com: al borde de la quiebra rP os t 815-S01 Estados de flujos de fondos de Amazon.com, Inc. (en miles de dólares) (1.411.273) (719.968) (124.546) 84.460 24.797 304.596 321.772 200.311 (280) 142.639 24.766 - 36.806 30.618 76.769 214.694 8.072 8.688 29.171 - 9.421 2.386 2.905 42.599 1.561 271 23.970 - 46.083 (8.585) 22.357 93.967 97.818 (108.211) 34.341 (130.442) (172.069) (54.927) 330.166 95.839 6.225 (5.837) 24.878 (90.875) (20.513) (16.758) 78.674 31.232 (167) 31.035 545.724 (184.455) (134.758) (62.533) 163.978 2.064.101 (2.359.398) (287.055) (369.607) (951.959) 227.789 (504.435) (28.333) (19.019) (323.998) 44.697 681.499 (16.927) (16.122) 693.147 64.469 1.263.639 (175.744) (13.142) (35.151) 1.104.071 5.983 8.383 325.987 (75.000) (3.108) (7.783) 254.462 (37.557) 689.126 USD822.435 489 61.726 USD133.309 (35) (38.536) USD71.583 USD4.459 4.844 106.848 2.130 67.252 USD25.850 5.608 54.402 774.409 30.526 USD217.241 26.629 op yo CAJA Y EQUIVALENTES DE CAJA AL INICIO DEL PERÍODO ACTIVIDADES OPERATIVAS: Beneficio (pérdida) neto Ajustes para conciliar el beneficio (pérdida) neto con los fondos provistos por (usados para) las actividades operativas: Depreciación de activos fijos y otras amortizaciones Compensación de stock Capital en pérdidas de participaciones con método de part. patrimonial Amortización del fondo de comercio y otros intangibles Partidas no monetarias relacionadas con la reestructuración y otros Pérdida (ganancia) por venta de valores negociables, neto Otras pérdidas (ganancias), netas Gasto de intereses no monetario y otros Efecto acumulativo de cambio en principio contable Cambios en activos y pasivos operativos Inventarios Gastos prepagos y otros activos corrientes Cuentas a pagar Gastos devengados y otros pasivos corrientes Ingreso no devengado Amortización de ingreso no devengado previamente Intereses a pagar Caja neta provista (usada para) actividades operativas Ejercicio finalizado el 31 de diciembre de 2000 1999 1998 USD133.309 USD71.583 USD110.119 tC ACTIVIDADES DE INVERSIÓN: Ventas y vencimientos de valores negociables Compras de valores negociables Compras de activos fijos, incluyendo software de uso interno y sitio en Internet Inversiones en participaciones por método de part. patrimonial y otras inversiones Caja neta provista (usada para) actividades de inversión No ACTIVIDADES FINANCIERAS: Producido del ejercicio de opciones de acciones Producido de la emisión de acciones comunes, neto de costos de emisión Producido de la deuda a largo plazo y otros Repago de deuda a largo plazo Repago de arrendamiento de capital y otros Costos de financiamiento Caja neta provista (usada para) actividades financieras Do Efecto de la tasa de cambio en caja y equivalentes de caja Aumento (disminución) neto en caja y equivalentes de caja CAJA Y EQUIVALENTES DE CAJA AL FINAL DEL PERÍODO INFORMACIÓN SUPLEMENTARIA DEL FLUJO DE FONDOS Activos fijos adquiridos con arrendamientos de capital Activos fijos adquiridos con acuerdos de financiamiento Valores de capital recibidos para acuerdos comerciales Acciones emitidas en relación con adquisiciones de negocios Fondos pagados para intereses 8 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 1999 239.000 14,6% 11.700 4,9% 16.900 10.700 $97,0 USD 16,3 2000 338.174 12,2% (1.341) (0,4)% 29.400 12.200 $93,9 USD14,8 Fuente: Elaborado por el autor del caso, en base a datos de las memorias anuales de Amazon.com y su sitio en Internet. Servicios de distribución y envío Ingresos Porcentaje de ingresos Ganancia bruta Margen de ganancia bruta Clientes Clientes nuevos Ventas por cliente Costo de adquisición de clientes 815-S01 -9- rP os t Ganancia Operativa 1999 2000 (31.000) 62.836 n.d. n.d. 3,7% (79.223) (139.215) n.d. n.d. (26,0)% (242.148) (240.621) n.d. n.d. (44,9)% (352.371) (317.000) (11,5)% op yo Ganancia bruta 1999 2000 262.871 417.452 n.d. n.d. 59% n.d. 24,6% (2,4)% 35.575 77.435 n.d. n.d. 118% n.d. 20,3% (47,2)% (7.801) 50.790 n.d. n.d. n.d. n.d. 9,5% (147,8)% 110.100 n.d. (21,5)% 74,8% 290.645 655.777 n.d. 126% 23,7% 18% tC Ingresos 1999 2000 1.308.292 1.698.266 n.d. n.d. 122% 104% 80% 20,1% 167.743 381.075 n.d. n.d. 669% 618% 10% 21,2% 163.804 535.442 n.d. n.d. n.d. n.d. 10% (4,8)% 147.200 n.d. n.d. n.d. 1.639.839 2.761.983 n.d. n.d. 169% 117% No Análisis de segmentos de negocios de Amazon.com (USD en miles) Libros, música y videos en EE.UU. Crecimiento secuencial Crecimiento interanual Porcentaje de ingresos Internacional Crecimiento secuencial Crecimiento interanual Porcentaje de ingresos Negocios en etapa inicial y otros Crecimiento secuencial Crecimiento interanual Porcentaje de ingresos Servicios (negocio Toys “R”Us) Crecimiento secuencial Porcentaje de ingresos Ingresos consolidados Crecimiento secuencial Crecimiento interanual Margen bruto Anexo 2 (cont.) Do Amazon.com: al borde de la quiebra Anexo 3 Mercado atendible (en Estados Unidos solamente) rP os t 815-S01 Mercado estadounidense en 2000 Libros Música Videos/DVD Total LMV Juguetes Videojuegos Computadoras Software Artículos electrónicos Casa y jardín Subastas (sólo consumidores) Comercio minorista online USD 2.200 M USD 700 M USD 500 M USD 4.400 M N.D. N.D. USD 6.100 M USD 1.400 M USD 1.100 M USD 1.000 M USD 3.300 M Porcentaje de mercado total 9% 5% 4% 7% 2,9% N.D. 25% 17% 2,4% 0,3% N.D. op yo Categorías Mercado estadounidense estimado para 2005 Comercio Porcentaje de minorista online mercado total USD 3,7 M 15% USD 4.400 M 25% USD 1.600 M 10% USD 9.700 M 17% N.D. 4,8% N.D. N.D. USD 11.700 M 46% USD 3.800 M 43% USD 3.600 M 2,9% USD 12.000 M 2,9% USD 28.500 M N.D. Fuente: Elaborado por el autor del caso, en base a datos de Cassar K. et al, “Shopping: Online Projectiosn, Volume 3,” Jupiter Media Metrix, 2001; Salomon Smith Barney, “Amazon.com,” 9 de diciembre de 1999; Rowen. M., Prudential Securities, “Amazon.com,” 23 de septiembre de 1999, y Farley, S. y Modi, N., Painewebber, “Amazon.com,” 23 de febrero de 2000. Comparación de indicadores de desempeño de minoristas tradicionales y online Minoristas tradicionales Wal-Mart Toys”R”Us 165.013 127.289 23 0,003 ,16 5,04 1.140 144.748 6,91 112,91 11.862,00 9.321,00 30 N/A ,23 4,38 76 156.079 4,24 168,26 tC Ejercicio fiscal: 1999 No Ventas (USD MM) CMV (USD MM) Margen bruto (%) Publicidad como % de ventas Gastos GVyA (% de ventas) Margen operativo (%) Empleados (en miles) Ventas por empleado (USD) Rotación de inventario Rotación de capital de trabajo Alcance (%) (oct. 1999) Visitantes únicos (oct. 1999) Promedio minutos/día (oct. 1999) Barnes & Noble 3486,04 2483,73 29 N/A ,19 6,25 37,41 100.347 2,43 10,99 Sears 41.071,00 27.212,00 34 0,04 ,23 9,06 326 125.985 5,51 2,73 Minoristas online Amazon. com 1.639,84 1.312,39 18 0,09 0,41 (36,45) 7,6 215.768 10,49 6,12 17,8 11.283.000 6,5 Barnesand Noble.com 202,57 146,09 28 0,21 0,816 (60,54) 1,24 163.363 53,46 0,8 6,9% 4.381.000 5,0 eBay.com 224,724 38,083 83 0,20 0,72 1,42 1,212 185.416 N/A 1,01 N/A N/A N/A Do Fuente: Elaborado por el autor del caso, en base a datos de Standard & Poors’ Research Insight; Becker, H., “Amazon.com,” Salomon Smith Barney Equity Research, 9 de diciembre de 1999 (en base a datos de Media Metrix). 10 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Anexo 4 815-S01 rP os t Amazon.com: al borde de la quiebra Proyección económica de la asociación entre Amazon.com y Toys”R”Us 4to Trimestre 2000 USD 130M USD 280M USD 14,4M USD 3,6M USD 14,4M USD 32,4M USD 75M USD 12,0M USD 2,9M USD 9,6M USD 24,5M op yo Ingresos de productos Toys”R”Us Ingresos de Amazon Tarifas de envío (USD6/pedido) Tarifas de tarjetas de crédito (2,5% de producto y envío) Tarifas de transacción (USD6/pedido) Total de ingresos Costo de mercadería vendida de Amazon.com Costos de envío (USD5/pedido) Costos de tarjetas de crédito (2% de producto y envío) Costos de procesamiento de pedidos (USD4/pedido) Ganancia bruta de Amazon.com Margen bruto de Amazon.com Estimado 2001 USD 7,9M USD 22M 24,4% 30% Do No tC Fuente: Elaborado por el autor del caso, en base a datos de Patel, J.J. y McCluskey, N., “Amazon.com,” Deutsche Bank Alex Brown Equity Research, 23 de abril de 2001. 11 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860 Amazon.com: al borde de la quiebra Referencias rP os t 815-S01 1 Amazon.com, Memoria Anual, 2001, p.1. 2 R. J. Schiller, “Irrational Exuberance”, Princeton, N.J.: Princeton University Press, 2000. 3 M. Rowen, “Amazon.com”, Prudential Securities Research, 23 de septiembre de 1999, p. 3. El viernes 14 de abril de 2000 marcó el final de una semana de caídas importantes tanto para las acciones de tecnología como para las de empresas líderes. Este revés significó el fin de lo que había dado en llamarse “la Burbuja de Internet.” El NASDAQ se derrumbó 355,46 puntos (9,7%), la peor caída en un día desde la inauguración de Nasdaq en 1971. El Índice Industrial Promedio Dow Jones bajó 616,23 puntos (5,6%, su peor pérdida de puntos en un día). Task, A, “Ruthless selloff hits all sectors: This was one for the record books,” www.TheStreete.com, 14 de abril de 2000. op yo 4 En 2000, los analistas de Jupiter Research estimaron que las ventas minoristas en Estados Unidos habían superado los US$ 2,7 billones, mientras que las ventas minoristas online en Estados Unidos habían superado los US$ 12.000 millones (con un incremento del 66% respecto de 1999). “Jupiter Consumer Survey Report,” Jupiter Media Metrix, Vol. 2, 2001. 5 Fundada en 1974, Interbrand era la principal consultora global de gestión de marcas. Su ranking anual de las marcas más valiosas del mundo se publicaba en BusinessWeek y se encontraba disponible en el sitio de Internet de Interbrand (www.interbrand.com). 6 Memoria Anual de Amazon.com en el año 2000. 8 J. Bezos, discurso central en Harvard Business School Cyperposium, 26 de febrero de 2000. tC 7 En su informe de julio de 2000, Suria y Oh señalaron que Amazon.com no pagó el inventario del cuarto trimestre a sus proveedores hasta el primer trimestre del año siguiente. 9 10 R. Suria y S. Oh, “Amazon.com Credit Update,” Lehman Brothers Investment Research, 22 de junio de 2000; Suria, R. y Oh, S., “Amazon.com Credit Update,” Lehman Brothers Investment Research, 27 de julio de 2000. El 28 de agosto de 2000, The Industry Standard informó que, luego de vender su inventario, Living.com, eToys, boo.com y Garden.com habían vendido sus activos en los tribunales de quiebra o se encontraban en proceso de hacerlo. No 11 12 S. D’Eathe y D. Bernstein, “Amazon.com –Underperform,” Thomas Weisel Partners Equity Research, 2 de marzo de 2001. 13 H. Beckeer y M. Gross,“Amazon.com, Inc., Lehman Brothers Equity Research, 2 de marzo de Do 2001. 12 This document is authorized for educator review use only by Alejandro Stanham, HE OTHER until February 2018. Copying or posting is an infringement of copyright. Permissions@hbsp.harvard.edu or 617.783.7860