Primera edición

Febrero de 2002

Décima cuarta edición

Enero de 2015

© Derechos reservados conforme a la Ley,

por el Autor y por la Empresa Editorial.

EDICIONES FISCALES ISEF, S.A.

Av. Del Taller No. 82 P.A.

Col. Tránsito, Deleg. Cuauhtémoc

C.P.06820, México, D.F.

Tel. conmutador: (55) 50-96-5100

Prohibida la reproducción total o parcial de esta

obra por cualquier medio, sin autorización escrita

del Autor o de esta Empresa Editorial.

Número de Registro de la CANIEM 564.

ISBN-978-368-726-873-4

CONTIENE INFORMACION PUBLICADA EN EL D.O.F. HASTA EL 15 DE

ENERO DE 2015.

LOS COMENTARIOS Y EJEMPLOS EXPUESTOS EN ESTA OBRA SON

RESPONSABILIDAD DEL AUTOR.

IMPRESO EN MEXICO

PRINTED IN MEXICO

DEDICATORIA

A mi esposa

C.P. Elizabeth Galindo Alvarado de Orozco

Ejemplo de tenacidad y superación

A mis hijas

Claudia Elizabeth

Angélica Beatriz

Diana Leticia

Mis principales motivaciones en la vida

A mi nieta

Dulce María

Complemento ideal a nuestra felicidad

PROLOGO

INTRODUCCION

ABREVIATURAS

INDICE

CAPITULO 1. GENERALIDADES

1.1. Concepto de nómina.

1.2. Tipos de nómina.

1.3. Entorno del proceso de nómina.

1.4. El proceso de nómina: dónde empieza y dónde termina.

1.5. Procedimiento administrativo para elaborarla.

1.6. A quiénes se debe incluir en la nómina.

37

37

38

40

40

42

CAPITULO 2. DATOS DE LA EMPRESA

2.1. Información básica.

2.2. Necesidad de políticas de pago, descuentos y prestaciones.

2.3. Obligaciones legales y fiscales.

2.4. Prohibiciones a patrones.

2.5. Ejemplos de calendarios de pago.

43

46

47

52

53

“CAPITULO 3. DATOS DE LOS EMPLEADOS

3.1. Información básica.

3.1.1. Datos de identificación.

3.1.2. Datos de ubicación.

3.1.3. Datos para pago.

3.1.4. Fechas.

3.1.5. Otros.

59

59

62

63

65

66

CAPITULO 4.

4.1.

4.2.

4.3.

4.4.

CONCEPTOS DE PAGO, DE DESCUENTO, DE

BASES, DE PROVISIONES Y OTROS

Información básica.

Importancia de la prioridad de cálculo.

Importancia de su contabilización.

Catálogo de conceptos.

4.4.1. Importancia del catálogo de conceptos.

4.4.2. Estructura y clasificación.

4.4.3. Catálogo base.

67

69

70

71

71

71

73

CAPITULO 5. SALARIO DIARIO INTEGRADO (SDI)

5.1. Integración salarial.

5.1.1. Integración para Infonavit.

5.1.2. Integración para seguro social.

5.2. Salario diario integrado (SDI).

5.2.1. Cálculo de factores de la parte fija del salario.

5.2.2. Cálculo de la parte variable del salario.

5.3. Salario base de cotización (SBC).

5.4. Topes a salario base de cotización.

5.5. Ejemplos de cálculo del salario diario integrado.

5.6. Avisos de alta, baja y cambio (ABC) ante el SS.

5.6.1. Formularios impresos autorizados.

5.6.2. Sistema DISPMAG.

5.6.3. Sistema IMSS desde su empresa (directo con el

IMSS).

5.6.4. Sistema IMSS desde su empresa (vía internet).

5.6.5. La Firma Electrónica Avanzada (Fiel) ante el IMSS.

5.6.6. Sistema de pago referenciado (SIPARE)

5.7. Aumentos de sueldo: individuales, masivos y retroactivos.

5.8. Archivos históricos.

97

103

104

105

106

107

CAPITULO 6.

6.1.

6.2.

6.3.

6.4.

6.5.

6.6.

6.7.

6.8.

6.9.

6.10.

6.11.

6.12.

6.13.

6.14.

6.15.

6.16.

6.17.

6.18.

POLITICAS DE PAGO, DESCUENTO Y PRESTACIONES

Sueldos y salarios.

Vacaciones.

Prima de vacaciones.

Aguinaldo o gratificación.

Faltas.

Incapacidades.

Provisión para pago de vacaciones y prima vacacional.

Provisión para pago de aguinaldos o gratificaciones.

Tiempo extra.

Fondo y caja de ahorro.

Participación de los trabajadores en las utilidades (PTU).

Jubilaciones, pensiones y haberes de retiro.

Comisiones.

Suplencias y derramas.

Día festivo trabajado.

Día de descanso trabajado.

Prima dominical.

Incentivos por asistencia y puntualidad.

83

83

84

85

85

87

87

87

88

90

93

93

109

113

117

119

121

123

126

129

130

137

147

149

159

159

161

161

162

163

6.19.

6.20.

6.21.

6.22.

6.23.

6.24.

6.25.

6.26.

6.27.

6.28.

6.29.

6.30.

6.31.

6.32.

6.33.

Viáticos y otros similares.

Compensaciones y otros similares.

Pagos de previsión social.

Ingresos por adquisición de títulos valor.

Honorarios asimilables.

Indemnización por contingencia sanitaria

Pensión alimenticia.

Descuentos sindicales.

Descuento Infonacot.

Descuento préstamos de Infonavit.

Descuentos por préstamos a terceros.

Descuentos por daños a empresa.

Descuentos por préstamos y anticipos de empresa.

Préstamo por sobregiro.

Ajuste por redondeo. 165

169

172

193

195

201

203

204

205

206

210

211

212

214

215

CAPITULO 7. FINIQUITOS Y LIQUIDACIONES

7.1. Finiquitos.

7.2. Liquidaciones.

7.2.1. Integración del salario para efectos de liquidación.

7.2.2. Gratificación por separación.

7.2.3. Salarios caídos.

7.2.4. Indemnización 3 meses.

7.2.5. Indemnización 20 días por año.

7.2.6. Prima de antigüedad.

7.2.7. Comentarios finales sobre liquidaciones.

7.2.8. Indemnización exenta.

7.3. Cálculo del ISR anual en liquidaciones.

217

218

218

222

223

223

225

226

227

227

228

CAPITULO 8. PROVISION IMPUESTO SOBRE NOMINAS

8.1. Fundamentos legales.

8.2. Integración de la base.

8.3. Exenciones y reducciones del impuesto.

231

234

237

CAPITULO 9. CUOTAS OBRERO PATRONALES SS

9.1. Fundamentación.

9.2. Cuotas por ramo de riesgo.

9.3. Base máxima de cotización.

9.4. Topes y días base de cotización.

9.5. Cálculo de las cuotas.

9.6. Cuotas obreras SS.

9.7. Cuotas patronales SS.

239

240

241

242

243

247

247

9.8. Provisión aportaciones Infonavit.

9.9. Cuotas obreras pagadas por la empresa.

9.10. Percepciones excedentes a topes legales SS.

9.10.1. Base percepciones fijas SS.

9.10.2. Base percepciones variables SS.

9.10.3. Cálculo de percepciones excedentes a topes

legales.

9.11. Presentación y pago de las determinaciones.

CAPITULO 10. IMPUESTO SOBRE LA RENTA

10.1. Antecedentes.

10.1.1. Fundamentación.

10.1.2 Reformas de los últimos años.

10.2. Determinación del ingreso gravable.

10.2.1. Ingreso gravable en percepciones normales.

10.2.1.1. Base percepciones gravables ISR.

10.2.1.2. Base percepciones exentas ISR.

10.2.2. Ingreso gravable en percepciones periódicas de

jubilación.

10.2.3. Ingreso gravable en pago único de jubilación.

10.2.4. Ingreso gravable en pagos al término de la rela

ción laboral.

10.3. Reglamentación del cálculo de los pagos provisionales.

10.3.1. Pagos provisionales en percepciones normales.

10.3.2. Pagos provisionales en percepciones periódicas

de jubilación.

10.3.3. Pago provisional en pago único de jubilación.

10.3.4. Pago provisional en pagos al término de la rela

ción laboral.

10.4. Reglamentación del cálculo del impuesto anual

10.4.1. Constancias de percepciones e impuestos reteni

dos recibidas de otras empresas

10.4.2. Casos en que no se hace cálculo del impuesto

anual

10.4.3. Cálculo del impuesto anual

10.4.4. Ejemplo del cálculo anual

10.4.5. Ejemplos de resultados del cálculo por el ajuste

anual.

10.5. Expedición de comprobantes fiscales digitales por internet

(CFDI) como recibos de nómina.

10.5.1. Antecedentes.

10.5.2. Procedimiento.

10.5.3. Requisitos que debe reunir el CFDI.

248

249

250

250

251

253

260

263

263

265

268

269

269

271

273

273

273

274

274

282

283

284

286

286

286

287

293

293

294

294

298

303

10.5.4. Los recibos de nómina tradicionales

10.6. Obligaciones de los contribuyentes.

10.7. Obligaciones de los patrones.

10.8. Un camino diferente: cálculo del pago provisional mensualizando o anualizando la percepción.

10.9. Tarifas y tablas ISR y de subsidio para el empleo.

10.10. Comentarios en relación con el diseño de las tarifas.

304

310

311

322

325

331

CAPITULO 11. RESUMEN DE INTEGRACION DE LAS BASES

DE ACUMULACION

333

CAPITULO 12. INFORMACION ACUMULADA DE CONCEPTOS

12.1. Información que se debe guardar.

12.2. Plazo para guardar la información.

12.3. Traspaso de un empleado de una nómina a otra.

12.4. Integridad de estos acumulados.

339

340

340

340

“CAPITULO 13. CONTABILIZACION DE LA NOMINA

13.1. Generalidades.

13.2. Catálogo de cuentas.

13.3. Las llaves contables y su uso.

13.4. Guía contabilizadora.

13.5. Ejemplo de pólizas de diario.

341

342

344

346

358

CAPITULO 14. CONTROL DE VACACIONES

14.1. Estados de cuenta.

14.2. Reporte de vacaciones pendientes.

14.3. Reporte de programación de vacaciones pendientes.

14.4. Constancia de disfrute de vacaciones.

14.5. Cédula de pasivo de vacaciones.

361

364

366

368

370

CAPITULO 15. CONTROL DE CAJA Y FONDO DE AHORRO

15.1. Estados de cuenta.

15.2. Autorización de préstamos.

15.3. Reparto de intereses.

15.4. Reporte de control de adeudos.

373

380

381

382

CAPITULO 16. CONTROL DE ADEUDOS

16.1. Estados de cuenta.

16.2. Autorización de préstamos.

16.3. Reporte de control de adeudos.

383

386

387

CAPITULO.

SISTEMA UNICO DE AUTODETERMINACION

(SUA)

17.1. ¿Qué es el SUA?

17.2. Mantenimiento a datos del patrón.

17.3. Mantenimiento a datos del trabajador.

17.4. Mantenimiento de datos afiliatorios.

17.5. Mantenimiento de movimientos e incidencias.

17.6. Cálculos del sistema.

17.7. Reportes.

17.8. Proceso de confronta.

17.9. Determinación de la prima de riesgo de trabajo.

17.10. Gráficas.

17.11. Utilerías.

CAPITULO 18. INFORMACION A TERCEROS

18.1. Por pago de nómina a través de instituciones bancarias.

18.2. Por pago de prestaciones con vales.

18.3. Por administración del fondo de ahorro en una institución

bancaria.

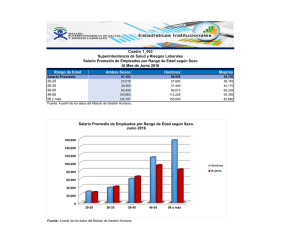

CAPITULO 19. PARTICIPACION DE UTILIDADES A LOS TRABAJADORES

19.1. Fundamentación.

19.2. Determinación del porcentaje de la participación.

19.3. Determinación del importe de la participación.

19.4. Derechos de los trabajadores para objetar las cifras de las

declaraciones.

19.5. Forma de distribuir la participación.

19.6. Determinación de días y salario base.

19.7. Normas adicionales para la distribución de la participación.

19.8. En qué momento debe pagarse.

19.9. Comisión de representantes de los trabajadores y del patrón.

19.10. Empresas exceptuadas del reparto.

19.11. Ejemplo de cédula del trabajo para el reparto.

19.12. Retenciones permitidas sobre los pagos de PTU.

19.13. Otras consideraciones.

CAPITULO 20. CALCULO DE LA PRIMA DE RIESGO DE

TRABAJO

20.1. Fundamentación.

20.2. Autodeterminación de la prima de riesgo.

20.3. Fórmula para cálculo de la prima de riesgo.

20.4. Cálculo de días cotizados.

389

392

393

393

394

395

395

396

397

397

397

399

400

403

405

405

405

407

408

408

409

410

410

411

413

413

414

415

416

417

418

20.5.

20.6.

20.7.

20.8.

Determinación de los casos de riesgo de trabajo a considerar.

Incapacidades permanentes, parciales y totales y defunciones.

Ejemplo del cálculo.

Declaración anual ante el IMSS.

CAPITULO 21. REPORTES

21.1. Tarjetas para reloj checador.

21.2. Credenciales.

21.3. Kárdex.

21.4. Pre-nómina para codificación.

21.5. Nómina de pago.

21.6. Recibos de pago.

21.6.1. Recibos de nómina normal.

21.6.2. Recibos de nómina de gratificaciones.

21.6.3. Recibos de nómina de despensa.

21.6.4. Recibos de nómina de PTU.

21.6.5. Recibos de nómina de devolución del fondo

de ahorro.

21.6.6. Recibos de nómina de finiquito y/o liquidación.

21.7. Resumen por departamento.

21.8. Resumen por concepto.

21.9. Resumen por forma de pago.

21.10. Póliza de diario de nómina.

21.11. Póliza de diario de provisiones.

21.12. Catálogos de empleados.

21.13. Histórico de sueldos.

21.14. Catálogo de conceptos.

21.15. Reporte de acumulados.

CAPITULO 22. DECLARACIONES ANUALES Y CONSTANCIA

DE PERCEPCIONES E IMPUESTOS RETENIDOS

BIBLIOGRAFIA

HEMEROGRAFIA

419

419

420

421

423

424

425

427

428

429

431

432

433

434

435

437

438

439

440

441

442

443

444

445

446

449

PROLOGO A LA PRIMERA EDICION

Hace más de treinta años, cuando empecé a estudiar la Ley del Impuesto Sobre la Renta, uno de los aspectos que más me gustaron fue precisamente lo referente a sueldos y salarios. No era mi actividad principal, pero

apoyaba a otras personas en lo referente a la interpretación y aplicación de

la misma en lo relacionado a la nómina.

No éramos muchas las personas que nos dedicábamos a esto, no era

cosa fácil la aplicación de la Ley. Se tenía que recurrir a múltiples ejemplos

numéricos y cuando creíamos haber entendido, ¡nos cambiaban la Ley!

Además, no era suficiente el estudiar la Ley del ISR, era necesario estudiar y entender también la Ley del Seguro Social y nuevamente, recurrir

a muchos ejemplos. Y lo mismo sucedía con la Ley del Infonavit, la del Impuesto sobre Nóminas y desde luego, la Ley Federal del Trabajo, además

de la interpretación y aplicación del Contrato Colectivo y el Reglamento

Interior de Trabajo.

Pero pronto entendí una cosa, este tema que para la mayoría de las

personas era difícil, resultaba fácil si se estudiaba seriamente. Y esto sigue

siendo válido: el tema de nómina no es difícil cuando se estudia detenidamente.

Aún nos siguen cambiando las leyes -en mi opinión con demasiada frecuencia-, principalmente la Ley del ISR y casi siempre los cambios son como una reacción de la SHCP a la actitud de los contribuyentes que siempre

buscan pagar menos impuesto, muy pocas veces buscando una verdadera

simplificación administrativa.

Analizar los cambios requiere trabajo. Sin embargo, cuando se han estudiado y aplicado las leyes anteriores a esos cambios, todo se simplifica.

Es más fácil entender y cumplir las nuevas disposiciones.

Aplicar correctamente las leyes parecería no tener mayor problema, sin

embargo, la práctica profesional que he tenido en los últimos años prestando mis servicios, primero como Director de Consultoría y como Director

de Ventas en un despacho especializado en Sistemas de Nómina, después

como Director de Ventas en una empresa de servicios ASP que proporciona el servicio de nómina y en los últimos años a través de las consultas

de mis apreciables lectores, me han permitido asomarme a los problemas

de una gran cantidad de empresas de diferentes características, diferentes

giros, diferentes condiciones de operación y diferente tamaño en cuanto

a número de empleados; y he encontrado que el denominador común a

esa gran cantidad de problemas, es la falta de capacitación integral de las

personas que intervienen en el proceso administrativo de la nómina.

Capacitarse y mantenerse actualizado en las diferentes leyes que hemos mencionado y atender el trabajo cotidiano, que regularmente es muy

pesado y absorbente, no es una tarea fácil; se tiene que recurrir a una gran

cantidad de información, la que regularmente es emitida atendiendo a una

por una de las leyes; esto hace que sea muy problemática y laboriosa la

capacitación y el ver completo todo el panorama de la administración de

la nómina.

Y esta falta de capacitación integral no es privativa del personal que ya

está trabajando, sino también alcanza a los estudiantes de las diversas

carreras que tienen relación con este tema. Sus programas de estudio están estructurados por leyes, no por temas como el que nos ocupa.

Estas son las razones por lo que la nómina ha sido siempre un tema

para especialistas: el especialista en el tema laboral, el especialista en el

tema de impuestos, el especialista en el tema de computación, etc. y es

por eso que siempre encontramos literatura de uno y otro aspecto, pero

por separado.

Por eso me ha parecido interesante conjuntar la experiencia de todos

estos años para hacer este Estudio Integral de Nómina. Al reunir mis conocimientos sobre el tema en un solo libro, deseo ayudar a todos los interesados en él a conocerlo más profundamente, a estudiarlo, a analizarlo, a

discutirlo y finalmente a enriquecerlo.

Y aquí está. Espero, sinceramente, que logre estos propósitos.

PROLOGO A LA PRESENTE EDICION

A catorce años de haber escrito la primera edición de este libro, puedo

decir que el interactuar con mis lectores ha sido una experiencia muy enriquecedora y en la que yo he sido el principal beneficiario.

Los comentarios que he recibido a través de los correos electrónicos y

en forma personal, han venido a confirmar las premisas que me llevaron a

escribir este libro:

El denominador común en la gran cantidad de problemas en el tema

de la nómina que enfrentan las empresas es la falta de capacitación de las

personas que intervienen en el proceso administrativo

Los constantes y confusos cambios a nuestras leyes obligan a un análisis muy profundo de las reformas publicadas para su correcta, oportuna y

armónica aplicación.

El poder judicial de la federación y las diferentes instancias de gobierno,

han emitido una gran cantidad de acuerdos, decretos, criterios, tesis, resoluciones y jurisprudencia para tratar de aclarar las dudas y para ayudar a

interpretar y a aplicar correctamente las diferentes leyes.

Capacitarse, mantenerse actualizado en las diferentes disposiciones

que rigen la materia y atender el trabajo cotidiano resulta una tarea agobiante.

Por todo esto, reitero mi compromiso de mantener actualizado este ESTUDIO INTEGRAL DE LA NOMINA con las modificaciones a las leyes y con

los comentarios de mis lectores que enriquezcan el contenido del mismo

para que este libro siga siendo una fuente de estudio y consulta.

INTRODUCCION

El tema de nómina es muy extenso, pero deseo mostrar el panorama

general más común en la mayoría de las empresas en México, conjuntando

experiencias reales con el estudio de las leyes que afectan a la nómina, y

solo en cuanto a lo que afecta este tema.

No deseo analizar la validez jurídica de las normas que afectan a la administración de la nómina o sus relaciones entre sí, sino solo hablar de mi

interpretación de dichos preceptos.

La Ley Federal del Trabajo, ha tenido en el año 2012 la modificación más

importante desde 1970. A continuación de esta introducción presento un

breve resumen de la exposición de motivos de esta reforma. En el podremos apreciar un afán de actualizarse y estar más cerca de la realidad de

nuestro tiempo y de las nuevas formas de administrar la relación laboral.

Sin embargo, debo decir que la mayor parte de estos cambios buscan

modernizar la justicia laboral y el funcionamiento de los sindicatos, aunque

son también significativos los cambios específicos que buscan incrementar

la protección de los trabajadores.

Se incluyen también algunos cambios para incorporar criterios emitidos

por la Suprema Corte de Justicia de la Nación que interpretan y aclaran

algunas de las disposiciones de la Ley anterior, pero aún quedaron muchos criterios pendientes que hubiese sido muy positivo incorporar en esta

oportunidad.

También hubiera sido oportuno aclara y quitar la ambigüedad que aún

prevalece en algunos de sus preceptos, que ha afectado y complica las

leyes fiscales que norman aspectos laborales.

Pongamos dos ejemplos que ya he mencionado en las ediciones anteriores:

Las despensas pagadas en monedero electrónico o en vales. Para la

Ley Federal del Trabajo, debe integrar el salario base para cálculo de indemnizaciones ya que para estos efectos el salario se integra con “... prestaciones en especie y cualquier otra cantidad o prestación que se entregue

al trabajador por su trabajo”; para la Ley del Seguro Social, forma parte del

salario diario integrado, base de cotización, sólo si rebasa el 40% de un

Salario Mínimo General; igual criterio prevalece para la Ley del INFONAVIT;

el Código Financiero del Distrito Federal, señala que si se cobra al empleado una cantidad (que puede ser cualquiera ya que no señala ninguna)

no formará parte de la base para el Impuesto sobre Nóminas y la Ley del

Impuesto Sobre la Renta, la trata junto con otras prestaciones de previsión

social de “naturaleza análoga” para dejarla exenta.

El tiempo extra doble. Señala el artículo 66 de la LFT: “Podrá también

prolongarse la jornada de trabajo por circunstancias extraordinarias, sin exceder nunca de tres horas diarias ni de tres veces en una semana”. En primer lugar, ¿quién respeta esta disposición?, en segundo lugar, ¿Esto es lo

mismo que 9 horas a la semana?, ¿qué sucede si el trabajador labora una

hora diaria de lunes a sábado, excediendo de tres días a la semana pero

sin pasar de 9 horas? ¿Qué criterio se debe tomar para efectuar el pago?,

porque el artículo 68 dice que “La prolongación del tiempo extraordinario

que exceda de nueve horas a la semana, obliga al patrón a pagar al trabajador el tiempo excedente con un doscientos por ciento más del salario que

corresponda a las horas de la jornada”. Este artículo establece además que

“los trabajadores no están obligados a prestar sus servicios por un tiempo

mayor del permitido en este capítulo” ¿cuál es el tiempo permitido?, ¿qué

pasa con las horas de los días jueves, viernes y sábado, en el ejemplo planteado? A esto agregamos que para la Ley del Seguro Social, artículo 27.

“... Se excluyen como integrantes del salario base de cotización, dada su

naturaleza, los siguientes conceptos: ... IX. El tiempo extraordinario dentro

de los márgenes señalados en la Ley Federal del Trabajo” ¿exactamente a

cuál tiempo extra o a qué márgenes se refiere? Y la Ley del Impuesto Sobre

la Renta, exenta de pago de impuesto (normalmente sólo el 50%), el tiempo extra que “no exceda el límite previsto en la legislación laboral...” ¿cuál

es el límite previsto en la legislación laboral? Para la SCJN, el pago de las

horas extras de los días 4, 5 y 6 deben ser triples porque “…se advierte un

mecanismo para el cálculo de su pago basado no sólo en el máximo de

nueve horas generadas en una semana, sino también por día, razón por

la cual deberá atenderse a las horas realmente laboradas por cada día.”

Posteriormente, el Segundo Tribunal Colegiado en Materias Civil y Trabajo

del Séptimo Circuito, resolvió el amparo 144/2012, apartándose de la jurisprudencia anterior y estableciendo, como señala la ley, el pago de horas

extras al triple únicamente para las que superen las 9 horas a la semana.

Después, el 17 de abril de 2013, este tema llega a manos de la Segunda

Sala de la Suprema Corte de Justicia de la Nación (SCJN), la cual establece

jurisprudencia por contradicción de sentencias confirmando el criterio del

Segundo Tribunal Colegiado en el sentido de pagar al triple únicamente las

horas que excedan de 9 en una misma semana.”

La Ley Federal del Trabajo no puede ser tan ambigua ni tan poco clara

y para su modificación, debieron considerarse también las demás leyes y

los usos y costumbres plasmados en los Contratos Colectivos de Trabajo y

en los Reglamentos Interiores de trabajo. Y para tener una reforma laboral

completa, deberían modificarse los aspectos laborales contenidos en las

leyes fiscales.

Sólo así, la Ley Federal del Trabajo volverá a ser rectora en materia laboral.

También las demás leyes han evolucionado en los últimos años:

Para el año 2002, se promulgó una nueva Ley del Impuesto sobre la

Renta, o mejor dicho, se promulgaron varios cambios a la antigua Ley que

esencialmente siguió siendo la misma. Pero como en todos los cambios

hubo algunas cosas que se complicaron y en algunos casos, hubo aumento de impuestos.

Para el año 2003, se modificaron o se reformaron algunos aspectos como previsión social, fondo de ahorro, crédito al salario, ajuste anual, tarifas

y tablas y el impuesto sustitutivo de crédito al salario.

Para el año 2004, se deroga el Impuesto sustitutivo de crédito al salario

y se publica el nuevo reglamento de la Ley del Impuesto sobre la Renta,

el que incorpora algunos aspectos comprendidos en la miscelánea fiscal

de 2003 y precisa algunas reglas en relación a la previsión social y a las

aportaciones del fondo de ahorro. El CFDF se reforma afectando algunos

aspectos del Impuesto sobre Nóminas y el CFEM también tiene alguna

modificación.

Los cambios de 2004 corrigen algunas cosas, destacando la derogación del ISCAS que nunca debió existir, pero estos cambios no son suficientes y tampoco parece que éstos se hayan pensado considerando las

demás leyes involucradas ni las prácticas usuales en la administración de

la nómina, ni siquiera podríamos pensar que se han hecho los cambios

buscando una simplificación administrativa.

Para el año de 2005, se promulgaron modificaciones que implicaban básicamente dos cambios: En el primero se tipificó un nuevo concepto de ingreso fiscal que he denominado “ingresos por adquisición de títulos valor”

y que comento en el tema 6.22. En el segundo, se cambiaba la forma para

cálculo del impuesto sobre la renta. Sin embrago, este segundo cambio se

hizo con tan mala técnica legislativa y con tan poco consenso, que no obstante que entraría en vigor hasta el 2006, provocó confusión, inseguridad

jurídica y enfrentamientos entre los representantes de los trabajadores y el

poder legislativo.

Para 2006, la reforma promulgada en el 2005 sobre sueldos y salarios y

que provocó tanta discusión, fue derogada sin haber entrado en vigor. Sin

lugar a dudas, este tema distrajo la atención de los legisladores quienes

no impulsaron nuevas reformas inherentes a nuestro estudio y dejaron en

el aire algunas situaciones de 2005 que tuvieron que subsanarse mediante

decreto de facilidades administrativas.

Para 2007, algunas de las reglas de la resolución miscelánea que afectaban a la nómina, fueron incorporadas, con algunas adecuaciones, al Reglamento de la LISR; de entre estas reformas, las que afectan a previsión

social han resultado muy importantes. El límite para no estar obligado a la

declaración anual, se establece en $ 400,000.00 y los últimos renglones

de las tarifas tienen pequeñas modificaciones, siendo el más importante el

del por ciento máximo para aplicarse sobre el excedente del límite inferior

anunciado desde el 2005 del 28%.

Para 2008, cambia el procedimiento para calcular el impuesto sobre la

renta para las personas físicas, mediante la integración del subsidio fiscal

en una sola tarifa, es decir, se derogan los artículos 114 y 178 y se modifican las tarifas de los artículos 113 y 177, aunque sólo por esta integración

y no se ajustan de acuerdo a la inflación que en este año alcanzó el 10%

desde la última actualización. El crédito al salario se sustituye por el subsidio para el empleo y se cambian todas las referencias por estas modificaciones. Pero la reforma más importante, no era en la forma de calcular los

impuestos sobre los sueldos y salarios, sino la forma en que éstos serían

considerados de aquí en adelante para calcular los impuestos a cargo de

la empresa: la nueva Ley de Impuesto Empresarial de Tasa Unica (IETU),

no consideraba deducibles a todas las prestaciones exentas. Afortunadamente, esto se corrigió el 31 de diciembre a través de la Tercera Resolución

de Modificaciones a la Resolución Miscelánea Fiscal para 2007, en la regla

17.9.

Para 2009, La SHCP decidió mantener la estructura fiscal vigente, misma que aporta seguridad jurídica para los contribuyentes, evita abrir espacios para evasión y elusión de los impuestos y disminuye los costos que se

encuentran destinados a la observación de las obligaciones, fomentando

en conjunto una mayor cultura de cumplimiento fiscal. Expertos en la materia agregaron que es necesario preservar la estructura y la fortaleza del

sistema tributario que se encuentra vigente, así como analizar su evolución

y los efectos en los niveles de recaudación y en el desarrollo económico de

nuestro país. Lamentablemente, las tarifas de los artículos 113 y 177 que

desde el año anterior debieron actualizarse por inflación, permanecen sin

cambio. Esto significa que para la SHCP, la integración que llevó a cabo el

año anterior, equivale a la actualización que para ese año debió hacerse.

Para el año de 2010, las tarifas del ISR no se actualizan por inflación

como debería de ser pero si se incrementan para aumentar la recaudación

y compensar la baja en los ingresos petroleros, aunque en forma transitoria

y para los años de 2010 a 2013. También se incrementa la tasa del Impuesto sobre Nóminas para el DF y se fija en el 2.5% según modificaciones al

CFDF.

Para el año 2011, se mantiene la estructura fiscal vigente sin mayores

cambios y se adicionan títulos a los estímulos vigentes ordenándolos en

capítulos y se agrega el Capítulo VIII Del Fomento Al Primer Empleo, y ya

empezado el año, se expide la Ley de Ayuda Alimentaria para los Trabajadores. Ambas modificaciones, resultan poco claras en cuanto a su objetivo

y finalidad, por decir lo menos. La del fomento al empleo señala tantos

requisitos y plantea tantas dudas que difícilmente podrá ser un estímulo

verdadero al fomento del empleo y seguramente tendrá poca aplicación.

La Ley de Ayuda Alimentaria hace evidente lo poco que los legisladores

conocen la materia laboral y fiscal ya que lo que la ley contiene no presenta

prácticamente nada nuevo y hace que su finalidad se preste a oscuras

interpretaciones.

Para el año 2012, no se presentan cambios importantes que afecten la

materia que estamos tratando. Tal vez lo único digno de mención es que

por primera vez se expide la Resolución Miscelánea Fiscal antes de iniciar

el periodo de su vigencia y en un mismo año se publican dos de ellas,

abrogando la segunda a la primera. Adecuamos en esta edición todas las

referencias que nos afectan. Se publican en enero de 2012 las reformas a

la Ley del INFONAVIT. De ellas la que nos afecta directamente, establece

que los trabajadores podrán elegir el pago de sus préstamos en pesos y

gozarán de pagos fijos durante toda la vida del préstamo, lo que le dará

mejores condiciones y certeza.

Para el año de 2013, hay pocos cambios en la estructura de la LISR

vigente, pero muy importantes. Se prorroga para 2014 la aplicación de las

tarifas que disminuyen el impuesto para los que ganan poco más de 10

salarios mínimos y durante este año se utilizarán las mismas que se han

venido aplicando en los últimos tres años. Las pensiones, jubilaciones y haberes de retiro, quedan exentas hasta por quince veces el salario mínimo.

Para el año 2014 se expide una nueva Ley del Impuesto Sobre la Renta y

tendremos que aprender el nuevo articulado. En esta edición hemos actualizado todas las referencias. Se abrogan la Ley del Impuesto Empresarial

a Tasa Unica (LIETU) aunque continúan sus efectos sobre el Impuesto al

Activo mediante disposiciones transitorias. Se abroga la Ley del Impuesto

a los Depósitos en Efectivo (LIDE). El Código Fiscal de la Federación también tiene importantes reformas. Aumenta el Impuesto sobre Nóminas del

Distrito Federal al 3%.

Por vez primera en muchos años, se da una verdadera Reforma Fiscal,

con cambios no de forma, sino de fondo, lo que sin duda marcará un parte

aguas en la historia impositiva de México. Entre otros, y hablando de los

cambios que afectan nuestra materia, se instituye el uso generalizado de la

factura electrónica, incluyéndose la expedición de recibos de sueldos y salarios y honorarios asimilables, sin medios de comprobación alternos aun-

que con disposiciones jurídicas poco claras y confusas. Esto representará

un gran problema para los patrones contribuyentes de menores ingresos

o de poca capacidad administrativa pero proporcionará a las autoridades

hacendarias una importante herramienta para lograr frenar la evasión y la

elusión que aunque ha disminuido en los últimos años, aún tiene niveles

insostenibles.

En la parte final de esta introducción he incluido un muy breve resumen

de algunos estudios sobre la evasión fiscal en México. En cada uno de ellos

he seleccionado algunos de sus párrafos por considerar que son los que

afectan nuestra materia y porque considero que esos comentarios, explican y justifican las principales reformas fiscales de este año. Recomiendo

la lectura completa de cada caso para entender plenamente lo que está

sucediendo y sobre todo, lo que sucederá en los próximos años. Todos

ellos se encuentran publicados en la página de Internet del SAT http://www.

sat.gob.mx

Así, 2014 nos deja una Ley miscelánea que pocos identifican, pero en

la que se han publicado nuevas reformas en el Código Fiscal de la Federación y una nueva ley de Impuesto Sobre la Renta con importantes cambios

pero confusos, un Reglamento de Impuesto Sobre la Renta con sus referencias obsoletas y un Reglamento del Código Fiscal de la Federación, una

extensa Resolución Miscelánea Fiscal con sus numerosos Anexos, Decretos normativos y de beneficios fiscales, Criterios normativos y Criterios no

Vinculativos, Una Ley del Seguro Social y sus múltiples reglamentos, una

Ley del INFONAVIT, una Ley del FONACOT, Una ley de Ayuda Alimentaria

para los trabajadores, Una Ley de Firma Electrónica Avanzada, Códigos

Financieros de los estados, Una Ley de Ingresos de la Federación y una

gran cantidad de jurisprudencia.

Para 2015 hay pocos cambios significativos. Se publican los reglamentos del CFF y de los artículos 121 y 122 de la LFT. Lo más destacado en el

primero de ellos es la obligación de dar aviso de suspensión o reanudación

de actividades de los trabajadores. Se publica la Resolución Miscelánea

Fiscal 2015 en el mes de diciembre de 2014 y sus principales anexos en

los primeros días de enero de 2015. El tema que domina en este año, es el

de los salarios mínimos. Se habla de “desvincular la figura del salario mínimo utilizada en las diversas disposiciones legales como unidad de cuenta,

base o medida de referencia” y de “la recuperación gradual y sostenida de

los salarios mínimos generales y profesionales”. Lo primero, me parece altamente positivo porque permitirá quitar el principal motivo para no entrarle

a los segundo. Lo segundo, me parece que será lo difícil porque es un tema

que tiene que ver con productividad, con crecimiento de la economía, con

paridad del tipo de cambio, etc. Lo primero puede quedar dentro de 2015,

lo segundo será muy gradual y abarcará varios ejercicios fiscales.

En 2015, seguramente veremos importantes reformas sobre seguridad

social, entre las que se mencionan la Homologación de bases para ISR e

IMSS, la propuesta sobre Pensión Universal de Salud, que traería aparejada una propuesta sobre el rebalanceo de cuotas de IMSS y la modificación

de la Ley Federal del Trabajo en relación a la actualización de tablas de

enfermedades de trabajo.

En fin, esas son las leyes que tenemos y tenemos que usarlas, y usarlas

lo mejor posible; y para ello, lo mejor es conocerlas y analizarlas conjunta y

detenidamente. En todo caso, entre mejor las conozcamos, más fácil será

analizar y conocer nuevas Leyes que sustituyan a éstas.

Este libro, trata todo lo relativo a las erogaciones de las empresas que

son ingresos para los empleados o que están basados en la información de

éstos. No trata otros aspectos de recursos humanos como selección, reclutamiento, capacitación, seguridad e higiene, reglas de comportamiento, de

funcionamiento o de operación, que contienen los Contratos Colectivos de

Trabajo o los Reglamentos Interiores de Trabajo.

Empiezo hablando en el Capítulo 1, lo que es la nómina y sus aspectos

más generales, suficientes para introducir al lector en el tema.

En los Capítulos 2, 3 y 4 hablo de la información básica de la empresa,

los empleados y los conceptos de pago y descuento, y de los datos necesarios para la presentación de declaraciones y para manejar la nómina

más eficientemente.

En el Capítulo 5 trato el difícil y delicado tema del Salario Diario Integrado para efectos del Seguro Social, los avisos que hay que dar a este

Instituto y las formas que tenemos que usar para hacerlo.

En los Capítulos 6, 7, 8, 9 y 10, hablo extensamente de las políticas

de pago y descuento en las que se basa toda la actividad de la nómina

durante la estancia del empleado en la empresa y al término de la relación

laboral, incluidos todos los aspectos de cálculo de cuotas obrero patronales del Seguro Social e impuestos, y presento en el Capítulo 11 un resumen

conceptual de integración de las bases de acumulación.

En el Capítulo 12 hablo de la información, ya resumida en conceptos

de pago, descuento y auxiliares, que nos han de servir para explotar la

información procesada.

En el Capítulo 13 hablo de la contabilización de la nómina ya procesada.

En los Capítulos 14, 15 y 16 hablo del control en estados de cuenta, de

las vacaciones, el fondo de ahorro y de los diversos adeudos que suele

tener el personal.

En el Capítulo 17 platico sobre lo que es el SUA (Sistema de Unico de

Autodeterminación), su uso y su obligatoriedad.

En el Capítulo 18 hablo de la información que debemos enviar a terceros

como bancos y proveedores de vales.

En el Capítulo 19 trato lo referente a la Participación de los Empleados

en las Utilidades de las Empresas, su forma correcta de calcularla y la importancia de su deducibilidad para las empresas con las nuevas reglas.

En el Capítulo 20 explico la forma de calcular el porcentaje de la prima

de Riesgo de Trabajo y su declaración al Seguro Social.

En el Capítulo 21 presento y analizo los reportes más comunes relacionados a la nómina.

En el Capítulo 22 hablo de las declaraciones anuales de Sueldos y Salarios y de la Constancia de Percepciones e Impuestos Retenidos.

Este libro está dirigido a todas las empresas que manejan una nómina, a

ejecutivos que en ellas fijan políticas, a Gerentes de Relaciones Industriales

o de Recursos Humanos, a Jefes de Personal, a Encargados de Nómina,

a personal del área de nóminas, a Gerentes de Finanzas, a Contralores, a

Jefes de Presupuestos, a Contadores Generales, a Auditores, a Accionistas, a Auditores Externos, a Analistas de Sistemas, a Abogados Fiscalistas,

a Abogados Laborales, a Sindicatos, a Maestros, a Contadores Públicos,

a Legisladores comisionados o interesados en el tema y, sobre todo, a Estudiantes que en algún momento de su carrera profesional deseen ocupar

alguna de las posiciones mencionadas. Para todos ellos, este libro puede

ser una fuente de estudio y consulta.

Estoy seguro que éste es un trabajo que ayudará a todos los que se

interesen en el tema.

BREVE RESUMEN DE EXPOSICION DE MOTIVOS DE LA REFORMA

LABORAL 2012

El Ejecutivo Federal ha resumido su diagnóstico de la siguiente manera:

• El marco jurídico laboral ha quedado rebasado ante las nuevas circunstancias demográficas, económicas y sociales.

• La legislación actual no responde a la urgencia de incrementar la productividad de las empresas y la competitividad del país, ni tampoco a

la necesidad de generación de empleos.

• Subsisten condiciones que dificultan que en las relaciones de trabajo

prevalezcan los principios de equidad, igualdad y no discriminación.

• El anacronismo de las disposiciones procesales constituye un factor

que propicia rezagos e impide la modernización de la justicia laboral.

• A pesar de que nuestro país ha tenido importantes progresos democráticos y de libertad, aún es necesario avanzar hacia mejores prácticas en las organizaciones sindicales, que favorezcan la toma de

decisiones.

• La normatividad laboral no prevé sanciones significativas a quienes

incurren en prácticas desleales e informales contrarias a la ley.

A partir de estas premisas, el Ejecutivo Federal enumera una serie de

objetivos que se buscan con las reformas y adiciones a la Ley Federal del

Trabajo, las cuales se describen brevemente:

1. Incorporar la noción de trabajo decente que promueve la Organización Internacional del Trabajo, lo cual es acorde con la aspiración de

nuestro texto constitucional que prevé el trabajo digno.

2. Incluir en nuestra legislación, como nuevas modalidades de contratación, los periodos de prueba, los contratos de capacitación inicial

y para el trabajo de temporada.

3. Regular la subcontratación de personal u outsourcing.

4. Tipificar como delito el trabajo de menores de 14 años fuera del

círculo familiar.

5. Otorgar mayor protección y seguridad jurídica a los mexicanos que

van a laborar en el extranjero.

6. Replantear el mecanismo para comunicar los avisos de rescisión de

la relación de trabajo que debe dar el patrón a los trabajadores.

7. Incluir una nueva causal de rescisión de la relación de trabajo sin

responsabilidad para el trabajador.

8. Fortalecer los derechos de la mujer trabajadora.

9. Aprovechar los avances de las tecnologías de la información y comunicación para prever que el pago de los salarios se pueda realizar por cualquier medio electrónico.

10. Establecer un límite a la generación de salarios vencidos.

11. Impulsar la multihabilidad de los trabajadores a efecto de que se

involucren en otras actividades de su entorno laboral.

12. Establecer como nueva obligación patronal afiliar el centro de trabajo en el INFONACOT.

13. Contar con más y mejores mecanismos que permitan a la autoridad

laboral responder de manera eficaz y oportuna ante situaciones de

contingencias sanitarias.

14. Armonizar la legislación con los criterios de la Suprema Corte de

Justicia de la Nación en relación al reparto adicional de utilidades.

15. Adecuar las instalaciones de aquellos centros de trabajo que tengan

más de 50 trabajadores, a fin de facilitar el acceso y desarrollo de

actividades de las personas con discapacidad.

16. Replantear las disposiciones que regulan la capacitación y el adiestramiento de los trabajadores.

17. Privilegiar a la productividad de los trabajadores como principal criterio para acceder a plazas vacantes en lugar de la antigüedad.

18. Propiciar condiciones laborales dignas a favor de los trabajadores

del campo.

19. Mejorar las condiciones de trabajo de los empleados domésticos.

20. Incluir en el Título Sexto de la Ley un nuevo Capítulo para regular los

trabajos que se realicen en las minas.

21. Reconocer el teletrabajo utilizando tecnologías de la información y la

comunicación, como una de las formas de trabajo a domicilio.

22. Prever el voto libre, directo y secreto en las elecciones de la directiva

sindical.

23. Fortalecer la rendición de cuentas por parte de las directivas de los

sindicatos.

24. Facilitar a los sindicatos el cumplimiento de sus obligaciones ante

las autoridades registradoras.

25. Incluir disposiciones expresas para considerar como información

pública la relacionada con los registros de las organizaciones sindicales, los contratos colectivos y reglamentos interiores de trabajo

depositados ante las autoridades laborales.

26. Otorgar la facultad a las autoridades registrales para requerir a los

solicitantes que subsanen las omisiones en la presentación de los

documentos que se deben acompañar en el procedimiento de registro sindical.

27. Suprimir la denominada “cláusula de exclusión por separación”.

28. Prever como causa para negar el trámite a un emplazamiento a huelga para la celebración de contrato colectivo de trabajo, el hecho de

que previamente exista otro en trámite cuyo objeto sea el mismo.

29. Incrementar el monto de la indemnización por muerte del trabajador.

30. Fortalecer las medidas para proteger la seguridad e higiene en los

centros de trabajo.

31. Facilitar la actualización de las tablas de enfermedades de trabajo y

de valuación de las incapacidades permanentes.

32. Ampliar la competencia de las autoridades federales, mediante una

nueva interpretación y alcance del concepto de “concesión federal”,

de manera que bajo dicha figura se incluyan las actividades que realizan las empresas bajo permiso o autorización federal.

33. Fortalecer las facultades y objetivos del Servicio Nacional del Empleo.

34. Eliminar las juntas Federales y Locales de Conciliación.

35. Incorporar el principio de la conciliación en el proceso laboral y se

crea la figura de “funcionarios conciliadores”.

36. Contar con servidores públicos mejor preparados para atender las

tareas de impartición de justicia.

37. Profesionalizar al personal jurídico de las Juntas de Conciliación y

Arbitraje.

38. Prever la utilización de herramientas tecnológicas para facilitar la impartición de justicia laboral.

39. Modificar la estructura de la primera audiencia en el procedimiento

ordinario y establecer una segunda audiencia de ofrecimiento y admisión de pruebas.

40. Establecer un procedimiento sumario para tramitar los conflictos suscitados con motivo del otorgamiento de prestaciones de seguridad

social, aportaciones de vivienda y prestaciones derivadas del sistema

de ahorro para el retiro.

41. Incrementar los montos a las correcciones disciplinarias, medios de

apremio y multas para sancionar la interposición notoriamente improcedente del recurso de revisión y de reclamación contra los actos de

ejecución.

42. Prever que cuando un conflicto de huelga se prolongue sin que los

trabajadores lo hayan sometido a la decisión de la Junta, el patrón o

los terceros que acrediten su interés puedan solicitar por escrito que

se inicie el arbitraje en cualquier momento.

43. Establecer una vía incidental para que los terceros de buena fe puedan ejercitar acciones de restitución de la posesión de bienes de su

propiedad, en caso de huelgas estalladas.

44. Incorporar como causal de inexistencia de la huelga, que el sindicato

no cumpla con los requisitos que contemplen sus propios estatutos

para formular el emplazamiento.

45. Prever como causa para negar el trámite a los emplazamientos a

huelga, el hecho de no señalar con precisión las violaciones a dicho

contrato y la forma de repararlas.

46. Combatir los denominados “contratos de protección”.

47. Establecer nuevas reglas para la tramitación de las demandas de titularidad de contrato colectivo de trabajo o administración de contrato

ley.

48. Precisar en los procedimientos de conflictos colectivos de naturaleza

económica, que solo la huelga estallada suspende la tramitación de

este tipo de conflictos.

49. Prever el voto libre, directo y secreto para el desahogo de la prueba

del recuento de los trabajadores en los conflictos de huelga y titularidad de contrato colectivo de trabajo y administración del contrato ley.

50. Incrementar el monto de las sanciones a quienes infringen las disposiciones de la LFT.

51. Finalmente se propone subsanar deficiencias que presenta el texto

actual de la Ley, pues a manera de ejemplo puede citarse que existen

preceptos en vigor que utilizan reenvíos a disposiciones que se encuentran derogadas.

Con base en los objetivos enumerados, se reforman 222 artículos, se

adicionan 100 se derogan 33 y se incluyen catorce transitorios para señalar

los plazos en que entrarán en vigor algunas de las nuevas disposiciones.

BREVE RESUMEN DE ESTUDIOS SOBRE LA EVASION FISCAL EN

MEXICO

EVASION FISCAL EN EL ISR POR RETENCION DE SALARIOS

(El Colegio de la Frontera Norte, Departamento de Estudios Económicos)

(2005)

“En general, muchos estudios coinciden en que el ISR de ingresos por

salarios es un impuesto complejo. Se aprecia que esta complejidad proviene

de la intención de conciliar la obligación del pago de los impuestos con el

compromiso social de otorgar exenciones a sectores de la población y a

ciertos rubros de ingresos, sobre la base de una estructura salarial excesivamente polarizada.”

“Formas de evasión. Entre las diversas formas de evasión de este impuesto pueden señalarse las siguientes:

1. Manteniendo trabajadores por fuera de la nómina de las empresas;

2. Ocultando pagos de remuneraciones a los empleados y trabajadores

que están en la nómina, ya sea abusando o haciendo un uso fraudulento o simulado de subsidios o exenciones impositivas, o haciendo

pagos sin documentar en la contabilidad de las empresas;

3. Omitiendo el entero de impuestos que son legal y correctamente retenidos a los trabajadores de la empresa;

4. Cuando la empresa y sus trabajadores carecen de registro ante toda

autoridad reguladora (empresas en la economía informal).”

“Sin embargo, no puede dejar de reconocerse que la gravación de algunas prestaciones es una disposición legal reciente, que en el pasado se

exentaban algunas prestaciones lo que originó simulación de pagos de salarios por parte de los patrones y en consecuencia reducción en la recaudación, y que acotar la desgravación sólo a determinadas prestaciones fue

una decisión inspirada en el deseo de evitar que la remuneración de los

trabajadores se hiciera en mayor proporción mediante categorías exentas

del pago de impuestos. Sin embargo, en este ámbito de los estudios fiscales

existe una percepción generalizada en el sentido de que hay cierta tendencia de la política fiscal por gravar todos los ingresos de los trabajadores para

simplificar el pago de esta contribución, que se opone a otra percepción

común que identifica a las prestaciones sociales como una conquista laboral

de los trabajadores que incrementan directamente su bienestar y que, por

consecuencia, deben quedar exentas de toda contribución.”

“Cualquier impuesto tiene un efecto de distorsión en la actividad económica como lo asume la teoría económica. En este sentido, manteniendo sin

cambios el resto de las variables que intervienen en el proceso fiscal, los

causantes se verán inclinados a evadir el pago de impuestos cuando el beneficio de no pagar impuestos sea mayor al costo de dicha evasión.”

“Los beneficios de la evasión fiscal aumentan conforme es mayor la tasa

marginal de impuestos. A mayores tasas impositivas, mayor será el gravamen impositivo y por tanto mayores serán los beneficios de los causantes

que logren eludir o evadir el pago de los impuestos. Recordemos que, como

afirma Tanzi (1994), son los sistemas fiscales los responsables de la economía subterránea, que no es sino la expresión de causantes que huyen de

elevadas tasas impositivas, lo cual aumenta la corrupción en la economía.”

“En resumen, manteniendo el actual régimen fiscal en el pago de salarios, aumentar el padrón de contribuyentes a su nivel potencial implicaría,

comparativamente, adicionar más receptores de subsidios que contribuyentes del impuesto. El resultado es el incremento de los gastos fiscales.”

“Con base en los resultados del estudio, se plantea la necesidad de fortalecer el esfuerzo de fiscalización, para lo cual es necesario profundizar en:

a) La simplificación del cobro de los impuestos;

b) La ampliación de la base fiscal disminuyendo los subsidios e incorporando los asalariados del sector informal de la economía; y

c) El aumento de la transparencia en el ejercicio del gasto presupuestal

para incentivar el cumplimiento voluntario y correcto de las obligaciones fiscales.”

MEDICION DE LA EVASION FISCAL EN MEXICO (Primera parte)

(ITAM, Centro de Economía Aplicada y Políticas Públicas del ITAM) (2006)

6. Conclusiones adicionales

Aspectos generales

La evasión como resultado de un cálculo de costos relativos del incumplimiento. Los estudios previos apuntan que un determinante significativo de la evasión en México se encuentra en el costo relativo que representa

cumplir con respecto al costo de incumplir. Como generalidad, sigue existiendo la percepción de que la probabilidad de ser fiscalizado es baja, sobre

todo para los pequeños negocios y las personas físicas, de tal manera que

para los contribuyentes resulta “más caro” cumplir con sus obligaciones.

La necesidad de ampliar el sistema de información fiscal. La evasión

fiscal tiene un importante componente relacionado con la capacidad del

fisco para detectar y sancionar una conducta omisiva relacionada con el

cumplimiento de la obligación tributaria. A fin de disuadir al contribuyente de

incurrir en prácticas de evasión fiscal, el Servicio de Administración Tributaria

requiere un sistema amplio y confiable de información, que le proporcione

los elementos suficientes para conocer con precisión la composición del

padrón de contribuyentes, las actividades que éstos realizan, su nivel de ingresos y las posibles irregularidades u omisiones en las que puedan incurrir.

Impuesto sobre la Renta

El régimen del ISR es complejo. El impuesto sobre la renta constituye la

fuente más importante de ingresos tributarios que percibe el país por encima

incluso del IVA. Sin embargo, a pesar de las reformas y esfuerzos realizados

tanto por el poder legislativo como por la administración tributaria, la ley en

cuestión conserva un alto grado de complejidad legal y contable.

La gran diferencia conceptual entre el objeto y la base del ISR dificultan la mecánica de pago. Lo anterior se debe en gran medida a que el

ISR es una contribución en donde se gravan los ingresos, pero se establece como base del impuesto el resultado fiscal (utilidad del periodo menos

la amortización de pérdidas), a diferencia de los impuestos indirectos, en

donde los elementos del tributo y la mecánica de pago son relativamente

sencillos de aplicar.

Es complicado determinar la base del impuesto. En particular, una de

las dificultades del cálculo del ISR es la determinación de la propia base,

pues para ello es necesario especificar los ingresos acumulables, las deducciones autorizadas, la depreciación de inversiones, la amortización de

pérdidas fiscales de ejercicios anteriores, la participación de los trabajadores

en las utilidades de las empresas (PTU), entre otras cosas más para los distintos sujetos del impuesto.

Deducciones. En los últimos años, la complejidad en la aplicación y en

la carga administrativa del tributo se ha incrementado por el lado de las deducciones autorizadas, pues se han venido dando cambios en cuanto a los

requisitos y las formas para realizar ciertas deducciones e incluso respecto

de algunos conceptos deducibles. En los dos últimos ejercicios fiscales, la

mecánica cambió hacia el costo de lo vendido.

Criterios jurisprudenciales. En otros casos, los cambios en el impuesto

han tenido una relación estrecha con los criterios jurisprudenciales y en general con las declaraciones de inconstitucionalidad que realizan los órganos

jurisdiccionales, en particular la Suprema Corte de Justicia de la Nación. Tal

es el caso de las exenciones en los bonos para funcionarios públicos, el

impuesto sustitutivo del crédito al salario, el cálculo para la base de la PTU,

así como la deducción de la misma.

Regímenes especiales. La LISR conserva una estructura de difícil comprensión, un alto grado de complejidad jurídica y contable, además de una

variedad de regímenes especiales que dificultan al contribuyente su adecuada comprensión y cumplimiento.

Complejidad y regímenes especiales propician la evasión. Paradójicamente, la complejidad del sistema y la existencia de regímenes especiales

han generado pérdidas recaudatorias importantes como resultado de los

altos niveles de evasión y elusión fiscales, tal y como lo han documentado

los diversos estudios sobre evasión fiscal realizados en México.

Es importante distinguir entre evasión y elusión fiscales. Finalmente,

resulta evidente que tanto la evasión como la elusión fiscal producen pérdidas recaudatorias considerables al erario público, sin embargo mientras la

evasión implica una actitud del contribuyente frente a la capacidad del fisco

para detectar y sancionar una conducta omisiva, la elusión parte de una

posición del contribuyente frente a la norma fiscal. Es decir, la elusión aprovecha las lagunas o imperfecciones de las normas tributarias para disminuir

la carga fiscal del contribuyente, mientras que la evasión fiscal parte de la ineficiencia de la autoridad recaudadora para descubrir y fiscalizar la omisión.

EVASION GLOBAL DE IMPUESTOS: IMPUESTO SOBRE LA RENTA, IMPUESTO AL VALOR AGREGADO E IMPUESTO ESPECIAL SOBRE PRODUCCION Y SERVICIO NO PETROLERO

(Tecnológico de Monterrey, Campus Ciudad de México, Centro de Estudios Estratégicos) (2010)

“A pesar de que la recaudación se ha estado incrementando a través del

tiempo su crecimiento tiene un límite, el cual consiste en el impuesto potencial que se puede recaudar según las leyes impositivas vigentes. El nivel del

impuesto potencial podría ser más grande, sin embargo éste se encuentra

limitado por los tratamientos especiales que las leyes fiscales permiten. Estos tratamientos especiales implican un costo o gasto fiscal.”

“En términos relativos, el gasto fiscal que tiene la mayor importancia

corresponde a la tasa 0% en el IVA, alrededor de 2.5%. Le sigue en importancia el gasto fiscal que representa el régimen de REPECOS, ya que al agregar

el gasto correspondiente al IVA y al ISR se obtiene un gasto cercano al 2%

del PIB. Otros gastos importantes son los bienes y servicios exentos del IVA,

el ISR empresarial y el crédito al salario, en los tres casos su importancia

supera al 1% del PIB.”

“La tasa de evasión de ISR para asalariado presentó una tendencia a

la baja, en el año 2000 la tasa de evasión fue de 31.38%, mientras que en

2008 la tasa disminuyó a 15.0%. En los otros años la tasa de evasión fue la

siguiente: 25.62% en 2001, 24.15% en 2002, 23.30% en 2003, 26.25% para

2004, 18.55% en 2005, 17.67% en 2006 y 15.67% en 2007. Con relación al

PIB, la evasión pasó de representar un porcentaje de 0.77% en el año 2000

a un 0.37% en 2008.”

“El hecho de que el IVA, el ISR-PM (ISR Personas morales) y el ISR-SAL

(ISR salarios) tengan el mayor peso en términos de evasión, obliga al órgano

tributario a prestarles una atención especial. Sin embargo lo anterior no significa que el resto de impuestos deban ser relegados, en particular aquellos

que si bien tienen un bajo porcentaje en el monto total evadido, muestran

una tasa de evasión elevada. Dentro de este grupo se debe considerar a

ISR-REPECOS, cuya tasa de evasión en el periodo estudiado está alrededor

de 90% y con una tendencia ligera al alza, asimismo a ISR personas físicas

con actividad empresarial NO-REPECO donde la tasa de evasión fiscal fluctúa entre 70% y 80% y, en tercer puesto, ISR-ARRENDAMIENTO, cuya tasa

se encuentra alrededor de 80%.”

“El anterior inciso implica reforzar las tareas de fiscalización y formalización. Por lo tanto el esfuerzo involucra:

• La generación de señales que incrementen la percepción de vigilancia

dentro de los agentes y la amenaza creíble de castigo en caso de incumplimiento.

• Redoblar los esfuerzos en la simplificación de trámites, así como en

promover uso de servicios electrónicos.

• Fortalecer los estímulos para que las entidades federativas incrementen su recaudación por el rubro de REPECOS.

• Definición de metas en forma de tasas de evasión obligando con ello al

compromiso de quienes estén involucrados en la recaudación.

• Generación de incentivos al ligar a los programas gubernamentales de

apoyo a micronegocios con el cumplimiento fiscal, en las vertientes de

subsidios directos, crédito, asesoría y capacitación. Esto implica que

no sólo se apoye a empresas inscritas en el SAT, si no que se fomente

la generación de esquemas que premien un historial de cumplimiento.”

EVASION FISCAL DERIVADA DE LOS DISTINTOS ESQUEMAS DE FACTURACION

(El Colegio de México, Centro de Estudios Económicos) (2011)

“Una factura apócrifa es, en primera instancia, un documento falso, es

decir, una factura en la que de manera intencional se ha puesto información

incorrecta. Esta información incorrecta podría referirse a: a) la naturaleza de

la transacción que ocurrió; b) el monto de lo facturado; c) los detalles de la

compañía o el agente emisor, y d) los detalles del consumidor o receptor. En

algunos casos se establece una distinción entre factura ficticia, para referirse al caso en que la transacción no ocurrió, y factura falsa, para referirse al

caso en que, si bien se produjo la transacción, los detalles contenidos en

el documento factura están alterados intencionalmente (véase IOTA, 2009).

Para propósitos de este documento, ambos casos se referirán como facturas apócrifas”

“La práctica de facturación apócrifa para evadir impuestos puede ocurrir

por emisión o producción de facturas falsas, o mediante que estas empresas vendan servicios, fundamentalmente intangibles, y que tengan una corta

existencia lo que dificulta que las autoridades tributarias las detecten. Más

aún, aunque el fenómeno de la facturación apócrifa se presenta en todos

los países con diferentes intensidades, dado que las legislaciones de cada

país son distintas, en muchos de ellos la práctica de la facturación apócrifa

no está legalmente tipificada. En algunos casos, esta práctica es difícil de

demostrar, ya que puede suceder que la ocurrencia del fraude no se deba a

una actuación de mala fe de alguna de las partes involucradas”

“Con la nueva generación de impresoras y computadoras, en la actualidad es fácil producir facturas con apariencia de genuinas. Estas se pueden

comprar a través de internet y, también por este medio, es común que las

empresas que quieran comprar facturas falsas se pongan en contacto con

las empresas que las venden”

“La evasión por prácticas de facturación es un fenómeno complicado

de enfrentar por las distintas modalidades en que se presenta. En México,

las modificaciones legales de los últimos años han intentado contener su

crecimiento con resultados de avances parciales, pero la magnitud de la

evasión no ha dejado de crecer. Las reformas más recientes en relación a

los comprobantes fiscales vigentes a partir de 2011 constituyen un avance

significativo para enfrentar el problema, además de que se esperan algunos

beneficios para los propios contribuyentes y, en general, para la autoridad

fiscal. Es de esperarse que estos beneficios crezcan conforme se vaya generalizando el uso de los CFD en los distintos segmentos del universo de

contribuyentes. En el plazo inmediato, se espera que estas modificaciones

reduzcan de manera sustancial la evasión por este concepto”

“En cuanto a las recomendaciones derivadas de este estudio, se podrían

mencionar varias pero, en su mayoría, todas se derivan en última instancia,

de la capacidad de extender lo más ampliamente posible en el universo de

contribuyentes el uso de los CFD”

“En la medida en que esto se vaya logrando, la autoridad fiscal estará en

mejor posición de desplegar programas efectivos de fiscalización. Esto se

facilitará también por el hecho de que, en la medida en que el esquema se

generalice, será más fácil contar con el insumo de la información por sector,

región, tipo de contribuyente, etcétera, que los programas efectivos de auditoría exigen. Ello permitirá, como una consecuencia natural, fortalecer las

medidas de prevención y disuasión del fenómeno de la evasión originada en

la facturación apócrifa”

En este estudio se incluye el estudio del “Desarrollo del marco legal fiscal

de los comprobantes fiscales digitales en México.” Incluimos el resumen.

El análisis realizado se puede resumir en los siguientes puntos principales:

a) En 2004 se inicia en México, la normatividad fiscal para utilizar los

documentos electrónicos como comprobantes fiscales.

b) En 2006 se incorpora la posibilidad de emitir comprobantes fiscales

digitales a través de terceros.

c) En 2009 se incorpora la posibilidad de que el sector primario utilice

los comprobantes fiscales digitales.

d) En 2009 se incorpora el Portal Tributario Pymes, después cambiado a

Portal Microe, como otra opción para utilizar los comprobantes fiscales digitales.

e) En 2010 se redefine el esquema de operación de los comprobantes

fiscales digitales a través de Internet y se hace obligatoria su utilización a partir de 2011.

f) Los esquemas de transición permitirán la adopción paulatina y ordenada del modelo de CFDI, en los próximos dos años. En la normatividad vigente no existe una fecha para migrar a los contribuyentes que

actualmente utilizan CFDs emitidos por medios propios.”

EVASION EN EL PAGO DEL IMPUESTO SOBRE LA RENTA SOBRE NOMINAS A TRAVES DE TERCEROS

(Universidad Autónoma de Nuevo León, Centro de Investigaciones

Económicas) (2011)

“Durante los últimos años, diversos patrones en todo el país han recurrido a la subcontratación de empresas externas para llevar a cabo determinadas actividades que antes se realizaban dentro de la misma empresa. A este

fenómeno se le conoce como tercerización.”

“Una de las razones que motiva a los patrones a subcontratar es la reducción de los costos laborales, tales como la administración de la nómina, la

contabilidad y la supervisión del trabajador. En algunas empresas se recurre

a la tercerización para evitar pagar ciertas prestaciones e impuestos, principalmente el Impuesto Sobre la Renta sobre la nómina. Algunos esquemas

jurídicos, como los de las sociedades civiles, las sociedades cooperativas,

las sociedades en comandita simple y las sociedades en nombre colectivo,

permiten, mediante la tercerización del personal, reducir no sólo los pagos

referentes a prestaciones laborales sino también el pago del ISR sobre la

nómina, la participación de los trabajadores en la utilidad y la carga de recursos. Estas sociedades reciben ciertos privilegios de la ley para realizar este

tipo de prácticas evasoras a través de pagar a sus trabajadores por medio

de rubros como la previsión social o el concepto de alimentos, los cuales

pueden estar exentos, hasta ciertos límites, del pago de ISR.”

“La idea general de la metodología para identificar a las sociedades que

fueron creadas por otra empresa con el objetivo de evadir el pago de ISR

sobre nómina a través de terceros es la siguiente: se espera que las sociedades “evasoras” registren ante el IMSS, o reporten al SAT, salarios considerablemente menores a la remuneración que reciben sus trabajadores. Para

que una sociedad mantenga a sus “socios” trabajando por salarios menores

a los del mercado, comparados con los salarios de trabajadores similares en

actividades similares, debe ser que les esté pagando parte de su remuneración a través de otras fuentes como Previsión Social o Alimentos.”

“Durante el período de análisis, las sociedades, ya sea cooperativas, civiles, en comandita simple, con nombre colectivo, dan un importante incremento en su número, pasando de poco más de 30,000 sociedades a poco

más de 40,000. Es decir, un incremento de más del 30%. Comparado con el

número de empresas que existen en la economía mexicana, este incremento

es muy significativo, ya que el número de empresas registradas en el IMSS

se incrementó únicamente en 2.5%, pasando de 807,000 a 828,000. En el

año 2004, las sociedades generaban el 5.5% del empleo nacional. En el año

2009, su importancia se incrementó a 7.0%, siendo las sociedades cooperativas el grupo con mayor ritmo de crecimiento.”

“Por otro lado, en enero de 2008, el SAT incluyó, dentro del Anexo 3 de

la Miscelánea Fiscal, referente a sus criterios no vinculativos de las disposiciones fiscales y aduaneras, el criterio 05/ISR alusivo a las prácticas que

considera indebidas, utilizando cooperativas, que a la letra señala:

05/ISR. Sociedades cooperativas. Salarios y previsión social.

“Se considera que realiza una práctica fiscal indebida:

I.

Quien para omitir total o parcialmente el pago de alguna contribución

o para obtener un beneficio en perjuicio del fisco federal, constituya

o contrate de manera directa o indirecta a una sociedad cooperativa,

para que ésta le preste servicios idénticos, similares o análogos a los

que sus trabajadores o prestadores de servicios le prestan o hayan

prestado.

II. La sociedad cooperativa que deduzca las cantidades entregadas a

sus socios cooperativistas, provenientes del fondo de previsión social, así como el socio cooperativista que no considere dichas cantidades como ingresos por los que está obligado al pago del ISR.

III. Quien asesore, aconseje, preste servicios o participe en la realización

o la implementación de cualquiera de las prácticas anteriores.”

El criterio por el SAT en enero de 2008 también es aplicable a las sociedades en nombre colectivo y a las sociedades en comandita simple.”

“A este respecto, el pasado 3 de diciembre de 2010, la Secretaría de Hacienda y Crédito Público (SHCP) publicó el Anexo 3 de la resolución Miscelánea 2010, referente a los criterios no vinculativos de prácticas fiscales

indebidas, agregando, entre otros, el criterio 19/ISR en materia de “alimentos” que a la letra señala:

19/ISR. Sociedades civiles universales. Ingresos en concepto de alimentos.

“El artículo 109, fracción XXII de la Ley del ISR establece que no se pagará el ISR por los ingresos percibidos en concepto de alimentos por las

personas físicas que tengan el carácter de “acreedores alimentarios” en términos de la legislación civil aplicable. Invariablemente, para tener dicho carácter, la legislación civil requiere de otra persona física que tenga la calidad

de ‘deudor alimentario’ y de una relación jurídica entre éste y el ‘acreedor

alimentario’.

En este sentido, una sociedad civil universal –tanto de todos los bienes

presentes como de todas las ganancias– nunca puede tener el carácter de

‘deudor alimentario’ ni una persona física el de ‘acreedor alimentario’ de

dicha sociedad.

Además, la obligación de una sociedad civil universal de realizar los gastos necesarios para los alimentos de los socios, no otorga a éstos el carácter

de ‘acreedores alimentarios’ de dicha sociedad, ya que la obligación referida

no tiene las características de la obligación alimentaria, es decir, no es recíproca, irrenunciable, intransmisible e intransigible.

Por tanto, se considera que realiza una práctica fiscal indebida:

I.

Quien para omitir total o parcialmente el pago de alguna contribución,

o para obtener un beneficio en perjuicio del fisco federal, constituya

o contrate de manera directa o a través de interpósita persona a una

sociedad civil universal, a fin de que ésta le preste servicios idénticos,

similares o análogos a los que sus trabajadores o prestadores de

servicios le prestaron o prestan.

II. El socio de una sociedad civil universal que considere las cantidades

recibidas de dicha sociedad, como ingresos por los que no está obligado al pago del ISR.

III. Quien asesore, aconseje, preste servicios o participe en la realización

o la implementación de cualquiera de las prácticas anteriores.”

Este criterio también es aplicable a las sociedades en nombre colectivo o

en comandita simple.”

“Recomendaciones

Para reducir las posibilidades de evasión a través de esquemas de tercerización de la nómina, se propone lo siguiente:

a) Acotar la definición del término previsión social en la Ley del ISR de

manera más precisa y sin márgenes de interpretación, con una definición limitativa, y no ejemplificativa;

b) Reducir la actual exención para las percepciones en previsión social

a tres salarios mínimos;

c) Incluir el espíritu de la normatividad del SAT, en materia de deducciones de los gastos de previsión social, en el cuerpo de la Ley y agregar

a los socios cooperativistas para que también estén incluidos en las

referencias a los trabajadores no sindicalizados;

d) Establecer como obligación, para las personas morales y físicas con

actividad empresarial, retener el 15% de los pagos que hagan a personas morales cuando el servicio proporcionado se efectúe en las

propias instalaciones de quien realiza el pago y;

e) Limitar el alcance de la exención en materia de alimentos, restringiéndola a las cantidades que haya fijado el Juez competente.

Otra propuesta de reforma que ataca el problema de la tercerización de

la nómina y el uso de la previsión social como elemento para reducir el pago

del ISR de los trabajadores, es eliminar todas las posibilidades de evasión

en el pago de nómina, enfocándose en la raíz del problema: la generosa

exención en materia de previsión social. La propuesta alternativa consiste en

gravar todas las percepciones que reciban los trabajadores asalariados y los

socios cooperativistas, independientemente del nombre con el que se les

designe. Cabe aclarar que la propuesta no sugiere una mayor carga fiscal

efectiva, por lo que se debería complementar con un ajuste a la baja a las

tasas actuales contenidas en las tarifas de retenciones y del impuesto anual.

Entre los argumentos que podrían señalarse a favor de esta reforma integral

están:

a) Una simplificación administrativa para el cálculo de las retenciones

del ISR;

b) Una mayor transparencia en el pago de remuneraciones y prestaciones;

c) Una reducción en las tasas marginales impositivas y;

d) Podría sentar las bases para la homologación de salarios base de

cotización con las instituciones de seguridad social.”

EVASION FISCAL MEDIANTE EL USO DE EFECTIVO (2012)

(Instituto Tecnológico y de Estudios Superiores de Monterrey, Campus

Ciudad de México, Centro de Estudios Estratégicos)

“El uso de efectivo se ha convertido en una vía de evasión debido a las

características propias de las transacciones que se realizan con éste, sobresaliendo el hecho de que es difícil identificar su origen ya que su tránsito es

libre y anónimo”

“En el período de 2002-2011 se ha observado que el dinero en efectivo ha

incrementado su importancia como medio de pago, lo cual se ve reflejado

por el incremento del efectivo con respecto al PIB. El efectivo en poder del

público pasa de 3.4% en 2002 a 4.6% en 2011. Este incremento contrasta

con el incremento que han tenido los medios electrónicos de pago, ya que