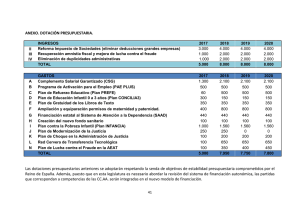

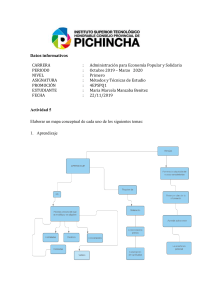

PROSPECTO DE OFERTA PUBLICA Firmado digitalmente por MAURICIO ENRIQUE MURILLO MATAMOROS PRODUCTORA CARTONERA S.A. PROCARSA APROBADO NOVENA EMISIÓN DE OBLIGACIONES DE LARGO PLAZO Monto de la emisión: PRODUCTORA CARTONERA S.A. PROCARSA Hasta US$ 20’000.000,00 Tipo de emisión: Desmaterializada Razón social del emisor: Clases: Plazo: Tasa de interés Pago del capital: Clase 1: $ 7’500,000.00 USD Clase 2: $ 7’500,000.00 USD Clase 3: $ 5’000,000.00 USD Clase 1: 720 dias Clase 2: 1080 días Clase 3: 1440 días Clase 1, 2 y 3: Fija anual 8,00% Número de Emisión: IX Emisión de Obligaciones Garantía: General Destino de los Recursos: 100% para sustitución de Pasivos Financieros de corto plazo. Categoría de Riesgo: AAA- Calificadora de Riesgo: SUMMA RATINGS Calificadora de Riesgo S.A. Estructurador financiero y Agente Colocador: Activa Casa de Valores S.A. Clase 1, 2 y 3: Trimestral Agente Pagador: Pago del interés Clase 1, 2 y 3: Trimestral Representante de Obligacionistas: Depósito Centralizado de Compensación y liquidación de Valores, DECEVALE Estudio Jurídico Pandzic & Asociados S.A. Resolución SCVS-INMV-DNAR-2020-00003409 que aprueba la Emisión y el Contenido del Prospecto, autoriza la Oferta Pública y dispone su inscripción en el Catastro Público de Mercado de Valores: Fecha de expedición: 8 de junio del 2020 Emisor: PRODUCTORA CARTONERA S.A. PROCARSA Valor: $20’000,000.00 La aprobación del prospecto de oferta pública, no implica, de parte de la Superintendencia de Compañía, Valores y seguros; ni de los miembros de la Junta de Política y Regulación Monetaria y Financiera recomendación alguna para la suscripción o adquisición de valores, ni pronunciamiento en sentido alguno sobre su precio, la solvencia de la entidad emisora, el riesgo o rentabilidad de la emisión. 1 Contenido 1) INFORMACION GENERAL DEL EMISOR 5 A. RAZON SOCIAL DEL EMISOR Y NOMBRE COMERCIAL DEL EMISOR 5 B. NUMERO DEL RUC 5 C. DOMICILIO, DIRECCION, NUMERO DE TELEFONO, NUMERO DE FAX, PAGINA WEB Y DIRECCION DE CORREO ELECTRONICO DEL EMISOR Y DE SUS OFICINAS PRINCIPALES D. 5 FECHA DE OTORGAMIENTO DE LA ESCRITURA PÚBLICA DE CONSTITUCIÓN E INSCRIPCIÓN EN EL REGISTRO MERCANTIL 5 E. PLAZO DE DURACIÓN DE LA COMPAÑÍA 5 F. OBJETO SOCIAL 5 G. CAPITAL SUSCRITO Y PAGADO, Y AUTORIZADO 6 H. NÚMERO DE ACCIONES, VALOR NOMINAL DE CADA UNA Y CLASE 6 I. NOMBRES Y APELLIDOS DE LOS PRINCIPALES ACCIONISTAS PROPIETARIOS DE MAS DEL DIEZ POR CIENTO DE LAS ACCIONES REPRESENTATIVAS DEL CAPITAL SUSCRITO DE LA COMPAÑÍA, CON INDICACIÓN DEL PORCENTAJE DE SU RESPECTIVA PARTICIPACION 6 J. CARGO O FUNCION, NOMBRE, NOMBRE Y APELLIDOS DEL REPRESENTANTE LEGAL Y DE LOS ADMINISTRADORES 7 K. NÚMERO DE EMPLEADOS, TRABAJADORES Y DIRECTIVOS DE LA COMPAÑÍA* 7 L. ORGANIGRAMA DE LA EMPRESA 8 M. REFERENCIA DE EMPRESAS VINCULADAS, DE CONFORMIDAD CON LO DISPUESTO EN LA LEY DE MERCADO DE VALORES, EN ESTA CODIFICACION, ASI COMO EN LA LEY GENERAL DE INSTITUCIONES DEL SISTEMA FINANCIERO Y EN SUS NORMAS COMPLEMENTARIAS, DE SER EL CASO. 9 N. PARTICIPACION EN EL CAPITAL DE OTRAS SOCIEDADES 12 O. DETALLE DE GASTOS DEL EMISOR 13 2) DESCRIPCION DEL NEGOCIO DEL EMISOR 14 A. DESCRIPCIÓN DEL ENTORNO ECONOMICO EN QUE DESARROLLA SUS ACTIVIDADES Y EL DESEMPEÑO DE LA EMPRESA, EN EL SECTOR AL QUE PERTENECE. 14 B. PRINCIPALES LÍNEAS DE PRODUCTOS, SERVICIOS, NEGOCIOS Y ACTIVIDADES DE LA COMPAÑÍA 22 C. MISION Y VISION 23 D. DESCRIPCION DEL NEGOCIO DEL EMISOR 23 E. ANÁLISIS FODA DE LA EMPRESA 25 F. PRINCIPALES LÍNEAS DE PRODUCTOS 29 G. POLÍTICA COMERCIAL, PRINCIPALES CLIENTES Y PRINCIPALES PROVEEDORES 30 H. PARTICIPACIÓN DE MERCADO 31 I. CERTIFICACIONES, MANUALES DE POLITICAS Y PROGRAMAS DE RESPONSABILIDAD SOCIAL 32 J. TECNOLOGIA DE LA INFORMACION QUE SE UTILIZA EN LA EMPRESA SOFTWARE Y SU PROVEEDOR 32 K. DESCRIPCIÓN DE LAS POLÍTICAS DE INVERSIÓN Y DE FINANCIAMIENTO DE LOS ÚLTIMOS TRES AÑOS 33 L. FACTORES DE RIESGO ASOCIADOS CON LA COMPAÑÍA, CON EL NEGOCIO Y CON LA OFERTA PÚBLICA 35 2 M. DESCRIPCIÓN SUSCINTA DE LA ESTRATEGIA DE DESARROLLO DEL EMISOR EN LOS ÚLTIMOS TRES AÑOS, INCLUYENDO ACTIVADES DE INVESTIGACION Y DESARROLLO DE LOS PRODUCTOS NUEVOS O MEJORAMIENTO DE LOS YA EXISTENTES. 37 3) CARACTERISTICAS DE LA EMISION 39 A. FECHA DEL ACTA DE JUNTA GENERAL DE ACCIONISTAS QUE HAYA RESUELTO LA EMISION 39 B. MONTO DE LA EMISION Y PLAZO 39 C. UNIDAD MONETARIA EN QUE SE REPRESENTA LA EMISION 39 D. NUMERO Y VALOR NOMINAL DE LAS OBLIGACIONES QUE COMPRENDEN CADA SERIE 39 E. OBLIGACIONES CON LA INDICACION RESPECTIVA DE SER A LA ORDEN O AL PORTADOR 39 F. TASA DE INTERES O RENDIMIENTO Y FORMA DE REAJUSTE; DE SER EL CASO 39 G. FORMA DE CALCULO 40 H. FECHA A PARTIR DE LA CUAL EL TENEDOR DE LAS OBLIGACIONES COMIENZA A GANAR INTERESES 40 I. INDICACION DE LA PRESENCIA O NO DE CUPONES PARA EL PAGO DE INTERESES, SU VALOR NOMINAL O LA FORMA DE DETERMINARLO; LOS PLAZOS TANTO PARA EL PAGO DE LA OBLIGACION COMO PARA EL DE SUS INTERESES Y EL NUMERO DE SERIE: 40 J. FORMA DE AMORTIZACION Y PLAZOS 40 K. RAZON SOCIAL DE AGENTE PAGADOR 43 L. DETALLE DE LOS ACTIVOS LIBRES DE TODO GRAVAMEN CON SU RESPECTIVO VALOR EN LIBROS 43 M. INDICADORES O RESGUARDOS A QUE SE OBLIGA EL EMISOR 44 N. TERMINOS DE EMISIONES CONVERTIBLES EN ACCIONES 44 O. REPRESENTANTE DE LOS OBLIGACIONISTAS 44 P. RESUMEN DEL CONVENIO DE REPRESENTACION 44 Q. DECLARACION JURAMENTADA DEL REPRESENTANTE DE LOS OBLIGACIONISTAS DE NO ESTAR INCURSO EN LAS PROHIBICIONES DEL ARTICULO 165 DE LA LEY DE MERCADO DE VALORES R. 45 DESCRIPCION DEL SISTEMA DE COLOCACION; CON IDENTIFICACION DEL RESPONSABLE Y DEL ASESOR DE LA EMISION 45 S. RESUMEN DEL CONTRATO DE UNDERWRITING 46 T. PROCEDIMIENTO DE RESCATES ANTICIPADOS 48 U. DESTINO DETALLADO Y DESCRIPTIVO DEL USO DE LOS RECURSOS PROVENIENTES DE LA COLOCACION DE LA EMISION DE OBLIGACIONES 48 V. CALIFICACION DE RIESGO OTORGADA 48 4) INFORMACION ECONÓMICO-FINANCIERA DEL EMISOR 49 A. ESTADOS FINANCIEROS AUDITADOS DE LOS ULTIMOS TRES AÑOS 49 B. ESTADOS FINANCIEROS DEL MES INMEDIATO ANTERIOR 49 C. ANALISIS VERTICAL Y HORIZONTAL DE ESTADOS FINANCIEROS 51 D. INDICES FINANCIEROS 56 E. DETALLE DE LAS CONTINGENCIAS EN LAS CUALES EL EMISOR SEA GARANTE O FIADOR DE OBLIGACIONES DE TERCEROS; CON LA INDICACION DEL DEUDOR Y EL TIPO DE VINCULACION, DE SER EL CASO 57 3 F. ESTADO DE RESULTADOS; ESTADO DE FLUJO DE EFECTIVO, Y DE FLUJO DE CAJA TRIMESTRALES PROYECTADOS, AL MENOS, PARA EL PLAZO DE VIGENCIA DE LA EMISION G. 57 DESCRIPCION DE LOS PRINCIPALES ACTIVOS PRODUCTIVOS E IMPRODUCTIVOS EXISTENTES A LA FECHA, CON INDICACION DE LAS INVERSIONES, ADQUISICIONES Y ENAJENACIONES DE IMPORTANCIA REALIZADOS EN EL ULTIMO EJERCICIO ECONOMICO 57 H. EVENTOS SUBSECUENTES 58 I. OPINION EMITIDA POR LA COMPAÑIA AUDITORA EXTERNA CON RESPECTO A LA PRESENTACION, REVELACION Y BASES DE RECONOCIMIENTO COMO ACTIVOS EN LOS ESTADOS FINANCIEROS DE LAS CUENTAS POR COBRAR A EMPRESAS VINCULADAS 5) 59 DECLARACION JURAMENTADA DEL REPRESENTANTE LEGAL DE LA COMPAÑÍA EMISORA EN LA QUE CONSTE QUE LA INFORMACION CONTENIDA EN EL PROSPECTO DE OFERTA PÚBLICA ES FIDEDIGNA, REAL Y COMPLETA; Y QUE SERA PENAL Y CIVILMENTE RESPONSABLE, POR CUALQUIER FALSEDAD U OMISIÓN CONTENIDA EN ELLA. 6) DECLARACION BAJO JURAMENTO OTORGADA ANTE NOTARIO PÚBLICO POR EL REPRESENTANTE LEGAL DEL EMISOR EN LA QUE DETALLE LOS ACTIVOS LIBRES DE GRAVÁMEN. 7) 59 59 CERTIFICACION SUSCRITA POR EL REPRESENTANTE LEGAL DEL EMISOR EN EL QUE CONSTA EL CALCULO DEL MONTO MAXIMO DE EMISION 59 Anexo 1: Declaración juramentada del representante de los obligacionistas, de no estar incurso en las prohibiciones del artículo 165 de la Ley de mercado de valores 60 Anexo 2: Informe completo de la Calificadora de riesgos. 61 Anexo 3: Estados financieros auditados años 2016, 2017 y 2018 99 Anexo 4: Estado de resultados, estado de flujo de efectivo y de flujo de caja trimestrales proyectados, al menos, para el plazo de vigencia de la emisión 194 Anexo 5: Declaración juramentada del representante legal de la compañía emisora 204 Anexo 6: Declaración bajo juramento otorgada ante notario público por el representante legal del emisor en la que detalle los activos libres de gravámenes 205 Anexo 7: Certificación suscrita por el representante legal del emisor en el que consta el monto máximo de emisión. 237 4 1) INFORMACION GENERAL DEL EMISOR A. RAZON SOCIAL DEL EMISOR Y NOMBRE COMERCIAL DEL EMISOR Razón Social: Productora Cartonera S.A. Nombre Comercial: PROCARSA S.A. B. NUMERO DEL RUC 0990012202001 C. DOMICILIO, DIRECCION, NUMERO DE TELEFONO, NUMERO DE FAX, PAGINA WEB Y DIRECCION DE CORREO ELECTRONICO DEL EMISOR Y DE SUS OFICINAS PRINCIPALES Dirección: Número de Telefono: Número de Fax: Pagina Web: Correo Electrónico: Planta industrial PROCARSA, Km. 6,5 Via Durán Tambo. +593 4 372 3800 +593 4 2800954 www.procarsa.com.ec damian.baeza@procarsa.com.ec 10 D. FECHA DE OTORGAMIENTO DE LA ESCRITURA PÚBLICA DE CONSTITUCIÓN E INSCRIPCIÓN EN EL REGISTRO MERCANTIL Por escritura pública celebrada ante el Notario Público del Cantón Guayaquil, Doctor Gustavo Falconí Ledesma, otorgada el 19 de marzo de 1965 e inscrita en el Registro Mercantil del Cantón Guayaquil, el 24 de marzo de 1965 y aprobada, publicada, etc., con todas las formalidades legales, se constituyó la compañía PRODUCTORA CARTONERA S.A. Mediante escritura pública celebrada el once de mayo de mil novecientos noventa y cinco, ante el Notario Quinto de Guayaquil, Doctor Cesario Condo Chiriboga, la compañía PRODUCTORA CARTONERA S.A. reformó su estatuto social y cambio su domicilio del cantón Guayaquil al cantón Durán, la misma que fue inscrita en el registro de la propiedad y mercantil del cantón Durán el catorce de septiembre de mil novecientos noventa y cinco. E. PLAZO DE DURACIÓN DE LA COMPAÑÍA El plazo de duracion de la Compañía es hasta el 24 de marzo de 2055. F. OBJETO SOCIAL La Sociedad tendrá por objeto primordial el dedicarse a actividades industriales en el ramo de elaboración de cartones para con ellos dedicarse a la fabricación de envases de papel o de carton 5 ondulado, rigido o plegable; cajas, cartones, estuches, envases, archivadores de cartón de oficina y artículos similares. G. CAPITAL SUSCRITO Y PAGADO, Y AUTORIZADO Capital autorizado: Capital suscrito: Capital pagado: $ 47’389,072.00 $ 27’558,966.00 $ 27’558,966.00 H. NÚMERO DE ACCIONES, VALOR NOMINAL DE CADA UNA Y CLASE El número de acciones: Valor nominal por acción: Clase: I. NOMBRES Y APELLIDOS DE LOS PRINCIPALES ACCIONISTAS PROPIETARIOS DE MAS DEL DIEZ POR CIENTO DE LAS ACCIONES REPRESENTATIVAS DEL CAPITAL SUSCRITO DE LA COMPAÑÍA, CON INDICACIÓN DEL PORCENTAJE DE SU RESPECTIVA PARTICIPACION No. Identificación Nombre 1 0190336727001 1.1 SE-G-00002641 1.1.1 13’779.483 $2.00 USD Ordinarias y nominativas Nacionalidad Capital % participación Comercializador Ecuador a de Papeles y Cartones Surpapel S.A. 20,662,638.00 74,976% International Packaging Systems Holdings Cooperatief U.A. Holandesa 10,109,414.00 67,500% International Packaging Systems, LLC Jason O. Rosenthal Gustavo Andres Patiño Ocampo Estadounidense 13,947,280.65 100,000% Canadiense Colombiana 6,973,640.33 6,973,640.33 50,000% 50,000% 2,995,382.00 20,000% 1,00 799,00 0,125% 99,880% 12,500% 1.1.1.1 1.1.1.2 GI345662 PE126594 1.2 0992280395001 STUP S.A. Ecuatoriana 1.2.1 1.2.2 0301594834 SE-G-00002028 José Millán Abadía Telur Marketing LLC. Colombiana Estadounidense 1.3 0102417334 Paulo Geovanny Coellar Neira Ecuatoriana 1,872,114.00 2 SE-G-00002740 International Packaging Systems (Procarsa) B.V. Holanda 5,511,794.00 20,000% 2.1 506007708 Estadounidense 2,755,897.00 50,000% 2.2 475891019 William Robert Levin Chang Yon Hwang Estadounidense 2,755,897.00 50,000% 6 3 0908497092 Illingworth Ecuador Guerrero Oscar Antonio J. Nombre Cargo 0301594834 Millan Abadia Jose Anuar Baeza Garcia Damian Huerta Barros Pedro Antonio Illingworth Guerrero Oscar Millan Abadia Jose Anuar Sierra Moran Cecilia del Carmen Presidente F17629358 0908497092 0301594834 0915381644 5,024% CARGO O FUNCION, NOMBRE, NOMBRE Y APELLIDOS DEL REPRESENTANTE LEGAL Y DE LOS ADMINISTRADORES Identificacion 1750496554 1,384,534.00 Representacion Legal RL Fecha Nombramiento 18/06/2019 Periodo Gerente General Director RL 31/10/2018 5 SRL 13/02/2017 5 Director SRL 19/01/2017 5 Director SRL 09/11/2016 5 Vicepresidente RL 25/10/2016 5 5 K. NÚMERO DE EMPLEADOS, TRABAJADORES Y DIRECTIVOS DE LA COMPAÑÍA* División Departamento Administrativo Departamento Comercial Departamento Financiero Departamento de Recursos Humanos Departamento de Producción Total General Numero de empleados 45 24 8 5 511 593 * Al 31 de marzo de 2020 7 L. ORGANIGRAMA DE LA EMPRESA 8 M. REFERENCIA DE EMPRESAS VINCULADAS, DE CONFORMIDAD CON LO DISPUESTO EN LA LEY DE MERCADO DE VALORES, EN ESTA CODIFICACION, ASI COMO EN LA LEY GENERAL DE INSTITUCIONES DEL SISTEMA FINANCIERO Y EN SUS NORMAS COMPLEMENTARIAS, DE SER EL CASO. a) Vinculacion por gestión: Representante Legal y Gerente General, Señor Damián Baeza García Nombre GIECE S.A. RUC 0993142514001 Situacion Legal ACTIVA Cargo Gerente General Director y accionista, Señor Oscar Illingworth Nombre LOJOA S.A. LUNISOL S.A. ILCRESA S.A. SOLUCIONES DE EMPAQUES SDE S.A. GOSSENFILM S.A. PRODUCTORA CARTONERA S.A. TOLKIEN S.A. Destileria Aceites del Sur Destilsursa S.A. RUC 0990584737001 0991168249001 0991277560001 0992569344001 Situacion Legal ACTIVA ACTIVA ACTIVA ACTIVA Cargo Gerente Presidente Presidente Ejecutivo Presidente 0993037745001 0990012202001 ACTIVA ACTIVA Presidente Director 0992645652001 ACTIVA Gerente General 0992990961001 ACTIVA Presidente Director y Presidente, Señor José Millán Abadía Nombre COMERCIALIZADORA DE PAPELES Y CARTONES SURPAPEL S.A. STUP S.A. SELAP S.A. SERIALCORP S.A. COSTABLUE S.A. SURGALARE S.A. ATAVICO S.A. REPAPERS RECICLAJE DEL ECUADOR S.A. CENTRO DE ACOPIO ACOPRODU S.A. RECICLADORES INDUSTRIALES DEL ECUADOR RECINDOR S.A. RUC 0190336727001 Situación Legal ACTIVA Cargo Gerente General 0992280395001 0992238755001 0992578122001 0992716827001 0992730048001 0992747293001 0992800623001 ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA Gerente General Gerente General Presidente Presidente Presidente Gerente General Presidente 0992952970001 ACTIVA Gerente General 0992961066001 ACTIVA Presidente 9 PRODUCTORA CARTONERA S.A. 0990012202001 ACTIVA Presidente Vicepresidente, Señora Cecilia del Carmen Sierra Morán Nombre GELNA S.A. RUC 099143940001 TILBRY S.A. 099152146001 FORNANCE S.A. 0992702257001 Situación Legal DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL ACTIVA Cargo Presidente COMERCIALIZADORA DE PAPELES Y CARTONES SURPAPEL S.A. PRODUCTORA CARTONERA S.A. 0190336727001 ACTIVA Gerente General Presidente 0990012202001 ACTIVA Vicepresidente Gerente General Accionista de Surpapel, Sr. Geovanny Paulo Coellar Neira Nombre Exporpacking S.A. Expocoe Cia. Ltda. Transrodar S.A. Homepaper S.A. Transporte y Carga Maritima Transcarmar S.A. Transcarlog Cia. Ltda. Productos del Mar Marina-Trading S.A. Cartonera Manabí Cartomanabí S.A. RUC 0190460665001 0190129497001 0190317374001 0190451976001 Situación Legal ACTIVA ACTIVA ACTIVA ACTIVA Cargo Presidente Presidente Presidente Gerente General 0992149426001 0190362051001 0992955759001 ACTIVA ACTIVA ACTIVA Gerente General Presidente Gerente General 1391912811001 ACTIVA Gerente General b) Vinculación por propiedad: Surpapel S.A. Nombre RUC Situación Legal Productora Cartonera S.A. REPAPERS Reciclaje del Ecuador S.A. Soluciones de Empaques S.A. Surpapelcorp S.A. 0990012202001 0992800623001 ACTIVA ACTIVA 0992569344001 0992697415001 ACTIVA ACTIVA % Participación 74,976% 0,125% 80% 35,221% 10 Sr. Damian Baeza García Nombre RUC Situación Legal GIECE S.A. 0993142514001 ACTIVA Nombre RUC Situación Legal Productora Cartonera S.A. Tolkien S.A. Ilcresa S.A. Soluciones de Empaques S.A. Lunisol S.A. Lojoa S.A. Hurios S.A. Geonal S.A. Holding Grandes Lagos Granlagosa S.A. Compañía Técnica Nacional TECNAC S.A. Surpapelcorp S.A. Ferrosal S.A. Destileria Aceites del Sur Destilsursa S.A. 0990012202001 0992645652001 0991277560001 0992569344001 0991168249001 0990584737001 0990567670001 0990345082001 ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA ACTIVA % Participación 25% Sr. Oscar Illingworth 0992769335001 % Participación 5,024% 33,38% 99,96% 20,00% 25,00% 25,00% 12,50% 18,57% 10,00% ACTIVA 0990057788001 0992697415001 0991277536001 ACTIVA ACTIVA 10,00% 2,06% 25,00% 0992990961001 ACTIVA 33,33% Nombre RUC Situación Legal Stup S.A. Atavico S.A. Lamisurp S.A. 0992280395001 0992747293001 0992818174001 Innovative Management S.A. Telur Marketing LLC 0992602589001 SE-G-00002028 ACTIVA ACTIVA ACTIVA DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL ACTIVA % Participación 0,125% 86,2241% 0,13% Nombre RUC Situación Legal Fornance S.A. 0992702257001 Gelna S.A. 099143940001 Tilbry S.A. PTJ. Pleitos Judiciales S.A. 099152146001 0991463348001 ACTIVA DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y Sr. José Millán 50,00% 100,00% Sra. Cecilia Sierra Morán % Participación 49,00% 100,00% 25,00% 50,00% 11 Brisatel S.A. 0992167343001 Sr. Geovanny Paulo Coellar Neira LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL Nombre RUC Situación Legal Exporpacking S.A. Expocoe Cia. Ltda. La Portada Business Center Cia. Ltda 0190460665001 0190129497001 0190171035001 Austrobox S.A. Comercializadora de Papeles y Cartones Surpapel S.A. Primexinter Cia. Ltda. Productos del Mar MarinaTrading S.A. Cartonera Manabí Cartomanabí S.A. Ectours S.A. 0190372960001 ACTIVA ACTIVA DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL ACTIVA ACTIVA Innovative Management S.A. 0992602589001 Fabripel Fabrica de Papel S.A. SIN RUC Maztrapesa (Mazar Transportes Pesados S.A.) 0190159523001 0190336727001 1792083370001 0992955759001 ACTIVA ACTIVA 1391912811001 ACTIVA 0190155749001 DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL DISOLUCION Y LIQUIDACION. OFICIO INSCRITO EN REGISTRO MERCANTIL CANCELACION DE LA INSCRIPCIÓN 100,00% % Participación 75,00% 94,84% 2,00% 38,22% 12,50% 50,00% 0,07% 30,00% 100,00% 50,00% 0,00% 0,1384% N. PARTICIPACION EN EL CAPITAL DE OTRAS SOCIEDADES Nombre Escobar Ruiz Cia. Ltda. Hidroalto Generación de Energia S.A. Surpapelcorp S.A. RUC 1790934918001 1792365686001 0992800623001 % Participación de Capital 45.000% 0.004% 0.610% 12 O. DETALLE DE GASTOS DEL EMISOR Costo Estimado – Emision de Obligaciones Emisor: Productora Cartonera S.A. Emisión: 20’000,000.00 COSTEO TOTAL Estructuración Financiera Estructuración Legal Calificación de Riesgo Gastos Notariales Inscripción en RMV Inscripción BVG * Representante de Obligacionistas Negociación bursátil ACV (Neto) Piso de Bolsa DECEVALE Desmaterialización de Títulos MANTENIMIENTO Mantenimiento Calificación de Riesgo Agente Pagador DECEVALE 0.09% 0.0175% 0.035% 0.03% 0.0125% 0.20% 0.05% 0.50% 0.09% 0.05% 18,000.00 3,500.00 7,000.00 6,000.00 2,500.00 10,000.00 100,000.00 18,000.00 10,000.00 0.07% 0.01% 14,000.00 2,000.00 - COSTO EMISION 7.97% * Este costo es anual por emisor. Por el año 2020 se considera que el emisor ya canceló este rubro. 13 2) DESCRIPCION DEL NEGOCIO DEL EMISOR A. DESCRIPCIÓN DEL ENTORNO ECONOMICO EN QUE DESARROLLA SUS ACTIVIDADES Y EL DESEMPEÑO DE LA EMPRESA, EN EL SECTOR AL QUE PERTENECE. Entorno macroeconómico La aparición del COVID-19 a finales del 2019 en China y su posterior propagación al resto del mundo, hasta alcanzar la declaración de pandemia por parte de la Organización Mundial de la Salud, marcó un quiebre en la economía mundial. La necesidad de que los distintos países afectados, entre los que se cuentan potencias como EE.UU. Italia, Alemania, España y China, tomen medidas de distanciamiento social, confinamiento e incluso cuarentenas obligatorias, ha reducido al mínimo la actividad económica en todo el planeta. En este contexto, el Ecuador declaró su primer paciente del COVID-19 el 29 de febrero de 2020 y el 16 de marzo se decretó emergencia sanitaria por 60 días, iniciando una serie de medidas de prevención y contención de la enfermedad que incluyeron limitaciones a la movilidad, suspensión de jornadas laborales, eventos públicos y actividades escolares. De esta manera la actividad económica del país se ve afectada por la suspensión de la producción y reducción de consumo como consecuencias de la cuarentena, la disminución del comercio internacional debido a la afectación de importantes mercados para las exportaciones ecuatorianas como Unión Europea, China y EE.UU. Todo este panorama torna al 2020 como un año de suma complejidad en lo económico y social, hasta que se descubra una vacuna que evite las consecuencias mortales del virus. Producto Interno Bruto y producción petrolera Hasta la fecha el Banco Central del Ecuador (BCE) no ha publicado todavía las cifras del PIB anual para el 2019. Sin embargo, de acuerdo a la variación trimestral del último trimestre del 2019, se observa una reducción del 0,7 con relación al tercer trimestre de 2019 y de -1% con relación al IV trimestre del 2018. Los factores que incidieron en esta caída del PIB en el último trimestre del 2019 son una reducción del 5,8% del Consumo del Gobierno, -2,8 de la Formación Bruta de Capital Fijo, -0.7% de las importaciones con relación al 4º trimestre del 2018. El único componente del PIB que evidenció un crecimiento interanual en este lapso fueron las exportaciones. El Producto Interno Bruto (PIB) en 2019, en términos corrientes alcanzó US$ 107.436 millones. 14 Evolución del PIB trimestral It 16 Iit 16 IIIt 16 IVt It 17 IIt 17 IIIt 17 IVt It 18 IIt 18 IIIt 18 IVt It 19 Iit 19 IIIt 19 IVt 16 17 18 19 Var t/t-1 Var t/t-4 Fuente: Banco Central del Ecuador Elaboración: Activa Casa de Valores Para el último trimestre del 2019 se observa que el Consumo de los Hogares sólo contribuyó al PIB con el 0,23, dejando a las exportaciones como el único motor de impulso a la producción, siendo la contribución de esta última el 1,11. Por su parte la Producción Nacional de Petróleo a febrero aumento en 3,1% con relación al mismo periodo del 2019. El incremento se explica parcialmente por la mayor producción de los campos Tambocha, Sacha, Shushufindi y Auca, siendo las empresas públicas las que aumentaron su producción en un 4,2%, mientras que las compañías privadas disminuyen en un 0,9%. Desde agosto del 2014, los precios internacionales del petróleo tendieron a la baja principalmente por un exceso de oferta internacional. Sin embargo, en los años 2017 y 2018 se da una recuperación de los precios del crudo, volviendo a caer en el 2019. El West Texas Intermediate (WTI) registró un valor promedio de US$ 50,6 por barril en febrero de 2020, con una disminución en su precio de 8 % con relación a similar mes de 2019; los precios del crudo Oriente y Napo presentaron una reducción anual de 16,2% y 22,5%, respectivamente, con relación a febrero de 2019. Inflación, empleo y pobreza A nivel anual el registro de la inflación para diciembre de 2019 fue negativo (-0,07%). A marzo de 2020 la inflación anual se ubicó en 0,18, luego de 3 meses seguidos de registros negativos. En cuanto al comportamiento por divisiones de bienes y servicios, 5 agrupaciones que ponderan el 47.92% presentaron porcentajes positivos, siendo Educación, Comunicaciones y Salud las de mayor variación. En otras 7 agrupaciones que en conjunto ponderan el 52.08% se registraron resultados negativos, siendo Recreación y Cultura; Prendas de vestir y calzado; y, Muebles y artículos para el hogar y la conservación ordinaria del hogar, las de mayor porcentaje. 15 % Evolución de la inflación anual 1.50 1.00 0.50 0.00 -0.50 -1.00 -1.50 En. Feb. Mar. Abr. May. Jun. Jul. Ag. Sept. 2017 0.90 0.96 0.96 1.09 1.10 0.16 0.10 0.28 -0.03 -0.09 -0.22 -0.20 2018 -0.09 -0.14 -0.21 -0.78 -1.01 -0.71 -0.57 -0.32 0.23 2019 0.54 0.16 -0.12 0.19 0.37 0.61 0.71 Oct. 0.33 0.33 -0.07 0.50 Nov. 0.35 Dic. 0.27 0.04 -0.07 2020 -0.30 -0.23 0.18 Fuente: Instituto Nacional de Estadísticas y Censos Elaboración: Activa Casa de Valores En cuanto a la tasa de desempleo, a diciembre de 2019 fue de 4,9%, mientras que el subempleo ascendió a 17%. La Agricultura, ganadería, caza y silvicultura y pesca con el 29,41% del empleo es el mayor generador de puestos de trabajo de la economía, le sigue el sector Manufacturero con un 10,67%. La tasa de pobreza a nivel nacional se ha venido incrementando desde el 2017, ubicándose en 25% para diciembre de 2019. La tasa de extrema pobreza nacional alcanzó 8,9% para el mismo mes. Sector externo La Balanza Comercial Total, en el año 2019, registró un superávit de USD 820.1 millones, USD 1,297.8 millones más que el resultado comercial obtenido en el año 2018, período que cerró con un déficit de USD -477.6 millones. La Balanza Comercial Petrolera presentó un superávit de USD 4,520.6 millones, lo que significó un 1.4% más que el superávit de USD 4,459 millones registrados entre enero y diciembre de 2018; mientras que la Balanza Comercial No Petrolera disminuyó su déficit en 25.0% al pasar de USD -4,936.6 millones a USD -3,700.4 millones. 1,231.3 Es importante resaltar que la evolución de las Importaciones por Uso o Destino Económico (CUODE), durante el año 2019, en valor FOB, con respecto al año 2018, muestran un aumento en los grupos: bienes de capital (3.3%); y, productos diversos (42.8%); disminuyeron, las materias primas (-7.3%); los combustibles y lubricantes (-4.1%); y, los bienes de consumo (-2.1%). A diciembre de 2019 las exportaciones representaron un 13,45% del PIB, siendo las de mayor crecimiento las de Camarón (22%), Banano (2%) y Flores (4%), mientras que las de productos industrializados cayeron en un 4% y las exportaciones petroleras cayeron en un 2%.frente al 2018 16 Exportaciones Vs. Importaciones 2,500,000 2,000,000 1,500,000 1,000,000 500,000 2016 2017 Exportaciones (FOB) 2018 Enero Noviembre Julio 2019 Septiembre Mayo Marzo Enero Noviembre Septiembre Julio Mayo Enero Marzo Noviembre Septiembre Julio Mayo Marzo Enero Noviembre Julio Septiembre Mayo Marzo Enero 0 2020 Importaciones (CIF) Fuente: Banco Central del Ecuador Elaboración: Activa Casa de Valores El monto de las remesas de trabajadores recibidas durante 2019 fue de USD3,234.6 millones, 6.7% mayor a 2018 (USD3,030.6 millones). El aumento del flujo de remesas recibidas en 2019, se atribuye a la mejor coyuntura económica que presentan los principales países donde residen los emigrantes ecuatorianos En el cuarto trimestre de 2019, las remesas de trabajadores provenientes de Estados Unidos, España e Italia representaron el 59.0%, 24.4% y 4.9%, respectivamente; mientras que del resto del mundo se recibió el 11.7%. En este grupo de países se destacan: México, Chile, Perú, Reino Unido, Alemania, Suiza, Francia, Canadá, Colombia y Panamá. Los flujos de Inversión Extranjera Directa en el período 2016–2019 muestran un comportamiento progresivo. La IED para 2019 fue de USD966.2millones; monto inferior al registrado en 2018 (USD1,455.7millones) en USD489.5 millones. La mayor parte de la IED en 2019 se canalizó principalmente a ramas productivas como: explotación de minas y canteras; industria manufacturera; agricultura, silvicultura, caza y pesca; transporte, almacenamiento y comunicación; servicios prestados a empresas; comercio; y, construcción. En el cuarto trimestre de 2019 la Inversión Extranjera Directa registró un flujo de USD349.8 millones, cifra superior en USD221.2 millones si la comparamos con el tercer trimestre de 2019 (USD128.6millones). Las ramas de actividad en donde más se ha invertido fueron: construcción; explotación de minas y canteras; agricultura, silvicultura, caza y pesca; transporte, almacenamiento y comunicación; comercio; servicios prestados a empresas, entre las principales Durante el primer trimestre de 2019, Canadá se constituyó en el país con mayor IED al invertir US$ 33.4 millones, le siguen: Islas Caimán (US$ 23.5 millones), España (US$ 17.4 millones), Estados Unidos (US$ 16.5 millones), Francia (US$ 9.2 millones), Islas Vírgenes (US$ 8.0 millones), Colombia (US$ 6.9 millones); y, China (US$ 5.5 millones), entre los principales. A diciembre de 2019, el saldo de la deuda externa pública ascendió a USD41,495.6 millones y el de la deuda externa privada a USD11,013.1millones. Entre2012-2019 la deuda externa total se incrementó en USD36,578.1 millones, alcanzando su saldo a finales de 2019 de USD52,508.7 millones, que representa el 48.9% del PIB. En febrero de 2020, el saldo de la deuda externa pública ascendió a USD41,529.6 millones y la deuda externa privada a USD10,640.0 millones. Estas cifras comparadas con las registradas en el mes de enero 17 de 2020, muestran que la tasa de variación (t/t-1) de la deuda externa pública fue de-0.6%y la tasa de la deuda externa privada de-4.8%. En 2019 el saldo de la deuda externa pública se incrementó en USD8,714.1 millones por concepto de desembolsos, en tanto que, se redujo en USD-4,898.6millones por amortizaciones, dando como resultado un flujo neto de USD3,815.5 millones, que representa un aumento en el stock de la deuda externa pública. El mayor saldo deudor, se relaciona con la contratación de recursos provenientes de organismos internacionales y colocación de bonos. Evolución deuda externa En millones de dólares 60,000 50,000 40,000 30,000 20,000 10,000 - 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 Deuda pública externa 8,673 10,05 10,87 12,92 17,58 20,22 25,68 31,75 35,73 41,29 Deuda privada externa 5,298 5,159 5,051 5,697 6,612 7,693 8,906 8,532 8,498 11,01 Deuda total 13,97 15,21 15,92 18,61 24,19 27,91 34,58 40,28 44,22 52,30 Fuente: Banco Central del Ecuador Elaboración: Activa Casa de Valores Sistema financiero Los depósitos de empresas y hogares en el Sistema Financiero alcanzaron en el año 2019 USD 40,807.9 millones (38.0% del PIB), la tasa de variación anual fue de 8.6%. Al 29 de febrero de 2020, USD 41.309,7 millones, con una tasa de crecimiento anual del 9,6% en este mes. Para 2019, el monto de las operaciones activas totales otorgado por el sistema financiero privado se situó en USD 32,020 millones con un número de operaciones de 9,736,699. En marzo de 2020, el monto de operaciones activas totales otorgado por el sistema financiero privado y de la economía popular y solidaria fue USD 2,117.2 millones, lo que representó una disminución de USD 286.2 millones con respecto a febrero de 2020, equivalente a una variación mensual de -11.91% y anual del -18.89%. En el mes de diciembre 2019, la cartera bruta para el subsistema de Bancos Privados ascendió a 30,029.33 millones de dólares, lo que representó un crecimiento del 9.90% con relación a lo presentado en el mismo mes de 2018. En cuanto a la estructura de cartera, para diciembre 2019 a la cartera comercial prioritario le correspondió el 33.82 de participación, consumo prioritario el 36.56%, Inmobiliario 7.81%, Microempresa 6.73%, Productivo 10.16%, Educativo 1.38%, Consumo Ordinario 2.26%, Comercial ordinario 1.13% y Vivienda de interés público el 0.15%. 18 La relación cartera bruta – PIB para el período 2019 es de 27.71% a 29.14% respectivamente. La relación cartera improductiva – cartera bruta representó el 2.62% en diciembre 2018 y 2.73% en diciembre 2019. De acuerdo a los balances publicados por la Superintendencia de Bancos, la cartera productiva, en la cual se consideran la cartera comercial, productivo y de microcrédito, se incrementó en 5.97%, de 14,622.01 millones a 15,494.33 millones de dólares. La cartera problemática de estos sectores (cartera vencida más cartera que no devenga intereses) ascendió a 205.35 millones en diciembre 2019 lo cual representó un incremento del 11.90% en el 2019. La cartera con calificaciones C, D y E de todos los segmentos de crédito pasó de 3,294.31 millones a 3,692.15 millones en el mismo periodo. Situación fiscal Durante el 2019 los ingresos del Sector Público No Financiero cayeron en 5,49% frente al 2018, alcanzado los US$35.935 gracias a la recuperación de los precios petroleros y a los efectos de la remisión tributaria; simultáneamente los egresos cayeron en 5,92% para el mismo periodo; esto permitió que el Resultado Global ascendiera a US$-2.140,2, un -10,33% menos que en el 2018. El principal ajuste se dio en el Gasto de Capital reduciendo la inversión pública en -7,7% y un 0,8% en el Gasto Corriente. Entre enero-octubre 2019 se observó una reducción con similar período de 2018, se observa una reducción tanto en la recaudación de ingresos como en la ejecución de los gastos del SPNF, generando un resultado global y resultado primario superavitario para este período. Operaciones del sector público no financiero En millones US$ 7,000.00 1,000.0 6,000.00 500.0 5,000.00 0.0 -500.0 4,000.00 -1,000.0 3,000.00 -1,500.0 2,000.00 -2,000.0 1,000.00 -2,500.0 2017 2018 Ingresos Egresos Noviembre Septiembre Julio Mayo Marzo Enero Noviembre Septiembre Julio Mayo Marzo Enero Noviembre Septiembre Julio Mayo Marzo -3,000.0 Enero - 2019 Resultado global Fuente: Banco Central del Ecuador Elaboración: Activa Casa de Valores En el 2019 el impuesto con mayor participación dentro de los ingresos tributarios continua siendo el IVA con el 43%, pero el de mayor crecimiento fue el Impuesto a la Renta que se incrementó en 3.8% frente al 2018. Por otra parte, a octubre de 2019 los ingresos no petroleros representan el 72% de los ingresos públicos que ascendieron a US$30.951,4 millones, una reducción del 2,8%. Por su parte, los egresos se ubicaron en US$30.706,5 millones, observando una reducción del 7,7%. 19 Entorno en donde desarrolla sus actividades y desempeño de la empresa en el sector al que pertenece Productora Cartonera PROCARSA S.A. es una empresa que de acuerdo a la información de la Superintendencia de Compañías, Valores y Seguros se desempeña en el CIIU C1702.2 “Fabricación de envases de papel o de cartón ondulado, rígido, o plegable, cajas, cajones, estuches, envases, archivadores de cartón de oficina y artículos similares”, subsector del Sector de Industria Manufacturera. De acuerdo a esta información a diciembre 2018 existían 10 empresas dentro del mismo CIIU con ventas por US$261,03 millones, representando un crecimiento del 23,17% con respecto al 2017. En el mismo periodo, la rentabilidad del sector medida por la relación EBITDA/Ventas disminuyó en 6,4%. Ecuador no produce pulpa de papel ni de cartón, materia prima para el sector, por lo que se abastece de países proveedores de productos de papel y cartón son Colombia con el 26%, Brasil (14,5%) y China (8,5%). Las empresas nacionales del sector por su parte, exporta productos derivados del papel y cartón -rollos, cajas, sacos, libros, papel higiénico, entre otros- a Colombia, principalmente (45,3%), seguido de Perú (20%) y Costa Rica (8,1%). Por ello, este sector se enfrenta a factores exógenos que han afectado a favor y en contra su actividad. Por un lado, consideraciones ambientales y avances tecnológicos incidieron en la reducción de su uso para imprenta; simultáneamente, la gran cantidad de desechos plásticos que se acumulan a nivel mundial con su alto impacto ambiental, está impulsando un crecimiento de la demanda de papel y cartón como material de empaque. Desde el año 2014 el subsector ha presentado una tendencia a la baja de su desempeño como resultado de la desaceleración económica del 2015 y 2016, así como por factores exógenos como la dependencia de la importación de la pulpa de papel y cartón, creciente tendencia global de consumo de productos amigables con el ambiente, mayor presencia de productos digitales. Para el año 2017, el volumen estimado de consumo de cartón en el país fue de 625 mil TM/año. De esta manera el subsector registró una participación del 3,5% en el PIB Manufacturero y 0,8% en el PIB total. Además, generó alrededor de 13.064 plazas de trabajo en ese año, acorde a datos de ENEMDU, cifra que casi duplicó a las de 2016 (8.717) y 2015 (8.906). De acuerdo a cifras del Instituto Nacional de Estadísticas y Censos, el Índice de Producción Industrial a diciembre de 2019 presentó una variación anual de -1%; para febrero de 2020 la caída es del 6% con relación a diciembre 2019. Con relación a las perspectivas para el 2020, el sector, al igual que la economía en general se verá afectado por la disminución del consumo, producto del aislamiento social y las medidas de prevención sanitaria que se tomen frente a la pandemia del COVID19, así como de la caída de las exportaciones de los principales productos ecuatorianos como banano, camarón, flores, etc. como consecuencia de las dificultades que los países principales compradores de estos productos enfrentan debido a la pandemia. Hasta la fecha no hay estimaciones del impacto que esta situación de emergencia sanitaria global tendrá en el sector en específico. 20 Evolución del índice de Producción Industrial 120.00 100.00 80.00 60.00 40.00 20.00 Industrias manufactureras. ene-20 oct-19 jul-19 abr-19 ene-19 oct-18 jul-18 abr-18 ene-18 oct-17 jul-17 abr-17 ene-17 oct-16 jul-16 abr-16 ene-16 0.00 Fabricación de papel y de productos de papel. Fuente: Instituto Nacional de Estadísticas y Censos Elaboración: Activa Casa de Valores El sector productor cartonero a nivel nacional tiene como principal cliente a la producción industrial, exportaciones, industria gráfica en mayor medida que consumo básico de los hogares, en otras palabras, la demanda de empaques de cartón se ha incrementado acorde la globalización de la manufactura por la utilidad que tiene y por su relación costo/beneficio. Es así que en el Ecuador su consumo se ve muy ligado al desempeño del sector exportador, en especial al camarón, pescado, banano, flores y demás vegetales que demandan empaques elaborados a base de cartón corrugado para su empaque y transporte. En cuanto a las ventas internacionales de productos terminados del sector presentan una reducción del 6,92% en el 2019 frente al 2018. El comportamiento del valor exportado en los últimos 2 años y medio han sido volátiles como se aprecia en el gráfico. 600,000 550,000 500,000 450,000 400,000 350,000 2017 2018 2019 Enero Noviembre Septiembre Julio Mayo Marzo Enero Noviembre Septiembre Julio Mayo Marzo Enero Noviembre Septiembre Julio Mayo Marzo Enero 300,000 2020 Fuente: Banco Central del Ecuador Elaboración: Activa Casa de Valores 21 B. PRINCIPALES LÍNEAS DE PRODUCTOS, SERVICIOS, NEGOCIOS Y ACTIVIDADES DE LA COMPAÑÍA RESEÑA HISTORICA Y ESTRUCTURA DEL GRUPO Productora Cartonera S.A., es una empresa ecuatoriana dedicada a satisfacer las necesidades de empaques de cartón corrugado. Cuenta con una infraestructura física y un capital humano, que la hacen una de las empresas más grandes del país y de la región suramericana. Su tecnología de última generación le permite ofertar productos que ninguna otra compañía del país perteneciente a este segmento en el Ecuador, lo puede hacer. Entre sus productos elaborados están los empaques con Pre-Impresión, los mismos que igualan en un 80% la calidad de imagen de una impresión en offset, por ello, lo hace uno de los productos más solicitados por los clientes de exportación, cuya imagen y calidad de impresión es un factor preponderante en sus puntos de consumo. En 1965 un grupo de inversionistas constituye Productora Cartonera S.A. –PROCARSA- con el objetivo de producir empaques de cartón corrugado para la exportación de banano en el país exclusivamente. A finales de 1980 PROCARSA pasa a formar parte de la compañía exportadora de banano STANDARD FRUIT COMPANY y se comienza a producir cajas para la exportación de banano con la denominación de DOLE. En el año 1981 se integra un grupo de inversionistas ecuatorianos dando inicio a una nueva etapa en la compañía, cuyo reto era convertirla en la primera industria de cartón corrugado en el país. Para 1991 se define un plan estratégico de crecimiento, que significó el traslado de las operaciones al cantón Eloy Alfaro-Duran, nuevo polo industrial de la provincia del Guayas. En 1994, la compañía DOLE adquiere el total de las acciones de PROCARSA, integrándola a su red mundial de negocios. En octubre del 2009, DOLE vendió las acciones de PROCARSA a la empresa Comercializadora de Cartones y Papeles SURPAPEL S.A. A mediados del año 2010, se ejecutó un plan de modernización integral con una inversión total de US$25 millones. A esta fecha la compañía se ha consolidado como una de las principales firmas cartoneras del país, abasteciendo sus productos a los más importantes exportadores del Ecuador. Su capacidad de producción bordea el 65% de su capacidad instalada (180 mil TM anuales), lo que releva un potencial de expansión. Gráfico de línea de tiempo 1965: Se constituye la compañía Planta 100% Bananera 1981: Inicia producción para mercado local 1965 1981 1980 1980: Forma parte de Estándar Fruit Co. Se procesan cajas para 1981 1994: Corporación adquiere el 100% de las acciones Incremento de capacidad de planta a 120.000 Toneladas / Año 1994 1981: Forma parte de Estándar Fruit Co. Se procesan cajas para DOLE 2009 2010: Grupo SURPAPEL inicia su proyecto de renovación tecnológica en la línea de Corrugado – Corrugador BHS 2010 2009: Grupo SURPAPEL adquiere el 100% de acciones 2013 2015: Inicia el proyecto de renovación tecnológica en la línea de conversión (Imprentas Martin2, JS1 y 2, Ward 2015 2013: Entra en operaciones nuestro Molino de Papel - SPC 2018 2018: Obtención certificación ISO 9001 Versión 2015 22 Como se mencionó anteriormente, PROCARSA forma parte del grupo Comercializadora de Papeles y Cartones Surpapel S.A. en cual está integrado por las compañías Surpapelcorp S.A. y Repapers Reciclaje del Ecuador S.A. Comercializadora de Papeles y Cartones Surpapel S.A. inició sus operaciones en el año 2006, Posteriormente, en el año 2009 adquirió el 95% de las acciones de PROCARSA. Las compañías del Grupo pertenecen a diferentes eslabones de la cadena de fabricación y comercializacion de productos elaborados a base de carton., por lo que se constituyen en un Cluster, ya que existe una integración Vertical y Horizontal entre ellas. PROCARSA se dedica a la elaboración de cartón, mientras que Surpapelcorp tiene como actividad principal la elaboración de materia prima esencial para las cartoneras por lo que se constituye en su principal proveedor. Repapers, por su parte, se dedica al reciclaje de papel, mismo que se vende a Surpapelcorp. C. MISION Y VISION Visión: La visión de Productora Cartonera S.A., es “posicionarse como la principal opción, consolidándose como la primera industria cartonera, con un modelo de gestión eficiente, sustentable, sostenible y socialmente responsable, capaz de adaptarse a un entorno cambiante. Misión: La compañía tiene como misión brindar soluciones completas en empaques de cartón corrugado, de alta calidad gráfica y estructural. Sustentados en: • El uso de buenas prácticas de manufactura • Equipos con tecnología de punta • Papeles de alto desempeño • Capital humano, competente y comprometido. Que garantizan: • Precios competitivos, • Entregas en tiempo óptimo, • Diseños innovadores, • Distribución eficaz, • Acompañamiento a través de nuestra división de servicio al cliente. Como resultado de su misión, genera rentabilidad para sus socios estratégicos: clientes, accionistas, colaboradores, proveedores y comunidad. (www.procarsa.com.ec) D. DESCRIPCION DEL NEGOCIO DEL EMISOR Ubicación e infraestructura La empresa se encuentra ubicada en el sector noreste del Cantón Eloy Alfaro Duran, en el Km. 6 ½ de la vía Duran-Tambo. 23 El complejo industrial cuenta con un espacio físico de 136.127 m2, distribuidos entre la planta industrial de corrugado, el molino de papel y el centro de acopio de reciclado. Dentro de su cadena de producción, PROCARSA cuenta, entre otros, con los siguientes procesos mas importantes: Proceso de Corrugado: consiste en la union de los papeles tipo liners y mediums mediante rodillos de corrugado que trabajan a temperaturas controladas. Mediante este proceso se obtiene como producto final la lámina de cartón requerida por los clientes. Proceso de terminado: se realizan los trabajos de impresión, troquelado y pegado hasta llegar a obtener un empaque acorde a las especificaciones establecidas por los clientes. PROCARSA cuenta con 7 imprentas tanto para cajas de banano, para otras exportaciones y para uso industrial. Laboratorio de tintas: permite la formulación de distintos tipos de tintas con el fin de que cada cliente pueda reproducir el color exacto de su producto. Con este proceso PROCARSA es la primera cartonera del país que elabora su propia tinta. Laboratorio de control de calidad: este proceso asegura la calidad del producto mediante pruebas específicas. Los resultados obtenidos son registrados y documentados con el fin de mantener la base de datos necesaria para el mantenimiento de estándares que permiten la actualización periódica de los certificados de calidad con los que cuenta la empresa. En cuanto a las principales maquinarias, PROCARSA cuenta con: • • • • • • • • Una corrugadora marca BHS, de tecnología alemana Tres imprentas Kooper, de tecnología americana Dos Imprentas Martin, de tecnología francesa Una Imprenta Simon, de tecnología americana Dos Imprentas Ward, de tecnología americana Dos Imprentas JS, de tecnología China Una convertidora de PADS marca Clark Iken, de tecnología americana Un sistema compactador de desperdicio marca Imabe, de tecnología española 24 E. ANÁLISIS FODA DE LA EMPRESA Factores internos y externos de competitividad Para identificar las ventajas competitivas de la compañía, a continuación, se detalla la evaluación de los factores internos y externos de la organización, que derivan en un análisis de las Fortalezas, Debilidades, Oportunidades y Amenazas, a las cuales está expuesta PROCARSA. La matriz EFI (Evaluación de Factores Internos) evidencia que PROCARSA es una organización internamente fuerte, puesto que su calificación de 2.62 en el global se encuentra en un 4.8% por encima de la media que es 2.5. Matriz de Evaluación de los Factores Internos - EFI Factor Critico de Éxito Peso Calificación Puntuación FORTALEZAS Personal capacitado y especializado Buenas relaciones comerciales Cadena de suministros integrada Marca PROCARSA posicionada en el mercado Buena ubicación geográfica Significativa participación en mercados de exportación Tecnología de primer nivel en la región Alto nivel de compromiso con los clientes Alto nivel de cumplimiento en las entregas Diversidad de productos DEBILIDADES La compañía no utiliza medios de Marketing para aprovechar su marca Atraso en I+D+i Oferta de servicios ligados al producto poco diversificada Altos gastos Falta de sostenibilidad de los indicadores de medición Tiempo de retorno de las ventas realizadas TOTAL 4% 4 3% 3 8% 3 9% 4 3% 3 7% 4 3% 3 9% 4 9% 4 3% 3 SUBTOTAL FORTALEZAS 0.16 0.09 0.24 0.36 0.09 0.28 0.09 0.36 0.36 0.09 2.12 4% 2 8% 1 4% 2 8% 1 10% 1 8% 1 SUBTOTAL DEBILIDADES 0.08 0.08 0.08 0.08 0.1 0.08 0.5 100% 2.62 El análisis EFI se complementa con una evaluación de factores externos (Matriz EFE), cuyo contexto comparar la situación externa y el entorno de PROCARSA respecto del mercado. El 57% de la calificación que arroja este modelo se concentra en las oportunidades con una calificación de 1.33, versus el 1.01 de las amenazas, que representa el 43% de la calificación total. De este 43% la integración que mantiene PROCARSA con SURPAPELCORP le permite mitigar significativamente la amenaza que problemas de abastecimiento le podrían ocasionar. De igual manera, la vinculación significativa de PROCARSA con mercados agroexportadores, muchos de los cuales cuentan con ventajas absolutas, resultado de la posición geográfica y particularidades del país protege de alguna manera al país de la competencia externa en esos productos beneficiando a PROCARSA. 25 Matriz de Evaluación de los Factores Externos - EFE Factor Critico de Éxito Peso Calificación Puntuación OPORTUNIDADES Incremento de nestra producción interna de papel Incremento de las ventas por cumplimiento en las entregas Apertura de nuevos destinos comerciales Firmas de tratados de libre comercio Crecimiento del PIB en 1.6% Crecimiento de las exportaciones No Petroleras en 3.5% Inserción de nuestra oferta a otros paises de la región Trayectoria reconocida en el mercado Eficientizar los procesos 5% 4 7% 3 5% 2 8% 3 6% 3 8% 3 3% 2 5% 2 7% 1 SUBTOTAL OPORTUNIDADES 0.2 0.21 0.1 0.24 0.18 0.24 0.06 0.1 0.07 1.33 7% 4 4% 3 7% 2 2% 1 5% 2 8% 2 2% 2 2% 1 2% 1 4% 2 3% 1 SUBTOTAL AMENAZAS 0.28 0.12 0.14 0.02 0.1 0.16 0.04 0.02 0.02 0.08 0.03 1.01 AMENAZAS Problemas de abastecimiento de materia prima en la región Caida de los precios de los productos de exportación Creciente poder de negociación de los clientes Problemas politicos del pais y la región Ampliamiento de los plazos de pago Perdida de ventas por ofertas a menor precio Normativas legales o gubernamentales que afecten a la industria Incremento de la inflación Aparición de nuevos competidores Poco desarrollo de la industria de consumo local Aparición de productos sustitutos TOTAL 100% 2.34 Estas metodologías se complementan con un análisis gráfico de cuadrantes, que permite definir las estrategias FODA de la organización. Del análisis gráfico, se desprende que PROCARSA se sitúa en el cuadrante V, es decir en una posición estratégica de retener y mantener la cuota de mercado alcanzada. Para complementar lo antes mencionado, PROCARSA mantiene el siguiente análisis respecto de los factores inherentes al proceso de maximización y mantención de la venta, usando para ello las 5 fuerzas de Porter1. Con esta herramienta PROCARSA determina su Plan Estratégico, orientado a alcanzar ventajas competitivas en aspectos tales como: • • • • • El poder de negociación de los clientes La rivalidad entre empresas La amenaza de nuevos competidores entrantes El poder de negociación de los proveedores La amenaza de productos sustitutos En cuanto al poder de negociación, aquellos clientes de los Segmentos de Banano y No Banano, que mantienen una facturación elevada, usualmente cuentan con alto poder de negociación. En el mercado cartonero ecuatoriano, las plantas normalmente mantienen negocios con estos debido a su contribución en la absorción de costos fijos. Respecto a la rivalidad entre las empresas históricamente el mercado se tensiona durante el periodo de temporada baja de banano, que va de mayo hasta mediados de octubre, ya que la carga de máquina disminuye, presionando al alza los costos unitarios de las plantas. 1 http://www.5fuerzasdeporter.com 26 La amenaza de entrada de nuevos competidores es un escenario poco probable, debido al alto costo de inversión y al número de jugadores que actualmente participan en el mercado lo cual desincentiva el ingreso de nuevos competidores. La aparición de pequeñas unidades de negocios (los convertidores), normalmente atienden mercados de alto precio, pero pocas unidades. En el mercado ecuatoriano, la oferta de papel es limitada y aquellas plantas que cuentan con molinos papeleros están integradas con sus plantas cartoneras. El poder de negoción de los proveedores de esta materia prima es muy alto ya que el papel importado proviene de los principales molinos papeleros mundiales. En los demás insumos almidón, la tinta, el bórax, resinas, se mantiene un mejor poder de negociación. La amenaza de productos sustitutos proviene de los empaques de plástico y madera; sin embargo, las bondades que ofrece el embalaje en cartón, esto es, la resistencia a la compresión, su biodegradabilidad y su relación precio-beneficio hacen que sea un producto cuyo crecimiento es cada vez mayor. Todas estas situaciones nos permiten establecer las siguientes acciones focalizadas: Matirz Estratégica Beneficio percibido por el cliente Liderazgo global en costos: Diferenciación: ■ Plazo de entrega ■ Manejo de inventarios ■ Calidad y Tecnología ■ Estandarización de procesos ■ Diseños estructurales enfocados a la utilziación de papel Otros Segmentos ■ En ningún mercado se compite con precios bajos. ■ La compañía tiene altos costos de fabricación y gastos ■ Existe amenaza con el abastecimiento de papel importado ■ No hay sostenibilidad en indicadores(Eficiecia+Eficacia=Efectividad) Segmentos de mayor margen bruto: ■ Segmentos de Alimentos y Bebidas ■ Segmento Bananero y Agricola ■ Segmento de Zapatos y Sombreros ■ Segmento de Convertidores (Laminas) ■ Otros Segmentos No-Bananeros Atrapado en el medio: Segmentos Objetivo Segmentos de atención: Posición de bajo costo ■ Segmento Atunero ■ Segmento Floricultor ■ Segmento de Electrodomesticos ■ Otros Segmentos No-Bananeros ■ Unilever ■ Grupo Dole ■ Nestle ■ Grupo Arca y Otras Licitaciones ■ Segmento Atunero ■ Segmento Camaronero ■ Segmento Floricultor 27 Gráfica de Análisis EFI y EFE Totales ponderados EFE Totales ponderados EFI I (Crecer) II (Construir) 4.00 III (Retener y Mantener) 3.00 IV (Construir) VI (Cosechar) V (Retener y Mantener) 2.00 VII (Retener y Mantener) 4.00 VIII (Cosechar) 3.00 IX (Desinvertir) 2.00 1.00 Para determinar los mercados objetivos, PROCARSA utiliza el método de McKinsey para establecer las estrategias de retención, construcción y/o cosecha según sea el caso definiendo 7 sub-segmentos de mercado: • • • • • • • Cajas de banano Cajas de atún Cajas de camarón Cajas otras pescas Cajas de flores Cajas agrícolas Cajas consumo local Considerando las particularidades de cada sub-segmento de mercado, PROCARSA definió el siguiente análisis basado en la experiencia, de esta manera se obtienen las coordenadas para graficar cada producto en el cuadrante que corresponde. 28 En el mercado bananero, las estrategias deben ir focalizadas en proteger la participación en los clientes ya atendidos, e ir cosechando el trabajo realizado en los nuevos clientes. En el mercado atunero, agrícola y de otras pescas, las estrategias deben estar orientadas a proteger el nivel de cuota de mercado alcanzado y en cuanto al mercado de consumo local, las estrategias deben ir enfocadas en cosechar las relaciones comerciales que se vienen trabajando con otras cuentas. Las estrategias de los mercados de camarón y flores deben ir enfocadas a invertir en nuevas tecnologías, procesos o servicios, que le permitan a la compañía diferenciarse frente a sus competidores. El análisis de los factores internos y externos, incluyendo el análisis situacional le permite a PROCARSA definir las estrategias comerciales que maximicen sus fortalezas y minimicen las debilidades, con el fin de afianzar su participación en los distintos segmentos de mercado. F. PRINCIPALES LÍNEAS DE PRODUCTOS Los productos que PROCARSA fabrica y comercializa están clasificados según la necesidad del cliente en: • • Empaques de pared sencilla Empaques de doble pared Estos dos tipos de productos pueden tener distintas combinaciones de papel según el peso del producto que contenga. Con los diferentes tipos de papel, PROCARSA ofrece empaques con Ondas de las siguientes características: • • • • Flauta E Flauta B Flauta C Combinaciones (CB, CE, BE) Esta gama de flautas (Altura de la onda) permite fabricar: • • • • • • • Largueros y Transversales de papel compacto PAD y Refuerzos Cajas Pre-Impresas PAD Pre-Impresos en Single Face Cajas de estructuras especiales en micro flauta Cajas parafinadas Cajas convencionales En cuanto a la gama de impresión PROCARSA ofrece empaques en: • • • Pre-Print Post-Print Offset Laminado 29 G. POLÍTICA COMERCIAL, PRINCIPALES CLIENTES Y PRINCIPALES PROVEEDORES Procarsa mantiene una politica comercial con sus principales clientes, a traves de la cual otorga un plazo de cobro máximo de 90 días. Por otro lado, la politica de pago a sus principales proveedores contempla plazos de entre 80 y 130 días, lo cual le permite manejar de forma adecuada el ciclo de conversion del efectivo y mitigar cualquier riesgo derivado de descalces en los plazos de cobro y de pago. PROCARSA cuenta con un total de 588 clientes activos pertenecientes a los distintos mercados que conforman los segmentos Bananero y No Bananero. El segmento bananero factura el 67% del volumen total, mientras que el No Bananero, representa el 33% del volumen total facturado. Sesenta clientes forman parte del segmento Bananero, de los cuales el 90% del volumen facturado lo conforman once clientes, siendo UNION DE BANANEROS ECUATORIANOS PROCARSA mantiene con DOLE un contrato de aprovisionamiento, suscrito entre las partes en el año 2009, que se encuentra vigente hasta el mes de diciembre del año 2019. En dicha fecha dicho contrato, se renueva automáticamente por un periodo de 5 años adicionales, a menos que una de las partes manifieste su voluntad de darlo por terminado. A la fecha no existe algún motivo que vulnere la extensión del contrato, debido a que al ser DOLE su mayor cliente, tiene como objetivo principal el cumplimiento del 100% de sus expectativas. Aun así, PROCARSA tiene previsto iniciar conversaciones durante el primer semestre del año 2019, a efecto de mejorar su propuesta para garantizar la extensión del contrato. Es importante destacar que cada una de las principales cartoneras del país, atiende a un gran exportador bananero, en tal sentido CARTOPEL atiende al grupo WONG, GRUPASA atiende al grupo CHIQUITA – DEL MONTE y PANASA al grupo DEL MONTE. En cuanto a la facturación del segmento No Bananero, el mix de clientes se diversifica. En este segmento de mercado, PROCARSA cuenta con un total de 524 clientes, incluido los clientes estacionales. De estos, el 64% del volumen de facturación está focalizado en 30 clientes, siendo los más representativos en el mercado ecuatoriano los que aparecen en la siguente gráfica: 30 Fuente: Procarsa Elaboración: Procarsa En cuanto a los principales Proveedores con que cuenta PROCARSA, ellos se describen en el grafico que se muestra a continuación: Fuente: Procarsa Elaboración: Procarsa H. PARTICIPACIÓN DE MERCADO Productora Cartonera S.A., perteneciente al Grupo Surpapel, posee una participación de Mercado del 19,01% en productos de exportacion y productos de uso doméstico, de acuerdo a las cifras del 2018. Como se aprecia en el cuadro a continuación, PROCARSA ocupa el Segundo lugar en la demanda por bienes de su segmento. PARTICIPACION EN EL MERCADO ECUATORIANO CARTONERAS CARTONES NACIONALES S.A.I. CARTOPEL PRODUCTORA CARTONERA S.A. GRUPASA GRUPO PAPELERO S.A. INCARPALM INDUSTRIA CARTONERA PALMAR S.A. PAPELERA NACIONAL S.A. INDUSTRIA CARTONERA ECUATORIANA S.A. CORRUGADORA NACIONAL CRANSA S.A. CARTORAMA S.A. INCASA TOTAL % PART. 24,56% 19,01% 18,38% 17,59% 8,43% 4,93% 4,21% 2,30% 0,59% 100,00% Nota: Comercializadora de Papeles y Cartones Surpapel S.A. vendió el 25% de su participación en la compañía Incarpalm S.A. y se encuentra en el proceso de devolución de las acciones equivalente al 50% de participación en dicha compañía, por ello ya no se considera a la empresa INCARPALM como parte del Grupo Surpapel en el porcentaje de participación de mercado. 31 Fuente: Procarsa Elaboración: Procarsa I. CERTIFICACIONES, MANUALES RESPONSABILIDAD SOCIAL DE POLITICAS Y PROGRAMAS DE Certificacion No. ECUGYE00117-1-9, emitida por la World BASC Organizacion el 19 de junio del 2019, de haber sido evaluada y aprobada con respecto a la Norma y Estandares Internacionales BASC Version 5-2017, alineado con Requerimientos Minimos de Seguridad CTPAT, bajo el Estándar Nr. 5.0.1 para la Actividades de Fabricación de Cajas de Carton Corrugado. Esta certificación tiene vigencia hasta junio del 2020. Certificación de FSC, emitida por NEPCon, que confirma que el Sistema de Cadena de Custodia de PROCARSA fue evaluado y cumple con los requerimientos de los estándares FSC-STD-40004 V3-0; FSC-STD-50-001 V2-0. Esta certificacion tiene vigencia hasta el 30 de enero del 2024. Certificación ISO 9001:2015 por las actividades de Diseño, Producción y Comercialización de Soluciones de Empaques de Cartón Corrugado. Las Soluciones de empaque incluyen: Láminas, Cajas de Cartón y sus componentes. Este certificado fue emitido por SGS el 7 de marzo del 2014 y tendrá vigencia hasta el 6 de marzo del 2020. Licencia ambiental para la ejecucion del Proyecto “Planta de Produccion de Cajas de Carton Corrugado” otorgada el 1 de agosto del 2012. Adicionalmente, la empresa cuenta con un Manual de Seguridad Fisica, que establece los parámetros para el correcto control de la seguridad física de las personas, bienes e instalaciones de la compañía; Manuales de Politicas de Calidad, Politicas Socio-Ambientales, Politicas de Seguridad de la Información y Políticas de Gobierno Corporativo. PROCARSA mantiene además un Programa de Responsabilidad Social Corporativa en asociación con la Fundación Acción Solidaria cuyos principales beneficiarios son los pobladores que se encuentran alrededor de la Planta, en una ciudadela conocida como “Brisas de Procarsa”. J. TECNOLOGIA DE LA INFORMACION QUE SE UTILIZA EN LA EMPRESA SOFTWARE Y SU PROVEEDOR Tecnología: Los servicios informáticos del Grupo Surpapel se encuentra virtualizados en dos equipos Simplivity. El hypervisor que soporta la virtualización es VMware vSphere versión 6.5. La virtualización esta sobre 2 equipos HP Simplivity Proliant DL380 generación 10, conectados al Switch Core Principal a una velocidad de 10 Gbps los cuales están formados en un ambiente Hyperconvergente de alta disponibilidad. 32 Arquitectura de Software: Proveedores: · · · · · SAP (Sistema administrativo financiero): ECUATECXXIS S.A. SOLUTIONS II (Sistema de producción): AMTECH AUTOMATION LCC. DOCUMENTOS ELECTRÓNICOS: ESTRATEGIAS E INNOVACIONES TECNOLOGICAS ESTRATEGITEC CIA.LTDA. APIPRO: SOLUCMANT S.A. SOLUCIONES DE MANTENIMIENTO INDUSTRIAL SAF: Programa propio K. DESCRIPCIÓN DE LAS POLÍTICAS DE INVERSIÓN Y DE FINANCIAMIENTO DE LOS ÚLTIMOS TRES AÑOS Politica de Inversion La empresa ha concentrado sus inversiones en la mejora continua de sus procesos industriales. Para ello ha centrado su plan de inversion anual en los siguientes items: Reestructuracion del proceso productivo de todas sus lineas de productos, reduccion de tiempos, mejoramiento continuo de las capacidades y programacion de produccion, lo que permite incrementar la produccion y ampliar la plantilla de clientes. Enforque hacia la generacion de productos con valor agregado, los cuales generen mayores margenes de rentabilidad. Investigacion de mercado, para descubrir nuevos nichos a los cuales poder atender. En concordancia a lo anterior, las inversiones en Activos Fijos de Procarsa se asientan en la evaluación de los siguientes aspectos: • • • • Incremento en la productividad Mejoramiento en la relacion Precio/Calidad Mayor cumplimiento de las entregas Aumento significativo en ventas 33 Tomando en cuenta dichos aspectos, en los últimos tres años PROCARSA ha realizado adquisiciones para la modernización de su planta por un monto de 7,2 millones de dólares, los cuales se utilizaron de la siguiente manera: Imprentas: Imprenta WARD – Flexo Folder Gluer: 3,4 millones USD Imprenta JS1224 – Flexo Folder Gluer: 1.2 millones USD Imprenta Rodary Die Cuter & Flexo Folder Gluer: 956,5 mil USD Otros: Corrugadora Sistema de Alineación – E&L Corrugadora Sistema de Control Desperdicio – BHS Corrugadora Sistema Converyors Inteligente – JS Politica de Financiamiento La compañia ha financiado su capital de trabajo a traves de obligaciones financieras a corto plazo. El financiamiento a traves de proveedores que hasta el 2015 fue importante, ha sido reemplazado por emision de titulos de deuda, habiendo efectuado cuatro emisiones de papel comercial y ocho de obligaciones. Como resultado de la octava emisión de Obligaciones a largo plazo por 15 millones de dólares, cuyo destino fue la cancelación de obligaciones financieras de Corto Plazo, nos encontramos a marzo del 2020 con una compañía con mayor fondo de maniobra y una mejorada solvencia, que todavía tiene potencial para hacer aún mas eficiente su operación. 34 Es por ello que Productora Cartonera S.A. lanza esta novena emisión de Obligaciones de largo plazo, a fin de continuar con este proceso de eficiencia en el manejo de Caja y Tesorería, canjeando deuda de corto plazo con una tasa de interés mayor, por nueva deuda de largo plazo y en mejores condiciones. Procarsa apuesta a seguir mejorando su ciclo de efectivo y disminuyendo su carga financiera de corto plazo, con lo cual continuará mejorando sus índices de liquidez y de solvencia en los próximos años. L. FACTORES DE RIESGO ASOCIADOS CON LA COMPAÑÍA, CON EL NEGOCIO Y CON LA OFERTA PÚBLICA Ante la actual emergencia sanitaria creada por la Pandemia del “COVID-19”, la Dirección Estratégica, luego de haber revisado los Planes de Emergencia y de Previsiones de la compañía, estableció un “Plan de Contingencia – POSA- afianzando los siguientes aspectos: Seguridad de las Personas Seguridad de las Operaciones Seguridad de Suministros Seguridad de Asociados Con este Plan de Contingencia se espera que la Cadena de Suministro de nuestros Clientes esté asegurada y que nuestra empresa continue su operación. Revision de Objetivos Organizacionales ante la Pandemia Covid - 19 Como resultado de la Emergencia Sanitaria que vivimos, es lógico presumir que los resultados organizacionales se verán de alguna forma afectados. Las cifras de marzo 2020 nos dan una posible pauta y nos han ayudado a realizar nuevas proyecciones para el resto del año. El resultado del mes de marzo fue un 6% inferior al presupuestado, es decir, se cumplió con el 94% del presupuesto. Esto, a pesar de los problemas logísticos, de ausentismo y de caída de algunos mercados; de los cuales los segmentos más afectados fueron aquellos relacionados con Productos de Lujo y Suntuarios. Debemos subrayar que los mercados que están siendo fuertemente respaldados a nivel mundial son aquellos que tienen que ver con Alimentos, Salud, Higiene y Aseo, y, Medicamentos; a pesar de las restricciones de movilidad y de confinamiento. Es evidente que aún en estas situaciones, los corredores alimentarios se mantendrán abiertos, ya que la población necesita alimentarse. Con base a lo anteriormente descrito, y dado que el mayor porcentaje de nuestras ventas cuenta con un seguro de crédito adoptado principalmente para el segmento de cartones para artículos de primera necesidad, es posible explicar que hayamos podido cumplir con el 94% de lo presupuestado. Debemos destacar que el presupuesto que establecimos para el 2020 consideraba un crecimiento del 10% respecto al 2019. Es decir, aún en un contexto tan complicado como el actual, y con un sinnumero de factores impredecibles, logramos un crecimiento del 6% sobre el año anterior. 35 Pronosticos Ajustados Hemos realizado nuevas proyecciones, tomando como premisa una disminución del 10% en la demanda de los segmentos que actualmente estamos atendiendo (Banano, Pesca, Camarón, Agricultura, Aguas, Leches, Aceites, Margarinas, Productos de Aseo, Laboratorios, etc.) durante los meses de abril hasta julio, y, estimando que, en los meses de agosto a diciembre dichos mercados se vuelven a recuperar. Con dicha proyección, los resultados anuales del 2020 se cumplirían en un 92%; es decir, cerraríamos el año con ventas de 15.006 TM, resultado muy similar al del año 2019, tanto en Volumen como en EBITDA. Ajustes en Proyecciones Presupuestarias 2020 Cajas en TM Ventas Totales USD EBITDA en Presupuesto 2020 163.486 155’479,552 Revision 2020 150.006 142’393,565 Cumplimiento 92% 92% 21’698,015 18’017,748 83% Estos datos confirman la fortaleza de nuestro sector, el que aún en situaciones críticas como la actual, sigue aportando en la cadena de valor de los productos de primera necesidad que viajan a través de nuestras cajas de cartón. Desde PROCARSA, seguimos siendo parte de esta gran cadena de producción de los sectores estratégicos y de exportación, cumpliendo con las disposiciones dadas por los organismos pertinentes, para seguir atendiendo los mercados locales e internacionales, como un aliado estratégico apegado a sus principios y valores. Riesgos implicitos del negocio en condiciones normales Los principales riesgos previsibles a los que se expone la empresa, tienen relación a los precios de las materias primas utilizadas por la compañía. A pesar de que éstas no han fluctuado mayormente, un incremento en los precios de las materias primas produciría un eventual aumento de sus precios y consecuentemente de los costos de la empresa, lo cual tendría un impacto negativo sobre los resultados financieros de la empresa. Sin embargo, el proveedor nacional mantiene un convenio con un importante molino de papel en Estados Unidos, con lo cual mermaría de alguna forma este riesgo. Dado que los precios de los commodities responden en parte a los precios del petróleo, con el objetivo de mitigar este riesgo (volatilidad de los precios del papel), el grupo decidió en el año 2012 montar y poner en marcha un molino de papel en el Ecuador, para lograr en el mediano plazo un abastecimiento dentro del mismo grupo. Debido a que la mayor parte de materia prima utilizada por la compañía es importada, otro riesgo al que se vería expuesta está relacionado con el incremento de impuestos y aranceles como el aumento al impuesto a la salida de divisas (ISD). Este riesgo se mitiga con los depósitos industriales, que permiten el no pago del ISD para la importación de materias primas que ingresan al país bajo este esquema. La demanda de cartón está ligada al desarrollo económico de los sectores productivos del país, por lo tanto, en un escenario de crisis económica que afecte los niveles de producción de sus principales clientes, la compañía tendría un efecto negativo en los ingresos por ventas que se prevé para los próximos años. 36 La actividad de la compañía es dependiente del mercado de exportaciones, debido a que su producto final está destinado a los sectores bananero y florícola, entre otros; el evento de una disminución en esos mercados afectaría al nivel de producción y consecuentemente a los flujos de la empresa. No obstante, la suscripción del convenio de comercio entre Ecuador y la Unión Europea podría representar una importante oportunidad para el Mercado exportador, lo cual implicaría una externalidad positiva para PRODUCTORA CARTONERA S.A. La imposición de medidas regulatorias relacionadas con la importación de la materia prima necesaria para la elaboración de los productos que fabrica la empresa, impactaría en los costos de producción y reduciría el margen bruto de la compañía. Sin embargo, el sector tiene capacidad de traslado de los incrementos en costos, al precio de sus productos. Demoras en la desaduanización de los productos importados podría generar a su vez retrasos en la programación de la producción. La implementación de políticas gubernamentales restrictivas, ya sean comerciales, fiscales (mayores impuestos, mayores aranceles), u otras, representan un riesgo permanente que genera incertidumbre, no sólo para compañías como PRODUCTORA CARTONERA S.A. sino para todo tipo de compañías en los diferentes sectores de la economía, que eventualmente podrían verse afectadas o limitadas en sus operaciones debido a ello. Las perspectivas económicas del país se ven menos favorables, por lo que podría afectar los resultados de la compañía. Factores externos políticos, económicos, normativos y técnicos, entre otros, podrían afectar al mercado de manera que se restrinja la demanda y se vea disminuido el volumen de ventas de la empresa. El surgimiento de nuevos competidores en el mercado local, podría traer como consecuencia una reducción del mercado objetivo. No obstante, la empresa considera que en el ámbito local es poco probable considerar este riesgo, dado que los nuevos competidores necesitarían tener suficiente músculo financiero para apalancar la operación, altamente intensiva en el uso del capital. M. DESCRIPCIÓN SUSCINTA DE LA ESTRATEGIA DE DESARROLLO DEL EMISOR EN LOS ÚLTIMOS TRES AÑOS, INCLUYENDO ACTIVADES DE INVESTIGACION Y DESARROLLO DE LOS PRODUCTOS NUEVOS O MEJORAMIENTO DE LOS YA EXISTENTES. Entre la gama de productos que PROCARSA ofrece, la producción en alta gráfica se destaca sobre el resto de sus competidores de la misma línea, debido a que la compañía cuenta con una máquina de Pre-Print de 6 cuerpos de impresión, la misma que con sus diseños se aproxima en un 80% a la impresión en Offset. La empresa también cuenta con imprentas que pueden procesar empaques con diseños Post-Print que van de 1 a 5 colores, en papeles Kraft, Test-Liner, White Top, y White Top Estucado, que permite que PROCARSA pueda mantener su ventaja competitiva en los segmentos de Exportación, los mismos que además de exigir cumplimiento a tiempo, tienen un alto nivel de exigencia estructural y gráfica. Sumado a esto, la tecnología actual de corrugado permite procesar productos en micro flauta E, lo que ayuda a realizar propuestas de diseño que mejoren el desempeño de los empaques y su costo. 37 PROCARSA orienta sus esfuerzos a ofrecer al mercado propuestas innovadoras. Para ello cuenta con un área de investigación, desarrollo e innovación (I+D+i), integrada por las áreas de: • • • Diseño Estructural Diseño Gráfico Post – Venta El área tiene como objetivo la generación de ideas de alto impacto para la organización, mediante el análisis de la información interna y externa, incluyendo el acompañamiento técnico a lo largo de la implementación de los proyectos. Por otra parte, PROCARSA trabaja permanentemente en el desarrollo de procesos eficientes a efectos de proponer al mercado soluciones innovadoras; entre ellas, la administración de inventarios denominado Integración de la cadena de suministros, siendo UNION DE BANANEROS ECUATORIANOS UBESA, el cliente pionero en su implementación. Esto le permite a PROCARSA reducir el número de existencias en BPT (Bodega de Producto Terminado)2, y mejorar los tiempos de respuesta. 2 Archivos internos de la compañía 38 3) CARACTERISTICAS DE LA EMISION A. FECHA DEL ACTA DE JUNTA GENERAL DE ACCIONISTAS QUE HAYA RESUELTO LA EMISION La emisión de Obligaciones fue resuelta por la Junta General Extraordinaria y Universal de Accionistas celebrada el 13 de mayo del 2020. B. MONTO DE LA EMISION Y PLAZO Se emitirán obligaciones hasta por veinte millones de dólares (US$20’000,000) de los Estados Unidos de América correspondientes en tres clases que se describen a continuación: Clase Monto Plazo 1 2 3 $ 7’500,000.00 USD $ 7’500,000.00 USD $ 5’000,000.00 USD 720 dias 1080 días 1440 días C. UNIDAD MONETARIA EN QUE SE REPRESENTA LA EMISION Dólares de los Estados Unidos de América D. NUMERO Y VALOR NOMINAL DE LAS OBLIGACIONES QUE COMPRENDEN CADA SERIE Los valores se emitirán de manera desmaterializada por lo tanto no aplica numeración. El Valor nominal será de US$ 1,000.00 o múltiplos de mil. E. OBLIGACIONES CON LA INDICACION RESPECTIVA DE SER A LA ORDEN O AL PORTADOR Al ser una emisión desmaterializada no aplica la emisión a la orden o al portador de acuerdo al literal “d” del Art. 164 de la Ley de Mercado de Valores. Las obligaciones estarán representadas por anotaciones en cuenta al ser desmaterializadas. F. TASA DE INTERES O RENDIMIENTO Y FORMA DE REAJUSTE; DE SER EL CASO Clase Monto Tasa 1 2 3 $ 7’500,000.00 USD $ 7’500,000.00 USD $ 5’000,000.00 USD 8,00% Fija anual 8,00% Fija anual 8,00% Fija anual La base para el cálculo de los intereses, será un año comercial de 360 días. 39 G. FORMA DE CALCULO Base Comercial 30/360: corresponde a años de 360 días, 12 meses y 30 días cada mes. En caso de que la fecha de pago ocurra en un día no hábil, los intereses serán calculados hasta la fecha de vencimiento, y el pago será efectuado el primer día hábil siguiente. H. FECHA A PARTIR DE LA CUAL EL TENEDOR DE LAS OBLIGACIONES COMIENZA A GANAR INTERESES Los intereses de las obligaciones de todas las Clases (1, 2 y 3) serán pagados cada 90 días contados a partir de la fecha de emision de cada clase y se calcularán sobre saldos de capital. Para el pago de intereses se considerarán años comerciales (30/360). Los intereses comenzarán a devengarse a partir de la fecha de emisión de los valores, es decir la fecha en que se realice la primera colocación de la emisión. El número de cupones de interés por cada Clase, será como se describe a continuación: Clase Monto No. De cupones de interés 1 2 3 $ 7’500,000.00 USD $ 7’500,000.00 USD $ 5’000,000.00 USD 8 12 16 I. INDICACION DE LA PRESENCIA O NO DE CUPONES PARA EL PAGO DE INTERESES, SU VALOR NOMINAL O LA FORMA DE DETERMINARLO; LOS PLAZOS TANTO PARA EL PAGO DE LA OBLIGACION COMO PARA EL DE SUS INTERESES Y EL NUMERO DE SERIE: Los intereses de las obligaciones de todas las Clases (1, 2 y 3) serán pagados cada 90 días contados a partir de la fecha de emision de cada clase. La amortización de capital de todas las Clases (1, 2 y 3) se realizará trimestralmente y será pagado cada 90 días contados a partir de la fecha de emision de cada clase. Para los valores de la Clase 1, existirán ocho (8) pagos de capital y ocho (8) pagos de intereses. Para los valores de la Clase 2, existirán doce (12) pagos de capital y doce (12) pagos de intereses. Para los valores de la Clase 3, existirán dieciseis (16) pagos de capital y dieciseis (16) pagos de intereses. J. FORMA DE AMORTIZACION Y PLAZOS Las obligaciones emitidas bajo la Clase 1 representan valores cuyo plazo es 720 días, mientras que aquellas emitidas bajo la Clase 2 representan valores con un plazo de 1080 días. Las obligaciones emitidas bajo la Clase 3 representan valores cuyo plazo es 1440 días. 40 Para todas las clases, la presente emisión amortizará capital de forma trimestral, en períodos de 90 días. El capital de todas las Clases se reducirá proporcionalmente al realizarse cada pago. La fecha de vencimiento del papel se mantendrá en el día que corresponda, sea este día hábil o no hábil, de fiesta, fin de semana o feriado, sin embargo, la fecha de pago será el primer día hábil siguiente. La amortización se hará según las tablas siguientes: La Clase 1 contendrá ocho (8) pagos de capital. Dichos valores serán amortizados a su valor nominal durante el plazo de la emisión en ocho (8) pagos iguales cada trimestre. La Clase 2 contendrá doce (12) pagos de capital. Dichos valores serán amortizados a su valor nominal durante el plazo de la emisión en doce (12) pagos iguales cada trimestre. CLASE 2: 1080 DIAS CLASE 1: 720 DIAS Valor a emitir: 7’500,000 USD Trimestres Cupón de capital USD Valor a emitir: 7’500,000 USD Trimestres Cupón de capital USD 1 625,000 2 625,000 3 625,000 4 625,000 937,500 5 625,000 5 937,500 6 625,000 6 937,500 7 625,000 937,500 8 625,000 7 9 625,000 8 937,500 10 625,000 11 625,000 12 625,000 1 937,500 2 937,500 3 937,500 4 75 41 La Clase 3 contendrá dieciséis (16) pagos de capital. Dichos valores serán amortizados a su valor nominal durante el plazo de la emisión en dieciséis (16) pagos iguales cada trimestre: CLASE 3: 1440 DIAS USD Valor a emitir: 5’000,000 USD Cupón de capital USD 312,500 1 312,500 2 Trimestres 3 312,500 4 312,500 5 312,500 6 312,500 7 312,500 8 312,500 9 312,500 10 312,500 11 312,500 12 312,500 13 312,500 14 312,500 15 312,500 16 312,500 42 K. RAZON SOCIAL DE AGENTE PAGADOR El Agente Pagador es el Depósito Centralizado de Compensación y Liquidación de Valores DECEVALE S.A. Las obligaciones serán pagadas por compensación en la cuenta del beneficiario a través del Depósito Centralizado de Compensación y Liquidación de Valores DECEVALE S.A. Adicionalmente, según lo establecido en el literal K) del Artículo ciento sesenta y cuatro de la Ley de Mercado de Valores, se manifiesta que, por la emisión desmaterializada de Valores el lugar de pago será las oficinas del Depósito Centralizado de Compensación y Liquidación de Valores, DECEVALE S.A. ubicadas en la ciudad de Guayaquil, en Pichincha 334 y Elizalde, Edificio El Comercio, primer piso; y en la ciudad de Quito, en la Av. NNUU 1084 y Amazonas, Edificio La Previsora, Torre B, séptimo piso, oficina 703. L. DETALLE DE LOS ACTIVOS LIBRES DE TODO GRAVAMEN CON SU RESPECTIVO VALOR EN LIBROS A continuación, el detalle de los activos libres de gravamen que respalda la presente emisión: PROCARSA S.A. DETALLE DE ACTIVOS LIBRES DE GRAVAMEN AL 31 DE MARZO DE 2020 (En dólares de Estados Unidos) CONCEPTO Efectivo y equivalentes al efectivo Clientes y otras cuentas por cobrar no relacionados Clientes y otras cuentas por cobrar relacionados Activos por impuesto corrientes Inventarios Pagos Anticipados Otros activos corrientes Propiedad, planta y equipo Inversiones corrientes y no corrientes TOTAL ACTIVOS AL 31/03/2020 ACTIVOS GRAVADOS AL 31/03/2020 ACTIVOS LIBRES DE GRAVAMEN 2.965.323,29 2.965.323,29 44.727.462,21 44.727.462,21 9.476.905,60 9.476.905,60 6.628.552,88 33.146.114,42 730.405,78 5.001.253,00 80.212.326,84 1.058.655,55 40.217.836,54 6.628.552,88 32.087.458,87 730.405,78 5.001.253,00 39.994.490,30 2.600.998,50 2.600.998,50 Otros activos no corrientes 850.823,84 850.823,84 TOTAL ACTIVOS LIBRES DE GRAVAMEN 186.340.166,36 41.276.492,09 145.063.674,27 La actual emisión está amparada en Garantía General en los términos establecidos en el Art. 162 de la Ley de Mercado de Valores Libro II del Código Orgánico Monetario y Financiero. 43 M. INDICADORES O RESGUARDOS A QUE SE OBLIGA EL EMISOR Resguardos: La empresa acuerda determinar al menos las siguientes medidas cuantificables en función de razones financieras, para preservar posiciones de liquidez y solvencia razonables, establecidos en la normativa: 1. Los activos reales sobre los pasivos deberán permanecer en niveles de mayor o igual a uno (1), entendiéndose como activos reales a aquellos activos que pueden ser liquidados y convertidos en efectivo. 2. No repartir dividendos mientras existan obligaciones en mora. 3. Mantener, durante la vigencia de la emision, la relación de los activos depurados sobre las obligaciones en circulación, en una razón mayor o igual a 1,25; según lo establece el Artículo 11 de la Sección I, Capítulo III, Título II, libro II de la Codificación de Resoluciones Monetarias, Financieras de Valores y Seguros. Resguardos Adicionales: Se establece, además, que mientras esté vigente la emisión aquí detallada, se mantendrán los siguientes resguardos adicionales: Patrimonio sobre activos. - Mantener la relación del Patrimonio sobre Activos siempre sobre el 15%. Límite de endeudamiento. - Mantener un límite de endeudamiento referente a los pasivos afectos al pago de intereses, de hasta 2,5 veces el Patrimonio de la Compañía. N. TERMINOS DE EMISIONES CONVERTIBLES EN ACCIONES La presente Emisión de Obligaciones no es convertible en acciones O. REPRESENTANTE DE LOS OBLIGACIONISTAS La empresa que cumplirá estas funciones es el Estudio Jurídico Pandzic & Asociados S.A. Rep. Legal: Dirección: Telefax: E-mail: Radmila Miryana Pandzic Arapov Av. del Bombero, Km. 6,5, La Vista de San Eduardo. Edificio 100. Piso 4. Ofic. 410-411 (593-4) 6006489 - 6000985 r.pandzic@pandzic.ec P. RESUMEN DEL CONVENIO DE REPRESENTACION Comparecientes: Comparecen a la celebración de convenio las siguientes partes: a) La compañía PROCARSA S.A., debidamente representada por el señor Damian Baeza García, en su calidad de Gerente General y Representante Legal de la Empresa; b) El estudio Jurídico Pandzic & Asociados S. A. debidamente representado por su presidenta y Representante legal la señora Abogada, Radmila Pandzic Arapov. 44 Por el convenio suscrito, el Estudio Jurídico Pandzic & Asociados S.A. acepta ser representante de los futuros obligacionistas del emisor, acepta expresamente los términos de la escritura pública de emisión y se compromete a actuar en bien y defensa de estos, tomando a su cargo la defensa de los derechos e intereses que colectivamente les correspondan durante la vigencia de la emisión hasta su cancelación total y tendrá las siguientes facultades: Verificar el cumplimiento por parte de LA EMISORA, de las cláusulas, términos y demás obligaciones contraídas en el contrato de emisión; Informar respecto del cumplimiento de cláusulas y obligaciones por parte de LA EMISORA a los obligacionistas y a la Superintendencia de Compañías, Valores y Seguros, con la periodicidad que ésta señale; Verificar periódicamente el uso de los fondos declarados por LA EMISORA, en la forma y conforme a lo establecido en el contrato de emisión; Velar por el pago equitativo y oportuno a todos los obligacionistas, de los correspondientes intereses, amortizaciones y reajustes de las obligaciones sorteadas o vencidas; Acordar con LA EMISORA las reformas específicas al contrato de emisión que hubiera autorizado la asamblea de obligacionistas; Elaborar el informe de gestión para ponerlo a consideración de la asamblea de obligacionistas; Actuar por el bien y defensa de los obligacionistas; Solicitar la conformación de un Fondo de Amortización; Demandar a LA EMISORA por incumplimiento de las condiciones acordadas para la emisión, en defensa de los intereses comunes de los obligacionistas, Convocar a la Asamblea de los obligacionistas; Levantar o sustituir las garantías otorgadas, cumpliendo para ello con lo estipulado en el Art. 168 penúltimo inciso de la Ley de Mercado de Valores (Libro II del Código Orgánico, Monetario y Financiero); Solicitar información contable y financiera a la compañía emisora, con el propósito de verificar el cumplimiento de todas las obligaciones adquiridas por ésta, en el contrato de emisión; El cumplimiento de las demás funciones establecidas en la escritura de emisión. Q. DECLARACION JURAMENTADA DEL REPRESENTANTE DE LOS OBLIGACIONISTAS DE NO ESTAR INCURSO EN LAS PROHIBICIONES DEL ARTICULO 165 DE LA LEY DE MERCADO DE VALORES Consta en el Anexo 1 R. DESCRIPCION DEL SISTEMA DE COLOCACION; CON IDENTIFICACION DEL RESPONSABLE Y DEL ASESOR DE LA EMISION 45 La colocación de la emisión se realizará discrecionalmente a través del mercado bursátil, siendo Activa Casa de Valores S.A. el agente colocador y estructurador financiero. La modalidad de Contrato de Underwriting y de colocación es la de mejor esfuerzo. El Underwriter es Activa Asesoría e Intermediación de Valores, Activalores Casa de Valores S.A. S. RESUMEN DEL CONTRATO DE UNDERWRITING Comparecen a la celebración del presente contrato: Por una parte, la compañía ACTIVA ASESORÍA E INTERMEDIACION DE VALORES ACTIVALORES CASA DE VALORES S.A., debidamente representada por su Gerente General y Representante Legal la señora María Alexandra Echeverría Vera, de nacionalidad ecuatoriana, mayor de edad, domiciliada en la ciudad de Guayaquil, a quien en adelante y para efectos de este contrato se denominará “CASA DE VALORES”; y, Por otra parte, la compañía PROCARSA S.A. debidamente representada por su Gerente General y Representante Legal, señor DAMIAN BAEZA GARCIA, de nacionalidad ecuatoriana, mayor de edad, domiciliado en la ciudad de Guayaquil, a quien en adelante y para efectos de este contrato se denominará “EMISOR”. El objeto de la celebración del presente instrumento es la contratación de La CASA DE VALORES, por la parte del EMISOR, a fin de que dicha casa de valores se desempeñe como intermediaria en la colocación de los valores descritos en este contrato, bajo la modalidad del mejor esfuerzo, dentro de un plazo predeterminado. La CASA DE VALORES se compromete con el EMISOR a hacer el mejor esfuerzo posible para colocar la emisión, pero no garantiza su colocación. Las características de los valores objeto del presente contrato son: Monto Plazo Cupón Clase 1, 2 y 3: Pago Capital (Clase 1, 2 y 3) Pago Interés (Clase 1, 2 y 3) Valor unitario Títulos De hasta US$20’000,000.00 Clase 1: 720 días – US$7’500,000.00 Clase 2: 1080 días – US$7’500,000.00 Clase 3: 1440 días – US$5’000,000.00 8.00% Trimestral, en pagos iguales. Trimestral US$1,000.00 Desmaterializados La modalidad de colocación fijada en el presente contrato es la de mejor esfuerzo, por lo cual la CASA DE VALORES se compromete a realizar toda diligencia y gestión pertinente, con el fin de colocar la mayor parte posible de la emisión. Las condiciones de la colocación son las siguientes: Precio de los valores: A convenir según las condiciones del mercado en el momento de la circulación. Comisiones por Colocación: US$100.000,00, a cobrarse en la medida que se genere la venta. 46 Sector del mercado al que va dirigida la colocación: Privado y Público, local e internacional. Son obligaciones de las partes las siguientes: La CASA DE VALORES se obliga a: a) Brindar sus servicios conforme el objeto del presente contrato la diligencia debida en la ejecución del mismo, precautelando los intereses generales del EMISOR. b) No utilizar información privilegiada. c) Mantener la debida confidencialidad respecto de la información que con ocasión del cumplimiento del presente contrato llegare a su conocimiento. d) Sujeción a las normas legales, reglamentarias y éticas que regulan el presente contrato. e) Contar con todas las autorizaciones que le sean aplicables para el cumplimiento del objeto de este Contrato. f) Procurar la colocación de la emisión ante el público inversionista presentando sus mejores esfuerzos y su mayor diligencia para el buen éxito de la operación. g) Elaborar la correspondiente estrategia para la colocación de los valores producto de este contrato. h) Comunicar al EMISOR en el caso de contar con agentes externos para la colocación de valores. i) Asumir la responsabilidad por cualquier agente externo contratado para efectuar la colocación de los valores. j) Dar aviso diariamente al EMISOR de las obligaciones que haya colocado. k) Pagar al EMISOR el precio de los títulos conforme los parámetros dispuestos por la ley. l) Realizar las gestiones necesarias en el mercado de valores, con la finalidad de lograr la colocación de los títulos valores que se le han confiado como intermediario. EL EMISOR se obliga a: a) Proporcionar oportunamente la información que requiere la CASA DE VALORES para el cumplimiento del objeto del presente contrato, la cual deberá ser clara, completa y veraz. b) No utilizar información privilegiada. c) Mantener la debida confidencialidad respecto de la información que con ocasión del cumplimiento del presente contrato llegare a su conocimiento, d) Pagar a la CASA DE VALORES las comisiones en los montos y plazos acordados. e) Sujeción a las normas legales, reglamentarias y éticas que regulan el presente contrato. f) Informar oportunamente a la CASA DE VALORES cualquier situación que de alguna u otra manera pueda deteriorar o haya deteriorado la solvencia de la compañía. g) No contratar a otra casa de valores para la colocación de los valores producto de este contrato. h) Informar a la CASA DE VALORES todo lo relacionado con la emisión. i) Notificar a la CASA DE VALORES sobre cualquier modificación que se haya producido desde que se realizó la oferta. j) No contratar con ninguna otra colocadora mientras el contrato de underwriting se encuentre vigente. EL EMISOR declara que durante el plazo de vigencia del presente contrato no contratará otra casa de valores a efectos de que intermediar en mercado primario los valores materia del presente contrato. 47 T. PROCEDIMIENTO DE RESCATES ANTICIPADOS La presente emisión de obligaciones no contempla sorteos ni rescates anticipados. U. DESTINO DETALLADO Y DESCRIPTIVO DEL USO DE LOS RECURSOS PROVENIENTES DE LA COLOCACION DE LA EMISION DE OBLIGACIONES En concordancia con lo establecido en el literal t. Numeral 4, Artículo 12, Sección I, Capitulo III, Titulo II, Libro II de la Codificación de Resoluciones Monetarias, Financieras de Valores y Seguros, se manifiesta que los recursos captados servirán en el 100% para la Sustitución de Pasivos Financieros de Corto Plazo. V. CALIFICACION DE RIESGO OTORGADA El comité de calificación de SUMMA Calificadora de Riesgos S.A., reunido el día 15 de mayo de 2020, resolvió asignar al proceso de la novena emisión de Obligaciones de la compañía PRODUCTORA CARTONERA S.A., en la categoría de riesgo AAAEl informe completo de calificación se encuentra en el Anexo 2 del presente informe. 48 4) INFORMACION ECONÓMICO-FINANCIERA DEL EMISOR A. ESTADOS FINANCIEROS AUDITADOS DE LOS ULTIMOS TRES AÑOS Constan en el Anexo 3 B. ESTADOS FINANCIEROS DEL MES INMEDIATO ANTERIOR 49 50 C. ANALISIS VERTICAL Y HORIZONTAL DE ESTADOS FINANCIEROS PROCARSA S.A. Estado de Situación Financiera al 31 de Marzo de 2020 (Expresado en dólares de Estados Unidos de América) Análisis Horizontal Descripción 2017 Activos Activos Corrientes Efectivo y equivalentes al efectivo Inversiones de corto plazo Clientes y otras cuentas por cobrar no relacionados Clientes y otras cuentas por cobrar relacionados Activos por impuesto corrientes 2018 745.977 2019* mar.-20 2017 2018 2019* Análisis Vertical mar.-20 2017 2018 2019* mar.-20 1.324.778 3.457.915 2.965.323 0% 78% 161% -14% 1% 1% 2% 2% 500.000 0 0 n.d. n.d. -100% n.d. 0% 0% 0% 0% 28.152.475 33.451.538 34.076.544 40.077.355 1% 19% 2% 18% 19% 21% 20% 23% 4.437.383 1.157.868 2.943.676 9.476.906 -38% -74% 154% 222% 3% 1% 2% 5% 5.165.094 5.490.401 5.224.863 6.628.553 72% 6% -5% 27% 4% 3% 3% 4% Inventarios Pagos Anticipados 21.544.546 32.781.694 2.961.843 31.763.697 569.692 33.146.114 730.406 11% -100% 52% n.d. -3% -81% 4% 28% 15% 0% 21% 2% 18% 0% 19% 0% Otros activos corrientes Total Activos Corrientes Activos No Corrientes 742.096 60.787.571 1.212.074 78.880.196 5.001.253 83.037.639 5.001.253 98.025.910 186% 4% 63% 30% 313% 5% 0% 18% 1% 42% 1% 49% 3% 48% 3% 57% 82.666.993 77.561.040 81.210.777 80.212.327 12% -6% 5% -1% 57% 49% 47% 47% 0 0 4.650.108 4.650.108 n.d. n.d. n.d. n.d. 0% 0% 3% 3% 1.301.000 2.600.999 2.600.999 2.600.999 0% 100% 0% 0% 1% 2% 2% 2% 676.759 84.644.752 145.432.323 464.428 80.626.467 159.506.663 859.509 89.321.392 172.359.031 850.824 88.314.257 186.340.166 90% 12% 8% -31% -5% 10% 85% 11% 8% -1% -1% 8% 0% 58% 100% 0% 51% 100% 0% 52% 100% 0% 51% 108% Proveedores y otras cuentas por pagar no relacionados 29.142.893 36.634.283 19.987.290 18.827.925 -7% 26% -45% -6% 20% 23% 12% 11% Obligaciones con instituciones financieras 11.289.828 10.992.129 38.580.993 8.986.684 7% -3% 251% -77% 8% 7% 22% 5% Obligaciones emitidas 16.135.313 20.744.534 20.278.620 21.629.281 28% 29% -2% 7% 11% 13% 12% 13% Pasivos por impuestos corrientes 1.640.319 1.309.485 2.002.623 2.711.738 20% -20% 53% 35% 1% 1% 1% 2% Cuentas por Pagar Relacionadas 1.259.520 6.665.889 14.943 24.021.585 51% 429% -100% 160659% 1% 4% 0% 14% Beneficios a empleados Total Pasivos Corrientes Pasivos no corrientes Proveedores y otras cuentas por pagar no relacionados 1.243.573 60.711.446 1.431.247 77.777.567 2.020.272 82.884.741 2.222.846 78.400.059 13% 5% 15% 28% 41% 7% 10% -5% 1% 42% 1% 49% 1% 48% 1% 45% 27.224.165 17.531.759 10.854.933 8.538.686 178% -36% -38% -21% 19% 11% 6% 5% Otras cuentas por pagar relacionados 3.758.998 3.763.671 2.818.874 2.818.874 -70% 0% -25% 0% 3% 2% 2% 2% Obligaciones con instituciones financieras 1.273.551 1.175.418 8.466.384 19.380.927 -70% -8% 620% 129% 1% 1% 5% 11% Obligaciones emitidas 1.250.000 5.541.667 4.500.000 13.510.925 4% 343% -19% 200% 1% 3% 3% 8% Obligaciones por beneficios definidos 2.870.804 2.356.825 2.638.398 2.735.977 25% -18% 12% 4% 2% 1% 2% 2% 6.016.134 0 42.393.652 103.105.098 5.738.316 0 36.107.656 113.885.223 7.132.627 0 36.411.216 119.295.957 6.999.058 0 53.984.446 132.384.505 -5% -100% 17% 9% -5% n.d. -15% 10% 24% n.d. 1% 5% -2% n.d. 48% 11% 4% 0% 29% 71% 4% 0% 23% 71% 4% 0% 21% 69% 4% 0% 31% 77% 27.558.966 27.558.966 27.558.966 27.558.966 0% 0% 0% 0% 19% 17% 16% 16% 0 0 8 8 n.d. n.d. n.d. n.d. 0% 0% 0% 0% 4.231.732 4.231.732 4.505.891 4.505.891 105% 0% 6% 0% 3% 3% 3% 3% n.d. n.d. n.d. n.d. 0% 0% 0% 0% Propiedad, planta y equipo Cuentas por Cobrar relacionadas L.P. Inversiones no corrientes Otros activos no corrientes Total Activos no Corrientes Total Activos Pasivos y Patrimonio Pasivos Corrientes Impuestos diferidos Otros Pasivos Total Pasivos no corrientes Total Pasivos Patrimonio Capital Social Aportes para futuras capitalizaciones Reservas Resultados Integrales Resultados acumulados Resultado del ejercicio Total Patrimonio Total Pasivos y patrimonio * Cifras sin auditar - - - - 8.146.241 11.089.143 16.669.226 20.998.209 -3% 36% 50% 26% 6% 7% 10% 12% 2.390.286 42.327.225 145.432.323 2.741.599 45.621.440 159.506.663 4.328.982 53.063.074 172.359.031 892.588 53.955.662 186.340.166 5% 5% 8% 15% 8% 10% 58% 16% 8% -79% 2% 8% 2% 29% 100% 2% 29% 100% 3% 31% 100% 1% 31% 108% 0 0 0 0 51 PROCARSA S.A. Estado de Resultados Integral al 31 de Marzo de 2020 (Expresados en dólares de los Estados Unidos de América) Descripción 2016 Ingresos por actividades ordinarias Costo de Ventas Utilidad Bruta Otros ingresos Gastos operacionales Gastos de administración Gastos de ventas Utilidad en Operación Gastos Financieros Otros Gastos Utilidad antes de participación trabajadores e impuesto a la Renta Participación a trabajadores Impuesto a la Renta Utilidad neta del año 2017 2018 2019* mar.-20 2017 Análisis Horizontal 2018 2019* mar.-20 2017 Análisis Vertical 2018 2019* mar.-20 103.074.088 120.385.091 155.348.300 169.617.961 43.697.171 17% 29% 9% -74% 100% 100% 100% 26% 90.437.195 102.509.765 12.636.893 17.875.326 2.514.073 8.478.157 9.633.514 3.880.611 4.375.055 4.597.546 5.258.459 6.672.809 8.241.812 134.288.716 21.059.584 11.757.027 5.666.631 6.090.396 9.302.557 141.819.206 27.798.755 596.407 14.131.934 5.803.078 8.328.856 14.263.228 34.986.691 8.710.480 150.184 5.076.949 1.582.793 3.494.156 3.783.714 13% 41% -100% 14% 13% 14% 24% 31% 18% 0% 22% 30% 16% 13% 6% 32% 0% 20% 2% 37% 53% -75% -69% 100% -64% -73% -58% -73% 85% 15% 0% 8% 4% 4% 7% 86% 14% 0% 8% 4% 4% 6% 84% 16% 0% 8% 3% 5% 8% 21% 5% 0% 3% 1% 2% 2% 2.699.837 3.845.306 4.689.336 6.995.851 1.999.406 42% 22% 49% -71% 3% 3% 4% 1% 0 349.751 480.821 516.346 264.371 0% 37% 7% -49% 0% 0% 0% 0% 3.972.972 4.046.755 4.132.400 6.751.030 1.519.936 2% 2% 63% -77% 3% 3% 4% 1% 593.522 1.107.328 2.272.122 607.013 1.049.456 2.390.286 619.860 770.941 2.741.599 1.012.655 1.409.393 4.328.982 228.062 399.287 892.588 2% -5% 5% 2% -27% 15% 0% 83% 58% 100% -72% -79% 1% 1% 2% 0% 0% 2% 1% 1% 3% 0% 0% 1% ACTIVOS A diciembre 2019 los activos totales de Procarsa suman 172,4 millones de dólares, los cuales se han visto incrementados en un 8% con respecto a diciembre del 2018 y en 18% con respecto a la cifra registrada en 2017. Los activos corrientes de PROCARSA representan un 48% del total de Activos de la Compañía. La importante participación de los inventarios, que corresponden al 18% de los Activos Totales, nos presenta a una compañía cuyo giro de negocio se centra en la comercialización de insumos para el Sector Exportador, especialmente del área agrícola y que mantiene una saludable proporción entre sus inversiones en inventario y sus activos fijos. Los inventarios, al igual que sus Cuentas por Cobrar, a diciembre de 2019 revelan una rotación que se mantiene dentro de los parámetros del sector económico al cual corresponde Procarsa. Otro componente importante dentro de los activos corrientes es la cuenta “Clientes y otras cuentas por cobrar” que representa el 41% de los activos circulantes. Estas cuentas por cobrar alcanzaron los 34,1 millones de dólares a diciembre del 2019, cifra muy similar a aquella con la que Procarsa cerró a diciembre del 2018. Para la mayor eficiencia en el manejo de esta cuenta, la compañía ha asegurado su cartera por Cobrar a través de COFACE. Asi se cubren del riesgo financiero que conlleva la concesión de créditos a sus clientes. Ello asegura además la constante liquidez de la empresa. De ello da cuenta su índice de liquidez, cuyo valor se ubica en 1.0 a diciembre 2019 y 1,25 a marzo de 2020, mientras que el indicador “Capital de Trabajo” que a diciembre estuvo en 152.898, para marzo 2020 alcanza los 19,6 millones de dólares. 52 Evolución de los Activos (En dólares) $ 200,000,000 $ 172,359,031 $ 180,000,000 $ 159,506,663 $ 160,000,000 $ 140,000,000 $ 134,475,048 $ 145,432,323 $ 120,000,000 $ 100,000,000 $ 80,000,000 $ 60,000,000 $ 40,000,000 $ 20,000,000 $2016 2017 2018 2019* Fuente: Procarsa S.A Elaboración: Activa Casa de Valores S.A Los activos no corrientes, que se ubican en 89,3 millones de dólares y representan el 52% de los Activos Totales. El mayor componente es la cuenta “Propiedad, planta y equipo” que consolida el 47% de los activos totales. De ellos, todos a excepción de los “Otros activos no corrientes”, se consideran productivos. A continuación se muestra la composición de los Activos: Composición de los Activos (En porcentaje) 100% 80% 56% 58% 51% 52% 44% 42% 49% 48% 60% 40% 20% 0% 2016 2017 Activos Corrientes 2018 2019* Activos no Corrientes Fuente: Procarsa S.A. Elaboración: Activa Casa de Valores S.A. La Rentabilidad de los Activos de la Compañía se ubica en el 2,51%. 53 PASIVOS Y PATRIMONIO A diciembre del 2019, la compañía financia su operación en mayor proporción (69%) con Pasivos, y el remanente (31%) con recursos propios (Patrimonio). Evolución del Pasivo y Patrimonio (En millones de dólares) $ 100.00 $ 82.88 $ 77.78 $ 80.00 $ 60.71 $ 57.91 $ 60.00 $ 40.00 $ 53.06 $ 36.29$ 40.28 $ 42.39$ 42.33 $ 45.62 $ 36.11 $ 36.41 2016 2017 2018 2019* $ 20.00 $- Pasivos corrientes Pasivos no corrientes Patrimonio Fuente: Procarsa S.A. Elaboración: Activa Casa de Valores S.A. De estos pasivos, aquellos que tienen Costo (71,8 millones de dólares) representan el 58% del total del Capital Invertido (Pasivo + Patrimonio), con lo cual la Deuda Financiera es 1,35 veces el valor correspondiente a Inversiones en Acciones. Evolución de fuentes de financiamiento (En porcentaje) 100% 80% 58% 59% 54% 42% 60% 40% 20% 42% 41% 46% 58% 0% 2016 2017 Pasivos con costo 2018 2019* Financiación propia Fuente: Procarsa S.A. Elaboración: Activa Casa de Valores S.A. La deuda financiera de Procarsa a diciembre de 2019 asciende a 71,8 millones de dólares y se descompone en 82% en Pasivos financieros de Corto plazo (58,9 millones de dólares) y 18% en Pasivos financieros de largo plazo (12,9 millones de dólares). A marzo del 2020, luego de haberse colocado la Octava Emision de Obligaciones, los Pasivos financieros se han reducido a 63,5 millones de dólares, desglosándose en 48% la deuda financiera de corto plazo y 52% la deuda de largo plazo. 54 Es por ello que Procarsa, continuando con el proceso ya iniciado de optimización de sus recursos, realiza una nueva emisión de obligaciones cuyo destino será utilizado para la sustitución de Pasivos y como Capital de Trabajo. La estructura de financiación de Procarsa nos muestra una razonable financiación de Activos de largo plazo con Deuda de Largo Plazo. El indicador que relaciona el Activo Fijo con el Capital de Largo Plazo se ubica en 1; lo cual da cuenta de una eficiente estructura de financiamiento. Los pasivos con costo han tenido una evolución creciente en los últimos tres años, pero con énfasis en el crecimiento de la deuda a largo plazo. La relación entre los pasivos con costo y el total de activos ha sido de 21%, 24% y 42% en los años 2017, 2018 y 2019. Los pasivos sin costo financiaron en cambio el 49%, 50% y 47% del total de activos en los años del análisis. Al cierre de diciembre de 2019, esta relación se mantuvo en 28%. Al cierre de este análisis, la empresa cuenta con unos Pasivos Totales por US$ 119 millones y un Patrimonio Total por US$ 53 millones. El Patrimonio aporta en un 8% a la generación de utilidades, mientras que el Capital lo hace en un 7%, siendo esta la Rentabilidad para estos dos últimos indicadores. El Patrimonio de la compañía al cierre del ejercicio del 2019 representa 31% del Total Activos y se encuentran conformados principalmente por el Capital Social. INGRESOS En los últimos años PROCARSA ha registrado ventas por US$ 103 millones en el 2016, US$ 120,3 millones en el 2017 y a diciembre del 2018 presenta ingresos por US$ 155,3 millones. Al cierre del 2019, los Ingresos por Ventas ascendían a US$ 169,6 millones. Con ello observamos que este indicador ha evolucionado positivamente durante dichos periodos, habiendo crecido un 9% al cierre del ejercicio del 2019. El margen Bruto sobre ventas se ubicó en el 2019 en 16%, mientras que el Margen operacional sobre Ventas fue de 8,41% para este mismo año. El Costo de Ventas representó el 84% de los Ingresos en el 2019, tendencia que se mantiene a través de los tres últimos años. A marzo del 2019, el Costo de Ventas se ubica en el 80% como resultado del incremento de la eficiencia operacional que ha conseguido la empresa en el último año. Los Gastos de Administración y Ventas que se mantienen en el orden del 8% de los ingresos totales. 55 Evolución de Ventas y Utilidad antes de Impuestos (En millones de dólares) $ 180.00 $ 160.00 $ 140.00 $ 120.00 $ 100.00 $ 80.00 $ 60.00 $ 40.00 $ 20.00 $- $ 169.62 $ 155.35 $ 120.39 $ 103.07 $ 3.97 $ 4.05 $ 4.13 $ 6.75 2016 2017 2018 2019* Ingresos ordinarios Utilidad antes de Imptos . Fuente: Procarsa S.A. Elaboración: Activa Casa de Valores S.A. La Utilidad Bruta fue de 17,9 millones de dólares en 2017, de 21 millones de dólares a diciembre del 2018 y de 27,8 millones de dólares en 2019. Con ello se observó crecimientos de 41%, 18% y 32% para los tres años del análisis. A diciembre del 2019, la utilidad Bruta equivale al 16% de los ingresos reportados en el Estado de Resultados. Al comparar la Utilidad Operacional con los Gastos Financieros, nos da como resultado una cobertura de 1,98 veces a diciembre del 2018 y de 2,03 veces a diciembre de 2019; mientras que la relación entre Pasivos Corrientes y la Utilidad Operacional fue de 5,81 veces al cierre del 2019. El retorno sobre el Patrimonio fue en los últimos dos años del 6 y 8 por ciento, respectivamente. D. INDICES FINANCIEROS INDICES FINANCIEROS PROCARSA S.A. INDICE Indice de liquidez Prueba ácida Capital de Trabajo (USD) Total Activos/Total Pasivos Rotacion de Cuentas por Cobrar Endeudamiento (Pasivo Cte/Patrimonio) Pasivo / Activo Pasivo / Patrimonio Pasivo / Ventas Pasivo Corriente/Utilidad Operativa Rentabilidad Bruta Rentabilidad Operacional Rentabilidad Neta: Margen de utilidad neta/Ventas Rentabilidad del Activo Rentabilidad del Patrimonio % Costo Ventas/Ventas % Gasto /Ventas Utilidad por Accion Volumen de Ventas ™ Volumen de Ventas (USD) Costos Fijos (USD) Costos Variables (USD) 2016 1,01 0,68 809.271 1,43 3,71 1,44 0,70 2,34 0,91 8,68 12% 6,47% 2017 1,00 0,65 76.125 1,41 4,28 1,43 0,71 2,44 0,86 7,37 15% 6,85% 2018 1,01 0,59 1.102.629 1,40 4,64 1,70 0,71 2,50 0,73 8,36 14% 5,99% 2019 1,00 0,62 152.898 1,44 4,98 1,56 0,69 2,25 0,70 5,81 16% 8,41% mar.-20 1,25 0,83 19.625.851 1,41 1,09 1,45 0,71 2,45 3,03 20,72 20% 8,66% 2,20% 1,99% 1,76% 2,55% 2,04% 1,69% 5,64% 88% 8% 0,16 108.557 94.050.678 12.685.235 73.091.294 1,64% 5,65% 85% 8% 0,17 118.874 112.091.538 13.853.468 84.227.144 1,72% 6,01% 86% 8% 0,20 135.760 145.966.852 18.195.631 113.152.460 2,51% 8,16% 84% 8% 0,31 150.100 164.097.890 18.318.206 107.945.858 0,48% 1,65% 80% 12% 0,06 42.314 42.640.118 2.379.799 28.734.223 56 El índice de liquidez es 1.00, lo que refleja una sana posición y buena utilización de recursos. Su capital de trabajo supera los US$152 mil dólares al cierre del año 2019. Respecto de los índices de rentabilidad, se mantienen en los niveles históricos, mismos que corresponden a la media de la industria. E. DETALLE DE LAS CONTINGENCIAS EN LAS CUALES EL EMISOR SEA GARANTE O FIADOR DE OBLIGACIONES DE TERCEROS; CON LA INDICACION DEL DEUDOR Y EL TIPO DE VINCULACION, DE SER EL CASO DETALLE DE CONTINGENCIAS EN LAS CUALES PROCARSA ES GARANTE O FIADOR DE OBLIGACIONES CON TERCEROS DEUDOR Surpapelcorp S.A. TIPO DE TIPO DE OBLIGACIÓN CONTINGENCIA Codeudor Credito de C.P. Banco Pichincha TOTAL MONTO ORIGINAL $ $ SALDO MAR-2020 3.869.000 $ 3.869.000 $ TIPO DE VINCULACIÓN 3.210.875 Por propiedad de los accionistas 3.210.875 A marzo 2020 Se debe mencionar que no hay activos de Productora Cartonera comprometidos con estas obligaciones. F. ESTADO DE RESULTADOS; ESTADO DE FLUJO DE EFECTIVO, Y DE FLUJO DE CAJA TRIMESTRALES PROYECTADOS, AL MENOS, PARA EL PLAZO DE VIGENCIA DE LA EMISION Constan en el Anexo 4 G. DESCRIPCION DE LOS PRINCIPALES ACTIVOS PRODUCTIVOS E IMPRODUCTIVOS EXISTENTES A LA FECHA, CON INDICACION DE LAS INVERSIONES, ADQUISICIONES Y ENAJENACIONES DE IMPORTANCIA REALIZADOS EN EL ULTIMO EJERCICIO ECONOMICO PRODUCTORA CARTONERA S.A. Detalle de Activos Productivos e Improductivos a Marzo 2020 Descripción Efectivo y Equivalente de Efectivo Inversiones de Corto Plazo Cuentas por Cobrar Comerciales, Netos de Provisión Anticipos a Proveedores Otras Cuentas por Cobrar Impuestos por Recuperar Cuentas por Cobrar a Relacionadas Inventarios Gastos Anticipados Activos disponibles para la venta Total Activos Corrientes Propiedad, Planta y Equipo Cuentas por Cobrar a Relacionadas L.P. Otros Activos No Corrientes Inversiones a Largo Plazo Total Activos No Corrientes TOTAL ACTIVOS Productivos Improductivos 2.965.323 0 33.834.191 4.541.881 1.701.283 6.628.553 9.476.906 33.146.114 730.406 93.024.657 5.001.253 5.001.253 80.212.327 4.650.108 850.824 2.600.999 88.314.257 181.338.913 Total 2.965.323 0 33.834.191 4.541.881 1.701.283 6.628.553 9.476.906 33.146.114 730.406 5.001.253 98.025.910 80.212.327 4.650.108 850.824 2.600.999 88.314.257 5.001.253 186.340.166 Fuente y elaboración: Procarsa 57 En las siguientes notas a los Estados financieros del 2018, se pueden ver las adquisiciones y enajenaciones que ocurrieron en dicho año. H. EVENTOS SUBSECUENTES El 23 de diciembre de 2019, Procarsa adquirió la maquina “Prensa flexografica –Pre printer” de marca Windmoller Holscher, con numero de serie 32486 que era de propiedad de Surpapelcorp. Dicha maquina constituye parte de la prenda industrial constituída como garantia de la octava emisión de Obligaciones de largo plazo. Adicionalmente a la colocación de la presente emisión, Procarsa incurrió en un nuevo endeudamiento en diciembre de 2019 por un total de 37,5 millones de dólares a largo plazo con instituciones financieras del exterior, mismo que figura en el Flujo de Caja. 58 I. OPINION EMITIDA POR LA COMPAÑIA AUDITORA EXTERNA CON RESPECTO A LA PRESENTACION, REVELACION Y BASES DE RECONOCIMIENTO COMO ACTIVOS EN LOS ESTADOS FINANCIEROS DE LAS CUENTAS POR COBRAR A EMPRESAS VINCULADAS 5) DECLARACION JURAMENTADA DEL REPRESENTANTE LEGAL DE LA COMPAÑÍA EMISORA EN LA QUE CONSTE QUE LA INFORMACION CONTENIDA EN EL PROSPECTO DE OFERTA PÚBLICA ES FIDEDIGNA, REAL Y COMPLETA; Y QUE SERA PENAL Y CIVILMENTE RESPONSABLE, POR CUALQUIER FALSEDAD U OMISIÓN CONTENIDA EN ELLA. Consta en el Anexo 5 6) DECLARACION BAJO JURAMENTO OTORGADA ANTE NOTARIO PÚBLICO POR EL REPRESENTANTE LEGAL DEL EMISOR EN LA QUE DETALLE LOS ACTIVOS LIBRES DE GRAVÁMEN. Consta en el Anexo 6 7) CERTIFICACION SUSCRITA POR EL REPRESENTANTE LEGAL DEL EMISOR EN EL QUE CONSTA EL CALCULO DEL MONTO MAXIMO DE EMISION Consta en el Anexo 7 59 Anexo 1 60 Anexo 2 ICR-MV-2020-043 INFORME DE CALIFICACIÓN DE RIESGOS PRODUCTORA CARTONERA S.A. NOVENA EMISIÓN DE OBLIGACIONES Analista Responsable Econ. Mario Zambrano mzambrano@summagrupo.com Fecha de Comité 15 de mayo de 2020 Periodo de Evaluación Al 31 de marzo de 2020 Contenido RESUMEN ................................................................................................................. 2 RACIONALIDAD ...................................................................................................... 2 DESCRIPCIÓN DE PRODUCTORA CARTONERA S.A. ...................................... 2 DESCRIPCIÓN DE LA EMISIÓN DE OBLIGACIONES ....................................... 3 2 ANÁLISIS DE LOS RIESGOS INHERENTES A LA EMISIÓN ............................ 7 RIESGO DEL ENTORNO ECONÓMICO .............................................................................. 7 RIESGO SECTORIAL ............................................................................................................... 12 7 RIESGO POSICIÓN DEL EMISOR ...................................................................................... 14 12 RIESGO POSICIÓN DE ESTRUCTURA ADMINISTRATIVA Y GERENCIAL ......19 RIESGO DE LA ESTRUCTURA FINANCIERA ............................................................... 23 19 RIESGO DE LIQUIDEZ, SOLVENCIA Y GARANTÍAS DEL EMISOR Y VALOR .28 ANEXOS ...................................................................................................................33 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 1 61 ICR-MV-2020-043 RESUMEN Instrumento Novena Emisión Obligaciones a Largo Plazo de Calificación Asignada Revisión AAA- Inicial Calificación Anterior - Categoría: Corresponde a los Valores cuyos emisores y garantes tienen una excelente capacidad del pago de capital e intereses, en los términos y plazos pactados, la cual se estima no se vería afectada en forma significativa ante posibles cambios en el emisor y su garante, en el sector al que pertenecen y en la economía en general. Tendencia de la Categoría: Menos (-) El Presente Informe de Calificación de Riesgos correspondiente a la Novena Emisión de Obligaciones de la compañía Productora Cartonera S.A., es una opinión sobre la solvencia y probabilidad de pago que tiene el emisor para cumplir con los compromisos provenientes de sus Valores de Oferta Pública por un monto de hasta Veinte millones de dólares de los Estados Unidos de América (US$ 20,000,000.00) para la Novena Emisión de Obligaciones; luego de evaluar la información entregada por el emisor y la obtenida de los estados financieros auditados. Se le otorga la calificación de riesgo AAA con tendencia “-” para la Novena Emisión de Obligaciones en sesión del comité de calificación. Las calificaciones de riesgo emitidas por SUMMARATINGS representan la opinión profesional y no implican recomendaciones para comprar, vender o mantener un valor; ni una garantía de pago del mismo; ni estabilidad de su precio, sino una evaluación sobre el riesgo involucrado en éste. Las calificaciones de SUMMARATINGS se basan en la información actual proporcionada por el Emisor y/o Cliente. SUMMARATINGS no audita la información recibida. SUMMARATINGS no garantiza la integridad y exactitud de la información proporcionada por el Emisor y/o Cliente en el que se basa la calificación por lo que no se hace responsable de los errores u omisiones o por los resultados obtenidos por el uso de dicha información. La calificación de valores emitidos deberá revisarse semestralmente, mientras los valores no se hayan redimido. En casos de excepción, la calificación de riesgo podrá hacerse en periodos menores a seis meses, ante la presencia de hechos relevantes o cambios significativos que afecten la situación del emisor. RACIONALIDAD Riesgo del Entorno Económico: Muy Alto ▪ ▪ ▪ ▪ ▪ ▪ Las perspectivas de decrecimiento económico para el Ecuador son superiores al 6% debido a los efectos negativos de la pandemia Coronavirus, la caída en el precio del petróleo a niveles mínimos históricos y el deterioro del acceso a los mercados de capitales. La fuerte contracción de los ingresos del Estado debido a la disminución significativa de los ingresos petroleros y al impacto de la crisis en la contracción del consumo y la recaudación tributaria, incrementa el déficit fiscal y presiona la planificación presupuestaria del Gobierno Nacional; aumentando consecuentemente las necesidades de financiamiento externo. Tendencia del riesgo país es incremental, ubicándose en niveles máximos históricos por la caída significativa del precio del petróleo y el aumento de las necesidades de liquidez para solventar la crisis sanitaria. Encarecimiento del fondeo en el mercado de capitales. La reducción de las calificaciones de riesgo soberano para Ecuador, en base a la alta probabilidad del no pago de intereses y la reestructuración de la deuda con los tenedores de bono, afectaron la cotización de los instrumentos de financiamiento del país. La contracción significativa de la demanda y las restricciones de movilidad a nivel mundial han deteriorado las actividades productivas y comerciales, por lo que este año se espera que la economía mundial en su conjunto decrezca. Mercados exportadores que mantienen fuertes relaciones comerciales con China ven afectada su liquidez debido al atraso de pagos por el coronavirus. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 2 62 ICR-MV-2020-043 Riesgo Sectorial: Moderado El crecimiento del sector manufacturero se ve deteriorado por las restricciones de movilidad, paralización de actividades comerciales y el decrecimiento de la demanda; como consecuencia de la emergencia sanitaria nacional. Un porcentaje significativo de la demanda local (24.04%) se satisface a través de importaciones y apenas el 3.74% de la producción local de esta industria se destina a los mercados internacionales. Existe una tendencia creciente hacia una mayor conciencia ambiental, lo que incentiva el uso de productos y empaques biodegradables como el papel y sus derivados (sustituyendo al plástico); sin embargo, el avance tecnológico ha transformado las preferencias de las personas girando en torno a los productos digitales. Existe un aumento de la carga impositiva para el sector empresarial, lo que agudiza el margen neto de las empresas medianas y grandes. La rígida estructura de la coyuntura laboral restringe la capacidad de adaptabilidad. ▪ ▪ ▪ ▪ Riesgo Posición del Emisor: Bajo ▪ La empresa presenta una concentración considerable en sus clientes; sin embargo, existe una relación solidificada entre la empresa y sus principales clientes. La empresa presenta apalancamiento en su demanda; cabe recalcar que la mayoría de los clientes pertenecen a sectores poco afectados por la emergencia sanitaria. ▪ Los proveedores de Procarsa presentan concentración moderada. Los insumos productivos han sido asegurados para el presente año. ▪ Tendencia histórica incremental en ventas. Las ventas aumentaron en 12.42% en el 2019; hasta marzo del presente año las ventas ascendieron a US$ 42.6 millones. ▪ En lo que respecta a los indicadores de rotación, el margen EBITDA fue de 8.36% en el 2019 mejorando con respecto al 2018 debido a una reducción de los costos de producción de US$ 4.7 millones. Por su parte, el Retorno Operativo de Ventas fue de 2.07% en el mismo periodo. El ciclo de conversión de efectivo mejoró considerablemente debido a una disminución de las cuentas por pagar y sustitución de la deuda de corto plazo por deuda de largo plazo. Riesgo Posición de Estructura Administrativa y Gerencial: Muy Bajo ▪ Estructura organizacional ordenada piramidal. Se muestra solidez en el gobierno corporativo y corresponsabilidad con los intereses empresariales. ▪ Productora Cartonera S.A., cuenta con un capital suscrito de US$ 27,56 millones donde Comercializadora de Papeles y Cartones SURPAPEL S.A. posee el 74.98% de participación. La empresa presenta un número elevado de empresas vinculadas por accionistas y administradores, lo que le permite conformar una integración en la cadena de valor. ▪ A marzo del 2020, la empresa cuenta con 593 empleados. Procarsa no registra obligaciones patronales en mora, deudas firmes y ha cumplido con sus obligaciones tributarias. ▪ La estrategia de negocio para el 2020 se enfoca en minimización de costos y crecimiento enfocado al desarrollo sostenible. Riesgo de la Estructura Financiera: Muy Bajo ▪ ▪ Estructura de fondeo concentrada en el corto plazo, los pasivos corrientes representaron el 69.48% del total de pasivos e el año 2019. Pese a las expectativas de decrecimiento en ventas, las necesidades operativas de fondo disminuirán en 20.96% debido a políticas de disminución de inventarios, y al incremento de los días cuentas por pagar basado en mayor flexibilidad de días de pagos de proveedores. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 3 63 ICR-MV-2020-043 Riesgo de la Estructura Financiera: Muy Bajo ▪ ▪ ▪ ▪ ▪ El saldo final del Activo Corriente en el 2019 fue de US$ 83,04 millones, esto fue un crecimiento de 5.27% con respecto al 2018. En el análisis comparativo del mes de marzo de 2020 respecto a su similar periodo en el 2019, el total de activos corrientes de la empresa creció un 17.21% con un saldo final de US$ 98,02 millones. Esta variación se explica mayoritariamente por el aumento en efectivo y las cuentas por cobrar; mismas que se relacionan directamente con las ventas crecientes de la empresa. La empresa hasta diciembre de 2019 ha basado sus operaciones con un nivel de pasivos orientados al corto plazo. Sobresale la importancia de las obligaciones financieras en el corto plazo, representando el 60.27% de los pasivos corrientes. Al 31 de diciembre de 2019 Productora Cartonera S.A. registra ventas acumuladas de US$ 164,09 millones. En términos porcentuales las ventas crecieron en 12.42%, esta variación positiva se debe a la estrecha relación entre el giro del negocio y el rendimiento del sector exportador. Las ventas crecieron 18.34% en los últimos 4 años y las expectativas para el 2020 exponen un decrecimiento del -8.58% en ventas. La empresa cuenta con seguro de crédito. De esta manera mitiga el riesgo de no recuperar la cartera vencida. El apalancamiento financiero se disminuyó levemente en el 2019 (-0.25) a causa de un incremento en significativo en activos y patrimonio, ubicándose en 3.25. Por su parte, la razón Deuda/Ebitda mejoró considerablemente debido al incremento en ventas (US$ 14,26 millones) en proporcionalidad mayor a los costos y gastos incurridos de la empresa. Riesgo de Liquidez, Solvencia y Garantías del Emisor y Valor: Bajo ▪ El capital de trabajo cerró el 2019 con US$ 152,899; sin embargo, debido a políticas sustitución de deuda de corto plazo por deuda de largo plazo y un aumento de los activos, a marzo del 2020 el capital de trabajo se ubicó en US$ 19,62 millones. ▪ El monto no redimido de obligaciones en circulación y monto a emitir representó el 36.26% de los Activos menos las deducciones, según lo establece la normativa: Activos Gravados, Activos diferidos, Activos en Litigio, Derechos Fiduciarios, Inversiones en acciones en compañías nacionales o extranjeras. ▪ Al 31 de marzo 2020 Productora Cartonera S.A. cumple con todas las garantías y resguardos de ley. ▪ Productora Cartonera S.A. considera entre los riesgos exógenos al giro del negocio el retraso al momento de desaduanizar los productos importados y la implementación de posibles medidas arancelarias o salvaguardas que encarezcan los costos de producción. DESCRIPCIÓN DE PRODUCTORA CARTONERA S.A. Productora Cartonera S.A., se constituyó el 19 de Marzo de 1965. Se dedica a la fabricación y comercialización de empaques de cartón corrugado, brinda un completa solución de empaques que incluye el transporte, protección, exhibición y promoción de los productos de sus clientes. Una estructura integrada y un enfoque de ciclo cerrado garantizan que el papel y los empaques de cartón corrugado se reciclen de forma responsable, eficiente y confiable. Con más de 50 años de experiencia, PROCARSA está posicionada como la empresa líder de la industria cartonera, aportando soluciones innovadoras e integrales; dirigidas al mercado local y global. Con un total de 593 empleados, Productora Cartonera S.A., hasta el 31 de marzo de 2020 tiene ventas de más de US$ 43.6 millones de dólares. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 4 64 ICR-MV-2020-043 Hechos Relevantes ▪ En contexto a la emergencia sanitaria provocada por la pandemia coronavirus (Covid-19) Productora Cartonera S.A determinó un plan de contingencia orientado a garantizar la seguridad del personal, operaciones, suministros, asociados. DESCRIPCIÓN DE LA EMISIÓN DE OBLIGACIONES Tabla 1. Descripción de la Novena Emisión de Obligaciones Productora Cartonera S.A. Novena Emisión de Obligaciones Monto Aprobado de la Emisión Hasta US$ 20,000,000.00 Junta de Accionistas 13 de mayo del 2020 Títulos de las Obligaciones Desmaterializados a través del Depósito Centralizado de Compensación y Liquidación de Valores DECEVALE S.A. Clase y Plazo de la Emisión Clase 1: $ 7’500,000 Clase 2: $ 7’500,000 Clase 3: $ 5’000,000 720 días 1080 días 1440 días Tipo de Oferta Pública Sistema de Colocación Bursátil Tasa de Interés Clase 1, 2 y 3: Fija anual 8,00% Agente Colocador y Estructurador Activa Casa de Valores S.A. Agente Pagador Depósito Centralizado de Compensación y Liquidación de Valores DECEVALE S.A. Tipo de Garantía Garantía General Amortización de Capital Pagos Trimestrales cada 90 días. Pago de Interés Pagos Trimestrales cada 90 días. Forma de Cálculo de Interés Base Comercial 30/360 Destino de los Recursos 100% para sustitución de Pasivos con costo financieros de corto plazo. Representante de Obligacionistas Estudio Jurídico Pandzic & Asociados S.A. Límite de Endeudamiento ▪ Mantener un límite de endeudamiento referente a los pasivos afectos al pago de intereses, de hasta 2,5 veces el Patrimonio de la Compañía. Compromisos Adicionales ▪ Mantener la relación del Patrimonio sobre Activos siempre sobre el 15%. Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Tabla 2. Tabla de Amortización Novena Emisión de Obligaciones Clase 1 Fecha de Pago Pago de Capital Pago de Interés Pago k+i 1 $ 937,500 $ 150,000 $ 1,087,500 2 $ 937,500 $ 131,250 $ 1,068,750 3 $ 937,500 $ 112,500 $ 1,050,000 4 $ 937,500 $ 93,750 $ 1,031,250 5 $ 937,500 $ 75,000 $ 1,012,500 6 $ 937,500 $ 56,250 $ 993,750 7 $ 937,500 $ 37,500 $ 975,000 8 $ 937,500 $ 18,750 $ 956,250 TOTAL $ 7,500,000 $ 675,000 $ 8,175,000 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Tabla 3. Tabla de Amortización Novena Emisión de Obligaciones Clase 2 Fecha de Pago Pago de Capital Pago de Interés Pago k+i 1 $ 625,000 $ 150,000 $ 775,000 2 $ 625,000 $ 137,500 $ 762,500 3 $ 625,000 $ 125,000 $ 750,000 4 $ 625,000 $ 112,500 $ 737,500 5 $ 625,000 $ 100,000 $ 725,000 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 5 65 ICR-MV-2020-043 (Cont.) Fecha de Pago Pago de Capital Pago de Interés Pago k+i 6 $ 625,000 $ 87,500 $ 712,500 7 $ 625,000 $ 75,000 $ 700,000 8 $ 625,000 $ 62,500 $ 687,500 9 $ 625,000 $ 50,000 $ 675,000 10 $ 625,000 $ 37,500 $ 662,500 11 $ 625,000 $ 25,000 $ 650,000 12 $ 625,000 $ 12,500 $ 637,500 TOTAL $ 7,500,000 $ 975,000 $ 8,475,000 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Tabla 4. Tabla de Amortización Novena Emisión de Obligaciones Clase 3 Fecha de Pago Pago de Capital Pago de Interés Pago k+i 1 $ 312,500 $ 100,000 $ 412,500 2 $ 312,500 $ 93,750 $ 406,250 3 $ 312,500 $ 87,500 $ 400,000 4 $ 312,500 $ 81,250 $ 393,750 5 $ 312,500 $ 75,000 $ 387,500 6 $ 312,500 $ 68,750 $ 381,250 7 $ 312,500 $ 62,500 $ 375,000 8 $ 312,500 $ 56,250 $ 368,750 9 $ 312,500 $ 50,000 $ 362,500 10 $ 312,500 $ 43,750 $ 356,250 11 $ 312,500 $ 37,500 $ 350,000 12 $ 312,500 $ 31,250 $ 343,750 13 $ 312,500 $ 25,000 $ 337,500 14 $ 312,500 $ 18,750 $ 331,250 15 $ 312,500 $ 12,500 $ 325,000 16 $ 312,500 $ 6,250 $ 318,750 TOTAL $ 5,000,000 $ 850,000 $ 5,850,000 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Los valores emitidos cuentan con Garantía General de Productora Cartonera S.A., conforme al Art. 162 del Libro II del Código Orgánico Monetario y Financiero. También de acuerdo con el Acta de la Junta General Extraordinaria de Accionistas celebrada el 13 de mayo de 2020 se aprobó la Novena Emisión de Obligaciones, según lo dispone el literal f) del Art. 164, Título XVII Emisión de Obligaciones, Libro II del Código Orgánico Monetario y Financiero. También se compromete a proporcionar información financiera que fuera requerida por el Representante de Obligacionistas acorde con lo establecido con el literal g) del Art. 164, Título XVII, Libro II del Código Orgánico Monetario y Financiero. MONTO MÁXIMO DE EMISIÓN La emisión de obligaciones está respaldada con garantía general por parte de Productora Cartonera S.A., por esto se revisa la composición de los activos de la empresa. La relación porcentual del ochenta por ciento (80%) establecida deberá mantenerse hasta la total redención de las obligaciones, respecto del monto de las obligaciones en circulación. Según lo estipula el Art. 13 de la Sección I Emisión y Oferta Pública de Valores, Capítulo III Oferta Pública de Obligaciones de Largo Plazo, Título II de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y PRODUCTORA CARTONERA S.A. MAYO 15, 2020 6 66 ICR-MV-2020-043 Financiera; para Productora Cartonera S.A., el 80% del total de Activos menos las deducciones de la normativa fueron de US$ 83,831,324.94 (cupo de emisión); con el saldo en circulación y el monto a emitir el nivel de cobertura es de 1.68 veces sobre el saldo de capital y el indicador Activos libres de gravamen sobre el saldo en circulación y monto a emitir es de 2.80 veces. Al 31 de marzo de 2020, Productora Cartonera S.A., tiene US$ 186,340,166.36 de Activos de los cuales US$ 145,063,674.27 son libres de gravamen, y del Total de Activos menos deducciones de la normativa presentaron un saldo de US$ 102,837,513.47. Tabla 5. Cálculo del Monto Máximo de Emisión PRODUCTORA CARTONERA S.A. 31-mar.-20 (Expresado en dólares de los Estados Unidos de América) TOTAL ACTIVOS (-) Activos gravados Subtotal Activos libres de gravamen 186,340,166.36 41,276,492.09 145,063,674.27 (-) Activos o impuestos diferidos 1,035,655.23 (-) Activos en Litigio* (-) Monto de Impugnaciones Tributarias* (-) Derechos fiduciarios del emisor provenientes de negocios fiduciarios que garanticen obligaciones propias o de terceros (-) Cuentas y documentos por cobrar provenientes de derechos fiduciarios a cualquier título, en los cuales el patrimonio autónomo este compuesto por bienes gravados (-) Saldo de valores renta fija emitidos por el emisor y negociados en el mercado de valores, para el caso de corto plazo considérese el total autorizado como saldo en circulación. (-) Cuentas por cobrar con personas jurídicas relacionadas originadas por conceptos ajenos a su objeto social (-) Inversiones en acciones en compañías nacionales o extranjeras que no coticen en bolsa o mercados regulados y estén vinculadas con el emisor Activos menos deducciones 2,402,729.97 1,222,237.08 34,964,540.02 2,600,998.50 102,837,513.47 Cupo de emisión (80% de los Activos menos deducciones ) 82,270,010.78 Monto de la Emisión Nivel de Cobertura (80% de los Activos menos deducciones / (Obligaciones en circulación Monto a Emitir)) Indicador (Activos Libre de Gravamen / (Obligaciones en Circulación+ Monto a Emitir)) 15,000,000.00 1.65 2.76 * Independientes de la instancia administrativa o judicial en la que se encuentren Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Procesos Legales Activos La compañía Productora Cartonera S.A., al 31 de marzo de 2020 cuenta con 1 juicio por cobro de dinero con una cuantía de US$ 2,402,729.97, el mismo que no representa un contingente que limite las operaciones normales del negocio. ANÁLISIS DE LOS RIESGOS INHERENTES A LA EMISIÓN RIESGO DEL ENTORNO ECONÓMICO Equilibrio Político, Social e Institucional La emergencia sanitaria provocada por la pandemia COVID-19 (coronavirus), el complicado ambiente macroeconómico y político, la caída del precio del petróleo y la ruptura de los Oleoductos de Crudos Pesados han generado un constante deterioro en las calificaciones de riesgo soberano del Ecuador. En febrero del 2020, la calificadora de riesgos Moody’s redujo la calificación soberana de “B3” a “Caa1” y la perspectiva de negativa a estable para el país. Entre los principales factores que se consideraron para la degradación se evidencia el limitado acceso a los mercados financieros internacionales, un calendario de amortizaciones de deuda por pagar “desafiante”, y la resistencia que enfrenta el gobierno para realizar ajustes. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 7 67 ICR-MV-2020-043 Debido a la rápida y creciente propagación del coronavirus, la emergencia mundial generó un deterioro “sin precedentes” en las perspectivas económicas mundiales; considerando que el Ecuador es uno de los países más afectados por la crisis, el 3 de abril del 2020 la calificadora emite una nueva actualización de criterio con respecto a los riesgos soberanos. Moody’s bajó la calificación de riesgos de “Caa1” a “Caa3” alegando: altas probabilidades de reestructuración de la deuda, estimaciones de decrecimiento económico, niveles históricos máximos de riesgo país, solicitudes adicionales de instrumentos de financiamiento rápido (FMI) y altas expectativas de pérdida para los inversores. Por su parte, la agencia de calificación crediticia Standard & Poor’s confirmó las calificaciones soberanas para Ecuador de largo y corto plazo (“B-“ y “B”). Apenas 21 días después, la calificadora vuelve a degradar la esta nota pasando de “B-” a “CCC-/C”, posterior al anuncio de las autoridades del país de acogerse al “periodo de gracia” para atrasar el pago de intereses de los bonos 2022, 2025 y 2030. Además, se colocó a las calificaciones crediticias soberanas en “CreditWatch” (relacionado al riesgo adicional de una baja al nivel de incumplimiento selectivo) por la incertidumbre política, ya que algunos sectores de oposición solicitaron al gobierno suspender temporalmente el pago de la deuda. Standard & Poor´s luego del envió de “solicitud de consentimiento” a los tenedores de la deuda el 8 de abril de 2020, decidió el 13 de abril de 2020 rebajar una vez más la calificación de la deuda soberana de “CCC-/C” a “SD/SD”, ya que el anuncio asegura casi por completo el no pago de los intereses pospuestos de los bonos 2022, 2025 y 2030 (dentro de los 30 días de plazo). La calificadora hace énfasis en que las presiones de liquidez siguen en aumento, y consecuentemente a aquello, las amplias necesidades de financiamiento presupuestal de Ecuador también se agudizan. La continua caída en el precio del petróleo (alcanzando niveles históricos mínimos) y el difícil acceso al mercado de capitales, dado que el riesgo país mensual promedio del Ecuador se encuentra por encima a los 3600 puntos configuran un panorama poco alentador. Tabla 6 Cambios en la Calificación de Riesgo Soberano de Ecuador Línea de Tiempo 06/02/2020 04/03/2020 19/03/2020 24/03/2020 25/03/2020 03/04/2020 09/04/2020 13/04/2020 Cambios en la Calificación de Riesgo Soberana de Ecuador FITCH MOODY'S La calificación de riesgos baja de B3 a Caa1 La calificación de los bonos soberanos baja de B a BSe rebaja la calificación de cumplimiento del emisor en el largo plazo de B- a CCC Se rebaja la calificación de cumplimiento del emisor en el largo plazo de CCC a CC La calificación de los bonos soberanos baja de B- a CCC-/C La calificación de riesgos baja de Caa1 a Caa3 Se rebaja la calificación de cumplimiento del emisor en el largo plazo de CC a C La calificación de los bonos soberanos baja de CCC-/C a SD/SD Fuente: S&P Global Ratings, Fitch Ratings, Moody’s Elaboración: C.R. SUMMARATINGS S.A. S&P Perspectivas de Crecimiento y Ciclo Económico La proforma presupuestaria 2020 proyectaba una distribución de ingresos la cual corresponde el 7.64% a capital, 25.16% a financiamiento y 67.19% a ingresos corrientes. Los egresos correspondían a 8% a inversión, 13% a capital, 16% aplicación de financiamiento y el 63% a corrientes, asumiendo un precio del barril de petróleo de US$ 51. Uno de los puntos más relevantes es que en la proforma se esperaba una disminución de la recaudación por impuestos por US$ 1,080.58 millones, consecuentemente se planteaba una reducción de gastos de bienes y servicios de consumo por US$ PRODUCTORA CARTONERA S.A. MAYO 15, 2020 8 68 ICR-MV-2020-043 452.46 millones y reducción de la masa salarial del sector público por US$ 415.99 millones. No obstante, se esperaba que los efectos recaudatorios que tendría la nueva Ley de Simplificación y Progresividad Tributaria aprobada en diciembre de 2019 compensen parte de la reducción de ingresos por recaudación. Bajo el nuevo escenario económico producto de la pandemia del coronavirus que trajo consigo una serie de eventos sistémicos adversos, los ingresos proyectados para este año se verán considerablemente afectados por la caída del precio del petróleo a niveles históricos y por la inminente reducción que existirá en la recaudación del IVA y del Impuesto a la Renta por la contracción económica. Según datos del Instituto Nacional de Estadística y Censos (INEC), el Producto Interno Bruto decreció en 0.1% en el 2019, mientras que el crecimiento promedio de este indicador macroeconómico fue de 0.49% en los últimos 5 años. Para el 2020 el BCE proyectó a inicios del mismo un crecimiento del 0.7% del PIB apalancado principalmente por la minería y para los próximos 2 años el crecimiento sería de 0.8% y 1.2%. Por su parte, la demanda interna nacional presentó tasas negativas de variación desde el último trimestre del 2018 hasta el cierre del año 2019 (generadas principalmente por el decrecimiento significativo del gasto público y la formación bruta de capitales fijo). Debido a una serie de sucesos externos al desenvolvimiento natural del dinamismo económico ecuatoriano en los últimos meses, las proyecciones de crecimiento mundiales y nacionales se han reconfigurado. Dado que el Ecuador es uno de los países más afectados por la pandemia coronavirus (lo cual ha agravado sus necesidades económicas y modificado su planificación presupuestaria), la mayoría de las entidades internacionales y el gobierno nacional proyectan decrecimiento económico para el 2020. Goldman Sachs estima un decrecimiento del PIB del Ecuador de -5.7%, mientras que el gobierno estipula un decrecimiento más significativo al ubicar la estimación en -7%. El Banco mundial y el Fondo Monetario internacional también realizaron estimaciones en base al escenario reconfigurado y estipularon decrecimientos del Producto Interno Bruto en -6% y -6.30% respectivamente. Se estima que en caso de extenderse la emergencia sanitaria por más de dos meses el decrecimiento económico podría ser de -9.63% para el siguiente año. Al momento, la economía ecuatoriana se encuentra en contracción y la incertidumbre económica impide realizar proyecciones de crecimiento en el largo plazo que indiquen la temporalidad o cambio del ciclo económico con certeza. Los indicadores agregados guardan estrecha relación con los indicadores de rendimiento del sector productivo, el número de empresas a nivel nacional se redujo en promedio anualmente 1.5%; cifra conexa a la variación de la demanda nacional agregada. La concentración de las exportaciones en bienes, y no en servicios, aumenta la magnitud de la afectación en el sector externo provocada por el COVID-19. A pesar de que la gama de productos exportables ha aumentado, cerca del 80% de las exportaciones se sigue concentrando en petróleo y productos primarios tradicionales. La reactivación del sector productivo y comercial se ha visto obstaculizada en los últimos trimestres por; afectaciones cercanas a los US$ 821.68 millones producto del paro nacional ocurrido del 3 al 14 de octubre de 2019, la contracción de la demanda mencionada, caída del precio del petróleo, y la desaceleración sustancial de la actividad económica producto de la crisis sanitaria. La estructura económica también juega un papel fundamental al ser poco flexible, según el Reporte Competitividad Global, el Ecuador presenta una calificación de 49.6/141 puntos en el coeficiente de flexibilidad del mercado laboral. Debido a las restricciones de movilidad existentes a nivel nacional e internacional implantadas para detener el avance del coronavirus, el sector comercial y las empresas que dependen de insumos intermedios importados pueden tener afectaciones mayores. Equilibrio externo y balanza de pagos Respecto a la cuenta corriente, esta presentó un valor negativo consolidado para el año 2019 de US$ -78.7 millones, esta cifra se ve influida por el saldo negativo en la balanza de servicios y en la de renta. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 9 69 ICR-MV-2020-043 Por su parte, la cuenta de capital y financiera tuvieron un superávit de US$ 83.6 millones y US$ 73.2 millones respectivamente. Cabe indicar que al final del último trimestre se producen salidas por pagos de deuda y la inversión extranjera se mantiene en bajos niveles en relación con el PIB, por lo que el resultado de la cuenta de cuenta de capital y financiera continuará dependiendo del flujo de deuda adquirido. La razón “Cuenta Corriente/PIB” refleja una tendencia cíclica relacionada al crecimiento económico, presentando a finales del 2019 una razón de -0.07% (aumento de 1.33 puntos porcentuales con relación al 2018). Debido a la emergencia sanitaria del Covid-19 y sus efectos colaterales, las perspectivas de mejorar los indicadores del sector externo son reservadas. A febrero del 2020, el flujo de bienes y servicios de la economía con el sector externo dejó un saldo positivo de US$ 457.5 millones de dólares. A pesar de la variación anual de -4.4% de las exportaciones petroleras, la variación anual de todo el sector exportador en febrero fue de 13.2%. Este resultado se debe al aumento significativo de las exportaciones no petroleras (variación anual de 23.5%) principalmente en productos como el camarón, cacao, banano y madera. Estados Unidos se sigue posicionando como el principal destino de exportación con exportaciones por US$ 569 millones. Al analizar históricamente la balanza comercial, se observa que se ha mantenido en términos generales su estructura en los últimos años; sin embargo, predomina la disminución paulatina del déficit de la balanza no petrolera y decrecimiento en las exportaciones petroleras (en términos monetarios). La pandemia internacional no solo ha perjudicado el dinamismo del mercado petrolero, también afectó con intensidad a los principales destinos de exportación del país, frenando así el buen momento que atravesaba el sector. Las exportaciones decrecieron a partir de marzo de 2020 y aumentó la falta de liquidez ya que se ha retenido un porcentaje importante de los pagos por diferimiento. Considerando las variables externas más relevantes que influyen en la economía ecuatoriana se espera que la Reserva Federal de Estados Unidos logre disminuir la caída del mercado bursátil y los efectos negativos sobre la economía que está generando el coronavirus. En general, se prevé un mayor protagonismo de los bancos centrales más importantes del mundo. La caída del precio del petróleo a niveles mínimos históricos asienta aún más las expectativas de temporalidad de la contracción económica, ya que este commodity tiene un peso importante en los ingresos del estado. El precio del barril WTI (precio de referencia para el petróleo ecuatoriano) presentó los siguientes promedios de precios mensuales en el último semestre: Tabla 7 Precio del Barril de Petróleo Fecha Precio petróleo WTI ($) Abril 2020 16.55 Marzo 2020 29.21 Febrero 2020 43.1 Enero 2020 57.7 Diciembre 2019 59.9 Noviembre 2019 57.0 Fuente: The Economic Times Elaboración: C.R. SUMMARATINGS S.A. Equilibrio Fiscal y Endeudamiento Público En febrero del 2020, la deuda agregada fue de US$ 58,661 millones (53.5% del PIB). Los bonos emitidos en el mercado nacional con tenedores públicos concentran el mayor porcentaje de deuda interna (US$ 13,037 millones), seguidos por obligaciones con el Banco de Desarrollo del Ecuador por USD 1,500 millones; mientras que la deuda externa tiene mayor concentración en Bonos emitidos en mercados internacionales (US$ 18,814 millones) seguida de las obligaciones con organismos internacionales (US$ 11,943 millones). El incremento constante del endeudamiento público con respecto al PIB confirma la existencia de problemas estructurales en las finanzas públicas. Al tercer trimestre de 2019, el déficit del Presupuesto General del Estado (PGE) se ubicó en torno al -2.26% sobre PIB, pero se espera que el déficit al final del 2019 se haya establecido por encima del 3% dado los pagos que el gobierno tiene que incurrir en el último trimestre de cada año. Las PRODUCTORA CARTONERA S.A. MAYO 15, 2020 10 70 ICR-MV-2020-043 necesidades de financiamiento para el 2020 ascenderían a US$ 6,000 millones para amortización de deuda y US$3,384 millones para cubrir el déficit fiscal, aunque dadas las actuales circunstancias las necesidades de financiamiento serían superiores a los US$ 10,000 millones de dólares. En el 2019, el Ecuador recibió financiamiento del FMI y otros organismos multilaterales1 para solventar los problemas de la balanza de pagos en el corto plazo (US$ 10,279 millones). El Fondo Monetario Internacional aprobó el Acuerdo de Facilidad Extendida de Financiamiento (EFF) sujeto al compromiso de corregir las deficiencias de las finanzas públicas; sin embargo, debido a la resistencia política de algunos sectores sociales las correcciones no se han llevado a cabo. Coyunturalmente a la emergencia sanitaria, Ecuador se ha visto en la necesidad de ampliar su financiamiento y tomar acciones complementarias; por ello, el gobierno anunció que espera recibir financiamiento adicional por US$ 2,000 millones y retendrá el pago de obligaciones del sector público en campos no relacionados a la emergencia. Para mitigar los efectos negativos del ciclo económico el gobierno nacional anunció el 10 de marzo un recorte presupuestario adicional de US$ 1400 millones de dólares, de los cuales US$ 800 millones son de bienes y servicios y US$ 600 millones en bienes de capital; además, se reportó la eventual eliminación de 16 instituciones gubernamentales, aportación salarial de los servidores públicos y un incremento del 0.75% a las retenciones de la fuente de impuesto a la renta en las empresas. Adicionalmente se presentó el proyecto de “Ley Orgánica de Apoyo Humanitario Para Combatir La Crisis Sanitaria Derivada Del Covid-19”, el cual busca fortalecer las finanzas públicas y generar recursos que permitan implantar mecanismos de apoyo para la ciudadanía en general. Esta ley propone, entre otros, una contribución temporal de las personas naturales de acuerdo con el ingreso neto mensual, así como una contribución única el 5% a las sociedades que presenten utilidades por más de US$ 1 millón de dólares. Se espera recaudar alrededor de US$ 387 millones de dólares con esta medida. Equilibrio del Sistema Financiero y Monetario Las reservas internacionales del Banco Central fueron de US$ 2,297 millones al 9 de abril del 2020, lo que significó un decrecimiento de 36.8% en comparación al mismo periodo del 2019 y un decrecimiento de 37,5% respecto a febrero del 2020, en donde las reservas fueron de US$ 3,636 millones y US$ 3,676 respectivamente. El nivel de cobertura de los requisitos de reserva de las instituciones financieras apenas es el 43% (de los niveles más bajos desde que el Ecuador se dolarizó), esta disminución es producto de las necesidades de liquidez crecientes para afrontar la emergencia sanitaria y el pago de capital e intereses de los bonos soberanos 2020. El panorama actual deteriora la capacidad del país para generar y acumular activos externos netos, A diciembre de 2019, la inflación anual cerró en -0.07%, dicha cifra es el reflejo del debilitamiento de la demanda interna. Cabe indicar que, como consecuencia de la dolarización, el país ha experimentado largos periodos de bajas inflaciones, esto ha favorecido la planificación contable de los agentes económicos y a la estabilidad del sistema financiero. El Ministerio de Economía y Finanzas proyectó una inflación de 0.84% al final del 2020. La inflación anual en marzo 2020 fue de 0.18%. El acceso a los mercados financieros se ha visto deteriorado por el aumento del “riesgo país” a niveles máximos históricos y la degradación de la calificación de los bonos soberanos. El riesgo país mensual promedio fue de 3,639 puntos en marzo del 2020, situándose como el riesgo más alto de la región seguido por argentina con 3,376 puntos. Las causales del aumento de este indicador son la caída del precio del petróleo y el incremento de las necesidades de liquidez para afrontar el coronavirus. La Reserva Federal de los Estados Unidos en su accionar para mitigar el shock negativo financiero anunció una rebaja en la tasa de interés, ubicándola en un rango entre 0 y 0.25% hasta que termine la crisis. 1 FMI= USD 4,209 millones; Banco Mundial= USD 1,744 millones; BID= USD 1,717 millones; CAF= USD 1,800 millones; FLAR= USD 280 millones; BEI= USD 379 millones; AFD= USD 150 millones. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 11 71 ICR-MV-2020-043 RIESGO SECTORIAL Fuerzas competitivas del sector El sector manufacturero es el más grande de la economía ecuatoriana, participa con alrededor del 13% del PIB. Cuenta con una infraestructura de producción que permite la elaboración de bienes con un mayor nivel agregado y, por ende, cuentan con una ventaja de diferenciación. Sin embargo, el sector se caracteriza por tener mayor presencia en ramas intensivas en recursos naturales y mano de obra que en las ramas intensivas en ingeniería. Según los últimos datos del Directorio de Empresas y Establecimientos del INEC publicado por el Instituto Nacional de Estadísticas y Censos (INEC), en el 2018 se registraron 88, 828 empresas de diferentes actividades económicas, de los cuales 7,729 corresponden a manufacturas representando el 8.38% del total de empresas. La industria de fabricación de papel y productos de papel en el 2018 reportó 137 empresas con 10,955 empleos, mientras que en el 2017 se reportaron 136 empresas con 10,948 empleados. La participación de su valor agregado con respecto al total del PIB es del 0.8%. En relación con la concentración de la industria, el subsector posee niveles bajos de concentración, ya que el índice K4 indicó que las 4 empresas más grandes concentran el 39.39% del mercado. El 24.04% de la demanda local se satisface a través de importaciones y apenas el 3.74% de la producción local de esta industria se destina a los mercados internacionales. En la ENDEMDU2, a diciembre del 2019, el sector manufacturero (incluida refinación de petróleo) participa con el 10.3% del total de empleos a nivel nacional, en comparación al 10.7% presentado en diciembre del 2018. La participación con respecto al empleo adecuado/pleno es del 12.4% frente al 12.5% de diciembre del 2018. Con respecto a las fuerzas competitivas3, los compradores de papel y productos de papel son empresas de las industrias gráfica, manufacturera, farmacéutica, química y agrícola, que satisfacen principalmente sus necesidades de embalaje y publicidad; no obstante, existe una alta tendencia al cambio por un bajo nivel de diferenciación en los productos, lo cual reduce el poder de negociación con el cliente. Por otro lado, el poder de negociación con los proveedores se evalúa como alto. El poco desarrollo de la industria de fabricación de la pulpa de papel en el país genera una alta dependencia a su importación, ya que es requerida como materia prima para diferentes productos de la industria. Las barreras de entrada del sector de fabricación de papel y cartón son altas. Los altos costos fijos, una elevada inversión inicial, y las economías de escala limitan la entrada de nuevas empresas. El riesgo de sustitución en esta industria es moderado. Una mayor consciencia ambiental incentiva el uso de productos y empaques biodegradables como el papel y sus derivados (sustituyendo al plástico); sin embargo, el cambio tecnológico y los hábitos de consumo de las personas han transformados sus preferencias girando en torno a los productos digitales. Finalmente, el grado de rivalidad de la industria es significativo debido a la alta similitud de las empresas, la poca diferenciación de los productos, procesos productivos más modernos o digitalizados y altos costos de salida4. Factores cíclicos y de crecimiento del sector Desde el 2015 al 2019, el Valor Agregado Bruto (VAB) del sector manufacturero (excepto refinación de petróleo) ha crecido a una tasa promedio del 0.36%, cifra inferior al crecimiento del PIB durante el mismo periodo. En esta última década, el sector ha mantenido su peso dentro de la economía con una participación entre el 11% y 13% del PIB. El sector se vio afectado en los años de decrecimiento Encuesta Nacional de Empleo, Desempleo y Subempleo-ENEMDU Las fuerzas competitivas de Porter es un modelo estratégico mundialmente conocido para evaluar el nivel de competencia dentro de una industria, se analiza: el poder de negociación de los proveedores, el poder de negociación de los clientes, la amenaza de productos sustitutos amenaza de nuevos competidores y rivalidad entre los competidores. 4 Marketline Global InduRep, Global – Papel y Cartón, diciembre 2018 2 3 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 12 72 ICR-MV-2020-043 del PIB debido a su alto grado de correlación, al encontrarse la economía ecuatoriana en decrecimiento, las expectativas del sector no son favorables. El sector se vio afectado en los años 2015 y 2016, años en donde se aplicaron mayores restricciones a las importaciones, lo cual afecto al acceso de materias primas y bienes de capital necesarios para la producción. Según las cifras preliminares publicadas por el Banco Central del Ecuador en el 2019, el crecimiento del PIB fue de 0.1%, mientras que el sector manufacturero habría cerrado con un crecimiento del 1.5%. Gráfico 1. Crecimiento trimestral del Valor Agregado Bruto (VAB) sectorial y del PIB Fuente: Banco Central del Ecuador (BCE) Elaboración: C.R. SUMMARATINGS S.A. El subsector ha presentado tasas de crecimiento negativas desde el 2014 al 2017, debido a varios factores que afectaron su desempeño como fue la recesión económica que vivió el país en el 2015, como la dependencia a la importación de la pulpa de papel y del cartón, la creciente tendencia global hacia el consumo de productos amigables con el medioambiente y el mayor consumo de productos digitales5. Sin embargo, el subsector en el 2018 muestra un leve crecimiento explicado por acuerdos que facilitan trámites aduaneros y generan una reducción en sus costos. Al cierre de septiembre del 2019, el índice de producción de la industria manufacturera IPI-M publicado por el INEC, reportó una tasa de variación anual de 0.8%. Considerando las 10 empresas6 que más ingresos generaron dentro de la industria de PROCARSA 7, las ventas reales en el 2018 fueron de US$ 261 millones de dólares, que representó un crecimiento del 23% en comparación a los 211 millones de dólares del 2017. La rentabilidad medida por el ratio EBITDA/Ventas indica que el 0.94% de los ingresos por ventas son ganancias netas antes de impuestos, intereses, depreciación y amortización En el mismo periodo, la variación del ratio EBITDA/Ventas fue del -10.89%. Tabla 8. Indicadores Generales del sector “Fabricación de papel y productos de papel” Año Ventas Millones USD Ventas reales Millones USD (precios del 2007) Δ% Ventas Reales EBITDA/Ventas (%) Δ% EBITDA/Ventas 2016 $ 290.82 $ 201.70 2017 $ 311.50 $ 211.92 5.07% 1.05% 11.03% 2018 $ 394.24 $ 261.61 23.45% 0.94% -10.89% 0.95% Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Zoom al sector: Papel y Cartón; noviembre 2018 Se consideraron las siguientes empresas: Grupasa Grupo Papelero S.A., Productora Cartonera S.A., Industria Cartonera Ecuatoriana S.A., Industrias Omega C.A., Escobar Ruiz C.L., Cartonera Del Austro Cia. Ltda., Interbasa Cia. Ltda., Servicarton Cia. Ltda., Corrucart Corrugados del Ecuador S.A., Soluciones de Empaques SDE S.A. 5 6 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 13 73 ICR-MV-2020-043 Análisis de las principales regulaciones del sector El sector de las manufacturas depende del acceso a materias primas y bienes de capital necesarios para su producción, en los que muchos segmentos se proveen de insumos del exterior, como es el caso de la industria de fabricación de papel que tiene una amplia demanda de materia prima importada. Por lo tanto, las restricciones comerciales tienen efectos negativos en este sector. La Ley de Simplificación y progresividad Tributaria aprobada el 9 de diciembre del 2019 establece una contribución temporal a las sociedades con ingresos gravados, en 2018, mayores a un millón de dólares, también quienes perciben ingresos mayores a US$ 100 000 dólares: solo podrán deducir de su Impuesto a la Renta los gastos correspondientes a enfermedades catastróficas, huérfanas o raras. Además, se estipula la remisión de pago de intereses, intereses por mora y costas judiciales en operaciones de crédito para los sectores agrícola, pecuario y pesquero que hayan contratado crédito con la Corporación Financiera Nacional y BanEcuador hasta por 100 mil dólares de capital inicial. Un régimen impositivo simplificado para las microempresas y un régimen de impuestos único para el sector agropecuario; así como tarifa cero% IVA para insumos y maquinaria agrícola, flores, papel periódico y revistas, reducción de ICE para fundas recicladas, biodegradables y compostables, remisiones de intereses, multas y recargos derivados de créditos educativos y becas. La medida aprobada el 9 de diciembre del 2019 recaerá en los sectores de comercio, manufactura, ganadería y silvicultura, transporte y construcción, siendo las principales ramas de la economía ecuatoriana, debido a que albergan el mayor número de empresas que facturan más de un millón de dólares y que por ello deberán entregar la contribución única temporal (entre 2020-2023), con el propósito de disminuir el déficit del fisco. Debido a la crisis sanitaria del país, el gobierno anunció el 10 de abril de 2019 que las empresas que ganaron más de un millón de dólares aportarán con el 5% de esa utilidad en tres pagos mensuales, este dinero se destinará a una cuenta de asistencia humanitaria. Finalmente, el 15 de marzo de 2020 el Ministerio de trabajo expidió la resolución MDT-2020-077 en donde se estipulan disposiciones referentes a la coyuntura laboral para enfrentar el covid-19. Entre los planteamientos del 15 de marzo se menciona: suspensión de la jornada laboral para las empresas que no puedan efectuar teletrabajo, modificación de la jornada laboral, reducción emergente de la jornada laboral y adopción de medidas de prevención, RIESGO POSICIÓN DEL EMISOR La compañía se constituyó mediante Escritura Pública otorgada ante el Notario Cuarto del Cantón Guayaquil, Doctor Gustavo Falconí Ledesma, otorgada el 19 de marzo de 1965 e inscrita en el Registro Mercantil del Cantón Guayaquil el 24 de marzo del mismo año. El emisor mantiene vigente la Quinta, Sexta, Séptima y Octava Emisión de Obligaciones y el Cuarto Programa de Papel Comercial en el Mercado de Valores, las cuales se presentan en la tabla a continuación: Tabla 9. Presencia Bursátil Productora Cartonera S.A. Emisión Monto Aprobado de la Emisión Saldo de la Emisión Vencimiento 5ta Emisión Hasta US$ 7,000,000.00 2,666,667 6ta Emisión Hasta US$ 5,000,000.00 2,125,000 2022 7ma Emisión Hasta US$ 5,000,000.00 2,645,700 2022 8va Emisión Hasta US$ 15,000,000.00 15,000,000 2025 14,999,540 2020 Cuarto Papel Comercial Hasta US$ 15,000,000.00 2022 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. La Octava emisión de Obligaciones fue aprobada por la Superintendencia de Compañías, Valores y Seguros el 13 de febrero de 2020 por un monto de US$ 15,000,000.00 y de acuerdo con la información del emisor se ha colocado en su totalidad. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 14 74 ICR-MV-2020-043 Posición Competitiva del Emisor Los principales competidores de Productora Cartonera S.A. son: ▪ Cartones Nacionales S.A.I CARTOPEL ▪ GRUPASA Grupo Papelero S.A. ▪ Papelera Nacional S.A. ▪ Industria Cartonera Ecuatoriana S.A. ▪ Corrugadora Nacional CRANSA S.A. ▪ Cartorama C.A. ▪ Incasa Las Ventajas Comparativas y Competitivas son: ▪ ▪ ▪ ▪ Calidad del servicio, con entregas a tiempo de los pedidos que procesa para sus clientes. Diferenciación del producto a través de programas específicos donde desarrollan modelos de cajas, que sirven de medio de empaque confiable a los nuevos productos que los clientes envían a los diferentes mercados. Además, realizan estudios que permiten maximizar los beneficios en el manejo de estibas, buscando siempre la disminución de costos y optimación de carga en contenedores. Productora Cartonera S.A. ha incorporado el servicio de Post-Venta, a cargo de un equipo de profesionales que ofrecen soporte técnico, así como la gestión de Ventas en general. Actualmente, una de las principales ventajas de la compañía es contar a nivel corporativo con un molino de papel (SURPAPELCORP S.A.), el cual provee de bobinas de papel para corrugar, optimizando así sus costos. La empresa cuenta con las siguientes certificaciones: ▪ ▪ ▪ Certificación ISO 9001:2015 Certificación BASC Certificación FSC Analizando los principales clientes se evidencia que la Unión de Bananeros Ecuatorianos S.A. UBESA posee una participación sustancial con el 31.40%, cabe recalcar que debido a que UBESA se desenvuelve en el mercado exportador (el cual ha sido afectado por las restricciones de movilidad producto de la pandemia coronavirus) existe un riesgo inherente. Los principales clientes son: Tabla 10. Principales Clientes Cliente % Participación Relación UNION DE BANANEROS ECUATORIANOS S.A. UBESA 31.40% NO RELACIONADA ECUAGREENPRODEX S.A. 3.91% NO RELACIONADA BAGATOCORP S.A. 3.54% NO RELACIONADA CALIDAD EN BANANO BANACALI S.A. 3.00% NO RELACIONADA FIRESKY S.A. 2.94% NO RELACIONADA TRINYFRESH S.A. 2.27% NO RELACIONADA NEGOCIOS INDUSTRIALES REAL N.I.R.S.A. S.A. 2.03% NO RELACIONADA GREEN EXPRESS S.A. GREEN EXPRESA 1.99% NO RELACIONADA LUDERSON S.A. 1.93% NO RELACIONADA SOLUPAPER PERU SAC 1.71% NO RELACIONADA OTROS 45.27% Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Analizado los proveedores de Productora Cartonera S.A. se evidencia que su mayor proveedor es una empresa relacionada; las empresas relacionadas crean un ecosistema de integración en la cadena de suministros y valor agregado favoreciendo a la operatividad del negocio. El Grupo Surpapel (principal proveedor) cuenta con un Molino de papel el cual abastece el mercado local con la capacidad requerida para asegurar la demanda de la empresa; por lo que no existe riesgo de desabastecimiento de insumos, pese a la emergencia sanitaria. Los principales proveedores son: PRODUCTORA CARTONERA S.A. MAYO 15, 2020 15 75 ICR-MV-2020-043 Tabla 11. Principales Proveedores Proveedor Dependencia Producto País Relación SURPAPELCORP S.A. 57.08% PAPEL ECUADOR RELACIONADA DOLE FRESH FRUIT COMPANY 15.86% PAPEL EEUU NO RELACIONADA BARNETT CORPORATION 13.09% PAPEL EEUU NO RELACIONADA REPAPERS 7.21% PAPEL EEUU NO RELACIONADA COPAP EUROPE SAS 4.28% PAPEL EEUU NO RELACIONADA KAO CHIMIGRAF S.L. 0.77% TINTAS ESPAÑA NO RELACIONADA SOLUCIONES DE EMPAQUES SDE S.A. 0.46% PAPEL ECUADOR RELACIONADA INGREDION COLOMBIA S.A. 0.46% ALMIDON COLOMBIA NO RELACIONADA INGREDION ARGENTINA S.R.L. 0.42% ALMIDON ARGENTINA NO RELACIONADA FORTEX INTERNATIONAL AB 0.37% PAPEL EEUU NO RELACIONADA Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Luego de identificar los principales competidores, clientes, proveedores de Productora Cartonera S.A. se puede realizar un breve análisis sobre las fuerzas competitivas de Porter. La amenaza de nuevos competidores es baja ya que el sector donde se desarrolla Productora Cartonera S.A. posee barreras de entrada como: alta inversión en infraestructura, mano de obra calificada. La rivalidad entre los competidores del sector es significativa debido a la competencia en precios existente. Entre sus principales clientes se encuentran empresas que se desenvuelven en el mercado exportador, por lo que la crisis sanitaria afecta directamente el porcentaje de producto vendido a los mismos. Debido a la competencia de precios y la poca diferenciación de productos el poder de negociación con los clientes es bajo. Por otro lado, Productora Cartonera S.A. posee un poder de negociación moderado con los proveedores; debido a que existe integración empresarial con los proveedores, pero los costos de las materias primas y la volatilidad de sus precio reduce la capacidad de efectuar acuerdos inmanentes con los mismos. La amenaza de productos sustitutos es moderada, explicada por las normas de calidad que debe cumplir el producto y la tendencia global hacia un menor uso del papel. Perspectivas de Crecimiento de Ventas, Tamaño y Participación de Mercado Productora Cartonera S.A. perteneciente al Grupo Surpapel posee una participación de mercado del 19.01% en productos de exportación y productos de uso doméstico para el año 2018 respecto a sus principales competidores. Tabla 12. Participación de Mercado8 Proveedor % Participación Cartones Nacionales S.A.I. Cartopel 24.56% Productora Cartonera S.A. 19.01% Grupasa Grupo Papelero S.A. 18.38% Incarpalm Industria Cartonera Palmar S.A. 17.59% Papelera Nacional S.A. 8.43% Industria Cartonera Ecuatoriana S.A. 4.93% Corrugadora Nacional Cransa S.A. 4.21% Cartorama S.A. 2.30% Incasa 0.59% Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Productora Cartonera S.A. ha realizado una estimación de la participación de mercado con empresas de similares características tecnológicas, mercado y producto. 8 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 16 76 ICR-MV-2020-043 Comercializadora de Papeles y Cartones Surpapel S.A. vendió el 25% de su participación en la compañía Incarpalm S.A. y se encuentra en el proceso de devolución de las acciones equivalente al 50% de participación en dicha compañía, por ello ya no se considera a la empresa INCARPALM como parte del Grupo Surpapel en el porcentaje de participación de mercado. Productora Cartonera S.A. produce cajas de cartón corrugado para la protección y embalaje de productos desde el empaque hasta la venta final. Actualmente, la compañía es líder a nivel nacional en este mercado, cuyos productos están destinados principalmente a los siguientes segmentos: ▪ ▪ ▪ Sector Exportador (Producción de cajas de cartón principalmente para el sector bananero) Sector Doméstico (Producción de cajas para productos como aceites, jabones, alimentos) Otras Ventas (Comercialización DKL (desperdicios), bobinas de papel) En la tabla 13, se presentan las ventas mensuales del 2017, 2018 y 2019 de Productora Cartonera S.A., es importante señalar que no existe estacionalidad en las ventas. El pico de ventas en el 2017 se registró en el mes de diciembre con un saldo de US$ 11,582,248, mientras que en el 2018 el mayor número de ventas se registró en el mes de noviembre con un saldo de US$ 14,325,159. Al 31 de diciembre de 2019 Productora Cartonera S.A. registra ventas acumuladas de US$ 164,097,890. En términos porcentuales las ventas crecieron en 12.42%, esta variación positiva se debe a la estrecha relación entre el giro del negocio y el rendimiento del sector exportador. Las ventas crecieron 18.34% en los últimos 4 años y las expectativas para el 2020 exponen un decrecimiento del -8.58% en ventas. Si bien es cierto que los pronósticos para la manufactura no son alentadores, el giro de negocio relacionado a suministrar insumos para bienes alimenticios exportables reduce el impacto negativo (productos como el banano siguen exportándose al exterior). Tabla 13. Estadísticas de Ventas 2017 2018 % Variación mensual Δ 17 - 18 Δ 18 - 19 55.91% 17.40% 30.86% 40.89% 20.27% 23.96% 39.91% 18.56% 27.41% 9.85% 26.13% 15.41% 28.24% 12.19% 33.64% 2.53% 21.24% 8.48% 29.95% 3.05% 36.48% -0.94% 17.96% 6.73% - 2019 MESES US$ % US$ % US$ Enero 8,594,174 7.67% 13,399,069 9.18% 15,730,526 Febrero 7,854,649 7.01% 10,278,761 7.04% 14,482,096 Marzo 9,601,466 8.57% 11,547,552 7.91% 14,314,418 Abril 8,163,861 7.28% 11,422,179 7.83% 13,542,319 Mayo 9,735,081 8.68% 12,403,309 8.50% 13,625,605 Junio 8,746,843 7.80% 11,032,721 7.56% 12,733,113 Julio 8,588,779 7.66% 11,014,553 7.55% 12,357,134 Agosto 9,156,684 8.17% 12,237,215 8.38% 12,546,920 Septiembre 9,062,178 8.08% 10,986,832 7.53% 11,918,386 Octubre 10,509,603 9.38% 13,657,017 9.36% 14,074,081 Noviembre 10,495,971 9.36% 14,325,159 9.81% 14,190,921 Diciembre 11,582,248 10.33% 13,662,487 9.36% 14,582,371 Total 112,091,538 100.00% 145,966,852 100.00% 164,097,890 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. % 9.59% 8.83% 8.72% 8.25% 8.30% 7.76% 7.53% 7.65% 7.26% 8.58% 8.65% 8.89% 100% Eficiencia Operativa del Negocio Tabla 14. Indicadores Rotación Eficiencia 2017 C 2018 C 2017 2018 2019 mar-19 mar-20 EBITDA Margen % 14.41% 12.83% 7.01% 6.24% 8.36% 7.58% 8.36% Retorno Operativo de Ventas % 11.09% 10.39% 6.85% 5.99% 8.06% 7.50% 8.32% Rotación de cartera x 2.90 2.78 3.69 4.42 4.58 Nd 3.36 Rotación de inventario x 2.01 2.00 4.76 4.10 4.46 Nd 4.14 Rotación de cuentas por pagar x 0.71 2.73 2.14 2.87 5.41 Nd 5.56 Días de cartera d 124 130 84 78 70 Nd 73 PRODUCTORA CARTONERA S.A. MAYO 15, 2020 17 77 ICR-MV-2020-043 (Cont.) Eficiencia 2017 C 2018 C 2017 2018 2019 mar-19 mar-20 Días de inventario d 180 180 76 88 81 Nd 87 Días de proveedores d 508 132 198 145 80 Nd 79 Ciclo de conversión de efectivo d -204 178 -38 20 71 Nd 82 C – Competidores. *Estados Financieros Interno Fuente: Informes Auditados e Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Al analizar los indicadores de rotación es menester señalar la mejora en el retorno operativo y una disminución sustancial de los días cuentas por pagar en el 2019. Estas variaciones están explicadas principalmente al aumento de las ventas y a una disminución de las cuentas por pagar (US$ 18,950,689 en el corto plazo, y US$ 3,857,953 en el largo plazo). El ciclo de conversión efectivo se afectó por esta variación, sin embargo, a marzo del 2020 la empresa niveló el indicador a cifras estándares con el histórico. La empresa muestra estabilidad en sus indicadores de rotación en términos generales. Riesgo Operativo Para asegurarse ante el supuesto no consentido de que eventos contrarios y desfavorables no afecten en mayor medida a la operación de la compañía, Productora Cartonera S.A. ha suscrito varias pólizas de seguro, entre las que se encuentran incendio, maquinaria y equipo, equipo eléctrico, fidelidad privada, lucro cesante, entre otras. Actualmente, realizaron una renovación a las pólizas con fecha 25 de diciembre de 2019 para el periodo 2020. En cuanto a una posible eventualidad que contemple la pérdida de información electrónica que mantiene la compañía, se debe mencionar que Productora Cartonera S.A. con la finalidad de mitigar este riesgo se maneja conforme dictan las políticas del Grupo SURPAPEL, específicamente en lo relacionado con el Proceso de Gestión de Backups & Restore, que es el proceso que documenta las actividades a realizar por el área de Helpdesk. En lo referente al resguardo y recuperación de la información y que permiten entregar el servicio comprometido con cada unidad de negocio en tiempo y en forma eficiente. Rentabilidad del Negocio Tabla 15. Indicadores Rentabilidad Promedio Competidores Rentabilidad Productora Cartonera S.A. 2017 C 2018 C 2017 2018 2019* Mar-20* ROA % 3.70% 3.30% 1.64% 1.72% 2.51% 2.20% ROE % 10.56% 15.40% 5.65% 6.01% 8.16% 7.60% Retorno neto de Ventas % 6.97% 6.27% 1.99% 1.76% 2.55% 3.48% C – Competidores. *Estados Financieros Internos Fuente: Informes Auditados e Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Los indicadores de rentabilidad presentan una tendencia de mejora históricamente. A pesar de que existió una mayor inversión en activos (efectivo y cuentas por cobrar) y patrimonio en el 2019, el incremento en ventas fue sustancial (US$ 14, 269, 661 en términos nominales). El ROA varió en 0.79% y el ROE en 2.15% en el 2019. La empresa posee una estructura de costos saludable, sus gastos operativos representaron los últimos 4 años en promedio el 7.70% de los ingresos; mientras que los gastos financieros el 3.33% de los ingresos. Se proyecta mantener estas racionalidades estables en los próximos años. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 18 78 ICR-MV-2020-043 RIESGO POSICIÓN DE ESTRUCTURA ADMINISTRATIVA Y GERENCIAL Evaluación de la Administración Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Productora Cartonera S.A., registra la siguiente nómina de accionistas: Tabla 16. Accionistas No. Identificación Nombre Nacionalidad 1 019033672700 1 Comercializadora de Papeles Cartones SURPAPEL S.A. 2 SE-G-00002740 International Packaging (PROCARSA) B.V. 3 0908497092 y Systems Illingworth Guerrero Oscar Antonio % de Participación Capital Ecuador $ 20,662,638.00 74.98% Holanda $ 5,511,794.00 20.00% Ecuador $ 1,384,534.00 Total $ 27,558,966.00 5.02% 100.00% Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Productora Cartonera S.A., cuenta con un capital suscrito de US$ 27,558,966.00 donde Comercializadora de Papeles y Cartones SURPAPEL S.A. posee el 74.98% de participación. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Comercializadora de Papeles y Cartones SURPAPEL S.A., también es accionista en las siguientes empresas: Tabla 17. Empresas Vinculadas por Accionistas No. Situación Legal 1 Activa Productora Cartonera S.A. Nombre Cía. Cargo ACC 2 Activa REPAPERS Reciclaje del Ecuador S.A. ACC 3 Activa Soluciones de Empaques SDE S.A ACC 4 Activa Surpapelcorp S.A. ACC Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Illingworth Guerrero Oscar Antonio, también es accionista y representa las siguientes empresas: Tabla 18. Empresas Vinculadas por Accionistas No. Situación Legal 1 Activa Compañía Técnica Nacional TECNAC S.A. Nombre Cía. Cargo 2 Activa Productora Cartonera S.A. 3 Activa Geonal S.A. 4 Activa Hurios S.A. ACC 5 Activa Lojoa S.A. ACC/RL 6 Activa Lunisol S.A. ACC/RL 7 Activa Ilcresa S.A. ACC/RL 8 Activa Ferrolsa S.A. ACC 9 Activa Surpapelcorp S.A. ACC 10 Activa Soluciones de Empaques SDE S.A 11 Activa Holding Grandes Lagos GRANLAGOSA S.A. 12 Activa Tolkien S.A. RL 13 Activa Gossenfilms S.A. SRL ACC ACC/SRL ACC ACC/RL ACC Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 19 79 ICR-MV-2020-043 Los administradores actuales de la compañía son los que se muestran a continuación: Tabla 19. Administradores No. Identificación Nombre Nacionalida d Cargo Period o Fecha de Nombramient o 1 1750496554 Baeza García Damián Ecuador Gerente General 5 31/10/2018 2 0103617148 Millan Abadia Jose Anuar Colombia Presidente 5 27/06/2019 3 F17629358 Huerta Barros Pedro Antonio Chile Director 5 13/02/2017 4 0908497092 Illingworth Antonio Ecuador Director 5 13/01/2017 5 0301594834 Millan Abadia José Anuar Colombia Director 5 25/10/2016 6 0915381644 Sierra Moran Cecilia del Carmen Ecuador Vicepresidente 5 25/10/2016 Guerrero Oscar Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Baeza García Damián, también representa y es accionista en las siguientes empresas: Tabla 20. Empresas Vinculadas por Accionistas No. Situación Legal Nombre Cía. 1 Activa Productora Cartonera S.A. 2 Activa Giece S.A. Cargo RL RL/ACC Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Huerta Barros Pedro Antonio, también representa las siguientes empresas: Tabla 21. Empresas Vinculadas por Accionistas No. Situación Legal 1 Activa Nombre Cía. TOLKEN S.A. Cargo RL Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Millan Abadia José Anuar, también representa y es accionista en las siguientes empresas: Tabla 22. Empresas Vinculadas por Accionistas No. Situación Legal 1 Activa Stup S.A. 2 Activa REPAPERS Reciclaje del Ecuador S.A. 3 Activa Selap S.A 4 Activa Atavico S.A. 5 Activa Surgalare S.A. RL 6 Activa Productora Cartonera S.A. SRL 7 Activa Recicladores Industriales del Ecuador RECINDOR S.A. RL 8 Activa Comercializadora de Papeles y Cartones SURPAPEL S.A. RL 9 Activa Centro de Acopio ACOPRODU S.A RL 10 Activa Costablue S.A. RL 11 Inactiva Serialcorp S.A. RL Activa 12 Nombre Cía. Cargo RL/ACC RL RL RL/ACC Lamisurp S.A. ACC 13 Disoluc. Liquidac. Ofic. Innovative Management S.A. IN.VA.MA. ACC 14 Activa RL Telur Marketing LLC Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Según el Portal de la Superintendencia de Compañías, Valores y Seguros, Sierra Moran Cecilia del Carmen, también representa y es accionista en las siguientes empresas: PRODUCTORA CARTONERA S.A. MAYO 15, 2020 20 80 ICR-MV-2020-043 Tabla 23. Empresas Vinculadas por Accionistas No. Situación Legal 1 Activa Comercializadora de Papeles y Cartones SURPAPEL S.A. SRL 2 Activa Productora Cartonera S.A. RL Activa Fornance S.A. 3 Nombre Cía. Cargo RL/ACC 4 Disoluc. Liquidac. Oficio Gelna S.A. Insc. En RM RL/ACC 5 Disoluc. Liquidac. Oficio Tilbry S.A. Insc. En RM RL/ACC 6 Disoluc. Liquidac. Oficio PTJ, Pleitos Judiciales S.A. Insc. En RM ACC 7 Disoluc. Liquidac. Oficio Brisatel S.A. Insc. En RM ACC Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. La participación accionaria de Productora Cartonera S.A., en Escobar Ruiz C.L. corresponde al 45% Tabla 24. Participación Otras Empresas Expediente Situación Legal Nombre Capital Invertido Capital Total de la Cía. % de Participación 18347 Escobar Ruiz C.L. Activa $ 78,030.00 $ 173,400.00 45% 97887 Surpapelcorp S.A. Activa $ 305,882.00 $ 25,677,000.00 0.61% 145677 Hidroalto Generación Energía S.A. Activa $ 1,000.00 $ 25,080,600.00 0.004% de Fuente: Superintendencia de Compañías, Valores y Seguros Elaboración: C.R. SUMMARATINGS S.A. Los principales ejecutivos de la empresa son los siguientes: Tabla 25. Principales Ejecutivos Empleado José Anual Millán Abadía Fecha de Ingreso 18/06/2019 Tiempo 8 meses Presidente Cargo Cecilia Sierra Morán 25/10/2016 3 años Vicepresidente Damián Baeza García 01/02/2018 2 años Gerente General Carlos Condo Morán 02/07/2018 1 año Contralor Luis Jijón Wilson 09/04/1990 29 años Gerente de Producción Jannet Macias Yépez 01/05/2010 9 años Gerente de RRHH Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Se concluye que la empresa posee una administración estable con una alta gerencia experimentada y relacionada en el sector donde opera la empresa. Es importante recalcar la participación que la empresa posee en otras sociedades, debido a la diversificación del riesgo de inversión que estas implican por tratarse mayoritariamente de inversiones en sectores no relacionados. El número de empresas vinculadas mediante accionistas y administradores es considerable; cabe recalcar que estas empresas forman una integración estratégica por abarcar diversos aspectos de la cadena de valor. Las estrategias del negocio para el 2020 son: ▪ Mercado, integración con clientes permitiendo el crecimiento natural en mercados de exportación, y afianzar en los clientes locales, estrategia de excelencia en el servicio y valor agregado con certificaciones internacionales en el contexto del desarrollo sostenible, gracias a su fortaleza de ser fabricantes de papel 100% reciclado. ▪ Costos y rentabilidad, maximizar la capacidad instalada, disminuyendo el costo fijo, desarrollo de proveedores y licitaciones que permitan disminuir los precios y por tanto los costos de los insumos. Ser la primera opción de los clientes gracias al servicio y valor agregado de sus productos, permitiendo tener los mejores precios del mercado. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 21 81 ICR-MV-2020-043 Gobierno de la Corporación Productora Cartonera S.A., cuenta con 593 empleados al 31 de marzo de 2020. Tabla 26. Empleados Cargos Área Administrativa N° Empleados 82 Área Producción 511 593 Total Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. La empresa no registra obligaciones patronales en mora, ha cumplido con sus obligaciones tributarias hasta marzo 2020 y no registra deudas en firme. Misión Brindar soluciones completas en empaques de cartón corrugado, de alta calidad gráfica y estructural. Se sustentan en: ▪ ▪ ▪ ▪ El uso de buenas prácticas de manufactura, Equipos con tecnología de punta, Papeles de alto desempeño, Capital humano, competente y comprometido. Que garantizan: ▪ ▪ ▪ ▪ ▪ Precios competitivos, Entregas en tiempo óptimo, Diseños innovadores, Distribución eficaz, Acompañamiento a través de la división de servicio al cliente. Como parte de la misión, generan rentabilidad para los socios estratégicos: clientes, accionistas, colaboradores, proveedores y comunidad. Visión Posicionarse como la principal opción, consolidándose como la primera industria cartonera, con un modelo de gestión eficiente, sustentable, sostenible y socialmente responsable, capaz de adaptarse a un entorno cambiante. Tabla 27. FODA Fortalezas ▪ Cuenta con una máquina corrugadora BHS de tecnología alemana. ▪ Servicio especializado y personalizado. ▪ Grupo de trabajo altamente calificado. ▪ Producto terminado de alta calidad. Debilidades ▪ Precio de la materia prima volátil. ▪ Concentración de ventas en un solo cliente grande. ▪ Concentración del 80% de las ventas en un solo sector, el agroindustrial. Oportunidades ▪ Renovar alianzas con INCARPALM para tomar el mercado, al igual que cubrir la demanda nacional y bajar niveles de importación. ▪ La modernización tecnológica de los equipos permitirá ser el proveedor con más bajo costo del mercado y con la mejor calidad. ▪ Mercado de cajas industriales sin desarrollar. ▪ Acuerdo con la Unión Europea. ▪ ▪ ▪ ▪ Amenazas Nueva entrada de competidores en la industria. Aumento en los costos de materias primas Aumento de las tarifas de electricidad y combustible. Contracción de la actividad económica del país. Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 22 82 ICR-MV-2020-043 Política de Gobierno Corporativo Productora Cartonera S.A. tiene sus directrices provenientes de la Junta General de Accionistas y un Directorio. Así mismo, ha implementado comités gerenciales y operativos por área, que fortalecen la planificación ordenada y la continuidad del negocio frente a eventos adversos que pudieran ocurrir en el medio o internamente. Actualmente, la compañía cuenta con manuales de políticas y procesos, los mismos que son observados y puestos en práctica, entre ellos, el Manual de Seguridad Industrial, Plan de emergencia y provisiones, el Reglamento Interno de Seguridad y Salud (aprobado por el Ministerio de Relaciones Laborales), el Código de Ética, la Política de Prevención del Medio Ambiente, la Política de Proyectos Sociales. En contexto con la pandemia del coronavirus la empresa determinó un plan de contingencia “POSA” afianzando la: seguridad de personas, seguridad de operaciones, seguridad de suministros, y seguridad de asociados. Las directrices expuestas en el plan en mención aseguran la operabilidad de la empresa a pesar de la coyuntura actual. RIESGO DE LA ESTRUCTURA FINANCIERA Calificadora de Riesgos SUMMARATINGS S.A., realizó el análisis del riesgo de los estados financieros auditados por la firma Kreston AS Ecuador Cía. Ltda. para el año 2015 y por la firma BDO Ecuador Cía. Ltda. en el 2016, 2017 y 2018. Adicionalmente, se utilizó información interna de la empresa Productora Cartonera S.A. con corte al 31 de diciembre de 2019. Mencionamos que los estados financieros internos fueron proporcionados por el Emisor para usarlos en el proceso de análisis de la calificación de riesgo, estos deben cumplir con los requerimientos exigidos por la normativa legal, señalando que el Emisor es el responsable que la documentación entregada a la Calificadora de Riesgo sea idéntica a la presentada a los organismos de control, sin perjuicio hacia la Calificadora de que se hallare diferencia entre la información entregada para la evaluación y la presentada al ente de control, asumiendo el Emisor el compromiso de entregar información verídica. Estructura Financiera El saldo final del Activo Corriente al 31 de diciembre de 2019 fue de US$ 83,037,640 esto fue un crecimiento de 5.27% con respecto al 31 de diciembre de 2018. En el análisis comparativo del mes de marzo de 2020 respecto a su similar periodo en el 2019, el total de activos corrientes de la empresa creció un 17.21% con un saldo final de US$ 98,025,909. Esta variación se explica mayoritariamente por el aumento en efectivo y las cuentas por cobrar; las cuentas en mención se relacionan directamente con las ventas crecientes de la empresa. En lo que respecta al Activo no Corriente aumentó en $8,694,926 producto de inversiones en propiedad, planta y equipo para cubrir la demanda de productos creciente por el buen momento del sector exportador, y el aumento de los documentos y cuentas por cobrar relacionadas. Tabla 28. Cuadro de Origen y aplicación de Fondos (COAF) – Activos ACTIVOS 2018 2019 ACTIVO CORRIENTE 78,880,196 83,037,640 4,157,444 1,324,778 3,457,915 2,133,137 ACTIVOS FINANCIEROS 35,109,406 37,020,220 INVENTARIOS 32,781,694 31,763,697 - 1,017,997 ACTIVOS POR IMPUESTOS CORRIENTES 5,490,401 5,224,863 - 265,538 ACTIVOS CORRIENTES MANTENIDOS PARA LA VENTA Y OPERACIONES DISCONTINUADAS 2,961,843 5,001,253 OTROS ACTIVOS CORRIENTES 1,212,074 569,692 EFECTIVO Y EQUIVALENTES DE EFECTIVO PRODUCTORA CARTONERA S.A. COAF 2018 - 19 1,910,814 2,039,410 - 642,382 MAYO 15, 2020 23 83 ICR-MV-2020-043 (Cont.) ACTIVOS 2018 2019 ACTIVOS NO CORRIENTES 80,626,467 89,321,393 COAF 2018 - 19 PROPIEDAD, PLANTA Y EQUIPO 77,561,040 81,210,777 8,694,926 3,649,737 OTROS ACTIVOS NO CORRIENTES 3,065,427 3,460,508 DOCUMENTOS Y CUENTAS POR COBRAR 4,650,108 RELACIONADAS ACTIVOS TOTALES 159,506,663 172,359,033 Fuente: Informes Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A 395,081 4,650,108 12,852,370 Al concentrarse un porcentaje importante de los activos en las cuentas por cobrar es importante entrar en detalle de las cuentas implicadas. Existe concentración de cartera vencida con un 22.18% de la misma mayor a 360 días. Estos rubros pendientes pertenecen en un porcentaje importante a clientes con relación de confianza; sin embargo, en un escenario poco alentador en donde no se logre recuperar la cartera de manera eficiente la liquidez de la empresa se vería afectada, al igual que su capacidad de pago. Tabla 29. Detalle Antigüedad Cuentas por Cobrar –marzo 2020 ANTIGÜEDAD DE CUENTAS POR COBRAR DESCRIPCIÓN PRIVADAS RELACIONADAS TOTAL CARTERA % Cartera por vencer 18,577,113.64 432,297.61 19,009,411.25 45.56% Cartera Vencida 21,586,665.48 1,126,435.87 22,713,101.35 54.44% 0 - 30 días 5,816,412.99 169,184.78 5,985,597.77 14.35% 31 - 60 días 2,222,617.49 39,606.48 2,262,223.97 5.42% 61 - 90 días 3,309,662.60 94,643.71 3,404,306.31 8.16% 91-180 días (757,895.87) 106,762.82 (651,133.05) -1.56% 181 - 360 días 2,189,299.84 270,330.05 2,459,629.89 5.90% 361 días 8,806,568.43 445,908.03 9,252,476.46 22.18% TOTAL DE CARTERA: 40,163,779.12 1,558,733.48 41,722,512.60 100.00% Fuente: Informes Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A Si se realiza un análisis retrospectivo en los Pasivos, la empresa hasta diciembre de 2019 ha basado sus operaciones con un nivel de pasivos orientados al corto plazo. Sobresale la importancia de las obligaciones financieras en el corto plazo, representando el 60.27% de los pasivos corrientes. Los pasivos no corrientes presentaron un aumento significativo de US$ 5,107,174 por un aumento significativo de los préstamos bancarios. Tabla 30. Cuadro de Origen y aplicación de Fondos (COAF) – Pasivos PASIVOS 2018 PASIVOS CORRIENTES 77,777,567 82,884,741 36,634,283 17,683,594 10,992,129 49,953,817 CUENTAS Y DOCUMENTOS POR PAGAR OBLIGACIONES CON INSTITUCIONES FINANCIERAS PORCIÓN CORRIENTE DE VALORES EMITIDOS 2019 COAF 2018 - 19 20,744,534 8,729,830 OTRAS OBLIGACIONES CORRIENTES 1,309,485 2,254,891 CUENTAS POR PAGAR RELACIONADAS PORCION CORRIENTE DE PROVISIONES POR BENEFICIOS A EMPLEADOS 6,665,889 14,943 1,431,247 4,247,666 PRODUCTORA CARTONERA S.A. 5,107,174 - 18,950,689 38,961,688 - 12,014,704 - 6,650,946 945,406 2,816,419 MAYO 15, 2020 24 84 ICR-MV-2020-043 (Cont.) PASIVOS 2018 2019 PASIVOS NO CORRIENTES 36,107,656 36,411,215 CUENTAS Y DOCUMENTOS POR PAGAR OBLIGACIONES CON INSTITUCIONES FINANCIERAS CUENTAS POR PAGAR DIVERSAS/RELACIONADAS 17,531,759 13,673,806 1,175,418 8,466,384 3,763,671 - - 3,763,671 PORCIÓN NO CORRIENTE DE VALORES EMITIDOS 5,541,667 4,500,000 - 1,041,667 PROVISIONES POR BENEFICIOS A EMPLEADOS 2,356,825 2,638,398 281,573 PASIVO DIFERIDO 5,738,316 7,132,627 1,394,311 113,885,223 119,295,956 PASIVOS TOTALES COAF 2018 - 19 303,559 - 3,857,953 7,290,966 5,410,733 Fuente: Informes Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A Analizando el origen y aplicación de fondos para los años 2018-2019 del Patrimonio de Productora Cartonera S.A. al 31 de diciembre de 2018 el saldo fue de US$ 45,621,440 representando el 28.60% del total del Pasivo + Patrimonio. Este saldo presentó un crecimiento de 16.31% para el 2019 con un saldo al 31 de diciembre de US$ 53,063,077. De acuerdo con los estados financieros internos de Productora Cartonera S.A. los Ingresos se ubicaron en US$ 169,617,961 en el año 2019. Por otro lado, si se compara el resultado de las ventas totales del 2019 con su similar periodo del 2018, existió un aumento en las ventas, en 9.19%. Al 31 de diciembre de 2019, el Gasto Financiero fue de US$ 6,995,851 lo que representó el 4.12% de los Ingresos de la empresa, y la utilidad neta representó el 2.55% de los ingresos. Tabla 31. Resumen Financiero9 RESUMEN FINANCIERO Ingresos 2016 A 103,074,088 3,059,322 1,107,328 2,272,122 Gasto Financiero Impuestos Utilidad 2017 A 2018 A Diciembre 2019* 120,385,091 3,845,306 1,049,456 2,390,286 155,348,300 4,689,336 770,941 2,741,599 169,617,961 6,995,851 1,409,393 4,328,983 A - Auditada. *Estados Financieros Internos Fuente: Informes Auditados e Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Apalancamiento Corporativo y Política Financiera de Largo Plazo En la Tabla 32 se aprecian los ratios de endeudamiento y solidez de Productora Cartonera S.A. y un promedio de empresas representativas del sector en el que se desenvuelve. Se evalúan los periodos acumulados al corte de 31 de diciembre de 2017, 2018 y 2019. Tabla 32. Indicadores Clave Promedio Competidores Endeudamiento Productora Cartonera S.A. 2017 C 2018 C 2017 2018 2019* Mar-20* Deuda / Activo % 11.62% 10.63% 20.59% 24.11% 41.57% 33.74% EBIT / Gasto Financiero x -1.90 5.78 2.14 1.98 1.95 1.82 Deuda LP / Capital % 3.66 0.90 0.09 0.24 0.47 1.19 Deuda / Ebitda x 1.41 1.41 3.55 3.96 5.05 4.40 Patrimonio / Pasivo no Corriente x 2.47 3.23 1.00 1.26 1.46 1.00 C – Competidores. *Estados Financieros Internos Fuente: Informes Auditados e Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. 9 Síntesis de las principales cuentas del Estado de Resultados. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 25 85 ICR-MV-2020-043 El endeudamiento de la empresa frente a sus activos se ha ubicado en un promedio de 28.8% del 2017 al 2019, la media de la competencia fue de 10.63% en el 2018. En cuanto a la cobertura de gasto financiero de la empresa, expresada como la relación entre el EBIT y el gasto financiero, el promedio de la muestra en el periodo fue de 28.8%. Valorando estos resultados y al realizar una comparación, se considera que el emisor posee una buena cobertura para asumir el gasto financiero a través del EBIT, esto conforme lo muestra el valor histórico del ratio en los últimos años. Por otro lado, analizando la capacidad de la empresa para cubrir las deudas financieras, se analiza la relación deuda financiera/EBITDA, este ratio se ubicó en 5.05 en diciembre de 2019. Finalmente, se analiza la solidez de la empresa al comparar los fondos propios con los pasivos no corrientes, es decir, relacionar los capitales propios de la empresa con el total de capitales permanentes necesarios para su financiación. Al finalizar el año 2019 la empresa poseía 1.46 veces recursos propios que pasivos de largo plazo. La calificadora en cumplimiento de lo establecido en el Art. 10, literal d) del Capítulo II, Sección II del Título XVI de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera, analiza la capacidad de generar flujos futuros de las proyecciones del emisor y condiciones de mercado, de manera conjunta se analiza las proyecciones de estado de resultados, estado de flujo de efectivo y caja presentados en el informe de estructuración financiero hasta la fecha de culminación de pago la presente emisión. Tomando en consideración la evolución histórica de la empresa con el cumplimiento oportuno de las obligaciones contraídas para su financiamiento. Necesidades Operativas de Fondo, Fondo de Maniobra y Política Financiera de Corto Plazo Tabla 33. Necesidades Operativas de Fondo Cuadro NOF Años NOF Inc./Dism. NOF Variación 2018 29,492,480 2019 46,380,354 16,887,874 57.26% 2020 36,661,310 (9,719,044) -20.96% 2021 40,390,518 3,729,208 10.17% 2022 42,530,680 2,140,162 5.30% 2023 45,024,096 2,493,416 5.86% 2024 49,125,186 4,101,090 9.11% 51,305,090 2,179,904 4.44% 2025 PROMEDIO 42,613,714 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. *En el cuadro anterior se describen las Necesidades Operativas de Fondos resumidas (Ver Completo en Anexos) que tendrá Productora Cartonera S.A. al 31 de diciembre de 2020 de acuerdo con el presupuesto, se estima disminuirán un -20.96% comparado con el año 2019. Adecuación del Flujo de Caja Los supuestos utilizados para realizar el análisis de distintos escenarios se muestran en la Tabla 32. Estos se basan en la información auditada e interna remitidas por el emisor. Tabla 34. Supuestos del periodo 2020 - 2025 sobre el Crecimiento de las Ventas SUPUESTOS VENTAS AÑO MODERADO PESIMISTA I PESIMISTA II 2020 -8.58% -12.00% -14.40% 2021 6.21% 3.11% 0.78% 2022 2.78% 1.39% 0.35% PRODUCTORA CARTONERA S.A. MAYO 15, 2020 26 86 ICR-MV-2020-043 (Cont.) AÑO MODERADO PESIMISTA I PESIMISTA II 2023 2.20% 1.10% 0.28% 2024 2.20% 1.10% 0.28% 2025 3.33% 1.67% Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. 0.42% En base a los supuestos expuestos, los resultados obtenidos para los años en estudios y en los dos escenarios Pesimista I y Pesimista II, son los que se muestran en la Tabla 33. Tabla 35. Resultados de los Escenarios Descritos RESULTADOS UTILIDAD NETA AÑO MODERADO PESIMISTA I PESIMISTA II 2020 $ 4,886,971 $ 995,209 $ 840,120 2021 $ 7,003,100 $ 3,058,633 $ 2,675,979 2022 $ 8,081,660 $ 3,259,730 $ 2,794,288 2023 $ 8,272,151 $ 2,983,232 $ 2,451,123 2023 $ 8,819,531 $ 3,047,356 $ 2,447,612 2025 $ 8,860,285 $ 1,988,684 $ Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. 1,279,109 Análisis de Escenarios del Flujo de Caja de Productora Cartonera S.A., en un escenario Estándar proyectado del 2020 – 2025 es el que se muestra a continuación. Tabla 36. Análisis de Flujo de Caja de Accionistas de Productora Cartonera S.A. (Escenario Estándar) ANALISIS DEL FLUJO DE CAJA (Escenario Estándar) 2019 + Utilidad (Perdida) del Ejercicio + Depreciaciones +/- Variación NOF +/- Variación Activos Fijos +/+/= Variación de Deuda Corto Plazo (Contratación/ Devolución) Variación de Deuda Largo Plazo (Contratación/ Devolución) FLUJO CAJA ACCIONITAS 2020 2021 2022 2023 2024 2025 4,328,983 4,886,971 7,003,100 8,081,660 8,272,151 8,819,531 8,860,285 515,026 250,149 217,010 212,670 208,417 204,248 200,163 16,887,874 (9,719,044) 3,729,208 2,140,162 2,493,416 4,101,090 2,179,904 3,649,737 1,687,468 26,946,984 (27,546,162) 611,111 1,888,889 500,000 (2,500,000) (500,000) 6,249,299 45,355,420 13,297,731 6,585,536 5,487,056 9,903,884 3,412,634 17,502,681 30,977,954 16,199,744 13,128,592 10,774,208 11,126,573 8,593,178 3.27% -22.77% VARIACIÓN DEL FLUJO DE EFECTIVO 1,200,000 76.99% -47.71% 1,500,000 1,200,000 -18.96% 1,200,000 -17.93% 1,200,000 Fuente: Productora Cartonera S.A. S.A. Elaboración: C.R. SUMMARATINGS S.A. Tabla 37. Análisis del Flujo de Caja de Accionistas de Productora Cartonera S.A. Escenario (PESIMISTA I) ANALISIS DEL FLUJO DE CAJA (Escenario Pesimista I) 2019 + Utilidad (Perdida) del Ejercicio + Depreciaciones +/- Variación NOF +/- Variación Activos Fijos +/+/= Variación de Deuda Corto Plazo (Contratación/ Devolución) Variación de Deuda Largo Plazo (Contratación/ Devolución) FLUJO CAJA ACCIONITAS VARIACIÓN DEL FLUJO DE EFECTIVO 2020 2021 2022 2023 2024 2025 4,328,983 995,209 3,058,633 3,259,730 2,983,232 3,047,356 1,988,684 515,026 240,796 202,787 196,040 190,052 184,246 177,650 16,887,874 (9,719,044) 3,649,737 1,687,468 26,946,984 (27,546,162) 3,729,208 1,200,000 611,111 2,140,162 1,500,000 1,888,889 6,585,536 2,493,416 1,200,000 4,101,090 2,179,904 1,200,000 1,200,000 500,000 (2,500,000) (500,000) 6,249,299 45,355,420 13,297,731 5,487,056 9,903,884 3,412,634 17,502,681 27,076,839 12,241,054 8,290,033 5,466,923 5,334,396 1,699,065 54.70% -54.79% -32.28% -34.05% -2.42% -68.15% Fuente: Productora Cartonera S.A. S.A. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 27 87 ICR-MV-2020-043 Tabla 38. Análisis del Flujo de Caja de Accionistas de Productora Cartonera S.A. Escenario (PESIMISTA II) ANALISIS DEL FLUJO DE CAJA (Escenario Pesimista II) 2019 + Utilidad (Perdida) del Ejercicio + Depreciaciones +/- Variación NOF +/- Variación Activos Fijos +/+/= Variación de Deuda Corto Plazo (Contratación/ Devolución) Variación de Deuda Largo Plazo (Contratación/ Devolución) FLUJO CAJA ACCIONITAS 2020 2021 2022 2023 2024 2025 4,328,983 840,120 2,675,979 2,794,288 2,451,123 2,447,612 1,279,109 515,026 234,228 192,799 184,466 177,372 170,550 162,424 16,887,874 (9,719,044) 3,649,737 1,687,468 26,946,984 (27,546,162) 3,729,208 1,200,000 2,140,162 1,500,000 611,111 1,888,889 2,493,416 1,200,000 4,101,090 1,200,000 2,179,904 1,200,000 500,000 (2,500,000) (500,000) 6,249,299 45,355,420 13,297,731 6,585,536 5,487,056 9,903,884 3,412,634 17,502,681 26,915,183 11,848,412 7,813,017 4,922,135 4,720,957 974,263 53.78% -55.98% -34.06% -37.00% -4.09% -79.36% VARIACIÓN DEL FLUJO DE EFECTIVO Fuente: Productora Cartonera S.A. S.A. Elaboración: C.R. SUMMARATINGS S.A. En el análisis de los distintos escenarios se puede observar que el flujo de caja resultante se ubica en valores positivos para los años de estudio; sin embargo, los dos escenarios más estresados la empresa deberá tomar medidas para generar más liquidez y evitar contratiempo en el pago de sus obligaciones. RIESGO DE LIQUIDEZ, SOLVENCIA Y GARANTÍAS DEL EMISOR Y VALOR La Novena Emisión de Obligaciones fue estructurada con garantía general en los términos señalados en el Art. 162, Título XVII Emisión de Obligaciones, Libro II del Código Orgánico Monetario y Financiero, sus Reglamentos, y en la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera. Basados en el Certificado del Cálculo del Monto Máximo a Emitir proporcionado por la compañía, al 31 de marzo 2020 Productora Cartonera S.A., cumple con la garantía general establecida. Según el Art. 9 del Capítulo I Disposiciones Comunes a la Oferta Pública de Valores, Título II Oferta Pública, de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera, el conjunto de los valores en circulación de los procesos de titularización de flujos de fondos de bienes que se espera que existan y de emisiones de obligaciones de largo y corto plazo, de un mismo originador y/o emisor, no podrá ser superior al doscientos por ciento (200%) de su patrimonio, el monto no redimido de obligaciones en circulación y monto a emitir representa el 46.30% del Patrimonio de la Empresa al corte de marzo 2020. Posicionamiento del Valor en el Mercado Según lo establece el numeral 5 del Art. 11 Áreas de análisis en la calificación relativos al Emisor y al Caucionante, Sección II Criterios y Categorías, Capítulo II Calificación de Riesgo, Título XVI, de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera. El Informe Bursátil Mensual sobre las negociaciones a nivel nacional presentado por la Bolsa de Valores de Quito, con información cortada al 31 de diciembre de 2019 muestra que se negociaron de enero a diciembre de 2019 un total de US$ 11,796,778,802, correspondientes a la suma de US$ 11,701,937,119 de valores en renta fija y US$ 94,841,682 de valores en renta variable. De los valores totales antes mencionados, de las negociaciones realizadas hasta el mes de diciembre de 2019, en renta fija el 6% de los valores corresponden a papel comercial y el 7% a valores de obligaciones corporativas. A nivel nacional se cuenta con 324 emisores inscritos, de los cuales 169 pertenecen a la provincia del Guayas y 109 a la provincia de Pichincha, siendo las provincias con la mayor cantidad de emisores. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 28 88 ICR-MV-2020-043 De los sectores más representativos al cual pertenecen el total de emisores inscritos fueron el 31% del sector comercial, un 27% del sector industrial y 14% de servicios. Al 31 de marzo 2020 muestra que se negociaron de enero a marzo de 2020 un total de US$ 2.075.689.810, correspondientes a la suma de US$ 2.066.338.184 de valores en renta fija y US$ 9.351.626 de valores en renta variable. Liquidez de los valores El indicador de presencia bursátil se determinó mediante la siguiente formula: 𝐼𝑛𝑑𝑖𝑐𝑎𝑑𝑜𝑟 𝑝𝑟𝑒𝑠𝑒𝑛𝑐𝑖𝑎 𝑏𝑢𝑟𝑠á𝑡𝑖𝑙 = 𝑁𝑜. 𝑑𝑒 𝑑í𝑎𝑠 𝑛𝑒𝑔𝑜𝑐𝑖𝑎𝑑𝑜𝑠 𝑒𝑛 𝑒𝑙 𝑚𝑒𝑠 𝑁𝑜. 𝑑𝑒 𝑟𝑢𝑒𝑑𝑎𝑠 𝑒𝑛 𝑒𝑙 𝑚𝑒𝑠 El indicador de presencia bursátil permite medir la liquidez tanto de valores de renta fija y variable, es decir, que puede ser utilizado para identificar que tan frecuente es la negociación de ese valor en el mercado secundario. La calificadora opina que por tratarse de un indicador de transacciones en el mercado secundario en donde el dinamismo de transacciones es mínimo, el mismo no refleja la real liquidez de los valores. Por otro lado, se puede decir que la calificación de riesgos es uno de los factores decisivos en la liquidez de los valores emitidos en el mercado bursátil. Cabe señalar que para la Novena Emisión de Obligaciones de Productora Cartonera S.A. todavía no se cuenta con información para el análisis de la liquidez de los valores dado que es un proceso de calificación de riesgo inicial y aún está pendiente de aprobación por parte de la Superintendencia de Compañías, Valores y Seguros. Tabla 39. Indicadores Liquidez Liquidez 2017 C 2018 C 2017 2018 2019 Mar-19 Mar-20 Capital de Trabajo x 930,460 1,399,734 76,125 1,102,629 152,899 2,458,750 19,625,850 Liquidez x 1.70 2.20 1.00 1.01 1.00 1.03 1.25 Prueba Ácida x 1.10 1.51 0.65 0.59 0.62 0.64 0.83 C – Competidores. *Estados Financieros Internos Fuente: Informes Auditados e Internos de Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Al 31 de marzo de 2020 la empresa presentó un capital de trabajo de US$ 19,625,850, este indicador nos sirve para determinar la cantidad de recursos disponibles a corto plazo que se posee para poder atender las operaciones normales de la empresa y está relacionado con el grado de liquidez de la empresa. El nivel de inventario elevado que posee la empresa genera que su liquidez inmediata esté por debajo del promedio de la industria. ❖ Productora Cartonera S.A., se compromete durante la vigencia de la Novena Emisión de Obligaciones a cumplir con los resguardos establecidos que señala la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera. Según lo señala la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera vigente, en su Art. 11, Sección I, Capitulo III, Título II, mientras se encuentran en circulación las obligaciones, las personas jurídicas de derecho público y/o privado deberán mantener resguardos a la emisión, para lo cual, mediante PRODUCTORA CARTONERA S.A. MAYO 15, 2020 29 89 ICR-MV-2020-043 una resolución del máximo órgano de gobierno, o el que hiciere sus veces, deberá obligarse a determinar al menos las siguientes medidas cuantificables: 1. Los activos reales sobre los pasivos deberán permanecer en niveles de mayor o igual a uno (1), entendiéndose como activos reales a aquellos activos que pueden ser liquidados y convertidos en efectivo. 2. No repartir dividendos mientras existan valores-obligaciones en mora. 3. Mantener durante la vigencia de la emisión la relación de activos depurados sobre obligaciones en circulación, en una razón mayor o igual a 1.25. Se entenderá por activos depurados al total de activos del emisor menos: los activos diferidos o impuestos diferidos; los activos gravados; los activos en litigio y el monto de las impugnaciones tributarias, independientemente de la instancia administrativa y judicial en la que se encuentren; los derechos fiduciarios del emisor provenientes de negocios fiduciarios que tengan por objeto garantizar obligaciones propias o de terceros; cuentas y documentos por cobrar provenientes de la negociación de derechos fiduciarios a cualquier título, en los cuales el patrimonio autónomo este compuesto por bienes gravados; cuentas por cobrar con personas jurídicas relacionadas originadas por conceptos ajenos a su objeto social; y, las inversiones en acciones en compañías nacionales o extranjeras que no coticen en bolsa o en mercados regulados y estén vinculadas con el emisor en los términos del Libro II del Código Orgánico Monetario y Financiero y sus normas complementarias. Límite de Endeudamiento La relación entre el pasivo financiero sobre el patrimonio menor o igual a 2.5 veces Compromisos Adicionales ▪ Mantener la relación del Patrimonio sobre Activos siempre sobre el 15%. Tabla 40. Ratio Liquidez Promedio Semestral OCTUBRE 2019 NOVIEMBRE 2019 DICIEMBRE 2019 ENERO 2020 FEBRERO 2020 MARZO 2020 ACTIVOS CORRIENTES 94,193,167 93,162,229 83,037,640 92,258,570 88,687,697 98,025,909 PASIVO CORRIENTE 90,684,168 88,934,068 82,884,741 82,144,600 81,709,198 78,400,059 RATIO LIQUIDEZ 1.04 1.05 1.00 1.12 1.09 1.25 PROMEDIO SEMESTRAL 1.09 Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Tabla 41. Garantías y Resguardos Garantía General Resguardos de Ley Disposición OP RELACIÓN Mantener la relación de Obligaciones en circulación sobre Activos Libre de Gravamen Mantener durante la vigencia de la emisión la relación de activos depurados sobre obligaciones en circulación, en una razón mayor o igual a 1.25 Los Activos Reales sobre pasivos exigibles, entendiéndose como activos reales a aquellos activos que pueden ser liquidados y convertidos en efectivo LÍMITE No superar el 80% ALG. Mayor o igual a .25 Mayor o igual a .25 mar-20 35.75% 2.10 1.41 Cumplimiento SÍ SÍ SÍ Resguardos Adicionales Art. 9, Capítulo I, Subtítulo I del Título III, de la Codificación de la Resolución C.N.V. Obligaciones en Circulación sobre 200% Patrimonio No superar el 200% Patrimonio La relación entre el pasivo financiero sobre el patrimonio menor o igual a 2.5 veces Mantener la relación del Patrimonio sobre Activos siempre sobre el 15%. No mayor a 2.5 veces el Patrimonio Mayor 15% 46.30% 1.17 29% SÍ SÍ SÍ Fuente: Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 30 90 ICR-MV-2020-043 Monto de Emisión de Obligaciones con Garantía General La empresa queda obligada a limitar su endeudamiento por el monto para emisiones amparadas con garantía general, de conformidad con lo establecido en el Artículo 13 de la Sección I, del Capítulo III, Título II, de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera. La relación porcentual del 80% establecida en este artículo deberá mantenerse hasta la total redención de las obligaciones, respecto del monto de las obligaciones en circulación. El incumplimiento de esta disposición dará lugar a declarar de plazo vencido a la emisión. Por lo tanto, la empresa limita su endeudamiento en 0.80 del total de activos menos las deducciones de la normativa. El certificado del Cálculo del Monto Máximo a Emitir proporcionado por la empresa con corte al 30 de marzo 2020 establece que cumple con el artículo mencionado anteriormente cuyo monto no redimido de obligaciones en circulación y monto a emitir representan 31.80% de los Activos menos las deducciones de la normativa: Activos Gravados, Activos Diferidos, Activos en Litigio, Derechos Fiduciarios, Inversiones en acciones en compañías nacionales o extranjeras. Riesgos Previsibles en el Futuro, acorde al literal g) del Art. 10, Sección II Criterios y Categorías, Capítulo II Calificación de Riesgo, del Título XVI Calificadora de Riesgo, de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera, también toma en consideración los riesgos previsibles en el futuro, los cuales se detallan a continuación: ▪ ▪ ▪ La implementación de posibles medidas arancelarias o salvaguardas que encarezca el costo de la materia prima importada, incrementando los costos de producción y a su vez generaría un incremento en los precios de comercialización del producto. El ingreso de nuevos competidores podría ocasionar una pérdida de participación del mercado en el que se desenvuelve la empresa. Un posible atraso al momento de desaduanizar los productos importados, generaría un atraso en la logística y los procesos implementados por la empresa. La Novena Emisión de Obligaciones de Productora Cartonera S.A. se encuentra respaldada sobre la calidad de los activos, su capacidad de ser liquidados y las cuentas por cobrar a empresas vinculadas a las que hace referencia el literal h) y i) del Artículo 10 de la Sección II Criterios y Categorías, Capítulo II calificación de Riesgo, del Título XVI Calificadora de Riesgo, de la Codificación de Resoluciones Monetarias, Financieras, de Valores y Seguros expedida por la Junta Política de Regulación Monetaria y Financiera; evaluando los estados financieros auditados por la firma BDO Ecuador Cía. Ltda. Consideraciones sobre los riesgos previsibles de la calidad de los activos que respaldan la emisión y su capacidad para ser liquidados. Los activos que respaldan la Novena Emisión de Obligaciones son: Cuentas por cobrar e inventarios: ▪ ▪ Uno de los riesgos que puede afectar la empresa en relación a la calidad de los activos que respaldan la emisión y su capacidad para ser liquidados, es el crecimiento de la morosidad de cartera de más de 360 días que presentó un saldo al 31 de marzo de 2020 de US$ 9,252,476.46 lo cual representa el 22.18% del total de la cartera. El seguro de cartera mitiga el riesgo, sin embargo, la morosidad de la misma afecta la liquidez de la empresa en el corto plazo. El inventario de la empresa representa el 17.79% de los activos totales, los riesgos implícitos en el mismo se mitigan a través de las distintas pólizas de seguro. Sin embargo, la proporción del inventario está directamente relacionada al crecimiento de la empresa; al ser el 2020 un año de decrecimiento económico el inventario tiende a disminuir consecuentemente. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 31 91 ICR-MV-2020-043 Consideraciones de riesgos cuando los activos que respaldan la emisión incluyan cuentas por cobrar a empresas vinculadas. ▪ El posible riesgo asociado a las cuentas por cobrar a empresas vinculadas se puede presentar con el crecimiento de la morosidad de cartera, ya que puede afectar a la generación de flujo de efectivo de la empresa. Al 31 de marzo de 2020 los Activos Totales de Productora Cartonera S.A. Ascendieron a US$ 186.34 millones, mientras que los activos menos deducciones fueron de US$ 102.83 millones, con un cupo de emisión disponible de US$ 82,270,010.78. ▪ ▪ ▪ ▪ ▪ ▪ ▪ El Efectivo y Equivalente de Efectivo fue de US$ 2,965,323 Las Cuentas y Documentos por Cobrar No Relacionadas fueron de US$ 40,077,354 Las Cuentas por Cobrar a partes Relacionadas fueron de US$ 9,476,906 Los Activos por impuestos corrientes tuvieron un saldo de US$ 6,628,553 El saldo de Inventario es de US$ 33,146,114 El Activo Fijo fue de US$ 88,314,257 Otros activos por US$ 3,451,823 Ing. Natalia Cortez Econ. Mario Zambrano Gerente General Analista PRODUCTORA CARTONERA S.A. MAYO 15, 2020 32 92 ICR-MV-2020-043 ANEXOS Productora Cartonera S.A., tiene el siguiente organigrama general: Gráfico 2. Organigrama General de Productora Cartonera S.A. Fuente/Elaboración: Productora Cartonera S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 33 93 ICR-MV-2020-043 Tabla 42. Estado Situación Financiera PRODUCTORA CARTONERA S.A. ESTADO DE SITUACIÓN FINANCIERA EXPRESADO EN US DOLARES ACTIVO (*) (*) (*) (**) (**) (**) 2016 2017 2018 2019 mar-19 mar-20 ANALISIS VERTICAL ANÁLISIS HORIZONTAL 2016 2017 2018 2019 mar-19 mar-20 20162017 20172018 20182019 mar 19 mar 20 13.88% 134,475,048 145,432,323 159,506,663 172,359,033 163,631,665 186,340,166 100.00% 100.00% 100.00% 100.00% 100.00% 100.00% 8.15% 9.68% 8.06% 58,715,641 60,787,571 78,880,196 83,037,640 83,630,616 98,025,909 43.66% 41.80% 49.45% 48.18% 51.11% 52.61% 3.53% 29.76% 5.27% 17.21% 748,681 745,977 1,324,778 3,457,915 900,504 2,965,323 0.56% 0.51% 0.83% 2.01% 0.55% 1.59% -0.36% 77.59% 161.02% 229.30% ACTIVOS FINANCIEROS 34,894,485 32,589,858 35,109,406 37,020,220 41,121,965 49,554,260 25.95% 22.41% 22.01% 21.48% 25.13% 26.59% -6.60% 7.73% 5.44% 20.51% INVENTARIOS 19,357,385 21,544,546 32,781,694 31,763,697 31,629,611 33,146,114 14.39% 14.81% 20.55% 18.43% 19.33% 17.79% 11.30% 52.16% -3.11% 4.79% 0.33% 0.00% 0.00% 0.00% 0.00% 0.00% -100.00% 2.24% 3.55% 3.44% 3.03% 3.84% 3.56% 71.72% 6.30% -4.84% 5.56% 68.86% 68.86% ACTIVO CORRIENTE EFECTIVO Y EQUIVALENTES DE EFECTIVO SERVICIOS Y OTROS PAGOS ANTICIPADOS ACTIVOS POR IMPUESTOS CORRIENTES ACTIVOS CORRIENTES MANTENIDOS PARA LA VENTA Y OPERACIONES DISCONTINUADAS OTROS ACTIVOS CORRIENTES ACTIVOS NO CORRIENTES PROPIEDAD, PLANTA Y EQUIPO OTROS ACTIVOS NO CORRIENTES 447,782 3,007,888 - 5,165,094 - - - - - 5,490,401 5,224,863 6,279,337 6,628,553 2,961,843 5,001,253 2,961,843 5,001,253 0.00% 0.00% 1.86% 2.90% 1.81% 2.68% 259,420 742,096 1,212,074 569,692 737,357 730,406 0.19% 0.51% 0.76% 0.33% 0.45% 0.39% 186.06% 63.33% -53.00% -0.94% 75,759,407 84,644,752 80,626,467 89,321,393 80,001,049 88,314,257 56.34% 58.20% 50.55% 51.82% 48.89% 47.39% 11.73% -4.75% 10.78% 10.39% 74,104,097 82,666,993 77,561,040 81,210,777 76,981,892 80,212,327 55.11% 56.84% 48.63% 47.12% 47.05% 43.05% 11.56% -6.18% 4.71% 4.20% 1,655,310 1,977,759 3,065,427 3,460,508 3,019,157 3,451,823 1.23% 1.36% 1.92% 2.01% 1.85% 1.85% 19.48% 54.99% 12.89% 14.33% 13.71% - - - 4,650,108 - 4,650,108 0.00% 0.00% 0.00% 2.70% 0.00% 2.50% 94,191,480 103,105,098 113,885,223 119,295,956 116,418,046 132,384,505 70.04% 70.90% 71.40% 69.21% 71.15% 71.04% 9.46% 10.46% 4.75% 57,906,370 60,711,446 77,777,567 82,884,741 81,171,866 78,400,059 43.06% 41.75% 48.76% 48.09% 49.61% 42.07% 4.84% 28.11% 6.57% -3.41% CUENTAS Y DOCUMENTOS POR PAGAR 31,404,762 29,142,893 36,634,283 17,683,594 30,455,799 18,584,965 23.35% 20.04% 22.97% 10.26% 18.61% 9.97% -7.20% 25.71% -51.73% -38.98% OBLIGACIONES CON INSTITUCIONES FINANCIERAS 10,575,802 11,289,828 10,992,129 49,953,817 29,158,747 21,637,757 7.86% 7.76% 6.89% 28.98% 17.82% 11.61% 6.75% -2.64% 354.45% -25.79% PORCIÓN CORRIENTE DE VALORES EMITIDOS 12,627,738 16,135,313 20,744,534 8,729,830 9,494,828 8,336,221 9.39% 11.09% 13.01% 5.06% 5.80% 4.47% 27.78% 28.57% -57.92% -12.20% 1,365,944 1,640,319 1,309,485 2,254,891 4,632,189 1.02% 1.13% 0.82% 1.31% 2.83% 0.00% 20.09% -20.17% 72.20% -100.00% 0.62% 0.87% 4.18% 0.01% 1.99% 12.89% 50.91% 429.24% -99.78% 638.07% 0.82% 0.86% 0.90% 2.46% 2.55% 3.12% 13.31% 15.09% 196.78% 39.37% 53.16% DOCUMENTOS Y CUENTAS POR COBRAR RELACIONADAS PASIVO PASIVO CORRIENTE OTRAS OBLIGACIONES CORRIENTES - 834,609 1,259,520 6,665,889 14,943 3,254,635 24,021,585 1,097,515 1,243,573 1,431,247 4,247,666 4,175,669 5,819,530 36,285,110 42,393,652 36,107,656 36,411,215 35,246,180 53,984,446 26.98% 29.15% 22.64% 21.13% 21.54% 28.97% 16.83% -14.83% 0.84% CUENTAS Y DOCUMENTOS POR PAGAR 9,802,873 27,224,165 17,531,759 13,673,806 12,494,687 11,357,559 7.29% 18.72% 10.99% 7.93% 7.64% 6.10% 177.72% -35.60% -22.01% -9.10% OBLIGACIONES CON INSTITUCIONES FINANCIERAS 4,215,230 1,273,551 1,175,418 8,466,384 2,411,493 19,380,927 3.13% 0.88% 0.74% 4.91% 1.47% 10.40% -69.79% -7.71% 620.29% 703.69% CUENTAS POR PAGAR DIVERSAS/RELACIONADAS 12,332,739 3,758,998 3,763,671 9.17% 2.58% 2.36% 0.00% 2.75% 0.00% -69.52% 0.12% -100.00% -100.00% PORCIÓN NO CORRIENTE DE VALORES EMITIDOS 1,200,000 1,250,000 5,541,667 4,500,000 7,660,300 13,510,925 0.89% 0.86% 3.47% 2.61% 4.68% 7.25% 4.17% 343.33% -18.80% 76.38% PROVISIONES POR BENEFICIOS A EMPLEADOS 2,297,065 2,870,804 2,356,825 2,638,398 2,447,479 2,735,977 1.71% 1.97% 1.48% 1.53% 1.50% 1.47% 24.98% -17.90% 11.95% 11.79% PASIVO DIFERIDO 6,334,034 6,016,134 5,738,316 7,132,627 5,738,316 6,999,058 4.71% 4.14% 3.60% 4.14% 3.51% 3.76% -5.02% -4.62% 24.30% 21.97% 0.08% 0.00% 0.00% 0.00% 0.00% 0.00% -100.00% CUENTAS POR PAGAR RELACIONADAS PORCION CORRIENTE DE PROVISIONES POR BENEFICIOS A EMPLEADOS PASIVO NO CORRIENTE OTROS PASIVOS NO CORRIENTES PATRIMONIO CAPITAL 103,169 - RESULTADOS ACUMULADOS - - - - 42,327,225 45,621,440 53,063,077 47,213,619 53,955,662 29.96% 29.10% 28.60% 30.79% 28.85% 28.96% 5.07% 7.78% 16.31% 14.28% 27,558,966 27,558,966 27,558,966 27,558,966 27,558,966 27,558,966 20.49% 18.95% 17.28% 15.99% 16.84% 14.79% 0.00% 0.00% 0.00% 0.00% 8 8 8 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 2,062,509 4,231,732 4,231,732 4,505,891 4,231,731 4,505,891 1.53% 2.91% 2.65% 2.61% 2.59% 2.42% 105.17% 0.00% 6.48% 6.48% 10,662,093 10,536,527 13,830,742 16,669,230 13,673,890 20,998,209 7.93% 7.24% 8.67% 9.67% 8.36% 11.27% -1.18% 31.26% 20.52% 53.56% 4,328,982 1,749,024 892,588 0.00% 0.00% 0.00% 2.51% 1.07% 0.48% 172,359,033 163,631,665 186,340,166 100.00% 100.00% 100.00% 100.00% 100.00% 100.00% RESULTADOS DEL EJERCICIO TOTAL PASIVO + TOTAL PATRIMONIO 4,493,904 40,283,568 APORTES DE SOCIOS O ACCIONISTAS PARA FUTURA CAPITALIZACIÓN RESERVAS - 134,475,048 145,432,323 159,506,663 0.00% -48.97% 8.15% 9.68% 8.06% 13.88% Fuente: Informes Auditados e Internos Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 34 94 ICR-MV-2020-043 Tabla 43. Estado de Resultados PRODUCTORA CARTONERA S.A. ESTADO DE RESULTADOS INTEGRALES EXPRESADO EN US DOLARES (*) (*) (*) (**) (**) ANÁLISIS VERTICAL (**) ANÁLISIS HORIZONTAL mar-19 20162017 20172018 20182019 mar 19 mar 20 2016 2017 2018 2019 mar-19 mar-20 Ingresos 103,074,088 120,385,091 155,348,300 169,617,961 46,923,097 43,697,171 100.00% 100.00% 100.00% 100.00% 100.00% 100.00% 16.79% 29.04% 9.19% -6.87% (-) Costos 90,437,195 102,509,765 134,288,716 141,819,206 39,702,678 34,986,691 87.74% 80.07% 13.35% 31.00% 5.61% -11.88% 12,636,893 17,875,326 21,059,584 27,798,755 7,220,419 8,710,480 12.26% 14.85% 13.56% 16.39% 15.39% 19.93% 41.45% 17.81% 32.00% 20.64% 7,860,670 9,439,925 11,358,956 13,616,908 3,662,195 5,055,952 7.63% 7.84% 7.31% 8.03% 7.80% 11.57% 20.09% 20.33% 19.88% 38.06% 4,776,223 8,435,401 9,700,628 14,181,847 3,558,223 3,654,528 4.63% 7.01% 6.24% 8.36% 7.58% 8.36% 76.61% 15.00% 46.20% 2.71% 258,002 193,589 398,071 515,026 39,260 20,997 0.25% 0.16% 0.26% 0.30% 0.08% 0.05% -24.97% 105.63% 29.38% -46.52% 3.26% GANANCIA BRUTA Gastos Operativos EBITDA Depreciaciones GANANCIA(PERDIDA) OPERATIVA - (UAII) 2016 2017 85.15% 2018 86.44% 2019 83.61% mar-19 84.61% 4,518,221 8,241,812 9,302,557 13,666,821 3,518,963 3,633,530 4.38% 6.85% 5.99% 8.06% 7.50% 8.32% 82.41% 12.87% 46.91% (-) Gastos Financieros 3,059,322 3,845,306 4,689,336 6,995,851 1,576,650 1,999,406 2.97% 3.19% 3.02% 4.12% 3.36% 4.58% 25.69% 21.95% 49.19% 26.81% (-) Otros Ingresos (Gastos), neto GANANCIA (PERDIDA) ANTES DE 15% A TRABAJADORES E IMPUESTO A LA RENTA 2,514,073 480,821 80,061 114,188 2.44% -0.29% -0.31% 0.05% -0.41% -0.26% -113.91% 37.48% -116.65% -40.92% 1,519,936 3.85% 3.36% 2.66% 3.98% 3.73% 3.48% 1.86% 2.12% 63.37% -13.10% 0.58% 0.50% 0.40% 0.60% 0.00% 0.00% 2.12% 63.37% 3.28% 2.86% 2.26% 3.38% 3.73% 3.48% 1.78% 2.12% 63.37% 1.07% 0.87% 0.50% 0.83% 0.00% 0.00% -5.23% -26.54% 82.81% 2.20% 1.99% 1.76% 2.55% 3.73% 3.48% 5.20% 14.70% 57.90% (-) Participación a Trabajadores UTILIDAD ANTES DE IMPUESTO (-) Impuesto a la Renta UTILIDAD NETA - 349,751 - 3,972,972 4,046,755 4,132,400 6,751,031 593,522 607,013 619,860 1,012,655 3,379,450 3,439,742 3,512,540 5,738,376 1,107,328 1,049,456 770,941 1,409,393 2,272,122 2,390,286 2,741,599 4,328,983 - 193,290 1,749,023 1,749,023 1,749,023 - 1,519,936 1,519,936 -13.10% -13.10% (*) CON INFORMACION AUDITADA (**) CON INFORMACION PROVISIONAL INTERNA Fuente: Informes Auditados e Internos Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 35 95 ICR-MV-2020-043 Tabla 44. Estado de Resultados Proyectado PRODUCTORA CARTONERA S.A. ESTADO DE RESULTADOS PROYECTADO EXPRESADO EN US DOLARES (*) 2018 R (**) 2019 (**) 2020 (**) 2021 (**) 2022 (**) 2023 (**) (**) 2024 2025 Total Ingresos 155,348,300 169,617,961 155,061,564 164,694,823 169,279,011 173,003,150 176,809,219 182,699,291 (-) Costos 134,288,716 141,819,206 124,380,381 132,370,331 135,021,021 137,562,171 140,151,485 143,623,394 Utilidad Bruta 21,059,584 27,798,755 30,681,183 32,324,492 34,257,991 35,440,978 36,657,734 39,075,897 (-) Gasto Operativos 11,358,956 13,616,908 15,896,324 13,732,832 14,115,077 14,425,609 14,742,972 398,071 515,026 250,149 217,010 212,670 208,417 204,248 (-) Depreciación Utilidad Operativa 9,302,557 (-) Gastos Financieros (+/-) Otros Ingresos / Gastos Utilidad antes de PAT e IMP. RENTA 4,689,336 6,995,851 480,821 80,061 - 4,132,400 (-)Participación Trabajadores UTILIDAD ANTES DE IMPUESTO 619,860 3,512,540 (-) Impuesto a la renta diferido Utilidad Neta 13,666,821 770,941 2,741,599 6,751,031 1,012,655 5,738,376 1,409,393 4,328,983 14,534,710 7,359,036 7,175,674 1,076,423 6,099,251 1,212,280 4,886,971 18,374,650 7,389,395 10,985,255 1,647,788 9,337,467 2,334,367 7,003,100 19,930,244 7,253,130 12,677,113 1,901,567 10,775,546 2,693,887 8,081,660 20,806,953 7,831,030 12,975,923 1,946,388 11,029,535 2,757,384 8,272,151 21,710,513 7,875,955 13,834,558 2,075,184 11,759,374 2,939,844 8,819,531 15,110,082 200,163 23,765,651 9,867,164 13,898,487 2,084,773 11,813,714 2,953,428 8,860,285 (**) CON INFORMACION PROVISIONAL INTERNA R: Real Fuente: Estructuración Financiera Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 36 96 ICR-MV-2020-043 Tabla 45. Necesidades Operativas de Fondos CÁLCULO DE NECESIDADES OPERATIVAS DE FONDOS Y FONDO DE MANIOBRA PARA PRODUCTORA CARTONERA S.A. 2018 2019 2020 2021 2022 2023 2024 2025 1,324,778 3,457,915 6,656,201 9,405,439 11,141,257 13,329,957 17,123,792 18,786,343 33,451,538 33,090,002 34,092,289 35,151,288 35,640,496 36,032,541 36,428,899 37,035,680 + Existencias 32,781,694 31,763,697 27,839,951 28,704,735 29,104,225 29,424,371 29,748,039 30,243,540 - Cuentas por Pagar Proveedores 36,634,283 17,683,594 27,594,512 28,451,672 28,847,640 29,164,964 29,485,779 29,976,911 1,431,247 4,247,666 4,332,619 4,419,272 4,507,657 4,597,810 4,689,766 4,783,562 29,492,480 46,380,354 36,661,310 40,390,518 42,530,680 45,024,096 49,125,186 51,305,090 CÁLCULO NOF + Caja A.C. + Clientes P.C. -Otros Pasivos Espontáneos NOF = Necesidades Operativa de Fondos 16,887,874 (9,719,044) 3,729,208 2,140,162 2,493,416 4,101,090 2,179,904 + Fondos Propios 45,621,440 53,063,077 54,058,286 57,116,920 60,376,650 63,359,882 66,407,238 68,395,922 + Deudas largo plazo 6,717,085 12,966,384 58,321,804 71,619,535 78,205,071 83,692,126 93,596,010 97,008,644 - Activo Inmovilizado e Intangible 77,561,040 81,210,777 82,898,245 84,098,245 85,598,245 86,798,245 87,998,245 89,198,245 (25,222,515) (15,181,316) 29,481,845 44,638,209 52,983,475 60,253,763 72,005,003 76,206,321 (54,714,995) (61,561,670) (7,179,464) 4,247,691 10,452,795 15,229,667 22,879,817 24,901,231 FINANCIACIÓN Incremento/Disminución NOF FONDO DE MANIOBRA F.M. = Fondo de Maniobra NOF-FM Fuente: Estructuración Financiera e Internos Productora Cartonera S.A. Elaboración: C.R. SUMMARATINGS S.A. Son los fondos necesarios para financiar las operaciones habituales en la empresa, puesto que se necesita dinero en Clientes (Cuentas por Cobrar), Existencias (Inventario) y el mantenimiento de una caja mínima; y son financiadas mayormente con las cuentas Proveedores y otros pasivos espontáneos (sin costo), cabe resaltar que no se toma en consideración las Obligaciones financieras con Instituciones Bancarias o la porción corriente de Obligaciones emitidas. Las NOF son una consecuencia directa de las políticas operativas de una empresa, si una empresa cambia su periodo de cobro, de pago, o su nivel de inventario, sus NOF también cambiarán. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 37 97 ICR-MV-2020-043 Tabla 46. Indicadores Macroeconómico 2015 2016 2017 2018 2019 Promedio Desv.Estd Muestral Z-Valor INDICADORES ECONÓMICOS Y SOCIALES Inflación anual (%) 3.4 1.1 -0.2 0.3 -0.1 0.90 1.49 -0.65 Crecimiento PIB real (%) 0.1 -1.2 2.4 1.3 -0.1 0.49 1.38 -0.43 -2.2 1.3 -0.3 -1.4 -0.07 -0.54 1.35 0.35 Déficit (Superávit) del PGE /PIB (%) -4.0 -5.6 -5.9 -3.7 -2.26 -4.26 1.48 1.35 Déficit (Superávit) del SPNF /PIB (%) -6.0 -7.3 -4.5 -1.2 -0.1 -3.81 3.08 1.21 Deuda pública interna / PIB (%) 12.6 12.5 14.2 12.5 14.75 13.31 1.08 1.34 Deuda pública externa / PIB (%) 20.4 25.7 30.4 32.6 38.02 29.43 6.72 1.28 28,162 29,886 34,743 39,980 44,537 6,850 1.32 48.7 43.3 50.8 65.2 61.8 8 0.95 995.5 994.9 621.3 641.1 677.6 172 -0.63 INDICADORES EXTERNOS Cuenta corriente / PIB (%) INDICADORES FISCALES INDICADORES MONETARIOS Y FINANCIEROS Crédito al sector privado OSD+OSF (millones $) 35,462 OTROS INDICADORES Precio del Petróleo WTI Promedio Anual EMBI-Riesgo País 54.0 786.1 Fuente: World Economic Forum. B.M. Transparency International. The Economist Intelligence Unit. INEC. BCE. Min. de Fin. Elaboración: C.R. SUMMARATINGS S.A. PRODUCTORA CARTONERA S.A. MAYO 15, 2020 38 98 Anexo 3 99 100 101 102 103 104 105 106 107 108 109 110 111 112 113 114 115 116 117 118 PRODUCTORA CARTONERA S.A. Estados Financieros Al 31 de diciembre de 2018 CONTENIDO: Informe de los Auditores Independientes. Estado de Situación Financiera. Estado de Resultados Integrales. Estado de Cambios en el Patrimonio. Estado de Flujos de Efectivo. Resumen de las Principales Políticas Contables. Notas a los Estados Financieros. Apéndice al Informe de los Auditores Independientes. 119 120 121 122 123 124 125 126 127 128 129 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 1. IDENTIFICACIÓN DE LA ENTIDAD Y ACTIVIDAD ECONÓMICA. Nombre de la entidad: Productora Cartonera S.A. RUC de la entidad: 0990012202001 Domicilio de la entidad: Km. 6.5 vía Durán – Tambo, Provincia del Guayas – Ecuador. Forma legal de la entidad: Sociedad Anónima. País de incorporación de la entidad: Ecuador. Descripción de la naturaleza de las operaciones de la entidad: Productora Cartonera S. A. (en adelante “la Compañía”) fue constituida el 19 de marzo de 1965 e inscrita en el Registro Mercantil el 24 de marzo del mismo año, en la ciudad de Durán – Ecuador. Su actividad principal es la fabricación y comercialización de cajas de cartón corrugado principalmente a compañías de los sectores industrial y comercial. Situación Económica Durante el año 2018, la situación económica del país ha presentado leves indicios de recuperación, sin embargo, los precios de exportación del petróleo, principal fuente de ingresos del Presupuesto General del Estado, no han recuperado niveles de años anteriores, lo cual continúa afectando la liquidez de ciertos sectores de la economía del país. Las autoridades continúan enfrentando esta situación y han implementado varias medidas económicas, entre las cuales tenemos: priorización de las inversiones, incremento de la inversión extranjera a través de alianzas público-privadas con beneficios tributarios, financiamiento del déficit fiscal mediante la emisión de bonos del Estado, obtención de financiamiento a través de organismos internacionales y gobiernos extranjeros (China), incremento en ciertos tributos, entre otras medidas. Si bien el esquema de salvaguardias, que se implementó para restringir las importaciones y mejorar la balanza comercial, se desmontó en junio del 2018, a partir de noviembre de este año se implementó un esquema de tasas arancelarias para ciertos productos en función de los pesos de los productos importados. 11 130 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Composición accionaria: Las acciones de la Compañía, están distribuidas de la siguiente manera: Nombre de los accionistas Acciones % Comercializadora de Papeles y Cartones Surpapel S.A. International Packaging Systems (Procarsa) B.V. Oscar Antonio Illinworth Guerrero 20,662,638 5,511,794 1,384,534 74.98 20.00 5.02 27,558,966 100.00 El control de la Compañía es ejercido por la Junta General de Accionistas. 2. IMPORTANCIA RELATIVA. La Compañía ha tomado en consideración circunstancias específicas que bajo su criterio cumplen sus propias consideraciones de importancia relativa, con el fin de asegurar que los estados financieros, políticas contables y notas, reflejan la preparación y revelación de todos los hechos y circunstancias relevantes. 3. ESTRUCTURA DE LAS NOTAS. Las notas a los estados financieros se encuentran presentadas de manera sistemática en función a su comprensibilidad y comparabilidad de acuerdo a lo establecido en la Norma Internacional de Contabilidad No. 1. Cada partida significativa del Estado de Situación Financiera, Estado de Resultados Integrales, Estado de Cambios en el Patrimonio y Estado de Flujos de Efectivo se encuentra referenciada a su nota. Cuando sea necesaria una comprensión adicional a la situación financiera de la Compañía, se presentaran partidas adicionales, encabezados y subtotales en los estados financieros. 4. RESUMEN DE LAS PRINCIPALES POLÍTICAS CONTABLES. Una descripción de las principales políticas contables utilizadas en la preparación de sus estados financieros se presenta a continuación: 4.1. Bases de presentación. Los presentes estados financieros han sido preparados de acuerdo con Normas Internacionales de Información Financiera (NIIF), emitidas por el Consejo de Normas Internacionales de Contabilidad (IASB por sus siglas en inglés), vigentes al 31 de diciembre de 2018 y 2017, así como por la disposición emitida por la Superintendencia de Compañías, Valores y Seguros el 28 de diciembre de 2017, respecto al uso de las tasas de interés de los bonos corporativos emitidos en el Ecuador para la estimación y registro de las provisiones de jubilación patronal y desahucio, lo cual difiere a lo establecido en la NIC 19 “Beneficios a empleados”, vigente a partir del 1 de enero del 2016, que indica que para la 12 131 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) estimación de dichas provisiones se debe considerar las tasas de rendimiento de los bonos corporativos de alta calidad emitidos en un mercado amplio y en la misma moneda y plazo en que se liquidarán dichas provisiones. La preparación de los estados financieros conforme a las Normas Internacionales de Información Financiera (NIIF) requiere el uso de ciertas estimaciones contables críticas. También exige a la Administración de la Compañía que ejerza su juicio en el proceso de aplicación de sus políticas contables. En la Nota 5, se revelan las áreas que implican un mayor grado de juicio o complejidad o en las cuales las hipótesis y estimaciones son significativas para los estados financieros. 4.2. Pronunciamientos contables y su aplicación. Los siguientes pronunciamientos contables han sido emitidos por el Consejo de Normas Internacionales de Contabilidad (IASB, por sus siglas en inglés): a. Las siguientes Normas son vigentes a partir del año 2018: Normas Fecha de aplicación obligatoria NIIF 9 “Instrumentos Financieros”: Clasificación y medición 1 de enero de 2018 NIIF 15 “Ingresos procedentes de contratos con Clientes” 1 de enero de 2018 CINIIF 22 “Transacciones en moneda extranjera y contraprestaciones anticipadas” 1 de enero de 2018 NIIF 2 “Pagos basados en acciones”: Aclaración de contabilización de ciertos tipos de transacciones de pagos basados en acciones 1 de enero de 2018 NIIF 4 “Contratos de seguros” 1 de enero de 2018 NIC 28 “Inversiones en asociadas y negocios conjuntos” 1 de enero de 2018 NIC 40 “Transferencia de propiedades de inversión” 1 de enero de 2018 b. Siguientes pronunciamientos contables han sido emitidos por el IASB, pero no han entrado en vigencia y son de aplicación obligatoria a partir de las fechas indicadas a continuación: 13 132 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Nuevas normas Fecha de aplicación obligatoria NIIF 16 "Arrendamientos" 1 de enero de 2019 Marco conceptual (revisado) 1 de enero de 2020 NIIF 17 “Contratos de seguros” 1 de enero de 2021 Nuevas interpretaciones CINIIF 23 “Incertidumbre sobre tratamiento de impuesto a las ganancias” Enmiendas a NIIF’s Fecha de aplicación obligatoria 1 de enero de 2019 Fecha de aplicación obligatoria NIIF 9 “Cláusulas de prepago con compensación negativa” 1 de enero de 2019 NIC 19 “Modificación, reducción o liquidación del plan” 1 de enero de 2019 NIIF 3 “Combinación de negocios” 1 de enero de 2019 Enmiendas a NIIF’s Fecha de aplicación obligatoria NIIF 11 “Acuerdos conjuntos” 1 de enero de 2019 NIC 12 “Impuesto sobre la renta” 1 de enero de 2019 NIC 23 “Costos por préstamos” 1 de enero de 2019 NIC 28 “Participaciones de largo plazo en asociadas y negocios conjuntos” 1 de enero de 2019 NIIF 10 “Estados financieros consolidados” Por determinar La Administración de la Compañía estima que la adopción de las nuevas normas, enmiendas a las NIIF y las nuevas interpretaciones antes descritas, no tendrán un impacto significativo en los estados financieros en el ejercicio de su aplicación inicial, pues gran parte de estas normas no son aplicables a sus operaciones. 14 133 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 4.3. Moneda funcional y de presentación. Las cifras incluidas en estos estados financieros y en sus notas se valoran utilizando la moneda del entorno económico principal en que la Compañía opera. La moneda funcional y de presentación de la Compañía es el Dólar de los Estados Unidos de América. 4.4. Clasificación de saldos en corrientes y no corrientes. En el Estado de Situación Financiera, los saldos se presentan en función a su vencimiento, como corrientes cuando es igual o inferior a doce meses, contados desde la fecha de cierre de los estados financieros y como no corrientes cuando es mayor a ese período. 4.5. Efectivo y equivalentes de efectivo. En este grupo contable se registra el efectivo en caja y bancos incluyendo las inversiones a corto plazo (menores a 3 meses de vigencia). Se miden inicial y posteriormente por su valor nominal. 4.6. Instrumentos financieros. Los activos financieros y pasivos financieros son reconocidos cuando la Compañía se convierte en una parte de las cláusulas contractuales del instrumento negociado. Los activos financieros y pasivos financieros son medidos inicialmente a valor razonable. Los costos de transacción que son directamente atribuibles a la adquisición o emisión de activos financieros y pasivos financieros (distintos de los activos financieros y pasivos financieros a valor razonable con cambios en resultados) son agregados o deducidos del valor razonable de los activos financieros y pasivos financieros, según sea apropiado, en el reconocimiento inicial. Los costos de transacción directamente atribuibles a la adquisición de activos financieros o pasivos financieros a valor razonable con cambios en resultados son reconocidos inmediatamente en resultados. Activos financieros: Todas las compras o ventas convencionales de activos financieros son reconocidas y dadas de baja en la fecha de contratación. Las compras o ventas convencionales de un activo financiero son compras o ventas bajo un contrato cuyas condiciones requieren la entrega del activo durante un periodo que generalmente está regulado o surge de una convención establecida en el mercado correspondiente. Todos los activos financieros reconocidos son posteriormente medidos en su totalidad, ya sea, a costo amortizado o a valor razonable, dependiendo de la clasificación dada a los activos financieros. 15 134 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Clasificación de activos financieros. Los activos financieros que cumplen las posteriormente medidos a costo amortizado: siguientes condiciones son se conserva dentro de un modelo de negocio cuyo objetivo es mantener los activos financieros para obtener los flujos de efectivo contractuales; y las condiciones contractuales del activo dan lugar, en fechas especificadas, a flujos de efectivo que son únicamente pagos del principal e intereses sobre el importe del principal pendiente. Los activos que cumplen las siguientes condiciones son posteriormente medidos a valor razonable con cambios en otro resultado integral (VRCCORI): se mantiene dentro de un modelo de negocio cuyo objetivo se logra obteniendo flujos de efectivo contractuales y vendiendo activos financieros; y las condiciones contractuales del activo dan lugar, en fechas especificadas, a flujos de efectivo que son únicamente pagos del principal e intereses sobre el importe del principal pendiente. Todos los otros activos financieros que no cumplen con las condiciones anteriores son posteriormente medidos a valor razonable con cambios en resultados (VRCCR). No obstante lo anterior, la Compañía puede realizar las siguientes elecciones irrevocables en el momento del reconocimiento inicial de un activo financiero: La Compañía podría irrevocablemente elegir presentar los cambios posteriores en el valor razonable en otro resultado integral para inversiones en instrumentos de patrimonio que, en otro caso, se medirían a valor razonable con cambios en resultados; La Compañía podría irrevocablemente designar un activo financiero que cumple los criterios de costo amortizado o valor razonable con cambios en otro resultado integral para medirlo a valor razonable con cambios en resultados si haciéndolo elimina o reduce significativamente una incongruencia de medición o reconocimiento. Costo amortizado y método de tasa de interés efectiva. El método de tasa de interés efectiva es un método que se utiliza para el cálculo del costo amortizado de un activo financiero y para la distribución del ingreso por intereses a lo largo del período correspondiente. Para los instrumentos financieros distintos de aquellos activos financieros con deterioro de valor crediticio comprados u originados, la tasa de interés efectiva es la tasa que descuenta exactamente los cobros de efectivo futuros estimados (incluyendo todas las comisiones y puntos básicos de interés, pagados o 16 135 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) recibidos por las partes del contrato, que integren la tasa de interés efectiva, los costos de transacción y cualquier otra prima o descuento) excluyendo las pérdidas crediticias esperadas, durante la vida esperada del activo financiero, o cuando sea apropiado, un período menor, con respecto al valor en libros bruto de un activo financiero en el momento de su reconocimiento inicial. Para activos financieros con deterioro de valor crediticio comprados u originados, se calcula una tasa de interés efectiva ajustada por calidad crediticia descontando los flujos de efectivo estimados, incluyendo pérdidas crediticias esperadas, al costo amortizado del activo financiero en su reconocimiento inicial. El costo amortizado de un activo financiero es el importe al que fue medido en su reconocimiento inicial un activo financiero, menos reembolsos del principal, más la amortización acumulada, utilizando el método de tasa de interés efectiva, de cualquier diferencia entre el importe inicial y el importe al vencimiento, ajustado por cualquier corrección de valor por pérdidas. Además, el valor en libros bruto de un activo financiero es el costo amortizado del activo financiero antes de ajustarlo por cualquier corrección de valor por pérdidas. El ingreso por intereses se reconoce usando el método de tasa de interés efectiva para activos financieros medidos a costo amortizado y a valor razonable con cambios en otro resultado integral. Para los instrumentos financieros distintos de aquellos activos financieros con deterioro de valor crediticio comprados u originados, el ingreso por interés se calcula aplicando la tasa de interés efectiva al valor en libros bruto de un activo financiero, excepto para activos financieros que han convertido posteriormente en activos con deterioro de valor crediticio. Para activos financieros que se convierten posteriormente en activos con deterioro de valor crediticio, el ingreso por intereses es reconocido aplicando la tasa de interés efectiva al costo amortizado del activo financiero. Si, en períodos de reporte posteriores, el riesgo de crédito del instrumento financiero con deterioro de valor crediticio mejora de manera tal que el activo financiero ya no tiene deterioro de valor crediticio, el ingreso por intereses se reconoce aplicando la tasa de interés efectiva al valor en libros bruto del activo financiero. Para los activos financieros con deterioro de valor crediticio comprados u originados, la Compañía reconoce el ingreso por intereses aplicando la tasa de interés efectiva ajustada por calidad crediticia al costo amortizado del activo financiero desde el reconocimiento inicial. El cálculo no revierte a la base bruta, incluso si el riesgo de crédito del activo financiero mejora posteriormente de modo que el activo financiero ya no tenga deterioro de valor crediticio. Los ingresos por intereses se reconocen en el estado de resultados y se incluye como ingresos financieros. 17 136 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Activos financieros con deterioro de valor crediticio. Un activo financiero está con deterioro de valor crediticio cuando han ocurrido uno o más eventos que tienen un impacto perjudicial sobre los flujos de efectivo futuros estimados de ese activo financiero. Evidencias de que un activo financiero está con deterioro de valor crediticio incluyen información observable sobre los sucesos siguientes: a. b. c. d. e. dificultades financieras significativas del emisor o del deudor; una infracción del contrato, tal como un incumplimiento o un suceso de mora; el prestamista del deudor por razones económicas o contractuales relacionadas con dificultades financieras del deudor, le ha otorgado a éste concesiones o ventajas que no le habría facilitado en otras circunstancias; se está convirtiendo en probable que el deudor entre en quiebra o en otra forma de reorganización financiera; o la desaparición de un mercado activo para el activo financiero en cuestión, debido a dificultades financieras. Política de castigo. La Compañía castiga un activo financiero cuando existe información que indica que la contraparte está en dificultades financieras severas y no existe una perspectiva realista de recupero, por ejemplo, cuando la contraparte ha sido puesta en liquidación o ha entrado en procedimientos de bancarrota, o en el caso de cuentas por cobrar clientes relacionados y no relacionados, cuando los importes han estado morosos por más de dos años, lo primero que ocurra primero. Los activos financieros castigados podrían todavía estar sujetos a actividades de cumplimiento bajo los procedimientos de recupero de la Compañía, teniendo en consideración asesoría legal cuando fuere apropiado. Cualquier recupero realizado se reconoce en resultados. Medición y reconocimiento de pérdidas crediticias esperadas. La medición de las pérdidas crediticias esperadas es una función de la probabilidad de incumplimiento, la severidad (es decir, la magnitud de la pérdida si existe un incumplimiento) y la exposición al incumplimiento. La evaluación de la probabilidad de incumplimiento y la severidad está basada en datos históricos ajustados por información futura como se describió anteriormente. En cuanto a la exposición al incumplimiento para activos financieros, esta está representada por el valor en libros bruto de los activos a la fecha de reporte; para compromisos de préstamos y contratos de garantía financiera, la exposición incluye el importe que se dispondrá en el futuro en la fecha de incumplimiento determinada sobre la base de tendencias históricas, el entendimiento de la Compañía de las específicas necesidades financieras futuras de los deudores, y otra información futura relevante. 18 137 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Para los activos financieros, la pérdida crediticia esperada se estima como la diferencia entre todos los flujos de efectivo contractuales que se adeudan al Grupo en conformidad con el contrato y todos los flujos de efectivo que la Compañía espera recibir, descontados a la tasa de interés efectiva original. Para un contrato de garantía financiera, ya que la Compañía está obligado a realizar pagos solamente en el evento de un incumplimiento por parte del deudor en conformidad con las cláusulas del instrumento que está garantizado, las insuficiencias de efectivo son pagos esperados a reembolsar al tenedor por una pérdida crediticia en la que incurre menos los importes que la Compañía espera recibir del tenedor, el deudor o un tercero. Para compromisos de préstamos sin utilizar, una pérdida crediticia es el valor presente de la diferencia entre los flujos de efectivo contractuales que se deben a la Compañía si el tenedor del compromiso de préstamo dispone del préstamo; y los flujos de efectivo que la Compañía espera recibir si dispone del préstamo. Cuando la PCE durante el tiempo de vida del activo se mide sobre una base colectiva para atender los casos en que la evidencia de aumentos significativos en el riesgo crediticio a nivel de instrumento individual puede no estar aún disponible, los instrumentos financieros se agrupan de la siguiente manera: Naturaleza de los instrumentos financieros (es decir, las cuentas comerciales, deudores varios, otros deudores de la Compañía son cada uno evaluados como un grupo separado. Los préstamos a partes relacionadas son evaluados por pérdidas crediticias esperadas sobre una base individual); Estatus de morosidad; Naturaleza, tamaño e industria de los deudores; Naturaleza de las garantías por cuentas por cobrar por arrendamientos; y Clasificaciones crediticias externas si estuvieren disponibles. La agrupación es revisada regularmente por la Administración de la Compañía para asegurarse que los integrantes de cada grupo continúen compartiendo similares características de riesgo crediticio. Si la Compañía ha medido la corrección de valor por pérdidas para un instrumento financiero a un importe equivalente a las PCE durante el tiempo de vida del activo en el período de reporte anterior, pero determina en el período de reporte actual que las condiciones para PCE durante el tiempo de vida del activo ya no se cumplen, la Compañía mide la corrección de valor por pérdidas a un importe equivalente a la PCE de los próximos doce meses a la fecha de reporte actual. Pasivos financieros e instrumentos de patrimonio. Clasificación como deuda o patrimonio. Los instrumentos de deuda y patrimonio emitidos por la Compañía se clasifican como pasivos financieros o como patrimonio de conformidad con la sustancia 19 138 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) del acuerdo contractual y las definiciones de pasivo financiero e instrumento de patrimonio. Instrumentos de patrimonio. Un instrumento de patrimonio es cualquier contrato que evidencie un interés residual en los activos de una entidad después de deducir todos sus pasivos. Los instrumentos de patrimonio emitidos por la Compañía se reconocen por los importes recibidos, neto de los costos directos de emisión. Pasivos financieros medidos posteriormente a costo amortizado. Los pasivos financieros que no sean: una contraprestación contingente de un adquirente en una combinación de negocios; mantenidos para negociar; o designados a VRCCR, son posteriormente medidos a costo amortizado usando el método de tasa de interés efectiva. El método de tasa de interés efectiva es un método que se utiliza para el cálculo del costo amortizado de un pasivo financiero y para la distribución del gasto por intereses a lo largo del período correspondiente. La tasa de interés efectiva es la tasa que descuenta exactamente los pagos de efectivo futuros estimados (incluyendo todas las comisiones y puntos básicos de interés, pagados o recibidos, que integren la tasa de interés efectiva, los costos de transacción y cualquier otra prima o descuento) durante la vida esperada del pasivo financiero, o cuando sea apropiado, un período menor, al costo amortizado de un pasivo financiero. Baja de activos y pasivos financieros. Un activo financiero se elimina cuando expiran los derechos a recibir los flujos de efectivo del activo o si la Compañía transfiere el activo a un tercero sin retener sustancialmente los riesgos y beneficios del activo. Un pasivo es eliminado cuando las obligaciones de la Compañía especificadas en el contrato se han liquidado. 4.6.1 Reconocimiento y medición posterior. Reconocimiento. La Compañía reconoce un activo o pasivo financiero en el estado de situación financiera a la fecha de la negociación y se reconocen cuando se compromete a comprar o vender el activo o pagar el pasivo. 20 139 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Medición inicial. Los activos y pasivos financieros son medidos inicialmente a su valor razonable más cualquier costo atribuible a la transacción, que de ser significativo, es reconocido como parte del activo o pasivo; siempre que el activo o pasivo financiero no sea designado como de valor razonable a través de ganancias y pérdidas. Con posterioridad al reconocimiento inicial la Compañía valoriza los mismos como se describe a continuación: Medición posterior. (a) Cuentas por cobrar. Posterior a su reconocimiento inicial se miden al costo amortizado aplicando el método de interés efectivo. En específico, la Compañía presenta las siguientes cuentas dentro de esta categoría: Clientes: Representadas principalmente por los derechos de cobro a clientes originados en ingresos de actividades ordinarias. Otras cuentas por cobrar: Representadas principalmente por los derechos de cobro a deudores relacionados o no relacionados originados en operaciones distintas de las actividades ordinarias. (b) Otros pasivos financieros. Representadas principalmente por los derechos de cobro a deudores relacionados o no relacionados originados en operaciones distintas de las actividades ordinarias. Posterior a su reconocimiento inicial se miden al costo amortizado aplicando el método de interés efectivo. Posterior a su reconocimiento inicial se miden al costo amortizado aplicando el método de interés efectivo. En específico, la Sucursal presenta las siguientes cuentas dentro de esta categoría: Proveedores: Representan las obligaciones de pago en favor de proveedores relacionados y no relacionadas adquiridos en el curso normal del negocio. Cuentas por pagar a partes relacionadas: Corresponden a obligaciones de pago principalmente por deudas que se generaron desde su constitución, que son exigibles en cualquier momento por parte del acreedor. Obligaciones con instituciones financieras: Se registran inicialmente a su valor nominal que no difieren de su valor razonable, pues están contratados a las tasas vigentes en el mercado. 21 140 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Emisión de obligaciones: Se miden inicialmente al valor razonable de la transacción y posteriormente a su costo amortizado utilizando el método de la tasa de interés efectiva. No existen costos de transacciones significativas incurridos al momento de su contratación. Los intereses devengados en estas operaciones se presentan en el Estado de Resultados Integrales bajo el rubro “Gastos Financieros”, los intereses pendientes de pago se presentan en el Estado de Situación Financiera, bajo el rubro “Obligaciones con instituciones financieras”. 4.7. Inventarios. En este grupo contable se registra los activos poseídos para ser vendidos, producidos y/o consumidos en el curso normal de la operación. Medición inicial.- los inventarios se miden por su costo; el cual incluye: precio de compra, aranceles de importación, otros impuestos no recuperables, transporte, almacenamiento, costos directamente atribuibles a la adquisición o producción para darles su condición y ubicación actual, después de deducir todos los descuentos comerciales, rebajas y otras partidas similares (incluye importaciones en tránsito). Medición posterior.- el costo de los inventarios se determina por el método promedio ponderado y se miden al costo o al valor neto realizable, el que sea menor. El valor neto realizable corresponde al precio de venta estimado en el curso normal del negocio menos los costos estimados para terminar su producción y los necesarios para llevar a cabo su venta. 4.8. Activos no corrientes mantenidos para la venta. Los activos no corrientes y los Grupos de activos para su disposición se clasifican como mantenidos para la venta si su valor en libros es recuperable a través de una operación de venta y no mediante su uso continuo. Esta condición se considera cumplida únicamente cuando la venta es altamente probable dentro del período de un año desde la fecha de clasificación y el activo (o Grupo de activos para su disposición) está disponible para la venta inmediata en su estado actual. Los activos no corrientes clasificados como mantenidos para la venta son calculados al menor del valor en libros y el valor razonable de los activos menos los costos de ventas. 22 141 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 4.9. Propiedades, planta y equipos. En este grupo contable se registra todo bien tangible adquirido para su uso en la producción o suministro de bienes y servicios, para arrendarlos a terceros o para propósitos administrativos, si, y sólo si: es probable que la entidad obtenga los beneficios económicos futuros derivados del mismo; y el costo del elemento puede medirse con fiabilidad. Medición inicial.- las propiedades, planta y equipos, se miden al costo, el cual incluye el precio de adquisición después de deducir cualquier descuento o rebaja; los costos directamente atribuibles a la ubicación del activo en el lugar y en las condiciones necesarias para que pueda operar de la forma prevista por la Administración y la estimación inicial de los costos de desmantelamiento y retiro, así como la rehabilitación del lugar sobre el que se asienta. Medición posterior.- las propiedades, planta y equipos se miden al costo menos la depreciación acumulada y el importe acumulado de las pérdidas por deterioro del valor, excepto los terrenos, edificios y maquinarias y equipos que se miden por su valor revaluado, que es su valor razonable en el momento de la revaluación, menos la depreciación acumulada y el importe acumulado de las pérdidas por deterioro de valor que haya sufrido. Las revaluaciones se harán con suficiente regularidad (cada tres o cinco años o en la fecha en la cual la Administración cuente con información de cambios significativos en el valor razonable de dichos activos), para asegurar que el importe en libros, en todo momento, no difiera significativamente del que podría determinarse utilizando el valor razonable al final del período sobre el que se informa. Las ganancias derivadas de un cambio en el valor razonable de las propiedades, planta y equipo se incluirán en los otros resultados integrales del período en que surjan, cuando se reduzca el importe en libros de un activo como consecuencia de una revaluación. Las pérdidas se reconocerán en otro resultado integral en la medida en que existiera saldo acreedor en el superávit de revaluación en relación con ese activo, en caso de ser insuficiente, dicha pérdida se registrará como un gasto del período. La Compañía evalúa la obsolescencia técnica o comercial procedente de los cambios o mejoras en la producción, o de los cambios en la demanda del mercado de los productos o servicios que se obtienen con el activo. Método de depreciación.- los activos empiezan a depreciarse cuando están disponibles para su uso y hasta que sean dados de baja, incluso si el bien ha dejado de ser utilizado. La depreciación es reconocida en el resultado del período con base en el método lineal sobre las vidas útiles estimadas por la Administración de la Compañía. 23 142 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Las vidas útiles y los valores residuales se han estimado como sigue: Descripción Edificios Maquinaria y equipos Muebles y enseres Equipos de computación Instalaciones Vehículos Herramientas (*) Vida útil Valor residual 20 a 30 años 5 a 30 años 3 a 10 años 3 a 5 años 30 años 5 años 5 años (*) (*) (*) (*) (*) (*) (*) A criterio de la Administración de la Compañía, estos activos se van a mantener hasta el término operativo de los mismos y, al no ser sujetos de venta a terceros, el valor residual asignado a los activos es cero o nulo. 4.10. Inversiones no corrientes. Inversiones en asociadas.- en este grupo contable se registra las inversiones realizadas en entidades sobre las que la Compañía ejerce influencia significativa pero no tiene control que, generalmente su participación accionaria esta entre el 20% y el 50% de los derechos de voto. Estas inversiones se miden inicialmente al costo de adquisición y posteriormente al costo menos cualquier pérdida por deterioro; no se reconocen pérdidas adicionales, a no ser que haya incurrido en obligaciones o realizado pagos en nombre de la asociada en la cual participa. Inversiones en otras Compañías.- en este grupo contable se registra las inversiones realizadas en entidades sobre las que la Compañía no ejerce influencia significativa y tienen una participación de hasta un 20% de los derechos de voto. Se miden inicialmente a su costo de adquisición y posteriormente a su valor razonable menos costos de venta. 4.11. Pasivos por beneficios a los empleados. Pasivos corrientes.- en este grupo contable se registran las obligaciones presentes con empleados como beneficios sociales (décimo tercer y cuarto sueldo, vacaciones, etc.); obligaciones con el IESS y participación a trabajadores. Se miden a su valor nominal y se reconocen en los resultados del período en el que se generan. El cálculo de la participación a trabajadores se realiza de acuerdo a las disposiciones legales vigentes; representa el 15% sobre la utilidad contable de la Compañía antes de liquidar el impuesto a la renta y se reconoce en los resultados del período. 24 143 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Pasivos no corrientes.- la Compañía tiene un plan de beneficio definido para jubilación patronal, normado y requerido por las leyes laborales ecuatorianas. Adicionalmente de acuerdo a las leyes vigentes, en los casos de terminación de la relación laboral por desahucio solicitado por el empleador o por el trabajador, el empleador bonificará al trabajador con el veinticinco por ciento del equivalente a la última remuneración mensual por cada uno de los años de servicios prestados a la misma Compañía o empleador, este beneficio se denomina desahucio. La Compañía determina anualmente las provisiones antes indicadas con base en estudios actuariales practicados por un profesional independiente y se reconocen con cargo a los costos y gastos (resultados) del año aplicando el método de costeo de crédito unitario proyectado y representan el valor presente de las obligaciones a la fecha del estado de situación financiera, el cual es obtenido descontando los flujos de salida de efectivo a una tasa de 8.50% anual equivalente a la tasa promedio de los bonos corporativos de alta calidad del Ecuador, que están denominados en la misma moneda en la que los beneficios serán pagados. Las hipótesis actuariales incluyen variables como son, en adición a la tasa de descuento, tasa de mortalidad, edad, sexo, años de servicios, remuneraciones, incrementos futuros de remuneraciones, tasa de rotación, entre otras. Las ganancias y pérdidas actuariales que surgen de los ajustes basados en la experiencia y cambios en los supuestos actuariales se cargan a otros resultados integrales en el periodo en el que surgen. Los costos de los servicios pasados se reconocen inmediatamente en resultados del año. Al cierre del año las provisiones cubren a todos los empleados que se encontraban trabajando para la Compañía. La Administración de la Compañía utiliza como tasa de descuento de estas provisiones la tasa promedio de los bonos corporativos de alta calidad del Ecuador pues considera que es la tasa que mejor presenta la realidad económica y el riesgo del país, así como también se alinea con los pronunciamientos del organismo de Control. 4.12. Provisiones. En este grupo contable se registra el importe estimado para cubrir obligaciones presentes ya sean legales o implícitas como resultado de sucesos pasados, por las cuales es probable que vaya a ser necesaria una salida de recursos para liquidarlas. Las provisiones son evaluadas periódicamente y se actualizan teniendo en consideración la mejor información disponible a la fecha de cierre de los estados financieros (incluye costo financiero si aplicare). 25 144 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 4.13. Impuestos. Activos por impuestos corrientes.- en este grupo contable se registran los créditos tributarios de impuesto al valor agregado e impuesto a la renta, así como los anticipos de impuesto a la renta que no han sido compensados. Pasivos por impuestos corrientes.- en este grupo contable se registran las obligaciones con la Administración Tributaria por impuesto al valor agregado, así como las retenciones en la fuente por pagar por impuesto al valor agregado e impuesto a la renta. Impuesto a las ganancias.- en este grupo contable se registra el impuesto a las ganancias corriente más el efecto de la actualización (liberación o constitución) de los activos y pasivos por impuestos diferidos. - Impuesto a las ganancias corriente.- se determina sobre la base imponible calculada de acuerdo con las disposiciones legales y tributarias vigentes al cierre del ejercicio contable. La tasa de impuesto a las ganancias para los años 2018 y 2017 ascienden al 25% tasa efectiva y 22%. Se mide a su valor nominal y se reconoce en los resultados del período en el que se genera. - Impuesto a las ganancias diferido.- se determina sobre las diferencias temporales que existen entre las bases tributarias de activos y pasivos con sus bases financieras; las tasas impositivas y regulaciones fiscales empleadas en el cálculo de dichos importes son vigentes al cierre del ejercicio contable. Se mide al monto que se estima recuperar o pagar a las autoridades tributarias y se reconoce en el resultado del período o en otros resultados integrales, dependiendo de la transacción que origina la diferencia temporaria. 4.14. Patrimonio. Capital social.- en este grupo contable se registra el monto aportado del capital. Se mide a su valor nominal. Reservas.- en este grupo contable se registran las apropiaciones de utilidades o constituciones realizadas por Ley, estatutos, acuerdos de Accionistas para propósitos específicos. Se miden a su valor nominal Resultados acumulados.- en este grupo contable se registran las pérdidas netas acumuladas y la utilidad del ejercicio, sobre las cuales los Accionistas no han sido objeto de absorción por resolución de Junta General de Accionistas. 4.15. Ingresos por actividades ordinarias. Los ingresos por ventas son reconocidos por la Compañía considerando el precio establecido en la transacción para el cumplimiento de cada una de las obligaciones de desempeño. 26 145 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) La Compañía reconoce el ingreso cuando se ha dado cumplimiento a las obligaciones de desempeño para la transferencia al cliente de los servicios comprometidos. Los ingresos son medidos al valor razonable de la consideración recibida o por recibir y representa los montos a recibir por los servicios provistos en el curso normal de los negocios, neto de los descuentos e impuestos relacionados. La Compañía reconoce los ingresos cuando el importe de los mismos puede ser valorado de manera fiable, y es probable que los beneficios económicos futuros vayan a fluir a la Compañía, según se describe a continuación: Ventas de bienes: la generación de ingresos ordinarios proviene principalmente de las ventas de cajas de cartón, papel, insumos, repuestos, tintas y desperdicios relacionadas a la actividad del negocio de la Compañía. Esto ocurre cuando el cliente obtiene el control de los bienes vendidos y no hay obligaciones de desempeño no separables pendientes de cumplirse. Se realizan generalmente al amparo de contratos celebrados con clientes o mediante acuerdos verbales, en los cuales se establecen acuerdos entre las partes tales como: precio, descuentos, bonificaciones, multas por incumplimientos, garantías, entre otros). El momento concreto en que un cliente obtiene el control, toma lugar cuando los productos han sido enviados al lugar indicado por el cliente, los riesgos de pérdida han sido transferidos al cliente y este ha aceptado los productos. 4.16. Costos y gastos. Costo de ventas. -en este grupo contable se registran todos aquellos costos incurridos para la generación de ingresos de actividades ordinarias; incluyen las pérdidas generadas por valor neto de realización y bajas de inventarios. Gastos.- en este grupo contable se registran los gastos, provisiones y pérdidas por deterioro de valor que surgen en las actividades ordinarias de la Compañía; se reconocen de acuerdo a la base de acumulación o devengo y son clasificados de acuerdo a su función como: de administración, de venta, financieros y otros. 4.17. Utilidad básica por acción. La utilidad por acción básica ha sido calculada sobre la base del promedio ponderado de las acciones comunes en circulación a la fecha del estado de situación financiera. Al 31 de diciembre de 2018 y 2017, la Compañía no tiene instrumentos financieros con efecto dilutivo por lo que la utilidad básica y diluida por acción son las mismas. 27 146 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 4.18. Segmentos de operación Un segmento de negocio es un componente diferenciable de una empresa que suministra un producto o servicio individual o un grupo de productos o servicios afines, y que está sujeto a riesgos y rentabilidad que son diferentes a los de otros segmentos de negocios. Un segmento geográfico es un componente diferenciable de una compañía, que está dedicado a suministrar productos o servicios dentro de un entorno económico particular y que está sujeto a riesgos y rentabilidad que son diferentes a los de los componentes que operan en otros entornos económicos. En la determinación de los segmentos, se consideran a la estructura organizacional y gerencial, así como sus sistemas internos de reporte financiero. La Compañía ha determinado que opera en un único segmento reportable, el segmento de cartón corrugado. 4.19. Medio ambiente. Las actividades de la Compañía no se encuentran dentro de las que pudieren afectar al medio ambiente. Al cierre de los presentes estados financieros no existen obligaciones para resarcir daños y/o restauración de ubicación actual. 4.20. Estado de flujos de efectivo. Los flujos de efectivo de actividades de operación incluyen todas aquellas actividades relacionados con el giro del negocio, además de ingresos y egresos financieros y todos aquellos flujos que no están definidos como de inversión o financiamiento. 4.21. Cambios en políticas y estimaciones contables. Los estados financieros al 31 de diciembre de 2018, no presentan cambios en políticas y estimaciones contables respecto a los estados financieros al 31 de diciembre de 2017, excepto por las modificaciones realizadas por la entrada en vigencia de la NIIF 9 y NIIF 15 desde el 1 de enero de 2018, ver Nota 7. 5. ESTIMACIÓN Y JUICIOS ADMINISTRACIÓN. O CRITERIOS CRÍTICOS DETERMINADOS POR LA La Compañía efectúa estimaciones y supuestos respecto del futuro; por definición, muy pocas veces serán iguales a los resultados reales. Estas estimaciones y supuestos son continuamente evaluados y se basan en la experiencia histórica y otros factores, incluyendo la expectativa de ocurrencia de eventos futuros que se consideran razonables de acuerdo a las circunstancias. Las estimaciones y supuestos más significativos efectuados por la Administración se presentan a continuación: 28 147 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Provisión por cuentas incobrables.- El importe de las pérdidas crediticias esperadas (PCE) es actualizado en cada fecha de reporte para reflejar los cambios en el riesgo de crédito desde el reconocimiento inicial del correspondiente activo financiero. La Compañía siempre reconoce PCE durante el tiempo de vida del activo para las cuentas por cobrar comerciales, deudores varios y otros deudores. Las pérdidas crediticias esperadas en estos activos financieros son estimadas usando una matriz de provisiones basado en la experiencia histórica de pérdidas crediticias de la Compañía, ajustada por factores que son específicos a los deudores, condiciones económicas generales y una evaluación tanto de la actual, así como también, de la presupuestada dirección de las condiciones en la fecha de reporte, incluyendo el valor del dinero en el tiempo cuando se apropiado. Para todos los otros instrumentos financieros, la Compañía reconoce PCE durante el tiempo de vida del activo cuando ha habido un aumento significativo en el riesgo de crédito desde el reconocimiento inicial. Si, por otro lado, riesgo de crédito en el instrumento financiero no ha aumentado significativamente desde el reconocimiento inicial, la Compañía mide la corrección de valor por pérdidas para ese instrumento financiero a un importe igual a las pérdidas crediticias esperadas en los próximos doce meses. La evaluación de si deberían ser reconocidas pérdidas crediticias esperadas (PCE) durante el tiempo de vida del activo está basada en aumentos significativos en la probabilidad o riesgo de un incumplimiento que ocurra desde el reconocimiento inicial en lugar de sobre la evidencia de un activo financiero con deterioro de valor crediticio a la fecha de reporte o que ocurra un incumplimiento. Las PCE durante el tiempo de vida del activo representan las pérdidas crediticias esperadas que resultarán de todos los posibles eventos de incumplimiento durante la vida esperada de un instrumento financiero. En contraste, las PCE esperadas en los próximos doce meses representa la porción de las PCE durante el tiempo de vida del activo que se espera resulten de eventos de incumplimiento sobre un instrumento financiero que sea posible dentro de los 12 meses después de la fecha de reporte. Provisión por obsolescencia de inventarios. - al final de cada período contable se evalúa la existencia de evidencia objetiva de deterioro de sus inventarios comparando el saldo en libros y el valor recuperable resultante del análisis de obsolescencia tomando en cuenta fechas de caducidad y tiempo máximo de stock de inventarios; cuando el valor en libros de los activos excede su valor futuro de recuperación se considera deterioro. El valor del deterioro se reconoce en una cuenta correctora del activo y en los resultados del período. Provisión por valor neto realizable de inventarios.- al final de cada período contable se evalúa la existencia evidencia objetiva de que no se podrá recuperar el costo de los inventarios comparando el saldo en libros y el valor neto realizable tomando en cuenta los precios de venta menos los costos de venta para productos terminados y los precios de venta menos los costos de conversión y los costos de venta para materias primas; cuando el valor en libros de los activos excede su valor neto de realización se considera deterioro. El valor del deterioro se reconoce en una cuenta correctora del activo y en los resultados del período. 29 148 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Impuestos diferidos. - al final de cada período contable se evalúa el valor a reconocer como activos por impuestos diferidos en la medida que es probable la realización del correspondiente beneficio fiscal, a través de su compensación con el pago de impuestos fiscales futuros. Vidas útiles y valores residuales.- al final de cada período contable se evalúan las vidas útiles estimadas y los valores residuales de sus activos depreciables o amortizables (excluyendo los de valor inmaterial); cuando ocurre un evento que indica que dichas vidas útiles o valores residuales son diferente a las estimadas anteriormente, se actualizan estos datos y los correspondientes ajustes contables de manera prospectiva. Deterioro de activos no corrientes.- La Compañía evalúa periódicamente si existen indicadores que alguno de sus activos pudiese estar deteriorado de acuerdo con la NIC 36 “Deterioro del Valor de los Activos”. Si existen tales indicadores se realiza una estimación del monto recuperable del activo. En el caso de la plusvalía y de los activos intangibles que posean vidas útiles indefinidas, los importes recuperables se estiman anualmente. El importe recuperable de un activo es el mayor valor entre el valor justo de un activo o unidad generadora de efectivo menos los costos de venta y su valor en uso, y es determinado para un activo individual a menos que el activo no genere entradas de efectivo que son claramente independientes de otros activos o grupos de activos. Cuando el valor en libros de un activo excede su monto recuperable, el activo es considerado deteriorado y es disminuido hasta alcanzar su monto recuperable. Al evaluar el valor en uso, los flujos de efectivo futuros estimados son descontados usando una tasa de descuento antes de impuesto que refleja las evaluaciones actuales de mercado, del valor tiempo del dinero y los riesgos específicos al activo. Para determinar el valor justo menos costos de venta, se usa un modelo de valuación apropiado. Estos cálculos son corroborados por múltiplos de valuación u otros indicadores de valor justo disponibles. Las pérdidas por deterioro del valor de un activo no financiero son reconocidas con cargo a resultados en las categorías de gastos asociados a la función del activo deteriorado, excepto por propiedades anteriormente reevaluadas donde la reevaluación fue llevada al patrimonio. En este caso, el deterioro también es reconocido con cargo a patrimonio hasta el monto de cualquier reevaluación anterior. Para activos, excluyendo los de valor inmaterial, se realiza una evaluación anual respecto de si existen indicadores de que la pérdida por deterioro reconocida anteriormente podría ya no existir o haber disminuido. Si existe tal indicador, la Compañía estima el monto nuevo recuperable. Una pérdida por deterioro anteriormente reconocida es reversada solamente si ha habido un cambio en las estimaciones usadas para determinar el monto recuperable del activo desde la última vez que se reconoció una pérdida por deterioro. 30 149 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Si ese es el caso, el valor en libros del activo es aumentado hasta alcanzar su monto recuperable. Este monto aumentado no puede exceder el valor en libros que habría sido determinado, neto de depreciación, si no se hubiese reconocido una pérdida por deterioro del activo en años anteriores. Tal reverso es reconocido con abono a resultados, a menos que un activo sea registrado al monto reevaluado; en ese caso el reverso es tratado como un aumento de reevaluación. Una pérdida por deterioro en relación con el menor valor de inversiones no se reversa. Valor razonable de activos y pasivos.- en ciertos casos los activos y pasivos deben ser registrados a su valor razonable, que es el monto por el cual un activo puede ser comprado o vendido, o el monto por el cual un pasivo puede ser incurrido o liquidado en una transacción actual entre partes debidamente informadas, en condiciones de independencia mutua, distinta de una liquidación forzosa, utilizando para esto precios vigentes en mercados activos, estimaciones en base a la mejor información disponible u otras técnicas de valuación; las modificaciones futuras se actualizan de manera prospectiva. 6. POLÍTICA DE GESTIÓN DE RIESGOS. La Administración de la Compañía es la responsable de establecer, desarrollar y dar seguimiento a las políticas de gestión de riesgos con el objetivo de identificar, analizar, controlar y monitorear los riesgos enfrentados por la Compañía. La Compañía revisa regularmente las políticas y sistemas de administración de riesgo a fin de que reflejen los cambios en las condiciones de mercado y en sus actividades, logrando la obtención de un ambiente de control disciplinado y constructivo, en el cual todos los empleados entiendan sus roles y obligaciones. La Compañía clasifica y gestiona los riesgos de instrumentos financieros de la siguiente manera: Riesgo de crédito. El riesgo de crédito surge del efectivo y equivalentes de efectivo y depósitos en bancos e instituciones financieras, así como de la exposición al crédito de los clientes, que incluye a los saldos pendientes de las cuentas por cobrar y a las transacciones comprometidas. Respecto de bancos e instituciones financieras, sólo se acepta a instituciones cuyas calificaciones de riesgo independientes determinen niveles de solvencia que garanticen estabilidad y respaldo a la Compañía. En relación a los clientes, la Compañía posee políticas de concesión de créditos y los clientes más significativos son grupos sólidos y que tienen su situación de créditos directamente acompañados y monitoreados por la alta administración de la Compañía. 31 150 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Respecto a los bancos e instituciones financieras donde se mantiene el efectivo y sus equivalentes, tienen calificaciones de riesgo independiente que denotan niveles de solvencia y respaldo adecuados; dichas calificaciones en general superan la calificación "A". Riesgo de liquidez. Es el riesgo de que una entidad encuentre dificultad para cumplir con obligaciones asociadas con pasivos financieros que se liquiden mediante la entrega de efectivo u otro activo financiero. El enfoque de la Compañía para administrar la liquidez es contar con los recursos suficientes para cumplir con sus obligaciones cuando vencen, tanto en condiciones normales como de tensión, sin incurrir en pérdidas inaceptables o arriesgar la reputación de la Compañía. El índice de liquidez de la Compañía, fue como sigue: Activo corriente Pasivo corriente Índice Diciembre 31, 2018 Diciembre 31, 2017 78,880,196 76,865,709 1.02 60,787,571 60,711,446 1.00 A continuación, se resumen los vencimientos contractuales de los pasivos financieros no derivados de acuerdo a las bandas de tiempo más apropiadas determinadas por la Administración: Año terminado en diciembre 31, 2018: Cuentas por pagar no relacionadas Cuentas por pagar a partes relacionadas Obligaciones financieras Obligaciones emitidas Año terminado en diciembre 31, 2017: Cuentas por pagar no relacionadas Cuentas por pagar a partes relacionadas Obligaciones financieras Obligaciones emitidas Corriente entre 1 y 12 meses No corriente más de 12 meses 35,722,425 6,665,889 10,992,129 20,744,534 18,443,617 3,763,671 1,175,418 5,541,667 74,124,977 28,924,373 29,142,893 1,259,520 11,289,828 16,135,313 27,224,165 3,758,998 1,273,551 1,250,000 57,827,554 33,506,714 32 151 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) El índice deuda - patrimonio de la Compañía, fue como sigue: Diciembre 31, 2018 Diciembre 31, 2017 Total pasivos Menos efectivo y equivalentes de efectivo 113,885,223 (1,824,778) 103,105,098 (745,977) Total deuda neta 112,060,445 102,359,121 45,621,440 42,327,225 2.46 2.42 Total patrimonio neto Índice de deuda - patrimonio neto Riesgo de mercado. Es el riesgo de que el valor razonable o los flujos de efectivo futuros de un instrumento financiero puedan fluctuar como consecuencia de variaciones en los precios de mercado. El riesgo de mercado comprende tres subtipos de riesgo: riesgo de tasa de cambio, riesgo de tasa de interés y otros riesgos de precio. La Compañía clasifica y gestiona el riesgo de mercado en los siguientes subtipos de riesgo: Riesgo de tasa de interés.- es el riesgo de que el valor razonable o los flujos de efectivo futuros de un instrumento financiero puedan fluctuar como consecuencia de variaciones en las tasas de interés de mercado. Al 31 de diciembre de 2018 y 2017, la Compañía considera fluctuaciones razonablemente posibles a los cambios de tasas de interés en un rango de +-0.50%, situación que en el estado de resultados no tiene efectos significativos, por lo tanto, realizar un análisis de sensibilidad carece de representatividad. Riesgo de tasa de cambio.- es el riesgo de que el valor razonable o los flujos de efectivo futuros de un instrumento financiero puedan fluctuar como consecuencia de variaciones en las tasas de cambio de una moneda extranjera. Al 31 de diciembre de 2018 y 2017, la Compañía no realiza transacciones significativas en moneda extranjera. Otros riesgos de precio.- los otros riesgos de precio de los instrumentos financieros surgen, por ejemplo, de variaciones en los precios de las materias primas cotizadas o de los precios de los instrumentos de patrimonio. Al 31 de diciembre de 2018 y 2017, la Compañía no realiza transacciones relacionadas con materias primas cotizadas o instrumentos de patrimonio. 33 152 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) 7. DECLARACIÓN SOBRE EL CUMPLIMIENTO DE NIIF 9 Y NIIF 15. Al 01 de enero de 2018, la Compañía ha realizado la implementación de NIIF 9 – Instrumentos Financieros y NIIF 15 – Ingresos de Actividades Ordinarias Procedentes de Contratos con Clientes, con un período de transición que comprende desde el 1 de enero al 31 de diciembre de 2017 y aplicación total a partir del 1 de enero de 2018. A continuación, se detalla la aplicación de las nuevas normas contables, interpretaciones y enmiendas aplicables a contar de 2018: NIIF 9 “Instrumentos financieros”. La NIIF 9 entró en vigor a contar del 1 de enero de 2018, en reemplazo de la NIC 39, y su aplicación no ha generado impactos significativos en los estados financieros. La Compañía llevó a cabo una evaluación detallada de los tres aspectos de la norma y de su impacto en los estados financieros, el cual se resume como sigue: (i) Clasificación y medición. Con base en la evaluación realizada, la Compañía ha determinado que los nuevos requerimientos de clasificación no tienen un impacto sobre la contabilización de sus activos financieros. Los préstamos y cuentas por cobrar se mantienen para obtener los flujos de efectivo contractuales que representan únicamente pago de principal e intereses, por lo tanto, cumplen los criterios para ser medidos a costo amortizado bajo NIIF 9. Las inversiones en instrumentos de patrimonio clasificadas como disponibles para la venta continuarán midiéndose a valor razonable con cambios en otro resultado integral, exceptuando aquellas para las cuales el costo representa la mejor estimación del valor razonable. (ii) Deterioro del valor. La norma permite aplicar un enfoque simplificado para cuentas por cobrar comerciales, activos contractuales o cuentas por cobrar por arrendamientos, de modo que el deterioro se registre siempre en referencia a las pérdidas esperadas durante toda la vida del activo. La Compañía eligió aplicar esta política para los activos financieros señalados. Al 1 de enero de 2018, producto de la aplicación del nuevo modelo de deterioro de valor, la Compañía no requiere reconocer un efecto en el estado de resultados. (iii) Contabilidad de cobertura. Al aplicar por primera vez la NIIF 9, la Compañía podía elegir como política contable seguir aplicando los requisitos de contabilidad de cobertura de la NIC 39, en lugar de los requisitos de la NIIF 9, hasta el momento en que se publique y adopte la normativa relativa a “macro - coberturas”. La Compañía escogió 34 153 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) aplicar los nuevos requerimientos de la NIIF 9 en la fecha de su adopción, esto es, 1 de enero de 2018. Al 1 de enero de 2018, la aplicación del nuevo modelo de contabilidad de coberturas no ha tenido impacto en los estados financieros de la Compañía. NIIF 15 “Ingresos de actividades ordinarias procedentes de contratos con clientes”. La Compañía llevó a cabo un proyecto de implementación, para identificar y medir los posibles impactos de la aplicación de la NIIF 15 en sus estados financieros. Este proyecto involucró la identificación de todos los flujos de ingresos de actividades ordinarias de la Compañía, conocimiento de las prácticas tradicionales del negocio, una evaluación exhaustiva de cada tipología de contratos con clientes y la determinación de la metodología de registro de estos ingresos bajo las normas vigentes. La evaluación se desarrolló con especial atención en aquellos contratos que presentan aspectos claves de la NIIF 15 y características particulares de interés de la Compañía, tales como: identificación de las obligaciones contractuales; contratos con múltiples obligaciones y oportunidad del reconocimiento; contratos con contraprestación variable; componente de financiación significativo, análisis de principal versus agente; existencia de garantías de tipo servicio; y capitalización de los costos de obtener y cumplir con un contrato. Con base en la naturaleza de los bienes y servicios ofrecidos y las características de los flujos de ingresos señaladas. Al 1 de enero de 2018, producto de la aplicación del nuevo modelo de reconocimientos de los ingresos, la Compañía no requiere reconocer un efecto en sus resultados acumulados. 8. CATEGORÍAS DE INSTRUMENTOS FINANCIEROS. A continuación se presentan los saldos libros de cada categoría de instrumentos financieros al cierre de cada ejercicio contable: Clasificación Activos financieros Grupo Efectivo y bancos Cuentas por cobrar no relacionados Cuentas por cobrar a partes relacionadas Tipo Saldos en bancos A su valor razonable con con cambios en cambios resultados en ORI - - Corriente Corriente A costo amortizado 1,824,778 33,451,538 - - 1,157,868 35 154 PRODUCTORA CARTONERA S.A. Resumen de las Principales Políticas Contables (Expresadas en U.S. dólares) Clasificación Otros pasivos financieros Grupo Cuentas por pagar no relacionadas Cuentas por pagar a partes relacionadas Obligaciones emitidas Obligaciones financieras Tipo A su valor razonable con con cambios en cambios resultados en ORI A costo amortizado Corriente No corriente Corriente No corriente Corriente No corriente Corriente No corriente - 35,722,425 18,443,617 6,665,889 3,763,671 20,744,534 5,541,667 10,992,129 1,175,418 - 36 155 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 9. EFECTIVO Y EQUIVALENTES DE EFECTIVO. Un resumen de esta cuenta, fue como sigue: Caja Bancos (1) 10. (1) Diciembre 31, 2018 Diciembre 31, 2017 262,862 1,061,916 123,257 622,720 1,324,778 745,977 Al 31 de diciembre de 2018 y 2017, representan saldos en cuentas corrientes en bancos locales y del exterior, los cuales no generan intereses y no tienen restricciones para su uso. INVERSIONES CORRIENTES. Un resumen de esta cuenta, fue como sigue: Banco Pichincha C.A.: Inversión al 8.25% de interés nominal anual y vencimiento en noviembre de 2019. 11. Diciembre 31, 2018 Diciembre 31, 2017 500,000 - Diciembre 31, 2018 Diciembre 31, 2017 36,463,569 1,013,988 522,401 811,955 30,499,211 1,173,252 475,741 1,244,646 38,811,913 (5,360,375) 33,392,850 (5,240,375) 33,451,538 28,152,475 CUENTAS POR COBRAR NO RELACIONADAS. Un resumen de esta cuenta, fue como sigue: Clientes Anticipos a proveedores Préstamos a empleados Otras (1) (2) (-) Deterioro de créditos acumulados (3) 37 156 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) (1) Al 31 de diciembre de 2018 y 2017, representan créditos otorgados por la venta de productos terminados con vencimiento promedio en 120 días, los cuales no generan intereses. Un detalle, es como sigue: Diciembre 31, 2018 Diciembre 31, 2017 33,862,591 2,600,978 27,401,421 3,097,790 36,463,569 30,499,211 Locales Exterior Un detalle de la antigüedad de los saldos de cuentas por cobrar a clientes, fue como sigue: Antigüedad Por vencer Vencidas: De 1 a 90 días De 91 a 180 días De 181 a 360 días Más de 361 días Diciembre 31, 2018 Saldo Deterioro Diciembre 31, 2017 Saldo Deterioro 20,536,538 - 15,166,786 - 6,807,042 775,437 910,707 7,433,845 (5,360,375) 6,431,088 570,791 834,355 7,496,191 (5,240,375) 36,463,569 (5,360,375) 30,499,211 (5,240,375) (2) Al 31 de diciembre de 2018 y 2017, representan anticipos efectuados para la compra de bienes y servicios. Al cierre del ejercicio 2018, incluyen US$495,270 de anticipos que no se han liquidado y que provienen de períodos anteriores. (3) Los movimientos del deterioro acumulado de créditos incobrables, fueron como sigue: Diciembre 31, 2018 Diciembre 31, 2017 Saldo inicial Provisión del año (5,240,375) (120,000) (5,100,735) (140,000) Saldo final (5,360,375) (5,240,375) 38 157 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 12. INVENTARIOS. Un resumen de esta cuenta, fue como sigue: Materias primas Productos terminados Materiales, suministros y repuestos Productos en proceso Importaciones en tránsito Diciembre 31, 2018 Diciembre 31, 2017 23,857,097 2,192,775 5,657,676 83,298 1,410,918 12,500,639 1,498,227 5,420,562 240,137 2,305,050 33,201,763 (420,069) 21,964,615 (420,069) 32,781,694 21,544,546 (1) (2) (2) (-) Provisión por obsolescencia 13. (1) Al 31 de diciembre de 2018 y 2017, incluyen principalmente bobinas de papel kraft liner por US$11,137,974 y US$5,538,396 y liner blanco por US$3,529,311 y US$2,065,860; respectivamente. (2) Al 31 de diciembre de 2018 y 2017, los inventarios de materias primas y productos terminados se encuentran garantizando obligaciones bancarias con una institución bancaria local (Nota 17). ACTIVOS NO CORRIENTES MANTENIDOS PARA LA VENTA. Al 31 de diciembre de 2018, corresponde al costo neto en libros de la Máquina Laminadora de Fibra Sólida, sobre la cual de acuerdo a lo establecido en la Acta de Junta General Extraordinaria y Universal de Accionistas de fecha 27 de diciembre de 2018, se resolvió poner en venta dicha maquinaria. El 17 de enero de 2019, la Compañía celebró un contrato de acuerdo de voluntades con Latin Pack S.A., para la compra y venta del activo en US$2,960,000. 39 158 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 14. PROPIEDADES, PLANTA Y EQUIPOS. Un resumen de esta cuenta, fue como sigue: Propiedades, planta y equipos, costo: Terrenos Maquinarias y equipos Edificios Equipos de computación Muebles y enseres Herramientas Vehículos Instalaciones Obras en curso (1) (1) (1) (1) Diciembre 31, 2018 Diciembre 31, 2017 9,890,743 43,177,648 21,171,331 132,414 187,650 1,149,412 135,423 385,872 1,330,547 9,890,743 33,697,373 21,580,051 139,080 216,845 763,508 124,742 326,262 15,928,389 77,561,040 82,666,993 Al 31 de diciembre de 2018 y 2017, terrenos, edificios y maquinarias y equipos respaldan créditos que la Compañía mantiene con instituciones bancarias bajo hipotecas y prendas industriales (Nota 17). Un resumen del costo de propiedades, planta y equipos, fueron como sigue: Propiedades, planta y equipos, costo: Terrenos Maquinarias y equipos Edificios Equipos de computación Muebles y enseres Herramientas Vehículos Instalaciones Obras en curso Diciembre 31, 2018 Diciembre 31, 2017 9,890,743 56,792,334 23,604,469 2,056,729 977,241 1,481,336 275,567 491,181 1,330,547 9,890,743 44,097,461 23,185,727 1,994,603 959,879 876,516 238,243 419,748 15,928,389 96,900,147 97,591,309 40 159 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Un resumen de la depreciación acumulada de propiedades, planta y equipos, fueron como sigue: Propiedades, planta y equipos, depreciación acumulada: Maquinarias y equipos Edificios Equipos de computación Muebles y enseres Herramientas Vehículos Instalaciones Diciembre 31, 2018 Diciembre 31, 2017 (13,614,686) (2,433,138) (1,924,315) (789,591) (331,924) (140,144) (105,309) (10,400,088) (1,605,676) (1,855,523) (743,034) (113,008) (113,501) (93,486) (19,339,107) (14,924,316) Los movimientos de propiedades, planta y equipos, fueron como sigue: 41 160 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Concepto Año terminado en diciembre 31, 2018: Saldo inicial Adiciones Activación (1) Transferencia activos no corrientes mantenidos para la venta (Nota 13) Ventas y/o bajas Depreciación Saldo final Año terminado en diciembre 31, 2017: Saldo inicial Adiciones (2) Activación Transferencia activos intangibles Ventas y/o bajas Reclasificación Depreciación Saldo final (1) Maquinaria y equipos Terrenos Edificios Equipos de computación Muebles y Enseres Herramientas Vehículos Instalaciones Obras en Proceso Total 9,890,743 - 33,697,373 436,947 12,291,694 21,580,051 3,365 415,377 139,080 62,126 - 216,845 17,533 - 763,508 468,329 136,492 124,742 52,362 - 326,262 63,863 7,570 15,928,389 1,215,134 (12,851,133) 82,666,993 2,319,659 - - (20,899) (3,227,467) (827,462) (68,792) (46,728) (218,917) (11,637) (30,044) (11,823) (2,961,843) - (2,961,843) (32,536) (4,431,233) 9,890,743 43,177,648 21,171,331 132,414 187,650 1,149,412 135,423 385,872 1,330,547 77,561,040 11,454,042 - 35,143,664 1,225,432 907,481 20,511,842 286,465 172,790 128,949 - 262,210 6,448 - 307,534 559,247 2,400 107,199 45,116 - 338,063 - 5,806,753 11,624,431 (1,196,346) 74,104,097 13,589,623 - (1,563,299) - (1,043,679) (2,535,525) 1,563,299 (781,555) (162,659) (51,813) (105,673) (28) (27,545) (11,801) (306,449) - (306,449) (1,043,707) (3,676,571) 9,890,743 33,697,373 21,580,051 139,080 216,845 763,508 124,742 326,262 15,928,389 82,666,993 Corresponden principalmente a las activaciones de las maquinarias, Imprenta Ward 2 por US$6,944,066; JS Machine RDC/FFG 1628 por US$2,196,848; Imprenta JS 1224 por US$1,699,401; Sistema de transporte inteligente / Conveyors por US$1,295,518 y Sistema de desperdicio por BHS por US$273,476. 42 161 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) (2) 15. Corresponden principalmente a las adquisiciones que fueron utilizados para los montajes en procesos de maquinarias correspondiente a los siguientes activos: laminadora de imprenta Ward No. 2 por US$5,541,472; JS Machine RDC/FFG 1628 por US$2,140,143; imprenta JS 1224 por US$1,626,437 y sistema de transporte inteligente/ Conveyors por US$1,415,394, sobre las cuales la Administración estima que para el año 2018 serán concluidas y entrarán en operación. INVERSIONES EN ACCIONES. Un resumen de esta cuenta, fue como sigue: Compañías Valor Nominal Inversiones en asociadas: Escobar Ruíz Cía. Ltda. (1) 78,030 Inversiones en otras compañías: Surpapelcorp S.A. (2) 305,882 Hidroalto Generación de Energía S.A. 1 Porcentaje de Participación Diciembre Diciembre 31, 2018 31, 2017 Valor Costo Diciembre Diciembre 31, 2018 31, 2017 45% 45% 1,300,000 1,300,000 1,19% - 1,299,999 - 0.01% 0.01% 1,000 1,000 2,600,999 1,301,000 (1) Al 31 de diciembre del 2018 y 2017, corresponden a las participaciones en acciones que mantiene Productora Cartonera S. A. en Escobar Ruíz Cía. Ltda., por un valor nominal de US$78,030 valoradas a US$1 cada una y equivalen el 45% del capital suscrito y pagado por la Compañía. De acuerdo al convenio suscrito en septiembre de 2013, se estableció el precio por la compra y venta de las acciones en US$1,300,000. (2) Al 31 de diciembre del 2018, corresponden a las participaciones en acciones que mantiene Productora Cartonera S. A. en Surpapelcorp S.A., por un valor nominal de US$305,882 valoradas a US$1 cada una y equivalen el 1.19% del capital suscrito y pagado por la Compañía. De acuerdo a la negociación de compra realizada en la Bolsa de Valores de Guayaquil cada acción se valorizó en US$4.25; razón por la cual, el precio por la compra de las acciones fue de US$1,299,999. 43 162 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 16. CUENTAS POR PAGAR NO RELACIONADAS. Un resumen de esta cuenta, fue como sigue: Corto plazo: Proveedores Acreedores varios Otros Largo plazo: Proveedores (1) (2) (3) Diciembre 31, 2018 Diciembre 31, 2017 32,938,858 3,415,368 280,057 23,642,390 5,377,751 122,752 36,634,283 29,142,893 17,531,759 27,224,165 54,166,042 56,367,058 (1) Al 31 de diciembre de 2018 y 2017, incluye principalmente facturas por compras de materia prima a proveedores locales y del exterior, los cuales tienen vencimiento promedio de 120 días no devengan intereses. (2) Al 31 de diciembre de 2018, corresponden a préstamos otorgados por los directivos de la Compañía, el Sr. Pedro Huerta por US$1,351,475; Sr. José Millán por US$1,047,911; y el accionista Sr. Oscar Illingworth por US$1,015,983 con vencimientos de 180 días y que devengan un interés anual el cual no excede la tasa de interés activa referencial del Banco Central del Ecuador. Al 31 de diciembre de 2017, corresponden a préstamos otorgados por los directivos de la Compañía, el Sr. Pedro Huerta por US$3,710,287 y el Sr. José Millán por US$1,667,464, con vencimiento en junio de 2018 y no devengan intereses, durante el año 2018 estos préstamos fueron cancelados. (3) Al 31 de diciembre del 2018 y 2017, incluyen principalmente facturas que se encuentran pendientes de pago con proveedores de materia prima (bobinas de papel) y maquinaria; un resumen es como sigue: Repapers Corporation Marquipwardunited Barnett Corporation Canada Forest Fortex International AB Latin Pack S.A.S. Diciembre 31, 2018 Diciembre 31, 2017 8,428,028 1,309,833 1,736,871 1,018,575 496,251 590,143 1,792,065 2,923,208 16,538,804 1,018,575 974,391 - 13,579,701 23,247,043 44 163 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 17. OBLIGACIONES FINANCIERAS. Un resumen de esta cuenta, fue como sigue: Diciembre 31, 2018 Diciembre 31, 2017 12,167,454 93 12,560,250 3,129 12,167,547 12,563,379 Obligaciones bancarias Interés por pagar (1) (2) (1) A continuación el detalle de las obligaciones financieras, fue como sigue: Bancos locales: Banco Pichincha C.A. Banco Guayaquil S.A. Banco Internacional S.A. Banco de la Producción S.A. Produbanco Intereses por pagar Vencimientos hasta 8.95% 8.00% 9.02% Ago. 2021 Ago.2019 Sep. 2019 7,756,176 1,064,165 1,900,000 1,175,418 - 8.95% - Jul. 2019 - 271,695 93 - 10,992,129 1,175,418 Diciembre 31, 2017 Corto Largo plazo plazo Tasa anual Vencimientos hasta 8.95% 7.75% 8.95% Nov. 2019 Dic.2018 Mar. 2018 5,856,864 3,007,707 825,030 1,001,856 - 8.95% Jul. 2019 464,304 271,696 Banco del exterior: Landes Bank 2.72% Abr. 2018 1,132,794 - Intereses por pagar - 3,129 - 11,289,828 1,273,552 Bancos locales: Banco Pichincha C.A. Banco Guayaquil S.A. Banco del Pacífico S. A. Banco de la Producción S.A. Produbanco (2) Diciembre 31, 2018 Corto Largo plazo plazo Tasa anual - Ver detalle de garantías en la Nota 33. 45 164 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Un detalle por vencimiento de las obligaciones financieras a largo plazo, fue como sigue: 18. Años Diciembre 31, 2018 Diciembre 31, 2017 2019 2020 2021 684,963 490,455 1,273,551 - 1,175,418 1,273,551 OBLIGACIONES EMITIDAS. Un resumen de esta cuenta, fue como sigue: Obligaciones emitidas Papel comercial emitido (1) Interés por pagar Clasificación: Corriente No corriente (1) (2) Diciembre 31, 2018 Diciembre 31, 2017 11,166,667 15,000,000 7,283,333 10,000,000 26,166,667 119,534 17,283,333 101,980 26,286,201 17,385,313 20,744,534 5,541,667 16,135,313 1,250,000 26,286,201 17,385,313 Al 31 de diciembre de 2018, el saldo por pagar de los títulos valores y papel comercial emitidos, son los siguientes: Tipo Fecha de colocación Días de vencimiento Tasa de interés IV IV IV Papel comercial Emisión Emisión 12 –jun-2018 25-ene-2017 23-ene-2017 720 días 720 días 1,080 días V V V Emisión Emisión Emisión 23-ene-2018 12-ene-2018 15-ene-2018 390 días 720 días 1,080 días No. Emisión Clase Monto nominal colocado Saldo por pagar 0% 8.35% 8.60% C D 15,000,000 3,000,000 1,000,000 15,000,000 750,000 500,000 7.50% 7.80% 8.00% A B C 500,000 1,000,000 3,000,000 500,000 625,000 2,250,000 46 165 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) No. Emisión V VI VI VI Tipo Emisión Emisión Emisión Emisión Fecha de colocación Días de vencimiento Tasa de interés Clase 25-ene-2018 20-jun-2018 20-jun-2018 20-jun-2018 730 días 720 días 1,080 días 1,440 días 8.50% 7.80% 8.00% 8.50% D A B C Monto nominal colocado 2,500,000 2,000,000 2,000,000 1,000,000 Saldo por pagar 2,500,000 1,500,000 1,666,667 875,000 26,166,667 (20,625,000) Menos porción corriente Títulos emitidos a largo plazo 5,541,667 Al 31 de diciembre de 2017, el saldo por pagar de los títulos valores y papel comercial emitidos, son los siguientes: No. Emisión III III IV IV IV IV Tipo Fecha de colocación Días de vencimiento Tasa de interés Clase Papel comercial Emisión Emisión Emisión Emisión Emisión 07 –jul-2016 23-oct-2013 16-ene-2017 20-ene-2017 25-ene-2017 23-ene-2017 395 días 1,800 días 367 días 540 días 720 días 1,080 días 0% 8.25% 8.00% 8.20% 8.35% 8.60% A A B C D Menos porción corriente Títulos emitidos a largo plazo Monto nominal colocado Saldo por Pagar 10,000,000 6,000,000 1,500,000 1,500,000 3,000,000 1,000,000 10,000,000 1,200,000 1,500,000 1,500,000 2,250,000 833,333 17,283,333 (16,033,333) 1,250,000 El 2 de junio de 2016, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la III Emisión de Papel Comercial a corto plazo por un monto de US$10 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$10 millones, aprobado mediante resolución No. SCVS-INMV-DNAR-16-0003862 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 7 de julio de 2016, e inscrita bajo el No. 2016.G.02.001859 de fecha 14 de julio de 2016. El plazo de duración es hasta 720 días en títulos de forma desmaterializada con una tasa de cero cupones. La emisión de papel comercial es de cupón cero, es decir, los valores serán vendidos con descuento, por lo que no se describe el interés hasta la fecha de vencimiento, los recursos provenientes de la emisión serán utilizados en un 100% para capital de trabajo operativo, el cual consiste en actividades destinadas para mejorar términos y condiciones con proveedores tanto en el aprovisionamiento de inventarios como en plazos de pago de materias primas e insumos. 47 166 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) El 14 de octubre de 2018, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la VI Emisión de Papel Comercial a corto plazo por un monto de US$15 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$15 millones, aprobado mediante resolución No. SCVS-INMV-DNAR-2018-00005092 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 12 de junio de 2018, e inscrita bajo el No. 2018.G.02.002278 de fecha 14 de junio de 2018. El plazo de duración es hasta 720 días en títulos de forma desmaterializada con una tasa de cero cupones. La emisión de papel comercial es de cupón cero, es decir, los valores serán vendidos con descuento, por lo que no se describe el interés hasta la fecha de vencimiento, los recursos provenientes de la emisión serán utilizados en un 100% para capital de trabajo operativo, el cual consiste en actividades destinadas para mejorar términos y condiciones con proveedores tanto en el aprovisionamiento de inventarios como en plazos de pago de materias primas e insumos. El 16 de abril de 2013, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la III Emisión de Obligaciones a largo plazo por un monto de US$10 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$10 millones, aprobado mediante resolución No. SCVS-DJMV-DAYR.G.13-0005902 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 8 de octubre de 2013. El plazo de duración es hasta 1,800 días en títulos de forma desmaterializada clase A,B y C; los que pueden ser emitidos hasta un plazo de 1800 días (clase A); 1440 días (clase B) y 1080 días (clase C) con una tasa de interés del 8.25% (clase A), 8.00% (clase B) y 7.75% (clase C), el capital es amortizable de manera semestral cada 180, con calificación AA. Los recursos captados serán utilizados en su totalidad para capital de trabajo y necesidades de inversión. El 4 de octubre de 2016, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la IV Emisión de Obligaciones a largo plazo por un monto de US$7 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$7 millones, aprobado mediante resolución No. SCVS-INMV-DNAR16-0006411 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 23 de diciembre de 2016, e inscrita bajo el No. 2016.G.02.001935 de fecha 27 de diciembre de 2016. El plazo de duración es hasta 1,080 días en títulos de forma desmaterializada clase A,B,C y D; los que pueden ser emitidos hasta un plazo de 367 días (clase A); 540 días (clase B); 720 días (clase C) y 1080 días (clase D) con una tasa de interés del 8.00% (clase A), 8.20% (clase B), 8.35% (clase C) y 8.60% (clase D), el capital es amortizable al vencimiento clase A y B; y, de las clases C y D son cada 180 días contados a partir de la fecha de emisión, con calificación AA. Los recursos captados serán utilizados 50% para capital de trabajo y 50% restante para sustitución de pasivos mantenidos con instituciones financieras y proveedores comerciales. 48 167 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) El 11 de octubre de 2017, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la V Emisión de Obligaciones a largo plazo por un monto de US$7 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$7 millones, aprobado mediante resolución No. SCVS-INMV-DNAR2017-00024848 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 27 de diciembre de 2017, e inscrita en el Catastro Público del Mercado de Valores el 28 de diciembre de 2017. El plazo de duración es hasta 1,440 días en títulos de forma desmaterializada clase A,B,C y D; los que pueden ser emitidos hasta un plazo de 390 días (clase A); 720 días (clase B); 1080 días (clase C) y 1440 días (clase D) con una tasa de interés del 7.50% (clase A), 7.80% (clase B), 8.00% (clase C) y 8.50% (clase D), el capital es amortizable al vencimiento de la clase A, de las clases B y C son cada 90 días contados a partir de la fecha de emisión, cada pago en la clase B se amortizará una octava parte del capital de las obligaciones, y en la clase C se amortizará una décimo segunda parte del capital de las obligaciones y para la clase D es cada 90 días contados a partir de la fecha de emisión con un año de gracia, una vez transcurrido el año de gracia; se amortizará, con calificación AA. Los recursos captados serán utilizados en su totalidad a sustitución de pasivos de la compañía en general, siempre y cuando se trate de instituciones financieras y/o empresas no relacionada. El 14 de marzo de 2018, la Junta General Extraordinaria y Universal de Accionistas autorizó que la Compañía realice la VI Emisión de Obligaciones a largo plazo por un monto de US$5 millones. La Compañía celebró un contrato de emisión con Mercapital Casa de Valores S.A. por US$5 millones, aprobado mediante resolución No. SCVS-INMV-DNAR-2018-00005091 emitida por la Superintendencia de Compañías, Valores y Seguros con fecha 12 de junio de 2018, e inscrita bajo el No. 2018.G.02.002227 de fecha 11 de abril de 2018. El plazo de duración es hasta 1,440 días en títulos de forma desmaterializada clase A,B y C; los que pueden ser emitidos hasta un plazo de 720 días (clase A); 1080 días (clase B) y 1440 días (clase C) con una tasa de interés del 7.80% (clase A), 8.00% (clase B) y 8.50% (clase C), el capital es amortizable cada 180 días contados a partir de la fecha de emisión de cada clase, con calificación AA. Los recursos captados serán utilizados en su totalidad para capital de trabajo (compra de materia prima e insumos). Estas emisiones cuentan con una garantía general de la totalidad de sus activos no gravados. (2) Un detalle por vencimiento de los saldos de las obligaciones emitidas, fueron como sigue: 49 168 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 19. Años Diciembre 31, 2018 Diciembre 31, 2017 2019 2020 2021 2022 3,791,667 1,416,667 333,333 750,000 500,000 - 5,541,667 1,250,000 BENEFICIOS A LOS EMPLEADOS. Un resumen de esta cuenta, fue como sigue: Participación a trabajadores por pagar Beneficios de ley a empleados (1) (1) Diciembre 31, 2018 Diciembre 31, 2017 619,860 811,387 626,248 617,325 1,431,247 1,243,573 Los movimientos de participación a trabajadores por pagar, fueron como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Saldo inicial Provisión del año Ajustes de años anteriores Pagos Saldo final 626,248 619,860 (626,248) 593,522 607,013 19,235 (593,522) 619,860 626,248 50 169 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 20. IMPUESTOS CORRIENTES. Un resumen de esta cuenta, fue como sigue: Activos por impuestos corrientes: Crédito tributario (IVA) Retenciones en la fuente por impuesto a la renta Crédito tributario por ISD Pasivos por impuestos corrientes: Impuesto a la renta por pagar (1) Retenciones en la fuente del IVA Retenciones en la fuente de impuesto a la renta Impuesto a la salida de divisas Diciembre 31, 2018 Diciembre 31, 2017 3,032,786 3,119,482 2,237,608 220,007 2,024,264 21,348 5,490,401 5,165,094 1,048,759 116,131 144,595 - 1,324,642 120,450 69,403 125,824 1,309,485 1,640,319 Conciliación del impuesto a la renta. La conciliación del impuesto a las ganancias calculada de acuerdo a la tasa impositiva legal y el impuesto a las ganancias afectado a operaciones, fue como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Utilidad antes de impuesto a la renta Más gastos no deducibles Menos deducciones especiales 3,512,540 2,716,788 (2,034,290) 3,439,742 2,573,132 Utilidad gravable 4,195,038 6,012,874 Utilidad gravable sobre accionista local Impuesto a la renta afectado por el 22% 4,088,446 1,022,111 5,952,533 1,309,557 95,173 26,648 60,341 15,085 Utilidad gravable sobre accionista del exterior Impuesto a la renta afectado por el 25% 51 170 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Impuesto a la renta causado Anticipo del impuesto a las ganancias del año (Impuesto mínimo) Total impuesto a la renta afectado a operaciones en los estados financieros (1) 1,048,759 1,324,642 1,014,607 919,747 1,048,759 1,324,642 Los movimientos de impuesto a la renta, fueron como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Saldo inicial Provisión del período Compensación con retenciones en la fuente e ISD Saldo final 1,324,642 1,048,759 1,091,705 1,324,642 (1,324,642) (1,091,705) 1,048,759 1,324,642 Aspectos tributarios Provisión para los años 2018 y 2017 La provisión para el impuesto a las ganancias por los años terminados el 31 de diciembre de 2018 y 2017, ha sido calculada aplicando la tarifa efectiva del 25% y de 22% respectivamente. El artículo 37 de la Ley de Régimen Tributario Interno establece que la tarifa del impuesto a la renta para sociedades es el 25% (año 2018) y 22% (año 2017); sin embargo, si una empresa tiene accionistas, socios, partícipes, constituyentes, beneficiarios o similares residentes o establecidos en paraísos fiscales o regímenes de menor imposición con una participación directa o indirecta superior o igual al 50%, su tarifa de impuesto a la renta será del 28% (año 2018) y 25% (año 2017) sobre la base imponible (incrementa 3 puntos porcentuales a la tarifa general). Adicionalmente, se aplicará una tarifa del 28% a la totalidad de la base imponible de las sociedades que incumplan con la presentación de información relacionada a la participación de sus accionistas hasta la declaración del Impuesto a la Renta (Anexo APS febrero de cada año). 52 171 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Las sociedades consideradas como microempresas deberán deducir adicionalmente el valor de una fracción básica desgravada con tarifa cero de impuesto a la renta para personas naturales (US$11,270 para 2018). Adicionalmente las micro y pequeñas empresas o exportadoras habituales tendrán una reducción de 3 puntos porcentuales en la tarifa de impuesto a la renta (22%), dicho beneficio se aplicará siempre que se mantenga o incremente el empleo. Anticipo para los años 2018 y 2017 El anticipo de impuesto a la renta mínimo resulta de la suma matemática del 0.4% del activo, 0.2% del patrimonio, 0.4% de ingresos gravados y 0.2% de costos y gastos deducibles. Dichos rubros deben incrementarse o disminuirse por conceptos establecidos en disposiciones tributarias (Circular 14 emitida por el Servicio de Rentas Internas, publicada en el Registro Oficial Suplemento 660 del 31 de diciembre de 2016). Para el cálculo del anticipo a partir del año 2018, se permite que las sociedades, sucesiones indivisas y personas naturales obligadas a llevar contabilidad no consideren los costos y gastos por: sueldos y salarios, decimotercera y decimocuarta remuneración y los aportes patronales al seguro social. Adicionalmente, se excluirá los rubros correspondientes a activos, costos/gastos y patrimonio, los valores incurridos por generación de nuevo empleo y adquisición de activos productivos. Amortización de pérdidas De acuerdo con disposiciones legales, las pérdidas tributarias pueden ser compensadas con las utilidades gravables que se obtengan dentro de los cinco (5) períodos impositivos siguientes sin que exceda, en cada período, del 25% de las utilidades gravables. Al 31 de diciembre de 2018 y 2017, la Compañía no realizó amortización de pérdidas. Pago mínimo de impuesto a las ganancias Conforme a las reformas introducidas a la Ley de Régimen Tributario Interno, publicadas en el Suplemento del Registro Oficial Suplemento No. 94, del 23 de diciembre de 2009, si el anticipo mínimo determinado en el ejercicio respectivo no es acreditado al pago del impuesto a la renta causado, o no es autorizada su devolución por parte de la Administración Tributaria, se constituirá en pago definitivo de impuesto a la renta sin derecho a crédito tributario posterior. El Servicio de Rentas Internas podrá disponer la devolución del anticipo mínimo a las sociedades por un ejercicio económico cada trienio, se considerará como el primer año el primer trienio al período fiscal 2010 cuando, por caso fortuito o fuerza mayor, se haya visto afectada gravemente la actividad económica del sujeto pasivo en el ejercicio económico respectivo. Esta disposición estuvo vigente hasta la declaración de impuesto a la renta de 2015. 53 172 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) A partir del ejercicio fiscal 2016 cuando se haya visto afectada significativamente la actividad económica de un contribuyente, el mayor valor entre el anticipo determinado y el impuesto a la renta causado puede ser recuperado en la parte que exceda el tipo impositivo efectivo promedio de los contribuyentes en general definido por la Administración Tributaria. Ejercicios fiscales sujetos a revisión de la Administración Tributaria A la fecha de emisión de los estados financieros, las declaraciones de impuestos son susceptibles de revisión por parte de la Administración Tributaria las declaraciones de los años 2016 al 2018. Precios de transferencia La legislación en materia de Precios de Transferencia en Ecuador es aplicable desde el año 2005 y de acuerdo a la Ley de Régimen Tributario Interno y su Reglamento vigentes al 31 de diciembre del 2018 y 2017, está orientada a regular con fines tributarios las transacciones realizadas entre las partes relacionadas (locales y/o exterior), de manera que las contraprestaciones entre partes relacionadas deben respetar el Principio de Plena Competencia (Arm’s Length). Mediante Resolución No. NAC-DGERCGC15-00000455, publicada en el Registro Oficial No. 511 del 29 de mayo de 2016, el Servicio de Rentas Internas modificó la normativa sobre precios de transferencia y estableció que los sujetos pasivos del Impuesto a la Renta cuyo monto acumulado de operaciones con partes relacionadas sean superiores a US$3,000,000 deben presentar el Anexo de Operaciones con Partes Relacionadas; y por un monto superior a US$15,000,000 deben presentar adicional al anexo, el Informe Integral de Precios de Transferencia, además estableció las operaciones que no deben ser contempladas para dicho análisis. El referido Informe podrá ser solicitado discrecionalmente por el Servicios de Rentas Internas por cualquier monto y tipo de operación o transacción con partes relacionadas locales y/o del exterior. En la referida resolución también se indica que para determinar los montos acumulados indicados en el párrafo anterior, no se deberá considerar las siguientes operaciones: Aportes patrimoniales en efectivo, en dólares de los Estados Unidos de América Compensaciones o reclasificaciones de cuentas contables de activo, pasivo o patrimonio, siempre que no afecten a resultados Pagos en efectivo, en dólares de los Estados Unidos de América, de rendimientos patrimoniales (dividendos) o pasivos Ingresos señalados en los artículos 27 y 31 de la Ley de Régimen Tributario Interno, así como activos, pasivos o egresos imputables a tales ingresos 54 173 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Operaciones con entidades de derecho público ecuatoriano o empresas públicas ecuatorianas Operaciones que estén cubiertas por una metodología aprobada vía absolución de consulta previa de valoración Operaciones con otras partes relacionadas locales, siempre que no se cumplan condiciones determinadas en dicha resolución. Se encuentran exentos del Régimen de Precios de Transferencia los contribuyentes que: i) Presenten un impuesto causado superior al 3% de los ingresos gravables; ii) No realicen operaciones con paraísos fiscales o regímenes fiscales preferentes; y iii) No mantengan suscrito con el estado contratos para la exploración y explotación de recursos no renovables. Sin embargo, deben presentar un detalle de las operaciones con partes relacionadas del exterior en un plazo no mayor a un mes contado a partir de la fecha de exigibilidad de la declaración del Impuesto a la Renta. El Art. 84 del Reglamento para la Aplicación de la Ley de Régimen Tributario Interno señala que los sujetos pasivos del Impuesto a la Renta, que realicen operaciones con partes relacionadas, adicionalmente a su declaración anual de Impuesto a la Renta, presentarán al Servicio de Rentas Internas el Anexo de Operaciones con Partes Relacionadas e Informe Integral de Precios de Transferencia, en un plazo no mayor a los dos meses contados a partir de la fecha de exigibilidad de la declaración del impuesto a la renta; y la no entrega, así como la entrega incompleta, inexacta o con datos falsos podrá ser sancionada por la Administración Tributaria con multa de hasta US$15,000. Al 31 de diciembre de 2018, de acuerdo con la normativa vigente, la Compañía está obligada a presentar el Informe Integral de Precios de Transferencia y Anexo de Operaciones con Partes Relacionadas. A la presente fecha, la Compañía se encuentra preparando el mencionado informe para su presentación al ente de control en los plazos establecidos. Pago de impuesto a la renta por la enajenación de acciones, participaciones y otros derechos representativos de capital El artículo 8 de la Ley de Régimen Tributario Interno establece que la utilidad generada en la enajenación directa o indirecta de acciones, participaciones, otros derechos representativos de capital u otros derechos que permitan la exploración, explotación, concesión o similares; de sociedades domiciliadas o establecimientos permanentes en Ecuador, en favor de personas naturales o jurídicas, constituyen renta gravada para quien las percibe. El artículo 39 de la Ley de Régimen Tributario Interno establece que la sociedad de quien se enajena las acciones, participaciones u otros derechos representativos de capital, es el responsable sustituto de las utilidades obtenidas por personas naturales o jurídicas no residentes en Ecuador. 55 174 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) El artículo innumerado incluido a continuación del artículo 40 de la Ley de Régimen Tributario Interno se menciona que las sociedades que hayan enajenado acciones, participaciones o derechos representativos de capital presenten una declaración con esta información en el mes subsiguiente a haberlas efectuado, caso contrario se determinará una multa del 5% del total del valor transferido. El cuarto artículo no numerado a continuación del artículo 67 del Reglamento para la Aplicación de la Ley de Régimen Tributario Interno, establece que la sociedad de quien se enajenan las acciones, participaciones o derechos representativos de capital, es el responsable sustituto en caso que el vendedor de los derechos de patrimonio no haya cumplido con la obligación de informar sobre la transacción realizada; sin embargo, la sociedad podrá repetir al accionista lo pagado por concepto del impuesto, multas, intereses o recargos, con cargo a dividendos que se encuentren pendientes en favor del accionista. A partir del 21 de agosto de 2018, fecha en la que se publicó Ley Orgánica para el Fomento Productivo, Atracción de Inversiones, Generación de Empleo, y Estabilidad y Equilibrio Fiscal se incorpora la tabla progresiva para el pago único de impuesto a la renta en la utilidad generada por la enajenación de acciones, participaciones u otros derechos representativos de capital, la cual establece un pago que va desde el 0% hasta el 10% sobre la utilidad. Otros asuntos tributarios El 29 de diciembre de 2017, se publicó la Ley Orgánica para la Reactivación de la Economía, Fortalecimiento de la Dolarización y Modernización de la Gestión Financiera, en la cual se estableció las siguientes reformas tributarias aplicables para el año 2018: Las entidades del sector financiero popular y solidario de segmentos distintos a los dos últimos que participen en procesos de fusión, podrán beneficiarse de la exoneración del pago de Impuesto a la renta durante 5 años. Las nuevas microempresas tendrán la exoneración del Impuesto a la Renta por 3 años, contados desde el primer ejercicio fiscal que obtengan ingresos operacionales, siempre y cuando generen empleo e incorporen un valor agregado nacional a su producción. Únicamente serán deducibles los pagos realizados por desahucio y pensiones jubilares que no provengan de provisiones declaradas en ejercicios anteriores como deducibles o no, eliminando la posibilidad de deducir el gasto por jubilación asociada a trabajadores que hayan permanecido más de 10 años con el mismo empleador. No obstante, de lo indicado se permite el reconocimiento de impuestos diferidos sobre las obligaciones corrientes reconocidas a partir de 2018. 56 175 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Los sujetos pasivos que adquieran bienes y servicios a organizaciones de la economía popular y solidaria, incluidos los artesanos, que sean considerados como microempresas, podrán aplicar una deducción adicional de hasta el 10% del total de dichos bienes o servicios, según la relación entre los gastos por compras a este tipo de contribuyentes, respecto al total de costos y gastos. No tendrán el carácter de reservado las actas de determinación y liquidaciones de pago por diferencias en la declaración. Las normas de determinación presuntiva podrán ser aplicables en liquidaciones de pago por diferencias en la declaración o resoluciones para aplicación de diferencias. Para la deducción de gastos y acceso al crédito tributario de IVA, todo pago realizado por operaciones superiores a US$1,000, debe ser efectuado a través de cualquier institución del Sistema Financiero mediante giros, transferencias, tarjetas de crédito o débito, cheques u otro medio de pago electrónico. Los sujetos pasivos que no declaren la información de su patrimonio en el exterior, ocultando de manera directa o indirecta ante el SRI, serán sancionados con una multa correspondiente al 1% del total de sus activos o el 1% de sus ingresos del ejercicio fiscal anterior, por cada mes o fracción, sin que ésta supere el 5% del valor de sus activos o ingresos, según corresponda. Los medios de pagos electrónicos serán implementados y operados por las entidades del Sistema Financiero Nacional. Las personas que posean RUC deberán contar con un canal de cobro electrónico de manera obligatoria. Se elimina el impuesto a las tierras rurales, y por lo tanto no se genera crédito tributario para efectos de impuesto a la renta. Están obligados al pago del Impuesto a los activos del exterior los bancos, cooperativas de ahorro y crédito y otras entidades privadas dedicadas a realizar actividades financieras conforme lo dispuesto en el Código Orgánico Monetario y Financiero; sociedades administradoras de fondos y fideicomisos y casas de valores, empresas aseguradoras, y compañías reaseguradoras bajo el control de la Superintendencia de Compañías, Valores y Seguros, así como las empresas de administración, intermediación, gestión y/o compraventa de cartera, conforme las definiciones, condiciones, límites y excepciones establecidas por la Junta de Política y Regulación Monetaria y Financiera. Para los créditos provenientes de paraísos fiscales celebrados durante el período comprendido entre enero a agosto de 2018, los intereses no pueden ser utilizados como gastos deducibles para el pago del impuesto a la renta. Con fecha 21 de agosto de 2018, se publica la Ley Orgánica para el Fomento Productivo, Atracción de Inversiones, Generación de Empleo, y Estabilidad y Equilibrio Fiscal, en la cual en resumen se realiza las siguientes reformas tributarias: 57 176 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Incentivos específicos para la atracción de inversiones privadas a) b) Exoneración del impuesto a la renta y anticipo para las nuevas inversiones productivas en sectores priorizados 12 años contados desde el primer año en el que se generen ingresos atribuibles a la nueva inversión, siempre que éstas se efectúen fuera de áreas urbanas de Quito y Guayaquil. 8 años contados desde el primer año en el que se genere ingresos atribuibles a la nueva inversión, para aquellas que se realicen dentro de áreas urbanas de Quito y Guayaquil. Para sociedades nuevas y existentes, la exoneración aplica cuando la sociedad genere empleo neto. Si las nuevas inversiones productivas se ejecutan en sectores priorizados industrial, agroindustrial y agroasociativo, dentro de los cantones de frontera, la exoneración será de 15 años. Exoneración del ISD en los siguientes casos: Para las nuevas inversiones productivas que suscriban contratos de inversión, en los pagos realizados por: c) Importaciones de bienes de capital y materia prima necesarias para el desarrollo del proyecto, hasta los montos y plazos establecidos en el contrato. Dividendos distribuidos, después del pago del impuesto a la renta, durante el plazo indicado en el contrato, siempre que la inversión provenga del extranjero y se demuestre el ingreso de divisas al país. Para las sociedades que reinviertan en el país al menos el 50% de las utilidades, estarán exonerados del ISD los pagos al exterior por concepto de dividendos en favor de beneficiarios efectivos residentes en el Ecuador. Exoneración del impuesto a la renta y anticipo para inversiones en industrias básicas Exoneración por 15 años contados desde el primer año en que se genere ingresos atribuibles a la nueva inversión. El plazo se ampliará por 5 años más si las inversiones se realizan en cantones fronterizos. Para sociedades nuevas y existentes, la exoneración aplica solo en sociedades que generen empleo neto. 58 177 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Principales reformas a la Ley de Régimen Tributario Interno a) Exención del impuesto a la renta, sobre las utilidades, rendimientos o beneficios netos que se distribuyan a los accionistas de sociedades, cuotahabientes de fondos colectivos o inversionistas en valores provenientes de fideicomisos de titularización en el Ecuador, siempre que cumplan determinadas condiciones. b) Se incorpora los siguientes sectores como prioritarios, los cuales también pueden acogerse a la exoneración del impuesto a la renta: Sector agrícola Oleo química Cinematografía y audiovisuales y eventos internacionales Exportación de servicios Desarrollo y servicios de software, producción y desarrollo de hardware tecnológico, infraestructura digital, seguridad informática, productos y contenido digital, y servicios en línea Eficiencia energética Industrias de materiales y tecnología de construcción sustentables Sector industrial, agroindustrial y agro asociativo c) Se amplía el límite para la deducción del 100% adicional de gastos por concepto de capacitación técnica y mejora en la productividad, del 1% al 5%. d) Se establece la exoneración del impuesto a la renta por 20 años para los emprendimientos de turismo comunitario y/o asociativo, de micro, pequeñas y medianas empresas. e) Para los exportadores habituales y el sector turismo receptivo, el beneficio será de hasta el 100% de los costos y gastos destinados a la promoción y publicidad. f) Se establece la deducción de costo g) s y gastos por publicidad o patrocinio deportivo que sean realizados dentro del programa plan estratégico para el desarrollo deportivo. h) La tarifa de impuesto a la renta (a partir del año 2019) se incrementa en tres puntos porcentuales, cuando en la cadena de accionistas existe un residente establecido o amparado en un paraíso fiscal y si el beneficiario efectivo es residente en Ecuador, o cuando no se cumple la obligación de reportar hasta el beneficiario efectivo. i) El porcentaje de retención de dividendos o utilidades será equivalente a la diferencia entre la máxima tarifa de impuesto a la renta para personas naturales (35%) y la tarifa de impuesto a la renta aplicada por la sociedad. Se elimina el pago mínimo del anticipo del impuesto a la renta. j) 59 178 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) k) Se elimina la devolución del anticipo de impuesto a la renta en la parte que exceda el TIE. l) Se incluye como bienes gravados con tarifa 0% de IVA a la compra de: Vehículos eléctricos para uso particular, transporte público y de carga. Baterías, cargadores, cargadores para electrolineras para vehículos híbridos y eléctricos. Paneles solares y plantas para el tratamiento de aguas residuales. Barcos pesqueros de construcción nueva de astillero. m) Tarifa 0% de IVA en servicios de construcción de viviendas de interés social. n) Tarifa 0% de IVA en renta de tierras para uso agrícola. o) Devolución de IVA para exportadores de servicios. p) Devolución de IVA para las sociedades que desarrollen proyectos de vivienda de interés social, sobre el impuesto pagado en las adquisiciones locales de bienes y servicios empleados para el desarrollo del proyecto. q) Uso del crédito tributario de IVA, pagado en compras o retenido por clientes, se limita a 5 años. r) Devolución del IVA pagado en actividades de producción audiovisuales, televisivas y cinematográficas. s) Los contribuyentes que no sean consumidores finales y mantenga transacciones con proveedores del RISE, deberán emitir liquidación de compras, registrando el IVA, el cual podrá ser utilizado como crédito tributario, de ser el caso. Reformas a la Ley Reformatoria para la Equidad Tributaria en Ecuador a) Se excluye como hecho generado del ISD a las compensaciones. b) Se incluye en las exoneraciones del ISD los pagos por concepto de: Transferencias o envíos efectuados a entidades financieras del exterior en atención al cumplimiento de condiciones establecidas para el otorgamiento de sus créditos. Amortización de capital e intereses de créditos otorgados por intermediarios financieros u otro tipo de instituciones debidamente calificadas. 60 179 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) c) Pagos por mantenimiento de barcos de astillero. Se establece la devolución del ISD para exportadores habituales en la importación de materias primas, insumos y bienes de capital y también para las comisiones de servicios de turismo receptivo. Disposiciones 21. a) Si se registra gastos con empresas fantasmas o inexistentes, la facultad determinadora del SRI se incrementa a 6 años. b) En base a las condiciones de las finanzas públicas y la balanza de pagos, se podrá reducir la tarifa de impuesto a la salida de divisas. c) En el caso de órdenes de pago no canceladas en 30 días a proveedores de bienes y servicios de las instituciones descritas en los numerales 1 y 3 del artículo 225 de la Constitución de la República del Ecuador, tales proveedores podrán pagar sin intereses sus obligaciones tributarias hasta el mes siguiente de efectuada la transferencia. d) Los incentivos para la atracción de inversiones privadas tendrán una vigencia de 24 meses, plazo dentro del cual se deberá iniciar la nueva inversión productiva. OBLIGACIONES POR BENEFICIOS DEFINIDOS. Un resumen de esta cuenta, fue como sigue: Jubilación patronal Desahucio (1) (2) Diciembre 31, 2018 Diciembre 31, 2017 1,784,767 572,058 2,152,022 718,782 2,356,825 2,870,804 Jubilación patronal.- De acuerdo con disposiciones del Código del Trabajo, los trabajadores que por veinte y cinco años o más hubieren prestado sus servicios en forma continuada o ininterrumpida, tendrán derecho a ser jubilados por sus empleadores sin perjuicio de la jubilación que les corresponde en su condición de afiliados al Instituto Ecuatoriano de Seguridad Social. 61 180 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) (1) Los movimientos de la provisión para jubilación patronal, fueron como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Saldo inicial Costo laboral por servicios actuales y financieros (Ganancia) y pérdida actuarial Beneficios pagados 2,152,022 1,777,908 141,984 (387,663) (121,576) 112,163 215,345 (27,000) Saldo final 1,784,767 2,152,022 Bonificación por desahucio.- De acuerdo con disposiciones del Código de Trabajo, en los casos de terminación de la relación laboral por desahucio solicitado por el empleador o por el trabajador, la Compañía entregará el 25% de la última remuneración mensual por cada uno de los años de servicio. (2) Los movimientos de la provisión para desahucio, fueron como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Saldo inicial Costo laboral por servicios actuales y financieros (Ganancia) y pérdida actuarial Beneficios pagados Saldo final 718,782 519,157 58,345 (129,706) (75,363) 74,384 137,651 (33,903) 572,058 718,782 Las hipótesis actuariales usadas, fueron como sigue: Años terminados en Diciembre 31, Diciembre 31, 2018 2017 Tasa de descuento Tasa de incremento salarial a corto plazo Tasa de incremento salarial a largo plazo Tabla de rotación (promedio) Tasa de mortalidad e invalidez 8.50% 3.00% 1.50% 19.12% TM IESS 2002 4.02% 0.00% 1.50% 15.95% TM IESS 2002 62 181 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) El análisis de sensibilidad muestra la siguiente información: Años terminados en Diciembre 31, 2018 Jubilación patronal Desahucio Tasa de descuento: Variación OBD (tasa de descuento + 0.5%) Impacto % en el OBD (tasa de descuento + 0.5%) Variación OBD (tasa de descuento - 0.5%) Impacto % en el OBD (tasa de descuento - 0.5%) Tasa de incremento salarial: Variación OBD (tasa de incremento salarial + 0.5%) Impacto % en el OBD (tasa de incremento salarial + 0.5%) Variación OBD (tasa de incremento salarial 0.5%) Impacto % en el OBD (tasa de incremento salarial - 0.5%) Rotación Variación OBD (Rotación + 5%) Impacto % en el OBD (Rotación + 5%) Variación OBD (Rotación – 5%) Impacto % en el OBD (Rotación + 5%) (43,747) -2% 46,582 3% (10,699) -2% 11,379 2% 49,651 12,755 3% 2% (46,889) (12,093) -3% -2% (26,084) -1% 26,917 2% 11,880 2% (11,375) -2% Años terminados en Diciembre 31, 2017 Jubilación patronal Desahucio Tasa de descuento: Variación OBD (tasa de descuento - 0.5%) Impacto % en el OBD (tasa de descuento - 0.5%) Variación OBD (tasa de descuento + 0.5%) Impacto % en el OBD (tasa de descuento + 0.5%) Tasa de incremento salarial: Variación OBD (tasa de incremento salarial + 0.5%) Impacto % en el OBD (tasa de incremento salarial + 0.5%) (77,076) -4% 83,063 4% (20,037) -3% 21,496 3% 84,775 22,588 4% 3% 63 182 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Años terminados en Diciembre 31, 2017 Jubilación patronal Desahucio Variación OBD (tasa de incremento salarial 0.5%) Impacto % en el OBD (tasa de incremento salarial - 0.5%) (79,296) (21,279) -4% -3% (43,466) -2% 45,062 2% 17,418 2% (16,696) -2% Diciembre 31, 2018 Diciembre 31, 2017 5,738,316 6,016,134 Rotación Variación OBD (Rotación + 5%) Impacto % en el OBD (Rotación + 5%) Variación OBD (Rotación – 5%) Impacto % en el OBD (Rotación + 5%) 22. IMPUESTOS DIFERIDOS. Un resumen de esta cuenta, fue como sigue: Pasivos por impuestos diferidos: Propiedades, planta y equipos Un resumen de las diferencias entre las bases tributarias y financieras, que originaron los impuestos diferidos, fue como sigue: Base Tributaria Financiera Diferencia Permanente Temporal Diciembre 31, 2018: Propiedades, planta y equipo 38,976,438 65,059,692 - 26,083,254 Diciembre 31, 2017: Propiedades, planta y equipo 29,501,795 56,847,860 - 27,346,065 El movimiento del impuesto diferido por el año terminado el 31 de diciembre de 2018, fue como sigue: 64 183 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Saldo Inicial Año terminado en diciembre 31, 2018: Propiedades, planta y equipos 6,016,134 Resultados Otro Resultado Integral (277,818) Saldo Final - 5,738,316 El movimiento del impuesto diferido por el año terminado el 31 de diciembre de 2017, fue como sigue: Saldo Inicial Año terminado en diciembre 31, 2017: Propiedades, planta y equipos 23. 6,334,034 Resultados (275,186) Otro Resultado Integral (42,714) Saldo Final 6,016,134 CAPITAL SOCIAL. Al 31 de diciembre de 2018 y 2017, el capital social es de US$27,558,966 y está constituido por 13,779,483 acciones ordinarias, nominativas e indivisibles, autorizadas, suscritas y en circulación con un valor nominal de dos dólares cada una. 24. RESERVAS. Reserva legal.- La Ley de Compañías del Ecuador requiere que por lo menos el 10% de la utilidad líquida anual sea apropiada como reserva legal, hasta que esta alcance como mínimo el 50% del capital suscrito y pagado. Esta reserva no puede ser distribuida a los accionistas, excepto en caso de liquidación de la Compañía, pero puede ser utilizada para absorber pérdidas futuras o para aumentar el capital. Al 31 de diciembre de 2017, la Compañía efectuó la apropiación de la reserva legal por US$211,510. Reserva facultativa.- Mediante Acta de Junta de Accionistas celebrada el 27 de abril de 2017, resuelven que las utilidades generadas en el ejercicio económico 2016 por un monto de US$2,044,910 sean registradas en la cuenta contable “Reserva Facultativa”. 65 184 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 25. RESULTADOS ACUMULADOS. Otros resultados Integrales. Un resumen de esta cuenta fue como sigue: Diciembre 31, 2018 Pérdidas actuariales por planes de beneficios definidos Superávit por revalorización de propiedades, planta y equipos, neto de impuesto diferido Diciembre 31, 2017 68,390 (448,979) 28,101,304 28,101,304 28,169,694 27,652,325 Provenientes de la adopción a las NIIF. Los ajustes provenientes de la adopción por primera vez de las Normas Internacionales de Información Financiera “NIIF” que se registraron en el patrimonio en la cuenta Resultados acumulados, subcuenta “Resultados acumulados provenientes de la adopción a las “NIIF”, que generaron un saldo deudor por US$729,842 y podrán ser absorbidos por los resultados acumulados y por los del último ejercicio económico concluido, si los hubiere. Déficit acumulado. Al 31 de diciembre de 2018 y 2017, representan el neto de la utilidad del ejercicio y pérdidas acumuladas de años anteriores. La Ley de Régimen Tributario Interno y el Reglamento General de Aplicación del Impuesto a la Renta, permiten amortizar las pérdidas de ejercicios anteriores dentro de los cinco ejercicios siguientes a aquel en que se produjo la pérdida, siempre que su valor monetario no sobrepase el 25% de la utilidad gravable del año. 26. VENTAS. Un resumen de esta cuenta, fue como sigue: Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Cartones Desperdicios Papel 146,588,918 4,604,597 3,393,515 111,950,542 3,108,300 4,269,852 66 185 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Repuestos, cireles y troqueles Tintas Insumos Otros 27. 200,457 112,034 118,671 330,108 633,596 169,694 88,674 164,433 155,348,300 120,385,091 COSTO DE VENTAS. Un resumen de esta cuenta, fue como sigue: Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Cartones Papel Repuestos, cireles y troqueles Tintas Insumos Ajustes del costo estándar 28. 129,080,035 3,109,324 101,233 98,482 108,055 1,791,587 96,913,366 4,200,810 425,848 153,663 88,698 727,380 134,288,716 102,509,765 GASTOS DE ADMINISTRACIÓN. Un resumen de esta cuenta, fue como sigue: Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Remuneraciones y beneficios sociales Honorarios Participación a trabajadores Arrendamientos Transporte Mantenimiento y reparaciones Seguros Ajuste de inventario Otros 2,515,985 1,744,665 619,860 271,875 112,270 60,384 107,954 275,634 577,864 2,671,850 751,726 607,013 316,611 116,868 57,598 43,114 44,828 372,460 6,286,491 4,982,068 67 186 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 29. GASTOS DE VENTAS. Un resumen de esta cuenta, fue como sigue: Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Transporte Impuestos y contribuciones Honorarios Depreciaciones Suministros y materiales de oficina Servicios básicos Gastos de viajes Otros 30. 3,531,738 661,594 653,414 398,071 128,194 111,992 111,723 493,670 3,108,324 806,164 335,279 193,589 124,059 99,439 126,670 464,935 6,090,396 5,258,459 GASTOS FINANCIEROS. Un resumen de esta cuenta, fue como sigue: Años terminados en, Diciembre 31, Diciembre 31, 2018 2017 Intereses por obligaciones Comisiones Gastos bancarios Gastos de proyectos Honorarios Otros 2,724,116 731,175 1,066 621,919 473,661 137,399 2,528,139 572,996 108,399 288,530 285,037 62,205 4,689,336 3,845,306 68 187 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 31. SALDOS Y TRANSACCIONES CON PARTES RELACIONADAS. Un resumen de los saldos de cuentas por cobrar y pagar a relacionadas, fue como sigue: Cuentas por cobrar: Surpapelcorp S. A. Soluciones de Empaques SDE S. A. IN.CAR.PALM Industria Cartonera Palmar S. A. Repapers Reciclajes del Ecuador S.A. Comercializadora de Papeles y Cartones Surpapel S. A. Otras cuentas por cobrar Oscar Illinworth Cuentas por pagar: Surpapelcorp S. A. (1) Soluciones de Empaques SDE S. A. IN.CAR.PALM Industria Cartonera Palmar S. A. Menos porción corriente Relación Transacción Diciembre 31, 2018 Diciembre 31, 2017 Cliente Comercial 358,306 1,544,651 Cliente Comercial 285,048 388,843 Cliente Comercial 110,108 2,054 Cliente Comercial 83,243 5,370 Cliente Comercial 289,093 1,488,913 Accionista - 32,070 1,007,552 1,157,868 7,132,489 Proveedor Comercial 9,426,576 4,569,135 Proveedor Comercial 140,444 388,846 Proveedor Comercial 862,540 60,537 10,429,560 6,665,889 5,018,518 1,259,520 3,763,671 3,758,998 Al 31 de diciembre de 2018 y 2017, estos saldos no tienen vencimiento establecido y no generan interés. Las transacciones más significativas con partes relacionadas, fueron como sigue: 69 188 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Años terminados en, Diciembre 31, Diciembre 31, Relación Transacción 2018 2017 Ventas: Surpapelcorp S. A. IN.CAR.PALM Industria Cartonera Palmar S. A. Repapers Reciclajes del Ecuador S.A. Soluciones de Empaques SDE S.A. Compras: Surpapelcorp S. A. IN.CAR.PALM Industria Cartonera Palmar S. A. Soluciones de Empaques SDE S.A. 32. Cliente Comercial 6,212,874 5,862,254 Cliente Comercial 1,088,940 2,568,605 Cliente Comercial 85,696 135,280 Cliente Comercial 1,152,914 157,779 8,540,424 8,723,918 Proveedor Comercial 55,519,728 31,396,937 Proveedor Comercial 1,209,204 2,939,149 Proveedor Comercial 232,777 621,059 56,961,710 34,957,145 CONTRATOS a. Convenios de subrogación convencional con Comercializadora de Papeles y Cartones SURPAPEL S.A sobre deudas con Soluciones de Empaques SDE S.A. El 18 de diciembre de 2017, se suscribió un contrato en el que se expone que Comercializadora de Papeles y Cartones SURPAPEL S.A declara que pagará a Productora Cartonera S.A la suma US$1,472,912 proveniente de facturas comerciales por la venta de sus productos, quedando en consecuencia Comercializadora de Papeles y Cartones SURPAPEL S.A subrogada voluntariamente, en el crédito personal de naturaleza acreedora que constituye la obligación de dinero a cargo de la compañía Soluciones de Empaques SDE S.A. por tal razón, en este acto la compañía Productora Cartonera S.A. acepta la antedicha subrogación voluntaria, en todas sus partes. b. Contrato de rodillos corrugadores para una onduladora incluyendo módulos de servicios adicionales para la máquina 3001945. Con fecha septiembre 19 del 2011, la Compañía suscribió un contrato de rodillos corrugadores para una onduladora, incluyendo módulos de servicios adicionales para la máquina 3001945 con año de fabricación 2010, en la base del contrato de alquiler, a proveer servicio de soporte completo de corrugadores en la onduladora y el servicio de montaje de los rodillos corrugadores, rodillos de 70 189 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) presión y rodillos engomador/dosificador, comprende los siguientes módulos. Nice-rolls soporte de rodillos corregidores, Nice-rolls Soporte, mantenimiento e inspección, Nice-rolls Calidad de Papel y análisis, Nice-rolls Servicio de Cambio de los rodillos, Nice-rolls Módulo de venta y subarrendamiento, Nice-rolls Soporte Hotlines y Nice-rolls- Actualizaciones. El pago de servicios de este contrato debe ser por millón de metros lineales producidos con cada parea/conjunto de rodillo corrugador: 3,000,000/mml, siendo el precio base determinado por la cantidad mínima de metros lineales cobrados por año: US$35 millones, según se detalla: Base de producción: Flauta C: 30% Flauta B: 35% Flauta B/C: 35% El plazo de contrato es de 5 años y puede ser extendido por 3 años, donde Productora Cartonera S.A. se compromete a evitar la producción mensual en millones de metros lineares por cabezal Flauta B y C hasta 2 días útiles del mes subsiguiente, el pago será hasta el 10 día del siguiente mes. c. Autorización para el funcionamiento de la instalación industrial. Mediante resolución No. SENAE-DGN-2016-0408-RE emitida el 19 de mayo de 2016, la Compañía obtuvo la renovación para el funcionamiento de la Instalación Industrial con el Servicio Nacional de Aduana del Ecuador SENAE, mediante el cual se concede a la Compañía autorización por 5 años para que funcione como Instalación Industrial, facultada para almacenar las materias primas destinadas exclusivamente para la fabricación de productos para la exportación, con suspensión del pago de derechos arancelarios e impuestos. La Compañía para garantizar tributos mantiene garantías (pólizas de seguros) a favor del SENAE por US$8 millones; cuya vigencia es hasta octubre del 2018. d. Contrato de proveeduría exclusiva de cajas. Mediante este contrato suscrito al 1 de agosto del 2009, la Compañía se compromete a proveer a las Compañías Unión de Bananeros Ecuatorianos S.A (UBESA), Siembranueva S.A, y Corporación Peruana de Desarrollo Bananero S.A.C (“los compradores”), hasta 40,000,000 cajas de cartón al año, a fin de cumplir con sus necesidades de abastecimiento en Ecuador y Perú. Al respecto las partes manifestaron conocer que durante la vigencia del contrato la cantidad de cajas requerida podría variar al existir condiciones económicas y de mercado fuera de control de los compradores; en consecuencia, no hay un compromiso de adquirir un monto mínimo o máximo de cajas siempre y cuando los compradores adquieran exclusivamente a la Compañía la totalidad de sus necesidades de abastecimiento de cajas para la venta y exportación de sus productos. Condiciones como requisitos mínimos de calidad, métodos de pagos y precios están estipulados en documentos anexos al contrato. 71 190 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) Las partes acuerdan a través de la suscripción de contratos con los compradores, otras partes (“usuarios”) podrán beneficiarse de los términos de este contrato, pudiendo considerarse el volumen de cajas adquirido por los usuarios como parte integrante de la proveeduría requerida por los compradores. El contrato entró en vigencia a partir de su fecha de suscripción, se estipuló su vencimiento el 31 de diciembre del 2019, pudiendo renovarse por un período adicional de 5 años desde su fecha de expiración original a menos que las partes notifiquen por escrito antes del 30 de junio del 2019 su deseo de no renovarlo. 33. GARANTÍAS. La Compañía mantiene las siguientes garantías sobre sus activos: Prenda industrial a favor del Banco del Pacífico S.A., sobre maquinarias y equipos (Imprenta Martin, Corrugador BHS y otros equipos complementarios) por US$9,544,408. Prenda comercial a favor del Banco Internacional S.A., sobre inventarios de materia prima (Bobinas de papel) por US$2,800,000. Prenda industrial a favor de Barry - Wehmiller Papersystems, Inc., sobre maquinarias y equipos (Máquina Flexo Folder Gluer GGX Marca MarquipWardUnited por US$3,600,000. 34. Hipoteca abierta a favor del Banco Pichincha C.A., sobre ciertos terrenos y edificios por US$13,242,900. Hipoteca abierta a favor del Banco Guayaquil S.A., sobre ciertos terrenos y edificios por US$2,889,511. CONTINGENTES. Al 31 de diciembre de 2018, de acuerdo a los asesores legales, la Compañía no mantenía juicios como demandado y/o demandante. 35. SANCIONES. De la Superintendencia de Compañías, Valores y Seguros. No se han aplicado sanciones a la Compañía, sus directores o Administradores, por parte de la Superintendencia de Compañías, Valores y Seguros, durante los ejercicios terminados el 31 de diciembre de 2018 y 2017. De otras autoridades administrativas. No se han aplicado sanciones a la Compañía, sus Directores o Administradores, emitidas por parte de otras autoridades administrativas, durante los ejercicios terminados el 31 de diciembre de 2018 y 2017. 72 191 PRODUCTORA CARTONERA S.A. Notas a los Estados Financieros (Expresadas en U.S. dólares) 36. HECHOS POSTERIORES A LA FECHA DE BALANCE. Con posterioridad al 31 de diciembre de 2018 y hasta la fecha de emisión de estos estados financieros (Junio 4, 2019), no se tiene conocimiento de otros hechos de carácter financiero o de otra índole, que afecten en forma significativa los saldos o interpretación de los mismos. 37. APROBACIÓN DE LOS ESTADOS FINANCIEROS. Los estados financieros por el año terminado el 31 de diciembre de 2018 han sido aprobados por la Administración de la Compañía el 4 de junio de 2019 y se presentarán para su aprobación definitiva a la Junta General de Accionistas. La Administración considera que no se producirán cambios a los presentes estados financieros. 73 192 Apéndice al Informe de los Auditores Independientes Como parte de una auditoría de acuerdo con las Normas Internacionales de Auditoría (NIA), aplicamos nuestro juicio profesional y mantenemos una actitud de escepticismo profesional durante toda la auditoría. Además, como parte de nuestra auditoría: • Identificamos y evaluamos los riesgos de errores significativos en los estados financieros, ya sea por fraude o error, diseñamos y, realizamos procedimientos de auditoría que responden a esos riesgos, obtenemos evidencia de auditoría suficiente y apropiada para proporcionar una base para nuestra opinión. El riesgo de no detectar un error material resultante de fraude es mayor que en el caso de un error material debido a error, ya que el fraude puede implicar colusión, falsificación, omisiones intencionales, falseamiento o la vulneración del control interno. • Obtenemos un entendimiento del control interno relevante para la auditoría con el fin de diseñar procedimientos de auditoría que sean apropiados en las circunstancias, pero no con el propósito de expresar una opinión sobre la efectividad del control interno de la entidad. Evaluamos lo adecuado de las políticas contables utilizadas y la razonabilidad de las estimaciones contables y revelaciones relacionadas efectuadas por la administración. • Concluimos sobre el uso adecuado por parte de la Administración del supuesto de negocio en marcha y en base a la evidencia de auditoría obtenida, si existe o no relaciones con eventos o condiciones que puedan proyectar una duda importante sobre la capacidad de la entidad para continuar como un negocio en marcha. Si llegamos a la conclusión de que existe una incertidumbre material, estamos obligados a llamar la atención en nuestro informe de auditoría de las revelaciones relacionadas en los estados financieros o, si tales revelaciones son insuficientes, modificar nuestra opinión. Nuestras conclusiones se basan en la evidencia de auditoría obtenida hasta la fecha de nuestro informe de auditoría. Sin embargo, eventos futuros o condiciones pueden causar que la entidad no pueda continuar como un negocio en marcha. • Evaluamos la presentación, estructura y contenido de los estados financieros, incluyendo las revelaciones, y si los estados financieros representan las operaciones subyacentes y eventos en una forma que logre su presentación razonable, obteniendo suficiente evidencia apropiada de auditoría respecto de la información financiera de la entidad para expresar una opinión sobre los estados financieros. Somos responsables de la dirección, supervisión y ejecución de la auditoría de la entidad. Somos los únicos responsables de nuestra opinión de auditoría. • Nos comunicamos con los encargados de la Administración en relación con, entre otras cosas, el alcance y el momento de la auditoría y los resultados de auditoría importantes, incluidas posibles deficiencias significativas en el control interno que identificamos durante nuestra auditoría. • También proporcionamos a los encargados de la Administración una declaración de que hemos cumplido con los requisitos éticos relevantes con respecto a la independencia, y hemos comunicado todas las relaciones y otros asuntos que puedan soportarla. • A partir de las comunicaciones con los encargados de la Administración, determinamos aquellos asuntos que eran de mayor importancia en la auditoría de los estados financieros del período actual y por lo tanto son los asuntos clave de auditoría. 74 193 3.633.531 (2.113.594) (1.311.516) (687.891) (114.188) 1.519.936 Utilidad Operacional Gastos Financieros Intereses Otros costos financieros Otros ingresos/gastos Utilidad antes de participación Trabajadores e Imp. A la Renta 892.588 (5.076.949) (3.947.805) (1.067.970) (61.175) Gastos Operacionales Gastos Administrativos Gastos de Transporte Depreciación Utilidad neta 8.710.480 Utilidad Bruta (228.062) (399.287) (34.986.691) Costo de Ventas Participación trabajadores Impuesto a la Renta (26.932.414) (1.297.273) (2.045.773) (334.026) (2.052.620) (224.641) (1.128.996) (970.948) (34.986.691) Costo de Producción Papel Otros materiales Mano de obra directa Mano de obra indirecta Fabricacion directa Fabricacion indirecta Depreciación Maquila Total Costo de Produccion 1.249.123 (268.391) (271.760) 1.789.274 (1.748.481) (1.438.480) (387.370) 77.369 3.537.755 (3.617.741) (2.640.670) (914.080) (62.991) 7.155.496 (29.228.012) (23.000.722) (1.110.340) (1.750.984) (285.894) (1.756.845) (192.271) (1.130.954) (29.228.012) 36.383.507 713.402 765.280 43.697.171 35.670.105 1.010 35.670.105 35.317 36.023 42.931.891 1.015 42.931.891 42.314 42.088 Ventas Netas MERCADO EXTERIOR Ventas netas Avg Price/TM MERCADO LOCAL Ventas netas BIENES Toneladas vendidas Toneladas producidas I TRIMESTRE 2020 II TRIMESTRE 2020 1.044.613 (227.152) (242.583) 1.514.348 (1.748.481) (1.438.480) (387.370) 77.369 3.262.828 (3.411.199) (2.487.239) (860.969) (62.991) 6.674.028 (27.595.486) (21.664.310) (1.045.826) (1.649.247) (269.283) (1.654.767) (181.100) (1.130.954) (27.595.486) 34.269.514 671.951 33.597.563 1.010 33.597.563 33.265 33.930 III TRIMESTRE 2020 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Resultados Proyectado Trimestral 2020 - 2025 (en dólares) 1.700.648 (352.817) (298.651) 2.352.116 (1.748.481) (1.438.480) (387.370) 77.369 4.100.596 (4.040.583) (2.954.781) (1.022.811) (62.991) 8.141.179 (32.570.192) (25.736.687) (1.242.417) (1.959.266) (319.902) (1.965.824) (215.142) (1.130.954) (32.570.192) 40.711.372 798.262 39.913.109 1.010 39.913.109 39.518 40.308 IV TRIMESTRE 2020 4.886.971 7.175.674 (1.076.423) (1.212.280) (97.334.132) (4.695.856) (7.405.270) (1.209.105) (7.430.058) (813.155) (4.521.857) (970.948) (124.380.381) (124.380.381) 30.681.183 (16.146.473) (12.030.495) (3.865.829) (250.149) 14.534.710 (7.359.036) (5.626.956) (1.850.000) 117.920 150.414 152.350 152.112.668 152.112.668 1.011 2.948.896 155.061.564 Forecast 2020 FY 1.731.280 (407.360) (577.093) 2.715.733 (1.826.778) (1.369.428) (457.350) - 4.542.512 (3.448.627) (2.396.456) (998.523) (53.648) 7.991.139 (32.724.096) (26.242.445) (1.179.786) (1.747.633) (315.762) (1.940.908) (299.823) (997.739) (32.724.096) 40.715.235 774.305 39.940.930 1.124 39.940.930 25% 38.003 38.003 I TRIMESTRE 2021 1.698.813 (399.721) (566.271) 2.664.805 (1.792.521) (1.343.747) (448.773) - 4.457.325 (3.383.955) (2.351.515) (979.798) (52.642) 7.841.280 (32.110.416) (25.750.316) (1.157.661) (1.714.860) (309.840) (1.904.510) (294.200) (979.028) (32.110.416) 39.951.696 759.785 39.191.911 1.069 39.191.911 24% 37.290 37.290 II TRIMESTRE 2021 1.684.191 (396.280) (561.397) 2.641.867 (1.777.091) (1.332.181) (444.910) - 4.418.959 (3.354.827) (2.331.274) (971.364) (52.189) 7.773.786 (31.834.025) (25.528.670) (1.147.697) (1.700.099) (307.173) (1.888.117) (291.668) (970.601) (31.834.025) 39.607.811 753.245 38.854.566 1.003 38.854.566 24% 36.969 36.969 III TRIMESTRE 2021 1.888.816 (444.427) (629.605) 2.962.849 (1.993.004) (1.494.038) (498.966) - 4.955.854 (3.762.432) (2.614.519) (1.089.383) (58.530) 8.718.286 (35.701.795) (28.630.352) (1.287.140) (1.906.658) (344.494) (2.117.519) (327.105) (1.088.527) (35.701.795) 44.420.081 844.763 43.575.318 1.009 43.575.318 27% 41.461 41.461 IV TRIMESTRE 2021 7.003.100 (1.647.788) (2.334.367) 10.985.255 18.374.650 (7.389.395) (5.539.395) (1.850.000) - (13.949.842) (9.693.764) (4.039.068) (217.010) 32.324.492 (132.370.331) (132.370.331) (106.151.783) (4.772.283) (7.069.250) (1.277.269) (7.851.055) (1.212.795) (4.035.896) 164.694.823 3.132.097 161.562.725 1.051 161.562.725 153.723 156.797 Forecast 2021 FY Anexo 4 ANEXO 4 Estado de Resultados, Estado de Flujo de Efectivo y Flujo de Caja trimestrales proyectados, al menos, para el plazo de vigencia de la Emisión. Estado de Resultado Proyectado 194 8.469.132 (3.542.052) (2.463.160) (1.026.317) (52.575) 4.927.080 (1.793.092) (1.459.350) (333.742) - 3.133.988 Utilidad Bruta Gastos Operacionales Gastos Administrativos Gastos de Transporte Depreciación Utilidad Operacional Gastos Financieros Intereses Otros costos financieros Otros ingresos/gastos Utilidad antes de participación Trabajadores e Imp. A la Renta Utilidad neta 1.997.918 (470.098) (665.973) (33.379.389) Costo de Ventas Participación trabajadores Impuesto a la Renta (26.859.394) (1.205.741) (1.786.081) (322.708) (1.983.608) (306.419) (915.437) (33.379.389) Costo de Producción Papel Otros materiales Mano de obra directa Mano de obra indirecta Fabricacion directa Fabricacion indirecta Depreciación Maquila Total Costo de Produccion 1.960.450 (461.282) (653.483) 3.075.216 (1.759.466) (1.431.982) (327.483) - 4.834.682 (3.475.627) (2.416.968) (1.007.070) (51.590) 8.310.309 (32.753.420) (26.355.696) (1.183.130) (1.752.587) (316.657) (1.946.409) (300.672) (898.270) (32.753.420) 41.063.729 780.933 795.858 41.848.521 #BEZUG! 38.110 38.873 40.282.796 40.282.796 1.057 #BEZUG! 38.839 39.616 41.052.663 41.052.663 1.057 Ventas Netas MERCADO EXTERIOR Ventas netas Avg Price/TM MERCADO LOCAL Ventas netas BIENES Toneladas vendidas Toneladas producidas I TRIMESTRE 2022 II TRIMESTRE 2022 1.943.576 (457.312) (647.859) 3.048.746 (1.744.321) (1.419.656) (324.664) - 4.793.067 (3.445.711) (2.396.164) (998.402) (51.145) 8.238.778 (32.471.495) (26.128.839) (1.172.946) (1.737.501) (313.931) (1.929.656) (298.084) (890.538) (32.471.495) 40.710.272 774.211 #BEZUG! 37.782 38.538 39.936.061 39.936.061 1.057 III TRIMESTRE 2022 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Resultados Proyectado Trimestral 2020 - 2025 (en dólares) 2.179.716 (512.874) (726.572) 3.419.163 (1.956.252) (1.592.142) (364.110) - 5.375.415 (3.864.358) (2.687.293) (1.119.705) (57.360) 9.239.773 (36.416.716) (29.303.440) (1.315.457) (1.948.604) (352.073) (2.164.105) (334.301) (998.736) (36.416.716) 45.656.489 868.276 #BEZUG! 42.373 43.220 44.788.213 44.788.213 1.057 IV TRIMESTRE 2022 8.081.660 (1.901.567) (2.693.887) 12.677.113 19.930.244 (7.253.130) (5.903.130) (1.350.000) - (14.327.747) (9.963.584) (4.151.493) (212.670) 34.257.991 (135.021.021) (108.647.370) (4.877.274) (7.224.773) (1.305.369) (8.023.778) (1.239.476) (3.702.980) (135.021.021) 169.279.011 3.219.277 166.059.734 1.057 166.059.734 157.105 160.247 Forecast 2022 FY 2.045.010 (481.179) (681.670) 3.207.859 (1.935.958) (1.701.102) (234.855) - 5.143.817 (3.617.769) (2.517.349) (1.048.896) (51.524) 8.761.585 (34.007.603) (27.450.301) (1.232.268) (1.825.375) (329.808) (2.027.248) (313.160) (829.444) (34.007.603) 42.769.189 813.367 #BEZUG! 39.693 40.487 41.955.822 41.955.822 1.057 I TRIMESTRE 2023 2.006.660 (472.155) (668.887) 3.147.701 (1.899.652) (1.669.201) (230.451) - 5.047.354 (3.549.924) (2.470.141) (1.029.225) (50.558) 8.597.278 (33.369.853) (26.935.521) (1.209.159) (1.791.144) (323.623) (1.989.230) (307.287) (813.889) (33.369.853) 41.967.131 798.113 #BEZUG! 38.949 39.728 41.169.018 41.169.018 1.057 II TRIMESTRE 2023 1.989.387 (468.091) (663.129) 3.120.608 (1.883.301) (1.654.834) (228.468) - 5.003.909 (3.519.368) (2.448.879) (1.020.366) (50.123) 8.523.277 (33.082.621) (26.703.673) (1.198.751) (1.775.726) (320.837) (1.972.108) (304.642) (806.883) (33.082.621) 41.605.898 791.244 #BEZUG! 38.614 39.386 40.814.655 40.814.655 1.057 III TRIMESTRE 2023 2.231.094 (524.963) (743.698) 3.499.755 (2.112.118) (1.855.893) (256.226) - 5.611.874 (3.946.964) (2.746.413) (1.144.339) (56.212) 9.558.838 (37.102.094) (29.948.116) (1.344.397) (1.991.473) (359.819) (2.211.715) (341.656) (904.918) (37.102.094) 46.660.932 887.378 #BEZUG! 43.305 44.171 45.773.554 45.773.554 1.057 IV TRIMESTRE 2023 8.272.151 (1.946.388) (2.757.384) 12.975.923 20.806.953 (7.831.030) (6.881.030) (950.000) - (14.634.026) (10.182.783) (4.242.826) (208.417) 35.440.978 (137.562.171) (111.037.612) (4.984.574) (7.383.718) (1.334.087) (8.200.301) (1.266.745) (3.355.134) (137.562.171) 173.003.150 3.290.102 169.713.048 1.057 169.713.048 160.561 163.772 Forecast 2023 FY Anexo 4 Continuacion Estado de Resultado Proyectado 195 9.062.387 (3.695.196) (2.572.731) (1.071.971) (50.493) 5.367.191 (1.947.064) (1.761.652) (185.412) - 3.420.127 Utilidad Bruta Gastos Operacionales Gastos Administrativos Gastos de Transporte Depreciación Utilidad Operacional Gastos Financieros Intereses Otros costos financieros Otros ingresos/gastos Utilidad antes de participación Trabajadores e Imp. A la Renta Utilidad neta 2.180.331 (513.019) (726.777) (34.647.723) Costo de Ventas Participación trabajadores Impuesto a la Renta (28.054.208) (1.259.377) (1.865.533) (337.064) (2.071.847) (320.049) (739.645) (34.647.723) Costo de Producción Papel Otros materiales Mano de obra directa Mano de obra indirecta Fabricacion directa Fabricacion indirecta Depreciación Maquila Total Costo de Produccion 2.139.443 (503.398) (713.148) 3.355.989 (1.910.551) (1.728.615) (181.935) - 5.266.540 (3.625.899) (2.524.484) (1.051.868) (49.547) 8.892.439 (33.997.969) (27.528.103) (1.235.760) (1.830.549) (330.743) (2.032.993) (314.047) (725.774) (33.997.969) 42.890.408 815.672 831.261 43.710.111 #BEZUG! 39.806 40.602 42.074.736 42.074.736 1.057 #BEZUG! 40.567 41.378 42.878.850 42.878.850 1.057 Ventas Netas MERCADO EXTERIOR Ventas netas Avg Price/TM MERCADO LOCAL Ventas netas BIENES Toneladas vendidas Toneladas producidas I TRIMESTRE 2024 II TRIMESTRE 2024 2.121.028 (499.065) (707.009) 3.327.102 (1.894.105) (1.713.736) (180.369) - 5.221.208 (3.594.689) (2.502.755) (1.042.814) (49.120) 8.815.897 (33.705.331) (27.291.154) (1.225.123) (1.814.792) (327.896) (2.015.494) (311.344) (719.527) (33.705.331) 42.521.228 808.651 #BEZUG! 39.463 40.252 41.712.577 41.712.577 1.057 III TRIMESTRE 2024 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Resultados Proyectado Trimestral 2020 - 2025 (en dólares) 2.378.728 (559.701) (792.909) 3.731.339 (2.124.235) (1.921.952) (202.284) - 5.855.574 (4.031.437) (2.806.834) (1.169.514) (55.088) 9.887.011 (37.800.461) (30.606.975) (1.373.973) (2.035.286) (367.735) (2.260.373) (349.172) (806.948) (37.800.461) 47.687.472 906.900 #BEZUG! 44.258 45.143 46.780.572 46.780.572 1.057 IV TRIMESTRE 2024 8.819.531 (2.075.184) (2.939.844) 13.834.558 21.710.513 (7.875.955) (7.125.955) (750.000) - (14.947.221) (10.406.804) (4.336.168) (204.248) 36.657.734 (140.151.485) (113.480.439) (5.094.234) (7.546.160) (1.363.437) (8.380.708) (1.294.613) (2.991.893) (140.151.485) 176.809.219 3.362.484 173.446.735 1.057 173.446.735 164.093 167.375 Forecast 2024 FY 2.190.406 (515.390) (730.135) 3.435.932 (2.439.323) (2.439.323) - 5.875.255 (3.784.941) (2.636.794) (1.098.664) (49.484) 9.660.196 (35.506.036) (28.853.215) (1.287.084) (1.906.575) (344.479) (2.117.428) (327.090) (670.165) (35.506.036) 45.166.232 858.953 #BEZUG! 41.784 42.619 44.307.280 44.307.280 1.060 I TRIMESTRE 2025 2.149.329 (505.725) (716.443) 3.371.497 (2.393.578) (2.393.578) - 5.765.075 (3.713.962) (2.587.345) (1.078.061) (48.556) 9.479.037 (34.840.185) (28.312.126) (1.262.947) (1.870.821) (338.019) (2.077.719) (320.957) (657.597) (34.840.185) 44.319.223 842.844 #BEZUG! 41.000 41.820 43.476.378 43.476.378 1.060 II TRIMESTRE 2025 2.130.829 (501.372) (710.276) 3.342.477 (2.372.975) (2.372.975) - 5.715.452 (3.681.994) (2.565.075) (1.068.781) (48.138) 9.397.446 (34.540.298) (28.068.429) (1.252.076) (1.854.718) (335.110) (2.059.835) (318.194) (651.937) (34.540.298) 43.937.744 835.590 #BEZUG! 40.647 41.460 43.102.155 43.102.155 1.060 III TRIMESTRE 2025 2.389.721 (562.287) (796.574) 3.748.581 (2.661.287) (2.661.287) - 6.409.868 (4.129.349) (2.876.726) (1.198.636) (53.986) 10.539.217 (38.736.875) (31.478.687) (1.404.201) (2.080.062) (375.825) (2.310.101) (356.854) (731.146) (38.736.875) 49.276.092 937.112 #BEZUG! 45.586 46.497 48.338.980 48.338.980 1.060 IV TRIMESTRE 2025 8.860.285 (2.084.773) (2.953.428) 13.898.487 23.765.651 (9.867.164) (9.867.164) - (15.310.246) (10.665.940) (4.444.142) (200.163) 39.075.897 (143.623.394) (116.712.456) (5.206.307) (7.712.176) (1.393.433) (8.565.083) (1.323.095) (2.710.845) (143.623.394) 182.699.291 3.474.499 179.224.792 - 179.224.792 169.016 172.397 Forecast 2025 FY Anexo 4 Continuacion Estado de Resultado Proyectado 196 Premisas para las proyecciones PRODUCTORA CARTONERA S.A. PROCARSA Premisas para la Proyeccion del Estado de Resultados 2020- 2025 Variacion toneladas ventas Precios de venta promedio/TM Costo Materia Prima/TM Costo Conversión/TM Gastos Operacionales/TM Gastos Financieros/TM $ $ $ $ $ 2020 0,2% 1.011 (639) (141) (107) (48) $ $ $ $ $ 2021 2,2% 1.051 (677) (141) (89) (47) $ $ $ $ $ 2022 2,2% 1.057 (678) (141) (89) (45) $ $ $ $ $ 2023 2,2% 1.057 (678) (141) (89) (48) $ $ $ $ $ 2024 2,2% 1.057 (678) (141) (89) (47) $ $ $ $ $ 2025 3,0% 1.060 (677) (140) (89) (57) Como se ha mencionado antes, adicionalmente a la colocación de la presente emisión, Procarsa incurrió en un nuevo endeudamiento en diciembre de 2019 por un total de 37,5 millones de dólares a largo plazo con instituciones financieras del exterior, mismo que figura en el Flujo de Caja. La presente emisión fue contemplada ya en el Prospecto de la Octava Emision de obligaciones a largo plazo, a fin de continuar con el proceso de eficiencia en el manejo del Flujo de Caja y Fondo de Maniobra, con lo cual se asegura la liquidez y solvencia de la compañía. El emisor planifica seguir recurriendo a Mercado de Valores para obtener financiamiento durante los próximos cinco años, continuando con su estrategia de financiamiento a largo plazo y de sustitución de Pasivos financieros de corto plazo. En cuanto a la proyeccion de los Flujos de Caja y Efectivo, ellos consideran - en la parte referente al Flujo de Financiamiento -, una partida por “Compra Stock de Seguridad de Materia Prima y Materiales”. Esta partida, refleja la intencion de la empresa de contar con un Stock de materia prima que cubra los requerimientos constantes de la empresa y que ayude a minimizar sus riesgos. Es por ello que se establece esta reserva financiera a partir del año 2020. 197 Total Cash Flow Saldo Inicial Flujo Neto del Periodo Flujo Neto Acumulado Flujo de Financiamiento neto 3.457.915 (492.592) 2.965.323 14.692.914 - (14.582.548) (7.346.153) (7.236.395) 29.275.463 1.748.559 27.526.904 (787.468) Flujo de Inversión neto Flujo de Financiamiento Salidas de Recursos Financieros Amortizacion de Deuda de Corto Plazo Amortizacion de Deuda de Largo Plazo Entradas de Recursos Financieros Nuevo endeudamiento corto plazo Nuevo endeudamiento largo plazo Compra Stock de Seguridad Mat. Prima y Materiales (787.468) (14.398.038) (53.995.991) (864.836) - 30.000 1.190.171 2.965.323 979.241 3.944.565 (943.819) (2.833.333) (29.417.298) (25.329.204) (4.088.094) 31.306.812 3.380.636 27.926.176 (300.000) (300.000) 2.223.061 (35.117.576) (833.005) (1.012.655) 30.000 1.330.192 (2.198.282) (519.815) 77.369 Flujo de Inversión Mantenimiento de equipos Compra repuestos para Maquinarias Flujo Operacional neto Total Egresos y Gastos que no representan salida de dinero Impuesto a la Renta 15% Participacion trabajadores Cuentas no deducibles Depreciación Acumulada (2.640.729) (233.370) (460.696) (114.188) (3.875.458) (5.589.657) Gtos de venta, admon. y generales. (808.253) (28.115.921) (20.654.580) (1.254.043) (4.877.106) (1.330.192) (47.953.415) (41.717.102) (1.319.066) (3.727.076) (1.190.171) Gastos financieros Gastos de interes por Deudas de Corto y Largo Plazo Otros costos financieros Otros Gastos Financieros 36.588.292 752.345 37.340.637 38.767.268 830.686 39.597.953 II TRIMESTRE 2020 Flujo operacional Ingresos Ventas de Cajas a 60 dias Ventas a Clientes locales 30 dias Otros Total Ingresos Egresos Costo de Producción Papel Otros insumos Otros costos Depreciacion I TRIMESTRE 2020 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Flujo de Caja Proyectado Trimestral 2020 - 2025 (en dólares) 3.944.565 6.714.691 10.659.255 2.387.680 (2.833.333) (4.778.987) (4.778.987) 10.000.000 10.000.000 (300.000) (300.000) 4.627.011 (27.569.309) (833.005) - 30.000 1.112.420 (781.829) (420.326) 77.369 (1.124.786) (3.240.991) (23.512.948) (17.273.134) (1.048.739) (4.078.655) (1.112.420) 31.533.874 662.447 32.196.321 III TRIMESTRE 2020 10.659.255 (4.003.055) 6.656.201 (6.827.516) (2.833.333) (3.994.183) (3.994.183) - (300.000) (300.000) 3.124.461 (29.847.605) (833.005) - 30.000 1.139.223 (2.413.474) (449.163) 77.369 (2.785.268) (3.319.080) (24.079.474) (17.689.317) (1.074.007) (4.176.927) (1.139.223) 32.293.658 678.408 32.972.066 IV TRIMESTRE 2020 3.457.915 3.198.286 6.656.201 9.309.258 (8.500.000) (1.687.468) (52.773.016) (32.675.357) (20.097.659) 70.582.274 5.129.195 65.453.079 (4.423.504) (1.687.468) (146.530.481) (3.363.851) (1.012.655) 120.000 4.772.006 (5.626.956) (1.850.000) 117.920 (7.359.036) (16.025.186) 139.183.091 2.923.885 142.106.977 (123.661.758) (97.334.132) (4.695.856) (16.859.764) (4.772.006) FY 2020 6.656.201 (5.037.587) 1.618.613 (6.685.267) (2.375.000) (4.310.267) (4.310.267) - (300.000) (300.000) 1.947.679 (36.748.716) (857.782) - 30.000 1.063.226 (609.373) (460.696) - (1.070.069) (3.465.498) (32.448.593) (25.787.545) (1.204.292) (4.393.530) (1.063.226) 37.916.630 779.765 38.696.395 I TRIMESTRE 2021 1.618.613 13.112.739 14.731.353 14.884.178 (2.375.000) (3.740.822) (55.556) (3.685.267) 21.000.000 1.000.000 20.000.000 (300.000) (300.000) (1.471.438) (45.133.602) (857.782) (1.076.423) 30.000 1.063.226 (2.258.105) (519.815) - (2.777.920) (3.910.213) (37.604.490) (30.225.093) (1.358.835) (4.957.336) (1.063.226) 42.782.334 879.830 43.662.164 II TRIMESTRE 2021 14.731.353 (7.003.667) 7.727.685 (6.601.933) (2.375.000) (4.226.933) (166.667) (4.060.267) - (300.000) (300.000) (101.734) (35.407.209) (857.782) - 30.000 1.063.226 (449.806) (420.326) - (870.131) (3.161.821) (31.610.701) (25.440.183) (1.098.761) (4.008.530) (1.063.226) 34.594.040 711.435 35.305.475 III TRIMESTRE 2021 7.727.685 1.677.754 9.405.439 2.811.864 (2.375.000) (6.813.136) (166.667) (6.646.469) 12.000.000 12.000.000 (300.000) (300.000) (834.110) (36.554.686) (857.782) - 30.000 1.063.226 (2.222.111) (449.163) - (2.671.274) (3.195.299) (30.923.557) (24.698.962) (1.110.395) (4.050.973) (1.063.226) 34.960.330 760.245 35.720.576 IV TRIMESTRE 2021 6.656.201 2.749.238 9.405.439 4.408.842 (9.500.000) (1.200.000) (19.091.158) (388.889) (18.702.269) 33.000.000 1.000.000 32.000.000 (459.603) (1.200.000) (153.844.213) (3.431.129) (1.076.423) 120.000 4.252.906 (5.539.395) (1.850.000) - (7.389.395) (13.732.832) 150.253.335 3.131.275 153.384.610 (132.587.341) (106.151.783) (4.772.283) (17.410.369) (4.252.906) FY 2021 ANEXO 4. Continuación Flujo de Caja Proyectado 198 978.913 30.000 Depreciación Acumulada Cuentas no deducibles 9.405.439,07 (4.193.521) 5.211.918 (6.351.933) Total Cash Flow Saldo Inicial Flujo Neto del Periodo Flujo Neto Acumulado (2.125.000) (2.125.000) Flujo de Financiamiento neto 5.211.917,82 2.490.187 7.702.105 3.011.269 (6.863.731) (166.667) (6.697.065) 12.000.000 12.000.000 - (4.226.933) (166.667) (4.060.267) - - Flujo de Inversión neto - (521.081) Flujo de Financiamiento Salidas de Recursos Financieros Amortizacion de Deuda de Corto Plazo Amortizacion de Deuda de Largo Plazo Entradas de Recursos Financieros Nuevo endeudamiento corto plazo Nuevo endeudamiento largo plazo Compra Stock de Seguridad Mat. Prima y Materiales - 2.158.412 (46.344.216) (874.938) (874.938) (38.453.184) (1.647.788) 30.000 - Flujo de Inversión Mantenimiento de equipos Compra repuestos para Maquinarias Flujo Operacional neto Total Egresos y Gastos que no representan salida de dinero Impuesto a la Renta 15% Participacion trabajadores (2.104.139) (337.500) 978.913 (2.441.639) (570.504) (337.500) - (4.019.052) (3.561.959) Gtos de venta, admon. y generales. (908.004) (38.369.712) (30.935.673) (1.388.729) (5.066.397) (978.913) (34.117.196) (27.417.309) (1.230.787) (4.490.188) (978.913) Gastos financieros Gastos de interes por Deudas de Corto y Largo Plazo Otros costos financieros Otros Gastos Financieros 44.918.816 904.319 45.823.135 39.810.127 801.469 40.611.596 II TRIMESTRE 2022 Flujo operacional Ingresos Ventas de Cajas a 60 dias Ventas a Clientes locales 30 dias Otros Total Ingresos Egresos Costo de Producción Papel Otros insumos Otros costos Depreciacion I TRIMESTRE 2022 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Flujo de Caja Proyectado Trimestral 2020 - 2025 (en dólares) 7.702.105,22 (904.755) 6.797.350 (2.472.965) (2.125.000) (3.347.965) (166.667) (3.181.298) 3.000.000 3.000.000 - - - 1.568.210 (35.484.639) (874.938) - 30.000 978.913 (817.959) (337.500) - (1.155.459) (3.249.828) (31.213.327) (25.014.762) (1.122.934) (4.096.718) (978.913) 36.321.611 731.238 37.052.849 III TRIMESTRE 2022 6.797.350,04 4.343.906 11.141.257 5.788.054 (2.125.000) (7.086.946) (611.111) (6.475.835) 15.000.000 15.000.000 (1.500.000) (1.500.000) 55.852 (37.431.748) (874.938) - 30.000 978.913 (2.410.528) (337.500) - (2.748.028) (3.284.238) (31.533.456) (25.279.625) (1.134.824) (4.140.095) (978.913) 36.706.194 781.406 37.487.600 IV TRIMESTRE 2022 9.405.439 1.735.817 11.141.257 (25.575) (8.500.000) (1.500.000) (21.525.575) (1.111.111) (20.414.464) 30.000.000 3.000.000 27.000.000 3.261.393 (1.500.000) (157.713.787) (3.499.751) (1.647.788) 120.000 3.915.651 (5.903.130) (1.350.000) - (7.253.130) (14.115.077) 157.756.747 3.218.433 160.975.180 (135.233.691) (108.647.370) (4.877.274) (17.793.397) (3.915.651) FY 2022 11.141.257 2.479.308 13.620.564 991.902 (1.325.000) (3.683.098) (500.000) (3.183.098) 6.000.000 6.000.000 (300.000) (300.000) 1.787.406 (39.728.587) (892.437) - 30.000 890.888 (1.121.003) (237.500) - (1.358.503) (3.640.322) (34.758.213) (28.020.490) (1.257.864) (4.588.972) (890.888) 40.685.949 830.044 41.515.993 I TRIMESTRE 2023 13.620.564 (9.884.921) 3.735.643 (8.640.270) (1.325.000) (7.315.270) (500.000) (6.815.270) - (300.000) (300.000) (944.651) (47.788.241) (892.437) (1.901.567) 30.000 890.888 (2.465.869) (237.500) - (2.703.369) (4.107.471) (39.104.284) (31.616.258) (1.419.281) (5.177.858) (890.888) 45.907.030 936.560 46.843.590 II TRIMESTRE 2023 3.735.643 (1.168.389) 2.567.254 (2.363.591) (1.325.000) (4.038.591) (500.000) (3.538.591) 3.000.000 3.000.000 - (300.000) (300.000) 1.495.202 (36.382.792) (892.437) - 30.000 890.888 (1.061.960) (237.500) - (1.299.460) (3.321.325) (31.790.459) (25.565.087) (1.147.639) (4.186.845) (890.888) 37.120.687 757.308 37.877.995 III TRIMESTRE 2023 2.567.254 10.762.703 13.329.957 10.699.015 (1.325.000) (7.975.985) (1.000.000) (6.975.985) 20.000.000 20.000.000 (300.000) (300.000) 363.687 (37.915.369) (892.437) - 30.000 890.888 (2.232.197) (237.500) - (2.469.697) (3.356.492) (32.117.631) (25.835.777) (1.159.790) (4.231.177) (890.888) 37.513.730 765.326 38.279.056 IV TRIMESTRE 2023 11.141.257 2.188.701 13.329.957 687.056 (5.300.000) (1.200.000) (23.012.944) (2.500.000) (20.512.944) 29.000.000 3.000.000 26.000.000 2.701.645 (1.200.000) (161.814.989) (3.569.746) (1.901.567) 120.000 3.563.551 (6.881.030) (950.000) - (7.831.030) (14.425.609) 161.227.396 3.289.238 164.516.634 (137.770.588) (111.037.612) (4.984.574) (18.184.852) (3.563.551) FY 2023 ANEXO 4. Continuación Flujo de Caja Proyectado 199 13.329.957 (5.746.165) 7.583.793 Total Cash Flow Saldo Inicial Flujo Neto del Periodo Flujo Neto Acumulado 7.583.793 (4.084.156) 3.499.637 (2.144.735) (1.325.000) (1.325.000) (7.131.448) (8.319.735) (500.000) (7.819.735) 7.500.000 7.500.000 (300.000) (300.000) (1.639.421) (48.513.570) (910.285) (1.946.388) (5.806.448) (1.000.000) (4.806.448) - Flujo de Financiamiento neto (300.000) Flujo de Inversión neto Flujo de Financiamiento Salidas de Recursos Financieros Amortizacion de Deuda de Corto Plazo Amortizacion de Deuda de Largo Plazo Entradas de Recursos Financieros Nuevo endeudamiento corto plazo Nuevo endeudamiento largo plazo Compra Stock de Seguridad Mat. Prima y Materiales (300.000) 1.685.284 (40.744.061) (910.285) - Flujo de Inversión Mantenimiento de equipos Compra repuestos para Maquinarias Flujo Operacional neto Total Egresos y Gastos que no representan salida de dinero Impuesto a la Renta 15% Participacion trabajadores 30.000 799.035 (2.247.469) (187.500) - (1.343.460) (187.500) - 30.000 (2.434.969) (1.530.960) Gastos financieros Gastos de interes por Deudas de Corto y Largo Plazo Otros costos financieros Otros Gastos Financieros 799.035 (4.197.835) (3.720.409) Gtos de venta, admon. y generales. Cuentas no deducibles (39.853.127) (32.311.816) (1.450.505) (5.291.771) (799.035) (35.411.442) (28.636.941) (1.285.537) (4.689.929) (799.035) Depreciación Acumulada 45.916.984 957.164 46.874.149 41.581.040 848.305 42.429.345 II TRIMESTRE 2024 Flujo operacional Ingresos Ventas de Cajas a 60 dias Ventas a Clientes locales 30 dias Otros Total Ingresos Egresos Costo de Producción Papel Otros insumos Otros costos Depreciacion I TRIMESTRE 2024 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Flujo de Caja Proyectado Trimestral 2020 - 2025 (en dólares) 3.499.637 (2.044.378) 1.455.259 (6.037.698) (1.325.000) (4.712.698) (500.000) (4.212.698) - (300.000) (300.000) 4.293.321 (36.417.990) (910.285) - 30.000 799.035 (1.076.449) (187.500) - (1.263.949) (3.394.394) (31.678.397) (25.427.519) (1.172.887) (4.278.956) (799.035) 39.937.342 773.969 40.711.311 III TRIMESTRE 2024 1.455.259 15.668.533 17.123.792 17.417.765 (1.325.000) (8.757.235) (500.000) (8.257.235) 27.500.000 27.500.000 (300.000) (300.000) (1.449.233) (39.570.428) (910.285) - 30.000 799.035 (2.458.577) (187.500) - (2.646.077) (3.430.334) (33.412.767) (27.104.164) (1.185.306) (4.324.263) (799.035) 37.339.032 782.164 38.121.196 IV TRIMESTRE 2024 13.329.957 3.793.835 17.123.792 2.103.884 (5.300.000) (1.200.000) (27.596.116) (2.500.000) (25.096.116) 35.000.000 35.000.000 2.889.951 (1.200.000) (165.246.049) (3.641.141) (1.946.388) 120.000 3.196.142 (7.125.955) (750.000) - (7.875.955) (14.742.972) 164.774.398 3.361.601 168.136.000 (140.355.733) (113.480.439) (5.094.234) (18.584.918) (3.196.142) FY 2024 17.123.792 (5.430.108) 11.693.685 (7.137.698) (550.000) (6.587.698) (500.000) (6.087.698) - (300.000) (300.000) 2.007.591 (41.828.073) (928.491) - 30.000 727.752 (1.557.062) - (1.557.062) (3.813.050) (36.287.223) (29.452.545) (1.313.819) (4.793.107) (727.752) 42.966.236 869.428 43.835.664 I TRIMESTRE 2025 11.693.685 (9.937.887) 1.755.798 (8.482.950) (550.000) (12.932.950) (12.932.950) 5.000.000 5.000.000 (300.000) (300.000) (1.154.937) (50.615.872) (928.491) (2.075.184) 30.000 727.752 (4.417.144) - (4.417.144) (4.302.364) (39.650.441) (32.232.083) (1.482.416) (5.208.190) (727.752) 48.479.937 980.999 49.460.935 II TRIMESTRE 2025 1.755.798 435.104 2.190.901 (2.587.698) (550.000) (7.037.698) (7.037.698) 5.000.000 5.000.000 (300.000) (300.000) 3.322.802 (39.671.593) (928.491) - 30.000 727.752 (1.650.750) - (1.650.750) (3.478.916) (34.371.188) (27.871.652) (1.198.690) (4.573.093) (727.752) 42.201.154 793.241 42.994.395 III TRIMESTRE 2025 2.190.901 16.595.441 18.786.343 18.920.981 (550.000) (7.529.019) (7.529.019) 27.000.000 27.000.000 (300.000) (300.000) (2.025.540) (39.443.406) (928.491) - 30.000 727.752 (2.242.208) - (2.242.208) (3.515.752) (33.514.707) (27.156.176) (1.211.382) (4.419.396) (727.752) 36.616.226 801.640 37.417.866 IV TRIMESTRE 2025 17.123.792 1.662.550 18.786.343 712.634 (2.200.000) (1.200.000) (34.087.366) (500.000) (33.587.366) 37.000.000 37.000.000 2.149.917 (1.200.000) (171.558.944) (3.713.964) (2.075.184) 120.000 2.911.008 (9.867.164) - (9.867.164) (15.110.082) 170.263.553 3.445.308 173.708.860 (143.823.558) (116.712.456) (5.206.307) (18.993.786) (2.911.008) FY 2025 ANEXO 4. Continuación Flujo de Caja Proyectado 200 EFECTIVO Y EQUIVALENTES AL EFECTIVO AL FINAL DEL PERIODO EFECTIVO Y EQUIVALENTES AL EFECTIVO AL PRINCIPIO DEL PERIODO INCREMENTO (DISMINUCIÓN) NETO DE EFECTIVO Y EQUIVALENTES AL EFECTIVO Efectos de la variación en la tasa de cambio sobre el efectivo y equivalentes al efectivo EFECTOS DE LA VARIACION EN LA TASA DE CAMBIO SOBRE EL EFECTIVO Y EQUIVALENTES AL DE EFECTIVO Otras entradas (salidas) de efectivo Financiamiento por emisión de títulos valores y préstamos Pagos de préstamos y títulos valores ACTIVIDADES DE FINANCIAMIENTO Otras entradas (salidas) de efectivo Adquisiciones de propiedades, planta y equipo 2.965.323 3.457.915 (492.592) - 29.275.463 (14.582.548) (808.253) 13.884.661 (787.468) (787.468) (6.424.493) Otras entradas (salidas) de efectivo ACTIVIDADES DE INVERSION (46.763.245) (53.187.738) 39.597.953 39.597.953 (492.592) (13.589.784) I TRIMESTRE 2020 Pagos a proveedores por el suministro de bienes y servicios Intereses pagados Clases de pagos por actvidades de operación Cobros de clientes Clases de cobros por actividades de operación ACTIVIDADES DE OPERACIÓN INCREMENTO (DISMINUCIÓN) EN EL EFECTIVO 2020 - 2025 (en dólares) 3.944.565 2.965.323 979.241 - 31.306.812 (29.417.298) (2.640.729) (751.215) (300.000) (300.000) (8.524.451) (26.785.729) (35.310.181) 37.340.637 37.340.637 979.241 2.030.456 II TRIMESTRE 2020 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Flujo de Efectivo Proyectado Trimestral 10.659.255 3.944.565 6.714.691 - 10.000.000 (4.778.987) (1.124.786) 4.096.227 (300.000) (300.000) (6.877.330) (22.400.528) (29.277.857) 32.196.321 32.196.321 6.714.691 2.918.463 III TRIMESTRE 2020 6.656.201 10.659.255 (4.003.055) - (3.994.183) (2.785.268) (6.779.451) (300.000) (300.000) (6.955.419) (22.940.251) (29.895.670) 32.972.066 32.972.066 (4.003.055) 3.076.396 IV TRIMESTRE 2020 6.656.201 3.457.915 3.198.286 - - 70.582.274 (52.773.016) (7.359.036) 10.450.222 (1.687.468) (1.687.468) (118.889.753) (28.781.692) (147.671.445) 142.106.977 142.106.977 3.198.286 (5.564.468) FY 2020 1.618.613 6.656.201 (5.037.587) - (4.310.267) (1.070.069) (5.380.336) (300.000) (300.000) (6.668.281) (31.385.367) (38.053.647) 38.696.395 38.696.395 (5.037.587) 642.748 I TRIMESTRE 2021 14.731.353 1.618.613 13.112.739 - 21.000.000 (3.740.822) (2.777.920) 14.481.257 (300.000) (300.000) (8.189.418) (36.541.263) (44.730.682) 43.662.164 43.662.164 13.112.739 (1.068.518) II TRIMESTRE 2021 7.727.685 14.731.353 (7.003.667) - (4.226.933) (870.131) (5.097.065) (300.000) (300.000) (6.364.603) (30.547.475) (36.912.078) 35.305.475 35.305.475 (7.003.667) (1.606.602) III TRIMESTRE 2021 9.405.439 7.727.685 1.677.754 - 12.000.000 (6.813.136) (2.671.274) 2.515.590 (300.000) (300.000) (6.398.081) (29.860.331) (36.258.412) 35.720.576 35.720.576 1.677.754 (537.836) IV TRIMESTRE 2021 9.405.439 6.656.201 2.749.238 - - 33.000.000 (19.091.158) (7.389.395) 6.519.447 (1.200.000) (1.200.000) (128.334.436) (27.620.383) (155.954.818) 153.384.610 153.384.610 2.749.238 (2.570.208) FY 2021 ANEXO 4: Continuación Estado de Flujo de Efectivo Proyectado 201 EFECTIVO Y EQUIVALENTES AL EFECTIVO AL FINAL DEL PERIODO EFECTIVO Y EQUIVALENTES AL EFECTIVO AL PRINCIPIO DEL PERIODO INCREMENTO (DISMINUCIÓN) NETO DE EFECTIVO Y EQUIVALENTES AL EFECTIVO Efectos de la variación en la tasa de cambio sobre el efectivo y equivalentes al efectivo EFECTOS DE LA VARIACION EN LA TASA DE CAMBIO SOBRE EL EFECTIVO Y EQUIVALENTES AL DE EFECTIVO Otras entradas (salidas) de efectivo Financiamiento por emisión de títulos valores y préstamos Pagos de préstamos y títulos valores ACTIVIDADES DE FINANCIAMIENTO Otras entradas (salidas) de efectivo Adquisiciones de propiedades, planta y equipo 5.211.918 9.405.439 (4.193.521) - (4.226.933) (908.004) (5.134.937) - - (6.531.896) Otras entradas (salidas) de efectivo ACTIVIDADES DE INVERSION (33.138.283) (39.670.180) 40.611.596 40.611.596 (4.193.521) 941.416 I TRIMESTRE 2022 Pagos a proveedores por el suministro de bienes y servicios Intereses pagados Clases de pagos por actvidades de operación Cobros de clientes Clases de cobros por actividades de operación ACTIVIDADES DE OPERACIÓN INCREMENTO (DISMINUCIÓN) EN EL EFECTIVO 2020 - 2025 (en dólares) 7.702.105 5.211.918 2.490.187 - 12.000.000 (6.863.731) (2.441.639) 2.694.630 - - (8.636.778) (37.390.799) (46.027.577) 45.823.135 45.823.135 2.490.187 (204.442) II TRIMESTRE 2022 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Flujo de Efectivo Proyectado Trimestral 6.797.350 7.702.105 (904.755) - 3.000.000 (3.347.965) (1.155.459) (1.503.424) - - (6.219.766) (30.234.414) (36.454.180) 37.052.849 37.052.849 (904.755) 598.669 III TRIMESTRE 2022 11.141.257 6.797.350 4.343.906 - 15.000.000 (7.086.946) (2.748.028) 5.165.026 (1.500.000) (1.500.000) (6.254.176) (30.554.544) (36.808.720) 37.487.600 37.487.600 4.343.906 678.880 IV TRIMESTRE 2022 11.141.257 9.405.439 1.735.817 - - 30.000.000 (21.525.575) (7.253.130) 1.221.294 (1.500.000) (1.500.000) (131.318.040) (27.642.617) (158.960.657) 160.975.180 160.975.180 1.735.817 2.014.523 FY 2022 13.620.564 11.141.257 2.479.308 - 6.000.000 (3.683.098) (1.358.503) 958.399 (300.000) (300.000) (5.827.758) (33.867.326) (39.695.084) 41.515.993 41.515.993 2.479.308 1.820.909 I TRIMESTRE 2023 3.735.643 13.620.564 (9.884.921) - (7.315.270) (2.703.369) (10.018.640) (300.000) (300.000) (8.196.475) (38.213.397) (46.409.871) 46.843.590 46.843.590 (9.884.921) 433.719 II TRIMESTRE 2023 2.567.254 3.735.643 (1.168.389) - 3.000.000 (4.038.591) (1.299.460) (2.338.051) (300.000) (300.000) (5.508.761) (30.899.571) (36.408.332) 37.877.995 37.877.995 (1.168.389) 1.469.662 III TRIMESTRE 2023 13.329.957 2.567.254 10.762.703 - 20.000.000 (7.975.985) (2.469.697) 9.554.318 (300.000) (300.000) (5.543.928) (31.226.744) (36.770.672) 38.279.056 38.279.056 10.762.703 1.508.385 IV TRIMESTRE 2023 13.329.957 11.141.257 2.188.701 - - 29.000.000 (23.012.944) (7.831.030) (1.843.974) (1.200.000) (1.200.000) (134.207.037) (25.076.922) (159.283.959) 164.516.634 164.516.634 2.188.701 5.232.675 FY 2023 ANEXO 4: Continuación Estado de Flujo de Efectivo Proyectado 202 EFECTIVO Y EQUIVALENTES AL EFECTIVO AL FINAL DEL PERIODO EFECTIVO Y EQUIVALENTES AL EFECTIVO AL PRINCIPIO DEL PERIODO INCREMENTO (DISMINUCIÓN) NETO DE EFECTIVO Y EQUIVALENTES AL EFECTIVO Efectos de la variación en la tasa de cambio sobre el efectivo y equivalentes al efectivo EFECTOS DE LA VARIACION EN LA TASA DE CAMBIO SOBRE EL EFECTIVO Y EQUIVALENTES AL DE EFECTIVO Otras entradas (salidas) de efectivo Financiamiento por emisión de títulos valores y préstamos Pagos de préstamos y títulos valores ACTIVIDADES DE FINANCIAMIENTO Otras entradas (salidas) de efectivo Adquisiciones de propiedades, planta y equipo 7.583.793 13.329.957 (5.746.165) - (5.806.448) (1.530.960) (7.337.409) (300.000) (300.000) (5.925.694) Otras entradas (salidas) de efectivo ACTIVIDADES DE INVERSION (34.612.407) (40.538.101) 42.429.345 42.429.345 (5.746.165) 1.891.244 I TRIMESTRE 2024 Pagos a proveedores por el suministro de bienes y servicios Intereses pagados Clases de pagos por actvidades de operación Cobros de clientes Clases de cobros por actividades de operación ACTIVIDADES DE OPERACIÓN INCREMENTO (DISMINUCIÓN) EN EL EFECTIVO 2020 - 2025 (en dólares) 3.499.637 7.583.793 (4.084.156) - 7.500.000 (8.319.735) (2.434.969) (3.254.704) (300.000) (300.000) (8.349.509) (39.054.091) (47.403.601) 46.874.149 46.874.149 (4.084.156) (529.452) II TRIMESTRE 2024 PRODUCTORA CARTONERA S.A. PROCARSA S.A. Estado de Flujo de Efectivo Proyectado Trimestral 1.455.259 3.499.637 (2.044.378) - (4.712.698) (1.263.949) (5.976.647) (300.000) (300.000) (5.599.679) (30.879.362) (36.479.041) 40.711.311 40.711.311 (2.044.378) 4.232.270 III TRIMESTRE 2024 17.123.792 1.455.259 15.668.533 - 27.500.000 (8.757.235) (2.646.077) 16.096.689 (300.000) (300.000) (5.635.620) (32.613.732) (38.249.352) 38.121.196 38.121.196 15.668.533 (128.156) IV TRIMESTRE 2024 17.123.792 13.329.957 3.793.835 - - 35.000.000 (27.596.116) (7.875.955) (472.071) (1.200.000) (1.200.000) (137.159.592) (25.510.502) (162.670.094) 168.136.000 168.136.000 3.793.835 5.465.906 FY 2024 11.693.685 17.123.792 (5.430.108) - (6.587.698) (1.557.062) (8.144.760) (300.000) (300.000) (5.261.540) (35.559.471) (40.821.011) 43.835.664 43.835.664 (5.430.108) 3.014.652 I TRIMESTRE 2025 1.755.798 11.693.685 (9.937.887) - 5.000.000 (12.932.950) (4.417.144) (12.350.095) (300.000) (300.000) (7.826.039) (38.922.689) (46.748.728) 49.460.935 49.460.935 (9.937.887) 2.712.208 II TRIMESTRE 2025 2.190.901 1.755.798 435.104 - 5.000.000 (7.037.698) (1.650.750) (3.688.449) (300.000) (300.000) (4.927.407) (33.643.436) (38.570.843) 42.994.395 42.994.395 435.104 4.423.552 III TRIMESTRE 2025 18.786.343 2.190.901 16.595.441 - 27.000.000 (7.529.019) (2.242.208) 17.228.773 (300.000) (300.000) (4.964.243) (32.786.955) (37.751.198) 37.417.866 37.417.866 16.595.441 (333.332) IV TRIMESTRE 2025 18.786.343 17.123.792 1.662.550 - - 37.000.000 (34.087.366) (9.867.164) (6.954.530) (1.200.000) (1.200.000) (140.912.550) (22.979.230) (163.891.780) 173.708.860 173.708.860 1.662.550 9.817.081 FY 2025 ANEXO 4: Continuación Estado de Flujo de Efectivo Proyectado 203 Anexo 5 204 Anexo 6 205 206 207 208 209 210 211 212 213 214 215 216 217 218 219 220 221 222 223 224 225 226 227 228 229 230 231 232 233 234 235 236 Anexo 7 237