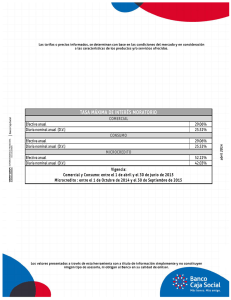

I+ 1 Universidad Autónoma de Nuevo León Facultad de Agronomía Producto Integrador de Aprendizaje Carrera: Ing. Agronegocios Matemáticas Financieras Profesor: Humberto Martínez Martínez Alumnos: Zafiro Esquivel Estrada 1684673 Escobedo Nuevo León, a 04 de Junio del 2020. Matemáticas Financieras I+ 2 Índice Introducción..................................................................................................... 3 Concepto de Interés Simple............................................................................. 5 Ecuaciones de Valor .........................................................................................9 Descuento Simple ............................................................................................11 Descuento Bancario........................................................................................ 12 Descuento Racional ......................................................................................... 13 Interés Compuesto ........................................................................................... 15 Valor Presente ................................................................................................. 17 Ecuaciones de Valor ........................................................................................ 18 Tasa de Interés Efectiva, Nominal y Equivalente ............................................ 23 Rentas o Anualidades Ordinarias ..................................................................... 34 Bibliografías…………………………………………………………………... 42 Matemáticas Financieras I+ 3 Introducción En la economía moderna, el dinero constituye el medio a través del cual se materializan las transacciones comerciales y de crédito. Como bienes del tipo transable, el dinero y el crédito tienen asociados curvas de oferta y demanda, y por ende, un precio, que comúnmente se denomina TASA DE INTERES. El mercado conformado por estos bienes, conforman uno de los pilares sobre los cuales se sustenta la ECONOMÍA DE LIBRE MERCADO. Con relación a ese mercado llamado financiero o de capitales, se han creado y desarrollado instrumentos matemáticos que permiten el cálculo de costos, evaluación de inversiones y financiamiento, determinación de beneficios reales y nominales, etc. El conjunto de estos instrumentos y conceptos conforman la disciplina conocida como "Matemáticas Financiera" o "Calculo Financiero" que no es otra cosa que una instancia de economía y matemáticas "aplicadas". Finalmente, una reflexión, en orden a señalar la importancia que profesionales de diversas áreas de la empresa desarrollen habilidades en esta materia ya que en definitiva todo aquello relativo a una organización y sus negocios se traduce en flujos cuya razonabilidad y conveniencia debe ser medido a través del cálculo financiero. Mercado financiero y de capitales Subsidios Subsidios Impuestos Impuestos GOBIERNO (Gobierno y BC) Obtención MERCADO DE CAPITALES Personas Prestar DECISIONES DE: Consumo Ahorro Inversión Matemáticas Financieras Aplicación Firmas Financiar DECISIONES DE: Inversión Financiamiento Estructura de Capital Política de Dividendo I+ 4 Interés. Interés: Es la cantidad pagada por el uso del dinero obtenido en préstamo o la cantidad producida por una inversión financiera (costo o gasto en el primer caso e ingreso en el segundo). I=M-C Ejemplo 1) Usted deposita $ 150 y al cabo de cierto tiempo recibe $ 157,5. El interés ganado es de $ 7,5. Sea "C" una cantidad de dinero en una fecha dada y cuyo valor aumenta a "M" en una fecha posterior. Se define Interés "I" como: En nuestro ejemplo 1, I = 157,5 - 150 = 7,5 Tasa de Interés (i): Es la "razón" o cociente del interés devengado al capital, en la unidad de tiempo (en tanto por uno). i = I/C Ejemplo 2) Calcule la tasa de interés en tanto por uno del Ej. 1). En el ejemplo 1) i = I/M = 7,5/150 = 0,05 i se puede expresar en tanto por uno o en porcentaje. En este último caso la expresión en tanto por uno se multiplica por 100% con lo cual se llega a la expresión habitual de tasa. i% = i x 100% = 0,05 x 100% = 5% Convención: La tasa de interés i se entenderá siempre anual a menos que expresamente se establezca en una unidad de tiempo diferente. Matemáticas Financieras I+ 5 Interés Simple Interés Simple: Ocurre cuando sólo el capital inicial genera intereses por todo el tiempo que dura la transacción. Al interés vencido al final del plazo se le llama INTERÉS SIMPLE. Ejemplo 3) Suponga que el depósito del Ej. 1) se mantuvo durante 3 años. Determine el interés simple ganado. A ñ o 1 2 3 Expre sión Cxix 1 Cxix 1 Cxix 1 Capital Tasa "n" "I" = 150 0.05 1 = 7,5 = 150 0.05 1 = 7,5 = 150 0.05 1 = 7,5 INTERES SIMPLE 22,5 Generalizando el ejemplo 3) se tiene: I = Ci + Ci + Ci + ...............................= nCi I=Cxixn Ejemplo 4) Calcule el interés simple del ejemplo 3 aplicando fórmula (2). R: I = 150 x 0,05 x 3 = 22,5 Ejemplo 5) Se depositan $ 150 al 5% por 3 meses. Determine el interés ganado. R: a) I = 150 x (0,05/12) x 3 = 1,875 b) = 150 x 0,05 x (3/12) = 1,875 I Observación: En la respuesta a) la tasa i se "mensualizó" para poder ser asociada a los "meses" implícitos en la operación. En la respuesta b) el período se "anualizó" para poder ser asociado a la tasa anual implícita en la operación. Generalización: "i" y "n" deben estar siempre expresados en la misma unidad de tiempo. Monto: O Valor Futuro es el capital inicial más los intereses simples ganados durante cierto tiempo. De fórmula (1): Matemáticas Financieras M=C+I I+ 6 Reemplazando I : M = C + Cin Factorizando: M = C (1 + in) Esta es la fórmula básica del interés simple. Como se puede apreciar la expresión anterior representa una ecuación lineal fruto de una progresión aritmética cuya diferencia constante es Ci, es decir, el interés del período. M M= C+ C+ C 0 1 2 3 4 ...................... n Ejemplo 6) Ud. deposita $ 150 al 5% durante 3 años. Determine la suma a retirar. R: M = 150 (1 + (0,05x3)) = 172,5 = C + I = 150 + 22,5 = 172,5 o alternativamente M De la fórmula I = C x i x n, se pueden deducir las siguientes: i = I / (Cn) En el ejemplo 6) i = 22,5 /(150x3) = 0,05 n = I / (Ci) En el ejemplo 6) n = 22,5 /(150x0,05) = 3 años En el ejemplo 6)IC/=(in) 22,5 /(0,05x3) = 150 C= En forma análoga de la fórmula M = C (1 + in) se deducen las que se indican: Matemáticas Financieras I+ 7 i = ((M/C) - 1)/n n = ((M/C) - 1)/i C = M/(1+in) Valor actual. O Valor Presente es el valor de una cantidad de dinero en una fecha anterior, este es, el valor futuro o monto menos los intereses (que aquel incluye desde la fecha de cálculo del valor actual hasta la fecha del monto). Ejemplo 7) Determinar el valor presente al 5% de interés simple de $ 172,5 que se recibirán al cabo de 3 años. C = M/(1+in) C = 172,5/(1+(0,05x3)) C = 150 Supuestos fundamentales de las matemáticas financieras. En el ejemplo 7), los $ 150 al día de hoy son equivalentes a los $ 172,5 al cabo de 3 años al 5%. Es decir, da lo mismo recibir $ 150 hoy que $ 172,5 en 3 años más. Obviamente que esto es válido en condiciones de certeza absoluta y omitiendo el fenómeno inflacionario. Con este ejemplo podemos enunciar el supuesto básico de las Matemáticas Financieras, cual es "EL DINERO ES SIEMPRE PRODUCTIVO, ES DECIR, SIEMPRE GENERA INTERESES". Este supuesto queda más claro si planteamos el siguiente problema. ¿Que prefiere usted.: $ 100 hoy o $ 100 en un mes más, suponiendo certeza absoluta? R: Naturalmente que es mejor recibir los $ 100 hoy porque al cabo de un mes se transformará en una suma mayor, lo que dependerá de la tasa de interés. De la idea anterior se desprende otra, que algunos identifican como un segundo supuesto. Este se puede enunciar de la siguiente forma: "EL DINERO TIENE DISTINTO VALOR EN EL TIEMPO, INDEPENDIENTE DE SI EXISTE O NO INFLACIÓN". En el problema enunciado, los $ 100 de hoy VALEN MAS que $ 100 en un mes más. En general dos o más valores en distinto momento del tiempo no son directamente comparables. Para que lo sean, deben estar expresados en el mismo momento en el eje de tiempo. Matemáticas Financieras I+ 8 Ejemplo 8) ¿Que prefiere Ud.: $ 183 hoy día o $ 194 en dos meses más, si la tasa de interés simple es 3% mensual? R: La comparación puede efectuarse con ambos valores expresados a hoy día (implica "actualizar" los 194), o con ambos expresados a 2 meses más (implica capitalizar los 183). a) Actualizando 0 183 3% 1 3% 2 meses 194 C = 194 / (1 + (0,03x2)) C = 183,02 Es mejor recibir $ 194 en dos meses más, porque equivalen a $ 183,02 a hoy día. b) Capitalización 0 183 1 3% 2 meses 3% 194 M = 183(1 + (0,03x2)) M = 193,98 La conclusión es la misma cualquiera sea el camino escogido. Es evidente que la comparación podría efectuarse en cualquier otro punto (f.f. o fecha focal) del eje del tiempo. Lo importante es llevar "ambos" valores a ese punto, ya sea actualizando o capitalizando, según corresponda.De lo explicado en esta sección, se desprende que valores en distinto momento del tiempo no son susceptibles de ser sumados ni restados. Ejemplo 9) ¿A cuanto equivalen hoy día 3 pagos mensuales sucesivos de $ 200 a contar del próximo mes?. La tasa de interés mensual es de 10%. R: 0 200/(1+(0,1x1)) 200/(1+(0,1x2)) 200/(1+(0,1x3)) 502,33 Matemáticas Financieras 1 200 2 200 3 meses 200 I+ 9 Ecuaciones de Valor. Un conjunto de pagos puede cambiarse por otro equivalente. A esta situación podemos denominarla renegociación, repactación o reprogramación. Para producir la equivalencia, deudor y acreedor deben estar de acuerdo en una tasa de interés y en una fecha focal para efectuar los cálculos. Fecha focal (f.f.) es el punto del eje de tiempo al cual se llevarán todos los valores para producir la equivalencia de ambos conjuntos. Ejemplo 10) Ud. debió pagar $ 200 hace 4 meses y $ 300 hace un mes. Hoy decide renegociar la deuda y acuerda efectuar un pago de inmediato ascendente a $ 100 y el resto en 3 meses más. Determine el valor de éste último si la tasa de interés acordada para la operación es de 5% y la f.f. es hoy. R: La situación se puede representar en el eje de tiempo que sigue: Hoy 0 200 1 2 3 4 5 6 7 meses 300 100 X Los pagos no efectuados deben llevarse (capitalizarse) a hoy y sumarse. La expresión aritmética que representa la deuda impaga al día de hoy es la siguiente; 200 (1+(0,05x4)) + 300 (1+(0,05x1)) Los pagos propuestos deben también llevarse a la fecha de hoy y sumarse. La expresión aritmética es; 100 + X/ (1+(0,05x3)) Como ambos conjuntos de pagos deben ser equivalentes, se plantea la igualdad o ecuación de valor que sigue; 200 (1+(0,05x4)) + 300 (1+(0,05x1)) = 100 + X/ (1+(0,05x3)) 240 + 315 = 100 + X/1,15 455 = X/1,15 X Matemáticas Financieras = 523,25 I+ 10 Un lego en estas materias habría determinado la deuda impaga en 200+300=500 y el pago a efectuar en tres meses más en 400, es decir 500-100. Este es, no habría considerado los supuestos fundamentales del cálculo financiero. Ejemplo 11) Un cliente le adeuda por una renegociación $ 900.000 que solicitó a un año y medio a la tasa del 5% y que vence en 6 meses más. Además adeuda una factura por $ 350.000 pagadera en 60 días más. El cliente le propone pagar $ 1.000.000.- de inmediato y liquidar el resto mediante un pago único al término de 12 meses. Suponiendo un interés del 4% determine el monto del pago único a la fecha de vencimiento de éste (f.f.), es decir con fecha focal en 12 meses más. R: C = 900.000.n = 1,5 años i = 0,05 M´= 900.000 (1 + (0,05x1,5)) M´= 967.500 f.f. Hoy 350.000 0 1 1Mill. 967.500 2 967.500 (1+ (1+(0,04x1)) + X 3 4 5 6 (0,04x0,5)) + 350.000 1.348.517 X = = 7 8 (1+ 9 10 (0,04x0,8333)) 11 12 X =1.000.000 1.040.000 + X 308.517 Con relación a este ejemplo es conveniente efectuar algunas observaciones: a) La tasa de interés considerada en un préstamo específico como el del ejemplo (5%), no tiene nada que ver con la tasa de interés pactada para la reprogramación (4%). La primera es relevante sólo para determinar el valor a pagar a la fecha de vencimiento del crédito y la segunda es la tasa que se utiliza para llevar los valores de distintas fechas a la f.f.. Lo señalado se da en virtud de la dinámica que presentan las tasas en tiempo. b) Si se cambia la f.f., por ejemplo a "hoy" es de esperar un ligero cambio en el resultado. En nuestro caso el valor del pago único dentro de 12 meses se ajusta a X = 308.059. Matemáticas Financieras I+ 11 El efecto diferencial anterior se debe a que la mecánica de cálculo de intereses simples sólo se hace sobre el capital inicial. Como se puede apreciar, la situación descrita en el caso tienen implícito la existencia de "más de un capital inicial" por lo que su efecto en el devengamiento de intereses sufra una alteración de tipo marginal. Consideraciones relativas al interés simple. A estas alturas vale la pena reflexionar acerca de porque hemos revisado la mecánica del interés simple, si en realidad lo que generalmente se aplica para todas las operaciones de crédito es el interés compuesto. Sobre el particular es pertinente considerar lo siguiente: a) Existen operaciones de inversión como los pactos, depósitos a plazo, PDBC y algunos IRF (Bonos-2) en que la valoración del instrumento y/o el devengamiento de intereses se hace sobre la base de interés simple. b) Toda vez que haya una sentencia mediante la cual una de las partes debe responder por una deuda (liquidación), los intereses calculados entre la fecha del dictamen y el pago efectivo se hace sobre la base de interés simple. c) Toda vez que una empresa envía al Banco, documentos para su "descuento" (Pagares, Letras) en estos casos se aplica una modalidad denominada "descuento simple". Descuento Simple. Definiciones PAGARE: Es una promesa de pago de una determinada suma de dinero en el futuro (fecha conocida). Son instrumentos u obligaciones financieras de corto plazo. DESCONTAR: un pagaré, es la acción de recibir o pagar cierta cantidad de dinero a cambio de una suma mayor comprometida para fecha futura, bajo las condiciones convenidas en el pagaré. Un pagaré puede ser descontado una o más veces antes de la fecha de vencimiento. Cuando la operación se efectúa entre bancos se denomina REDESCUENTO. VALOR NOMINAL DE UN PAGARE: es el que está inscrito en la obligación. Para el comercio es el capital. Para los efectos de este apunte consideraremos que le valor inscrito, es la suma a pagar en una fecha futura determinada, incluido los intereses (por ejemplo una letra). DESCUENTO: es la diferencia entre el valor nominal y el valor que se recibe al momento de descontar el pagaré. Matemáticas Financieras I+ 12 VALOR EFECTIVO, PRESENTE O LIQUIDO de un pagaré, es el valor nominal menos el descuento. Descuento bancario, descuento a una tasa de descuento o descuento comercial. Se caracteriza porque se aplica una tasa de descuento sobre el valor nominal (o futuro del pagaré). Es el que se usa en la práctica. Aritméticamente, el descuento bancario se expresa de la siguiente forma: Db = M x d x n donde: Db = Descuento bancario. M = Valor nominal o futuro del pagaré. n = Tiempo que falta para el vencimiento del pagaré. d = Tasa de descuento aplicada a "M". Ejemplo 12) Una letra por $ 100.000 se descuenta dos meses antes del vencimiento a una tasa de descuento de 5% mensual. Determine el descuento. 10.000 = Db R: Db = M x d x n = 100.000 x 0,05 x 2 = El valor líquido, presente o efectivo del pagaré con descuento bancario (Cb) será: Cb = M - Db R: Cb = M - Db = 100.000 - 10.000 = 90.000 = Cb Si en esta expresión reemplazamos la consignada para los efectos de determinar el monto del descuento, se tiene; Cb = M - (M x d x n) Cb = M (1 - dn) R: Cb = M (1 - dn) = 100.000 ( 1 - (0,05 x 2)) = 90.000 = Cb Ejemplo 13) Un pagaré por $ 5.500.000 se descuenta 45 días antes del vencimiento. Determine (a) el monto del descuento y (b) el valor efectivo o líquido si la tasa de descuento es 9%. R: M = 5.500.000 n = 45 días d = 9% anual Matemáticas Financieras I+ 13 (a) Db = 5.500.000 x 0,09 x (45/360) = 61.875 (b) Cb = 5.500.000 - 61.875 = 5.438.125 Opción directa Cb = 5.500.000 (1 - (0,09x(45/360))) = 5.438.125 Descuento racional o matemático o descuento a una tasa de interés. Si existe una promesa de pago futuro (pagaré), es porque ha habido un préstamo (capital) en una fecha anterior por el cual se ha cobrado una cierta tasa de interés "i". La aplicación de esta tasa al capital inicial, por el período estipulado en el pagaré, da el valor a pagar en el futuro que hemos denominado valor nominal. Aritméticamente: Dr = M - Cr Dr = Descuento Racional. M = Valor nominal o futuro del pagaré. Cr = Valor líquido con descuento racional. Suponiendo una tasa de interés "i", entonces, el valor actual o líquido con descuento racional es: Cr = M / (1 + in) Este tipo de descuento se emplea en la valorización de ciertos instrumentos de inversión de corto plazo (Money Market) cuyo carácter se asemeja al cupón cero, es decir instrumentos con un sólo vencimiento, como los DPF, los Pactos y otros de similar característica. Ejemplo 14) Un DPF por UF 398,60 se descuenta a una tasa de interés de 0,3% mensual 2,5 meses antes de su vencimiento. Determine el Valor Actual y b) el monto del Descuento. R: M = UF 398,60 i = 0,3% (0,003) n = 2,5 meses a) Cr = 398,60 / (1 + (0,003x2,5)) = b) Dr = 398,60- 395,63275 = 395,63275 = Cr 2,96725 = Dr Ejemplo 15) Cuatro meses antes de su vencimiento, se envía a descuento una letra por UF 850 al 3,53%. El banco cobra UF 0,8 por gastos y 0,16% por impuesto. Determine el valor efectivo recibido. Matemáticas Financieras I+ 14 R: M = UF 850 n = 120/360 d = 3,53% (0,0353) Cb = M (1 - dn) Cb´ = 850 (1 - (0,0353 x (120/360))) Cb´ = 839,99833 Cb = Cb´- (UF 0,8) - (850 x 0,0016) = 839,99833 - 0,8 - 1,36 Cb = 837,83833 Ejemplo 16) Un corredor de bolsa toma un depósito a plazo por $ 250.000.000 con vencimiento en 30 días, a una tasa de interés de 0,24% mensual. Habiendo transcurrido 5 días de hecha la inversión el intermediario le ofrece el instrumento en $ 250.110.000.-. En la fecha de la propuesta usted tiene la posibilidad de tomar un depósito a una tasa de 0,3% mensual por el mismo plazo. ¿Usted tomaría la primera o la segunda propuesta? R: Monto de la Inversión Inicial = $ 250.000.000.- Tasa Mensual de colocación = 0,24% mensual.- Plazo = 30 días.M = C (1 + in) = 250.000.000 (1 + 0,0024 x 1) = 0 250.600.000 = M 5 30 M = 250.600.000 C = 250.600.000 / (1+((0,003/30)x25)) C = 249.975.062 En este caso usted debería ofrecer como máximo $ 249.975.062.Ejemplo 17) (PACTO) El 3 de Octubre una empresa poseía excedentes por $ 162.183.523.- los que desea invertir durante 7 días para luego ocuparlo en cumplir sus compromisos con proveedores. Contactó a la mesa de dinero de un banco comercial para efectuar una operación de pacto de compra con compromiso de retro-venta con instrumentos libres de riesgo. Se acordó con el banco un interés de 1,63% (Base 30 días) para un plazo de 7 días. El banco tenía 20 PRBC de UF 500 c/u y estaban valorados al 6% restando 84 días para su vencimiento. Se pide calcular la rentabilidad de esta inversión. R: a) Expresar monto disponible en UF´s. Inversión en UF´s = $ 162.183.523 / $ 16.433,15 Inversión en UF´s = UF 9.869,29 Matemáticas Financieras I+ 15 b) Valorizar el corte de cada PRBC. Valor Nominal de cada PRBC UF 500 Valor del Corte = UF 500 / 1 +(0,06 * 84/360) Valor del Corte = 493,0966 c) Determinar el Nº de cortes para satisfacer la Inversión. Nº de Cortes = UF 9.869,29 / 493,0966 Nº de Cortes = 20,015 "Se rebaja a 20 app." Cálculo de la Inversión efectiva en pesos de la empresa en el Pacto. Nº de Cortes * Valor del Corte * UF al 20 de Septiembre de 2002 20 x 493,0966 x $ 16.433,15 = $ 162.062.608.Monto de la Inversión = $ 162.062.608.- d) e) Cálculo del Monto a percibir en de los próximos 7 días. Valor a Percibir = 162.062.608 x (1 + (0,0163 * 7/30)) Valor a Percibir = 162.678.986.- f) Utilidad Nominal= 616.378.- Interés Compuesto. Definición. En la capitalización a interés compuesto los intereses de los intervalos de tiempo son distintos pues se obtienen siempre en función de los intereses del período anterior (intereses sobre intereses). Lo intereses del primer período se suman al capital para determinar los intereses del segundo período y así sucesivamente. Ejemplo 18) Una deuda de UF 500 a 5 años plazo es convenida al 10% con "capitalización" anual de intereses. Determine el monto a pagar. R: Período o 1 2 3 4 5 Capital al Inicio 500,00 550,00 605,00 665,50 732,05 Interés del Período 50,00 55,00 60,50 66,55 73,21 Capital más Interés 550,00 605,00 665,50 732,05 805,26 Monto o Valor Futuro a Interés Compuesto. La fórmula básica del interés compuesto se obtendrá en forma deductiva generalizando el ejemplo anterio Matemáticas Financieras I+ 16 Perío do Interés del Período Ci C(1+i) i C(1+i)2 i ... ... ... C(1+i)n-1 i Capital Inicial 1 2 3 ... ... ... n C C(1+i) C(1+i)2 ... ... ... C(1+i)n-1 Capital + Intereses C + Ci = C(1+i) C(1+i)+C(1+i) i=C(1+i)2 C(1+i)2+C(1+i)2 i=C(1+i)3 ... ... ... C(1+i)n-1 + C(1+i)n-1 i = C(1+i)n Luego el monto o capital final al término del período "n" será: M = C (1 + i)n Esta fórmula básica del interés compuesto y con ella se encuentra el valor futuro o monto de un capital "C" colocado a la tasa de interés "i" por período durante "n" períodos. Aplicando esta fórmula al ejemplo 18, se tiene: M = 500 (1 + 0,1)5 = 805,26 Como se observa, la sucesión de "M" a través del tiempo conforma una progresión geométrica (P.G.) cuyo primer término es el capital inicial "C", la razón constante (1+i) y el término general "M". La expresión M = C (1+i)n es una función exponencial creciente cuya base es mayor que 1. Es una función discreta porque la variable independiente "n", toma sólo valores enteros. La representación gráfica es la siguiente: M M = C (1 + i)n C 0 Matemáticas Financieras 1 2 3 4 5 .............. Tiempo I+ 17 Interés, tiempo y tasa. De las fórmulas anteriores se derivan las siguientes I = M - C = C(1 + i)n - C = C ((1+i)n I = C ((1+i)n - 1) - 1) M = C(1 + i)n M/C = (1 + i)n , aplicando logaritmo log. M/C = log. (1 + i)n log. M - log. C = n log. (1 + i) n = log. M - log. C log. (1 + i) M = C(1 + i)n M/C = (1 + i)n (M/C)1/n = (1+ i) i = (M/C)1/n - 1 Ejemplo 19) Se depositan $ 4.000.000 a una tasa de interés del 0,3% mensual durante 10 meses. Determinar; a) El monto o valor futuro, b) el tiempo en que se obtiene un monto de $ 4.298.158, c) la tasa que genera $ 4.298.158 en 20 meses. R: a) M = 4.000.000 (1 + 0,003)10 = 4.121.633 ms. b) n = log 4.298.158 - log. 4.000.000 = 6,63328 - 6,60206 = 24 log. 1,003 c) 0,0013 i = (4.298.158/4.000.000)1/20 - 1 = 0,0036 = 0,36 % Valor Actual o Presente. Es el valor de una cantidad de dinero en una fecha anterior, este es, el valor futuro o monto menos los intereses compuestos (que incluye desde la fecha de cálculo del valor actual hasta la fecha del monto). La fórmula del valor actual se deriva despejando "C", de la fórmula básica del interés compuesto. C= M (1 + i)n Ejemplo 20) Por un crédito contraído tiempo atrás al 1,5% mensual, se debe pagar $ 1.601.051.- en 5 meses más. Si se quiere liquidar la deuda hoy día ¿Cuanto se debería cancelar?. R: M = 1.601.051.n = 5 meses i = 1,5% mensual (0,015) Matemáticas Financieras I+ 18 Comentario del ejemplo: a) Los $ 1.486.192 son "equivalentes" a $ 1.601.051.- en 5 meses más a la tasa del 1,5% mensual. Es decir al acreedor le daría lo mismo recibir los $ 1.486.192 hoy, si su tasa de interés relevante es de 1,5% mensual, pues podría colocarlos a esa tasa durante 5 meses y obtendría al final de éstos, los $1.601.051.b) De lo descrito en a), es evidente que el interés incluido en el préstamo para los últimos 5 meses de vigencia es de $ 114.859.Ejemplo 21) Si usted tiene la posibilidad de invertir al 0,3% mensual compuesto durante un año. ¿Cual de las dos siguientes alternativas prefiere: a) recibir $1.000.000.- de inmediato o b) recibir $ 1.037.000.- en un año más, suponiendo certeza absoluta. R: Los $ 1.000.000 recibidos hoy e invertidos al 0,3% mensual durante un año se transforman en un monto de $ 1.036.600 (M=M$1.000(1+0,003)12). Por lo tanto es preferible esperar un año y recibir $ 1.037.000.Ecuaciones de Valor. Este tema fue abordado para el interés simple. La única diferencia que tiene lo señalado en aquella oportunidad en relación al interés compuesto, es que en este caso al cambiar la fecha focal el resultado no sufre ninguna variación. Ejemplo 22) Un cliente mantiene las siguientes deudas impagas: $ 50.000 hace tres meses $ 70.000 hace 2 meses $ 60.000 hace 1 mes Los mencionados montos se repactan con dos pagarés de monto similar (firmados ante notario), el primero en dos meses mas y el segundo en 4 meses más. La tasa de interés es del 3,00% mensual. Determine el monto de dichas cuotas tomando como fecha focal a) hoy y b) en 4 meses más a contar de hoy. R: a) Fecha Focal HOY. M$50 M$70 M$60 Hoy 0 1 2 3 4 5 X 6 7 X El total de las deudas originales llevadas (capitalizadas) a la f.f. son: M$50(1+0,03)3 Matemáticas Financieras I+ 19 La suma de los pagos a realizar, llevados (actualizados) a la f.f. son: (X/(1+0,03)2) + (X/(1+0,03)4) Como ambos conjuntos de pagos deben ser equivalentes producimos la igualdad o ecuación siguiente: M$50(1,03)3 + M$70(1,03)2 + M$ 60(1,03)1 = X(1+0,03)-2 + X(1+0,03)-4 M$ 190,70 = X0,94260 + X0,88849 M$ 190,70 = 1,83109X X = 104.145,62 R: b) Fecha Focal 4 meses más a contar de HOY. M$50 M$70 M$60 0 1 2 3 Hoy 4 5 X 6 7 X La ecuación de valor es la siguiente: M$50(1,03)7 + M$70(1,03)6 + M$ 60(1,03)5 = X(1+0,03)2 + X M$214,63380 = 2,06090X X = 104.145,62 6.- Relación entre Interés Simple y Compuesto. 6.1.- Relación entre Tasa Sea is = tasa de interés simple. ic = tasa de interés compuesta. M = C(1+ isn) M = C(1+ ic)n , Igualando los montos, se tiene: C(1+ isn) = C(1+ ic)n (1+ isn) = (1+ ic)n isn = (1+ ic)n - 1 is = (1+ ic)n - 1 ic = (1+ isn) 1/n - 1 n Ejemplo 23) En virtud de una sentencia judicial, un cliente se compromete a pagar su deuda mediante la firma de un pagaré, el que devengará un 3% de interés. Simple mensual. Se pide; a) Determine la tasa de interés compuesta implícita en la operación. b) Verifique la solución. Matemáticas Financieras I+ 20 ic = (1+ 0,03 x 3) 1/3 - 1 = 2,91425% Ms = 100 (1 + 0,03 x 3) = 109 Mc = 100 (1+0,0291425)3 = 109 En este caso uno reconoce estas tasa como "equivalente" ya que en virtud de las restricciones del caso generan el mismo efecto respecto de "M". Relación entre Montos. MS = C(1+in) y Mc = C(1+i)n Existen tres escenarios posibles; n>1, n=1 y n<1 M = C(1+i)n M M= C 0 1 n Cuando n>1 el monto a interés compuesto es mayor que monto a interés simple. Cuando n=1 el monto a interés compuesto es igual a l monto de interés simple. Si n<1, como las condiciones anteriores son excluyente, el monto a interés compuesto es menor al monto de interés simple. Ejemplo 24) Se colocan UF 100 al 10% de interés simple y compuesto durante dos años. Determinar a) El monto a interés simple y b) El Monto a Interés Compuesto. R: a) b) C = 100 i = 10% n=2 M = 100(1+0,1x2) = 120 M = 100(1+0,1)2 = 121 Ejemplo 25) Idem al ejemplo 24 pero la colocación es por sólo un año. a) M = 100(1+0,1x1) = 110 Matemáticas Financieras I+ 21 b) M = 100(1+0,1)1 = 110 Ejemplo 26) Idem al ejemplo 24 pero la colocación dura 4 meses. a) b) M = 100(1+0,1x(4/12)) = 103,3 M = 100(1+0,1)(4/12) = 103,23 Ejemplo 27) Un cliente se compromete mediante un documento a fecha a pagar $600.000 en 8 meses y 15 días. Considerando una tasa del 2% mensual determine el monto a pagar; a) Considerando primero interés compuesto para todo el período y b) considerando la fracción de mes a interés simple. R: C = 600.000 i = 2% mensual n = 8,5 meses a) b) M = 600.000 (1+0,02)8,5 = 709.991.- M´= 600.000 (1+0,02 (15/30) = 606.000 M = 606.000 (1+0,02)8 = 710.026 Esta última metodología se aplica para los efectos de calcular valores con períodos irregulares de pago. Ejemplo 28) El directorio de la empresa señaló que el porcentaje de participación de la empresa se duplicará en los próximo 5 años. ¿A que tasa de crecimiento promedio anual se calculó este objetivo? R: C = Porcentaje de participación actual. 2C= Porcentaje de participación en 5 años. n = 5 años. M = C(1+i)n 2C = C(1+i)5 2 = (1+i)5 21/5 = 1 + i 1,1487 - 1 = i 0,1487 = i 14,87% = i% Ejemplo 29) Un deudor acuerda con usted reliquidar, a contar de hoy, el pago de las facturas que se señalan a continuación, con dos cheques a fecha de similar monto; el primero a 60 días y el segundo a 120 días respectivamente. Vencida Hace...... Monto Nro. de Factura 400 8 meses 44.000 630 6 meses 36.000 700 4 meses 41.000 Matemáticas Financieras I+ 22 Determine el valor de los cheques si la tasa de interés convenida es 4% "bimensual". R: 44 (1,04)4 + 36 (1,04)3 + 41 (1,04)2 = X(1,04)-1 + X(1,04)-2 136,31 = 1,88608X X = 72.271 Ejemplo 30) Uno de sus clientes afronta serios problemas financieros y desea liquidar una deuda pendiente desde hace 30 días atrás por un valor de US$500.000. Existen dos opciones que esta evaluando: Aceptar una letra a 90 días a contar de hoy por US$ 200.000.-, Aceptar una 2ª letra a 120 días a contar de hoy por US$ 200.000.-, y Aceptar una 3ª letra a 150 días a contar de hoy por el saldo. a) Su empresa considera para este tipo de negociación una tasa de interés compuesta mensual del 6%. b) Solicitar un crédito bancario para cancelar la deuda más los intereses acumulados, por el cual firmará un pagaré con vencimiento en 120 días por un valor de US$ 644.218.-. El gerente de finanzas de la empresa deudora optó por la primera opción argumentando que según cálculos financieros era la mejor. Se pide: i.¿Cual es el valor de la letra a 150 días de la primera alternativa? ii.¿Cual es el valor del préstamo que se habría solicitado al banco? iii.Si a contar de hoy se hubiera querido reemplazar las tres letras de la alternativa a) por una sola a 120 días, ¿Cual hubiera sido el valor de ésta? iv.¿Que opinión tiene respecto de la decisión tomada por el Ejecutivo de Finanzas? R: a) X 200 Hoy -1 0 200 1 2 3 4 5 6 500 500(1+0,06) = 200(1+0,06)-3 + 200(1+0,06)-4 + X(1+0,06)-5 530 = 167,92386 + 158,41873 + 0,74726X X = 272.538,89 Matemáticas Financieras 7 8 I+ 23 b) Monto Adeudado = 500.000 (1+0,06) = 530.000.- c) 272.538,89 200.000 Hoy 0 1 2 200.000 3 4 5 X X = 200.000(1,06) + 200.000 + 272.538,89(1,06)-1 X = 669.112,16 d) La decisión no fue la adecuada, ya que: Incurrió en un mayor costo financiero dado que negoció con nosotros al 6%, siendo que el banco le otorgaba un crédito al 5%, a saber; i = (M/C)1/n - 1 i = (644.218/530.000)1/4 - 1 i = 0,05, o 5% Lo anterior se confirma al comparar el monto a pagar al banco (US$ 644.218) v/s el monto del pagaré de reemplazo (US$669.112,16). Por lo señalado el deudor pagó US$24.894,16 en exceso. Tasa de Interés Efectiva, Nominal y Equivalente. - Tasa Efectiva Es la tasa que actúa sobre el capital generando intereses. Si se dice, por ejemplo, a un capital se le aplica el 3% mensual, esta tasa es efectiva. Hasta el momento siempre se ha trabajado con tasa efectiva. Tasa Nominal En contraposición a efectiva, es una tasa de referencia o "base" y no es la que real y directamente se aplica al capital. Por ejemplo, si una operación se conviene al 12% capitalizable semestralmente, el 12% es una tasa nominal porque al haber capitalizaciones dentro del año, la tasa efectivamente ganada en el año es superior (ya que dentro del año se ganarán intereses sobre intereses). Entre la tasa nominal y efectiva existen relaciones que deduciremos más adelante. Sin embargo, es necesario plantear aquí una primera relación convencional que enunciaremos como REGLA Nº 1. "La tasa efectiva para un su período del año se encuentra dividiendo la tasa nominal (anual) por el número de capitalizaciones dentro del año." i de un su período = j/m , tal que j = Tasa nominal. m = Nº de capitalizaciones Matemáticas Financieras I+ 24 Usando los datos sugeridos en el encabezado j = 12% y m= 2 isem = 0,12/2 = 0,06 o 6,0% Ilustración del concepto señalado mediante un ejemplo. Ejemplo 31) Se depositan $ 1.000.000 al 12% con capitalización semestral. Determinar a) El monto acumulado al cabo de un año, b) El interés ganado y c) La tasa de interés efectiva. R: C = 1.000.000 j = 0,12 m= 2 isem = 0,12/2 = 0,06 semestral. a) Monto Acumulado al cabo de 2 semestres; M = C(1+i)n M = 1.000.000(1+0,06)2 = 1.123.600 b) Interés Ganado al cabo de 2 semestres; I = M-C I = 1.123.600 - 1.000.000 I = 123.600 Tasa Efectiva "ganada". i = I/C i = 123.600/1.000.000 c) i = 0,12360 o 12,36% Como se observa, la tasa efectiva ganada (12,36%) es superior a la tasa nominal (12,00%). Ejemplo 32) Supongamos que usted dispone de un capital de $ 1.000.000 y le ofrecieran las siguientes alternativas de inversión: a) 12% con capitalización semestral o, b) 12,36 anual (o capitalización anual). ¿Cual elegiría y porque? R: Sin duda que daría lo mismo, ya que generan el mismo monto final de rescate. En suma, ambas tasas son equivalentes. Matemáticas Financieras I+ 25 Tasa Equivalentes. Son aquellas que en condiciones diferentes producen un mismo efecto o resultado (interés efectivo o monto acumulado). En los ejemplos 31 y 32 la tasa nominal del 12% capitalizable semestralmente es "equivalente" a la tasa efectiva anual del 12,36%. El monto o valor futuro se puede encontrar en función de la tasa nominal a través de la siguiente fórmula, la cual no requiere mayor explicación. M = C(1 + (J/m))mxn m = Nº de capitalizaciones en el año. n = Nº de años. mxn = Nº de períodos de capitalización. Donde: Ejemplo 33) Un capital de $ 10.000.000.- se colocó hace tres años en un DPF con vencimiento mensual y renovación automática. La tasa de rentabilidad promedio durante los últimos 3 años a sido de un 4,8%. Determine el valor acumulado del monto depositado. R: M = 10.000.000(1+(0,048/12))(12x3) = 11.545.524 = M Tasa efectiva y nominal equivalente. De acuerdo a las definiciones y a las ilustraciones anteriores, es evidente que el monto se puede determinar indistintamente, en función de la tasa nominal "j" o de la tasa efectiva "i". Esto será el nexo que nos permitirá encontrar la relación matemática entre ambas tasas. Los monto respectivos en función de la tasa efectiva y de la tasa nominal, son; M = C(1+i)n M = C(1+(j/m))mxn Como ya vimos, cuando las tasas son equivalentes producen un mismo monto. Por lo tanto, podemos igualar ambos montos de la siguiente forma: C(1+i)n = C(1+(j/m))mxn Simplificando por "C" y extrayendo raíz enésima, se tiene: Matemáticas Financieras I+ 26 (1+i)n = (1+(j/m))mxn (1+i) = (1+(j/m))m i = (1+(j/m))m - 1 La última fórmula sirve para encontrar la tasa de interés efectiva "i" equivalente a una tasa nominal "j" con "m" capitalizaciones. Ejemplo 34) ¿Cual es la tasa de interés efectiva equivalente al 12% con capitalización semestral? R: isem = (1+(0,12/2))2 - 1 = 0,1236 = 12,36% = isem A esta altura debería estar claro que cuando se habla de una tasas con capitalización, se trata de una "tasa nominal". De la fórmula desarrollada se puede deducir aquella que sirva para determinar la tasa nominal "j" con "m" capitalizaciones equivalente a una tasa efectiva "i". (1+(j/m))m 1+i = (1+(j/m))m i= -1 /m (1+i)1/m = (1+(j/m)) (1+i)1/m - 1 =j/m m((1+i)1/m - 1) =j jm = m((1+i)1/m - 1) Ejemplo 35) Encontrar la tasa nominal con capitalización semestral equivalente a la tasa efectiva del 12,36%. R: J2 = 2((1+0,1236)1/2 - 1) = 0,12 = 12% = J2 Tasa nominal anual y tasa efectiva para un subperíodo del año. La relación entre la tasa de interés nominal y la tasas de interés efectiva para un subperíodo del año descrita al comienzo de esta sección será ilustrada con los siguientes ejemplos: Ejemplo 36) Dada la tasa nominal j = 0,12, determinar la tasa a) efectiva mensual, b) efectiva trimestral, y c) efectiva semestral. Matemáticas Financieras I+ 27 R: a) b) c) i = 0,12/12 = i = 0,12/4 i = 0,12/2 = = 0,01 0,03 0,06 = 1% mensual. = 3% mensual. = 6% mensual. Ejemplo 37) a) Si la tasa efectiva mensual es de 2%, encontrar la tasa nominal, b) Si la tasa efectiva semestral es 5%, encuentre la tasa nominal. R: a) b) j12 = 0,02 x 12 = 24% J2 = 0,05 x 2 = 10% Tasa efectiva anual y tasa efectiva para un subperíodo del año. Efectuando un simple cambio aritmético de la fórmula genérica se tiene: jm=m((1+i)1/m- 1) jm/m=((1+i)1/m- 1) Como j/m = tasa de interés efectiva de un subperíodo del año, de la expresión anterior se deduce la siguiente REGLA Nº 2: Para obtener la tasa efectiva de un subperíodo del año a partir de la tasa efectiva anual sume 1 a ésta, extraiga la raíz enésima y al resultado réstele 1. Ejemplo 37) Si la tasa efectiva es 12,36% encontrar: a) la tasa efectiva semestral, b) la tasa efectiva trimestral y c) la tasa efectiva mensual. R: a) b) c) isem = (1+0,1236)1/2 - 1 = 0,06 = 6% itrim = (1+0,1236)1/4 - 1 = 0,0296 = 2,96% imen = (1+0,1236)1/12 - 1 = 0,00976 = 0,976% Efectuando el proceso aritmético inverso se tiene la REGLA Nº 3. Para obtener la tasa efectiva anual a partir de la tasa efectiva de un subperíodo, sume 1 a ésta, eleve el resultado a "m" y réstele 1. Ejemplo 38) a) Si la tasa efectiva semestral es 6% determine la tasas efectiva anual, b) Si la tasa efectiva trimestral es 2,96%, determine la tasa efectiva anual y c) Si la tasa efectiva mensual es 0,976%, determine la tasa efectiva anual. R: a) b) c) Matemáticas Financieras i =(1+0,06)2 - 1 = 0,1236 = 12,36% i =(1+0,0296)4 - 1 = 0,1236 = 12,36% i =(1+0,00976)12 - 1 = 0,1236 = 12,36% I+ 28 Ejemplos adicionales. Ejemplo 39) Con la idea de hacer trading de tasa, un corredor de bolsa le ofrece un Bono que vence en 60 días más, a una tasa efectiva anual del 4%, cuya valor de vencimiento asciende a 101.000.000.-. La idea es comprar este instrumento y liquidarlo a los 30 días antes de su vencimiento con el objeto de hacer una utilidad extraordinaria dado que según usted la tasa en ese plazo se "ajustará" a niveles del 3%. Determinar a) La tasa efectiva mensual, b) Si se materializara la baja de tasas, ¿cual sería la tasa de rentabilidad efectiva anual? R: a) imen = 12 1 0,04 -1 = (1+0,04)1/12 - 1 = 0,00327 = 0,32737% b) C= M/(1+i)n = 101.000.000 100.341.938.(Equivale al valor de colocación) imen = 12 0 / (1+0,0032737)2 = -1 = (1+0,03)1/12 - 1 = 0,00247 = 0,24663% 1 2 101.000.000 en 30 días Venc. C = 101.000.000/(1+0,0024663)1 = 100.751.520.- I= M-C = 100.751.520 - 100.341.938.- = 409.582.imen = 409.582/100.341.938.- = 0,00408 = 0,40819% i =(1+0,0040819)12 - 1 = 0,05010 = 5,01% = irespecto de aquellas Frente a la perspectiva de que las tasa de mercado bajen a las que se encuentra "colocado" un inversionista, la liquidación de uno o mas instrumentos, una vez que bajen las tasas genera beneficios extraordinarios. Tasa efectiva y tasa nominal para períodos base distinto del año. Hasta el momento el período base ha sido por convención siempre un año. Por esta razón, toda tasa sin especificación del período, se ha debido entender como anual. Todos los conceptos explicados, tanto fórmulas como reglas se pueden aplicar a cualquier período base. Sobre el particular es necesario desarrollar un esfuerzo de adaptabilidad racional. Para reforzar lo señalado revisaremos el ejemplo siguiente: Ejemplo 40) Dada la tasa del 18% SEMESTRAL capitalizable trimestralmente. Encontrar; a) La tasa efectiva trimestral, b) La tasa efectiva mensual., c) La tasa efectiva semestral, y d) La tasa anual efectiva. Matemáticas Financieras I+ 29 R: a) j = 0,18 (Aplicando reglas previas) m= 2 itrim = 0,18/2 = 0,09 = 9% b) imensual = c) La tasa efectiva semestral se puede determinar a partir de la mensual o trimestral antes calculadas. d) 3 1 0,09 - 1 = (1+0,09)1/3 - 1 = 0,02914 = 2,91425% isemestral = (1+0,0291425)6 - 1 = 0,18810 = 18,81% isemestral = (1+0,09)2 - 1 = 0,18810 = 18,81% La tasa efectiva anual puede obtenerse indistintamente a partir de la efectiva mensual, trimestral o semestral antes calculadas. ianual = (1+0,02914)12 - 1 = 0,4116 = 41,16% ianual = (1+0,09)4 - 1 = 0,4116 = 41,16% ianual = (1+0,1881)2 - 1 = 0,4116 = 41,16% 9.- Estructura de tasa de interés Con el propósito de objetivizar el tema de la composición de la tasa de interés, en esta instancia del curso asumiremos la posición de una empresa que ofrece crédito por el cual aplica intereses sobre la base de ventas y/o renegociaciones. Hasta ahora hemos asumido la tasa de interés como un valor absoluto, sin hacer mayor cuestión a la forma en que se encuentra estructurada. Sobre el particular es necesario entender que la tasa de interés es un dato compuesto que se determina a partir de los siguientes elementos, a saber; i) Tasa de Interés = Tasa Base + Spread a) Tasa Base; Es el costo de fondos o costo de oportunidad mas costos directos de una instancia crediticia. b) El spread dependerá de las condiciones y categorías específicas de oferentes y requirentes ii) de fondos, así como del escenario que rodea una operación de crédito. Principios Generales; a) A mayor incertidumbre económica mayor spread. b) A mayor riesgo y costo de una operación, mayor spread. c) Si la operación involucra venta de producto; A mayor margen de comercialización menor spread. Matemáticas Financieras I+ 30 d) No tiene sentido los spread altos ante riesgos muy altos. Rentabilidad del Crédito (%) Tasa Base iii) Tasa de Interés Cobrada (%) Determinación de Tasa Base. Tasa Base = Costo de Fondos + Costos Directos del Crédito Costo de Fondo; i) ii) Costo Promedio o Costo Marginal de Endeudamiento, o Costo de Oportunidad o Alternativo de Reinversión de Flujos. Sobre este tema, es necesario distinguir aquellas personas (naturales y/o jurídicas) con necesidades de financiamiento, respecto de aquellas que no tienen necesidad de éste. En primer caso la empresa debe "financiar" su inversión en Cuentas por Cobrar por lo que necesita recurrir al crédito comercial (costo implícito) y/o a crédito bancario en cuyo caso se debe verificar el costo de dichos fondos (costo explícito). En los dos casos resulta "pertinente" considerar que, ya sea implícita o explícitamente el financiamiento considera un costo de financiamiento a tasas de mercado. Ante la situación en que una empresa no requiere financiamiento, el dato relevante es su costo de oportunidad. Sobre este punto existen posiciones diversas que es del caso discutir. Algunas instituciones asumen como costo de oportunidad el mejor rendimiento asociado a la "colocación" de fondos "estacionales" de caja. En la medida que estos fondos asuman el carácter de "permanentes" se esta frente a una decisión de política que es necesario revisar ya que la inversión de fondos de una empresa en activos financieros de rendimiento cercano al libre de riesgo, equivale a invertir en un proyecto con VAN negativo o TIR inferior a la tasa de rendimiento mínimo requerido. Otras proponen que el costo de oportunidad esta dado por el rendimiento mínimo requerido por los inversionistas (Rt = Utilidad Neta/Patrimonio), Matemáticas Financieras I+ 31 lo que eventualmente convencionales. podría "toparse" con criterios máximos Sobre esta materia se sugiere tomar en cuenta lo siguiente, a saber; Las empresas deben mantener un mínimo de fondos disponibles en caja, banco y valores negociables de fácil liquidación. Este mínimo esta dado por las necesidades de transacción que tenga la empresa. Dado el escenario descrito, resulta evidente que en la medida que se pretenda ofrecer crédito, habrá que financiar esta asignación de fondos mediante la obtención de recursos vía crédito comercial y/o crédito bancario. Por lo señalado corresponde considerar el costo del financiamiento (implícito o explícito), fijado por el mercado. Lo descrito nos permite reconocer que el costo de fondos es un dato de mercado asociado al precio del dinero. Sobre el particular resulta interesante revisar el nivel promedio mínimo de la tasa de colocación nominal a 30 días, al 27 de Noviembre del 2002 (Fuente Diario Financiero), la que ascendió a 0,8%. Tasa "Nominal" Mensual = 0,80%(Costo de Fondos) Respecto de esta tasa es necesario considerar que se trata de una tasa "compuesta" en términos de "interés real" mas "inflación" proyectada. Sobre el particular la fórmula que determina la tasa "nominal" de interés es: (1+inominal) = (1+ireal) x (1+Tasainflación) Ejemplo 41) Suponiendo una tasa de inflación proyectada es de 0,25% mensual. Determinar la tasa de interés real: (1+0,008) = (1+ireal) x (1+0,0025) (1,0080) = (1+ireal) (1,0025) (1+ireal) =1,00549 ireal) =0,00549 = 0,55% Costos Directos del Crédito; Costo de Recaudación, PAC (Opcional). Para graficar esta materia empleamos el caso de una empresa que comercializa productos intangibles (precio medio $ 545.702, plazo promedio del crédito 10 Matemáticas Financieras I+ 32 meses, cuota promedio $ 57.000). Dado un costo de Recaudación (PAC) de UF 0,02, es decir app.$ 320. entonces es necesario un ajuste que permita cubrir dicho costo, a saber; Valor Actual del Gasto PAC A = 320 ( 1-(1+0,008)-10) 0,008 A = 3.064.- (Valor Actual del Gasto PAC) Valor Actual Ajustado; $ 545.702 + 3.064 = 548.766.Determinación de la tasa con el ajuste del Gasto PAC. R = 548.766/ (1-(1+0,008)-10) 0,008 R = 57.320.- A continuación se determina la tasa "ajustada" que genera cuotas de $ 57.320 respecto de una venta al crédito de "$545.702" R = 545.702/ (1-(1+i)-10) = 57.320 i i = 0,90398 % En virtud de lo anterior la TASA BASE asciende a: (0,80%)+(0,10398%)=0,90398 % Nom. Mensual = Tasa Base La tasa antes señalada me permite cubrir el costo de fondo así como los gastos de recaudación por PAC. Nota: Esta materia será reforzada al tratar la materia relativa a renta. iv) Determinación del Spread. MAS C.Fijos de Oper., Admin. y Control Adicional por Riesgo y Utilidad Spread Costos Fijos de la Operación, administración y control; Sistemas, Remuneraciones,,Gastos Generales, Folletería, Correspondencia, Gastos Bancarios, etc.. Ejemplo de una empresa de servicios; Costo de Cob. y Rec. por Cuota UF 0,1122 (app. $ 1.791) Determinación de Costos Fijos de la Operación, Administración y Control Valor Actual del Costo de Cobranza Matemáticas Financieras I+ 33 A = 1.791 ( 1-(1+0,008)-10) 0,008 A = 17.147.- (Valor Actual del Gasto de Recaudación) Valor Actual Ajustado; $ 548.766 + 17.147 = 565.913. Determinación de la tasa con el ajuste del Gasto de Recaudación R = 565.913/ (1-(1+0,008)-10) 0,008 R = 59.111.A continuación se determina la tasa "ajustada" que genera cuotas de $ 59.111 respecto de una venta al crédito de "$545.702" R = 545.702/ (1-(1+i)-10) = 59.111.i i = 1,48% En virtud de lo anterior la TASA BASE mas los Gastos de Recaudación asciende a: (0,80%)+(0,10398%)+(0,57602%)=1,48%Nom. Mensual Adicional por Riesgo y Utilidad; Dependen básicamente del cliente, del momento económico, de la empresa y de las restricciones legales. En esta materia y tratándose de una empresa de servicios (no bancaria), la idea sería considerar la tasa de rentabilidad sobre patrimonio. Si consideramos que la rentabilidad de esta empresa asciende a un 12% efectivo anual, se tiene que la tasa efectiva mensual ascendería un 0,95%. Tasa de Interés = 1,48% + 0,95% = 2,43% Nota: Tasa máxima convencional vigente al 27 de Noviembre: Operaciones no reajustables moneda nacional a menos de 90 días: Créditos < o iguales a UF 5.000; 1,325% mensual. Créditos > a UF 5.000; 0,56% mensual. Operac. no reajustables moneda nacional mayor o igual a 90 días: Créditos < o iguales a UF 200; 3,145% mensual. v.- 200 < Créditos < o igual a UF 5000; 2,1667% mensual. Créditos > a UF 5000; 0,8975% mensual. Operaciones reajustables moneda nacional: Créditos < a un año; UF + 0,29417% mensual. Créditos > a un año o más; UF + 0,62917% mensual. Operaciones moneda extranjera: Tipo de Cambio + 0,4075% mensual. Tasa máxima convencional. Matemáticas Financieras I+ 34 Por disposición del artículo 6º de la ley 18010 la Superintendencia de Bancos e Instituciones Financieras publica mensualmente, en el Diario Oficial, las tasas de interés corriente y las tasa de interés máximo convencional que rigen a partir de su fecha de publicación. Importante es destacar que las instituciones financieras y otras consignadas en las últimas modificaciones legales no pueden pactar una tasa de interés superior a la máxima convencional vigente para el período. El interés máximo convencional equivale al interés corriente (tasa promedio del sistema bancario) aumentado en un 50%. VII.- Rentas o Anualidades Ordinarias. 1.Definición y clasificación. Renta o anualidad es una serie de pagos iguales efectuados a intervalos iguales de tiempo. Los intervalos de tiempo entre cada renta o anualidad se llaman intervalos de pagos y pueden ser mensuales, trimestrales, anuales, etc. Son anualidades los arriendos, sueldos, dividendos sobre acciones, pagos a plazo, pagos semestrales de interés sobre bonos, primas anuales en pólizas de seguros de vida etc. Las rentas se pueden clasificar según lo señalado en el siguiente cuadro: Eventuales Vencidas A Plazo Anticipadas Rentas No Diferidas Vencidas Perpetua Anticipadas Ciertas Vencidas A Plazo Anticipadas Diferidas Vencidas Perpetua Anticipadas Rentas eventuales son aquellas en las que el primer o último pago, este es, la fecha inicial y/o fecha final depende de algún acontecimiento previsible, pero cuya fecha de realización exacta no puede fijarse. Ejemplo; Un contrato hecho con una Compañía de Seguros de Vida, en la que ésta se obliga a pagar una cierta cantidad de dinero a una persona mientras esté viva en el caso que fallezca el asegurado. Matemáticas Financieras I+ 35 Rentas ciertas a diferencia de las eventuales son aquellas cuyas fechas de inicio y término se conocen por estar estipuladas en forma concreta. Ejemplo; El pago de un préstamo. Rentas no diferidas son aquellas en las cuales el primer pago ocurre en el primer intervalo de pago. Ejemplo; El pago de un préstamo sin período de gracia. Rentas diferidas son aquellas en las cuales el primer pago ocurre en una fecha posterior. Ejemplo; El pago de un préstamo con período de gracia. Rentas a plazo son aquellas en las que la duración del pago es limitada. Es decir, la fecha de término es conocida. Ejemplo: Pago de un préstamo. Rentas perpetuas a diferencia de las a plazo, son aquellas en las que la duración del pago es ilimitada. Ejemplo; Premio Nobel, Nacional de Literatura y los dividendos periódicos sobre las acciones. Rentas vencidas son aquellas en las que los pagos ocurren al final de cada período o intervalo de Pago. Ejemplo; Las remuneraciones. Rentas anticipadas son aquellas en las que los pagos ocurren al principio de cada intervalo de pago. Ejemplo; Los arriendos de bienes raíces. Las rentas ciertas, no diferidas, a plazo y vencidas se llaman ORDINARIAS y son las que constituyen el objeto de esta etapa del curso. 2.- Monto o valor futuro de una renta ordinaria. El monto o valor futuro lo ilustramos con un sencillo ejemplo. Ejemplo 42) Se depositan $ 1.000.000 al final de cada mes a una tasa de interés del 2% mensual. ¿Qué cantidad se tendrá acumulada a los 4 meses? R: El monto o valor futuro de la renta es la suma de los montos compuestos de los distintos pagos, cada uno acumulado hasta el término del plazo de la renta. 0 2% 1 1.000 2% 2 1.000 2% 3 1.000 2% 4 1.000 + 1.000(1+0,02)1 + 1.000(1+0,02)2 + 1.000(1+0,02)3 M = 1.000+1.000(1+0,02)1+1.000(1+0,02)2+1.000(1+0,02)3 Matemáticas Financieras 36 Factorizando se tiene: M = 1.000(1+(1,02)1+(1,02)2+(1,02)3) M = 1.000.000(4.12161) M = 4.121.608 Para la deducción de la fórmula general se observa en el ejemplo anterior que el último pago no alcanza a ganar intereses y el primer pago gana intereses por (n-1) períodos. Sean; M = Monto o valor futuro. R = Renta o pago periódico i = Tasa de interés por período. n = Número de períodos. El primer pago acumula intereses durante (n-1) períodos, el segundo durante (n-2) períodos y, así sucesivamente hasta el último pago que no gana intereses, ya que coincide con la fecha de término. El monto total "M" de las anualidades, será igual a la suma de los montos producidos por las distintas rentas "R", es decir; M = R+R(1+i)1+R(1+i)2 ............... R(1+i)n-2+R(1+i)n-1 Factorizando por R; M = R(1+(1+i)1+(1+i)2 ............... (1+i)n-2+(1+i)n-1) Los términos entre paréntesis constituyen una progresión geométrica cuya que al ser deducida es: (1+i)n-1 (Factor de Capitalización) i Por lo anterior la fórmula general es: M=R (1+i)n-1 i La solución del ejemplo 42, aplicando la fórmula es: M = 1.000.000 (1+0,02)4 -1 0,02 = 1.000.000 (4.121608) = 4.121.608 De la fórmula general se puede despejar "n" en función de M, R e i, y "R" en función de n=log((M/R) i + 1) log(1+i) Matemáticas Financieras 37 R = M/((1+i)n-1) i La variable i no se puede despejar, pero su valor se puede obtener mediante el uso de una calculadora financiera. Ejemplo 43) ¿En cuanto tiempo, depósitos de US$ 50.000 anuales se transforman en US$ 305.255 al 10% anual? R: R = 50.000 M = 305.255 i = 0,10 Aplicando la fórmula se tiene: n=log((305.255/50.000)x0,10 + 1) =5 años. log(1+0,10) Ejemplo 44) ¿Cuánto se debe depositar trimestralmente al 5% trimestral para acumular $ 6.305.000 al cabo de 9 meses? R: R=? M = 6.305.000 i = 0,05 n = 3 trimestres R = 6.305.000 / ((1+0,05)3 -1) = 2.000.000 0,05 Ejemplo 45) ¿A que tasa de interés mensual se efectuaron 5 depósitos mensuales de US$ 10.000 que al término del plazo acumula US$ 51.010,05.R: i =? n=5 R = 10.000 M = 51.010,05 En este caso la alternativa pasa por el empleo de calculadora financiera la que debe arrojar un resultado de 1% mensual. 3.- Valor actual o presente de una renta ordinaria. En forma análoga a la sección anterior, comenzaremos planteando un ejemplo. Ejemplo 46) Si usted va a recibir $ 5.000.000 al final de cada mes durante 3 meses. ¿Cuánto estaría dispuesto a aceptar hoy a cambio de esos pagos si la tasa de interés a la que usted puede invertir es del 3% mensual? Matemáticas Financieras 38 R: El valor presente de una renta es la suma de los valores presentes de los distintos pagos, cada uno descontado al principio del plazo. 0 3% 1 5.000 5.000/(1+0,03)1 + 5.000/(1+0,02)2 + 5.000/(1+0,02)3 A = 5.000/(1+0,03)1+ 3% 2 3% 3 5.000 5.000 5.000/(1+0,02)2+5.000/(1+0,02)3= 14.143.057 =A Supongamos una Renta de "n" pagos (n períodos); El valor actual del primer pago es A1 = R/(1+i)1 El valor actual del segundo pago es A2 = R/(1+i)2 El valor actual del primer pago es An = R/(1+i)n El valor actual de la renta A, es A = R/(1+i)1 + R/(1+i)2 + ................................+ R/(1+i)n Factorizando: A = R ( 1/(1+i)1 + 1/(1+i)2 + ......................................+ 1/(1+i)n) Los términos entre paréntesis constituyen una progresión geométrica de "n" términos, cuyo primer término es 1/(1+i) y cuya razón o cuociente constante es 1/(1+i). La suma de esta progresión deduciendo las fórmulas correspondientes es: 1-(1+i)-n i luego (Factor de Actualización) A=R 1-(1+i)-n i La solución del ejemplo 46, aplicando la fórmula anterior es: A = 5.000.000 1-(1+0,03)-3 = 14.143.057.0,03 Otra definición del valor presente dice que es aquella cantidad de dinero que con sus intereses compuestos, en el tiempo de la anualidad, dará una suma equivalente al monto de la anualidad. En el ejemplo 46 si tomamos el valor presente de $ 14.143.057 y lo llevamos al final del tercer mes (fecha focal) al 3% mensual, tendremos un monto igual a: M = A (1+i)n = 14 143.057(1+0,03)3 = 15.454.500.- Matemáticas Financieras 39 Por otra parte, el monto final de la renta de $ 5.000.000 mensual al 3% mensual al final del tercer mes, aplicando la fórmula pertinente es: M = 5.000.000 (1+0,03)3 -1 0,03 = 5.000.000 (3,0909) = 15.454.500 Respondiendo la pregunta planteada en el ejemplo 46, podemos señalar que se es indiferente entre percibir $ 14.143.057 hoy, o percibir tres rentas de $ 5.000.000 durante tres meses si la tasa de interés es 3% mensual. En ambos casos, el monto acumulado al final del tercer mes será de $ 15.454.500.De la fórmula de valor actual de una anualidad se puede despejar "n" y "R". La variable "i" no se puede despejar y su valor se encuentra mediante el uso de la calculadora financiera. n=- log(1-(A/R)i) log(1+i) Esta fórmula sólo es válida cuando (A/R)i < 1, ya que de lo contrario se tendría el logaritmo de un número negativo, el cual no existe: Si (A/R)i > 1, el valor de "n" se encuentra con calculadora. R = A/(1-(1+i)-n) i Ejemplo 47) La herencia de una persona asciende a US$ 390.000.- Una Compañía recibe instrucciones de pagar a los herederos US$ 25.000 por año. Si el capital se invierte al 5% ¿Durante cuantos años los herederos recibirán los pagos? R: A = 390.000 R = 25.000 i = 0,05 n=? n =- log(1-(390.000/25.000)0,05) = 31,03 años. log(1+0,05) Ejemplo 48) Se depositaron US$ 550.000 al 4% trimestral para percibir una determinada renta trimestral durante 6 años. ¿A cuanto ascienden dichas rentas? R: A = US$ 550.000 i = 0,04 n = 6x4=24 trimestres. R = ? R = 550.000/(1-(1+0,04)-24)= 36.072,76 Matemáticas Financieras 40 Ejemplo 49) Un deudor le adeuda $ 1.800.000 que el propone pagar en 6 cuotas mensuales iguales de $ 319.722.- ¿Que interés consideró para calcular la cuota? R: A = 1.800.000 n=6 R = 319.722 i =? Con calculadora se determina que la tasa empleada fue de 1,85% mensual. 4.- Amortización Es el proceso de cancelar una deuda y sus intereses por medio de pagos, generalmente iguales, efectuados en intervalos de tiempo iguales. Aún cuando existen variados sistemas de amortización veremos aquel sistema creado en EUROPA que es el mas generalizado y de mayor aplicación en el campo financiero. En este sistema, los pagos son iguales y cada uno de ellos sirve para pagar los intereses y reducir el importe de la deuda. Ejemplo 50) Se solicita un préstamo de $ 100.000 pagadero en 5 cuotas mensuales iguales y sucesivas. El interés cobrado es del 2% mensual. Los pagos son a mes vencido. Determinar el importe de cada cuota y b) confeccionar la "tabla de amortización". R: a) A = 100.000 n = 5 meses i = 0,02 R=? R = 100.000/ (1-(1+0,02)-5) 0,02 R = 21.215,84 b) Cada pago o renta de $ 21.215,84 se aplica en primer lugar para pagar el interés vencido en la fecha del pago; la diferencia se utiliza para disminuir la deuda (amortizarla). La parte de la deuda no cancelada en una fecha dada se denomina saldo insoluto o capital insoluto en la fecha. Tabla de Amortización Matemáticas Financieras 41 Fecha Pago o Cuota al inicio Final mes 1 Final mes 2 Final mes 3 Final mes 4 Final mes 5 TOTALES 0.00 21,215.84 21,215.84 21,215.84 21,215.84 21,215.84 106,079.20 Interes Sobre Saldo Insoluto Amortizació n 0.00 2,000.00 1,615.68 1,223.68 823.84 416.00 6,079.20 0.00 19,215.84 19,600.16 19,992.16 20,392.00 20,799.84 100,000.00 Saldo o Capital Insoluto 100,000.00 80,784.16 61,184.00 41,191.84 20,799.84 0.00 Obsérvese que la suma de los pagos mensuales es igual a la suma de los intereses sobre saldos, más la suma de las amortizaciones. Ejemplo 51) En ejemplo 50 encontrar el capital insoluto justamente después del tercer pago y el interés incluido en la cuarta cuota. Compare los resultados con los valores de la tabla anterior. R: El capital insoluto A´ justamente después del tercer pago, es el valor presente de los 5-3=2 pagos que aún faltan por hacer. Luego: A´= 21.215,84 (1-(1+0,02)-2 ) = 41.191,84 (ver cuadro previo) 0,02 Finalmente el interés incluido en la cuarta cuota es la tasa de interés multiplicada por el saldo a comienzos del 4º mes, vale decir 41.191,84x0,02=823,84. (ver cuadro previo) 5.- Fondo de Amortización. Un fondo de amortización es dinero que va acumulándose mediante pagos o depósitos periódicos que ganan cierto interés, de manera tal que en un número determinado de períodos se obtiene un monto prefijado. En el fondo de amortización, cada suma que se reserva o deposita periódicamente es una renta que gana intereses que se capitalizan en cada período de capitalización. Ejemplo 52) Una empresa debe rescatar bonos dentro de 6 años por una suma de $ 500.000.000.El directorio acuerda efectuar reservas anuales iguales con el objeto de disponer de los fondos necesarios en la fecha de rescate. El dinero puede invertirse al 10%. a) Encontrar la suma a depositar o reservar cada año y b) Confeccionar un cuadro que muestre el crecimiento del fondo. R: a) M = 500.000.000 i = 0,10 n =6 R =? R = 500.000.000 / ((1+0,10)6 -1) = 64.803.690.0,10 Matemáticas Financieras 42 Bibliografías https://www.webyempresas.com/matematicasfinancieras/https://www.webyempresas.com/matematicas-financieras/ https://economipedia.com/definiciones/interes-compuesto.html https://economipedia.com/definiciones/valor-presente.html https://eumed.net/libros-gratis/2014/1406/valor-futuro.pdf https://matematicasfinancierasiiudo.blogspot.com/2016/07/rentas-yanualidades.html https://eumed.net/libros-gratis/2014/1406/anualidades.pdf Matemáticas Financieras