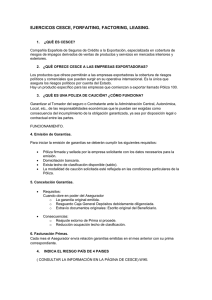

Leasing El leasing es una modalidad de financiación también conocida como arrendamiento financiero. Su funcionamiento es muy sencillo: un arrendatario cede todos los derechos de uso de un bien a un arrendador a cambio de una cantidad de dinero fija. Los contratos de leasing pueden incluir todo tipo de bienes, incluso inmuebles en cuyo caso la duración mínima del contrato será de diez años y, para otro tipo de bienes, este periodo de tiempo se reduce a los dos años. El leasing tiene una particularidad interesante y es que al término del contrato de arrendamiento, el arrendador tiene la opción de comprar el bien que ha estado disfrutando por un precio residual, es decir, la resta del importe que ha ido pagando mes a mes al precio original del bien. El leasing es una opción muy interesante para negocios que están comenzando su actividad y que no pueden hacer una gran inversión, por ejemplo, en equipos informáticos e impresoras, hay empresas que se dedican a alquilar estos dispositivos mediante leasing y algunas en la cuota incluyen el mantenimiento de los mismos y después podrás optar a comprarlos. Factoring El factoring es una forma de financiación a corto plazo que aunque está especialmente pensada para grandes empresas, también la utilizan algunas pymes. factoring permite a las empresas el cobro de sus facturas de manera adelantada, evitando el riesgo de insolvencia por parte de sus proveedores a cambio de un porcentaje. Este servicio lo prestan las entidades financieras a las compañías para que puedan obtener financiación a corto plazo aportándoles una serie de valores añadidos. En esta modalidad una empresa busca en una compañía de factoring que sea esta quien asuma las facturas generadas por ventas y que sea ella quien, enocasiones, reclame la deuda a la persona a la que le hemos vendido nuestros productos o servicios. Es decir, la persona que tuviera una deuda con tu compañía, pasaría a tenerla ahora con la empresa de factoring. Como has podido comprobar, las empresas de factoring asumen un gran riesgo y, por ello, existen dos tipos de factoring: sin recurso en el que la empresa de factoring soporta todo el riesgo de que el deudor no pague y, factoring con recurso en el que es el cliente quien asumiría el impago del deudor. el Factoring es una alternativa de financiamiento para las Pymes mediante el cual las empresas pueden obtener recursos líquidos de forma inmediata, a partir de la venta de sus cuentas por cobrar, tales como: facturas, cheques, letras, pagarés, depósitos a plazo endosables, contratos u otros títulos de créditos con vencimiento en una fecha futura. Es decir, la empresa de Factoring, compra las cuentas por cobrar de su cliente o pyme y anticipa los fondos a través de una transferencia. Más adelante, esta empresa de Factoring podrá cobrar el crédito adquirido y se quedará con las ganancias entre lo que cobró y lo que transfirió al empresario. El Factoring permite mejorar el flujo de caja de la empresa ya que, al transformar las ventas a crédito en ventas al contado se obtiene liquidez inmediata permitiendo a la pyme disponer de capital de trabajo. Por otro lado, y debido a que el Factoring no se registra como deuda directa, la empresa podrá mejorar su posición financiera y tendrá tiempo para dedicarse de forma exclusiva al giro de la pyme dejando en manos de otros los trámites y cobranzas. En esta linea, el Leasing, es una herramienta ideal para las pequeñas o medianas empresas con al menos 6 meses de funcionamiento. Este sistema permite a una pyme arrendar bienes pero con opción de poder comprarlos después. Con este sistema, las pymes pagan cuotas del mismo monto hasta que logren completar el crédito total y quedarse con el bien arrendado. Es términos simples, el cliente de la empresa de Leasing, podrá optar a la compra del bien arrendado o incluso restituir el inmueble una vez que se cumpla el pago de las cuotas de arriendo, establecidas en el contrato firmado por ambas partes. Gracias a este sistema, la pyme podrá hacer uso de un bien sin estar sometida a una hipoteca como garantía de arriendo. Este sistema es útil para a aquellas empresas que necesitan comprar bienes como autos, camiones o terrenos, ya que podrán adecuar los pagos de sus cuotas a los flujos de dinero de la empresa y evitarán someterse a créditos bancarios restrictivos.