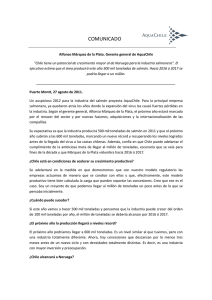

SECTOR SALMÓNIDOS. Chile Patricia Polo 1.La salmonicultura en Chile Dentro del mercado mundial, Chile es un actor relevante, al ser el segundo mayor productor (en torno al 30% de la producción acuícola de salmón). Chile posee ventajas comparativas naturales para la salmonicultura (Marine Harvest, 2018), que se derivan del hecho de que el sur de del país, constituye uno de los pocos lugares del mundo con una importante presencia de archipiélagos o fiordos adecuadamente protegidos y con corrientes y temperatura que permiten desarrollar este cultivo. Sustentada en dichas ventajas naturales y como resultado de un importante esfuerzo de inversión, innovación, desarrollo y gestión por parte de los sectores público y privado por algo más de 40 años, Chile se ha situado como el segundo productor mundial del rubro, con una cosecha superior a las 694.000 TM anuales y exportaciones por U$ 5.200 millones en 2019 y dando empleo directo e indirecto a más de 70.000 personas (Salmón Chile A.G.). Sin embargo, el desarrollo de la industria no ha estado libre de obstáculos y se reconocen dos períodos marcados en su evolución: pre y post Virus ISA. Un primer período de donde se experimenta un acelerado cath ap productivo con Noruega, asentado en un modelo productivo que hace un uso extensivo e intensivo de recursos productivos, y de la demanda internacional favorable del salmón. Un segundo período, que se inicia con la crisis del Virus Isa, de crecimiento más volátil que en otros países, como consecuencia de problemas sanitarios y ambientales que han derivado en crisis sanitarias y de mercado. Actualmente, la producción y exportaciones del sector se han recuperado, gracias a las regulaciones más estrictas aplicadas por SERNAPESCA que indujeron un cambio en el modelo productivo; al apoyo de PROCHILE en la reapertura y consolidación de mercados y la colaboración públicoprivada (Mesa Salmón Chile, Programas Estratégicos y Territoriales de CORFO; entre otros). La expansión de la producción del sector enfrenta grandes desafíos impuestos por un “pecado de origen”, el no haber resguardado en el inicio la sustentabilidad ambiental de los cuerpos de agua en su operación y trabajado en post de la inclusión de las comunidades locales en el desarrollo de una industria local-específica (cluster). Durante la última década ha surgido un importante rechazo a la industria del salmón en Chile, que ha obstaculizado el otorgamiento de nuevas concesiones. La Licencia Social se ha convertido cada vez más en un factor importante para operar y ha frenado varios proyectos de inversión de la industria. Hacia el futuro, los expertos coinciden en que la alternativa relevante para aumentar la producción prescindiendo de las concesiones acuícolas es la innovación tecnológica, que puede ser llevada adelante por cada uno de los eslabones de la cadena productiva del salmón, y liderada por las empresas, las instituciones y el estado. 1 3.La cadena productiva de la salmonicultura La salmonicultura contribuye con el 1.5% al PIB. En 2018, las exportaciones de salmón alcanzaron montos superiores a U$S 5000 millones y representaron el 6,8% de las exportaciones totales de Chile y un 15,5% de las exportaciones no mineras. De esta manera, se sitúa como el tercer sector con mayores exportaciones en Chile. Los datos para 2019 confirman esta tendencia, el valor exportado habría superado los U$S 5.200 millones (Salmón Chile A. G.). Esta actividad cobra particular relevancia para la economía regional del sur de Chile, porque el 99% de la actividad salmonera nacional se concentra entre las regiones de Los Lagos, La Araucanía, Aysén y Magallanes, dos de ellas, las más australes, con variados problemas de acceso y conectividad. El cluster del salmón potencia el desarrollo de encadenamientos productivos localespecíficos. Así, en los últimos 20 años se han venido desarrollando, más de 1.200 empresas locales que cubren las diferentes fases del proceso productivo, articulando los múltiples enlaces estratégicos de la cadena de valor y generando más de 70 mil empleos directos e indirectos. 3.La cadena productiva de la salmonicultura La producción del salmón abarca cuatro fases principales: fase de agua dulce, fase de agua de mar, fase de procesamiento y de producción y fase de transporte a su lugar de consumo (vía aérea o vía marítima). La fase de agua dulce, se realiza en Hatcheries o Pisciculturas, abarca la reproducción y producción de ovas y smolts de tres especies (Salmón atlántico, Salmón Coho y Trucha Arcoiris) y toma de diez a doce meses. Esta fase se concentra y tiende a aumentar – se estima entre un 40% y un 60%1-- en la Región de la Araucanía. La fase de agua de mar, abarca el período de engorda del smolt y toma de diez a veinticuatro meses dependiendo de la especie. Esta es la fase de mayor valor agregado y es llevada a cabo en espacios marítimos otorgados por las concesiones de acuicultura, donde se instalan los Centros de Cultivo. Esta etapa de engorda de salmón en entorno marino se ha dado tradicionalmente en las Regiones de Los Lagos y Aysén y, más recientemente en la Región de Magallanes, zona que hasta el momento ha estado ajena a las enfermedades que aquejan a varios cultivos más al norte. En la Fase 3, la cosecha de salmones es llevada a planta de proceso, donde son faenados, procesados y envasados. Las actividades de procesamiento, comercialización y manejo de residuos se dan principalmente en la Región de los Lagos. La logística (Fase 4) es transversal a las cuatro regiones, por cuanto todas las fases del proceso productivo en las distintas regiones requieren del conjunto de los medios y métodos -- tales como almacenaje y transporte-- para completar sus propios procesos. 1 Aquaculture Chile, Revista Aqua 2016 2 La acuicultura nacional se encuentra actualmente concentrada en un número reducido de empresas; en torno a 20, en su mayoría de capitales chilenos, con participación de empresas de capitales japoneses, noruegos, alemanes, canadienses2. La mayor parte de estas empresas se encuentran totalmente integradas de manera vertical, desde la reproducción y producción de ovas hasta la comercialización en el extranjero o en Chile. Esta fusión de empresas fue producto de una estrategia post virus ISA y con el objeto de asegurar la trazabilidad y cumplir con las reglamentaciones sanitarias post ISA. Es decir, como la industria se centra en el manejo y crianza de seres vivos (ovas y peces), se requieren de cuidadosas medidas de manejo ambiental, de sanidad, y de otras exigentes normas internacionales en las fases de producción y procesamiento, con el objeto de lograr la sustentabilidad productiva y garantizar el acceso a los principales mercados. Se estiman en 1.200 las empresas proveedoras, muchas de las cuáles fueron creciendo pari passu con el crecimiento de la industria y en cada caso van desarrollando capacidades tecnológicas propias, en parte reflejadas en sus gastos y resultados de investigación y desarrollo, pero también en conocimientos tácitos y conocimientos de ingeniería acumulados en planta. El sector de proveedores de la salmonicultura está conformado por pequeñas y medianas empresas locales y filiales de proveedores mundiales. Los proveedores se clasifican en tres rubros: alimentación, logística y salud y genética. Un estudio realizado en 2016, muestra que Chile ha alcanzado un mayor progreso en las industrias de servicios asociadas a lo biológico, bioquímico, genético o veterinario, que en el campo de la metalmecánica3. Se destacan Aquainnovo, EWOS, el Consorcio Tecnológico Activaq, ADL Diagnostic Chile e Innovex, entre otros. Asimismo, otro estudio realizado por la Consultora ENERTEC, ha identificado 372 empresas proveedoras de la industria que son exportadoras, habiendo exportado entre marzo 2016 y febrero 2017, U$S 1.492 millones4. Ambos estudios dan cuenta del potencial de desarrollo que muestran los encadenamientos hacia adelante y hacia atrás de la industria. 4.Rol del Estado en el desarrollo del sector El desarrollo inicial, y posterior éxito de la salmonicultura en Chile, fue el resultado del significativo y acertado esfuerzo de desarrollo y transferencia de conocimientos y capacidades tecnológicas realizada por el Estado, en conjunto con diversas instituciones semipúblicas y alianzas público-privadas5. La intervención del Estado estuvo presente desde la génesis del sector, con un importante rol en el desarrollo y transferencia de conocimientos. Las iniciativas emblemáticas en este 2 Se estima que la Empresa Nueva Aquachile (fusión de AquaChile, Los Fiordos, Salmones Magallanes y Friosur) posee actualmente un 20% de participación en las exportaciones y que los primeros 10 exportadores representan un 70% de éstas (SalmonChile AG). 3 GERENS, Análisis de proveedores especializados para la industria slamonera, 23 de marzo de 2016. 4 ENERTEC; Caracterización del Sector de Bienes y Servicios de la Salmonicultura, PEMSS; junio 2017. 5 Hosono, Lizuka & Katz, 2016; Cerda, 2019. 3 sentido, fueron en los 70s el Proyecto Salmón Chile-Japón (Estado-JICA) y en los 80s “Proyecto Salmones Antártica” (estado-Fundación Chile). A partir de dichos desarrollos, se concretaría el paulatino ingreso de empresas nacionales y extranjeras, que aportarían nuevas tecnologías, en un contexto de aumento creciente de la producción de salmónidos. Hasta la crisis del virus ISA, el estado se orientó a facilitar e impulsar la expansión del sector, agilizando el otorgamiento de concesiones La Crisis del Virus ISA6, traería aparejada importantes modificaciones en el rol del Estado, que se expresan principalmente en la modificación a la Ley General de Pesca y Acuicultura; al Reglamento Sanitario (RESA), al Reglamento Ambiental (RAMA), Cambios de Estructura Orgánica, de SERNAPESCA y SUBPESCA, la transición desde fiscalización documental hacia fiscalización en terreno y especialización y adopción de medidas de bioseguridad. Estas medidas se tradujeron en un verdadero cambio de régimen productivo del sector, pasando desde uno liderado por la actividad irrestricta del mercado, a uno determinado por la regulación y accionar del Estado, y que limita de manera importante la autonomía del sector privado (Cerda, 2019). Otro conjunto de medidas se implementó a través de las agencias ProChile y Corfo. En este último caso, a través de sus programas estratégicos, como el Programa Estratégico Salmón Sustentable, que se encuentra en ejecución7. Al presente, los cambios realizados han permitido la recuperación del sector y fortalecido la acción de SERNAPESCA. El servicio inicia “una tendencia hacia formas de intervención asociadas a “la gestión de riesgo” relacionada con la vigilancia activa y provisión de bienes públicos asociados al monitoreo y prevención ex ante de los riesgos” (Cáceres, Katz y Dini, 2018, pág. 5). Así el desafío actual de SERNAPESCA, es el de evolucionar hacia modelos de gestión basados en la ciencia y tecnología. 5. Desafíos del sector La evolución del sector estuvo acompañada por una serie de cambios institucionales y normativos que tuvieron significativos impactos sobre la industria. En particular, el período post virus ISA, se caracteriza por el establecimiento de múltiples políticas ambientales y sociales, se han reducido considerablemente las posibilidades de expansión geográfica y de intensidad de producción de la industria. Un primer desafío que enfrenta el sector, se relaciona con el uso y disponibilidad de los factores productivos, en particular, del mar. En la época inicial de la industria, las concesiones acuícolas eran entregadas de manera relativamente arbitraria, ya que la ubicación y tamaño dependía de la solicitud realizada por los actores privados, sin una 6 Rodrigo Cáceres Jorge Katz Marco Dini, Agencias regulatorias del Estado, aprendizaje y desarrollo de capacidades tecnológicas internas Los casos del Servicio Nacional de Pesca y Acuicultura y el Servicio Nacional de Geología y Minería de Chile, Serie Desarrollo Productivo 220, CEPAL, Santiago 2018. 7 El Programa tiene como visión al año 2030: Industria líder en la salmonicultura mundial, basada en la sustentabilidad, y, la excelencia, la diversificación y sofisticación de sus productos, mercados y del conocimiento científico – tecnológico, con una institucionalidad y gobernanza robusta y en estrecha cooperación con las comunidades en que se inserta, sus trabajadores y proveedores 4 planificación del desarrollo futuro del sector. Esto derivo, en un alto grado de concentración e intensidad de uso de las concesiones, que aumentó la carga biológica sobre el mar 8. La industria ha realizado esfuerzos por deslocalizar la producción, pero han sido infructuosos. El otorgamiento de nuevas concesiones está trabado por la mala imagen de la industria y por ello, las posibilidades de expansión y de uso del recursos marítimo son cada vez más limitadas. Un segundo desafío que enfrenta el sector es el de construir nuevas relaciones con la comunidad9. Como lo subraya la FAO, la licencia social para operar se ha transformado en un elemento relevante para el desarrollo de la acuicultura mundial10. La licencia hace referencia al hecho de que un proyecto determinado, cuenta con la aprobación continua dentro de la comunidad local y otros grupos de interés. Es decir, la iniciativa es asumida como un aporte a la comunidad. Un tercer desafío, es la disminución del uso de antibióticos, que sique siendo muy superior a Noruega y esta relacionado con la enfermedad Piscirickettsiosis o SRS, presente sólo en Chile. El uso de antibióticos afecta la imagen de la industria y penaliza el precio en los mercados más exigentes. En este marco, se presenta el cuarto gran desafío, es decir, para que la industria pueda seguir creciendo, debe orientar sus esfuerzos hacia aumentar sus niveles de productividad y/u obtener mayores rendimientos a partir de lo ya producido. El estudio de Cerda (2019), compara los períodos 2002-2007 y 2011-2017, que presentan un crecimiento positivo a nivel de cosechas, de 24,4% en el primer período y de 31,9% en el segundo y concluye que son dos crecimientos de naturaleza muy diferente (Cerda, 2019, pág. 55). Según el autor el aumento de producción previo a la crisis del virus ISA fue gracias a un aumento significativo en la intensidad del uso de factores, a costa de un menor rendimiento: el crecimiento anual en las cosechas entre 2002 y 2007 fue 4,5% anual, debido a un aumento de 14,3% en el nivel de siembra, junto a una reducción anual de -8,6% en la productividad. Al final del período, la siembra total habría aumentado 95,2%, mientras que su rendimiento había caído 36,6%. En el segundo período, posterior a la crisis Virus ISA, esta tendencia se revierte. El nivel de siembra en vez de crecer a tasas sobre los dos dígitos creció a un promedio de 3,2% anual, mientras que el rendimiento aumentó a 1,5%. Esto se tradujo en un crecimiento considerablemente menos dependiente del aumento en la intensidad del uso del recurso marítimo: aproximadamente 1/3 del aumento de las cosechas totales se debió a aumentos Cuando se compara con Noruega, se observa una diferencia significativa entre ambos países: la producción en Chile se encuentra altamente concentrada en 2 zonas geográficas, en las regiones de Los Lagos y de Aysén, mientras que en el caso noruego la producción se encuentra distribuida a lo largo de toda su costa (aunque también más concentrada en la zona sur).Esto nos revela que el problema, más allá del alto número de concesiones otorgadas, se encuentra en su grado de concentración e intensidad de uso (Cerda, 2019). 9 https://www.salmonexpert.cl/article/la-salmonicultura-tiene-pocos-avances-en-su-licencia-social-paraoperar/ 10 Otro tema particularmente relevante es el de la relación con las comunidades indígenas, dada la relación especial que muchas de éstas tienen con el territorio. La denominada Ley Lafkenche, en particular, puede tener un impacto significativo sobre la actividad de la industria. 8 5 en la productividad del Smolt. Gracias a esto, la cosecha anual fue 43% superior a la obtenida 10 años atrás, a pesar de tener un nivel de siembra 29% inferior (Cerda, 2019, pág. 56). La industria a nivel mundial transita hacia una fase “science -based” que involucra un mayor uso de sensores, control remoto de producción e ingeniería genética de salmones y otras especies acuícolas. En este contexto, la industria del salmón a nivel local tiene que lograr convertir a la capacidad de innovación como una fuente central de la competitividad de la industria (Cerda, 2019). Cada eslabón o fase de producción es susceptible a los procesos de aprendizaje e innovación, que pueden ser llevados a cabo por: empresas productoras, empresas: • • • • • La innovación es necesaria para lograr una vacuna, que permita eliminar el uso de antibióticos. Un desafío particular, es que la SRS corresponde a una bacteria intracelular. Es necesaria innovación en mercados, el caso de la comercialización del salmón Verlasso de la empresa AquaChile, es un ejemplo de descomoditización. Innovar en alimentación, dietas de alto rendimiento, para mejorar el factor de conversión11. Innovación en la forma de producir, ya sea la acuicultura oceánica o la acuicultura en tierra, la empresa la Atlantic Sapphire planifica producir 220.000 toneladas de salmón con proceso completo en Tierra de aquí a 2030 (Atlantic Sapphire, 2019). Es necesario invertir también en estudios para determinar la Capacidad de carga de los cuerpos de agua12, para desarrollar una acuicultura amigable con el ambiente y la comunidad. El objetivo de la consultoría es realizar un estudio del proceso innovativo del sector salmonero, a fin de tener más información sobre el nivel tecnológico e identificar el grado y fuente de la innovación en Chile, con respecto a Noruega para comprender las dinámicas y proyecciones del sector, así como los desafíos y políticas necesarias para aumentar la productividad. 6. Un caso de estudio relevante La demanda mundial por productos pesqueros ha crecido sostenidamente en las últimas décadas y el suministro de peces silvestres de captura está estancado, por lo que prácticamente todo aumento futuro en consumo humano mundial de pescado tendrá que ser suministrado por la acuicultura. Como en otros sectores de producción de alimentos de origen animal, el uso/consumo de varios de los insumos de producción de la acuicultura 11 La Tasa de Conversión Alimenticia (FCR, por su siglas en inglés), la cual mide la cantidad de alimento necesario para producir 1 kg de salmón, es un elemento central en términos de costos y productividad. 12 Se requiere de conocimientos difíciles y costosos de obtener del entorno natural y de cómo se relaciona con la tecnología de producción 6 (como la tierra, agua dulce, alimentación y energía) está sujeto a impactos medioambientales significativos y, al mismo tiempo, su disponibilidad será, probablemente, cada vez más limitada a futuro. La magnitud del impacto negativo de este crecimiento acuícola dependerá, en gran medida, de las políticas de manejo productivo, sanitario y medioambiental que se adopten; de las especies que se cultiven; de los riesgos de enfermedades que se enfrenten (que se elevan con la intensificación de los sistemas productivos); y de los avances que se den en conocimiento científico y tecnológico. La producción de la acuicultura a nivel mundial deberá avanzar desde unos 110,2 millones de toneladas métricas (TM) en 2016 a cerca de 140 millones13 de TM en 2050 con el fin de satisfacer la demanda proyectada de productos pesqueros a nivel mundial a esa fecha, con más de 9 mil millones de personas. Con ello, surgirán mayores preocupaciones sobre sus eventuales impactos medioambientales y sociales. A nivel país, las bases que sustentan el estudio del sector salmón es su relevancia para la economía nacional y sobretodo regional, y sus positivas proyecciones de expansión en respuesta a una demanda internacional creciente. Esta relevancia queda también de manifiesto al observar el grado de relaciones e interrelaciones de la industria y el medio (o clúster) a lo largo de su cadena de valor. A nivel latinoamericano, el estudio del sector salmónidos en Chile arroja luz sobre muchos aspectos relevantes para aquellos estados que deseen promover la construcción de industrias “desde cero”, basadas en el aprovechamiento de ventajas competitivas naturales y en un contexto de competencia internacional. Entre ellos, el rol regulador que debe ejercer el estado desde el inicio, a fin de resguardar la sustentabilidad ambiental y social del uso del recurso natural y por ende, del sector. Fuentes. Sernapesca, INE, Servicios de Aduana, SalmonChile, Infotrade, Programa Territorial Integrado CORFO, Ministerio de Economía, FECUs SVA, OECD, FAO, GAPI, The World Bank, Comtrade, Kontali, CymruNatural Resources Wales, Fiskeridirektoratet Norway, Salmon Farming Industry Handbook 2019 Marine Harvest, ABG Sundal Collier 2019, Investment Research, World Economic Forum, entre otros. 13 http://www.fao.org/state-of-fisheries-aquaculture/es/ 7