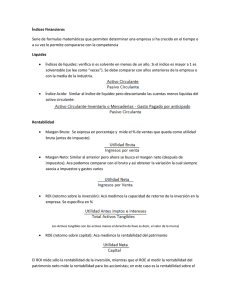

Indicadores Financieros L.C. Feliciano Zaragoza Martínez Realizo. Miguel Ángel Hernández Sánchez Instituto de Estudios Superiores del Estado Área Económico Administrativa del Instituto de Estudios superiores del Estado Finanzas II ¿Por qué debes conocer los indicadores financieros? Con los indicadores financieros podrás determinar cuándo es apropiado invertir dinero, y cuando es momento de tomar acciones correctivas para garantizar la sostenibilidad de la compañía. Son herramientas sumamente útiles para definir estrategias que impulsen su crecimiento en el corto, mediano y largo plazo, así que lo más recomendable es que te familiarices con ellos cuanto antes. En este artículo te explicaremos en qué consisten los indicadores financieros, cuáles son los más utilizados y cómo puedes interpretarlos, basándonos en un par de ejemplos hipotéticos que te compartiremos. La idea es que puedas comprender cómo funcionan, y por qué son tan importantes para tu compañía, indistintamente del rubro o nicho de mercado en la que esté inmersa. ¿Qué son los indicadores financieros?: Los indicadores financieros expresan las relaciones existentes entre las cifras extraídas de los estados financieros y de otros informes contables de una empresa. Se utilizan para reflejar el comportamiento y rentabilidad de una empresa con claridad y objetividad. Además, se reflejan numéricamente, y tras analizar dichos números es posible determinar si existe una desviación en la empresa que deba ser corregida a la brevedad posible. En esencia, los indicadores financieros son el resultado de relacionar dos cifras, o cuentas, del balance general de la compañía, o de su estado de pérdidas y ganancias. ¿Cuál es la utilidad de los indicadores financieros?: La verdadera utilidad de dichos índices financieros consiste en compararlos con los de años anteriores, o inclusive, con los de las empresas del mismo sector, para determinar su situación actual. Con estos indicadores se emiten diagnósticos financieros muy importantes, a la par de evaluar tendencias que inciden positivamente en las proyecciones financieras. El analista financiero es el encargado de realizar estas relaciones numéricas y de interpretar sus resultados en función de las actividades, organizaciones y controles internos de la empresa. Principales tipos de indicadores financieros: Existen distintos tipos de indicadores financieros, a continuación te presentaremos los más importantes: 1. Indicador de liquidez: Este indicador mide la capacidad de la empresa de generar dinero en efectivo para cubrir los compromisos y obligaciones que se vencen en el corto plazo. En palabras más sencillas, la liquidez mide la capacidad de pago en efectivo que tiene una determinada compañía. Cuanto más alto es el indicador de liquidez, pues mayor es la posibilidad de que la compañía sea capaz de liquidar, o cancelar sus deudas, a corto plazo. Clasificación de los indicadores de liquidez: Estos se clasifican en indicadores estáticos y dinámicos, a continuación se detallan: Indicadores estáticos: Capital de trabajo. Prueba ácida. Razón corriente. Importancia del activo corriente. Indicadores dinámicos: Flujo de caja. Rotación de los activos corrientes. Ciclo operativo. Rotaciones históricas y proyectadas. 2. Indicador de rentabilidad: Su nombre lo dice, mide la rentabilidad de la empresa en el tiempo, es decir, que determina su grado de sostenibilidad. Para que un negocio sea rentable y sostenible es necesario llevar a cabo una excelente administración de los costos y gastos, con la finalidad de que puedan convertirse en utilidad. En pocas palabras, el indicador de rentabilidad mide las utilidades o ganancias de la compañía. Sin duda, los negocios rentables ameritan una administración impecable y un excelente manejo de los recursos. Clasificación de los indicadores de rentabilidad: Margen neto de utilidad. Margen bruto de utilidad. Rentabilidad del patrimonio. Gastos de administración y ventas. Margen operacional de actividad. 3. Indicador de endeudamiento: También es conocido como indicador de estructura de capital, y mide la capacidad que tiene la compañía de contraer obligaciones que le permitan financiar sus inversiones y operaciones con su propio capital. De modo que con este índice financiero se evalúa la capacidad de atender sus obligaciones en función de su patrimonio. Destaca que los altos índices de endeudamiento son favorecedores cuando la tasa de rendimiento de los activos totales supera al costo promedio de la financiación. Elementos a tomar en cuenta con este indicador: Las cuentas del patrimonio (si su valor no posee una certeza absoluta). Pasivos que no son totalmente exigibles. Prorrogabilidad del pago de pasivos a su fecha de vencimiento. Préstamos de socios (estos pueden optar por incrementar su plazo, o por convertir dicho préstamo en una inversión). Clasificación de los indicadores de endeudamiento: Endeudamiento sobre los activos totales. Concentración de endeudamiento. Endeudamiento de leverage. 4. Indicador de eficiencia: Este indicador mide la capacidad de la entidad para administrar sus recursos. En esencia, sirve para evaluar la forma en que se gestionaron los recursos, y por ende, se centra en la relación que existe entre los costos de las materias primas y los de los productos finales. Ejemplos e interpretación de los indicadores financieros: A continuación te presentaremos un ejemplo por cada tipo de indicador financiero, y posteriormente te diremos cómo interpretarlo de forma clara y sencilla. Ejemplo del indicador de liquidez: Razón corriente: resulta de dividir el activo corriente de la compañía entre el pasivo corriente. La fórmula sería así: Razón corriente = Activo corriente/ Pasivo corriente. (2008) = 1.324.842/ 1.119.740 = 1,1831 (2009) = 1.684.638 / 1.358.622 = 1,2399 Interpretación de este indicador financiero: Para el año 2008, la empresa mexicana de Muebles Casa Gio, contaba con 1,18 pesos por cada peso de obligación vigente para respaldarla. Esto significaba que del 100% de sus ingresos, destinaba el 84,52% al pago de sus obligaciones, y solo le quedaba disponible el 15,48% de sus ingresos. Sin embargo, al evaluar el año 2009 se nota un incremento en su liquidez, ya que pasó de destinar el 84,52% de sus ingresos al pago de sus obligaciones, a destinar el 80,65% para respaldarlas. Ejemplo de indicador de rentabilidad: Rentabilidad del patrimonio: resulta de dividir la utilidad neta de la empresa entre su patrimonio. La fórmula es esta: Rentabilidad del patrimonio = Utilidad neta / Patrimonio (2008) = 247.313 / 4.129.395 = 5,98% (2009) = 299.051 / 3.064.433 = 9,75% Interpretación de este indicador financiero: El análisis de este indicador sería el siguiente: la rentabilidad del patrimonio bruto de la empresa Casa Gio para el 2008 fue del 5,98%, y para el 2009 fue del 9,75% Esto significa que en el último año estudiado se evidenció un incremento de 3,77% en la rentabilidad de la inversión de los socios, como consecuencia del aumento de las valorizaciones de la compañía. Ver: Cómo comprar acciones: Lo que debes saber antes de invertir tu dinero Ejemplo del indicador de endeudamiento: Endeudamiento sobre los activos totales: para determinar el nivel de endeudamiento deberás dividir el total pasivo entre el total activo y multiplicar el resultado por 100%. En consecuencia, la fórmula sería la siguiente: Nivel de endeudamiento = Total pasivo / Total activo x 100 (2008) = 1.215.943 / 5.348.302 = x100% = 22,7351% (2009) = 1.469.369 / 5.336.553 x100% = 27,5340% Interpretación de este indicador de endeudamiento: La interpretación es sencilla: en el 2008 la participación de los acreedores de la empresa mexicana de muebles Casa Gio era del 22,73%, y para el 2009 era del 27,53% sobre el total de los activos de la empresa. En síntesis, el nivel de endeudamiento no es considerado como riesgoso, y por lo tanto, la compañía no enfrenta ningún contratiempo financiero. Conoce la importancia de los índices financieros: Los indicadores financieros juegan un rol vital en la toma de decisiones financieras y empresariales puesto que facilitan la identificación de las fortalezas, deficiencias y debilidades de la compañía. El analista financiero encargado de relacionar y evaluar estos índices deberá sacar conclusiones oportunas, eficaces y certeras acerca del futuro de la empresa. Por ejemplo, tras estudiar el comportamiento o el desempeño de la compañía podría decidir si es momento de realizar inversiones, o si por el contrario necesita apoyarse en algunas fuentes de financiamiento para seguir creciendo. Importancia de estos indicadores a escala contable: Por su parte, los indicadores financieros también contribuyen al mejoramiento de la contabilidad financiera de la empresa. Esto se debe a que fomentan el análisis de los movimientos financieros realizados en la compañía, y además te permiten emitir diagnósticos o tendencias que pueden surtir efectos positivos en el corto, mediano y largo plazo. Básicamente, los análisis financieros te permiten visualizar el estado de la empresa a nivel cuantitativo, así como: Determinar su nivel de solvencia. Evaluar su rendimiento. Establecer su capacidad de liquidez. Conocer el retorno de inversión que generan sus acciones financieras. Conocer la capacidad de pago de las obligaciones adquiridas. Analizar y comparar tu organización con las de tus competidores para detectar tendencias u oportunidades de negocio que podrían favorecerte de alguna manera. No obstante, el mayor beneficio de los indicadores financieros es que te ayuda a tomar buenas decisiones contables, económicas y financieras, y a implementar estrategias que incentiven el crecimiento de la empresa. Consultar buenos libros de contabilidad podría servirte de mucho si deseas dominar estos aspectos profundamente, aunque lo más recomendable es que recibas el apoyo de un analista financiero. Sácales el máximo provecho a los índices financieros: Como se planteó en un principio, debes familiarizarte con los principales tipos de indicadores financieros para que puedas tomar mejores decisiones de negocio. La finalidad de relacionar datos y analizarlos es que conozcas el estatus de tu compañía, para determinar si está generando pérdidas o ganancias, o inclusive, si es necesario recurrir a un apalancamiento financiero. Es decir, que su análisis puede incrementar tu éxito empresarial significativamente, o evitar un quiebre que se traduzca en un fracaso inminente. En definitiva, debes prestarle atención a estas relaciones numéricas a la brevedad posible, pues de ellas depende en gran medida la supervivencia de tu empresa. Análisis Vertical El análisis vertical es de gran importancia a la hora de establecer si una empresa tiene una distribución de sus activos equitativa y de acuerdo a las necesidades financieras y operativas Ejemplo: Una empresa que tenga unos activos totales de 5.000 y su cartera sea de 800, quiere decir que el 16% de sus activos está representado en cartera, lo cual puede significar que la empresa pueda tener problemas de liquidez, o también puede significar unas equivocadas o deficientes Políticas de cartera. Como el objetivo del análisis vertical es determinar que porcentaje representa cada cuenta en el total, se debe dividir la cuenta que se quiere determinar, por el total y luego se procede a multiplicar por 100. Ejemplo: Si el total del activo es de 200 y el disponible es de 20, entonces tenemos (20/200)*100 = 10%, es decir que el disponible representa el 10% del total de los activos. EJEMPLO; El análisis vertical de un estado financiero permite identificar con claridad como están compuestos los estados contables. Una vez determinada la estructura y composición del estado financiero, se procede a interpretar dicha información. Para esto, cada empresa es un caso particular que se debe evaluar individualmente, puesto que no existen reglas que se puedan generalizar, aunque si existen pautas que permiten vislumbrar si una determinada situación puede ser negativa o positiva. Se puede decir, por ejemplo, que el disponible (caja y bancos) no debe ser muy representativo, puesto que no es rentable tener una gran cantidad de dinero en efectivo en la caja o en el banco donde no está generando Rentabilidad alguna. Toda empresa debe procurar por no tener más efectivo de lo estrictamente necesario, a excepción de las entidades financieras, que por su objeto social deben necesariamente deben conservar importantes recursos en efectivo. Las inversiones, siempre y cuando sean rentables, no presentan mayores inconvenientes en que representen una proporción importante de los activos. Análisis Horizontal En el análisis horizontal, lo que se busca es determinar la variación absoluta o relativa que haya sufrido cada partida de los estados financieros en un periodo respecto a otro. Determina cual fuel el crecimiento o decrecimiento de una cuenta en un periodo determinado. Es el análisis que permite determinar si el comportamiento de la empresa en un periodo fue bueno, regular o malo. Para determinar la variación absoluta (en números) sufrida por cada partida o cuenta de un estado financiero en un periodo 2 respecto a un periodo 1, se procede a determinar la diferencia (restar) al valor 2 – el valor 1. La formula sería P2-P1. Ejemplo: En el año 1 se tenía un activo de 100 y en el año 2 el activo fue de 150, entonces tenemos 150 – 100 = 50. Es decir que el activo se incrementó o tuvo una variación positiva de 50 en el periodo en cuestión. Para determinar la variación relativa (en porcentaje) de un periodo respecto a otro, se debe aplicar una regla de tres. Para esto se divide el periodo 2 por el periodo 1, se le resta 1, y ese resultado se multiplica por 100 para convertirlo a porcentaje, quedando la formula de la siguiente manera: ((P2/P1)-1)*100 Suponiendo el mismo ejemplo anterior, tendríamos ((150/100)-1)*100 = 50%. Quiere decir que el activo obtuvo un crecimiento del 50% respecto al periodo anterior. De lo anterior se concluye que para realizar el análisis horizontal se requiere disponer de estados financieros de dos periodos diferentes, es decir, que deben ser comparativos, toda vez lo que busca el análisis horizontal, es precisamente comparar un periodo con otro para observar el comportamiento de los estados financieros en el periodo objeto de análisis. Ejemplo Las datos anteriores nos permiten identificar claramente cuales han sido las variaciones de cada una de las partidas del balance. Una vez determinadas las variaciones, se debe proceder a determinar las causas de esas variaciones y las posibles consecuencias derivadas de las mismas. Los valores obtenidos en el análisis horizontal, pueden ser comparados con las metas de crecimiento y desempeño fijadas por la empresa, para evaluar la eficiencia y eficacia de la administración en la gestión de los recursos, puesto que los resultados económicos de una empresa son el resultado de las decisiones administrativas que se hayan tomado. La información aquí obtenida es de gran utilidad para realizar proyecciones y fijar nuevas metas, puesto que una vez identificadas las cusas y las consecuencias del comportamiento financiero de la empresa, se debe proceder a mejorar los puntos o aspectos considerados débiles, se deben diseñar estrategias para aprovechar los puntos o aspectos fuertes, y se deben tomar medidas para prevenir las consecuencias negativas que se puedan anticipar como producto del análisis realizado a los Estados financieros. El análisis horizontal debe ser complementado con el análisis vertical y los distintos Indicadores financieros y/o Razones financieras, para poder llegar a una conclusión acercada a la realidad financiera de la empresa, y así poder tomar decisiones mas acertadas para responder a esa realidad. En este documento sólo se hizo el ejemplo con el Balance general. Para hacer el análisis a un Estado de resultados se sigue el mismo procedimiento y los mismos principios, por lo que no debería presentar problema alguno Diferencia Entre Análisis Horizontal Y Análisis Vertical El análisis horizontal busca determinar la variación que un rubro ha sufrido en un periodo respecto de otro. Esto es importante para determinar cuando se ha crecido o disminuido en un periodo de tiempo determinado. En análisis verticidad, en cambio, lo que hace principalmente, es determinar que tanto participa un rubro dentro de un total global. Indicador que nos permite determinar igualmente que tanto ha crecido o disminuido la participación de ese rubro en el total global. En el análisis horizontal, por ejemplo, supongamos que en el año 2008 se tenían unos activos fijos de $100 y en el año 2009 esos activos llegaron a $120. Sin necesidad de hacer ninguna operación aritmética compleja, podemos determinar que los activos fijos tuvieron un incremento del 20% en el 2009 con respecto al 2008. Ahora, en el análisis vertical supongamos que los activos fijos durante el 2008 representaban el 50% del total de activos, y que en el 2009 los activos fijos representaron el 40%. Vemos aquí que la participación de los activos fijos dentro del total de activos disminuyó en un valor sustancial, lo cual puede ser explicado por un incremento de activos no fijos o incluso la disminución de del activo fijo. Método de por cientos integrales El Método de por cientos integrales consiste en expresar en porcentajes las cifras de un Estado Financiero. Un Balance en por cientos integrales indica la proporción en que se encuentran invertidos en cada tipo o clase de activo los recursos totales de la empresa, así como la proporción en que están financiados, tanto por los acreedores como por los accionistas de la misma. El método de porcentajes integrales aplicado al Balance General: 1. Asigna 100% al activo total. 2. Asigna, también, 100% a la suma del pasivo y el capital contable. 3. Cada una de las partidas del activo, del pasivo y del capital deben representar una fracción de los totales del 100 por ciento.