Consumo, Renta Permanente y Ahorro: Análisis Económico

Anuncio

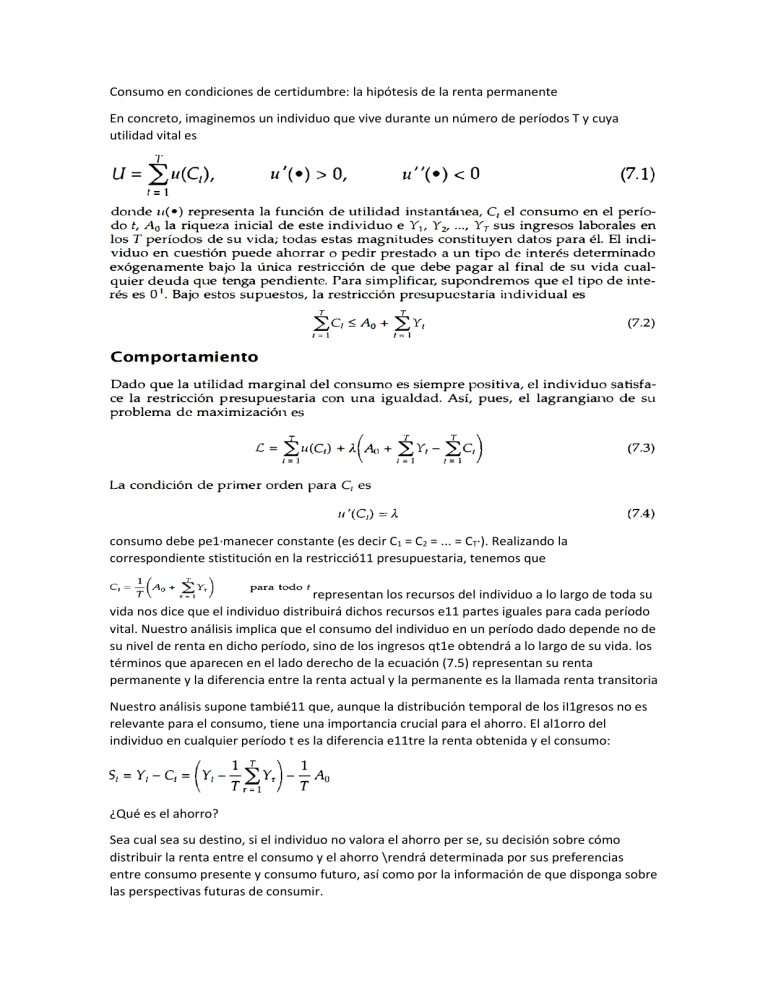

Consumo en condiciones de certidumbre: la hipótesis de la renta permanente En concreto, imaginemos un individuo que vive durante un número de períodos T y cuya utilidad vital es consumo debe pe1·manecer constante (es decir C1 = C2 = ... = CT·). Realizando la correspondiente stistitución en la restricció11 presupuestaria, tenemos que representan los recursos del individuo a lo largo de toda su vida nos dice que el individuo distribuirá dichos recursos e11 partes iguales para cada período vital. Nuestro análisis implica que el consumo del individuo en un período dado depende no de su nivel de renta en dicho período, sino de los ingresos qt1e obtendrá a lo largo de su vida. los términos que aparecen en el lado derecho de la ecuación (7.5) representan su renta permanente y la diferencia entre la renta actual y la permanente es la llamada renta transitoria Nuestro análisis supone tambié11 que, aunque la distribución temporal de los iI1gresos no es relevante para el consumo, tiene una importancia crucial para el ahorro. El al1orro del individuo en cualquier período t es la diferencia e11tre la renta obtenida y el consumo: ¿Qué es el ahorro? Sea cual sea su destino, si el individuo no valora el ahorro per se, su decisión sobre cómo distribuir la renta entre el consumo y el ahorro \rendrá determinada por sus preferencias entre consumo presente y consumo futuro, así como por la información de que disponga sobre las perspectivas futuras de consumir. Una aplicación empírica: cómo interpretar las funciones estimadas de consumo En donde la última igualdad se sirve del supuesto de que la media de la renta transitoria es igual a cero. El consumo en condiciones de incertidumbre: la hipótesis del paseo aleatorio Ampliamos ahora nuestro análisis para incorporar Ja incertidumbre. En concreto, supondremos que se desconoce cuál va a ser Ja renta del individuo en cada período (las Y1). Seguiremos suponiendo, como antes, que tanto el tipo de interés como el de descuento son cero. Pero ahora presumimos, además, que la función de utilidad instantánea u(•) es de tipo cuadrático, es decir, que el individuo maximiza su utilidad en La ecuación (7.12) implica qt1e, en el período 1, el consumo esperado de C2 es igual a C1. En térrninos más generales, nuestro razonamiento sugiere que, en cada período, el consumo esperado del siguiente período es igual al consumo actual. Esto quiere decir que los cambios en el nivel de consumo no son predecibles. De acuerdo con nuestra definición de las expectativas, podemos escribir: Este es el famoso resultado de Hall, según el cual la hipótesis del ciclo vital/ renta permanente implica que el consumo sigue una pauta aleatoria 7.4 El ahorro y el tipo de interés Una cuestión importante en relación con el consumo es cómo responde éste a las tasas de rendimiento. Muchos economistas han insinuado, por ejemplo, que un tratamiento fiscal más favorable de los intereses haría aumentar el ahorro y favorecería, por tanto, el crecimiento económico. Pero si resultara que el consumo es relativamente insensible a la tasa de rendimiento, esta política no sería demasiado eficaz. Por tanto, es importante comprender las relaciones entre consumo y tasa de rendimiento. Tipo de interés y ahorro en el modelo de dos períodos Consumo y activos de riesgo El modelo de fijación de precios de los activos del capital (MPAC) Si el rendimiento de un activo está altamente correlacionado con el consumo, por ejemplo, su precio debería disminuir hasta el punto en que su rendimiento esperado fuera lo suficientemente alto como para que los individuos decidieran adquirirlo. Para ver qué consecuencias tiene esto, supongamos que todos los individuos tienen un comportamiento uniforme y volvamos a la condición de primer orden reflejada en (7.30). Si resolvemos esta ecuación para el rendimiento esperado del activo, tenemos: Más allá de la hipótesis de la renta permanente A modo de introducción: el ahorro como parachoques Por ejemplo, los individuos de países en los que el crecimiento de la renta es alto muestran altas tasas de crecimiento del consumo a lo largo de su vida, mientras que los individuos de países de bajo crecimiento presentan tasas bajas. Igualmente, el patrón característico de consumo vital de individuos con distintas ocupaciones es similar al patrón que exhibe la renta asociada a dichas ocupaciones. Las ganancias de los ejecutivos y profesionales, por ejemplo, tienen un pe1·fil que se eleva brt1scamente hasta que aquéllos alcanzan la madurez y luego se estabilizan; lo mismo ocurre con su consumo. Más en general, conviene recordar qt1e la mayoría de los hogares dispone de poca riqueza (véase, por ejemplo, Wolff, 1998). Su consi.11no sigue aproximadamente la evolución de sus ingresos. Como consecuencia, y tal como señalamos en la Sección 7.3, su renta actual tiene un papel muy importante en la determinación de su consumo. No obstante, estos hogares disponen de pequeños ahorros a los que recurren en caso de una brusca caída en sus i11gresos o para atender necesidades extraordinarias. Dicho en la terminología de Deaton (1991 ), la mayoría de los hogares manifiesta, en materia de al1orro, una conducta que podríamos calificar de parachoques. Como consecuencia, un pequeño porcentaje de los hogares concentra la mayor parte de la riqueza. Estos fallos de la hipótesis de la renta permanente han motivado la aparición de numerosos trabajos que proponen ampliaciones o alternativas a esta teoría. Tres ideas han merecido una atención particular: el ahorro precautorio, las restricciones de liquidez y las excepciones al supuesto de la plena optimización. El ahorro precautorio El que la utilidad sea cuadrática significa, sin embargo, que la utilidad marginal es cero para un determinado nivel, finito, de consumo y a partir de ahí se vuelve negativa. Significa también que el coste de utilidad de un determinado cambio en el consumo es independiente del nivel de éste, lo que implica, dado que la utilidad marginal del consumo es decreciente, que los individuos manifiestan una creciente aversión absoluta al riesgo: el volumen de consumo al que están dispuestos a renunciar para evitar una determinada incertidumbre con respecto al consumo crece a medida que se hacen más ricos. Estas dificultades de la utilidad cuadrática sugieren que la utilidad marginal disminuye cada vez más lentamente a medida que el consumo se eleva, esto es, la tercera derivada de la utilidad es probablemente positiva y no cero. Las restricciones de liquidez Las restricciones de liquidez pueden elevar el ahorro por dos vías. La primera, y la más obvia, es que cuando la restricción de liquidez se convierte en un límite para el gasto, el individuo pasa a consumir menos de lo que lo haría en otro caso. En segu11do lugar, como Zeldes (1 989) señala, incluso cuando dichas restricciones no imponen límites por el momento, la sola amenaza de su futura aparición desincentiva el consumo presente. Supongamos, por ejemplo, que existe la posibilidad de que los ingresos sean bajos en un futuro próximo. Si no hubiera restricciones de liquidez y el descenso de la renta se confirmase, el individuo podría pedir prestado para evitar una brusca caída del consumo. Pero si existen restricciones, el const1mo disminuirá a menos que el individuo dispo11ga de ahorros. Por tanto, las restricciones de liquidez incitan a los individuos a ahorrar con el fin de asegurarse frente a los efectos de futuras caídas en sus ingresos. Podemos ilustrar estos aspectos recurriendo a un modelo de tres períodos. Para distinguir los efectos de las restricciones de liquidez de los del ahorro precautorio, supongamos que la función de utilidad instantánea es cuadrática. Además, seguiremos suponiendo que el tipo de interés real y la tasa de descuento son iguales a cero. Comencemos analizando la conducta del individuo en el período 2 y utilicemos A1 para denotar los activos al final del período t. Puesto que el individuo vive durante sólo tres períodos, C3 es igual a A2 + Y3, lo que a su \1ez es igual a A1 + Y2 + Y3 C2 • La utilidad esperada del individuo durante los dos últimos períodos de su vida, expresada en función de su decisión de consumo C2 , es, por tanto, Por tanto, aun cuando la restricción de liquidez no sea limitativa en el presente, la mera posibilidad de que lo sea en el ft1turo reduce el consumo. Finalmente, si el valor de C1 , que satisface la igualdad C1 = E1[C2] (dado que C2 viene dete1·minado por la ecuación [7.45)), es superior a los recursos de que dispone el individuo en el período 1, Al1 + Y1, la restricción de liquidez del primer período es limitativa, y en este caso el individuo consumirá A0 + Y1•