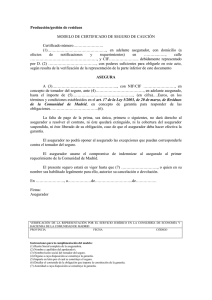

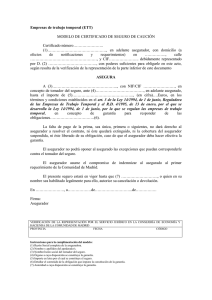

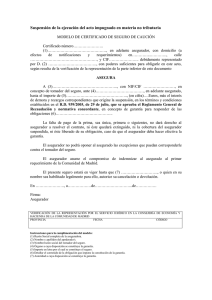

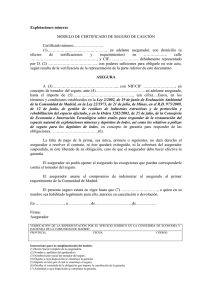

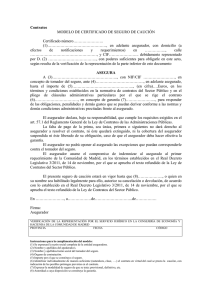

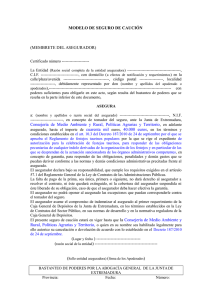

Nombre: Iván Moreno Fuentes 1 Asignatura: Gestión financiera ÍNDICE - Instituciones y entidades del sector asegurador, Dirección general de seguros y fondos de pensiones Entidades aseguradoras privadas, Mediadores de seguros ……..……………………..Pág. 3 - Consorcio de compensación de seguros, Productos de seguros, Fiscalidad seguros de daños……………………pág. 4 - Seguros multirriesgo, seguros sobre las personas, seguros de vida y no vida………………………….pág. 5 - Plan de pensiones, seguros alternativos ……………………………….pág. 6 - El contrato de seguro, pago y determinación de la prima…………….pág. 7 - Prima total , pago de la prima y determinación…………….pág. 8 - El siniestro y el pago de la prestación, notiFicación y valoración del siniestro……pág. 9 - la indemnización en seguros con Franquicia….pág. 10 2 1- Instituciones y entidades del sector asegurador. Requiere control por parte de la Administración Pública. 1.1 -Dirección General de Seguros y Fondos de Pensiones. La Dirección General de Seguros y Fondos es un órgano administrativo que depende del Ministerio de Economía. Sus principales funciones son: Controlar el cumplimiento de los requisitos para ejercer la actividad aseguradora Supervisar y controlar competencias del Estado Protege a todos los miembros de las entidades del sector asegurador. Otras funciones: normativa, inspectora , sancionadora….. 1.2- Entidades aseguradoras privadas. Asumen la obligación de indemnizar los daños sufridos por sus asegurados a cambio del cobro de una prima. Sociedad Anónima Cooperativa Sociedad mutua Mutualidad de previsión social Sociedad mercantil con ánimo de lucro Capital dividido en acciones. Ofrece servicios a socios que tienen intereses o necesidades comunes. Mutuas primas fija: El mutualista solo paga una prima fija al comienzo del periodo de cobertura. Mutuas a prima variable: El mutualista abona la prima al comienzo del periodo de cobertura y sino es suficiente tendrá que pagar cuantías adicionales. Similares a las mutuas ofrecen protección 1.3- Mediadores de Seguros Agentes de Seguros Corredor de seguros 3 -Median entre los clientes y el asegurador. -Representan al asegurador -El pago de la prima supone que se ha pagado a la compañía de seguros. -Obligación de comunicar los siniestros al asegurador. -Llevan a cabo su labor de mediación sin estar vinculados a ninguna aseguradora. -Representan al tomador. -Los pactos no vinculan al asegurador. - El pago de la prima no supone que se ha pagado a la compañía de seguros. -Autorización Administrativa 1.4- Consorcio de Compensación de Seguros Cubre Riesgos y Catástrofes: - pérdidas por acontecimientos extraordinarios fenómenos naturales actos violentos actuaciones de fuerzas armadas. 2- Los Productos de Seguro - Seguros Contra daños simples: Garantizan la cobertura de un riego de características concretas. P. j: Seguro Vida Seguros multirriesgo: Permiten la cobertura de varios riesgos en una sola póliza. P. j: Seguro incendio- robo. Seguro de incendios Seguro contra robo Reaseguro SEGUROS CONTRA DAÑOS Defensa jurídica Seguro de crédito Responsabilidad Civil Seguro de caución Seguro de lucro Fiscalidad de los seguros de daños: Si el asegurado es una empresa: - En caso de siniestro la indemnización se considera un ingreso fiscal y el daño una pérdida. (la prima será fiscalmente deducible). Si el asegurado es persona física: La indemnización produce una alteración en el patrimonio de la persona, se computa como ganancia patrimonial. 4 Seguro multirriesgo o combinados Seguro combinado del automóvil: Indemniza los daños a causa de la circulación de vehículos a motor. Para la concepción de la Prima de Seguro se tienen en cuenta muchos factores como edad, años de experiencia, marca coche.... Seguro multirriesgo del hogar: Cubre todos los riesgos de un hogar... - Daños edificación - Daños en el contenido - Responsabilidad Civil Seguro multirriesgo de la empresa: cubrir: incendio , inundación , robo , rotura lunas y rótulos , avería máquina... Seguros de Vida Seguro de vida para el caso de muerte: (hay distintos tipos) - Seguro vida entera - Seguro vida temporal - Seguro Amortización de préstamos. Seguro de Vida para el caso de supervivencia: - Seguro de jubilación: tiene por objeto constituir una renta para cuando se jubile. -Seguro dotal: tiene por finalidad garantizar la entrega de un capital o renta en una fecha determinada. -Seguro de vivienda-pensión: a cambio de la pensión el asegurado tranmite su vivienda habitual Seguro Mixto: Cubre el riesgo de que una persona llegue a una determinada edad o fallezca (una mezcla de los otros dos) Seguros de no vida Seguro de enfermedad y de asistencia sanitaria: Transfiere al asegurador, dentro de unos límites pactados, las consecuenccias económicas desfavorables producidas por una enfermedad del asegurado. Seguro de accidentes: El riesgo cubierto son las posibles lesiones corporales del asegurado, derivadas de un accidente . Esta póliza cubre principalmente la indemnización en caso de muerte , invalidez permanente, invalidez temporal... Seguro de decesos: El asegurador se obliga, dentro de los límites al cumplimiento de la prestación que consistirá en una renta vitalicia, cuyo importe varía según el grado de dependencia del asegurado. 5 Planes de pensiones Es un producto financiero de ahorro cuyo objetivo es acumular cantidades aportadas , que podrán ser recuperadas, junto con los rendimientos, en el momento de la jubilación para complementar la prestación que ofrece el sistema de Seguridad Social. Los planes de pensiones se pueden rescatar en los supuestos de enfermedad grave o desempleo de larga duración o en el caso de aportaciones con más de 10 años de antigüedad. -Renta fija: la mayor parte de las cantidades aportadas se invierten en renta fija. -Planes de Renta Variable: la mayor parte de las cantidades aportadas se invierten en renta variable. -Planes de renta mixta: una parte se invierte en renta fija y otra en variable. -Planes monetarios: La mayor parte de las cantidades aportadas se invierten en renta fija a corto plazo. Límites: 8000€ por persona o el 30% del Rendimiento del trabajo Seguros Alternativos a los planes de pensiones (rentabilidad garantizada) Plan Individual de ahorro sistemático: - Es un seguro individual de ahorro a largo plazo Posee gran liquidez No se permite la desgravación fiscal Plan de prevención asegurada: - Es un seguro individual, donde el tomador, asegurado y beneficiario coinciden Plan de previsión social empresarial: - Es un seguro colectivo cuyo tomador es una empresa que cumple el compromiso de pagar las pensiones a sus trabajadores. Características comunes de los PPA y los PPSE -Cubren la jubilación, fallecimiento, incapacidad laboral … -Se puede disponer de ellos de forma anticipada - Pueden ser traspasado de un sistema de previsión a otro sin pagar a Hacienda Fiscalidad de los seguros de las personas: - 6 Si el que percibe la prestación ha pagado las primas: IRPF Si no ha pagado las primas: ISD No pueden suceder los dos al mismo tiempo. 3. El Contrato de Seguro Es aquel por el que el asegurador se obliga, mediante el cobro de una prima y para el caso que se produzca el evento cuyo riesgo es objeto de cobertura, a indemnizar dentro de los límites pactados. Es un contrato de adhesión: la persona que suscribe se limita únicamente a aceptar o rechazar las condiciones. Elementos personales: ASEGURADOR (asume la obligación de indemnizar los daños) ASEGURADO (puede contratar un seguro sobre su persona) TOMADOR (persona que firma la póliza, asumiendo las obligaciones) BENEFICIARIO (percibe la indemnización de la entidad aseguradora, PERJUCIARIO (es la persona que sufre el daño a consecuencia del siniestro Elementos materiales del contrato Prima Riesgo Valoración económica Indemnización Elementos formales Solicitud Seguro Cuestionario Previo Propuesta de seguro Póliza Boletín de adhesión Importe por el que el tomador debe pagar al asegurador por hacerse cargo del riesgo. La posibilidad de que ocurra un siniestro, el cuál debe ser posible -Suma asegurada: valor que el tomador atribuye al riesgo asegurado al formalizarse el contrato. -Valor del interés asegurado: valor del bien asegurado en el momento antes del siniestro Importe por el que el asegurador se obliga a pagar en caso de producirse el siniestro. Petición cumplimentada por el tomador en la que se declaran los datos necesarios para que el asegurador conozca todo lo que afecta al seguro que van a contratar Permite valorar el riesgo y determinar el importe de la prima Una vez valorada , realiza una oferta para suscribir el contrato con una determinada cobertura. Documento con las condiciones; generales, particulares, especiales, suplementos… Documento para identificar los seguros e incluirlos; es firmado por el tomador 4. Determinación y pago de la Prima La prima es la cantidad que el tomador paga al asegurador para que este se haga cargo del riesgo Para determinar la prima se debe hacer un estudio estadístico previo con la frecuencia que se producen los siniestros que va a asegurar y su gravedad. 7 Una vez estudiada la probabilidad, la fijación de la prima se hará atendiendo la política comercial del asegurador. Tipos de Prima Tipos de Prima Prima Pura Prima de inventario Prima de tarifa Tendrá en cuenta: - Probabilidad de que ocurra la contingencia cubierta - Intensidad de los daños si suceden - Descuentos y recargos - Recargos de Seguridad - Bonificaciones y penalizaciones Es el resultado de sumar la prima pura de los gastos (salarios, alquileres, amortizaciones…) Es el resultado de sumarle a la prima los gastos de gestión comercial (comisiones, publicidad …) 4.2. Prima Total: La cantidad resultante de sumar los recargos a la prima de tarifa, es la prima total: - - Impuesto sobre las primas de seguros: Es un impuesto indirecto, con funcionamiento similar al IVA, en los que los sujetos pasivos son las aseguradoras, que se lo repercuten a los tomadores Recargo para el consorcio de Compensación de Seguros: Se cobra en los seguros en que esta entidad cubre riesgos extraordinarios. 4.3. Fraccionamiento de la Prima: La prima se calcula para un periodo y el asegurado tiene derecho a su cobro completo, no obstante el asegurador puede permitir el fraccionamiento del pago dependiendo del importe de la prima. 4.4 El pago de la Prima: El tomador está obligado al pago de la prima según lo acordado en el contrato, normalmente al inicio de la cobertura, si es periódica el tomador tiene derecho a cobrarla desde la firma. Tiene que haber constancia de la contratación de un seguro, el pago de primas queda reflejado en su recibo de primas. El impago de una prima tiene consecuencias, todas dependen del número de impagos: Primer impago: El asegurador puede- Reclamar el pago o resuelve el contrato. En cualquier caso, el asegurador no cubre este riesgo de impago, salvo otra condición del mismo que diga lo contrario. Primas sucesivas: 8 Menos de un mes desde el vencimiento: el asegurador cubre el riesgo asegurado - Entre el segundo y el sexto mes: el asegurador no cubre el riesgo, pero el seguro se rehabilita a las 24 horas del pago de la prima Más de seis meses: el asegurador no cubre el riesgo asegurado. 5. El siniestro y el pago de la prestación La obligación del asegurador, en caso de que el riesgo sea objeto de cobertura, es la de indemnizar al asegurado por el daño producido o satisfacer una renta convenida. Puede tratarse de una prestación dineraria de capital o renta o una prestación en especie. 5.1. Notificación y valoración del siniestro: 1. Deberá comunicarse al asegurador lo antes posible por el tomador, asegurador o beneficiario según proceda 2. La valoración de los daños y la indemnización 3. Cada una de las partes designa a un perito, salvo que una de ellas renuncie a su derecho, se les solicita la valoración del siniestro y deberán proponer un importe para la indemnización 4. Si no existe acuerdo entre los peritos, se buscará a otro para resolver la controversia. Una vez aceptado los informes de los peritos, el asegurador debe pagar en un plazo de 5 días. 5. Si la cantidad pagada es inferior a la definitiva se tomará como anticippo y solo pagará la diferencia. 6. Una vez pagada la indemnización, el asegurador tiene el derecho a subrogarse en los derechos del asegurado para reclamar los daños. En caso en que no se pueda valorar el importe a pagar, se abonará la prestación previamente acordada con el tomador: la suma asegurada. 5.3. La indemnización en los seguros contra daños En los seguros contra daños se indemniza de forma objetiva al asegurado, puesto que los daños se pueden valorar y determinar con precisión si el asegurado ha obtenido su valor real. Para calcular el importe del daño, y la indemnización a pagar, el asegurador deberá determinar el valor del interés asegurado. Valor de Uso: Se determina por la utilidad que el asegurado obtiene de su uso. Valor Venal: Es aquel valor que tiene el objeto asegurado antes del siniestro Otros Valores: Están por ejemplo el valor estimado y el contable. Situaciones después de la comparación de valores: Seguro pleno Sobreseguro Infraseguro 9 El importe de la suma asegurada coincide con el valor del interés asegurado. Esta es la situación deseada El importe de la suma asegurada es superior al valor del interés asegurado La suma asegurada es inferior al valor del interés asegurado. 5.4. La indemnización en los seguros con franquicia: En el contrato de seguro se puede pactar que el asegurador no indemnice todo el daño producido, sino que una parte quede exenta. La cuantía mínima del daño, a partir de la cuál surge la obligación de indemnizar se denomina franquicia. La aplicación de una franquicia supone que el tomador pagará una cantidad menor. Si los daños exceden la franquicia, se distinguen dos posibles supuestos: - 10 Franquicia absoluta: el asegurador debe pagar el importe de los daños sufridos menos la cuantía de la franquicia Franquicia relativa o simple: El asegurador deberá pagar el total del importe de los daños sufridos. Es menos habitual y más costoso