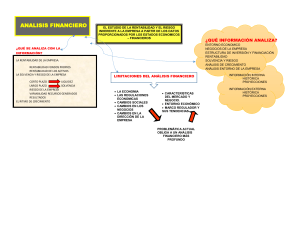

ANÁLISIS FINANCIERO Y RAZONES FINANCIERAS Contenido 1. Introducción ............................................................................................................................................ 1 2. Análisis Financiero .................................................................................................................................. 2 3. Fondo de Maniobra................................................................................................................................. 5 4. Solvencia ................................................................................................................................................. 7 5. Ratios de solvencia a corto plazo .......................................................................................................... 10 6. Ratios de Solvencia a largo plazo .......................................................................................................... 24 1. Introducción Análisis de los Estados Financieros El análisis de los estados financieros es un conjunto de técnicas utilizadas para evaluar la situación pasada y actual de una empresa con el objetivo de establecer unas estimaciones y predicciones que permitan tomar las decisiones adecuadas para el futuro. En palabras del profesor Urías, "el análisis de los estados financieros trata de investigar y enjuiciar, a través de la información contable, cuáles han sido las causas y los efectos de la gestión de la empresa para llegar a su actual situación y, así, predecir cuál será su desarrollo en el futuro, para tomar decisiones consecuentes." Se trata, pues, de convertir los datos que nos aportan los estados contables en información útil que nos ayuden en la toma de decisiones. Dentro del análisis de los estados financieros nos podemos encontrar, según el profesor Fernández Pirla, 3 tipos diferentes de análisis: • Análisis Patrimonial: Es el análisis referido a la estructura del balance. Estudia la estructura y la composición del activo (estructura económica) y del pasivo (estructura financiera), la relación entre las distintas masas patrimoniales y el equilibrio financiero de la empresa. • Análisis Financiero: es el análisis que estudia la liquidez y la solvencia de la empresa. Trata de comprobar la capacidad de la empresa para satisfacer sus obligaciones a corto y a largo plazo. • Análisis Económico: Este análisis se realiza a través de la cuenta de Pérdidas y Ganancias. Estudia la estructura y evolución de los resultados de la empresa (ingresos y gastos) para obtener una visión conjunta de la rentabilidad, la productividad, el crecimiento de la empresa y sus expectativas de futuro. Sin embargo, el propio Fernández Pirla señala "que no puede considerarse cada uno de estos aspectos como compartimentos estancos, porque no existe una línea divisoria que señale hasta dónde llega el análisis patrimonial o financiero, y dónde comienza el que hemos denominado genuinamente económico" Por ello, aunque en este monográfico nos vamos a centrar en el Análisis Financiero, los conceptos que se utilizarán pertenecen a cualquier tipo de análisis cuyo fin sea servir de apoyo a la toma de las decisiones empresariales. 2. Análisis Financiero Como se ha detallado anteriormente, el Análisis financiero intenta descubrir la capacidad que tiene una empresa para atender en fecha todos sus compromisos de pago: Capacidad (ACTIVO) para atender sus pagos (PASIVO) Por lo tanto, con el análisis financiero lo que se intenta es descubrir qué capacidad tiene la empresa con su ACTIVO para ir reembolsando sus PASIVOS. Es decir, la capacidad que tiene para atender tanto sus pagos a corto plazo (liquidez) como sus pagos a largo plazo (solvencia). Por ello, en un intento de sintetizar al máximo su definición, diremos que el Análisis Financiero se encarga del estudio de la liquidez y la solvencia Y aquí surge la primera duda: ¿qué se entiende por liquidez y por solvencia? ¿es lo mismo? ¿en qué se diferencian? Para seguir desarrollando eficazmente este monográfico deberíamos tener muy claro estos conceptos. Por eso, aparte de lo que se exponga en los siguientes apartados, deberían consultar el artículo "Liquidez y Solvencia". De momento, adelantamos que liquidez es una cualidad que tienen algunos activos del balance de una empresa para convertirse en dinero de forma rápida y fácil y que Solvencia es la capacidad que posee una empresa para hacer frente a sus compromisos de pago en el momento de su vencimiento. Pues bien, con el análisis de la liquidez y la solvencia se consigue comprobar si la financiación aplicada a las inversiones es lo suficientemente correcta como para mantener un desarrollo estable de la empresa en condiciones de rentabilidad. Así, diremos que el Análisis Financiero es el conjunto de técnicas utilizadas para investigar los recursos financieros de una empresa y su grado de adecuación a las inversiones. Si se alcanza este equilibrio entre inversión y financiación, la empresa estará en disposición de atender en tiempo, tanto a corto como a largo plazo, todas sus obligaciones de pago. Por lo tanto, diremos que el Análisis Financiero estudia las relaciones existentes entre los elementos del ACTIVO (estructura económica) y los elementos del PASIVO (estructura financiera). Cuando una empresa dispone de capacidad suficiente para hacer frente a todas sus obligaciones de pago, tanto a corto como a largo plazo, diremos que posee equilibrio financiero. Equilibrio Financiero es el estado que sitúa a una empresa en una posición de solvencia Por lo tanto, para conocer el grado de equilibrio que presenta una empresa es primordial analizar la correlación que existe entre las distintas masas patrimoniales de su estructura económica (Activo) y las diferentes fuentes de financiación (Pasivo). De ahí que, al igual que en el análisis patrimonial, el Análisis Financiero estudia el Equilibrio Financiero de la empresa y para realizar este análisis se distingue entre: • Análisis financiero a corto plazo: analiza la solvencia a corto plazo o solvencia actual, que se encarga de medir la capacidad de la empresa para atender sus pagos a corto plazo. Es lo que en muchas ocasiones nos referimos como liquidez. • Análisis financiero a largo plazo: analiza la solvencia a largo plazo o solvencia futura, que se encarga de medir la capacidad de la empresa para atender sus deudas a largo plazo. Es la solvencia a la que nos referimos de forma general. Comencemos por el Análisis a corto plazo. Como hemos dicho, se trata del análisis de la liquidez con la que la empresa hará frente al pago de sus deudas a corto y, por lo tanto, su estudio descansará sobre la composición del Activo Corriente y del Pasivo Corriente. Es por ello, por lo que las herramientas que se utilizará para su estudio serán: • • • el Fondo de Maniobra, que compara Activo Corriente y Pasivo Corriente los ratios de Solvencia, que relacionan Activo Corriente y Pasivo Corriente las necesidades operativas de fondos (las NOF), que compara el Activo Corriente Operativo con el Pasivo Corriente Operativo. Será imprescindible conocer bien estos conceptos para seguir desarrollando todo el contenido del Análisis Financiero. Por ello, dedicaremos los dos siguientes apartados a su conocimiento. La gran importancia que tiene el concepto de las NOF (Necesidades operativas de fondos), hacen que, por su extensión, se haya desarrollado en un artículo independiente, por lo que recomendamos su lectura como complemento a este monográfico. La estructura financiera tiene que guardar cierto equilibrio con la estructura económica. Este equilibrio se mide mediante el Fondo de Maniobra que es un indicador de la solvencia financiera. Estructura Económica Se identifica con el activo y recoge el conjunto de bienes que la empresa ha ido adquiriendo para poder realizar su actividad. Refleja, por lo tanto, las inversiones de la empresa. Nos muestra el destino dado a los fondos financieros. Estructura Financiera Se identifica con las fuentes de financiación con las que la empresa ha adquirido sus activos. Recoge el patrimonio neto y el pasivo. Nos muestra el origen de los fondos financieros. Análisis Financiero Consiste en verificar si la empresa dispone, una vez decididas las inversiones, de los recursos necesarios en el momento preciso al menor coste posible. El análisis financiero informa sobre la situación de los fondos que utiliza la empresa para el desarrollo de su actividad económica y analiza si son aplicados adecuadamente. Es decir, se dedica a investigar los recursos financieros y su grado de adecuación a las inversiones. Este análisis permitirá comprobar si la financiación es correcta y en condiciones de rentabilidad adecuada por razón de su coste. Las NOF representan el volumen de fondos que la empresa necesita para desarrollar su actividad sin que se produzcan desequilibrios de tesorería. 3. Fondo de Maniobra Para alcanzar esa capacidad para atender las deudas (solvencia), tanto a corto como a largo plazo, es necesario e imprescindible cumplir los denominados Principios de prudencia financiera: 1er. Principio de prudencia financiera Las inversiones a largo plazo (activo fijo) han de financiarse con recursos permanentes (Patrimonio Neto y Pasivo Fijo). Esto significa que debe existir una relación entre el tiempo de permanencia del activo y el plazo en que debe ser devuelto los fondos utilizados para financiarlo; es decir, un equilibrio entre las inversiones y su financiación. Nadie solicitaría un préstamo a devolver a un año para adquirir una maquinaria a la que pretende sacarle rendimiento durante 10 años. El importe a devolver por el préstamo superaría, seguramente, los ingresos generados por la maquinaria. Tendría grandes dificultades para atender la deuda a corto plazo. Del mismo modo, no es lógico pedir un préstamo a 10 años para financiar la compra de material de oficinas. Financiar todo el activo corriente con créditos a corto plazo resultaría muy peligroso, ya que cualquier impago de algún cliente podría llevar a la empresa a la insolvencia. Por eso, suele definirse al Fondo de Maniobra como la parte del activo corriente que está financiada con recursos permanentes. 2º Principio de prudencia financiera El Activo Corriente debe ser superior al Pasivo Corriente. Es decir, lo que se cobre antes de un año debe ser mayor que todo lo que se ha de pagar en ese año. Esto implica crear un fondo o colchón de seguridad que permita hacer frente a los posibles desajustes que pudieran producirse entre la corriente de cobros y de pagos. Pues bien, este colchón de seguridad es el Fondo de Maniobra. Con esto se consigue que los recursos permanentes financien, además de la totalidad del activo fijo, una parte del activo corriente. Su cálculo es muy fácil y se puede realizar de dos formas distintas partiendo del Balance de situación: • Activo Corriente (activo circulante) menos Pasivo Corriente (pasivo circulante) FM = AC – PC • Recursos Permanentes menos Activo no corriente (activo fijo) FM = RP – AF y aunque, por supuesto, dan el mismo resultado, se desprenden dos definiciones y enfoques diferentes: 1) Excedente del Activo Corriente sobre el Pasivo Corriente De aquí se desprende que el Fondo de maniobra es una parte del Activo Corriente, mostrándonos una visión económica. FM = AC – PC Podemos definirlo como el volumen de Activo Corriente (AC) que queda después de hacer frente a las obligaciones del Pasivo Corriente (PC). 2) Excedente de los Recursos Permanentes sobre el Pasivo Fijo Aquí nos muestra, en cambio, una visión financiera y nos dice que el Fondo de Maniobra es una parte de los Recursos Permanentes: es el excedente de los Recursos Permanentes una vez que ha financiado todo el Activo Fijo (Activo no corriente). FM = RP – AF De aquí se desprende la conocida definición de Fondo de Maniobra: "Aquella porción de los recursos permanentes que financian el Activo Corriente" En realidad, dicho de otra manera, sería: El FONDO DE MANIOBRA es la cantidad de capital permanente que se precisa para mantener el ritmo normal de la actividad productiva. (Para profundizar más en este tema, consultar el artículo "Fondo de Maniobra") Por último, indicar que junto con el Fondo de Maniobra (FM), existen otros recursos que colaboran para financiar el Activo corriente. Nos referimos a la deuda financiera a corto plazo. Ambos recursos financian lo que se denominan las Necesidades Operativas de Fondos (NOF), concepto esencial en las finanzas operativas, por lo que recomendamos su lectura, ya que complementa este monográfico sobre el análisis financiero. 4. Solvencia 4.1 Solvencia a corto plazo (Liquidez) 4.2 Solvencia a largo plazo (Solvencia) 4.3 Solvencia Técnica y Efectiva Solvencia es la capacidad que tiene una empresa para generar los suficientes recursos financieros para atender todos sus compromisos de pago. Estos pagos pueden vencer en un plazo inferior al año (deudas a corto plazo) o a más de un año (deudas a largo plazo). De ahí que hablemos de Solvencia a corto plazo y Solvencia a largo plazo. 4.1 Solvencia a corto plazo La solvencia a corto plazo o solvencia actual, es la capacidad que tiene la empresa para atender sus pagos a corto plazo. Es lo que en muchas ocasiones se identifica con liquidez. Efectivamente, si los activos que posee una empresa tienen un alto grado de liquidez, la empresa tendrá una solvencia actual, lo que se denomina solvencia a corto plazo, pero no solvencia a largo plazo, ya que una elevada tesorería actual no garantiza suficiente tesorería de futuro. De ahí que se identifique Solvencia a corto plazo con Liquidez. Poseer liquidez o solvencia a corto plazo significa tener la certeza de disponer de una determinada cantidad de efectivo en un momento dado. La solvencia a largo plazo no exige esta disponibilidad inmediata de efectivo. Basta con disponer de activos capaces de generar fondos suficientes para hacer frente a las deudas futuras. Por lo tanto, mientras que solvencia a corto plazo implica poseer la seguridad total de atender los pagos que vayan venciendo, solvencia a largo plazo conlleva únicamente tener garantía de atender los pagos futuros, los compromisos a largo plazo. 4.2 Solvencia a largo plazo Es la capacidad que tiene la empresa para atender sus deudas a largo plazo. Por lo tanto, es la capacidad de generar liquidez a largo plazo y esto se consigue manteniendo unos activos capaces de generar la liquidez requerida. Es decir, los activos en funcionamiento son los que garantizarán esta solvencia a largo plazo. Por ello, podemos afirmar que SOLVENCIA a largo plazo es la capacidad que tiene una empresa para pagar sus deudas a largo plazo con la garantía de sus inversiones (activo) Estos activos servirán de garantía a los acreedores. Los bancos, por ejemplo, calificarán de solvente a las empresas que muestren activos (edificaciones, maquinarias, terrenos) susceptibles de ser embargados, ya que con ello garantizan los pagos futuros. En resumen, mientras que en el análisis de la solvencia a corto plazo el elemento clave es la capacidad de generación de tesorería, en el análisis de la solvencia a largo plazo la clave está en la capacidad de generar beneficios. Por este motivo, el análisis de la solvencia a largo plazo se identifica más con el análisis económico que con el financiero, ya que estudia el beneficio, es decir, la rentabilidad. Pero queda una cuestión por resolver. A la hora de pagar las deudas a su vencimiento ¿es lo mismo atenderlos vendiendo activos (o solicitando préstamos) que con recursos procedentes de la explotación de la empresa? Si es así, si para atender los pagos vencidos la empresa se ve forzada a vender parte de sus activos, ¿diremos que la empresa posee solvencia? 4.3 Solvencia Técnica y Solvencia Efectiva Para responder a la cuestión anterior debemos recurrir a la distinción entre Solvencia técnica y Solvencia efectiva. Solvencia técnica significa que la empresa es capaz de generar, con su actividad ordinaria, fondos suficientes para hacer frente a sus deudas. Con ello queremos decir que la empresa, contando solamente con la tesorería que genera su negocio, sin acudir a una financiación adicional, puede hacer frente a todos sus pagos. Si por el contrario, los fondos que genera su actividad propia de explotación, no son suficientes para atender sus pagos, y tiene que recurrir a la venta de algunos de sus activos (o solicita un préstamo), diremos que no dispondrá de solvencia técnica, pero sí de Solvencia efectiva. Si a pesar de ello, no consigue pagar las deudas a su vencimiento, diremos que la empresa presenta insolvencia efectiva. Una empresa será técnicamente solvente cuando los fondos que aplica para pagar sus deudas proceden de sus operaciones ordinarias. En cambio, si sus operaciones ordinarias no generan fondos suficientes y para hacer frente a sus pagos tiene que vender parte de sus activos o acudir al préstamo, será efectivamente solvente, (pero técnicamente insolvente). Por lógica, aquellos activos, cuya conversión en liquidez requieran un largo plazo, deberán estar financiados con recursos financieros con un periodo largo de devolución. Finanzas Operativas (finanzas a corto plazo) Se refieren a la gestión del activo y pasivo corriente Liquidez Cualidad de los activos de convertirse en dinero de forma inmediata. El dinero es el activo más liquido Solvencia Capacidad para pagar las deudas. Una empresa puede tener liquidez y no ser solvente, o a la inversa, puede afrontar sus deudas sin contar con activos fácilmente convertibles en dinero. 5. Ratios de solvencia a corto plazo 5.1 Ratio de Solvencia 5.2 Ratio Acid Test 5.3 Ratio de Tesorería 5.4 Calidad y composición del AC 5.5 Ejemplo práctico Al igual que el Fondo de Maniobra, estos ratios financieros nos dan una medida de la solvencia de la empresa. Son los ratios que miden la capacidad que tiene una empresa para hacer frente a sus obligaciones de pagos a corto plazo. 5.1 Ratio de Solvencia Si queremos medir la capacidad de una empresa para hacer frente a sus deudas a corto plazo, lo más lógico es comparar las partidas del Activo Corriente (AC) con las del Pasivo Corriente (PC). Es decir, acudir a las mismas masas patrimoniales que se usan para calcular el Fondo de Maniobra. Mientras que el Fondo de Maniobra calcula su diferencia, el ratio de solvencia calcula su cociente: El ratio de solvencia compara por cociente la dos mismas magnitudes que el Fondo de Maniobra compara por diferencia: el Activo Corriente y el Pasivo Corriente De esta forma podemos comprobar que cuando el AC = PC, el Fondo de Maniobra será cero (AC - PC = 0 ; FM = 0) y el ratio de solvencia arrojará un valor igual a uno. Asimismo, si el AC < PC, el Fondo de Maniobra será negativo (FM<0) y el ratio adoptará un valor menor que uno. Por último, ante un AC > PC, el FM será positivo (FM>0) y, por consiguiente, el ratio de solvencia será mayor que uno: Cuando este ratio toma un valor igual a uno (cuando AC = PC) diremos que la empresa se encuentra en una situación muy arriesgada, ya que la aparición de morosidad (impago de clientes) o las posibles dificultades de vender todas las existencias provocarían que el Activo Corriente fuese menor que el Pasivo Corriente y, por consiguiente, entraría en insolvencia. Por ello, diremos que el valor aconsejable de este ratio debe estar entre 1,5 y 3. Efectivamente, como muy bien sabemos, para que exista equilibrio financiero es necesario que el Activo Corriente sea superior al Pasivo Corriente (2º principio de prudencia financiera); es decir, que lo que cobremos antes de un año sea mayor que lo que paguemos dentro de ese año, y para conseguir esto, debemos disponer de una especie de fondo de seguridad (Fondo de Maniobra) que permita hacer frente a los posibles desajustes que pudieran producirse entre la corriente de cobros y la de pagos. Pero, ¿podemos fiarnos completamente de este ratio? ¿es suficiente que nos muestre una valor entre 1,5 y 3 para asegurarnos que no existe riesgo de insolvencia? Vamos a verlo con detalle analizando la composición del Activo Corriente: • Existencias: Materias primas y demás componentes implicados y consumidos en el proceso productivo de la empresa: envases, productos semiterminados, terminados, etc. • Realizable: Deudas que los clientes y los deudores de la empresa mantienen con ella a corto plazo y que se convertirán en disponible en menos de un año. • Disponible: El dinero que dispone la empresa en efectivo y en cuentas corrientes. Observamos que el único dinero en efectivo se encuentra en el Disponible. Tanto Existencias como Realizable son elementos del activo susceptibles de hacerse líquidos en el corto plazo, pero no están en disposición de atender un pago a proveedores de forma inmediata. Para ello, tendremos que esperar a vender las Existencias para convertirlas en Realizable (deudas de clientes a nuestro favor) y conseguir cobrar a estos clientes para que el Realizable se convierta en Disponible. Asimismo, el Activo Corriente podrá mostrar diferentes composiciones, dependiendo de la proporción en que se encuentre cada una de estas masas patrimoniales. Mientras que en el AC de la izquierda podríamos entender que no existe riesgo para que se puedan atender sin sobresaltos los pagos comprometidos, en el de la derecha, donde la mayor parte del Activo Corriente son Existencias, solo podríamos contar con el Realizable y con el Disponible para atender los pagos inmediatos. ¿Y si ambos sumados (Realizable + Disponible) son mucho menor que las deudas pendientes (que el Pasivo Corriente)? Pues nos encontraríamos en una situación de insolvencia, a pesar de tener un ratio de solvencia superior a 1,5 y un Fondo de Maniobra positivo. Efectivamente, observamos en el balance anterior que AC > PC ; es decir: Existencias + Realizable + Disponible > PC sin embargo, Realizable + Disponible < PC por lo que no disponemos de suficiente solvencia para atender los pagos inmediatos. Este análisis que hemos efectuado de la composición del Activo Corriente nos advierte de las limitaciones de este ratio: solo se basa en datos cuantitativos, despreciando los cualitativos. Es decir, no contempla la calidad del Activo Corriente. Hemos comprobado que no es suficiente tener un ratio de solvencia superior a uno para garantizar la solvencia de la empresa. Este ratio no distingue entre las diferentes partidas del Activo Corriente (algunos más líquidos que otros). Es por ello por lo que sería conveniente buscar otro indicador que calcule con más exactitud la auténtica capacidad de pago a corto plazo, sin tener en cuenta el volumen de las existencias. Es decir, considerando únicamente las cuentas a cobrar a clientes y deudores (Realizable) y la tesorería (Disponible). De esta forma, los plazos medios de liquidación de estos activos y el plazo medio de pago de las deudas pueden acercarse bastante. Obtenemos así un nuevo ratio que se conoce como Acid-Test. RATIO Es el cociente entre magnitudes que tienen una cierta relación y por este motivo se comparan. Al aportar un valor relativo (que no está expresado en unidades de medida, en euros), nos ayuda para poder compararlo entre diferentes momentos del tiempo o entre varias empresas. Por lo tanto, los ratios sirven para comparar la situación de la empresa en diferentes momentos o con respecto a otras empresas del sector. ACTIVO CORRIENTE Existencias: Activos adquiridos para ser vendidos. Realizable: Saldo de nuestros deudores a corto plazo, y que se convertirán en disponible en menos de un año. Disponible: Representa los activos más líquidos e incluye la tesorería (caja, cuentas bancarias, etc.). La heterogeneidad de las magnitudes que componen el Activo Corriente impide cualquier posibilidad de obtener conclusiones acertadas mediante la utilización del ratio de solvencia. 5.2 Ratio Acid-Test Su cálculo es similar al de Solvencia; simplemente se eliminan las Existencias del Activo Corriente: Este ratio (también conocido como el Ratio de distancia a la suspensión de pago, Coeficiente Acido o Ratio de solvencia inmediata) selecciona únicamente los elementos del activo que muestran una liquidez inmediata y con cierta seguridad en su liquidación; es decir: las deudas de Clientes, la Tesorería (Caja y Bancos) y las Inversiones Financieras Temporales (IFT): por lo tanto, su fórmula general será: Las entidades financieras, a la hora de avaluar a las empresas, prefieren utilizar este ratio, ya que conocen las dificultades para averiguar la liquidez real de las existencias. Un valor aproximado a uno significaría que Realizable + Disponible = Pasivo Circulante (R + D = PC) y, por lo tanto, que se dispone de recursos suficientes para atender los pagos a corto plazo. Un valor muy por encima de uno nos indicaría, probablemente, que tendríamos un exceso de activos líquidos que estarían ociosos; es decir, que estaríamos perdiendo rentabilidad de estos activos. Por lo tanto, un valor recomendable para este ratio podría estar alrededor de 0,8. 5.3 Ratio de Tesorería Por último, tendríamos el Ratio de Tesorería que, continuando con la práctica anterior, sería el resultado de eliminar el Realizable del numerador del ratio de AcidTest: Se trata de elevar aún más nuestro grado de exigencia y solicitar un valor que relacione únicamente los elementos totalmente líquidos del Activo (Disponible) con las deudas a corto plazo. Es, por lo tanto, una ratio mucho más riguroso que los anteriores, ya que está suponiendo que ni las Existencias ni ninguno de los elementos del Realizable van a transformarse en disponibilidades líquidas con las que hacer frente al pago del exigible a corto plazo. Este ratio nos da la proporción de deudas a corto plazo que es posible liquidar de forma inmediata con las cuentas de tesorería (bancos y caja). Dicho de otra forma, nos proporciona la parte de las deudas que podríamos atender en el caso de que se parara, de repente, el proceso productivo; en el caso de que las existencias dejaran de circular por el ciclo de explotación y que los clientes dejasen de recibir nuestros productos, provocando, consecuentmente, un alargamiento del período medio de maduración. Por lo tanto, sólo contamos con el dinero de la Tesorería (caja y cuentas bancarias) y con las Inversiones Financieras Temporales (IFT) que tengan un alto grado de liquidez para atender las deudas que van venciendo.: Como consecuencia de esta alta exigencia que solicitamos a este ratio, su valor no debería estar por encima de uno, ya que significaría que estaríamos acumulando muchos recursos líquidos ociosos o improductivos (los saldos de caja y bancos no aportan ingresos financieros). En muchos tratados financieros cuantifican su valor recomendable alrededor de 0,3, aunque dependiendo del tipo de empresa, podría ser admisible también valores cercanos a 0,75. Aún así, debido a las fluctuaciones que acostumbra tener el Disponible a lo largo del año, se debe considerar con mucho cuidado el valor obtenido. Por este motivo, se recomienda trabajar con los saldos medios de las cuentas del Disponible en lugar de saldos finales. 5.4 Calidad y composición del Activo Corriente Volvemos a insistir en las precauciones que se deben tomar a la hora de interpretar el valor que nos proporcionan los ratios. Siempre deben ir acompañados de otros análisis que nos reporten más datos sobre las masas patrimoniales que intervienen en su cálculo, sobre todo, los elementos que conforman el Activo Corriente, debido a las distintas composiciones que puede presentar. La heterogeneidad de las magnitudes que componen el Activo Corriente impide cualquier posibilidad de obtener conclusiones acertadas mediante la utilización del ratio de solvencia. Para detectar esta heterogeneidad que pueden presentar las magnitudes que conforman el Activo Corriente y, por supuesto, tomarlas en consideración a la hora de emitir conclusiones, se recomienda analizar con detalle la: 1. calidad de los componentes del Activo Corriente, y la 2. composición del Activo Corriente La calidad se refiere a la capacidad que tiene cada uno de sus masas patrimoniales (Existencias, Realizable y Disponible) de convertirse inmediatamente en dinero sin generar pérdidas. Recordemos lo comentado en el apartado 4. Fondo de Maniobra (los posible desajustes que pueden producirse en la prevista corriente de cobros) y apartado 6.1 Ratio de Solvencia (tanto Existencias como Realizable no están en disposición de convertirse en liquidez de forma inmediata). Debemos tener en cuenta que el Activo Corriente es la suma de todas las partidas que a corto plazo "deben" avanzar hacia la formación de dinero como resultado de las operaciones que desarrolla la empresa, pero no todas estas partidas reflejan el mismo grado de liquidez. De ahí, la importancia y necesidad de realizar un análisis fraccionado del Activo Corriente identificando el grado de consistencia que puede presentar cada uno de los componentes no líquidos: • Existencias: las posibles paradas en el proceso productivo por fallos mecánicos o falta de recursos humanos provocarían convertir las materias primas en producto terminado más tarde de lo previsto y, por lo tanto, su salida al mercado, su venta y su cobro. Es decir, prolongaría el tiempo estimado de convertirse en dinero líquido. • Realizable: las posibles dificultades que surjan en la gestión de cobros, el impago de algunos clientes o una morosidad constante harían peligrar la liquidez de este grupo del activo. Con el Ratio de Solvencia (AC/PC) estamos dando por hecho que los 3 componentes del Activo Corriente (Existencias, Realizable y Disponible) gozan de la misma garantía para convertirse en dinero, en función de su período medio de maduración. Pero ya hemos visto que esto no es así. Por otra parte tenemos su composición. Es muy importante conocer en qué proporción se presenta cada una de las masas patrimoniales, ya que el dato que nos aporta el ratio de solvencia lo ignora. Reproducimos el mismo gráfico expuesto en el apartado del "Solvencia" como ejemplo de dos Activos Corrientes iguales (en cantidad), pero distintos en su composición (Existencias, Realizable y Disponibles son distintos). Sin embargo, el ratio de solvencia, al utilizar solo el total del Activo Corriente (AC/PC), no considera el importe de estas masas patrimoniales, muy importantes para medir la solvencia de la empresa. Tanto las Existencias como el Realizable son susceptibles de hacerse líquidos en el corto plazo, pero no están en disposición de atender un pago a proveedores. Tenemos que esperar vender las Existencias para convertirlas en Realizable (deudas a nuestro favor) y esperar a cobrar de los clientes para que el Realizable se convierta en Disponible. Si alguno de ellos se prorroga más en el tiempo que el previsto nos podemos encontrar con cierta deficiencia de dinero líquido en un momento determinado: Por lo tanto, antes de llegar a conclusiones y tomar las correspondientes decisiones de gestión es imprescindible aplicar la técnica conocida como "acumulación del ratio de solvencia". Para poder manifestar con rotundidad el grado de solvencia de una empresa o comparar la solvencia entre dos empresas se debe descomponer el ratio de solvencia de manera que podamos observar claramente en qué partidas del Activo Corriente está concentrado dicho ratio. Al igual que hemos hecho en los apartados anteriores para definir cada uno de los ratios (Solvencia, Acid-Test y Tesorería), analizaremos cómo contribuye cada una de las partidas del Activo Corriente a la formación del ratio de solvencia. Y qué mejor que demostrarlo mediante un ejemplo. Acid-Test La razón para excluir las existencias es que su conversión rápida en liquidez puede suponer en muchas ocasiones un problema. Ratio de Tesorería Muestra la proporción de las deudas a corto plazo que se podrían liquidar con la tesorería de la empresa. Cuanto mayor sea este ratio, mayor es la liquidez de la empresa, pero menor es su rentabilidad, ya que tener el excedente de la actividad en la caja o en una cuenta corriente genera una rentabilidad muy reducida. Inversiones Financieras Temporales Instrumentos financieros con vencimiento inferior a un año. Cuando la empresa disponde de recursos ociosos (alta tesorería) suele colocarlo en IFT para buscarle, a esos recursos, una rentabilidad (acciones, obligaciones, préstamos y créditos no comerciales, imposiciones a plazo fijo, depósitos, etc.) 5.5 Ejemplo práctico Intentemos conocer cuál de las dos siguientes empresas (Alfa y Beta) es más solvente. Para ello, extraemos de cada una sus Activos y Pasivos Corrientes: Observamos que presentan datos casi idénticos con Activos y Pasivos muy similares y, como es de esperar, el grado de solvencia, según los Fondos de Maniobra y los ratios de solvencia, son idénticos: Está claro que, según el Ratio de Solvencia, ambas son los suficientemente solventes presentando valores por encima de la unidad; exactamente 1,5. Sin embargo, si nos fijamos un poco más en la composición de los Activos Corrientes, podremos observar cierta diferencia en el volumen de cada una de sus masas patrimoniales. Calculemos el porcentaje que representa cada partida con respecto al total del Activo Corriente: O mejor aún, construyamos los gráficos correspondientes y observaremos las grandes diferencias que existen en su composición: - Mientras que ALFA presenta mucho más volumen de Existencias que BETA (un 50% de su AC frente a un 16,67%), - BETA tiene un Disponible triple que el de ALFA (3.000 u.m. frente a 1.000 u.m.). Es decir, aunque ambas empresas tienen un Activo Corriente de 6.000 u.m. y un Pasivo Corriente de 4.000 u.m., su composición es totalmente distinta. Este hecho no está reflejado ni en el Fondo de Maniobra ni en el del Ratio de Solvencia. Si nos limitáramos a sacar conclusiones únicamente con estos dos parámetros estaríamos cometiendo un grave error, ya que está bastante claro que Beta es mucho más solvente que Alfa (su Disponible garantiza atender con más tranquilidad cualquier pago inmediato) y lo vamos a demostrar con la técnica de la acumulación del Ratio de Solvencia. Aunque los FM y los ratios de solvencia nos dicen que ambas empresas presentan la misma solvencia, si prescindimos de las Existencias, el Ratio Acid-Test nos pone de manifiesto que BETA es mucho más solvente que ALFA (1,25 frente a 0,75). Esto es debido a que mientras que BETA tiene concentradas la mayor parte de sus partidas del Activo Corriente en partidas más líquidas, la empresa ALFA las tiene concentrada en Existencias. Si a continuación prescindimos también del Realizable (Ratio de Tesorería) la diferencia entre los valores de cada empresa es aún mayor: 0,75 para BETA y 0,25 para ALFA. Es decir, BETA es mucho más solvente que ALFA. Este análisis, que nos pone en evidencia la acumulación que se produce en el Ratio de Solvencia nos informa de dos cuestiones muy importantes: 1. No guiarnos en nuestros análisis por el dato que nos aporte una solo ratio financiero. 2. Vigilar constantemente la composición de nuestro Activo Corriente: 1. No acumular grandes volúmenes de existencias 2. Vigilar los derechos de cobro de clientes 3. Intentar acelerar la conversión de las existencias en disponible 4. Maximizar la tesorería y las IFT hasta donde sea posible 5. Vigilar constantemente el saldo de nuestra caja. Si desean ver otro ejemplo práctico sobre análisis financiero a corto plazo, consulte el artículo "Las necesidades operativas de fondos (NOF)", donde se muestra muy claramente cómo se financia el Activo corriente y se demuestra que no planificar correctamente y a tiempo estas NOF pueden provocar situaciones de déficit obligando a recurrir a recursos no planificados con el consiguiente incremento de los costes financieros y la disminución de la liquidez (tesorería) y de la rentabilidad. Se recomienda consultar el artículo "Las necesidades operativas de fondos (NOF)" 6. Ratios de Solvencia a largo plazo 6.1 Ratio de Garantía 6.2 Ratio de Firmeza 6.3 Ratio de Endeudamiento 6.4 Ratio de Autonomía financiera La solvencia a largo plazo es la capacidad que tiene una empresa para hacer frente a sus deudas a largo plazo. Es decir, es la capacidad de la empresa para generar liquidez futura. Así, mientras que en la solvencia a corto plazo el elemento clave es la generación de tesorería, en el análisis de la solvencia a largo plazo la clave está en el beneficio de la empresa o su capacidad para generarlo (por este motivo, el análisis de la solvencia a largo plazo se identifica más con el análisis económico, ya que éste estudia el beneficio, es decir, la rentabilidad). 6.1. Ratio de Garantía o Solvencia Total Este ratio expresa la capacidad de los activos de la empresa para hacer frente a todas sus deudas. Se utiliza el Activo Real (en lugar del Activo Total) porque lo que interesa es medir el peso de la deuda sobre el activo que puede utilizarse para afrontar las deudas (se descarta el Activo Ficticio). Si presenta valores inferiores a la unidad nos indica que la empresa se encuentra en una situación de quiebra técnica: aún liquidando todo su activo no podría atender la devolución de sus deudas. Por este motivo a este ratio se le suele llamar también distancia a la quiebra. Su valor, pues, debe ser siempre mayor que la unidad (recomendado estar entre 1,5 y 2,5). 6.2. Ratio de firmeza o Consistencia Este ratio representa el grado de seguridad que la empresa ofrece a sus acreedores a largo plazo, es decir, analiza la situación futura de la empresa. Como hemos apuntado anteriormente, es muy importante que cuando se adquieran activos fijos, los vencimientos de los créditos obtenidos para su adquisición coincidan con la vida útil de estos activos. De esta forma, la amortización de cada partida de este activo fijo será similar al período de devolución de la financiación aplicada. Por lo tanto, se debe guardar un equilibrio tal que coincidan los plazos de financiación y amortización. Pues bien, este ratio nos ofrece la relación existente entre el total de activos fijos de la empresa y el total del exigible a largo plazo, suministrándonos el grado de consistencia y estabilidad existente para hacer frente a los pagos, según sus posibles valores, considerándose una valor adecuado cuando está en torno a 2, ya que esto significa que la mitad del activo fijo está financiado por deudas a largo plazo y la otra mitad por los fondos propios de la empresa. 6.3. Ratio de Endeudamiento Este ratio mide el riesgo financiero de la empresa. Fijémonos en el siguiente desarrollo de su fórmula: Por lo tanto, este ratio analiza si existe una proporción adecuada entre la financiación ajena y la financiación propia, ambas necesarias para que la empresa pueda desarrollar su actividad. Según los valores que adopte este ratio podremos sacar diferentes conclusiones: • Entre 0,5 y 1: podríamos hablar de una situación correcta; la empresa goza de buena estabilidad, ya que el volumen de endeudamiento es adecuado. • Mayor que 1: situación de precaución debido al excesivo volumen de endeudamiento. Mostraría demasiada dependencia de los acreedores (Fondos Propios insuficientes creando una situación financiera peligrosa) y posibilidad de que la empresa pudiera estar descapitalizándose. • Menor que 0,5: merece prestar cierta atención; un exceso de fondos propios podría evitar un nivel adecuado de rentabilidad, ya que no aprovecharía adecuadamente un posible efecto apalancamiento financiero positivo. Para un mejor análisis, se suele descomponer este ratio en dos: Ratio de Endeudamiento a corto plazo Indica el peso de la financiación ajena a corto plazo en relación a los fondos propios. Cuanto mayor sea este índice mayor será el riesgo de insolvencia. Ratio de Endeudamiento a largo plazo Indica el peso de la financiación ajena a largo plazo en relación con los fondos propios. Cuanto menor es este ratio menor es el riesgo financiero. 6.4 Autonomía financiera Se trata del inverso del ratio de endeudamiento (las masas están invertidas). Al ser el inverso que el de endeudamiento, su interpretación sería al contrario: cuanto más alto sea este índice mejor para la empresa y mayor será su autonomía financiera, siendo menos dependiente de sus acreedores. Mide el grado de independencia financiera de los recursos ajenos. Sirve para comprobar la calidad de la financiación de la empresa, en el sentido de su dependencia con respecto a la financiación externa. Es dlfícil indicar un valor óptimo para este ratio, ya que dependerá de la estructura de la empresa, del sector al que pertenece y de su margen de beneficios. No obstante, en líneas generales, se considera recomendable estar en valores próximos a 0,7 como mínimo. Como complemento a este monográfico, les invitamos a leer el artículo "Las Necesidades operativas de fondos (NOF)", ya que en él se muestra muy claramente cómo se financia el Activo corriente, y se demuestra que no planificar correctamente y a tiempo estas NOF, pueden provocar situaciones de déficit, obligando a recurrir a recursos no planificados con el consiguiente incremento de los costes financieros y la disminución de la liquidez y de la rentabilidad. La gran importancia que tiene el concepto de las NOF hacen que, por su extensión, se haya desarrollado en un artículo independiente, por lo que recomendamos su lectura como complemento a este monográfico. Activo Real Corresponde al Activo Total menos aquellas partidas que no son convertibles en dinero (activo ficticio) Ratio de Garantía Analiza la garantía o seguridad que la empresa ofrece a los acreedores de que puede responder al pago de todas sus deudas porque posee activos suficientes para ello Ratio de Firmeza o Consistencia Representa el grado de consistencia y estabilidad de una empresa para hacer frente a sus acreedores a largo plazo Apalancamiento financiero Es el efecto que se produce en la rentabilidad de los fondos propios como consecuencia del empleo de los fondos ajenos. En términos generales, se puede recurrir al endeudamiento cuando la rentabilidad obtenida con la inversión sea mayor que el coste del capital o interés, pues al aumentar el endeudamiento se eleva la esperanza de rentabilidad financiera. A este efecto se le denomina apalancamiento financiero. Las NOF representan el volumen de fondos que la empresa necesita para desarrollar su actividad sin que se produzcan desequilibrios de tesorería.