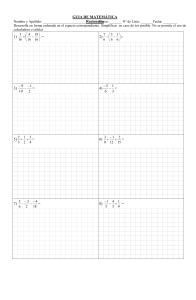

Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULOS FINANCIEROS A REALIZAR Capitalización y actualización simple y compuesta Valoración de conjuntos de capitales financieros Rentabilidad en Operaciones Financieras: TIR Media y Esperanza Matemática Varianza y Desviación Típica Covarizanza y Coeficiente de Correlación Elementos de Regresión Lineal Bonos Duración Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN SIMPLE CAPITALIZACIÓN A INTERÉS SIMPLE VENCIDO Ejemplo: Un cliente coloca 3.500 € en un depósito a tres meses (92 días), que ofrece un interés anual del 1,80%. Los intereses que percibirá al final del plazo y el capital final serán: CALCULADORA FC-100V/ FC-200V Modo: SMPL Set: 365 Dys: 92 I%: 1,80 PV: 3.500 Cálculo: (Año natural o comercial) (Días) (Tipo de interés nominal) (Valor presente o principal) SI: Sólo intereses SFV: Sólo valor final ALL: Todo SI= -15,87945 SFV=-3.515,87945 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN SIMPLE CAPITALIZACIÓN A INTERÉS SIMPLE VENCIDO Ejemplo: Liquidación de cuenta corriente: Saldo medio acreedor: 12846,15€ Tipo de interés anual: 0,6% Periodo de liquidación: 91 días (base 365) CALCULADORA FC-100V/ FC-200V Modo: SMPL Set: 365 Dys: 91 I%: 0,60 PV: 12846,15 Cálculo: (Año natural) (Días) (Tipo de interés nominal) (Valor presente o principal) SI: Sólo intereses SI= -19,21 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN SIMPLE CAPITALIZACIÓN A INTERÉS SIMPLE VENCIDO Ejemplo: Liquidación de cuenta corriente con franquicia de 1200€: Saldo medio acreedor: 12846,15€ Tipo de interés anual: 2% Periodo de liquidación: 91 días (base 365) CALCULADORA FC-100V/ FC-200V Modo: SMPL Set: 365 Dys: 91 I%: 2,0 PV: -12846,15-(-1200) Cálculo: (Año natural) (Días) (Tipo de interés nominal) (Valor presente o principal) SI: Sólo intereses SI= 58,07 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN SIMPLE DESCUENTO MATEMÁTICO O RACIONAL Ejemplo: Valoración de Letras del Tesoro Valor subastado Letras a 12 meses Vto. 20-08-04 Fecha de liquidación 12-sep-03 Precio medio 98,002% Tipo de interés medio 2,139% Vencimiento a 343 días 343 = 100 98,002 ⋅ 1 + i ⋅ 360 100 360 = i − 1 ⋅= 2,139779% 98,002 343 CALCULADORA FC-100V/ FC-200V Modo: DAYS (Previamente, en SET UP hay que poner DATE INPUT en DMY) Set: 365 (Año natural o comercial) d1: 12092003 (Día inicial) d2: 20082004 (Día final) Dys: (Número de días entre fechas) Cálculo: Dando dos datos calcula el tercero Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN COMPUESTA INTERÉS COMPUESTO Ejemplo: Se realiza el depósito de 10.000€ durante 10 años. Devenga y acumula intereses semestralmente, a una tasa nominal del 4% El capital final acumulado es: CALCULADORA FC-100V/ FC-200V Modo: CMPD Set: Begin/End n: 20 I%: 4 PV: 10.000 PMT: 0 FV: P/Y: 2 C/Y: 2 (Pagos al inicio o al final del periodo) (Número de periodos) (Tipo de interés nominal) (Valor presente o principal) (Importe de los pagos periódicos) (Valor futuro) (Número de pagos anuales) (Número de periodos dentro de un año) Cálculo: Podemos calcular n, I, PV, PMT o FV, dando los otros datos Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CAPITALIZACIÓN Y ACTUALIZACIÓN COMPUESTA TANTO EFECTIVO ANUAL Interés nominal anual del 9,7618% acumulable semestralmente: CALCULADORA FC-100V/ FC-200V Modo: CNVR n: 2 I%: 9,7618 (Número de periodos en un año) (Tasa de interés anual) Cálculo: EFF: Tanto Efectivo Anual Equivalente APR: Tanto Nominal Equivalente El tanto efectivo anual equivalente es del 10% Fundación de Estudios Financieros© ‹Nº› VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTAS FINANCIERAS Ejemplo: V0 0 El nominal sería: 800 1 800 800 2 3 800 4 semestres 0, 07 4 1 + −1 2 V0 = = 800 ⋅ 2.938, 46€ 4 0, 07 0, 07 1 + ⋅ 2 2 −4 0, 07 1 − 1 + 2 800 ⋅ 2.938, 46€ V0 = = 0, 07 2 Fundación de Estudios Financieros© ‹Nº› VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTAS FINANCIERAS CALCULADORA FC-100V/ FC-200V Modo: CMPD Set: End n: 4 I%: 7 PV: PMT: 800 FV: 0 P/Y: 2 C/Y: 2 (Pagos al inicio o al final del periodo) (Número de periodos) (Tipo de interés nominal) (Valor presente o principal) (Importe de los pagos periódicos) (Valor futuro) (Número de pagos anuales) (Número de periodos dentro de un año) Cálculo: Calculamos el valor actual al hacer SOLVE sobre el PV Fundación de Estudios Financieros© ‹Nº› VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTAS FINANCIERAS Ejemplo: Se solicita un préstamo de nominal 18.000€ durante 5 años a devolver en cuotas mensuales constantes y vencidas al 8,65% nominal pagadero mensualmente. La cuota se calcula: CALCULADORA FC-100V/ FC-200V Modo: CMPD Set: End n: 60 I%: 8,65 PV: 18.000 PMT: FV: 0 P/Y: 12 C/Y: 12 (Pagos al inicio o al final del periodo) (Número de periodos) (Tipo de interés nominal) (Valor presente o principal) (Importe de los pagos periódicos) (Valor futuro) (Número de pagos anuales) (Número de periodos dentro de un año) Cálculo: Calculamos la cuota al hacer SOLVE sobre PMT Fundación de Estudios Financieros© ‹Nº› VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTAS FINANCIERAS Para calcular el valor hoy de una Obligación del Estado, tras el cobro del cupón anual, que vence dentro de 25 años y que ofrece un interés nominal del 4,65%, se debe actualizar al tanto de i nterés vigente en el mercado todo el flujo de cobros pendientes al momento de valoración. Sabiendo que el nomi nal de la Obligación son 1.000 €, se tiene: 46,5 0 1 46,5 2 46,5 46,5 3 ..... 24 1.000+46,5 25 años Se trata, pues, de calcular el valor actual de una renta anual, i nmediata y postpagable de 25 términos y de actualizar además el valor nomi nal de la Obligación. Si el tanto de interés vigente en el mercado es del 3%, el valor hoy, V0 , será: 1 − (1 + 0, 03)−25 V0= 46,5 ⋅ + 1000 ⋅ (1 + 0, 03)−25= 1287,32€ 0, 03 Fundación de Estudios Financieros© ‹Nº› VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTAS FINANCIERAS CALCULADORA FC-100V/ FC-200V Modo: CMPD Set: End n: 25 I%: 3 PV: PMT: 46,5 FV: 1.000 P/Y: 1 C/Y: 1 (Pagos al inicio o al final del periodo) (Número de periodos) (Tipo de interés nominal) (Valor presente o principal) (Importe de los pagos periódicos) (Valor futuro) (Número de pagos anuales) (Número de periodos dentro de un año) Cálculo: Calculamos el precio teórico al hacer SOLVE sobre PV Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE CONJUNTOS DE CAPITALES FINANCIEROS RENTAS FINANCIERAS Valoración de una renta temporal, constante, inmediata y prepagable: CALCULADORA FC-100V/ FC-200V Modo: CMPD Set: Begin (Pagos al inicio o al final del periodo) n: 48 (Número de periodos) I%: 6 (Tipo de interés nominal) PV: (Valor presente o principal) PMT: 10.000 (Importe de los pagos periódicos) FV: 10.000 (Valor futuro) P/Y: 12 (Número de pagos anuales) C/Y: 12 (Número de periodos dentro de un año) Cálculo: Calculamos el precio al contado al hacer SOLVE sobre PV Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo RENTABILIDAD EN OPERACIONES FINANCIERAS TIR Cobros 125 0 Pagos 1 5.350 150 2 6.535 3 años 80 CALCULADORA FC-100V/ FC-200V Modo: CASH I%: (Tipo de interés nominal) Csh=D.Editor: (Editor de datos) Entramos el flujo de cobros y pagos distinguiendo con el signo, separando cada uno con el EXE y acabando con el ESC Cálculo: Calculamos la TIR (IRR) o el VAN (NPV) o al hacer SOLVE sobre la línea correspondiente Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS MEDIA Y ESPERANZA MATEMÁTICA Ejercicio: Si las cotizaciones de cierre trimestrales de SAN durante un periodo han sido 7,44, 7,36, 9,57, 8,97, 8,60, 7,99 y 9,20, entonces su cotización media se obtendrá calculando su media aritmética, que es: x 7, 44 + 7, 36 + 9, 57 + 8, 97 + 8, 60 + 7, 99 + 9, 20 = 8, 4471 7 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS MEDIA Y ESPERANZA MATEMÁTICA Ejercicio: Con los mismos datos del ejercicio anterior: 7,44, 7,36, 9,57, 8,97, 8,60, 7,99 y 9,20: CALCULADORA FC-100V/ FC-200V SET UP STAT : On (Para trabajar con frecuencias) EXE ESC Modo: STAT EXE : 1-VAR (Para trabajar con 1 variable) Introducción de datos: 7,44 7,36 …….. 9,20 EXE EXE EXE Final datos: AC Cálculo: SHIFT + STAT (S-MENU) 5 VAR (Para obtener las variables) 2 MEDIA ARITMETICA EXE Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS MEDIA Y ESPERANZA MATEMÁTICA Ejercicio: Teniendo en cuenta las siguientes previsiones sobre la evolución del Ibex 35, calcular su cotización esperada. Escenario Cotización prevista Probabilidad Pesimista 6.700 20% Normal 8.000 45% Optimista 9.500 35% E (CIbex ) = 0,20 ⋅ 6.700 + 0,45 ⋅ 8.000 + 0,35 ⋅ 9.500 = 8.265 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS Ejercicio: MEDIA Y ESPERANZA MATEMÁTICA Con los mismos datos del ejercicio anterior: Cotización Probabilidad 6.700 8.000 9.500 CALCULADORA FC-100V/ FC-200V Modo: STAT 1-VAR (Para trabajar con 1 variable) Introducción de datos: 6700 8000 9500 Cálculo: SHIFT + STAT 5 2 20% 45% 35% EXE 0,2 EXE EXE 0,45 EXE 0,35 EXE EXE Final datos: AC (S-MENU) VAR (Para obtener las variables) ESPERANZA MATEMÁTICA EXE Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS VARIANZA Y DESVIACIÓN TIPO Ejercicio: Teniendo en cuenta los datos iniciales, calcular la varianza y la desviación estándar de la cotización de SAN a partir de la siguiente tabla, sabiendo que la cotización media es de 8,4471: Cotizaciones xi xi − x ( xi − x) 7,44 -1,0071 1,0143 7,36 -1,0871 1,1818 9,57 1,1229 1,2609 8,97 0,5229 0,2734 8,60 0,1529 0,0234 7,99 -0,4571 0,2089 9,20 0,7529 0,5669 Suma: 0 4,5296 2 La varianza será: = σ 2 4,5296 = 7 0,6471 La desviación estándar será: = σ = 0,6471 0,8044 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS VARIANZA Y DESVIACIÓN TIPO Ejercicio: Con los mismos datos del ejercicio anterior: CALCULADORA FC-100V/ FC-200V Modo: STAT EXE : 1-VAR (Para trabajar con 1 variable) Introducción de datos: 7,44 7,36 …….. 9,20 EXE EXE EXE Final datos: AC Cálculo: SHIFT + STAT (S-MENU) 5 VAR (Para obtener las variables) 3 DESVIACIÓN ESTÁNDAR EXE Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS VARIANZA Y DESVIACIÓN TIPO Ejercicio: En el ejercicio de las previsiones sobre la evolución del Ibex 35, calcular la varianza y la desviación estándar a partir de la tabla siguiente, sabiendo que la cotización esperada es de 8.265. Escenario Cotización prevista Probabilidad Pesimista 6.700 0,20 -1.565 2.449.225 489.845 Normal 8.000 0,45 -265 70.225 31.601,25 Optimista 9.500 0,35 1.235 1.525.225 533.828,75 ( x i − E ( X ) )2 xi − E ( X ) pi ⋅ ( xi − E ( X ) ) 2 La varianza será la suma de los elementos de la última columna, y la desviación estándar será su raíz cuadrada: σ σ 2 = 1.055.275 = = 1.055.275 1.027,266 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS VARIANZA Y DESVIACIÓN TIPO Ejercicio: Con los mismos datos del ejercicio anterior: CALCULADORA FC-100V/ FC-200V Modo: STAT 1-VAR (Para trabajar con 1 variable) Introducción de datos: 6700 8000 9500 Cálculo: SHIFT + STAT 5 3 EXE 0,2 EXE EXE 0,45 EXE 0,35 EXE EXE Final datos: AC (S-MENU) VAR (Para obtener las variables) DESVIACIÓN ESTÁNDAR EXE Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS COVARIANZA Y COEFICIENTE DE CORRELACIÓN Ejercicio: Si las cotizaciones del Ibex 35 y de BBVA son las de la siguiente tabla, y sabiendo que sus medias respectivas son 7.842,46 y 10,75, calcular e interpretar el significado de su covarianza y su coeficiente de correlación completando la siguiente tabla: Ibex 35 BBVA xi yi xi − x yi − y ( xi − x ) ⋅ ( yi − y ) 1-jul-2003 6.739,10 8,86 -1.103,36 -1,89 2.085,35 1-oct-2003 6.751,00 8,91 -1.091,46 -1,84 2.008,29 2-ene-2004 7.879,20 11,17 36,74 0,42 15,43 1-abr-2004 8.097,90 10,90 255,44 0,15 38,32 1-jul-2004 8.085,30 10,94 242,84 0,19 46,14 1-oct-2004 8.220,60 11,36 378,14 0,61 230,67 3-ene-2005 9.124,10 13,13 1.281,64 2,38 3.050,30 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS COVARIANZA Y COEFICIENTE DE CORRELACIÓN Ejercicio: La covarianza será: σ XY 2.085,35 + 2.008,29 + 15,43 + 38,32 + 46,14 + 230,67 + 3.050,30 = 1.067,786 7 Que la covarianza sea positiva, significa que las cotizaciones tienden a variar en el mismo sentido durante ese periodo. Si las desviaciones tipo respectivas son 785,57 y 1,3747, el coeficiente de correlación será: = ρ XY 1.067,786 = 0,98876 785,57 ⋅ 1,3747 Que el coeficiente de correlación sea positivo y tan cercano a 1, significa que las cotizaciones tienden a variar además casi proporcionalmente durante ese periodo. Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS COVARIANZA Y COEFICIENTE DE CORRELACIÓN Ejercicio: Con los mismos datos del ejercicio anterior: CALCULADORA FC-100V/ FC-200V Modo: STAT A+BX (Para trabajar con 2 variables y regresión lineal) Introducción de datos: 6739,10 6751,00 7879,20 ……. EXE 8,86 EXE 8,91 EXE 11,17 ….. EXE EXE EXE Final datos: AC Cálculo: SHIFT + STAT (S-MENU) 7 REG (Para obtener la regresión lineal) 3 COEFICIENTE DE CORRELACIÓN EXE 5 VAR (Para obtener las variables) 3 o 6 DESVIACIONES ESTÁNDAR RESPECTIVAS Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS ELEMENTOS DE REGRESIÓN LINEAL Ejercicio: Determinar la recta de regresión entre el Ibex 35 y el BBVA a partir de los datos del ejercicio anterior. La pendiente de la recta de regresión es: 1.067, 786 = b = 0, 00173 785, 57 2 El punto de corte con el eje vertical es: a= 10, 75 − 0, 00173 ⋅ 7.842, 46 = −2,817 Por tanto, la ecuación de la recta de regresión es: y= −2,817 + 0, 00173 ⋅ x Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CONCEPTOS ESTADÍSTICOS BÁSICOS Ejercicio: ELEMENTOS DE REGRESIÓN LINEAL Con los mismos datos del ejercicio anterior: CALCULADORA FC-100V/ FC-200V Modo: STAT A+BX (Para trabajar con 2 variables y regresión lineal) Introducción de datos: 6739,10 6751,00 7829,20 ……. EXE 8,86 8,91 EXE 11,17 EXE ….. EXE EXE EXE Final datos: AC Cálculo: SHIFT + STAT (S-MENU) 7 REG (Para obtener la regresión lineal) 1 COEFICIENTE A 2 COEFICIENTE B EXE Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS. Estos ejemplos muestran como utilizar la calculadora FC-100V y FC-200V para el cálculo del precio de un bono. En el siguiente ejemplo, tanto en la FC-100V como la FC-200V, se utilizará el modo CMPD, al tratarse los bonos de instrumentos de renta constante más un pago final. Calcular el precio de un bono con las siguientes características: •Valor Nominal = 1000 € •Cupón = 5 % •Vencimiento = 5 años. •TIR = 3 % Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS. Estructura de los pagos de los cupones y el nominal. 0 50 50 50 50 1 2 3 4 1000 +50 5 años El precio del bono se calcula como el valor actual de la corriente de pagos futuros, descontados a la TIR. En este caso tenemos una renta formada por el pago de los cupones, y de un flujo de caja (valor nominal) en el año 5 que se descontará hasta tiempo 0. Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS. Resolución con la calculadora FC-100V y FC-200V Modo: CMPD Set: End n: 5 I%: 3 PV: PMT: 50 FV: 1.000 P/Y: 1 C/Y: 1 (Pagos al final del periodo) (Número de periodos) (Tipo de interés nominal) (Valor presente o principal) (Importe de los pagos periódicos) (Valor futuro) (Número de pagos anuales) (Número de periodos dentro de un año) Cálculo: Calculamos el valor actual al hacer SOLVE sobre el PV Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. En la calculadora FC-200V podemos analizar el precio de los bonos de una forma más eficiente, utilizando el modo BOND En el modo BOND se tienen que tener en cuenta el ajuste de date/period. Veamos la siguiente tabla con los posibles ajustes. Pantalla Ajustar cuando Set:Annu/Term Pago de cupón anual. Set:Semi/Term Pago de cupón semestral. Set:Annu/Date Pago anual y fechas de compra y de liquidación del bono. Set:Semi/Date Pago semestral con fechas. Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. Modo BOND El resto de los elementos de este modo son: El ajuste de mode es 365. Pantalla Ajustar cuando n Número de cupones pagados. RDV Valor nominal del bono. CPN Cupón. YLD TIR. PRC Precio de compra. INT Cupón corrido. CST CST = PRC + INT Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. Como utilizamos el modo BOND de la calculadora FC-200V para obtener el precio del bono, resuelto anteriormente con el modo CMPD. Recordemos los datos del bono: • • • • Valor Nominal = 1000 € Cupón = 5 % Vencimiento = 5 años. TIR = 3 % Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. EXCLUSIVAMENTE PARA LA FC-200V Modo: BOND Set: Annu/Term n: 5 RDV: 100 CPN: 5 PRC: YLD: 3 (Estamos valorando el bono de forma anual) (Número de periodos) (Valor nominal del bono en %) (Cupón en %) (Precio del bono) (TIR del bono en %) Cálculo: Calculamos el precio al hacer SOLVE sobre PRC PRC: -1091,5941 INT: 0 (Se compra y valora el día de emisión) CST: -1091,5941 (CST = PRC + INT) Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. Calcular la rentabilidad de un bono con vencimiento 5 años, que tiene un precio de mercado de 115 y paga cupones del 10%. Suponemos un valor nominal de 100. Modo: BOND Set: Annu/Term n: 5 RDV: 100 CPN: 10 PRC: -115 YLD: (Estamos valorando el bono de forma anual) (Número de periodos) (Valor nominal del bono) (Cupón) (Precio del bono) (TIR del bono) Cálculo: Calculamos la TIR al hacer SOLVE sobre YLD Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. Calcular el precio de un bono el día 30 de agosto de 2008 que tiene las siguientes características: •Vencimiento: 10 de septiembre del 2011 •Cupón: 13% •TIR: 10% •Valor nominal: 100 •Utilizar para el cálculo de los días el tiempo real. •Setup del modo BOND • Set Periods/Y:Anny y seleccionamos la opción Annual • En el set: Annu/Date • En ese momento me pedirá poner d1 = 30082008 y d2 = 10092011 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo VALORACIÓN DE BONOS EN LA FC-200V MODO BOND. Modo: BOND Set: Annu/Date d1: 30082008 d2: 10092011 RDV: 100 CPN: 13 PRC: 0 YLD: 10 Cálculo: Calculamos el precio al hacer SOLVE sobre PRC PRC: -107,503169 INT: -12,63888889 CST: - 120,1420578 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo BONO CON CUPON SEMESTRAL CON LA FC-200V MODO BOND. Vencimiento = 3 años. Periodicidad = Semestral. Cupón Semestral = 2%. Cotiza con una TIR = 3,5%. Tecla BOND Set n Semi/Term 6 RDV 100 CPN 4 PRC Tecla SOLVE YLD 3,4699 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Para obtener la duración de un bono utilizamos la fórmula creada por Frederick Macaulay en 1938, a la duración así obtenida se le conoce con el nombre de duración de Macaulay. Donde: n = número de flujos t = tiempo a vencimiento c = flujo de caja (cupón) i = rentabilidad requerida (TIR) M = valor nominal P = precio del bono Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Calcular la duración de un bono de cinco años con vencimiento a la par de valor 1.000 € y un cupón del 5 %. Supondremos pago anual del cupón Aplicando la fórmula de Frederick Macaulay Procedemos ahora al cálculo de la duración de otra forma (Tabla 1) AÑO 0 1 2 3 4 5 FLUJO DE CAJA VALOR ACTUAL VALOR ACTUAL x TIEMPO 50 50 50 50 1050 PRECIO = DURACIÓN = 47,619048 45,351474 43,191880 41,135124 822,702475 1000 4545,950504 1000 47,619048 90,702948 129,575640 164,540495 4113,512374 4545,950504 = 4,545951 años Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Procedemos al cálculo de la duración de Macaulay mediante CASH En I% escribimos la TIR del bono En Csh=D.Editor x escribiremos en primer lugar los flujos de los cupones para el cálculo del precio de un bono, y seguidamente los flujos de los cupones multiplicados por los años para el cálculo del sumatorio del numerador de la fórmula de la duración de Macaulay. Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Cálculo del precio del bono (denominador de la fórmula de Macaulay) En la pantalla principal de CASH escribimos 5% (TIR) en I% Nos vamos a Csh=D.Editor x y escribimos el valor de los cupones y el nominal, teniendo en cuenta que 1 es el flujo de caja del año cero y cuyo valor es cero, 2 es el cupón de primer año, 3 es el cupón del segundo año y así sucesivamente. X 1 0 2 50 3 50 4 50 5 50 6 1050 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Volvemos a CASH y nos posicionamos sobre NPV (Net Present Value) y damos a la tecla SOLVE, el resultado debe ser 1000 en este ejemplo (TIR = CUPÓN, PRECIO A LA PAR) Cálculo del numerador de la fórmula de la duración (numerador de la fórmula de Macaulay) Volvemos a Csh=D.Editor x introduciendo el valor de los cupones por el valor del año correspondiente X 1 0 2 50 x 1 3 50 x 2 4 50 x 3 5 50 x 4 6 1050 x 5 Fundación de Estudios Financieros© ‹Nº› Cálculos Financieros y la Calculadora FC100V/FC200V como ejemplo CÁLCULO DE LA DURACIÓN Procederemos de la misma manera que para el cálculo del precio de un bono, volvemos a CASH, nos posicionamos sobre NPV y presionamos la tecla SOLVE, el resultado debe ser 4545,950504 que si nos damos cuenta es el mismo que el obtenido en la tabla 1. Al igual que antes la duración se calcula dividiendo este último resultado entre el precio del bono. Ya estamos preparados para el cálculo rápido de la duración de un bono cualquiera. Fundación de Estudios Financieros© ‹Nº› Escuela de Formación FEF | IEAF Basílica, 17 – Oficinas – 1ª planta Teléfono: 00 34 91 598 25 50 – Fax: 00 34 91 556 89 67 www.ieaf.es - www.fef.es – www.escuelafef.es e-mail: formacion@fef.es Síguenos en: