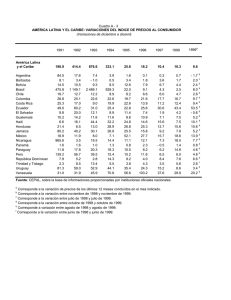

America Latina y El Caribe Perspectivas economicas en el comercio internacional

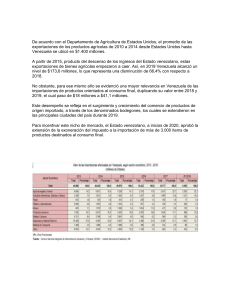

Anuncio