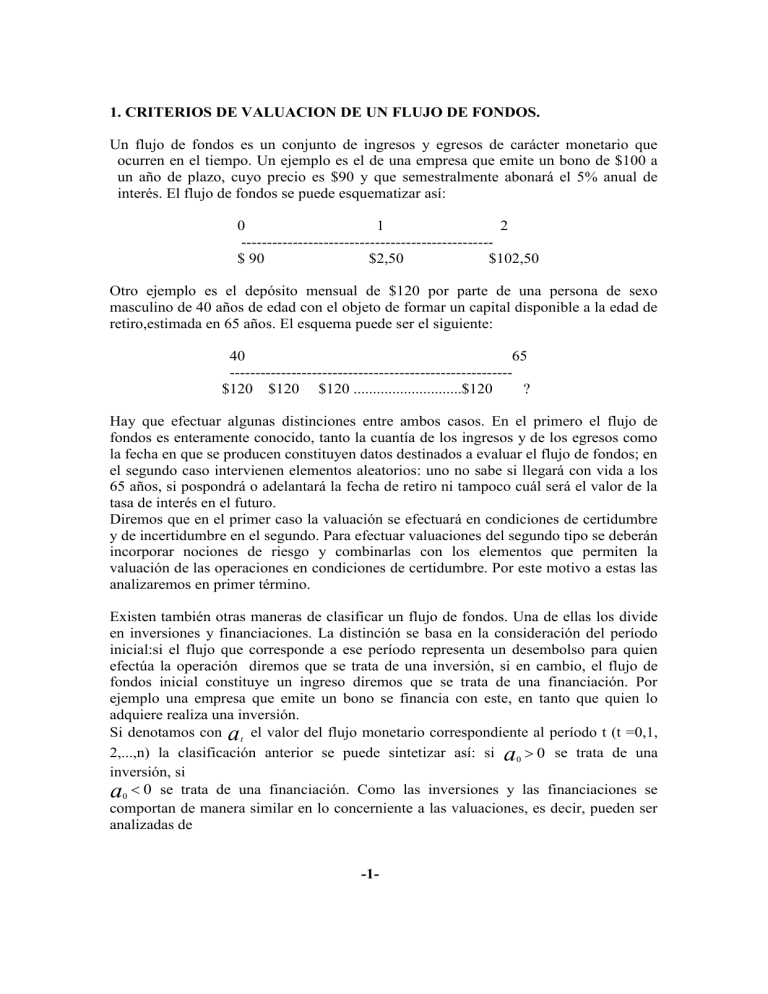

1. CRITERIOS DE VALUACION DE UN FLUJO DE FONDOS. Un flujo de fondos es un conjunto de ingresos y egresos de carácter monetario que ocurren en el tiempo. Un ejemplo es el de una empresa que emite un bono de $100 a un año de plazo, cuyo precio es $90 y que semestralmente abonará el 5% anual de interés. El flujo de fondos se puede esquematizar así: 0 1 2 ------------------------------------------------$ 90 $2,50 $102,50 Otro ejemplo es el depósito mensual de $120 por parte de una persona de sexo masculino de 40 años de edad con el objeto de formar un capital disponible a la edad de retiro,estimada en 65 años. El esquema puede ser el siguiente: 40 65 ------------------------------------------------------$120 $120 $120 ............................$120 ? Hay que efectuar algunas distinciones entre ambos casos. En el primero el flujo de fondos es enteramente conocido, tanto la cuantía de los ingresos y de los egresos como la fecha en que se producen constituyen datos destinados a evaluar el flujo de fondos; en el segundo caso intervienen elementos aleatorios: uno no sabe si llegará con vida a los 65 años, si pospondrá o adelantará la fecha de retiro ni tampoco cuál será el valor de la tasa de interés en el futuro. Diremos que en el primer caso la valuación se efectuará en condiciones de certidumbre y de incertidumbre en el segundo. Para efectuar valuaciones del segundo tipo se deberán incorporar nociones de riesgo y combinarlas con los elementos que permiten la valuación de las operaciones en condiciones de certidumbre. Por este motivo a estas las analizaremos en primer término. Existen también otras maneras de clasificar un flujo de fondos. Una de ellas los divide en inversiones y financiaciones. La distinción se basa en la consideración del período inicial:si el flujo que corresponde a ese período representa un desembolso para quien efectúa la operación diremos que se trata de una inversión, si en cambio, el flujo de fondos inicial constituye un ingreso diremos que se trata de una financiación. Por ejemplo una empresa que emite un bono se financia con este, en tanto que quien lo adquiere realiza una inversión. Si denotamos con a t el valor del flujo monetario correspondiente al período t (t =0,1, 2,...,n) la clasificación anterior se puede sintetizar así: si a0 0 se trata de una inversión, si a0 0 se trata de una financiación. Como las inversiones y las financiaciones se comportan de manera similar en lo concerniente a las valuaciones, es decir, pueden ser analizadas de -1- manera análoga sin que se modifiquen las conclusiones obtenidas, resulta indistinto hablar de unas o de otras y, en lo que sigue, nosotros hablaremos en general de inversiones, en la inteligencia de que incluimos también a las financiaciones, a menos que se indique lo contrario. También conviene clasificar a las inversiones y a las financiaciones en simples y no simples. Una operación financiera (inversión o financiación) es simple cuando el flujo de fondos subsecuente al inicial no cambia de signo durante la vida del proyecto. Así, una inversión (financiación) es simple cuando al desembolso inicial le sigue un flujo de fondos de signo contrario o nulo en algunos casos pero no en todos. Cuando se trata de inversiones se puede escribir: a 0 0 ; a t 0 (t 1, 2,..., n ) pero no todos los (t 1, 2, ... , n ) son nulos. En el caso de financiaciones resultará: a0 0 ; at 0 para t = 1, 2, ...., n, pero no todos nulos. Un ejemplo de operación simple es el bono mencionado al principio de este punto, para el comprador constituye una inversión que podemos clasificar como simple, para el emisor se trata de una financiación simple. El flujo de fondos para el inversor se puede esquematizar así: a0 90 , a1 2,50 , a2 102,50. En el caso de la financiación solo se requiere cambiar los signos y reemplazarlos por los opuestos. a t Una inversión ( financiación ) es no simple cuando no es simple. El flujo inicial no es seguido de un flujo de fondos de signo opuesto o nulos ( no todos ellos ), sino que los signos pueden alternar en el flujo subsiguiente. Un ejemplo de inversión no simple es el depósito de $120 que efectúa mensualmente la persona de 40 años con el objeto de constituir un capital que esté disponible a la edad de retiro. En este caso a0 a1 .... an1 120 y si bien el monto disponible a los 65 años, an , es desconocido, obviamente es mayor que cero. Esta misma operación analizada desde el punto de vista de quien recibe mensualmente el dinero es un ejemplo de financiación no simple. La representación de las financiaciones es idéntica, solo hay que cambiar los signos de la sucesión anterior y el último término, an , constituirá un desembolso y tendrá signo negativo. Otro ejemplo de una operación no simple es el de una empresa, digamos XX , que invierte $100.000 al iniciar las operaciones, $50.000 a los 6 meses, recibe $ 200.000 a los 12 meses y desembolsa $ 80.000 a los 24 meses. El flujo de fondos es: a0 100.000 ; a1 50.000 ; a2 200.000 ; a3 0 ; a4 80.000. Como las operaciones simples son más fáciles de analizar serán tratadas en primer término. -2- Hemos caracterizado, en los aspectos que nos interesa, la estructura de un flujo de fondos. El próximo paso es proceder a su valuación. Ello se efectúa siguiendo ciertas normas o pautas generales que se pueden denominar criterios de valuación de un flujo de fondos. Su propósito es el de establecer un conjunto de reglas que permitan comparar operaciones financieras (inversiones y financiaciones ), determinar cuáles resultan convenientes y cuáles no y elaborar un orden de preferencias o ranking entre ellas de acuerdo a consideraciones objetivas de deseabilidad. Podemos interpretarlos como un conjunto de reglas de decisión que nos permitirán seleccionar operaciones con un criterio objetivo de rentabilidad basándonos en la información financiera disponible. Hay diversos criterios para valuar un flujo de fondos, pero los más utilizados son: i) el que se basa en el plazo de recuperación de la inversión; ii) el que toma en cuenta a la tasa de rendimiento contable; iii) el que calcula el valor actual neto (VAN) del flujo y iv) el que se apoya en la determinación de la tasa interna de rentabilidad (TIR). Sin embargo, los dos primeros criterios no incorporan en el cálculo la cronología del flujo de fondos y operan como si se tratara de cantidades de dinero que se abonan en el mismo punto del tiempo. El no tomar en cuenta que el trascurso del tiempo lleva implícita la aplicación de la tasa de interés, hace que sus conclusiones sean muy limitadas y, como veremos, inconsistentes. Esto hará que el centro del análisis relativo al empleo de criterios de valuación de un flujo de fondos recaiga en los criterios VAN y TIR. 1.1. Criterios de valuación en condiciones de certidumbre. a) Inversiones y financiaciones simples. 1. Criterio del plazo de recuperación. También es denominado “payback”. Es el tiempo que tarda en recuperarse el desembolso inicial, a0 , de una inversión. De acuerdo con este criterio resultará más conveniente una inversión con un plazo de recuperación más corto. A manera de ejemplo, consideremos dos inversiones que se desarrollan contemporáneamente. Primera inversión. Fecha 05/02/98 15/09/98 24/12/98 24/02/99 Período -meses0 7 10 12 Concepto Inversión Cobro Cobro Cobro -3- Flujo de fondos Desembolsos Ingresos -$70.000 60.000 30.000 40.000 La inversión se recupera a los diez meses, aproximadamente, pues el 24/12/98 el inversor tiene en su poder los $70.000 de la inversión inicial. Segunda inversión. Fecha 05/12/98 15/05/98 12/07/98 20/02/98 Período -meses0 3 5 12 Concepto Inversión Cobro Cobro Cobro Flujo de fondos Desembolsos Ingresos -$29.000 18.000 20.000 1.000 El plazo de recuperación de la segunda inversión es de 5 meses aproximadamente. Pero, puede considerarse más conveniente la segunda inversión, tal como lo indica este criterio?. Un sencillo análisis nos mostraría que no, puesto que el primer proyecto dejaría un beneficio muy superior en igual lapso, y este solo motivo bastaría para mostrar la inconsistencia del criterio. No obstante también puede ser criticado por otros aspectos: i) no permite evaluar la cuantía de los montos involucrados; ii) no toma en cuenta las fechas en las que se produce el movimiento de fondos; iii) no suministra elementos para evaluar los fondos liberados por las inversiones después que se ha completado el plazo de recuperación (en el primer caso hay ingresos por $40.000 y en el segundo por $1.000); iv) las carencias de este criterio no permiten obtener rentabilidades tanto en términos absolutos como en términos relativos (bajo la forma de una tasa de interés) y por lo tanto su aplicación es muy limitada, quizás al caso en que las inversiones sean de parecida cuantía y de similar estructura. Para mostrar las fallas en lo concerniente a la determinación de rentabilidades se calcularán los valores finales de las dos inversiones considerando una tasa de interés del 1% mensual. En el caso de la primer inversión: 70.000 . (1,01) 12 60.000 . (1,01) 5 30.000 . (1,01) 2 40.000 54.785,86 En el caso de la segunda: 29.000 . (1,01) 12 18.000 . (1,01) 9 20.000 . (1,01) 7 1000 9.45112 , Como el valor final del primer proyecto es tan elevado comparado al del segundo, el criterio aparece como inconsistente para evaluar este tipo de situaciones. Algunos autores han pretendido mejorar esta metodología incluyendo la tasa de descuento para actualizar el flujo de fondos y luego calcular el plazo de recuperación utilizando los montos descontados. En el caso de los proyectos de inversión anteriores y considerando una tasa de interés del 1% mensual resultaría: -4- Primer Proyecto Segundo Proyecto Período -meses- Período -meses- 0 7 10 12 Flujo de fondos Valor Desemb. Ingres. Actual 70.000 - 60.000 30.000 40.000 70.000 55.963 27.159 35.498 0 3 5 12 Flujo de fondos Desemb. Ingres. 29.000 - 18.000 20.000 1.000 Valor Actual 29.000 17.461 19.029 887 El plazo de recuperación del primer proyecto es de diez meses aproximadamente y el del segundo es de cinco meses, el mismo resultado anterior. Si se utilizara esta variante no se conseguirían mejoras significativas, puesto que tampoco se enuncian criterios para evaluar los flujos de fondos ubicados más allá del plazo de recuperación, por ende no puede subsanar la inconsisistencia que se puso de manifiesto al calcular los valores finales y al calcular los valores actuales desperdicia buena parte de la información disponible. Tampoco ninguna de las dos reglas: ni la del plazo de recuperación ni su versión “descontada” es precisa, pues no definen con claridad cómo proceder cuando, en una determinada fecha, se recupera con exceso la inversión inicial. Por ejemplo, en la primer inversión se recuperan a los diez meses $90.000 con relación a una inversión de $70.000 y en el segundo caso, al cabo de cinco meses se recuperan $38.000 con relación a una inversión de $29.000 y algo similar sucede si en los cálculos se hace intervenir la tasa de descuento. La teoría no presenta ningún argumento ni da ninguna indicación acerca de la forma de comparar o ponderar esas alternativas. Por otra parte, en los últimos años las finanzas modernas tuvieron gran desarrollo y generaron instrumentos financieros de gran complejidad que requieren una evaluación cada vez más precisa; los métodos como el plazo de recuperación carecen del grado de refinamiento necesario para cumplir esos requerimientos, más bien se asemeja a un anacronismo que es incapaz de acompañar la actual experiencia financiera y en tanto que no toma en cuenta a las rentabilidades desvía el análisis de una de sus cuestiones más importantes. 2. Rentabilidad contable promedio. Relaciona el promedio de los beneficios (netos de impuestos y depreciaciones) con el valor promedio de la inversión durante la vida del proyecto. Para decidir si la inversión es conveniente o no se compara ese cociente con algún índice adecuado de rentabilidad, ya sea de la empresa en su conjunto o de inversiones alternativas que se puedan efectuar ocon la tasa de interés del mercado. Pero el método no ofrece indicios acerca de que tasa utilizar. Por otra parte, sus ingredientes derivan de la Contabilidad, tanto el beneficio (que es un concepto contable) como el valor de la inversión son extraidos de los registros contables y no constituyen flujos de caja. Los resultados pueden ser muy distintos según el temperamento empleado. Por ejemplo, si una empresa adquiere hoy un edificio en $400.000 tiene un flujo de caja negativo por igual monto, en cambio, si suponemos que la vida útil del edificio es 25 años y que la depreciación se realiza linealmente, solo se computarán $16.000 como gasto durante este año y los beneficios disminuirán en esa suma. Los $384.000 restantes disminuirán los beneficios en los 24 años subsiguientes. Este ejemplo muestra que este criterio tampoco toma en cuenta ni la cuantía real de los flujos de fondos ni las fechas en las cuales se produce su movimiento y por este motivo se le pueden formular las mismas críticas que se le hicieron al procedimiento descrito en el punto anterior. 3. Valor actual neto (VAN). El valor actual neto de un proyecto (ya sea de inversión o de financiación) es el valor descontado de la diferencia entre los ingresos y los pagos que se efectúen durante la vida del mismo. Por ejemplo, suponiendo que la tasa de interés es el 10% anual, calculemos el VAN del siguiente flujo de fondos: Fecha Concepto 02/01/95 02/01/96 02/01/98 02/01/98 02/01/99 Inversión Cobro Cobro Inversión Cobro -6Desembolso Ingreso -miles de pesos- 400 - Flujo neto 100 500 300 100 -400 100 400 300 En forma esquemática: 2/1/95 2/1/96 2/1/97 2/1/98 2/1/99 0 1 2 3 4 ---------------------------------------------------------------------------------------400 100 400 300 El cálculo conduce a : VAN 400 100 (110 , ) 2 400 (110 , ) 3 300 (110 , ) 4 196,34 Este resultado indica que el valor de la inversión inicial $400.000 es inferior al valor, en ese mismo momento, del flujo futuro de fondos descontado al 10% anual. Dicho de otra manera: el valor de la inversión es $400.000, el valor actual neto del flujo futuro de fondos es $596.339, por lo tanto la diferencia, $196.339, representa el incremento neto del patrimonio, valuado en el momento inicial, en caso de que la inversión se concrete según esos lineamientos. La fórmula general para calcular el VAN es la siguiente: VAN a 0 a a (1i) (1i) 1 2 2 .... a (1i) n n n a0 j 1 a (1i) j j La tasa de interés es exógena al modelo, en el sentido que es suministrada por el evaluador. Se utiliza , por lo general, lo que puede denominarse el costo de oportunidad y representa, también en líneas generales, una tasa que el inversor podría obtener en el mercado mediante una inversión alternativa. Como los proyectos se desarrollan en el futuro - en realidad la mayoría de las veces el único hecho cierto lo constituye la inversión inicial- la tasa de interés empleada en la valuación incluye usualmente, elementos de riesgo. Se hace notar además que la tasa de interés permanece constante, como si se tratara de una tasa de interés promedio que rige durante toda la vida de la inversión. La regla de decisión establecerá que conviene invertir si el VAN es positivo puesto que se incrementa el patrimonio; no conviene si es negativo, y cuando es nulo, convendrá analizar -6detalladamente la decisión a tomar. El hecho que el VAN sea positivo, como en este caso implica que la tasa de interés del proyecto es superior al costo de oportunidad, en el ejemplo, la tasa de interés que está implícita en esa operación es superior al 10%. La relación de la tasa de interés con el VAN es inversa, este desciende al aumentar aquella. En cuanto al orden de prioridad de las inversiones, está en relación directa con la magnitud de los VAN, siendo preferibles aquellos proyectos cuyo VAN sea mayor. Para calcular el Valor Actual Neto se utilizan todos los flujos de caja y se computan en el momento que se producen y si bien no se presentan ninguno de los problemas que se mencionaran cuando se analizaron los otros criterios en los puntos anteriores, sin embargo este criterio tiene limitaciones e inconvenientes específicos que ahora pasaremos a analizar. a) Inconvenientes y limitaciones del criterio VAN. Un inconveniente que tiene este criterio es que el evaluador debe suministrar la tasa de interés a la cual se debe descontar el flujo de fondos, la que genéricamente hemos denominado costo de oportunidad. Si los mercados financieros fueran perfectos determinar el coste de oportunidad no resultaría un problema ya que el inversor podría tomar fondos ilimitados a la tasa de mercado y los colocaría a esa misma tasa, inclusive abonando el tipo de interés activo cuando fuera deudor y percibiendo el tipo pasivo cuando fuera acreedor, es decir, cuando colocara fondos. Pero los mercados financieros no son perfectos ni los capitales tomados en préstamo pueden ser ilimitados. Este hecho condiciona la magnitud del costo de oportunidad que puede ser variable para distintos inversores en vista de su posibilidad de acceso al mercado del dinero y a las imperfecciones de este. Además, como habíamos indicado el coste de oportunidad incluye elementos de riesgo puesto que la casi totalidad de la inversión se desarrolla en el futuro. Esto hace difícil establecer reglas precisas para determinar el tipo de interés al cual se debe descontar el flujo de fondos. Algunos autores sostienen que se puede igualar al costo de la inversión marginal, que es la que se debiera rechazar al no contarse con los capitales necesarios para llevarla a cabo, pero, sin embargo esta afirmación supone que las inversiones están ordenadas en función de los valores actuales netos, lo que a su vez implica conocer el costo de oportunidad....Al menos, teóricamente se trata de un círculo vicioso. Pareciera más plausible obtener el costo de oportunidad mediante un mecanismo de “tanteo” y vincularlo con una tasa que uno puede estimar como aproximadamente cierta más un plus debido al riesgo implícito en la operación. Otro aspecto que es difícil de sostener es que según el criterio VAN la tasa de interés permanece fija durante la vida de la inversión; resulta preferible, como se plantea en muchos análisis, que constituya un elemento variable relacionado con las tasas futuras puesto que ello no modifica la naturaleza del criterio que nos ocupa. Esto nos lleva a vincular el costo de oportunidad con las tasas que uno espera que estén vigentes en el futuro, tema que a su vez está relacionado con lo que se denomina estructura a término de la tasa de interés y al cual nos referiremos más adelante. En síntesis, no existe un procedimiento único y sencillo para determinar el costo de oportunidad que representa el tipo de rendimiento que genéricamente se espera de una inversión, pero de una u otra manera habrá que especificarlo para emplear este criterio. -7La indivisibilidad de los proyectos origina otra limitación puesto provoca fallas en la aplicación de este criterio.Un sencillo ejemplo nos puede convencer de ello. Supongamos que se disponga de 100 unidades monetarias para invertir y que se presenten dos proyectos A y B cuyas características, se presentan esquemáticamente a continuación: A 0 1 ___________________________ -60 80 B 0 1 _____________________________ -64 85 Si la tasa empleada en la valuación es el 10% resulta : VAN ( A) 60 80 12,73 110 , 85 13,27 110 , De acuerdo al criterio VAN la inversión B resulta preferible pues es la que posee mayor valor actual neto, a pesar de que su rendimiento es del 32,81%, en comparación con la operación A, cuyo rendimiento es del 33,33%. Si las inversiones fueran perfectamente divisibles y suponiendo que los rindes permanecieran sin cambios, se podría invertir 60 en A y 40 en B de la manera siguiente: VAN ( B) 64 A B 0 1 __________________________ -60 80 0 1 __________________________ -40 53,125 Entonces: 133,125 21,02 110 , El VAN es muy superior y el rendimiento resultaría del 33,125%, que es una suerte de valor intermedio (pero no un promedio ponderado) entre los rendimientos de la inversión más rentable por unidad de capital, A, y la menos rentable por unidad de capital invertido, B. Este ejemplo también pone de manifiesto que el criterio VAN solo atiende a la diferencia en términos absolutos entre la inversión inicial y el valor descontado del flujo neto futuro de fondos, sin tomar en cuenta la eficiencia relativa del capital invertido, es decir, el -8rendimiento obtenido por unidad de capital. Las indivisibilidades de las inversiones puede conducir a una relativa ineficiencia del capital invertido y en este caso se muestran las limitaciones del criterio VAN para evaluar proyectos con distintos rindes que también requieren una distinta inversión de capital. VAN ( A y B) 100 El criterio del valor actual neto supone que la reinversión de los fondos liberados por el proyecto se efectúa a la misma tasa que se empleara en la evaluación. Este hecho condiciona el resultado obtenido al efectuar el cálculo del VAN : si en la práctica -y hay que tener en cuenta que esto ocurrirá en un período futuro- los fondos que libera el proyecto no pudieran ser invertidos a la tasa que se estipulara al realizar la valuación, el resultado sería sencillamente distinto. Esta circunstancia constituye una limitación importante del criterio VAN y deriva de la aplicación de las reglas del interés compuesto. Este régimen de capitalización (o de actualización) parte de la hipótesis de que tanto el capital inicial como los intereses que se generan devengan, a su vez, nuevos intereses calculados según la tasa de interés vigente durante la operación. El VAN no es más que una aplicación de esas reglas y por lo tanto los fondos que son liberados son capitalizados a interés compuesto a la tasa a la que se realiza la valuación. Tanto la inversión inicial como los fondos liberados durante la vida del proyecto capitalizados (o actualizados) a interés compuesto a la tasa de la evaluación constituirán el VAN y este depende crucialmente de esta circunstancia. A continuación se presentará un desarrollo que ilustrará lo expuesto. Consideremos el siguiente esquema en el que se ha calculado el valor final del flujo neto de fondos (VF) a una tasa r: COPIAR EL CUADRO DE PAGINA 93 DEL ARTICULO Así que el valor final resulta: VF= Copiar la fórmula. n Para obtener el VAN hay que dividir por (1i ) . Entonces: VAN= Copiar la fórmula (Pagina 93) Se comprueba que si la tasa de reinversión r es igual a la tasa de interés i, resulta la fórmula del VAN, si r < i el VAN sería menor y si r > i sucedería lo contrario. Para obtener el VAN, de acuerdo a la definición, debe ser r = i. Esto significa que la tasa de reiversión de los fondos liberados por el proyecto es igual a la tasa de interés i empleada en la valuación. Esta es una hipótesis fuerte pues resulta difícil suponer que la tasa futura de interés y por consiguiente, de reinversión de los fondos, será igual a la que uno adscribe a la operación. Pero si uno no está tan interesado en los valores absolutos que presenta el criterio VAN, sino en el ordenamiento, para comparar con otras inversiones alternativas, tal vez uno pueda pensar que esta limitación se morigera ya que todas las inversiones estarían afectadas de la misma manera y cabría esperar que se atemperen las posibles fallas que resulten de la vigencia del supuesto de reinversión. Sin embargo, se hace notar que ello implica que puedan existir diferentes tasas de interés en los diferentes períodos, cada una relacionada con cada hipótesis de reinversión, cuando en el mercado debe estar vigente un solo tipo de interés para que no puedan efectuarse arbitrajes sin riesgo. Este inconveniente puede evitarse empleando las tasas spot y forward para efectuar la valuación. -9-