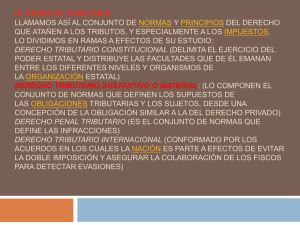

"Todos los derechos reservados. Cualquier forma de reproducción, distribución, comunicación pública o transformación de esta obra solo puede ser realizada con la autorización del Centro de Estudios Financieros, CEF, salvo excepción prevista por la ley. Diríjase a CEDRO (Centro Español de Derechos Reprográficos, www.cedro.org) si necesita fotocopiar o escanear algún fragmento de esta obra (www.conlicencia.com; 91 702 19 70 / 93 272 04 47)". derecho tributario ESQUEMA-RESUMEN DISPOSICIONES GENERALES DEL ORDENAMIENTO TRIBUTARIO UNIDAD 1 1 Esquema-Resumen P.º GRAL. MARTÍNEZ CAMPOS, 5 y PONZANO, 15. 28010 MADRID • GRAN DE GRÀCIA, 171. 08012 BARCELONA • ALBORAYA, 23. 46010 VALENCIA 1.º Disposiciones aplicables La normativa básica de las disposiciones generales del ordenamiento tributario, para su efectiva aplicación en las relaciones entre la Administración tributaria y los ciudadanos, ha de ser completada fundamentalmente con los diferentes desarrollos reglamentarios de la propia LGT y que son: • Real Decreto 2063/2004, de 15 de octubre, por el que se aprueba el Reglamento general del régimen sancionador tributario. • Real Decreto 520/2005, de 13 de mayo, por el que se aprueba el Reglamento general de desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria, en materia de revisión en vía administrativa. • Real Decreto 939/2005, de 29 de julio, por el que se aprueba el Reglamento General de Recaudación. • Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos. • Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación. Dicha normativa básica ha de completarse con las normas emanadas de las comunidades autónomas de régimen común en relación con los tributos autonómicos, así como la normativa de carácter regulado de los regímenes tributarios forales y con los tratados y convenios internacionales que, una vez publicados oficialmente en España, forman parte de nuestro ordenamiento interno. 2.º Objeto y ámbito de aplicación de la Ley General Tributaria De acuerdo con lo manifestado por el Tribunal Constitucional en la Sentencia 116/1997, de 18 de abril, el sistema tributario debe estar presidido por un conjunto de principios generales comunes capaz de garantizar la homogeneidad básica que permita configurar el régimen jurídico de la ordenación de los tributos como un verdadero sistema y asegure la unidad del mismo, que es exigencia de la igualdad de los españoles. La LGT recoge, por tanto, los principios y las normas jurídicas generales del sistema tributario español, siendo de aplicación a todas las Administraciones tributarias, con el alcance previsto en el artículo 149 de la Constitución. Dicho artículo contiene la regulación de las competencias exclusivas del Estado en las siguientes materias: Artículo 149 CE Competencias del Estado 1.1.ª Regulación de las condiciones básicas que garanticen la igualdad de todos los españoles en el ejercicio de los derechos y en el cumplimiento de los deberes constitucionales. 1.3.ª La regulación de la asistencia mutua en materia de relaciones internacionales (de carácter tributario). 1.8.ª Legislación civil, las reglas relativas a la aplicación y eficacia de las normas jurídicas, normas para resolver los conflictos de leyes y determinación de las fuentes del Derecho, con respecto, en este último caso, a las normas de Derecho foral o especial. 1.14.ª Hacienda general y deuda del Estado. 1.18.ª Las bases del régimen jurídico de las Administraciones públicas, que garantizarán a los administrados un tratamiento común ante las Administraciones públicas; el procedimiento administrativo común, sin perjuicio de las especialidades derivadas de la organización propia de las comunidades autónomas (…); el sistema de responsabilidad de todas las Administraciones públicas. "Todos los derechos reservados. Cualquier forma de reproducción, distribución, comunicación pública o transformación de esta obra solo puede ser realizada con la autorización del Centro de Estudios Financieros, CEF, salvo excepción prevista por la ley. Diríjase a CEDRO (Centro Español de Derechos Reprográficos, www.cedro.org) si necesita fotocopiar o escanear algún fragmento de esta obra (www.conlicencia.com; 91 702 19 70 / 93 272 04 47)". derecho tributario ESQUEMA-RESUMEN DISPOSICIONES GENERALES DEL ORDENAMIENTO TRIBUTARIO UNIDAD 1 2 No obstante, la LGT reconoce las especialidades de los territorios forales (Convenio para la Comunidad Foral de Navarra y el Concierto Económico, en los Territorios Históricos del País Vasco). La LGT define el concepto de tributo (ingresos públicos que consisten en prestaciones pecuniarias exigidas por una Administración pública como consecuencia de la realización del supuesto de hecho al que la ley vincula el deber de contribuir). Finalidad de los tributos: • Obtención de los ingresos necesarios para el sostenimiento de los gastos públicos. • Servir como instrumentos de la política económica general. • Atender a la realización de los principios y fines contenidos en la Constitución. 4.º Principios de la ordenación y aplicación del sistema tributario a) Principios de la ordenación del sistema tributario: • Capacidad económica de las personas obligadas a satisfacer los tributos. • Principios de justicia. • Principios de generalidad. • Principios de igualdad. • Principios de progresividad. • Principios de equitativa distribución de la carga tributaria. • Principios de no confiscatoriedad. b) Principios de la aplicación del sistema tributario: • Principios de proporcionalidad. • Principios de eficacia. • Principios de limitación de costes indirectos derivados del cumplimiento de obligaciones formales. • Principios de respeto de los derechos y garantías de los obligados tributarios. 5.º Potestad tributaria • Potestad originaria para establecer tributos: Estado, mediante ley. • Potestad tributaria de las comunidades autónomas (arts. 133.2 CE y 4 LGT): pueden establecer y exigir tributos, de acuerdo con la Constitución y las leyes (LOFCA y Estatutos de Autonomía). • Potestad tributaria de las entidades locales (arts. 133.2 CE y 4 LGT): pueden establecer y exigir tributos, de acuerdo con la Constitución y las leyes (RDLeg. 2/2004, de 5 de marzo). 6.º Impugnabilidad de los actos de aplicación de los tributos y de imposición de sanciones Al objeto de dar cumplimiento al principio constitucionalmente protegido de «tutela judicial efectiva» y de «prohibición de la indefensión» (art. 24 CE), tanto el ejercicio de la potestad reglamentaria como los diferentes actos dictados por las Administraciones públicas en aplicación de los tributos, así como los actos de imposición de sanciones, son impugnables en vía administrativa y jurisdiccional en los términos establecidos en las leyes. P.º GRAL. MARTÍNEZ CAMPOS, 5 y PONZANO, 15. 28010 MADRID • GRAN DE GRÀCIA, 171. 08012 BARCELONA • ALBORAYA, 23. 46010 VALENCIA 3.º Concepto y fines de los tributos