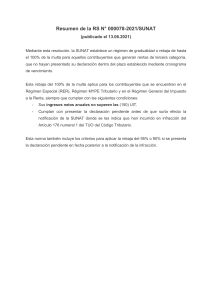

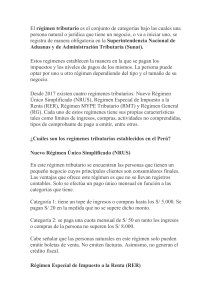

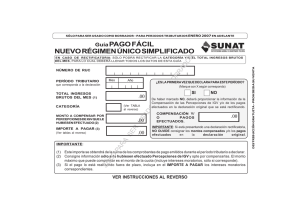

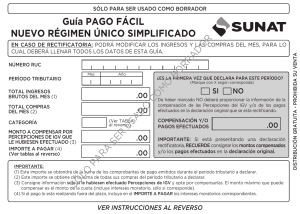

“Año del Fortalecimiento de la Soberanía Nacional” Universidad Nacional José Faustino Sánchez Carrión Facultad de Ciencias Empresariales, Gestión en turismo y hotelería. Tema: Régimen Tributario MYPES Integrantes: • Romero Ramirez, Anderson Arturo • Julca Gaspar, Edit Maribel • Lliuyag Garcilazo, Jose Rolando • Corzo Moreno, Aida Carolina • Ortiz Callupe, Kevin Jhon Asignatura: Agencia de viajes y transporte Docente: Romero Baldeon, Miguel Angel Huacho – Perú 2022 I. Régimen tributario MYPES Es un régimen creado particularmente para las micro y pequeñas empresas. El Régimen MYPE tributario o RMT, por sus iniciales, tiene como objetivo promover el crecimiento de las MYPES del Perú exigiendo condiciones más simples para el cumplimiento de sus obligaciones tributarias. Este régimen es admitido por la SUNAT junto con el Nuevo Régimen Único Simplificado (NRUS), el Régimen Especial de Renta (RER) y con el Régimen General (RG) siendo 4 los regímenes tributarios a los que se pueden admitir las personas naturales o jurídicas. Como lo señala la Sunat, el Régimen MYPE Tributario comprende a domiciliados peruanos que obtengan renta de tercera categoría, cuyos ingresos no superen los 1,700 UIT en un año. Es decir, cualquier persona natural o jurídica que habite en el país podrá acogerse a este régimen siempre que sus ingresos no sean mayores a los 7.48 millones de soles. A la fecha el valor de la UIT es de S/4,400 y te será de gran utilidad para hacer las proyecciones de tu negocio. II. ¿A quiénes está orientado el régimen MYPE tributario? Este régimen tributario está orientado para las Medianas y Pequeñas Empresas, las que puede ser: • Personas Naturales • Personas Jurídicas • Sucesiones indivisas • Sociedades conyugales Y pueden permanecer en este régimen siempre que no superen las 1700 UIT de Ingresos Netos1 en el año. En este régimen se pueden emitir cualquier tipo de comprobante de pago. III. ¿Quiénes no están comprendidos en el régimen MYPE tributario? No están comprendidos en el RMT los que incurran en cualquiera de los siguientes supuestos: • Haya superado las 1700 UIT en el año anterior. • Tengan vinculación directa o indirecta con otras empresas cuyos ingresos netos anuales en conjunto superan las 1700 UIT. • Sean sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas constituidas en el exterior IV. ¿En qué momento puedo ingresar al RMT? V. ¿Qué tipos de comprobantes puedo emitir? Es un régimen especialmente creado para las micro y pequeñas empresas con el objetivo de promover su crecimiento al brindarles condiciones más simples para cumplir con sus obligaciones tributarias. VI. ¿Qué libros debo llevar en el RMT? Sobre el llevado de Libros en el RMT la obligación para el llevado de cada uno se da de acuerdo a los ingresos obtenidos, así, tenemos lo siguiente: En cuanto a los libros contables en el RMT si los ingresos netos anuales fueran hasta 300 UIT llevará: • Registro de Ventas • Registro de Compras • Libro Diario de Formato Simplificado Ingresos brutos anuales mayores de 300 UIT y que no superen las 500 UIT • Registro de Ventas • Registro de Compras • Libro Diario • Libro Mayor Ingresos brutos anuales mayores a 500 UIT y que no superen las 1700 UIT VII. • Registro de Compras • Registro de Ventas Libro Diario • Libro Mayor • Libro de Inventarios y Balances ¿Cómo afiliarse al régimen MYPE tributario? Para acceder al RMT, primero hay que tener en cuenta 2 puntos importantes. ¿La empresa es nueva?, ¿proviene de algún otro régimen tributario? Además de resolver ambas preguntas, un factor determinante es que tu empresa no supere en ingresos las 1,700 UIT. Si es una empresa nueva, podrás ser parte del RMT con la declaración jurada mensual del mes en el que iniciaste actividades. Si perteneces a otro régimen tributario, podrás acogerte al RMT con la presentación de la declaración jurada que corresponda. VIII. ¿Qué pasa si supero el límite de ingresos de RMT? Si durante un determinado mes llegarás a superar el límite de ingresos netos, el Impuesto a la renta se determinará de acuerdo al régimen general. Sin incluir los meses en que formó parte de otro régimen. Si la Sunat detecta que hay una empresa que tiene vinculación directa, indirecta y en función al capital con otra compañía que en conjunto tengan ingresos netos superiores a los 1,700 UIT pasará a determinarse el IR en base al régimen general. IX. ¿Cuáles son las tasas del impuesto? Para el Régimen MYPE Tributario tendrá las siguientes tasas: • El Impuesto General a las Ventas (IGV) el cual tiene una tasa del 18%. • El Impuesto a la Renta dependerá del siguiente cuadro: Pagos a Cuenta Mensuales Ingresos Netos Tasa Hasta 300 UIT 1% Más de 300 UIT hasta 1700 UIT Coeficiente o 1.5% Renta neta Hasta 15 UIT Mas de 15 UIT X. Impuesto a la Renta Anual Tasa 10% 29.5% ¿Cómo elaborar su declaración y pago mensual? a) A través del Formulario Virtual N° 621 – “IGV – Renta Mensual” Paso 1 – Ingrese a su Clave SOL Ingrese al Portal de SUNAT www.sunat.gob.pe para ingresar en “Mis Declaraciones y Pagos” con su CLAVE SOL. Paso 2 – Ubique el Formulario “IGV – Renta Mensual” Llene los “Datos Generales” de la declaración. Paso 3 – Llene la declaración IGV – Renta Si todavía no va a pagar el IGV, puede cambiar la casilla 189 - Importe a pagar por “S/ 0” y se enviará la declaración sin pago. Paso 4 – El pago Si en las casillas 189 y 307 consigno importes a pagar entonces le aparecerán las siguientes formas de pago vía Internet. • Cargo en cuenta bancaria Este tipo de pago requiere que previamente solicite a su banco la afiliación para el pago electrónico. • Tarjeta de Crédito y Débito – VISA Al escoger esta opción de pago, se abrirá una ventana de VISA donde le pedirá ingresar los datos de su tarjeta de crédito o débito. • Cargo en la Cuenta de Detracciones: Si tiene cuenta de detracciones en el Banco de la Nación, este le servirá para hacer el pago de sus impuestos. • NPS – Número de Pago Sunat Si escoge esta opción el sistema enviará la Declaración Jurada pero adicionalmente le generará un NPS - “Número de Pago Sunat” con el que podrá hacer el pago en las oficinas de los Bancos. Paso 5 – Pagos posteriores a la declaración Si en las Casillas 189 y 307 consignó “S/ 0” el pago lo podrá hacer con posterioridad a la declaración enviada utilizando cualquiera de las siguientes formas. Opción Pago de Tributos - Internet: Ingrese a su Clave SOL. Aquí deberá identificar el tributo que desea pagar, recuerda los siguientes códigos: • IGV – Código 1011 • Régimen MYPE Tributario – Código 3121 Luego deberá dar click en “Agregar a BANDEJA” y “Presentar/Pagar/NPS” le aparecen las formas de pago descritas en el Paso 4, es decir: ✓ Cargo en cuenta ✓ Tarjeta de Crédito y Débito VISA ✓ Cargo en cuenta de detracciones. ✓ NPS – Número de Pago SUNAT. ✓ Opción Pago de Valores- Internet Si posterior a la declaración enviada, la SUNAT le notifica una “Orden de Pago” por la deuda que deja impaga, entonces lo puede realizar ingresando con su Clave SOL. • Pago Presencial – Ventanilla de Bancos autorizados Si el pago lo desea hacer en efectivo entonces podrá acercarse a cualquiera de los Bancos Autorizados llevando una Guía para Pagos Varios: b) A través del PDT 621 – “IGV – Renta Mensual”: Este formulario requiere ser descargado e instalado en su PC, para ello puede ingresar a www. sunat.gob.pe y ubicar la siguiente opción: “EMPRESAS / Declaración y Pago – Empresas / PDT Descarga – Empresas” • XI. PDT 621 y F.V se presenta solo a través de SUNAT Virtual Infracciones y Sanciones El Código Tributario establece las infracciones y sanciones que la SUNAT puede aplicar al contribuyente cuando no cumple con sus obligaciones tributarias. Las infracciones frecuentemente están relacionadas a la obligación de emitir comprobantes de pago, presentación de las declaraciones, entre otras. a. Infracciones y sanciones vinculadas a la emisión de comprobantes de pago: Descripción No emitir y/o no otorgar comprobantes de pago o documentos complementarios a éstos, distintos a la guía de remisión. Emitir y/u otorgar documentos que no reúnen los requisitos y características para ser considerados como comprobantes de pago o como documentos complementarios a éstos, distintos a la guía de remisión Emitir y/u otorgar comprobantes de pago o documentos complementarios a éstos, distintos a la guía de remisión, que no correspondan al régimen del deudor tributario o al tipo de operación realizada. Remitir bienes sin portar el comprobante de pago, la guía de remisión y/u otro documento. Remitir bienes portando documentos que no reúnan los requisitos y características para ser considerados como comprobantes de pago, guías de remisión y/u otro documento que carezca de validez. Utilizar máquinas registradoras u otros sistemas de emisión no declarados o sin la autorización de SUNAT para emitir comprobantes o documentos complementarios a éstos. Régimen MYPE Tributario Cierre de local desde la primera vez Multa o cierre de local Multa o cierre de local Comiso de bienes Comiso de bienes o multa Comiso de bienes o multa b. Infracciones vinculadas a Libros contables Descripción Omitir llevar libros de contabilidad u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolución de Superintendencia. Llevar los libros de contabilidad, u otros libros y/o registros exigidos por las leyes, reglamentos o por Resolución de Superintendencia, sin observar las formas y condiciones previstas. Llevar los libros con atraso mayor al permitido por las normas vigentes, los libros de contabilidad u otros libros o régimen MYPE Tributario Multa Multa Multa registros exigidos por las Leyes reglamentos o por Resolución de Superintendencia. c. Infracciones vinculadas a Declaraciones Juradas Descripción No presentar las declaraciones que contengan la determinación de la deuda tributaria dentro de los plazos establecidos. régimen MYPE Tributario Multa 1 UIT d. Infracciones vinculadas con el cumplimiento de las obligaciones tributarias Descripción No pagar dentro de los plazos establecidos los tributos retenidos o percibidos régimen MYPE Tributario Multa 50% del tributo no pagado Todas las multas están sujetas a un régimen de gradualidad (rebaja), mediante la cual se puede obtener rebajas sustanciales, especialmente si cumple con subsanar de manera voluntaria. Asimismo, se puede aplicar normas de discrecionalidad según el caso. XII. Casos prácticos de régimen MYPE tributario A continuación, te presentamos unos ejemplos que pueden ser de utilidad para saber si puedes formar parte de este régimen. • Si eres contribuyente o tus ingresos netos anuales superan los 7,480,000 soles estarás excluido del RMT. • Empresas del exterior sean sucursales, agencias o cualquier otro tipo de establecimiento no podrá ser parte del régimen MYPE tributario. • Las Instituciones Educativas Particulares tributan bajo según el Régimen General por lo que no podrás afiliarte al RMT. Ya lo sabes, Para ello, deberás gestionar el cambio según el Cronograma de Vencimiento mensuales del 2021, de acuerdo con el último dígito de tu RUC. Afíliate al régimen MYPE tributario de manera online. Presenta tu declaración mensual a través de SUNAT dentro de la fecha de vencimiento del cronograma de obligaciones mensuales. No tendrás que hacer más gestiones, el sistema modificará tu régimen y podrás verificarlo en tu ficha RUC. Convertirse en una gran empresa es un paso que todo emprendedor o empresario anhela dar y para ello está Prestamype. Fintech de préstamos que te ayudará a impulsar tu negocio a través de financiamiento. Préstamos con garantía hipotecaria desde 20,000 soles para llevar a otro nivel tu empresa. Que nadie te diga que es imposible. Pre-califica en menos de 3 minutos a través de nuestro simulador y obtén el financiamiento que tu empresa necesita. XIII. Como cumplo con mis obligaciones de la RMT Determinación Impuesto a la Renta e Impuesto General a las Ventas: • Pagos a cuenta del Impuesto a la Renta • Determinación del Impuesto General a las Ventas: La tasa es similar a la que corresponde a los contribuyentes acogidos al RER y al Régimen General: 18%. • Determinación del Impuesto a la Renta Anual en el RMT: Cabe señalar la tasa es progresiva acumulativa. XIV. Mitos y verdades del nuevo Régimen MYPE Tributario (RMT) En las últimas semanas se ha discutido bastante sobre los efectos del RMT, nuevo régimen que reemplazaría al Régimen Especial del Impuesto a la Renta (RER) y a las categorías más altas del Nuevo Régimen Único Simplificado (Nuevo RUS), el cual considera una tasa impositiva efectiva que aumenta según el nivel de renta anual de las MYPE. Al respecto, hay varias afirmaciones que merecen atención: • El RMT reduce la informalidad. Muy difícil. La evidencia internacional muestra que la informalidad es un fenómeno complejo y multidimensional, por lo que debe ser abordada con una propuesta integral, que incluya no solo reducir los costos de la formalización sino también aumentar los beneficios de la formalización. El RMT por sí solo no va a reducir la informalidad, y los efectos de una reforma comprehensiva tampoco serían instantáneos. • El RMT promueve el crecimiento de las empresas. Potencial efecto positivo. En el régimen anterior, si una MYPE crecía tenía que pagar tasas impositivas efectivas mucho más altas, lo cual desincentivaba el crecimiento. El RMT reduce esos saltos en la tasa efectiva, por lo que es más progresivo. Como el proceso de desarrollo empresarial toma varios años, es aún prematuro evaluar si efectivamente el RMT aumenta el tamaño y la productividad de las empresas. • El RMT fomenta a las empresas a atomizarse. Cierto, pero con consideraciones. Se critica que el RMT genera incentivos a las empresas a partirse (p.ej. sacar otro RUC para pagar menos impuestos). Sin embargo, es importante mencionar que este incentivo existía también en el régimen anterior. Es más bien un problema que aún no se ha corregido. • Se generó un éxodo masivo al RMT. No se ve en las cifras. Cuando se creó el RMT se dispuso que la SUNAT incorpore de oficio al RMT a los contribuyentes del Régimen General que cumplían en 2016 con los requisitos para estar en el RMT. Por ello, entre diciembre y los primeros meses de este año se ve una migración de casi 400 mil contribuyentes, inicialmente inscritos en el Régimen General, que pasan al RMT. Sin embargo, si se considera solo a los contribuyentes que efectivamente pagan impuestos, esta migración se reduce a alrededor de 80 mil. • El RMT tiene un costo fiscal importante. El estimado inicial de la reducción en la recaudación por menores tasas impositivas fue de S/ 1500 millones. Cifra no despreciable teniendo en cuenta la situación actual de las finanzas públicas. En los primeros 5 meses del año la recaudación del impuesto a la renta de las MYPE ha caído 29% en términos reales. A la fecha no es todavía posible hacer una evaluación completa del costo fiscal del RMT, pues faltaría tomar en cuenta los efectos del Fenómeno del Niño Costero y la regularización del próximo año.