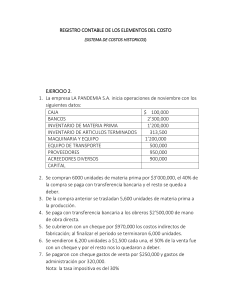

TECNICO EN CONTABILIZACION DE OPERACIONES COMERCIALES Y FINANCIERAS GUIA NO.10 EFECTIVO Y EQUIVALENTES DE EFECTIVO. FICHA NO. 2480218 ALUNA POSADA OCHOA GAES NUMERO 1 3. FORMULACIÓN DE LAS ACTIVIDADES DE APRENDIZAJE 3.1 Actividades de Reflexión inicial Vea y analice el siguiente video(fábula) “La gallina de huevos de oro” de Esopo en versión de Félix María Samaniego, en el siguiente enlace. 3.1.1. Después de haber visto y analizado el video, realice un escrito de media hoja, donde se evidencie su reflexión sobre la historia dando respuesta a los siguientes cuestionamientos: • ¿Qué representan para el granjero los huevos de oro? R: Podríamos decir que la gallina era el patrimonio de los granjeros y los huevos de oro eran los rendimientos que producía. Al terminar con el patrimonio, acabaron con sus frutos. El patrimonio es importante en las finanzas • Escriba 2 cualidades y 2 defectos del granjero. R: Cualidades - Sinceridad y honestidad. Defectos – Egoísmo y avaricia. • Escriba que acción diferente hubiera podido hacer el granjero con la gallina y el resultado que hubiera obtenido de ello. R: Dicen que las personas cuando creen tener demasiado, llegan un punto que todo se va abajo, porque entre más tienen más quieren y es eso los que lo lleva a la derrota. ejemplo es del hombre que hubo una vez, cuya gallina todos los días le ponía un hermoso huevo de oro. Aquel hombre, feliz por ser el dueño de tan increíble animal, imaginó que se haría rico con el tesoro que aquella gallina debía albergar en sus entrañas. Ni corto ni perezoso decidió sacrificar al pobre animal para poder comprobar cuánto brillaba el tesoro de la gallina. Sin embargo, al abrirla pudo comprobar con sus propios ojos, como aquella gallina era igual por dentro que aquellas que no ponían ni un solo huevo extraordinario. Y de esta forma fue como el hombre de la gallina de los huevos de oro, se privó de su gran fortuna. Qué gran mensaje y lección para las personas egoístas. De la noche a la mañana, el rico se vuelve pobre por conformarse con lo que tenía. 3.1.2. Indague con sus padres, familiares y/o amigos cercanos, acerca de la relación que tienen con los bancos y responda las siguientes preguntas de acuerdo con la información obtenida: • ¿Tiene cuentas bancarias? R:SI • ¿Cuántas cuentas tienen para depositar o manejar el dinero que reciben? R:1 • ¿Todos los ingresos que reciben los gastan o tienen algún mecanismo para generar un ahorro? R: Los gastos. 3.2 Actividades de contextualización e identificación de conocimientos necesarios para el aprendizaje 3.2.1 Apreciado aprendiz consulta en internet o cualquier otro medio como se “Arma una billetera y alcancía con materiales reciclados” para la elaboración de una billetera en material Tetrapak y una alcancía en material plástico, busque los materiales necesarios, ponga manos a la obra y con imaginación haga el paso a paso hasta obtener los objetos allí plasmados. Una vez elaboradas las manualidades; de forma personal e individual dibuje y escriba en el siguiente cuadro ¿qué característica en la custodia del dinero tiene la billetera y la alcancía? y ¿cuál es la utilización que se le da a los recursos allí depositados o los bienes y servicios en los cuales se gastan o se invierten estos recursos? Dibujo Caracteristicas/Tipo de gastos o inversion En la alcancía tenemos dinero que destinamos de lo que recibimos para ahorrar, para posteriormente invertirlo en algún negocio, o lo utilizaríamos para comprar algo que necesitemos como un juego de sala y comprarlo de contado y no a crédito y así ahorrarnos intereses. En la billetera tenemos el dinero que necesitamos para cubrir ciertos gastos comunes, como lo es los servicios o la comida que a diario o mensualmente estamos comprando, de alguna manera es dinero que tenemos a la mano y puede ser gastado de manera más fácil. 3.2.2. Estimado aprendiz realice de forma individual una entrevista, está la puede ser a un trabajador dependiente o independiente familiar o amigo. Debe hacer las siguientes preguntas y escribir las respuestas en una hoja la cual debe ser almacenada en su portafolio individual. • ¿A qué actividad se dedica? R: Auxiliar de facturación. • ¿Qué tipo de retribución recibe por realizar esa actividad? R: Económica. • ¿Los recursos que recibe los administra directamente o a través de una entidad financiera? R: Entidad financiera. • ¿Cuál es el medio por el cual cancela los bienes o servicios que adquiere? R: Electrónico. • ¿Si ahorra como lo hace, qué herramienta utiliza para esto? R: No • Como distribuye los recursos que recibe entre los siguientes conceptos: Concepto % Concepto % Alimentación 10 Transportes 10 Vivienda 50 Salud 5 Educación 10 Recreación 5 Ahorro 5 ¿Otros cuáles? 5 3.3 Actividades de apropiación del conocimiento (Conceptualización y Teorización) 3.3.1. Realice una indagación de forma individual y autónoma, por medio de internet en portales como actualícese, gerencie.com y otros recursos electrónicos que estén a su alcance, sobre “efectivo y equivalentes de efectivo”, a continuación, dibuje y defina en el siguiente cuadro los términos que allí se proponen, recuerde almacenar esta actividad en su portafolio individual. “Todas las personas naturales y las empresas tienen diversas formas de conseguir los recursos necesarios para su funcionamiento y sostenimiento para desarrollar su actividad comercial. Estos recursos que recibe la empresa deben ser clasificados según su disponibilidad o su uso” TERMINO EQUIVALENTE DE EFECTIVO DIBUJO CONCEPTO Y CARACTERÍSTICAS Comprende de las inversiones a corto plazo y de gran liquidez, fácilmente convertibles en importes de efectivo, los cuales se encuentran sujetos a un riesgo poco significativo de cambios en su valor. - Que se puedan convertir a dinero en menos de 90 días. -Que no tenga restricciones o penalizaciones para convertirla en efectivo. -El riesgo de pérdida de valor de estas inversiones debe ser mínimo. -Se mantienen para cumplir obligaciones a corto plazo. CONCILIACION BANCARIA La conciliación bancaria consiste en cuadrar los ingresos y gastos que tiene una empresa y ver que estos coinciden con los movimientos y las cuantías de las cuentas asociadas a la empresa o a un negocio en particular. - Se practican periódicamente (mensualmente). - Debe ser preparada por personal ajeno al acceso de la registración contable. - Se identifican cheques pendientes de cobro. - Se identifican notas de cargo bancarias para su regularización contable. - Se identifican notas de abono bancarias para su regularización contable. - Se identifican cargos efectuados por el cuenta-correntista que no incluye el extracto. 3.3.2. De forma individual realice una lectura comprensiva del material de apoyo “Contabilidad General. Enfoque práctico con aplicaciones informáticas” en las páginas 91-93. Luego en grupo de máximo 3 aprendices diferentes al grupo de GAES, elaboren una historieta donde se evidencie: - Usos de la caja general y caja menor. Apertura de la caja menor. Políticas para la administración y control de la caja general y caja menor. Responsables de estos fondos. Reembolso de caja menor y soportes de los gastos. Arqueo de caja menor y procedimiento. 3.3.3. Con base al material de apoyo “Contabilidad General. Enfoque práctico con aplicaciones informáticas” defina los siguientes aspectos: • ¿Cómo surgieron los bancos? R: Los bancos se inventaron antes que el dinero. Sí, así lo documenta la historia, que remonta sus orígenes a la antigua Mesopotamia, donde desde el año 2000 antes de Cristo los comerciantes prestaban granos a los agricultores y mercaderes de Fenicia, Asiria y Babilonia. Las operaciones se anotaban en tabillas de barro en templos y palacios, lugares seguros para guardar mercancías. Los depósitos custodiados por esos proto bancos se mantenían inactivos, sin generar ganancias; las cosechas se centralizaban en almacenes estatales, una especie de sistema bancario donde los lotes de grano se retiraban a cambio de órdenes escritas del depositante, que se luego se usaban para pagar deudas o impuestos. Las semillas y especias o el ganado servían como moneda de trueque, pero luego se impusieron el oro, la plata y el cobre como medios de pago. Ya luego en Grecia y en el Imperio Romano se constituyeron los bancos públicos, que eran administrados por funcionarios que además de otorgar préstamos, aceptaban depósitos, órdenes de pago, cambiaban dinero y se lucraban por ello. • ¿Cuál es la función de los bancos actualmente? R: Canalización del ahorro, Seguridad en el depósito de capital, emisión de préstamos y crédito, emisión de productos financieros, Control de la masa monetaria en circulación, cumplimiento de los ratios mínimos de reservas para garantizar la liquidez de la masa de capital de sus clientes, equilibrar el cociente entre expansión del crédito y volumen de depósitos, ofrece servicios de asesoramiento financiero y patrimonial y permite aplazar pagos y uso de tarjetas de crédito y de débito. • Definición de la cuenta Bancos R: Bancos es la cuenta en la que se registran las entradas y salidas de dinero en resguardo de instituciones bancarias. Es una cuenta de activo, concretamente, activo circulante. Su saldo es deudor y representa las existencias de efectivo en cuentas de cheques. • R: Dinámica de la cuenta bancos y de dos ejemplos de cada una Débitos 1. Por los depósitos realizados mediante consignaciones. - - Cuando alguien abre una cuenta bancaria y realiza una consignación en efectivo, entrega el título legal del efectivo y así se convierte en un activo del banco. A su vez, la cuenta es un pasivo para el banco. Cuenta corriente. Es simplemente una cuenta de cheques. Los consumidores consignan dinero, que pueden retirar según lo deseen a demanda. 2. Por las notas crédito expedidas por los bancos de acuerdo con conceptos. - Abonos originados en razón a los préstamos obtenidos. Abonos originados en operaciones de remesas al cobro confirmadas o remesas negociadas. Por consignaciones nacionales de clientes. Abonos originados por el reintegro de exportaciones. Por cualquier otra operación que aumente la disponibilidad del ente económico en el respectivo banco; 3. Por el valor de los traslados de cuentas corrientes. - Tarjeta de Crédito: en ella tendrás un resumen mensual al cual tendrás qué ir abonando cuando transcurra cada período. Tarjeta de Débito: Esta es una manera de cuenta corriente que permite que el dinero se retire de forma inmediata de los fondos de la tarjeta del usuario. 4. Por el valor de los cheques anulados con posterioridad a su contabilización. - El propósito más importante en casi todos los casos es proporcionar información bancaria crítica a un individuo o una organización para que puedan establecer un vínculo directo con esa cuenta. Cada cheque (cheque oficial, de todos modos) incluye un par de piezas clave de los datos que pueden ser utilizados por las personas y organizaciones para enviar o solicitar dinero directamente de su cuenta. 5. Por el mayor valor resultante al convertir las divisas a la tasa de cambio representativa del mercado. - La finalidad de la tasa de cambio, es conocer la cantidad de unidades en moneda nacional que se deben pagar para obtener una moneda extranjera. La tasa de cambio, hace referencia aquella relación que existe entre el valor de dos divisas o referencia en unidades de moneda nacional para poder adquirir moneda extrajera. Créditos 1. Por el valor de los cheques girados. - María Pérez Palacios y José Medina Vela. El cheque será pagado solo con la concurrencia e identificación de ambos. Para girar un cheque el girador (ósea quien emite el cheque) debe contar con fondos disponibles en su cuenta corriente, salvo que tenga autorización del propio banco para sobregirarse. 2. Por el valor de las notas débito expedidas por los bancos de acuerdo con conceptos. - Cargos originados por el no pago de cheques. Cargo por concepto de gastos a favor de la entidad crediticia tales como: intereses, comisiones, portes, papelería, télex y chequeras. Cargos por concepto de abonos o cancelación de préstamos. Cargos por concepto de reembolso, de cartas de crédito por importaciones o compras nacionales adquiridas mediante esta modalidad. Por cualquier otra operación que disminuya la disponibilidad de la sociedad en el respectivo banco; 3. Por el valor de los traslados de cuentas corrientes. - Por el valor de los dineros entregados. Por el valor de las facturas por ventas de bienes o servicios. 4. Por el menor valor resultante al convertir las divisas a la tasa de cambio representativa del mercado. - Por el valor de las consignaciones diarias en cuentas corrientes bancarias o de ahorro. Por el valor de la negociación de divisas. • Definición del libro auxiliar bancos R: Si bien el libro principal de un banco es aquel en donde se guardan todas las transacciones que se realizan en temas financieros dentro de la institución, el libro auxiliar bancario es aquel en donde esta información se encuentra respaldada y además ordenada según la fecha y hora en que las transacciones fueron realizadas. En el libro auxiliar se suelen guardar datos como ingresos, egresos, saldos actualizados de las cuentas y fecha y hora de las transferencias que se realizaron y ocasionaron un cambio en estos registros. • Defina que es un extracto bancario R: Un extracto bancario se puede definir como aquel documento que el banco envía, bien de forma telemática o por correo postal, en el que se refleja un resumen sobre los movimientos de una cuenta bancaria a lo largo de un mes, así como el saldo disponible de esa cuenta. En otras palabras, hablamos de un documento en el que se puede ver el movimiento de ingresos y gastos que ha habido en una cuenta bancaria en un periodo concreto de tiempo. • Defina que es conciliación bancaria y cuál es el procedimiento para realizarla R: La conciliación bancaria es la acción de justificar cada uno de los movimientos bancarios con nuestras operaciones. Se trata de puntear los diferentes movimientos que hay en el banco con nuestras facturas, para determinar que cada una de las transacciones forma parte de una factura. El dueño de la empresa debe ir registrando en sus libros todos los movimientos contables que se producen en su cuenta bancaria. Para ello utiliza un libro auxiliar de bancos. Su banco debe ir haciendo exactamente lo mismo: llevar un control de todo el tráfico de dicha cuenta. Al mes, a los quince días o cada semana, dependiendo del banco y de cada cliente, la entidad enviará al dueño de la empresa un “estado de cuenta” con todos los movimientos anotados. La empresa procederá a confrontar su información con la proporcionada por el banco, con el fin de determinar si los movimientos y los saldos coinciden entre sí y, en caso de que no sea así, determinar cuál es la razón. 3.3.4. Otra forma de gestionar el efectivo de una empresa es a través de la apertura de productos financieros conocidos como inversiones, realice lectura comprensiva del pdf “Contabilidad General. Enfoque práctico con aplicaciones informáticas” en las páginas 95-97. Tenga en cuenta que uno de los criterios para que sea definido como inversiones temporales de efectivo y equivalentes de efectivo es su periodicidad que no debe ser mayor a 3 meses. Realiza de forma individual una consulta e indague sobre los tipos de inversiones y los beneficios que ofrecen actualmente el mercado financiero. TIPOS DE INVERSIONES. Dentro del mundo de la economía, se habla de inversiones para hacer alusión a aquellas situaciones en las que las personas optan destinar su dinero a la compra de productos o bien en proyectos que consideren que, a largo plazo, serán más lucrativos que destinarlos al consumo final o que simplemente guardar el dinero en una cuenta bancaria. Actualmente existen múltiples opciones de inversiones en el mercado. Algunas de ellas son más redituables que otras. Así como también hay opciones a largo plazo y otras a corto o unas que precisan más conocimientos que otras. Algunas de ellas son las siguientes: 1. Acciones: cuando se habla de adquirir acciones, dentro de economía, se hace alusión a la compra de porciones de empresas, que pueden ser de distinto tamaño y pertenecer a las industrias más variadas. 2. Bonos: otra inversión muy común actualmente es la vinculada con los bonos. Se habla de ellos cuando un determinado gobierno o corporaciones precisan financiamiento. Lo que hacen es pedir dinero prestado con la condición de devolverlo con una determinada tasa de interés pautada. 3. Bienes raíces: en economías inestables, una de las inversiones más seguras suele ser las de bienes raíces, es decir, la adquisición de un inmueble, como puede ser una casa, un local o un departamento, para luego venderla. Se debe tener en cuenta que, en la mayoría de los casos, con el paso del tiempo, el valor de los inmuebles suele incrementarse, no como ocurre con un auto, que se deprecia, o incluso con una moneda, cuando hay devaluación. 4. Negocios: esta clase de inversión implica destinar fondos a una compañía ya existente o para darle inicio a una. Lo que se espera es que con el trabajo de la misma se obtengan ganancias que permitan no solo recuperar la suma inicial, sino que la supere de forma significativa y así obtener un verdadero rédito. Beneficios. N :Las inversiones son perfectas para emitir que el dinero circule y que la economia, desde el punto de vista generañ y/o particular, se reacomode para lograr el crecimiento y estabilidad que buscamos todos. Los beneficios de las inversiones totalmente nuevas incluyen un mayor control de los inversores sobre la inversión en un negocio local existente, así como la capacidad de formar asociaciones de marketing y evitar costos intermedios. La inversión Green Field es una alternativa a la inversión de cartera extranjera, en la que una persona o empresa compra solo las acciones o bonos de una empresa existente. También es una alternativa a las inversiones desmanteladas, en las que un inversor compra un negocio existente o una unidad de producción.