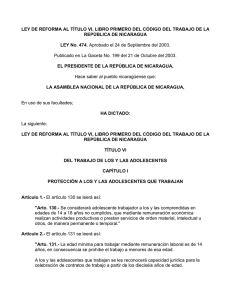

El Artículo 3 se leerá así

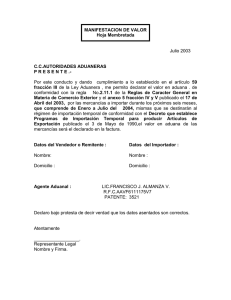

Anuncio