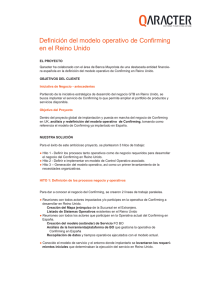

Modelización Financiera del Confirming: Proyecto de Máster

Anuncio