tema4: El mercado financiero y de crédito (I): los contratos financieros

Anuncio

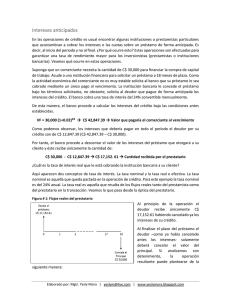

El mercado financiero y de crédito (I): los contratos financieros [4.1] ¿Cómo estudiar este tema? [4.2] El contrato de préstamo [4.3] El contrato de apertura de crédito [4.4] El contrato de descuento TEMA 4 [4.5] El contrato de factoring Esquema 2 Ideas clave 4.1. ¿Cómo estudiar este tema? Este tema tiene por objeto los contratos del mercado financiero, que es aquel mercado en el que las empresas obtienen financiación para costear su actividad. Esta financiación puede obtenerse bien pidiendo dinero prestado a las entidades de crédito (contratos bancarios), bien emitiendo valores por cuya suscripción los inversores aportan los fondos a la empresa emisora (contratos del mercado de valores). En el mercado de crédito se paga un interés al prestamista; en el mercado de valores, al suscriptor de valores se le paga un interés o se le confieren los derechos de socio, según sea el tipo de valor emitido. Se denomina mercado financiero a aquel en el que empresas y consumidores obtienen financiación, comerciándose en él no bienes físicos (propios de los «mercados de bienes reales») sino dinero (que es un «bien fiduciario» o «financiero»). Se trata del mercado en el que se relacionan y ponen de acuerdo las empresas y consumidores que precisan de financiación (normalmente denominados sujetos deficitarios), y los sujetos que pueden ahorrar y destinan su ahorro a la inversión (ahorrador/inversor o sujeto excedentario). Esa relación puede producirse de dos maneras, lo cual da lugar a dos tipos de mercados distintos. En el mercado de crédito los ahorradores/inversores entregan su dinero a los intermediarios financieros (entidades de crédito) normalmente mediante contratos de «depósito», y el intermediario a su vez financia a los sujetos deficitarios (empresarios o consumidores) mediante créditos, préstamos, tarjetas bancarias, descuento, etc. El intermediario celebra dos contratos independientes: con el ahorrador/inversor, de depósito; y con los sujetos deficitarios, de crédito o préstamo. Ahorrador y sujeto financiado no se ponen en contacto, y quien responde frente a cada uno de ellos de las obligaciones del contrato celebrado es la entidad de crédito. 3 4.2. El contrato de préstamo Concepto y características Recordemos que el préstamo (simple) o mutuo es aquel contrato por el que una de las partes (prestamista o mutuante) entrega a la otra (prestatario o mutuatario) dinero u otra cosa fungible, con condición de devolver otro tanto de la misma especie y calidad (cfr. art. 1.740 C.C.). Por cosa fungible debe entenderse cosa consumible en el sentido indicado en el artículo 337 del Código Civil. El prestatario o mutuatario adquiere la propiedad de la cosa prestada (art. 1.753 C.C.), estando facultado como propietario para ejercitar las acciones reales oportunas, y con ello, además, asume los riesgos de pérdida de la cosa desde su entrega. De ahí que se suela caracterizar este préstamo como un contrato de naturaleza real, en cuanto que nace con la entrega de la cosa prestada al prestatario; aunque las partes pueden acordar que sea consensual, en el sentido de que se perfeccione por la simple prestación del consentimiento de ambas partes. Su regulación viene prevista por partida doble: tanto en el Código Civil como en el Código de Comercio, para abordar cada uno los aspectos del préstamo en cada una de esas ramas del Derecho. Particularmente, debe advertirse que, de acuerdo con lo señalado en el artículo 311 del Código de Comercio, se reputará préstamo mercantil cuando concurran las siguientes circunstancias: Si alguno de los contratantes fuere comerciante. Si las cosas prestadas se destinaren a actos de comercio. Los préstamos en que no concurran estas circunstancias se reputarán civiles. Los préstamos bancarios, como tales, son préstamos mercantiles, es decir, gratuitos, salvo que se pacte lo contrario. 4 Devolución del préstamo Esta es la principal obligación que se deriva de este contrato y el obligado es el prestatario, tras la recepción del objeto dado en préstamo. Dada la naturaleza de los bienes dados en préstamo (en el caso principal que estamos analizando aquí, dinero), el prestatario deberá devolver otro tanto de la cantidad prestada (cfr. arts. 1.754 y 1.170 C.C.). En caso de que lo prestado sea dinero, se entiende que deberá devolverse la misma cantidad de dinero, aunque se haya devaluado por el tiempo. La devolución se hará en el término o plazo indicado en el contrato. Si nada se pactó, serán los tribunales los competentes para señalar el plazo (cfr. art. 1.128 C.C.). A este respecto, cabría atender a lo previsto en los artículos 1.125 y siguientes del Código Civil sobre las obligaciones a plazo. Así, si el préstamo es gratuito deberá entenderse que el plazo se otorgó en beneficio del deudor, y por ello no habría inconveniente en que devolviese el préstamo anticipadamente al plazo o término de vencimiento. Pero si el préstamo fuera oneroso (con pago de intereses) entonces el plazo se consideraría otorgado en beneficio de ambas partes y, a este respecto, el acreedor no tiene por qué ser obligado a aceptar un pago antes del vencimiento, pues ello supondría disminución de los intereses que se pensaba obtener con el préstamo. Cuestión de intenso debate doctrinal y jurisprudencial son las cláusulas muy frecuentes en los préstamos bancarios en las que se determina que el impago de uno o ciertos plazos o cuotas del préstamo determina la resolución total del préstamo con vencimiento anticipado de su totalidad y la obligación de devolverlo totalmente en un solo momento, sin que ya se pueda beneficiar el deudor del pago aplazado. Hay que recordar la reciente jurisprudencia en materia de desahucios por esta causa. El préstamo oneroso o con intereses De acuerdo con el artículo 1.740 del Código Civil, el préstamo puede ser gratuito o con pacto de pagar interés (préstamo oneroso). 5 El pacto de pago de intereses, por tanto, no es un elemento esencial a este contrato, sino meramente accidental, aunque ciertamente es muy frecuente en la práctica (especialmente en los préstamos bancarios) como mecanismo para evitar las consecuencias negativas de la inflación o para obtener cierta rentabilidad al capital que el prestamista tenga disponible. Se trata en este caso de los llamados intereses remuneratorios, como remuneración o contraprestación que recibe el prestamista a cambio de que el prestatario pueda disponer del dinero. Frente a estos intereses, nos encontramos también con los intereses de demora o moratorios que se devengan automáticamente cuando el prestatario se retrasa, incurre en mora, en la devolución del préstamo en el plazo o plazos pactados, como una sanción al prestatario y una reparación o indemnización al prestamista por los perjuicios que esa demora le cause. No precisan pacto, se producen por el hecho de la demora y el tipo de interés será el pactado por las partes y, en su defecto, el interés legal (cfr. art. 1.108 C.C.). Ese pacto de inclusión de intereses deberá ser expreso en el caso del préstamo civil, bajo cualquier forma (cfr. art. 1.755 C.C.), mientras que para el préstamo mercantil se exige un pacto por escrito (cfr. art. 314 C.Com.). Si no hay pacto expreso, no se devengarán intereses salvo los de demora en el pago o devolución del préstamo (cfr. art. 1.108 C.C.). La fijación del tipo de interés y de su modalidad (fijo o variable por referencia a un índice como puede ser el euríbor) es en principio libre por las partes. A este respecto cabe citar la Ley de 23 de julio de 1908, sobre nulidad de los contratos de préstamos usurarios que en su artículo 1 dispone lo siguiente: Será nulo todo contrato de préstamo en que se estipule un interés notablemente superior al normal del dinero y manifiestamente desproporcionado con las circunstancias del caso o en condiciones tales que resulte aquel leonino, habiendo motivos para estimar que ha sido aceptado por el prestatario a causa de su situación angustiosa, de su inexperiencia o de lo limitado de sus facultades mentales. 6 Será igualmente nulo el contrato en que se suponga recibida mayor cantidad que la verdaderamente entregada, cualesquiera que sean su entidad y circunstancias. Será también nula la renuncia del fuero propio, dentro de la población, hecha por el deudor en esta clase de contratos. Por tanto, la calificación de un préstamo como usurario en cuanto a los intereses pactados será objeto de apreciación judicial atendiendo a las circunstancias de cada caso. Junto con esta Ley de 1908 en materia de préstamos con intereses abusivos deberá atenderse en su caso también a la normativa de protección de consumidores, especialmente el Real Decreto Legislativo 1/2007, de 16 de noviembre, por el que se aprueba el texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios y otras leyes complementarias, y la Ley 16/2011, de 24 de junio, de contratos de crédito al consumo (en adelante, LCCC). En cualquier caso, cabe tener en cuenta que, en el marco del préstamo mercantil se viene a admitir que los intereses ordinarios o remuneratorios sean más altos que en el caso de los préstamos civiles. A este respecto, el artículo 315 del Código de Comercio señala que «podrá pactarse el interés del préstamo sin tasa ni limitación de ninguna especie», reputándose interés «toda prestación pactada a favor del acreedor». En materia de intereses, cabe referirnos por último al llamado anatocismo, esto es, a la posibilidad de que los intereses vencidos y no abonados devenguen a su vez nuevos intereses. Este anatocismo viene a permitirse en el ámbito civil al preverse en el artículo 1.109 del Código Civil que «los intereses vencidos devengan el interés legal desde que son judicialmente reclamados, aunque la obligación haya guardado silencio sobre este punto». Sin embargo, para el préstamo mercantil, el artículo 317 del Código de Comercio señala que «los intereses vencidos y no pagados no devengan intereses» aunque, a continuación, admite el pacto de las partes de capitalización de intereses al señalar que «los contratantes podrán, sin embargo, capitalizar los intereses líquidos y no satisfechos, que, como aumento de capital, devengarán nuevos réditos», un pacto muy frecuente en la práctica. 7 En caso de que el prestamista recibiera el capital y no hiciera en ese momento ninguna reserva de su derecho a percibir y reclamar los intereses determinará la extinción de la obligación del prestatario a abonarlos (cfr. art. 1.110 C.C. y art. 318 C.Com.). Por su parte, el prestatario que pague intereses sin que se hubieran pactado, no podrá reclamar su devolución como si fuera pago de lo indebido ni imputarlos al capital (cfr. art. 1.756 C.C.). Préstamos sindicados El préstamo sindicado es aquel que se concede a una persona jurídica (o grupo empresarial) por varias entidades financieras en un porcentaje cada una de ellas (porcentaje fijado en el contrato), repartiéndose así la financiación y el riesgo de la operación. Estos préstamos se caracterizan por: Son varias las entidades prestamistas, si bien entre ellas existe la que se denomina el «Banco Agente», que es la encargada de centralizar la operación y lleva a cabo la gestión operativa del préstamo y su control. El prestatario siempre es una persona jurídica (o un grupo empresarial), no particulares. Suele tratarse de grandes empresas. El importe del préstamo suele ser muy elevado, siendo además con grandes inversiones que requieran un alto desembolso inicial de capital. Reestructuraciones de deuda. Suelen formalizarse en documentos extensos con una minuciosa previsión de diversos aspectos y situaciones que puedan concurrir a lo largo de la vida del préstamo y con la inclusión habitual de cláusulas tipo referidas a «Funciones del Banco Agente». 8 4.3. El contrato de apertura de crédito Cabe definir la apertura de crédito como un contrato por el que la entidad de crédito se obliga, durante cierto plazo y hasta una cantidad determinada, a tener y poner a disposición del cliente la suma o sumas de dinero que le demande y a realizar otras prestaciones pactadas en el contrato. La apertura de crédito puede ser simple o en cuenta corriente, siendo esta última la forma más habitual. Se trata de un contrato consensual y bilateral, que carece de regulación legal. El contrato de apertura de crédito se formaliza siempre (aunque es consensual); su instrumento se denomina póliza de crédito y tiene eficacia ejecutiva, siempre que esté intervenida por notario (cfr. art. 517.5 de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil). 4.4. El contrato de descuento El contrato de descuento puede definirse como el contrato por el que una entidad de crédito se obliga a anticipar a su cliente (descontatario) el importe de un crédito en dinero con vencimiento futuro que este tiene frente a un tercero, a cambio de la deducción de un porcentaje de este y de la cesión del crédito, que se cede con la promesa de restitución si el tercero no paga. A pesar de su gran utilización en la práctica, carece de regulación legal. El importe del anticipo dependerá de la solvencia del cliente (descontatario) o emisor del efecto comercial descontado. 9 El descuento es un instrumento imprescindible en la economía moderna y está en la base de muchas operaciones de financiación como, por ejemplo, el factoring. Cuando la entidad, a su vez, descuenta el título crediticio en otra entidad, hablamos de redescuento. Se trata, como vemos, de una cesión de crédito, que permite al descontatario obtener liquidez a cambio de percibir inmediatamente las cantidades aplazadas. Pero es una cesión de crédito salvo buen fin, es decir, condicionada a que el deudor abone en fecha el efecto descontado. Esta cláusula permite al banco, en caso de impago, dirigirse contra el descontatario, que es la forma habitual, sin perjuicio de la decisión de ir, en vía directa, contra el deudor. El descuento ha dado lugar a un producto financiero muy frecuente: la línea de descuento. El descontatario, que suele ser un empresario, obtiene del banco el derecho a descontar efectos (pagarés o letras) hasta un máximo establecido. A medida que el descontatario descuenta, su límite se va agotando, pero, a la vez, a medida que los efectos se van atendiendo por los obligados, el banco lo va liberand0. 4.5. El contrato de factoring El factoring es un contrato atípico que puede acoger diversas prestaciones de la empresa de factoring a favor de otra empresa, teniendo en común todas ellas la finalidad de cobro de determinados créditos documentados en facturas que esa empresa tiene con terceros. En este marco, a la empresa de factoring puede encargarse simplemente la gestión de esos cobros a cambio de una comisión. Pero lo más frecuente es que el contrato con la empresa de factoring sea más complejo incluyendo más prestaciones (como estudio y selección de clientes, administración de cuentas a cobrar, etc.) y fundamentalmente la cesión de los créditos de esa empresa, obteniendo así esta financiación y liquidez más inmediata a través de la anticipación del crédito. Anticipo que se hará en función de la solvencia de los deudores. Si el crédito cedido finalmente no es cobrado por la empresa de factoring que dio ese anticipo, esta podrá dirigirse contra su cliente (la empresa a quien anticipó ese crédito) y recuperar el dinero anticipado, siendo entonces esa empresa la que deba dirigirse y reclamar al deudor no pagador (supuesto de factoring con recurso en el que existe la cláusula «salvo buen fin» a favor de la entidad de factoring). 10 Esto será así salvo que la empresa de factoring haya asumido el riesgo de insolvencia del deudor o «factoring sin recurso», en cuyo caso la cesión del crédito siempre es firme y si el deudor no paga voluntariamente la empresa de factoring no podrá dirigirse contra su cliente, sino que deberá reclamar directamente al deudor. En esta modalidad de asunción del riesgo de insolvencia del deudor se aprecian notas características de una función de garantía en el contrato de factoring. Las ventajas del factoring son evidentes, ya que mejoran la liquidez de la empresa y permiten desentenderse de las operaciones de cobro. Por contrapartida, cabe destacar que el factoring es un contrato caro. Además de lo dicho, que constituye el núcleo del contrato, generalmente este lleva asociados una serie de servicios. La entidad de factoring, por ejemplo, lleva a cabo estudios de solvencia de los posibles clientes, reservándose el derecho de no admitir a los que no la acrediten (o de limitar el crédito, en su caso). Existen distintas modalidades de factoring según los servicios que contemple el contrato. La principal es a la que hemos aludido anteriormente: la que establece qué ocurre con los efectos impagados. Se habla de factoring sin recurso o con recurso, según asuma la entidad de factoring el riesgo de insolvencia de los deudores, o no. Es decir, en el factoring con recurso los créditos se ceden con la cláusula «salvo buen fin», de modo que, ante el impago de las facturas por el deudor, la entidad podrá dirigirse contra el cedente de las facturas para cobrar lo anticipado. Por último, aunque no es una obligación impuesta por el ordenamiento, ya que no se precisa el consentimiento del deudor para ceder la deuda (cfr. art. 1.158 del C.C.), generalmente se incluye una cláusula en el contrato por el cual el empresario se obliga a comunicar al deudor la cesión. Igualmente, se prevé que el empresario no pueda modificar el crédito cedido en modo alguno, por ejemplo, condonándolo. 11 Lo + recomendado No dejes de ver… Margin call Año: 2011. Duración: 109 minutos. País: Estados Unidos. Director: J.C. Chandor Interpretación: Kevin Spacey, Paul Bettany, Jeremy Irons, Zachary Quinto, Penn Badgley, Simon Baker, Mary McDonnell, Demi Moore, Stanley Tucci. En esta película se trata, con bastante fidelidad a la realidad, uno de los supuestos de crisis financiera de una entidad estadounidense que había comercializado productos financieros tóxicos. Sirve para comprender que la llamada «ingeniería financiera» no siempre supone una actuación garantizada y seria, y alerta de las posibles actuaciones sin escrúpulos de ciertos intermediarios financieros. Los break-up fees en el Derecho de opas español En ese seminario, la profesora Lola Arranz explica el caso concreto de los break-up fees o cláusulas de compensación de gastos, bajo la consideración de que su regulación limita la excepción al deber de neutralidad que el legislador concede a los administradores. El vídeo está disponible en el aula virtual 12 No dejes de visitar… Banco de España Tienes que visitar y desplegar los diversos menús de la página web del Banco de España, porque es el contenido de información más completo, y además dispone de guías tutoriales que aleccionan sobre el manejo de instrumentos financieros. Imprescindible. http://www.cnmv.es/portal/home.aspx 13 + Información A fondo Perspectivas de los mercados de valores: supervisión y regulación Comisión Nacional del Mercado de Valores (2007). Perspectivas de los mercados de valores: supervisión y regulación. Madrid. Aunque no falta un cierto nivel de «autocomplacencia», esta obra supone una buena visión sobre la evolución del mercado de valores en España, con varios artículos de Julio Segura y Gonzalo Gil, entre otros, y una visión comparada de los mercados de valores en otros países. El artículo está disponible en el aula virtual o en la siguiente dirección web: http://www.cnmv.es/DocPortal/Publicaciones/Informes/XXAniversarioCNMV.pdf Webgrafía Bolsas y mercados españoles Página web del operador de todos los mercados de valores y sistemas financieros en España. http://www.bolsasymercados.es/ 14 Bibliografía Cortés Domínguez, L.J. (2004). Lecciones de contratos y mercados financieros. Civitas. Menéndez, A. Rojo, A. (2021). Lecciones de Derecho Mercantil. Civitas. Piloñeta Alonso, L. (2020). Contratos Mercantiles. Tirant lo Blanch. Valpuesta Gastaminza, E. (2007). Contratos del mercado de valores. En: De la Cuesta Rute, J.M. y Valpuesta Gastaminza, E. (2007). Contratos mercantiles, III, 341-435. Zunzunegui, F. (2012). Derecho bancario y bursátil. Colex. 15 Test 1. Señala cuál de las siguientes afirmaciones es la única correcta: A. El contrato de préstamo será siempre mercantil. B. El contrato de préstamo será siempre civil. C. En el mutuo el prestatario o mutuatario adquiere la propiedad de la cosa prestada. D. Son todas falsas. 2. Señala cuál de las siguientes respuestas no es correcta: A. El dinero puede ser objeto de un contrato de préstamo. B. Una cosa mueble no puede ser objeto de un contrato de préstamo. C. Un coche puede ser objeto de un contrato de préstamo. D. Las acciones pueden ser objeto de un contrato de préstamo. 3. El contrato de descuento: A. Nunca significa un crédito. B. La entidad bancaria está obligada a realizar un contrato de descuento. C. Mediante el contrato de descuento, el cliente-descontatario puede disponer de una cantidad ilimitada. D. Todas son falsas. 4. El contrato de arrendamiento financiero. A. Está regulado en la legislación civil referente a los arrendamientos. B. Está regulado en el Código Civil. C. Está regulado en el Código de Comercio. D. Es un contrato atípico. 5. Señala cuál de las siguientes afirmaciones relativas al contrato bancario de depósito es correcta: A. No tiene ninguna característica especial. B. Puede pactarse que devengue interesas. C. El depositante está protegido el Fondo de Garantía de Inversiones. D. Solo se puede llevar a cabo si el depositante es consumidor. 16 6. Señala cuál de las siguientes actividades no puede realizar una sociedad de factoring: A. Recibir y ejecutar órdenes de transmisión de valores, actuando por cuenta de sus clientes. B. Siempre mediará en la colocación de emisiones de valores. C. En todo caso, si cobra, no abonar lo cobrado a su cliente. D. Todas son falsas 7. El préstamo mercantil es: A. Siempre gratuito. B. Siempre oneroso. C. El interés es ilimitado. D. Todas son falsas. 8. Señala cuál de las siguientes afirmaciones relativas al contrato de factoring es la única falsa: A. Las partes pueden pactar diverso contenido del contrato. B. La sociedad de factoring puede llevar la contabilidad de su cliente. C. Es un contrato atípico. D. Todas son correctas 9. En la apertura de crédito: A. El contrato siempre se reflejará en una cuenta bancaria. B. Solamente existe la apertura de crédito simple. C. La entidad bancaria pondrá a disposición de su cliente los fondos durante un mes. D. Todas son falsas. 10. En el contrato de préstamo: A. Solo podrán ser objeto cosas no consumibles. B. Solo podrá ser objeto el dinero. C. Pueden ser objeto, tanto cosas consumibles, como no consumibles. D. Todas son correctas. 17