Sistema en Unidades

de Valor Real (Uvr)1

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

El Autor

Contador Público Titulado de la Universidad del Cauca,

Licenciado en Educación, especialidad Matemáticas

- Universidad del Cauca, Especialista en Gerencia

de Impuestos - Universidad del Cauca, Profesor de la

Facultad de Ciencias Contables, Económicas y Administrativas – Universidad del Cauca.

e-mail: evelez@unicauca.edu.co.

Economista de la Fundación Universitaria de Popayán,

Consultor del Poder Judicial en Procesos de Tipo Financiero, Catedrático Facultad de Ciencias Contables,

Económicas y Administrativas – Universidad del Cauca.

e-mail: pg01@hotmail.com

________________

1 Articulo tipo 1. Investigación científica

El presente artículo es resultado del proceso de investigación que los autores adelantan sobre el tema, Facultad

de Ciencias Contables, Económicas y Administrativas, Universidad del Cauca

250

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Resumen

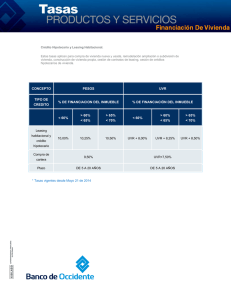

En el presente artículo se hace un breve recorrido sobre el origen de los

sistemas de financiación de vivienda en nuestro país: - La unidad de poder

adquisitivo constante (UPAC), la evolución de la fórmula de cálculo de

la corrección monetaria y los efectos que estos cambios generaron. - El

origen de la unidad de valor real (UVR) y la forma de calcularla. Finalmente

se explican y ejemplifican cada uno de las formas en UVR y en pesos,

aceptadas por la Superintendencia Bancaria, para la financiación de

vivienda.

Palabra Clave:

UPAC; UVR; corrección monetaria, capitalización y amortización.

Abstract

This article presents a brief summary of the origin of housing finance

systems in our country: - The unit of constant power of acquisition (UPAC),

the evolution of the formula to calculate the monetary correction and the

effects generated by these changes, and – the origin of the real value unit

(UVR) and the way it is calculated. Finally, each form in UVR and pesos

accepted by Superintendencia Bancaria for the financing of housing is

explained and exemplified.

Key Words:

UPAC; UVR; monetary correction, capitalization and amortization.

Recibido junio 5 2008

Aprobado junio 20 2008

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

251

1. Antecedentes

El sistema en unidades de valor real, es una alternativa que dentro del ordenamiento legal Colombiano, se creó para el financiamiento de créditos de

vivienda.

El sistema en unidades de valor real tuvo como origen la caída del antiguo

sistema de valor constante UPAC, en el año de 1999, causado por una serie de

sentencias de la Corte Constitucional que daban respuesta a las demandas que

contra el sistema de financiación de vivienda se instauraron en el país hacia

finales de los noventa. Al hacer una retrospectiva al sistema de valor constante,

sus inicios están enmarcados en el plan de desarrollo denominado Las Cuatro

Estrategias, presentado por el expresidente Misael Pastrana Borrero.

Las Cuatro Estrategias, como plan de desarrollo, contemplaban:

a.

b.

c.

d.

Impulso a la industria de la construcción.

Estimulo de las exportaciones de bienes diferentes al café.

Incremento de la productividad agrícola y la redistribución de la

propiedad rural.

Búsqueda de una mejor distribución y redistribución de los ingresos, mediante un sistema progresivo de impuestos.

El marco histórico de la creación de un sistema de financiación de vivienda

indexado, es decir, atado a la inflación, se fundamenta en la decadente productividad en el sector primario de la economía hacia finales de los años sesenta.

Sobre este particular, el profesor Lauchlin Currie, manifestó, con respecto a la

situación del país en ese entonces:

“..... Hay demasiada tierra bajo cultivo y demasiada gente dedicada a la

agricultura, cuyo ingreso medio es demasiado bajo.... la única solución

viable y económicamente defendible de los problemas (y oportunidades), que vienen junto con el progreso tecnológico en la Agricultura, es

la traslación de trabajo a actividades no agrícolas...” (Currie, 1968:47)

Consecuentemente con el planteamiento del Profesor Currie, se debe mencionar que la actividad de la construcción y la vivienda en general, se manifiestan como una necesidad básica de la población, mas aún, cuando en ese

momento, se presentaban fenómenos migratorios del campo hacia la ciudad,

252

Porik aN

Sistema en Unidades de Valor Real (Uvr)

de manera que, la iniciativa de impulsar la construcción como política de

desarrollo traía un doble beneficio, por un lado la generación de empleo y

ocupación para la población caracterizada por ser mano de obra no calificada y por otro lado, el fomento a las industrias generadoras de materiales de

construcción, las cuales a su vez se proveen de materia primas, que en su

mayoría son originarias del país.

El problema que se presentó en su momento con la iniciativa de impulsar la

construcción como política de desarrollo, fue la obtención de los recursos necesarios, ya que, dicha actividad requería recursos en gran cuantía los cuáles a

su vez no tenían disponibilidad presupuestal por parte del Estado. Cabe anotar

que hasta ese momento, en el país los recursos de financiación de crédito para

adquisición de vivienda eran escasos y básicamente canalizados a través del

Instituto de Crédito Territorial y el Banco Central Hipotecario.

La solución para la obtención de los recursos necesarios para impulsar la

industria de la construcción como Estrategia de Desarrollo, la planteó el

Profesor Currie al proponer la creación de agencias de renovación urbana

en las principales ciudades, con poderes amplios para adquirir tierras, con

la emisión de bonos, con cláusulas de ajuste con el costo de vida, lo cual fue

mas adelante puesto en vigencia. Esto en otras palabras es, sencillamente la

participación de la inversión privada en la financiación de vivienda a largo

plazo. De esta manera, se llega a la creación del sistema de valor constante

mediante el decreto 677 del 2 de mayo de 1.972; con el decreto 678 del 2 de

mayo del mismo año se da origen a las Corporaciones de Ahorro y Vivienda y

con el decreto 1229 del 17 de julio de 1.972, se estableció la Unidad de Poder

Adquisitivo Constante “ UPAC”.

En dicho sistema la Unidad de Poder Adquisitivo Constante UPAC, es un mecanismo para actualizar los dineros según la pérdida de poder adquisitivo de la moneda,

en términos de inflación, que dicho sea de paso, configura lo que desde el punto

de vista económico se conoce como las inflaciones Inerciales, entendida como

“…Capacidad de auto propagación de la inflación y practica generalizada de la indexación (corrección de los costos de los factores y de los

precios de los productos, indefinidamente), por los índices de inflación

anterior, para mantener la estructura relativa de precios, perpetuándose

de esta manera la inflación, incorporándose una tendencia al alza que

se va expandiendo y eleva el costo de los factores. La inflación inercial

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

253

presupone la convivencia con el proceso al alza , aceptado y practicado

por los agentes económicos, de manera tal que no se borra la memoria

inflacionaria, y se consolida lo que se denomina como la cultura inflacionaria, que aumenta la rigidez del proceso al alza…”( Paschoal, 2004:661)

Para entender el sistema de valor constante es importante describir cuales

fueron sus componentes:

Corrección monetaria: Es una tasa de interés efectiva anual, que al expresarla en forma periódica diaria, genera el porcentaje diario efectivo en el que

se reajusta la unidad UPAC, para cada uno de los días del mes de vigencia,

calculándose dicho porcentaje respecto de la unidad de poder adquisitivo

constante inmediatamente anterior.

UPAC: Es la unidad de poder adquisitivo constante que tiene como objetivo actualizar una cantidad de dinero determinada, en términos de la Corrección Monetaria.

Ejemplo del cálculo de la unidad UPAC: Para determinar el valor de la unidad

UPAC del día 02 de enero de 1.999, los datos que se requieren son:

• Corrección monetaria

=

• UPAC del primero de enero de 1999 =

26.63%. E. A.

$ 14.257.39

La corrección monetaria en este caso es la calculada por el Banco de la Republica expresada como una tasa de interés efectiva anual.

Para calcular la UPAC del día 02 de enero de 1.999, primero se calcula la tasa

de interés efectiva diaria que corresponde a la tasa efectiva anual a través de

la siguiente expresión:

Tasa de interés efectiva diaria = ( 1+ i ea ) (1 / 365) - 1

Al reemplazar el valor de la tasa de corrección monetaria se tiene:

i diario = ( 1 + 0 , 2663 ) ( 1 / 365 ) - 1

i diario = 0.00064706 , valor que al ser

expresado en forma porcentual queda: i diario = 0.064706 %

El valor de la UPAC del día inmediatamente anterior, en este caso, la del primero

de enero de 1.999 que era $14.257.39 se multiplica por el porcentaje obtenido:

$14.257.39 x 0.064706% = $ 9.225338

254

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Este valor se suma a la UPAC del primero de enero de 1.999 obteniendo así

el valor de la UPAC del día 02 de enero de 1999: $14.257.39 + $9.225338 =

$ 14.266.62

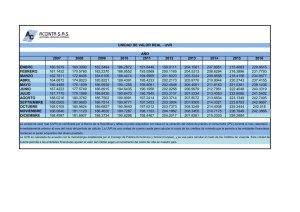

En el anexo (1) se analiza la evolución de la metodología del cálculo de la

corrección monetaria determinada por el emisor, base del sistema de valor

constante UPAC, mientras éste estuvo vigente.

Como puede observarse en el anexo, la evolución de la fórmula de cálculo de

la corrección monetaria, base del sistema de valor constante UPAC, cambió en

su estructura en aspectos esenciales, considerados por su ideólogo, el Profesor

Currie, quien hablaba de valores indexados, es decir ligados a variación de

precios. (La negrilla es nuestra)

La iniciativa de colocarle un límite máximo al incremento de la corrección

monetaria, desde el punto de vista de un sistema de financiación indexado, generaba para los ahorradores una pérdida de poder adquisitivo de sus dineros, de

otra parte esta medida, aplicada en los inicios del sistema, logró la estabilidad

del mismo, por cuanto en situaciones de inflación elevada, el riesgo de que

los ingresos de los deudores no abarcara suficientemente estos incrementos

por efecto de la inflación y el incumplimiento en la atención a la deuda, se

compensaban con el límite determinado para la corrección monetaria. En este

sentido, es importante anotar que, la base de la actividad de intermediación

financiera se fundamenta en la consecución de activos de cartera sanos.

El procedimiento de cálculo de la corrección monetaria, como se observa en

el cuadro que resume su metodología, transformó la base de su cálculo con

fundamento en variación de precios y dirigido a la conservación de una cartera

sana, a un sistema de cálculo basado en indicadores de rentabilidad (CDT)

y con referente hacia los instrumentos de captación de los intermediarios financieros, terminó por generar un desequilibrio del sistema de financiación de

vivienda, y complementariamente afectó el incremento en el comportamiento

de las tasas de interés, lo que se puede corroborar al analizar la evolución

de la tasa de interés bancario certificada por la Superintendencia Bancaria2.

2

Es pertinente mencionar que, en el rango de tiempo comprendido entre el año

1972 y el año 1999 se financiaron créditos en UPAC y en pesos, los créditos en

________________

2 Hoy: Superintendencia Financiera de Colombia.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

255

pesos a su vez se financiaron con sistemas de tasa flotante (combinadas) y tasa

fija y con sistemas de gradientes exponenciales. Para el caso de los créditos

con tasas flotantes o variables, estos eran operados utilizando la DTF3, como

tasa de referencia más puntos adicionales.

La DTF, se calcula con base en el promedio de las tasas de interés para los

depósitos a término fijo pactados a noventa días.

La DTF se calculaba para cada semana y tomaba para dicho cálculo los datos

suministrados por la Superintendencia Bancaria de los informes periódicos de

las entidades financieras.

A partir del Decreto 678 de 1972, se creó el sistema de valor constante, es decir

el sistema UPAC como mecanismo de financiación de vivienda a largo plazo;

en 1.991 dentro del Plan de Desarrollo denominado “La Revolución Pacifica”,

plan liderado por el expresidente César Gaviria Trujillo para el periodo 19901994, dentro de sus propuesta se encontraba la de “ abandonar el creciente

intervencionismo del Estado que cada vez más, era intervensionista directo,

juez y parte de las decisiones Económicas...” (Londoño, 1993:479)

Dentro de este marco conceptual y con el ánimo de darle mayor competitividad

al sector financiero y específicamente a las entidades que financiaban crédito

para adquisición de vivienda a largo plazo, se autorizó el crédito en pesos o

moneda legal adicionada a la DTF.

Sobre este tipo de créditos ligados a la DTF, hay que anotar que, al unir la

corrección monetaria a la DTF y permitir la financiación de créditos en DTF,

las tasas de interés del mercado, en este caso las tasas de los certificados de

depósito a término fijo de noventa días, se convierten en el referente único

para determinar el comportamiento, no solo del valor de las cuotas de las

obligaciones pactadas en estos sistemas de amortización, sino también del

comportamiento de los saldos de capital.

Para el sistema de financiación de vivienda, el cambio en la metodología del

cálculo de la corrección monetaria determinó que frente a las demandas que

se instauraron contra el sistema se tomaran las siguientes decisiones:

________________

3 Tasa de interés de referencia para operaciones de captación en Colombia

256

Porik aN

Sistema en Unidades de Valor Real (Uvr)

1.

Mediante Sentencia del Consejo de Estado 9280, se declara la

nulidad de la Resolución No 018 de Junio de 1995 del Banco de la

Republica, la cuál permitía el cálculo de la Corrección Monetaria

como el 74% del promedio móvil de la DFT de las cuatro semanas

anteriores a la fecha de cálculo.

2.

Por sentencia No C - 383 de la Corte Constitucional, se declara la

inexequibilidad de la Ley 31 de 1992, que permitía al Banco de la

Republica calcular la corrección monetaria con base en las tasas

de interés de la economía.

3.

Por sentencia C-700, de la Corte Constitucional se declara la

inexequibilidad, del Decreto 663 del Estatuto Orgánico del Sistema Financiero, el cuál era el que estructuraba el sistema de

Financiación de Colombia, hasta ese momento.

4.

Por sentencia C-747 de la Corte Constitucional, se declara inexequible el artículo 121, del Decreto 663 de 1993, es decir se prohíbe

específicamente la utilización de Sistema de Amortización que

capitalice intereses (La negrilla es nuestra) para créditos destinados a la financiación de vivienda.

5.

El 23 de diciembre de 1999, cobra vigencia la Ley Marco 546,

que crea el marco normativo concerniente a la financiación de

vivienda.

6.

Mediante Circular Externa No 068 del 13 de Septiembre de

2000, la Superintendencia Bancaria, especifica los sistemas de

amortización que en Colombia pueden utilizar los intermediarios

Financieros, para otorgar créditos destinados a la financiación de

vivienda.

7.

La circular Externa No 085 del 29 de diciembre la Superintendencia Bancaria, amplia el contenido de la circular 068 de 2000,

determinando el método para calcular la UVR y el ámbito de

aplicación del sistema especializado de financiación de vivienda

del que trata la Ley 546 de 1999.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

257

2. Sistemas de Amortización Aprobados

por la Superintendencia Bancaria

Antes de entrar a estudiar los sistemas de amortización de los créditos para vivienda, es importante conocer el origen legal de la metodología del cálculo de la

UVR y aprender a aplicarla ya que en algunos de ellos es necesaria su utilización.

Cálculo de la UVR: En la Resolución Externa No 13 del 11 de agosto de 2.000

de la Junta Directiva del Banco de la República, se establece que el valor de la

unidad de valor real (UVR), de que trata el artículo 3 de la ley 546 de 1999 se

determinará diariamente durante el periodo de cálculo4, mediante la expresión:

UVRt = UVR15*(1 + i )t/d, donde:

UVRt: Valor en moneda legal colombiana de la UVR del día t del periodo del

cálculo.

UVR15: Valor en moneda legal colombiana de la UVR el día 15 de cada mes.

i: Variación mensual del índice de precios al consumidor certificada por el

DANE durante el mes calendario inmediatamente anterior al mes del inicio

del período de cálculo.

t: número de días calendario transcurridos desde el inicio del período de cálculo

hasta el día de cálculo de la UVR. Por lo tanto, t tendrá valores entre 1 y 31,

de acuerdo con el número días calendario del respectivo período de cálculo.

d: Número de días calendario del respectivo período de cálculo.

El cálculo y difusión de la UVR, los hará el banco de la República, en forma

mensual, para cada uno de los días del período de cálculo, informando con la

misma periodicidad, su valor en moneda legal de acuerdo con la metodología

establecida en la resolución.

Ejemplo de cálculo de la UVR.

________________

4 Es el periodo comprendido entre el día 16 inclusive, de un mes hasta el día 15, inclusive, del mes siguiente

258

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Calcular la unidad de valor real para el 16 y 17 de mayo de 1999 con los siguientes datos:

Variación mensual del IPC abril de 1999 = 0,78%

UVR del 15 de Mayo de 1999

UVRt

= UVR15 (1 + i )

= 100.0000

⎛ t ⎞

⎜ ⎟

⎝d ⎠

Reemplazando:

€

a) UVR16-05-99 = 100.0000 (1 + 0,0078 )

b) UVR17-05-99 = 100.0000 (1 + 0,0078 )

⎛ 1 ⎞

⎜

⎟

⎝ 31 ⎠

⎛ 2 ⎞

⎜

⎟

⎝ 31 ⎠

= 100,0251

= 100,0501

€

La Superintendencia Bancaria, con base en la premisa de que todos los sistemas

de amortización, sean éstos en UVR o en pesos, deben cumplir las condiciones

€

de tasa fija por todo el plazo y la no capitalización5 de intereses (la negrilla

es nuestra) establecidos en la Ley 546 de 1999, aprobó los sistemas que se

describen en seguida agrupados así:

Cuota Constante en UVR

Amortización Constante a capital en UVR

SISTEMAS EN UVR

Cuota decreciente mensualmente en UVR

cíclica por períodos anuales.

Cuota Constante

SISTEMA EN PESOS

Amortización Constante a capital

Consideremos en detalle cada uno de ellos.

________________

5 Lo cuál resulta contradictorio, ya que los sistemas actualmente aplicados para financiación de vivienda están estructurados en Interés Compuesto.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

259

2.1. Sistemas en Uvr

2.1.1. Cuota Constante en Uvr (Sistema de Amortización Gradual)

La cuota mensual es constante en UVR por todos los meses del plazo del crédito.

Se calcula como una anualidad uniforme en UVR a la tasa sobre UVR pactada

y por los meses del plazo mediante la siguiente fórmula:

R = A ( i sp ) / (1 – (1 + i sp) – n )

Donde:

R = Cuota mensual en UVR

A = Valor del préstamo en UVR, el cual resulta de dividir el valor del capital

en pesos entre la UVR del día de inicio de la operación de crédito.

n = Plazo en meses

i sp = tasa efectiva mensual equivalente a la tasa remuneratoria efectiva anual

( iea )

i sp = (( 1+iea ) (1/12)) - 1

Con respecto a la tasa de interés, se debe tener en cuenta que, la tasa con la

que se hace el cálculo de la cuota en UVR, se hace con los puntos fijos ya que la

tasa variable se aplica en la medida que la UVR se reajusta diariamente con la

tasa de inflación, por ello las cuotas en pesos variarán en la misma proporción.

De igual manera, aunque el saldo de la deuda valorada en UVR es siempre

decreciente, igual que en una anualidad en pesos, al convertirlo a pesos normalmente crece durante aproximadamente las dos terceras partes del plazo.

Ejemplo. Determinar el valor de la cuota en UVR, su equivalente en pesos y

elaborar las respectivas tablas a partir de los supuestos (Supuestos con los que

se trabaja en la Circular externa 068 de septiembre 13 de 2000 de la antigua

Superintendencia Bancaria) que a continuación se plantean:

Capital en Pesos: $1.000.000, UVR inicial: 111.3366, iea: 13.00%,

260

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Inflación proyectada

: 10.00%, Plazo en meses: 60, Plazo en años: 5

Solución: Se expresa el valor de la deuda en UVR:

A = 1.000.000 / 111.3366

A = 8.981,772391

A = 8.981,7724 UVR

Se calcula la tasa de interés para el mes:

i = (1 + i sp) m – 1

0,13 = (1 + i m) 12 – 1

1,13 = (1 + i m) 12

1,13 1/12 = 1 + i m

1,01023684 – 1 = i m

i m = 0,01023684

Reemplazando en: R = A (i sp ) / [1 – (1 + i sp ) – n], se tiene:

R = 8.981,7724 (0,01023684) / [1 – (1 + 0,01023684) – 60] =

R = 91,94496698 / 0,45723992

R = 201,0869

Rta: El valor de la cuota constante es de 201,0869 UVR

Para elaborar la tabla de amortización se realizan los siguientes pasos:

1.

2.

Primer registro: n = 0, el saldo de la deuda en UVR es 8.981,7724

Segundo registro: n = 1, la cuota es 201,0869,

El interés se obtiene al multiplicar el saldo inmediatamente anterior de la

deuda por la tasa de interés mensual así: 8.981,7724 x 0,01023684 = 91,9449.

La amortización se obtiene al restarle a la cuota el interés: 201,0869 – 91,9449

= 109,1420

El nuevo saldo es la diferencia entre el saldo anterior y la amortización:

8.981,7724 - 109,1420 = 8.872,6304

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

3.

Porik aN

261

Para cada una de los registros siguientes se realiza el mismo procedimiento del paso 2.

Tabla 2.1.1. Cuota constante en Uvr.

n

0

1

2

3

4

…

(Fuente:

CUOTA

INTERES

AMORTIZACION

201,0869

201,0869

201,0869

201,0869

91,9449

90,8276

89,6989

88,5587

109,1420

110,2593

111,3880

112,5282

SALDO

8.981,7724

8.872,6304

8.762,3711

8.650,9831

8.538,4549

UVR

111,3366

112,2244

113,1192

114,0212

114,9304

Circular externa 068 del 13 de septiembre de 2000 de la antigua Superin-

tendencia Bancaria)

2.1.1.1. Cuota Equivalente en Pesos

Para encontrar la cuota equivalente en pesos y elaborar la tabla respectiva se

procede de la siguiente manera:

1.

Se calcula la tasa de interés mensual que equivale a la tasa de

inflación proyectada mediante la expresión:

i = (1 + i sp) m – 1

0,10 = (1 + i m) 12 – 1

1,10 = (1 + i m) 12

1,10 1/12 = 1 + i m

1,00797414 – 1 = i m

i m = 0,00797414

2.

Para el primer registro: n = 0 y para el saldo se multiplica el saldo

inicial de la deuda en UVR por el valor de la UVR al inicio del

crédito: 8.981,7724 x 111,3366 = 1.000.000

3.

Para el segundo registro se encuentra la nueva UVR, al multiplicar

el valor anterior de la UVR por la tasa de interés incrementada en

1: 111,3366 x 1,00797414 = 112,2244.

Con este nuevo valor de la UVR se encuentran la cuota, los intereses, la amortización y el saldo al multiplicarlo por el correspondiente valor en la tabla.

262

Porik aN

Sistema en Unidades de Valor Real (Uvr)

4.

Para cada uno de los siguientes registros se procede de manera

similar al paso 3.

Tabla 2.1.1.1. Cuota constante equivalente en pesos

UVR

n

CUOTA

INTERES

AMORTIZACION

SALDO

111,3366

0

1.000.000

112,2244

1

22.566,8567 10.318,4612 12.248,3954

995.725,6230

113,1192

2

22.746,7892 10.274,3454 12.472,4438

991.193,4089

114,0212

3

22.928,1696 10.227,5762 12.700,5934

986.395,4742

114,9304

4

23.110,9978

10.178,0868 12.932,9110

981.328,0370

…

…

(Fuente: Circular externa 068 del 13 de septiembre de 2000 de la antigua Superintendencia Bancaria)

2.1.2. Amortización Constante a Capital en Uvr

Durante cada uno de los meses del plazo se amortiza a la deuda una cantidad

uniforme en UVR igual al valor del préstamo en UVR dividido por el plazo en

meses. La cuota mensual a pagar es la amortización constante más los intereses

del mes sobre el saldo insoluto.

La cuota para cada mes se obtiene de aplicar la siguiente fórmula:

Ctu = A / n + ( St–1 . i sp )

Donde:

Ctu = Cuota en UVR a la altura t, t=1,2,3.....n

A = Valor de la deuda en UVR

St–1 = saldo a la altura t-1 igual a A – [(t – 1)(D / n)]

isp = tasa efectiva mensual equivalente = ((1+iea) (1/12))-1, iea tasa efectiva anual

remuneratoria sobre UVR

n = Número de meses del plazo

D = Saldo de la deuda en UVR en el momento t-1

De esta forma, la cuota mensual en UVR es decreciente pero variable en pesos

en una proporción inferior al IPC.

Ejemplo. A partir de los supuestos planteados en el caso anterior determinar el

valor de la cuota en UVR, su equivalente en pesos y elaborar las respectivas tablas.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

263

Solución: Se expresa el valor de la deuda en UVR:

1.000.000 / 111,3366 = 8.981,772391 = 8.981,7724 UVR

Se calcula:

-La tasa efectiva mensual:

i = (1 + i sp) m – 1

0,13 = (1 + i m) 12 – 1

1,13 = (1 + i m) 12

1,13 1/12 = 1 + i m

1,01023684 – 1 = i m

i m = 0,01023684

-El saldo en el momento t – 1 mediante la expresión: St–1 = A – [(t – 1)(D/n)]

Como es en el primer momento, entonces:

St–1 = 8.981,7724 – [(1 – 1)( 8.981,7724/60)]

St–1 = 8.981,7724

Reemplazando en Ctu = A / n + ( St–1 . i sp ), se tiene:

Ctu = 8.981.7724 / 60 + ( 8.981,7724 x 0,01023684)

Ctu =149,6962066 + 91,94496698

Ctu= 241,6411735

Rta: El valor de la cuota es de 241,6411 UVR

Para elaborar la tabla de amortización se realizan los siguientes pasos:

1.

2.

Primer registro: n = 0, el saldo de la deuda en UVR es 8.981,7724

Segundo registro: n = 1, la cuota es 241,6411

El interés se obtiene al multiplicar el saldo inmediatamente anterior de la

deuda por la tasa de interés mensual así: 8.981,7724 x 0,01023684 = 91,9449

La amortización como es constante, se obtiene al dividir el total de la deuda

en UVR entre el número de periodos en que se va a cancelar:

8.981,7724 / 60 = 149,6962066 = 149,6962

264

Porik aN

Sistema en Unidades de Valor Real (Uvr)

El nuevo saldo es la diferencia entre el saldo anterior y la amortización:

8.981,7724 - 149,6962 = 8.832,0762

3.

Tercer registro: n = 2, en este caso es necesario encontrar nuevamente

el valor de la cuota a partir de la nueva información que se tiene:

A = 8.891,7724, i sp = 0,01023684, n = 59, D = 8.832,0762, St–1 =?, Ctu =?

Se halla primero St–1= A – [(t – 1)(D/n)]

St–1 = 8.891,7724 – [(2–1)(8.832,0762/59)]

St–1 = 8.981,7724 – (1)(149,6962067)

St–1 = 8.832,076193

Ahora se halla Ctu = A / n + ( St–1 . i sp )

Ctu = 8.981,7724 / 60 + ( 8.832,076193. 0,01023684 )

Ctu = 149,6962066 + 90,41255086

Ctu = 240,1087574

Para el valor de los intereses, la amortización y el nuevo saldo se procede igual

que en el paso 2.

4.

Para cada una de los registros siguientes se realiza el mismo procedimiento del paso 3.

Tabla 2.1.2. Amortización constante a capital en Uvr.

N

0

1

2

3

4

…

(Fuente:

CUOTA

INTERES

AMORTIZACION

241,6411

240,1087

238,5763

237,0439

91,9449

90,4125

88,8801

87,3477

149,6962

149,6962

149,6962

149,6962

SALDO

8.981,7724

8.832,0762

8.682,3800

8.532,6838

8.382,9876

UVR

111,3366

112,2244

113,1192

114,0212

114,9304

Circular externa 068 del 13 de septiembre de 2000 de la antigua Superintendencia

Bancaria)

2.1.2.1. Cuota Equivalente en Pesos

Para encontrar la cuota equivalente en pesos y elaborar la tabla respectiva se

procede de la siguiente manera:

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

1.

Porik aN

265

Se calcula la tasa de interés mensual que equivale a la tasa de

inflación proyectada mediante la expresión:

i = (1 + i sp) m – 1

0,10 = (1 + i m) 12 – 1

1,10 = (1 + i m) 12

1,10 1/12 = 1 + i m

1,00797414 – 1 = i m

i m = 0,00797414

2.

Para el primer registro: n = 0 y para el saldo se multiplica el saldo

inicial de la deuda en UVR por el valor de la UVR al inicio del

crédito: 8.981,7724 x 111,3366 = 1.000.000

3.

Para el segundo registro se encuentra la nueva UVR, al multiplicar

el valor anterior de la UVR por la tasa de interés incrementada en

1: 111,3366 x 1,00797414 = 112,2244.

Con este nuevo valor de la UVR se encuentran la cuota, los intereses, la amortización y el saldo al multiplicarlo por el correspondiente valor en la tabla.

4.

Para cada uno de los siguientes registros se procede de manera

similar al paso 3.

Tabla 2.1.2.1. Amortización constante a capital en pesos.

UVR

n

CUOTA

111,3366

0

112,2244

1

27.118,0274

113,1192

2

27.160,9040

114,0212

3

27.202,7560

114,9304

4

27.243,5502

…

…

(Fuente: Circular externa 068 del

INTERES

AMORTIZACION

10.318,4612

10.227,3896

10.134,2156

10.038,9061

16.799,5662

16.933,5143

17.068,5403

17.204,6441

SALDO

1.000.000

991.174,4522

982.143,8796

972.906,8460

963.460,1180

13 de septiembre de 2000 de la antigua Superin-

tendencia Bancaria)

2.1.3. Cuota decreciente mensualmente en UVR cíclica por períodos anuales.

Las cuotas mensuales durante cada año (aniversario) del crédito son decrecientes en UVR. Para cada período anual del crédito se repite la serie de doce

266

Porik aN

Sistema en Unidades de Valor Real (Uvr)

cuotas decrecientes. El decremento anual equivalente debe ser igual a la

inflación proyectada y no podrá modificarse durante el plazo.

Algebraicamente, la relación de equivalencia en este sistema de amortización

esta dada por la siguiente ecuación:

A = R {[(1 + isp)n – ( 1 – G )n ] / (G + i sp)} {[(1 + i ea )E – 1] / i ea(1 + i ea )E }

Donde:

A = Valor de la Deuda en UVR

R = Cuota del primer mes de cada año del crédito en UVR

isp = Tasa periódica fija del crédito

n = 12 cuotas mensuales

G = Decrecimiento porcentual de las cuotas, equivalente a la inflación

proyectada:

G =(1+Inf ) 1/12 -1

iea = Tasa efectiva anual remuneratoria sobre UVR, equivalente a la tasa mensual fija del crédito.

E = Número de años de la obligación.

Nota: Para la construcción de la tabla de amortización, se despeja R en la

ecuación dada, se construye la serie para los 12 primeros meses y la secuencia

se repite para el número de años de financiación del crédito.

Ejemplo. A partir de los supuestos planteados en el Sistema de Cuota Constante

en UVR, determinar el valor de la primera cuota de cada año, su equivalente

en pesos y elaborar las respectivas tablas.

Solución: Se expresa el valor de la deuda en UVR:

1.000.000 / 111,3366 = 8.981,772391 = 8.981,7724 UVR

Se calcula:

-La tasa efectiva mensual: i = (1 + i sp) m – 1

0,13 = (1 + i m) 12 – 1

1,13 = (1 + i m) 12

1,13 1/12 = 1 + i m

1,01023684 – 1 = i m

i m = 0,01023684

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

267

-El decrecimiento porcentual de las cuotas:

G = ( 1 + Inf ) 1/12 -1

G = (1+0,10 ) 1/12 -1

G = 1,00797414 – 1

G = 0,00797414

Reemplazando en

A = R{[(1 + isp)n – (1 – G)n ]/(G + i sp)}{[(1 + i ea )E – 1] / i ea(1 + i ea )E }

Se tiene:

8.981,7724 = R{ [(1 + 0,01023684)12 – (1 – 0,00797414)12 ] / (0,00797414 +

0,01023684)}

x { [(1 + 0,13)5 – 1] / 0,13(1 + 0,13)5 }

8.981,7724 = R{[1,13–0,90839748]/0,01821098} x {[1,84243518–1]/0,23951657}

8.981,7724 = R {12,16862135} x {3,51723131}

8.981,7724 = R x 42,79985601

R = 8.981,7724 / 42,79985601

R = 209,8552013

R = 209,8552

Rta: El valor de la primera cuota del ciclo es de 209,8552 UVR

Para elaborar la tabla de amortización se realizan los siguientes pasos:

1.

2.

Primer registro: n = 0, el saldo de la deuda en UVR es 8.981,7724

Segundo registro: n = 1, la primera cuota es 209,8552

El interés se obtiene al multiplicar el saldo inmediatamente anterior de la

deuda por la tasa de interés mensual así: 8.981,7724 x 0,01023684 = 91,9449

La amortización se obtiene al restarle a la cuota el interés:

209,8552 – 91,9449 = 117,9103

El nuevo saldo es la diferencia entre el saldo anterior y la amortización:

8.981,7724 - 117,9103 = 8.863,8621

3.

Tercer registro: n = 2, como la cuota se modifica hasta la cuota 12,

para empezar a repetirse a partir de la cuota 13, se debe buscar el

valor de la cuota que sigue; para obtenerla se multiplica la cuota

268

Porik aN

Sistema en Unidades de Valor Real (Uvr)

anterior por la unidad disminuida en el porcentaje de decrecimiento (G), así:

209,8552 (1– 0,00797414) =

209,8552(0,99202586) =

208,1817852 = 208,1817

Para el valor de los intereses, la amortización y el nuevo saldo se procede igual

que en el paso 2.

4.

Para cada una de los registros siguientes hasta el 12 se realiza el

mismo procedimiento del paso 3.

5.

A partir del registro 13 se empiezan a repetir las cuotas hasta la

cuota 24 y el interés, la amortización y el saldo se siguen calculando como en el paso 2.

6.

Para cada ciclo que sigue se realiza el mismo procedimiento del

paso 5.

Tabla 2.1.3. Amortización con cuota decreciente

mensualmente en Uvr cíclica por años.

n

CUOTA

INTERES

AMORTIZACION

SALDO

UVR

0

8.981,7724

111,3366

1

209,8552

91,9449

117,9103

8.863,8621

112,2244

2

208,1817

90,7379

117,4438

8.746,4183

113,1192

3

206,5216

89,5356

116,9860

8.629,4323

114,0212

4

204,8747

88,3381

116,5366

8.512,8957

114,9304

…

(Fuente: Circular externa 068 del 13 de septiembre de 2000 de la antigua Superintendencia Bancaria)

2.1.3.1. Cuota Equivalente en Pesos

Para encontrar la cuota equivalente en pesos y elaborar la tabla respectiva se

procede de manera similar a la realizada en los dos sistemas anteriores:

Se calcula la tasa de interés para el subperiodo, el saldo inicial de la deuda

en UVR, se calcula la nueva UVR, la cuota, los intereses, la amortización y el

nuevo saldo:

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

269

i m = 0,01023684, P = 1.000.000, UVR = 111,3366, UVR1 = 112,2244

Cuota = 209,8552

Cuota1

= 209,8552 x 112,2244 = 23.550,8739

Intereses1

= 91,9449 x 112,2244 = 10.318,4612

Amortización1 = 117,9103 x 112,2244 = 13.232,4126

Saldo1

= 8.863,8621 x 112,2244 = 994.741,6058

Tabla 2.1.3.1. Amortización con cuota decreciente mensualmente

en Uvr cíclica por años equivalente en pesos.

UVR

n

111,3366

0

112,2244

1

113,1192

2

114,0212

3

114,9304

4

…

…

(Fuente: Circular

CUOTA

INTERES

AMORTIZACION

23.550,8739

23.549,3473

23.547,8406

23.546,3312

10.318,4612

10.264,1986

10.208,9565

10.152,7331

13.232,4126

13.285,1487

13.338,8841

13.393,5980

SALDO

1.000.000

994.741,6058

989.387,8409

983.938,2261

978.390,5079

externa 068 del 13 de septiembre de 2000 de la antigua Superin-

tendencia Bancaria)

2.2. Sistema En Pesos

2.2.1. Cuota Constante (Amortización Gradual en pesos)

La cuota mensual es fija en pesos por todo el plazo del crédito. Se calcula como

una anualidad uniforme ordinaria.

R = A (i sp ) / [1 – (1 + i sp ) – n]

Donde:

R = Cuota mensual en pesos.

A = Valor del préstamo en pesos.

n = Plazo en meses

isp = tasa efectiva mensual equivalente a la tasa remuneratoria efectiva anual iea ,

isp = ((1+i ea ) (1/12))-1

Ejemplo. A partir de los mismos supuestos con los que se ha trabajado en los

sistemas anteriores y con una tasa de corrección monetaria del 8%, determinar

el valor de las cuotas y elaborar la respectiva tabla.

270

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Solución: Se calcula

-La tasa efectiva anual cuando interviene la corrección monetaria:

i = (1 + ic) (1 + i e) – 1

i = (1 + 0,08) (1 + 0,13) – 1

i = 0,2204

Ahora se halla la tasa efectiva mensual a partir de la expresión:

i = (1 + i sp) m – 1

0,22 = (1 + i m) 12 – 1

1,22 = (1 + i m) 12

1,22 1/12 = 1 + i m

1,01670896 – 1 = i m

i m = 0,01670896

Del enunciado se obtiene: A = 1.000.000 y n = 60 meses

Reemplazando en R = A (i sp ) / [1 – (1 + i sp ) – n] se tiene:

R = 1.000.000 (0,01670896) / [1 – (1 + 0,01670896) – 60]

R = 16.708,96387 / 0,630

R = 26.522,16487

Rta: El valor de la cuota es $26.522,16

Para elaborar la tabla de amortización se realizan los siguientes pasos:

1.

2.

Primer registro: n = 0, el saldo de la deuda en pesos es $1.000.000

Segundo registro: n = 1, la primera cuota es $26.522,16

El interés se obtiene multiplicando el saldo inmediatamente anterior de la

deuda por la tasa de interés mensual así: $1.000.000 x 0,01670896 = 16.708,96

La amortización se obtiene al restarle a la cuota el interés:26.522,16 – 16.708,96

= 9.813,20

El nuevo saldo es la diferencia entre el saldo anterior y la amortización:

1.000.000 – 9.813,2 = 990.186,80

3.

Para cada una de los registros siguientes se realiza el mismo procedimiento del paso 2.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

271

Tabla 2.2.1. Cuota constante en pesos.

n

CUOTA

INTERES

AMORTIZACION

SALDO

0

1.000.000

1

26.522,16

16.708,96

9.813,20

990.186,80

2

26.522,16

16.544,99

9.977,17

980.209,63

3

26.522,16

16.378,28

10.143,88

970.065,75

4

26.522,16

16.208,78

10.313,38

959.752,37

…

(Fuente: Circular externa 068 del 13 de septiembre de 2000 de la antigua Superintendencia Bancaria)

2.2.2. Amortización Constante a Capital

Las cuotas mensuales son iguales a la enésima parte de la deuda más los intereses del mes calculados sobre el saldo insoluto. De esta forma, las cuotas

mensuales en pesos son decrecientes.

Ct = D / n + ( isp . St-1)

Donde:

Ct = Cuota en pesos a la altura t, t=1,2,3.....n

D = Valor de la deuda en pesos

St-1 = saldo a la altura t-1 , St-1 = D – [( t – 1 )( D* / n )]

isp = tasa efectiva mensual equivalente = ((1+ia) (1/12))-1, ia tasa efectiva anual

sobre pesos que no podrá incrementarse durante el plazo.

n = Número de meses del plazo

D* = Saldo de la deuda en pesos en el momento t-1

Ejemplo. A partir de la información dada en el ejemplo para el Sistema de

la Cuota Constante en pesos, determinar el valor de las cuotas y elaborar la

respectiva tabla.

Solución: Se calcula:

-La tasa efectiva anual cuando interviene la corrección monetaria:

i = (1 + ic) (1 + i e) – 1

i = (1 + 0,08) (1 + 0,13) – 1

i = 0,2204

Ahora se halla la tasa efectiva mensual a partir de la expresión:

i = (1 + i sp) m – 1

272

Porik aN

Sistema en Unidades de Valor Real (Uvr)

0,22 = (1 + i m) 12 – 1

1,22 = (1 + i m) 12

1,22 1/12 = 1 + i m

1,01670896 – 1 = i m

i m = 0,01670896

Se calcula el saldo en el momento t – 1 mediante la expresión:

St-1 = D – [(t – 1)(D* / n)]

Como es en el primer momento, entonces:

St–1 = 1.000.000 – [(1 – 1)( 1.000.000/60)]

St–1 = 1.000.000

Reemplazando en Ct = D / n + ( isp . St-1), se tiene:

Ctu = 1.000.000 / 60 + (1.000.000 x 0,01670896)

Ctu = 16.666,6666 + 16.708,96

Ctu= 33.375,6266

Rta: El valor de la cuota es de $33.375,62

Para elaborar la tabla de amortización se realizan los siguientes pasos:

1.

2.

Primer registro: n = 0, el saldo de la deuda en pesos es $1.000.000

Segundo registro: n = 1, la cuota es $33.375,62

El interés se obtiene multiplicando el saldo inmediatamente anterior de la

deuda por la tasa de interés mensual así: 1.000.000 x 0,01670896 = 16.708,96

La amortización como es constante, se obtiene al dividir el total de la deuda

en pesos entre el número de periodos en que se va a cancelar:

1.000.000 / 60 = 16.666,6666 = 16.666,6666

El nuevo saldo es la diferencia entre el saldo anterior y la amortización:

1.000.000 – 16.666,6666 = 983.333,3333

3.

Tercer registro: n = 2.

D = 1.000.0000, i sp=0,01670896, n=59, D* = 983.333,3333, St–1 =?, Cuota 2: ?

St-1 = 1.000.000 – (2 – 1)(983.333,3333 / 59)

St-1 = 1.000.000 – (1)(16.666,6666)

St–1= 1.000.000 – 16.666,6666 = 983.333,3333

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

273

El valor de la cuota se halla con Ct = D / n + ( isp . St-1)

Ct = 1.000.0000 / 60 + ( 983.333,3333 x 0,01670896)

Ct = 16.666,6666 + 16.430,47733

Ct = 33.097,14

Para el valor de los intereses, la amortización y el nuevo saldo se procede igual

que en el paso 2.

4.

Para cada una de los registros siguientes se realiza el mismo procedimiento del paso 3.

Tabla 2.2.2. Amortización constante en pesos.

n

CUOTA

0

1

33.375,62

2

33.097,14

3

32.818,65

4

32.540,17

…

(Fuente: Circular externa

INTERES

AMORTIZACION

16.708,96

16.430,47

16.151,99

15.873,51

16.666,6666

16.666,6666

16.666,6666

16.666,6666

SALDO

1.000.000

983.333,3333

966.666,6666

950.000

8.382,9876

068 del 13 de septiembre de 2000 de la antigua Superin-

tendencia Bancaria)

3. Conclusion

No se podrá capitalizar intereses en los créditos de vivienda a largo plazo tal

como lo estipula la ley 546 del 23 de diciembre de 1999 en razón a que expresamente se establece que se debe tener una tasa de interés remuneratoria,

calculada sobre las UVR la cual se cobrará en forma vencida y no podrá capitalizarse y que los sistemas de amortización que se aprueben no contemplaran

capitalización de intereses. No obstante, al materializarse la aprobación de

los sistemas de amortización por parte de la Superintendencia Bancaria en

las circulares externas 068 del 13 de septiembre de 2000 y 085 del 29 de diciembre del mismo año, en las que expresamente se retoma lo que dice la Ley

inmediatamente anterior en relación con los intereses, estos sistemas permiten

la capitalización de intereses, tal como se demuestra en el desarrollo de los

ejemplos objeto de este documento donde las fórmulas utilizadas tienen la

estructura matemática del Interés Compuesto, cuyo elemento esencial es la

capitalización de intereses. Lo anterior ha determinado que desde la misma

274

Porik aN

Sistema en Unidades de Valor Real (Uvr)

aprobación de la ley marco de vivienda y la posterior puesta en vigencia de las

disposiciones que reglamentan por parte del organismo de vigilancia y control

los parámetros de aplicación de la aludida ley, se hayan presentado demandas

que han buscado poner en conocimiento de las autoridades judiciales este

detrimento patrimonial. No obstante lo anterior, aún persiste la aplicación

del sistema de capitalización de intereses, lo cuál constituye una situación en

extremo incongruente, si se parte de la base de que precisamente la ley 546 y

la Superintendencia Financiera lo prohíben.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

275

Anexos

Anexo 1.

Evolución de la Formula de Calculo de la Corrección Monetaria

FECHA

NORMA

17-07-72

DEC 1229

PROMEDIO IPC, CORRESPONDIENTE AL TRIMESTRE

INMEDIATAMENTE ANTERIOR

05-24-73

DEC 969

PROMEDIO IPC CORRESPONDIENTE A LOS DOCE

MESES INMEDIATAMENTE ANTERIORES

20-02-74

DEC-269

PROMEDIO IPC CORRESPONDIENTE A LOS 24 MESES

ANTERIORES.

12-08-74

DEC 1728

PROMEDIO IPC CORRESPONDIENTE A LOS 24 MESES

INMEDIATAMENTE ANTERIORES CON LIMITE AL

AUMENTO DE SU VALOR DEL 20% ANUAL

21-08-75

DEC 1685

PROMEDIO IPC CORRESPONDIENTE A LOS 24 MESES

INMEDIATAMENTE ANTERIORES CON LIMITE AL

AUMENTO DE SU VALOR DEL 19% ANUAL

15-01-76

DEC 58

IPC ANUAL CORRESPONDIENTE A LOS DOCE MESES

INMEDIATAMENTE ANTERIORES, CON LIMITE AL

AUMENTO DE SU VALOR DEL 18% ANUAL

27-03-79

DEC 664

IPC ANUAL, CORRESPONDIENTE A LOS DOCE MESES

INMEDIATAMENTE ANTERIORES, CON LIMITE AL

AUMENTO DE SU VALOR DEL 19%

17-09-80

DEC 2475

IPC ANUAL, CORRESPONDIENTE A LOS DOCE MESES

INMEDIATAMENTE ANTERIORES CON LIMITE AL

AUMENTO DE SU VALOR DEL 21% ANUAL

11-10-82

DEC 2929

IPC ANUAL CORRESPONDIENTE A LOS DOCE MESES

INMEDIATAMENTE ANTERIORES CON LIMITE AL

AUMENTO DE SU VALOR DEL 23% ANUAL

16-05-84

DEC 1131

IPC EMPLEADO Y OBREROS. 12 MESES ANTERIORES

MAS 0.015 ( IPC – TASA CDT BANCOS Y CORP. FINAN) ^ 2

24-01-86

DEC 272

LIMITA EL AUMENTO DE SU VALOR AL 21% ANUAL,

SIGUE CALCULO DEL DEC 1131/84

25-03-88

DEC 530

LIMITA EL AUMENTO DE SU VALOR AL 22% ANUAL,

SIGUE CALCULO DEL DEC 1131/84

DEC 1319

40% IPC ANUAL, CORRESPONDIENTE A LOS 12 MESES

INMEDIATAMENTE ANTERIORES, MAS 35% DEL

PROMEDIO DEL A DTF CORRESPONDIENTE AL MES

INMEDIATAMENTE ANTERIOR, CON LIMITE AL AUMENTO

DE SU VALOR DEL 24% ANUAL.

07-07-88

TOPES Y FORMULAS DE LA CORRECCIÓN MONETARIA

276

Porik aN

Sistema en Unidades de Valor Real (Uvr)

DEC 1127

45% IPC ANUAL, CORRESPONDIENTE ALOS 12 MESES

INMEDIATAMENTE ANTERIORES, MAS 35% DEL

PROMEDIO DE LA DTF CORRESPONDIENTE AL MES

INMEDIATAMENTE ANTERIOR, SE ELIMINO EL TOPE

MAXIMO.

21-04-92

DEC 678

20% IPC ANUAL, CORRESPONDIENTE A LOS MESES

12 INMEDIATAMENTE ANTERIORES MAS 50% DEL

PROMEDIO DELA DTF CORRESPONDIENTES A LAS

OCHO SEMANAS INMEDIATAMENTE ANTERIORES A LA

FECHA DEL CALCULO.

15-03-93

RES.06

90% DEL COSTO PROMEDIO PONDERADO DE LAS

CAPTACIONES EN CUENTAS DE AHORRO DE VALOR

CONSTANTE Y CDT DEL MES CALENDARIO ANTERIOR

AL CÁLCULO.

15-04-93

RES.10

90% DEL COSTO DEL PROMEDIO PONDERADO DE LAS

CAPTACIONES EN CUENTAS DE AHORRO DE VALOR

CONSTANTE Y CDT DEL MES CALENDARIO ANTERIOR

AL CALCULO O UNA TASA EFECTIVA ANUAL AL 19%. SE

TOMARA LA QUE RESULTE MAYOR.

09-09-94

RES. 26

74% DEL PROMEDIO MOVIL DE LA DTF DE LAS 12

SEMANAS ANTERIORES A LA FECHA DEL CÁLCULO.

30-06-95

RES. 18

74% DEL PROMEDIO MOVIL DE LA DTF DE LAS 4

SEMANAS ANTERIORES A LA FECHA DE CÁLCULO.

05-03-99

RES. 6

74% DEL PROMEDIO PONDERADO DE LA DTF

EFECTIVA DE LAS CUATRO (4) SEMANAS ANTERIORES

A ESTA, PONDERARAN UN 30%, 20%, Y 10%

RESPECTIVAMENTE.

29-05-90

14-05-99

01-06-99

RES. EXT. 8

RES. EXT. 10

Fuente: Banco de la República.

PORCENTAJE VARIBLE DE LA TASA DE INTERES

DE MERCADO, DEFINIDA ESTA ÚLTIMA EN LA

MISMA FORMA EN QUE VENIA DEFINIENDOSE.

EL PORCENTAJE MENCIONADO SERA DEFINIDO

MENSUALMENTE POR LA RELACION ENTRE EL

PROMEDIO DE LAS TASAS ANUALES DE INFLACION DEL

IPC OBSERVADAS EN LOS DOCE MESES ANTERIORES

(pi) Y LAS TASAS DE INTERES REAL DE LARGO PLAZO

(rL), SE CALCULARA UTILIZANDO EL PROMEDIO DE LA

DTF, DEFLACTADA POR INFLACION DEL IPC, DESDE

ENERO DE 1988 HASTA EL MES ANTERIOR A AQUEL EN

EL CUAL SE HACE EL CALCULO.

SE ATA LA CORRECCION MONETARIA A LA INFLACION,

DEFINIDA POR EL PROMEDIO DE LAS TASAS DE

INFLACION DE LOS 12 MESES ANTERIORES A AQUEL

EN QUE SE CALCULA. SE ESTABLECE UNA TRANSICION

DE 6 MESES EN QUE SE INCREMENTA GRADUALMENTE

LA PROPORCION DE LA INFLACION QUE SE TIENE

EN CUENTA, HASTA LLEGAR EN DICIEMBRE DE 1999

A UNA FORMULA QUE IGUALA LA INFLACION Y LA

CORRECCION. LA PONDERACION ES: JUNIO 99: 79.72%,

JULIO 99. 83%, AGOS 99: 86%, SEPT 99: 90%, OCT 99:

93%, NOVI 99: 97% Y DIC 99: 100%.

Ernesto Vélez Betancur

Jorge Ernesto Pérez Hernández

Porik aN

277

Referencias

ARANGO LONDOÑO, Gilberto, (1993), Estructura Económica Colombiana,

Bogotá: Universidad Javeriana Publicaciones, Séptima Edición.

BANCO DE LA REPUBLICA (1972). Dcto 1229 del 17 de julio de 1972.

BANCO DE LA REPUBLICA (1973). Dcto 969 del 24 de mayo de 1973.

BANCO DE LA REPUBLICA (1974). Dcto 269 del 20 de febrero de 1974.

BANCO DE LA REPUBLICA (1974). Dcto 1728 del 12 de agosto de 1972.

BANCO DE LA REPUBLICA (1975). Dcto 1685 del 21 de agosto de 1975.

BANCO DE LA REPUBLICA (1976). Dcto 58 del 15 de enero de 1976.

BANCO DE LA REPUBLICA (1979). Dcto 664 del 25 de marzo de 1979.

BANCO DE LA REPUBLICA (1980). Dcto 2475 del 17 de septiembre de 1980.

BANCO DE LA REPUBLICA (1982). Dcto 2929 del 11 de octubre de 1982.

BANCO DE LA REPUBLICA (1984). Dcto 1131 del 16 de mayo de 1984.

BANCO DE LA REPUBLICA (1986). Dcto 272 del 24 de enero de 1986.

BANCO DE LA REPUBLICA (1988). Dcto 530 del 25de marzo de 1988.

BANCO DE LA REPUBLICA (1988). Dcto 1319 del 7 de julio de 1988.

BANCO DE LA REPUBLICA (1990). Dcto 1127 del 29 de mayo de 1990.

BANCO DE LA REPUBLICA (1992). Dcto 678 del 21 de abril de 1992.

BANCO DE LA REPUBLICA (1993). Res. 06 del 15 de marzo de 1993.

BANCO DE LA REPUBLICA (1993). Res. 10 del 15 de abril de 1993.

BANCO DE LA REPUBLICA (1994). Res. 26 del 09 de septiembre de 1994.

BANCO DE LA REPUBLICA (1995). Res. 18 del 30 de junio de 1995.

BANCO DE LA REPUBLICA (1999). Res. 06 del 05 de marzo de 1999.

BANCO DE LA REPUBLICA (1999). Res. Ext. 08 del 14 de mayo de 1999.

BANCO DE LA REPUBLICA (1999). Res. Ext. 10 del 01 de junio de 1999.

BANCO DE LA REPUBLICA (2000). Res. Ext. 13 del 11 de agosto de 2000.

CONGRESO DE LA REPUBLICA (1999). Ley Marco 546 del 23 de diciembre de 1999.

CONSEJO DE ESTADO (1999). Sentencia 9280 del 21 de mayo de 1999

CORTE CONSTITUCIONAL (1999). Sentencia C – 383 del 27 de mayo

de 1999

CORTE CONSTITUCIONAL (1999). Sentencia C – 700 del 16 de septiembre de 1999.

CORTE CONSTITUCIONAL (1999). Sentencia C – 747 del 6 de octubre

de 1999.

CURRIE, Lauchlin, (1968), Desarrollo Económico Acelerado, México FCE.

PASCHOAL ROSSETTI, José, (2004), Introducción a la Economía, Mèxico:

Alfaomega,

278

Porik aN

Sistema en Unidades de Valor Real (Uvr)

Tercera Edición.

SUPERINTENDENCIA BANCARIA (2000). Circular Externa No 068 del

13 de septiembre de 2000.

SUPERINTENDENCIA BANCARIA ( 2000). Circular Externa No 085 del

29 de diciembre de 2000.