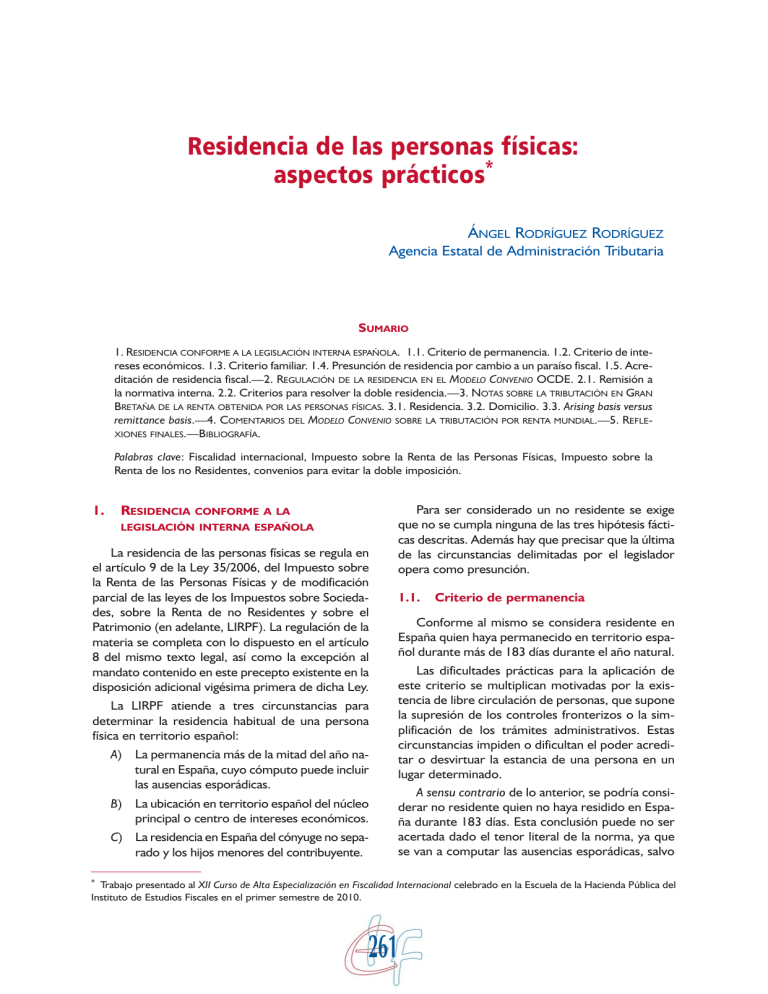

Residencia de las personas físicas: aspectos prácticos* ÁNGEL RODRÍGUEZ RODRÍGUEZ Agencia Estatal de Administración Tributaria SUMARIO 1. RESIDENCIA CONFORME A LA LEGISLACIÓN INTERNA ESPAÑOLA. 1.1. Criterio de permanencia. 1.2. Criterio de inte­ reses económicos. 1.3. Criterio familiar. 1.4. Presunción de residencia por cambio a un paraíso fiscal. 1.5. Acre­ ditación de residencia fiscal.—2. REGULACIÓN DE LA RESIDENCIA EN EL MODELO CONVENIO OCDE. 2.1. Remisión a la normativa interna. 2.2. Criterios para resolver la doble residencia.—3. NOTAS SOBRE LA TRIBUTACIÓN EN GRAN BRETAÑA DE LA RENTA OBTENIDA POR LAS PERSONAS FÍSICAS. 3.1. Residencia. 3.2. Domicilio. 3.3. Arising basis versus remittance basis.—4. COMENTARIOS DEL MODELO CONVENIO SOBRE LA TRIBUTACIÓN POR RENTA MUNDIAL.—5. REFLE­ XIONES FINALES.—BIBLIOGRAFÍA. Palabras clave: Fiscalidad internacional, Impuesto sobre la Renta de las Personas Físicas, Impuesto sobre la Renta de los no Residentes, convenios para evitar la doble imposición. 1. RESIDENCIA CONFORME A LA LEGISLACIÓN INTERNA ESPAÑOLA La residencia de las personas físicas se regula en el artículo 9 de la Ley 35/2006, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Socieda­ des, sobre la Renta de no Residentes y sobre el Patrimonio (en adelante, LIRPF). La regulación de la materia se completa con lo dispuesto en el artículo 8 del mismo texto legal, así como la excepción al mandato contenido en este precepto existente en la disposición adicional vigésima primera de dicha Ley. La LIRPF atiende a tres circunstancias para determinar la residencia habitual de una persona física en territorio español: A) La permanencia más de la mitad del año na­ tural en España, cuyo cómputo puede incluir las ausencias esporádicas. B) La ubicación en territorio español del núcleo principal o centro de intereses económicos. C) La residencia en España del cónyuge no sepa­ rado y los hijos menores del contribuyente. Para ser considerado un no residente se exige que no se cumpla ninguna de las tres hipótesis fácti­ cas descritas. Además hay que precisar que la última de las circunstancias delimitadas por el legislador opera como presunción. 1.1. Criterio de permanencia Conforme al mismo se considera residente en España quien haya permanecido en territorio espa­ ñol durante más de 183 días durante el año natural. Las dificultades prácticas para la aplicación de este criterio se multiplican motivadas por la exis­ tencia de libre circulación de personas, que supone la supresión de los controles fronterizos o la sim­ plificación de los trámites administrativos. Estas circunstancias impiden o dificultan el poder acredi­ tar o desvirtuar la estancia de una persona en un lugar determinado. A sensu contrario de lo anterior, se podría consi­ derar no residente quien no haya residido en Espa­ ña durante 183 días. Esta conclusión puede no ser acertada dado el tenor literal de la norma, ya que se van a computar las ausencias esporádicas, salvo * Trabajo presentado al XII Curso de Alta Especialización en Fiscalidad Internacional celebrado en la Escuela de la Hacienda Pública del Instituto de Estudios Fiscales en el primer semestre de 2010. 261 Cuadernos de Formación. Colaboración 40/10. Volumen 11/2010 que se acredite residencia fiscal en otro país. Exis­ te una vacío normativo a la hora de definir que son ausencia esporádicas, concepto introducido por la Ley 41/1998, de 9 de diciembre del Impuesto sobre la Renta de las Personas Físicas y otras Nor­ mas Tributarias, ya que anterioridad la norma se refería a ausencias temporales. La norma, en principio, establece un mandato general que es residente habitual en España quien permanezca durante más de 183 días en territorio español. Además se establecen las reglas de cóm­ puto del tiempo de permanencia en España, que incluirá las ausencias esporádicas. Junto a lo ante­ rior, se fija una excepción ya que no se incluirán las ausencias esporádicas si el contribuyente acredita su residencia fiscal en otro territorio. Por lo tanto, hay que entender que la Administración puede seguir intentando demostrar la permanencia en España durante 183 días pero no puede tener en cuenta las ausencias esporádicas. No parece acertado el criterio del legislador de excepcionar del cómputo las ausencias esporádicas ante la acreditación de la residencia fiscal en otro Estado cuando cabe la posibilidad de que dicha resi­ dencia no responda al criterio de permanencia en el mismo. Todo lo anterior parece el resultado de una cierta confusión entre residencia habitual y perma­ nencia. No hay que olvidar que los criterios de resi­ dencia los fija cada país unilateralmente y no tienen porqué corresponderse, exclusivamente, con la cir­ cunstancia de permanencia en su territorio. En consecuencia, la aportación por un contribuyente de un certificado de residencia, que no tiene por­ qué estar expedido por la otra Administración Tri­ butaria atendiendo al criterio de permanencia, conlleva la imposibilidad de la Administración Tribu­ taria española para incluir las ausencias esporádicas en el cómputo de los 183 días. Esta situación incon­ gruente podría ser solventada, especificando que dicha acreditación de la residencia, debe probar la permanencia de la persona física por más de 183 días en el país dónde dice residir. Esta propuesta supondría computar las ausen­ cias temporales en el cómputo de los 183 días para considerar residente en España a un contribuyen­ te, pese a aportar certificado de residencia en otro país. Esto está hoy vetado por la redacción de la norma, y exige acudir al criterio de intereses eco­ nómicos. Lo anterior, en el caso de que se trate de un país con convenio de doble imposición (en ade­ lante CDI), conllevará que sólo se podrá se resi­ dente en ambos países (si el otro país emite un certificado de residencia en el sentido del conve­ nio) sí cabe la consideración de residente en Espa­ ña por el criterio de intereses económicos. Junto a lo anterior, la norma fija una previsión específica para los paraísos fiscales. En estos casos, la Administración no considerará suficiente la acre­ ditación de residencia en un paraíso fiscal y puede exigir al contribuyente que pruebe la permanencia por más de 183 días en dicho Estado. Hay que entender que lo que se pretende es que entre los días de permanencia en España se incluyan las ausencias esporádicas por acreditar la residencia en un paraíso fiscal, salvo que se pruebe su estancia en el mismo por más de seis meses en el año natural. 1.2. Criterio de intereses económicos La LIRPF se refiere a este segundo criterio con­ siderando residente a la persona física cuando se da la siguiente situación “que radique en España el núcleo principal o la base de las actividades o inte­ reses económicos, de forma directa o indirecta”. Se trata de un factor desencadenante de la resi­ dencia fiscal de efecto inmediato, ya que no admi­ te prueba en contrario de residencia en otro país, salvo que medie convenio. La Ley 40/1998 añadió la coletilla “de forma directa o indirecta·, lo que suponía ordenar que para fijar la residencia se atribuyesen a dicha perso­ na los intereses económicos “indirectamente” obtenidos o poseídos. Se pretende evitar que mediante la utilización de sociedades interpuestas se eluda la aplicación de esta norma. El Tribunal Económico Administrativo Central1 había llegado a la misma conclusión llevando a cabo una interpretación finalista de la norma, al determi­ nar que el “núcleo principal” de los intereses, bien­ es y rentas imputables al contribuyente debía alcanzar a los poseídos de modo indirecto por medio de terceros intermediarios. La redacción legal suscita la duda de qué debe entenderse por centro de intereses económicos. La ley no despeja la misma y hay que reconocer que es un concepto jurídico indeterminado suscep­ tible de incluir dentro de sí muchas significaciones. No parece que exista discusión doctrinal para entender que dentro de este concepto se incluiría la obtención de renta. Más discutible resultaría incluir en dicho concepto la posesión de la mayoría de su patrimonio en España, si obtiene la mayor parte de sus rentas en el extranjero. Hay autores que consideran que hay que valorar el perfil económico del contribuyente, y que, a 1 Ver la resolución de 11 de abril de 1997. En el mismo senti­ do, cabe citar las sentencias de la Audiencia Nacional de 1 de junio 2000 y del Tribunal Supremo de 4 de abril de 2005 y 4 de julio de 2006. 262 Residencia de las personas físicas: aspectos prácticos Á NGEL R ODRÍGUEZ R ODRÍGUEZ veces, la lógica permitiría atender a otras variables al margen de las rentas materialmente obtenidas, tales como los elementos patrimoniales, el lugar de gestión y administración del patrimonio o el lugar donde se pone de manifiesto la capacidad contribu­ tiva, aunque sea por la vía de los gastos o consumos. En lo referente a cuál debe ser el criterio para que se considere España como núcleo principal de intereses, hay cierta unanimidad doctrinal para señalar que se debe hacer un análisis comparativo entre los intereses económicos del contribuyente en España, con los que posee en el Estado donde dice ser residente. Así, bastaría la primacía de los intereses económicos situados en España sobre los ubicados en el país en el que alega ser residente (posición que también mantienen la Administración y los tribunales). 1.3. Criterio familiar Junto a los criterios anteriores se presume la residencia en España de un contribuyente “cuando, de acuerdo con los criterios anteriores, resida habi­ tualmente en España el cónyuge no separado legal­ mente y los hijos menores que dependan de aquél”. Este criterio opera a modo de presunción, que admite prueba en contrario, lo que refleja una mayor flexibilidad que el descrito en el apartado anterior. La cuestión es qué tipo de prueba se puede presentar para desvirtuar la presunción, aspecto que es objeto de análisis con posterioridad. 1.4. Presunción de residencia por cambio a un paraíso fiscal El artículo 8. 2 de la LIRPF señala que “no perde­ rán la condición de contribuyente por este impues­ to las personas físicas de nacionalidad española que acrediten su nueva residencia fiscal en un país o territorio calificado reglamentariamente como para­ íso fiscal. Esta regla se aplicará en el período imposi­ tivo en que se efectúe el cambio de residencia y durante los cuatro períodos impositivos siguientes”. Esta norma contiene una presunción iuris et de iure, por lo tanto, no admite la prueba de que el traslado a un paraíso fiscal no se efectúa con la fina­ lidad de eludir impuestos. La rigidez de la norma puede plantear proble­ mas para la Administración a la hora de pretender aplicar los criterios antes comentados, ya que este apartado debía haber excepcionado de su conteni­ do aquellos supuestos que, conforme a la normati­ va española, el contribuyente sea residente en territorio español y, por lo tanto, no sería necesa­ rio aplicar este precepto. La última reforma del IRPF (llevada a cabo por la Ley 35/2006) modificó el mandato anteriormente descrito, introduciendo en la disposición adicional vigésima primera de la LIRPF, una excepción al mismo referido a las personas españolas residentes en Andorra, condicionado a que el contribuyente tenga el carácter de asalariado, el trabajo se preste de forma efectiva y exclusiva en dicho territorio, supon­ gan mas del 75 por 100 de los ingresos anuales del contribuyente y no superen cinco veces el importe del indicador público de rentas de efectos múltiples. 1.5. Acreditación de residencia fiscal La norma fiscal no determina como se puede probar la residencia de naturaleza tributaria. La Dirección General de Tributos2 (en adelante DGT) en diversas consultas se ha mostrado muy exigente en la forma de acreditar la residencia fiscal ya que se exigía la permanencia física en el otro Estado por más de 183 días y que el contribuyente tribute en el mismo por su renta mundial (extremos estos que debía certificar la autoridad fiscal competente). El requisito de permanecer durante más de 183 días en otro territorio era poco acorde con la rea­ 2 La consulta número 893/1998 de 26 de mayo de 1998, con­ sidera que: “la residencia habitual de una persona se contempla desde el punto de vista fiscal, luego la acreditación de la resi­ dencia tiene que tener carácter fiscal, no pudiéndose, en prin­ cipio, dar validez a otros certificados de residencia, pues, una persona puede tener permiso de residencia o residencia admi­ nistrativa sin que pueda ser considerado residente fiscalmente en ese Estado. Se considera que una persona tiene residencia fiscal en un determinado país cuando está sometido a imposi­ ción en él por obligación personal, esto es, por su renta mun­ dial. Tampoco puede acreditarse la residencia fiscal con certificados de empadronamiento ni con recibos de consumo de agua, gas, electricidad etc., ya que las personas no siempre residen fiscalmente en el lugar donde están empadronadas y los recibos de consumo de los servicios citados no presuponen que el consumo se haya realizado por el titular. 2 En consecuencia, para acreditar la residencia fiscal en un deter­ minado país, sólo se puede aceptar el certificado de residencia expedido por la Autoridad Fiscal competente de ese país, en el que consten su permanencia y sus obligaciones fiscales en el mismo. 2 Con este certificado de residencia se podrá acreditar que una persona ha permanecido por un período superior a 183 días durante el año en ese país y, por consiguiente, no puede ser considerado residente fiscalmente en España, de acuerdo con lo dispuesto en el artículo 12, uno, a) anteriormente citado; pero no presupone que dicha persona no pueda ser considera­ da residente fiscalmente en España de acuerdo con lo dispues­ to en el artículo 12, uno, b), esto es, por la radicación en España del núcleo principal de sus actividades empresariales o profe­ sionales o de sus intereses económicos. Una persona puede ser considerada residente fiscalmente de dos países diferentes durante un mismo período de tiempo. Los Convenios para evi­ tar la doble imposición suscritos por España dedican un artícu­ lo a determinar a qué Estado corresponde la potestad de gravar a las personas que se encuentran en dicha circunstancia.” 263 Cuadernos de Formación. Colaboración 40/10. Volumen 11/2010 lidad internacional, dónde existen Estados que fijan la residencia atendiendo a criterios diferentes de la permanencia, (como hace la propia legislación española), esto puede haber motivado un abando­ no de este requisito en las consultas posteriores resueltas por dicho órgano administrativo3. Tam­ poco, esta exigencia era acorde con lo dispuesto en los CDIs firmados por España, ello puede haber motivado su omisión y la sustitución de este requi­ sito de permanencia4 por la expresión “ser resi­ dente en el sentido del convenio”. El actual artículo 9 de la LIRPF no fija los anterio­ res requisitos exigidos por la DGT, se limita a pro­ clamar que no procede el cómputo de ausencias esporádicas como presenciales, cuando se prueba la residencia fiscal en otro territorio. Ahora bien, el 3 Consulta número 0269-02. “El certificado de residencia fiscal debe expresar que la persona tiene su residencia fiscal en el Estado que lo expide, debe estar sujeto a imposición en el mismo por su renta mundial y debe ser expedido por la autori­ dad fiscal competente. En el caso que exista un convenio para evitar la doble imposición se adjuntará un certificado de resi­ dencia fiscal expedido por la Autoridad fiscal correspondiente en el que constará expresamente que el contribuyente es resi­ dente en el sentido del Convenio.” 4 Así la consulta número 1960/2002 de 18 de diciembre de 2002, indica que “... a residencia fiscal en la Federación Rusa se acreditaría mediante la aportación de un certificado expedido por la autoridad fiscal competente, en el que constara que el contribuyente es residente en la Federación Rusa, de acuerdo con lo dispuesto en el artículo 4.o del susodicho Convenio. Si el consultante tuviera su residencia fiscal en la República de Baha­ mas o en cualquier otro país que no tenga suscrito un Convenio para evitar la doble imposición con España, estará sometido a imposición en España por las rentas de fuente española y por el patrimonio situado en territorio español (...). En este supuesto, el certificado de residencia, expedido por la autoridad fiscal de la República de las Bahamas sólo tendría efectos para la acredita­ ción de la no residencia en España de acuerdo con lo dispuesto en el artículo 9.o de la Ley 40/1998, ya citada, teniendo en cuen­ ta que Las Bahamas se encuentra entre los países o territorios que España considera como “Paraísos Fiscales”, de acuerdo con lo dispuesto en el Real Decreto 1080/1991, de 5 de julio (BOE de 13 de julio), por lo que, aparte del certificado de residencia, la Administración Tributaria podrá exigir que se pruebe la perma­ nencia en dicho territorio durante 183 días en el año natural”. 4 Igualmente, en la consulta número 381/2000, de 29 de febrero de 2000 considera que: “Por consiguiente, para que sea de apli­ cación el Convenio a las personas sobre las que se consulta, debe­ rán acreditar que residen en Alemania y están sujetas a imposición en dicho Estado por razón de su domicilio o residencia, lo que implica estar sometidas a imposición en Alemania por su renta mundial y no solamente por las rentas obtenidas en Alemania. 4 De los certificados que se adjuntan al escrito de consulta, no se puede inferir que la sujeción al impuesto alemán lo sea por su renta mundial. Para que los certificados tengan validez a efectos de la aplicación del Convenio, deberán acreditar, sin género de duda, que las personas a las que se refiere son resi­ dentes en Alemania en el sentido del artículo 4.o del Convenio o que, por razón de su domicilio o residencia, están sujetos a imposición en Alemania por su renta mundial.” contenido de dicho artículo admite, de forma implí­ cita, unos medios de prueba más amplios que los exigidos administrativamente, al considerar que en el supuesto de acreditar la residencia fiscal en un paraíso fiscal además del certificado de residencia se aporten pruebas de permanencia durante más de 183 días en el año natural. Cabe entender que esta exigencia del legislador proviene de la existencia de desconfianza hacia los certificados emitidos por los países con dicha consideración. La jurisprudencia no siempre ha sido unánime sobre la prueba exigida, si bien, la Audiencia Nacio­ nal en las sentencias citadas posteriormente, se manifiesta, de forma indirecta, contraria a conside­ rar como prueba única el certificado de residencia. En materia de prueba conviene recordar que el artículo 105 de la Ley 58/2003, General Tributaria dispone que “en los procedimientos de aplicación de los tributos, quien haga valer su derecho deberá pro­ bar los hechos constitutivos del mismo”. En concor­ dancia con este mandato, y concretamente, referido a la prueba de residencia de las personas físicas, la Audiencia Nacional se ha manifestado indicando que “cada parte soporta la carga de probar los datos que constituyen el supuesto de hecho de la norma cuyas consecuencias jurídicas invoca a su favor5” y “la apli­ cación de las normas citadas depende de la acredita­ ción o no de un hecho objetivamente considerado, el de la «residencia habitual», cuyo concepto legal exige la acreditación de este sustento fáctico, tanto por parte de quien afirma su existencia (la Administra­ ción), como a quien niega tal consideración (el con­ tribuyente)6“. Esto reconduce la cuestión de la residencia de las personas físicas a una cuestión de prueba, según lo que aporten cada una de las partes y a la valoración de las mismas a realizar por los órga­ nos administrativos y, posteriormente, los revisores7. 2. REGULACIÓN DE LA RESIDENCIA EN EL MODELO CONVENIO OCDE 2.1. Remisión a la normativa interna La primera observación que hay que indicar es que el Modelo Convenio para evitar la doble imposi­ 5 Ver sentencias de 17 de octubre de 2002 (recurso número 244/2000) y 18 de mayo de 2006 (recurso núm. 440/2003). 6 En sentencia de 11 de noviembre de 2002 (recurso número 998/1999). 7 Esto se desprende con claridad de la sentencia de la Audien­ cia Nacional de 4 de febrero de 2010, dónde se considera no residente al contribuyente por considerar que las pruebas aportadas eran suficientes para probar su residencia en Suiza y no en España como pretendía la Administración. 264 Residencia de las personas físicas: aspectos prácticos Á NGEL R ODRÍGUEZ R ODRÍGUEZ ción de la Organización para la Cooperación y el Desarrollo Económico (en adelante MC OCDE) no define cuando se considera residente o no residen­ te a un contribuyente, pese a la importancia capital que esto supone para la correcta aplicación del con­ venio. El MC OCDE se limita a indicar que residente significa toda persona8 que “en virtud de la legisla­ ción de ese Estado, esté sujeta a imposición en el mismo en razón de su domicilio, residencia, sede de dirección o cualquier otro criterio de naturaleza análoga... Esta expresión no incluye, sin embargo, a las personas que estén sujetas a imposición en ese Estado exclusivamente por la renta que obtengan de fuentes situadas en el citado Estado o por el patrimonio situado en el mismo”. En consecuencia, existe una remisión a la legislaciones internas de los Estados contratantes, para que definan quienes son residentes, si bien, se exige que la tributación de la persona física considerada residente no se limite a las rentas que obtiene en dicho Estado. 2.2. Criterios para resolver la doble residencia En segundo lugar, hay que indicar que el MC OCDE establece una serie de reglas para solventar los problemas que puedan derivarse de considerar a un contribuyente como residente por ambos Estados contratantes (art. 4, apartado 2 del MC OCDE). Se trata de fijar unos criterios que permi­ tan resolver el conflicto de doble residencia. Los elementos que se toman en consideración para alcanzar dicho fin, en el período impositivo en el cuál conste la existencia de doble residencia de una persona física, son los siguientes: — Vivienda permanente a su disposición en al­ guno de los Estados firmantes del convenio. — El Estado en el que dicha persona tiene el centro de sus intereses vitales. — El Estado donde more. — El Estado del que sea nacional. — Las autoridades competentes de los Esta­ dos contratantes lo resolverán de común acuerdo. Estos criterios se establecen en forma de jerar­ quía, de tal forma que sólo se utiliza el siguiente, si el anterior no ha sido útil para resolver el conflicto de doble residencia. Respecto a la vivienda permanente, los comenta­ rios inciden en el carácter de permanente “es decir, la persona física la habrá amueblado y reservado para su uso permanente” y por ello “ha dispuesto lo necesario para que el alojamiento esté disponible en 8 Ver artículo 4 apartado 1 del MC OCDE. cualquier momento de una manera continuada y no ocasionalmente para estancias que, por las razones que las motiven, han de ser necesariamente de corta duración”. No se exige que la vivienda sea en pro­ piedad sino que basta que sea en régimen de alqui­ ler si cumple con el condicionante de permanente. El centro de sus intereses vitales supone deter­ minar en qué Estado “tiene relaciones personales y económicas más estrechas. A tal fin, se tomarán en consideración sus relaciones familiares y sociales, sus ocupaciones, sus actividades políticas, culturales o de otro tipo, la localización de sus actividades empresa­ riales o profesionales, la sede de administración de su patrimonio, etc.”. Este criterio es más amplio que el centro de intereses económicos presente en la legislación interna española, ya que no sólo incluye los aspectos económicos sino también los persona­ les. El legislador español ha obviado establecer como criterio de residencia que estén situadas en España las relaciones personales de un contribuyente. Sin embargo, ello no impide su aplicación cuando un contribuyente, frente a la pretensión de la Adminis­ tración tributaria española de hacerle residente en España, pruebe residencia en un país con CDI. La determinación del lugar donde mora la perso­ na física sólo se aplica en defecto de los anteriores, bien por tener vivienda permanente en los dos Esta­ dos y no determinarse con precisión el lugar donde está situado el centro de intereses vitales o bien por carecer de vivienda permanente en ambos Estados. En estos casos se acude al criterio de permanencia, comparando las estancias en cada uno de los Esta­ dos en un espacio de tiempo suficientemente dilata­ do en el tiempo. Este mismo criterio está presente en la legislación interna referido a la presencia en España durante más de 183 días, si bien la forma de aplicación es diferente. Ya no se compara los días de permanencia en España frente a la presencia en el resto del mundo, sino frente a las estancias en el país que el contribuyente alega residir (con el cuál debe existir CDI). Además, la inclusión de las ausencias esporádicas para determinar los días de permanen­ cia en España, antes comentada, carece de relevan­ cia, ya que el MC OCDE no contempla su aplicación. 3. NOTAS SOBRE LA TRIBUTACIÓN EN GRAN BRETAÑA DE LA RENTA OBTENIDA POR LAS PERSONAS FÍSICAS La tributación de las personas físicas9 en el Reino Unido está ligada al concepto de residencia y 9 En esta parte se sigue, básicamente, el documento del HM Revenue & Custom (en adelante HRMC) de febrero de 2010 sobre Residencia, Domicile and Remittance Basis disponible en www.hrmc.gov.uk. 265 Cuadernos de Formación. Colaboración 40/10. Volumen 11/2010 de domicilio. Ambos conceptos no están definidos en la normativa tributaria. En la normativa británi­ ca, existen dos categorías de residencia, así la per­ sona física pueden ser resident o ordinary resident. Esto, como después se comentará, tiene una gran importancia en la forma de tributar de los contri­ buyentes, pero además se debe conjugar con la incidencia que se deriva del carácter de ser o no domiciliado en el Reino Unido. El domicilio es dis­ tinto de la nacionalidad y del lugar de residencia. 3.1. Residencia En general, la persona física es resident, cuando: — La estancia en el Reino Unido alcance los 183 días o más en el período impositivo (6 de abril a 5 de abril del año siguiente). En este cómputo deben incluirse los días que al final de los mismos se está en el Reino Unido. — Sí las estancias son inferiores a 183 días se puede ser residente atendiendo a la resi­ dencia de la familia, a la situación del patri­ monio o de los negocios o donde se encuentran situadas las relaciones sociales. Ser ordinary resident solo es relevante, a efectos tributarios, si se obtienen rentas de fuente extranje­ ra. Es diferente de ser resident. Ordinary indica que la presencia en territorio británico no es casual. Esto implica que la estancia en Reino Unido sea volunta­ ria, con el propósito de establecerse en el mismo y siendo parte de la forma de vida habitual. Incluso cuando se abandona el Reino Unido, pero se vuelve de forma intermitente se puede ser ordinary resi­ dent, siempre que la media anual de días en el perí­ odo de tiempo computado (un ejercicio fiscal o más hasta cuatro años consecutivos) supere los 91 días. Esta regla no impide que por razones económicas o familiares el contribuyente pueda ser considerado resident. Una persona física es ordinary resident cuando llega a Gran Bretaña por primera vez, de forma voluntaria y con el propósito de establecerse. En el Reino Unido hay una serie de reglas tanto para delimitar las dos categorías anteriores como para comunicar al HMRC mediante formularios que debe rellenar el contribuyente cuando es conside­ rado resident o cuando deja de ser resident. Cuan­ do se llega a territorio británico con la idea de vivir de forma permanente o de residir más de tres años, el contribuyente es resident y ordinary resi­ dent desde el día de su llegada y esto debe comu­ nicarlo al HMRC, bien directamente o través del empresario para cuál trabaja. En principio, si el contribuyente carece de pla­ nes para establecerse de forma estable en el Reino Unido y considera que no va a estar mas de tres años es un visitor, salvo que se permanezca más de 183 días en Gran Bretaña durante un año fiscal o que se llegue con el propósito de permanecer más de dos años. En estos supuestos, el contribuyente es resident desde el día de su llegada. Caso de ser visitor, y se modifiquen las circuns­ tancias que determinan esa condición, puede pasar a ser resident, y hay que comunicarlo al HMRC. Pese a no estar 183 días en el Reino Unido por abandonarlo antes de haber permanecido esos días, se puede ser resident o ordinary resident cuando se vuelve al mismo y la media de los últimos cuatro años alcance una estancia superior a 91 días. Si este dato se conoce cuando se inicia los viajes de vuelta a Reino Unido, se es resident o ordinary resident desde el ejercicio fiscal en que se inician los mismos. En caso contrario, se adquiere tal condición, en el ejercicio fiscal cuando el contribuyente comprueba que las estancias superan la media anual de 91 días. Cuando la permanencia, que inicialmente pre­ vista era inferior a tres años pero superior a dos, alcanza los tres años en el ejercicio fiscal que los supera se es ordinary resident. Igualmente se obtie­ ne esa condición, cuando se decide establecerse por más de tres años en el ejercicio fiscal en el se toma dicha determinación o cuando se compra o se alquila alojamiento para un período superior a tres años. 3.2. Domicilio El domicilio (domicile) es distinto de la nacionali­ dad y del lugar de residencia. El domicilio puede ser: — De origen (of origin). Este domicilio nor­ malmente se adquiere del padre cuando se nace. Esto no significa que el domicilio esté situado en el país donde se nace, sino que hay que estar al domicilio del padre, que puede estar en otro territorio. Igualmente, no se adquiere el domicilio en Gran Breta­ ña por nacer en ese país, hay que atender al domicilio del padre. — De elección (of choice), que se valorará a partir de que el contribuyente cumpla los 16 años. Se atenderá a diversos criterios como las intenciones, la residencia perma­ nente, los intereses económicos (propie­ dades o negocios) o donde reside la familia y donde se encuentran las relaciones sociales del contribuyente. — De dependencia (of dependence), mientras se es menor de edad, el domicilio es el que corresponde a la persona de quien se dependa legalmente. 266 Residencia de las personas físicas: aspectos prácticos Á NGEL R ODRÍGUEZ R ODRÍGUEZ Se contemplan una gran variedad de criterios para determinar el domicilio, tales como si en los planes de futuro ha previsto abandonar el Reino Unido, si el contribuyente ha sido residente en el extranjero en la mayoría de edad, el lugar de naci­ miento del contribuyente, el lugar de nacimiento del padre, mantener o no contacto con el país de nacimiento del padre o del nacimiento del contri­ buyente10. Es difícil establecer una norma general, pero sí el individuo tiene intención de permanecer de forma estable y por un plazo prolongado en el Reino Unido es domiciliado. En ausencia de esa idea de permanencia (aún en la hipótesis de plane­ ar abandonar el Reino Unido), sí la persona física ha nacido en Reino Unido o ha nacido su padre es difí­ cil no ser domiciliada, salvo que de adulto se haya residido en otro país y se mantengan vínculos con el mismo. Pese a la complejidad existente para determinar el domicilio, cabe apreciar un cierto paralelismo con el criterio de nacionalidad, ya que hay una gran probabilidad de ser domiciliado sí el contribuyente ha nacido en Reino Unido o incluso si lo ha hecho fuera pero el padre ha nacido en territorio británi­ co o ha nacido en el extranjero cuando su padre estaba ausente de forma temporal por motivos laborales. 3.3. Arising basis versus remittance basis Se trata de dos formas de tributar las personas físicas por su renta personal en Reino Unido. Arising basis, conlleva tributación de las personas físicas por su renta mundial, con independencia de su lugar de obtención. Remittance basis, es una alternativa a la anterior, que permite que ciertos residentes puedan elegir entre pagar por renta mundial (arising basis) o sólo tributar por la renta obtenida en el Reino Unido, mientras por el resto de rentas sólo se tributan cuando se repatrían al Reino Unido. El contribu­ yente puede optar por este mecanismo de tributa­ ción, si cumple los requisitos para ello, o bien, utilizar el arising basis. Junto a lo anterior, se contempla una exención para rentas de fuente extranjera de pequeña cuan­ tía que así no tributan en el Reino Unido cuando la persona física es considerada resident not domiciled. Se exige ser trabajador en el Reino Unido, que las rentas de trabajo de fuente extranjera sean inferio­ res a las 10.000 libras esterlinas, que los intereses 10 Es este sentido son muy ilustrativas las indicaciones en forma de cuadros que se recogen en el documento del HMRC (páginas 25 a 27). de cuentas bancarias obtenidos en el extranjero no alcancen las 100 libras esterlinas, que estas rentas estén sometidos a tributación en el Estado de la fuente y que no existan otras rentas en el exterior. En este caso se tributa por el arising basis, y no hay que pagar impuestos cuando se repatrían estas rentas. Pueden utilizar Remittance basis los contribu­ yentes que sean: — Resident not domiciled. — Resident not ordinary. El siguiente cuadro muestra las posibilidades que pueden darse para tributar por esta modalidad: Resident y domiciled Ordinary resident Arising basis No ordinary resident Opción por remittance basis Resident y not domiciled Opción por remittance basis Opción por remittance basis El remittance basis se debe solicitar rellenando el Self Assessment tax return incluyendo las hojas SA109 y SA10811 (este último solo sí el contribu­ yente es not domiciled), excepto que el total de renta de fuente extranjera no repatriada sea infe­ rior a 2.000 libras en el ejercicio fiscal. Este sistema de diferimiento de la tributación de las rentas de fuente extranjera, en función de cuando el contri­ buyente decida introducirla en Reino Unido, ha exigido establecer un perímetro de control alrede­ dor del contribuyente, para evitar que sean repa­ triadas las rentas a través de personas cercanas al mismo (esposa, hijos, sociedades...). Igualmente, existen reglas para establecer el orden en el que se remiten las distintas categorías de rentas, atendien­ do al ejercicio en que se han obtenido las mismas, así como a los impuestos pagados en el Estado de la fuente. Además, recientemente, se ha implantado the Remittance Basis Charge, se trata de un pago de 30.000 libras esterlinas por ejercicio fiscal, como un impuesto por la parte de rentas de fuente extranjera no remitida al Reino Unido. Están obli­ gados a satisfacer este pago, los contribuyentes con rentas de fuente extrajera superior a 2.000 libras en el ejercicio fiscal, que elijan la remittance basis, que tengan 18 años o más al final del período impositivo, y hayan sido residente en siete de los nueve últimos ejercicios fiscales, iniciados con anterioridad al 6 de abril de 2008. 11 Esta página del formulario permite elegir la forma de com­ pensar las pérdidas de fuente extranjera (desde el período impositivo 2008-2009). 267 Cuadernos de Formación. Colaboración 40/10. Volumen 11/2010 4. COMENTARIOS DEL MODELO CONVENIO SOBRE LA TRIBUTACIÓN POR RENTA MUNDIAL En el apartado anterior se ha analizado la forma de contribuir las personas físicas en el Reino Unido, y se aprecia que no siempre se tributará por renta mundial. Este epígrafe esta dedicado al estudio de esa cuestión en el MC OCDE. El ámbito subjetivo de los convenios se delimita en el artículo 1 de los mismos, al establecer qué personas van a poder hacer uso de los mismos. El elemento utilizado para definir dicho ámbito es la residencia en uno o en ambos Estados contratantes. En consecuencia, a un contribuyente le será de apli­ cación el convenio en la medida que sea residente. Esta regla general que se establece en el MC OCDE, en la práctica puede tener excepciones como los CDIs de España con Estados Unidos12 o con Cuba. Sin perjuicio, de diversas cuestiones que se comentan vinculadas con la residencia de entes especiales (establecimientos permanentes, trata­ miento de la partnership...) los comentarios al MC OCDE se hacen eco del uso indebido de los conve­ nios. Con carácter general, el apartado 9. 4 de los comentarios al artículo 1 determina que “los Estados no tienen porqué conceder los beneficios de un con­ venio de doble imposición cuando se hayan hecho manejos que constituyan un uso abusivo de las dis­ posiciones del mismo”. Los comentarios al citado artículo en los apartados posteriores al anterior tra­ tan, ampliamente, la utilización fraudulenta de socie­ dades constituidas con la finalidad de obtener una residencia ficticia que les permita beneficiarse de las disposiciones de un convenio. En cambio son esca­ sos los comentarios relativos al de fraude respecto a la residencia de las personas físicas, en consecuencia, tampoco hay recomendaciones de redacciones a incluir en los convenios para evitar esas situaciones. Una referencia a la residencia de las personas físicas se contiene en el apartado 26.113. El supues­ to de hecho que genera dicho comentario es la situación creada cuando la legislación interna de un Estado considera a una persona física como residen­ te sin existir un vínculo permanente con el mismo y sólo grava las rentas de fuente extranjera cuando son repatriadas u objeto de remesa hacia él (como el caso británico objeto de estudio en el epígrafe anterior). En este supuesto es claro, que la doble imposición (objetivo de todo convenio) sólo existirá cuando se produzca la remisión de la renta al citado Estado. Los presupuestos de hecho analizados (resi­ dente en un Estado pero sin un vínculo permanente con él y obtención de renta en otro Estado) pueden facilitar que este último Estado también considere residente a la persona física y esto conllevaría la existencia de una doble residencia. Los comentarios al MC OCDE proponen como solución restringir la aplicación de las disposiciones del CDI a la renta que es efectivamente gravada. Evidentemente, los comentarios no desconocen que esto genera dificultades cuando el tiempo que trascurre entre la obtención de la renta y su repa­ triación sea amplio. Como alternativa se recomien­ da establecer un plazo para que la renta sea gravada y así acceder a los beneficios del CDI. Cabe señalar que la presencia de estos regíme­ nes en las legislaciones nacionales que optan por un criterio de territorialidad en la imposición de la renta de las personas físicas, quedando a elección del con­ tribuyente (en función de si repatría o no las rentas) la posibilidad de tributación por renta mundial, (Continuación.) considerarse inadecuado concederles los beneficios estableci­ dos en las disposiciones del Convenio sobre dicha renta. Los Estados contratantes, que acuerden restringir la aplicación de las disposiciones del Convenio a la renta que es efectivamente gravada cuando está en poder de estas personas, lo pueden hacer añadiendo la siguiente disposición al Convenio: «Cuando, en virtud de una disposición de este Convenio, la renta obtenida en un Estado contratante se beneficia de una exención total o parcial de impuestos en dicho Estado, y en virtud de la legislación vigente en el otro Estado, una persona está sometida al impuesto sobre la renta por la cuantía de la renta que es remitida a dicho Esta­ do o recibida en el mismo y no por la suma total, toda desgravación prevista por las disposiciones del Convenio sólo se aplica a la parte de dicha renta ya gravada en el otro Estado contratante.» 12 En este sentido es ilustrativa la posición de este país al for­ mular una reserva al artículo 1 del modelo convenio para poder gravar, con algunas excepciones a sus ciudadanos y residentes incluyendo a algunos ex ciudadanos y a residentes de larga duración. 13 “En virtud de la legislación nacional de ciertos Estados, a las personas que cumplen los requisitos para ser residentes pero que carecen de lo que se considera un vínculo permanente con el Estado (a veces, designado con el calificativo de domicilio), sólo se les gravan las rentas obtenidas de fuentes ajenas al Esta­ do si dichas rentas son efectivamente repatriadas u objeto de remesa hacia él. Por tanto, dichas personas no están sujetas a una doble imposición potencial en la medida que la renta extranjera no es remitida a su Estado de residencia y puede (Sigue.) En algunos Estados, la aplicación de dicha disposición podría crear dificultadas administrativas si transcurriera un largo lapso de tiempo entre el momento en que se genera la renta en un Estado contratante y el momento en que se grava en el otro Estado cuando llega a manos del residente de dicho segundo Estado. Los Estados que están preocupados por estas dificulta­ des podrán prever que la regla establecida en la última parte de la disposición referida anteriormente, a saber, que la renta en cuestión sólo dará derecho a disfrutar de los beneficios aplica­ bles en el primer Estado cuando se grave en el segundo, se apli­ cará a condición de que las rentas se graven de esta forma en este segundo Estado en un plazo determinado a partir del momento en el que la renta es generada en el primer Estado.” 268 Residencia de las personas físicas: aspectos prácticos Á NGEL R ODRÍGUEZ R ODRÍGUEZ suponen una quiebra en los esquemas de aplicación de los convenios de doble imposición. En este senti­ do, la solución adoptada por la OCDE no admite que la persona física pierda su condición de residen­ te en dicho Estado, a efectos de un CDI, pese a que la tributación de las rentas de fuente extranjera en dicho Estado, está condicionada por decisiones que dependen de la voluntad del propio contribuyente. La cuestión anterior exige un análisis del artículo 4 del MC OCDE, que en su apartado 1 define el con­ cepto de residente acudiendo a la legislación de los Estados contratantes. Sin embargo, se exige como requisito que la imposición a que le someta el Esta­ do que le considera residente no se limite exclusiva­ mente a las rentas obtenidas en dicho Estado. El comentario 8. 2 referido a esta cuestión considera que se excluye del concepto de residente de un Estado a las personas físicas que no estén plenamen­ te sujetas a imposición en el mismo, pese a conside­ rarlo residente por su normativa fiscal interna, porqué serían residentes en otro Estado en virtud de lo dispuesto en el CDI firmado entre ambos. Conviene recordar que el comentario del párra­ fo 15 del artículo 1 no exige para la aplicación de los convenios que los rendimientos obtenidos tributen de forma efectiva en el Estado de residencia. En el caso comentado cabe plantearse, no tanto la tribu­ tación efectiva (que existirá cuando se remitan las rentas), sino el cumplimiento del requisito de suje­ ción por renta mundial en el Estado de residencia que queda a elección del contribuyente. Mayores exigencias de interpretación demanda el comentario del apartado 3 del artículo 8 del MC OCDE cuando indica que la aplicación de la segunda frase de dicho precepto conlleva dificultades y limi­ taciones, y que “debe interpretarse teniendo en cuenta su objeto y propósito, que es el de excluir a las personas no sujetas integralmente a imposición en ese Estado, (imposición plena), ya que, en otro caso, podría excluir del ámbito del convenio a todos los residentes que apliquen el principio de tributa­ ción territorial, resultado que evidentemente no se pretende”. Lo anterior no parece ser muy coheren­ te con el espíritu y finalidad de los convenios, ya que cuando no se tributa por renta mundial, no existirá doble imposición (objetivo principal del convenio, según el comentario 7 del art. 1), y en consecuencia, no debe existir impedimento para excluir del ámbi­ to del convenio, a los que tributan sólo por la renta obtenida en el Estado que lo considera residente14. 14 Esta misma posición mantiene VEGA BORREGO, F. A. en Comen­ tarios a los convenios para evitar la doble imposición y prevenir la evasión fiscal concluidos por España, (2004), Fundación Pedro Barrié de la Maza, Instituto de Estudios Económicos de Galicia. En la práctica, existirán dificultades cuando se cuestione el carácter de residente o no de un con­ tribuyente, porque el contribuyente estará en con­ diciones de acreditar la residencia en otro estado, cuando realmente en el mismo no ha tributado por todas sus rentas. En consecuencia, estos comenta­ rios dificultan que la Administración Tributaria pueda negar la condición de residente de un con­ tribuyente en un Estado, a los efectos del conve­ nio, pese a que en dicho Estado no ha tributado por su renta mundial. 5. REFLEXIONES FINALES La líneas anteriores permiten detectar la exis­ tencia de una debilidad en la legislación interna cuando se trata de probar la residencia en España de una persona física, por su permanencia en Espa­ ña durante más de 183 días, en la medida que no cabe incluir en el cómputo de ese plazo las ausen­ cias esporádicas sí el contribuyente acredita su residencia en otro país. Ello obedece a que no se exige que se pruebe la presencia de la persona físi­ ca en ese otro Estado durante más de 183 días (cuestión que se demanda para los paraísos fiscales pero no para el resto de países). La acreditación de la residencia es una cuestión que, pese al rigor exigido por la DGT, admite diver­ sos medios de prueba, si bien el más idóneo pare­ ce ser un certificado de residencia fiscal emitido por la autoridad en la materia. Los tribunales han mantenido posiciones diferentes sobre los medios de prueba a admitir. Sin embargo, cuando se apor­ ta un certificado de residencia emitido por un Esta­ do, éste debería acreditar la tributación por renta mundial en dicho Estado, en el cuál el contribuyen­ te pretende ser residente. Cuando se está en presencia de un CDI, el cer­ tificado de residencia debería contener la expre­ sión de “residente en el sentido del convenio”. Si ello no es posible, también se debería acreditar por otros medios de prueba, la tributación por la renta mundial de la persona física (incluidas las ren­ tas españolas que la Administración trata de suje­ tar a tributación). Tiene escaso sentido considerar que hay doble residencia, y en consecuencia, acu­ dir a las reglas para resolver la misma, si no se prueba que ha existido doble imposición, cuya eli­ minación es la finalidad y la razón de ser del CDI. En este sentido, no debe olvidarse que los conve­ nios se acuerdan entre los Estados con objeto de evitar la doble imposición de las rentas por dos Estados, pero nunca para evitar la tributación en ambos. 269 Cuadernos de Formación. Colaboración 40/10. Volumen 11/2010 En el supuesto de que el otro país exima de tri­ butar por las rentas de fuentes extranjera15 la per­ sona física no debe poder beneficiarse de las disposiciones del CDI y, por lo tanto, no puede ser considerado residente a los efectos del mismo. En consecuencia, lo anterior exige que la prueba del contribuyente deba estar dirigida a acreditar la sujeción de todas sus rentas en otro país más que a desvirtuar los presupuestos que la normativa espa­ ñola contempla para ser residente en España. Hay que precisar que la afirmación anterior no se exige en la norma interna pero, no es menos cierto, que es lo que late de forma clara en la normativa inter­ nacional cuando excluye de los beneficios del con­ venio a las personas físicas que sólo hayan tributado por las rentas obtenidas en el Estado de residencia. Así, cuando se trata de acreditar la residencia en presencia de un CDI, si se aporta un certificado debe ser en el sentido del convenio y, caso de apor­ talo pero sin esa mención o aportar otras pruebas, debería acreditarse la tributación en ese país por renta mundial para acudir a los beneficios del con­ venio. Igualmente, para no hacer de peor condición al contribuyente que alegue residencia en un país sin CDI que a la persona física que trata de acredi­ tar su residencia en un país con acuerdo, debería requerirse el mismo contenido probatorio, más aún teniendo en cuenta que la Administración espa­ ñola, en este último caso, no podrá acudir al meca­ nismo de intercambio de información. En presencia de un CDI, la Administración Tributaria podrá soli­ citar al Estado, en el cuál el contribuyente reclama ser residente, los datos sobre las bases imponibles declaradas. Sí la tributación por renta mundial no puede ser probado de forma fehaciente por el con­ tribuyente no se debería acudir a los criterios con­ tenidos en el apartado 2 del artículo 4 del MC OCDE para determinar la residencia, por falta de presupuesto fáctico (conflicto de residencia). En los supuestos en los que la normativa inter­ na de un Estado contemple la posibilidad de una tributación diferida, que puede suponer en la prác­ tica una falta de tributación en la imposición direc­ ta de las personas físicas (como la contenida en la legislación británica antes analizada), según las directrices de la OCDE, no cabe denegar el carác­ ter de residente a la persona física que pruebe su residencia en ese Estado y tribute conforme al remittance basis. En este caso, lo que se deniega son los beneficios del CDI a determinadas rentas, salvo que se acredita su remisión al otro Estado. Esta posición parece que es la adoptada por las autoridades españolas, ya que así se desprende del protocolo al CDI firmado con Irlanda16. En conse­ cuencia, hay que considerar que dicho enfoque es el procedente cuando sea de aplicación el CDI con Gran Bretaña, aunque no exista tal mandato en el protocolo del mismo. En definitiva, ello supone la imposibilidad de denegar a un persona física que prueba su residen­ cia fiscal en Reino Unido la aplicación del CDI, pese a que es posible que las rentas obtenidas en España no hayan tributado. En términos prácticos, ello implica la existencia de dificultades para sujetarle a tributación aquí por el criterio de permanencia por no poder incluir en el cómputo las ausencias espo­ rádicas, como se ha comentado ampliamente. Igual­ mente, tampoco será de aplicación el criterio familiar que quedará desvirtuado por la acreditación de residencia en dicho país. Así, sólo cabe poder considerarle residente en España sí se encuentra aquí situado el centro de sus intereses económicos. Conviene reiterar que el razonamiento anterior parte de la acreditación de la residencia fiscal en Gran Bretaña, sí eso no fuese así, sí que cabria apli­ car el criterio de permanencia (incluso con el cóm­ puto de las ausencias esporádicas) y el criterio familiar para considerar que la residencia habitual de la persona física está en España. En la hipótesis de que se estuviese ante una doble residencia, por considerarle residente en España atendiendo al criterio de intereses econó­ micos, hay que estar a lo dispuesto en el apartado 2 del artículo 4 del CDI entre España y Gran Bre­ taña, que contiene los criterios para fijar la residen­ cia antes comentados, excepto el relativo al lugar donde more la persona física, es decir, vivienda permanente, centro de intereses vitales, nacionali­ dad y mutuo acuerdo. Recordar que estos criterios operan sólo en defecto del anterior, de tal forma que habrá que probar que posee vivienda perma­ nente en España a su disposición para que sea resi­ dente aquí. Esta prueba puede resultar de difícil obtención por parte de la Administración (recor­ dar que la disposición debe ser en el ejercicio en 16 Así en el protocolo de dicho convenio se indica: 15 Tal y como se prevé en el régimen especial regulado en el artículo 92 de la LIRPF. 270 “En el momento de la firma del Convenio entre el Reino de Espa­ ña e Irlanda para evitar la doble imposición y prevenir la evasión fis­ cal en materia de impuestos sobre la renta y las ganancias de capital, los signatarios han convenido las siguientes disposiciones que for­ man parte integrante del Convenio: 1. Cuando con arreglo a cualquier disposición del presente Con­ venio se reduzca la imposición española sobre las rentas o las ganan­ cias de capital y, conforme a la legislación vigente en Irlanda, las rentas o las ganancias de capital que obtenga una persona física se sometan a imposición únicamente por la parte remitida a, o percibida en, Irlan­ da, y no por su total cuantía, los beneficios reconocidos en España al amparo de este Convenio se aplicarán solamente respecto de aquella parte de las rentas o las ganancias remitida a, o percibida en, Irlanda.” Residencia de las personas físicas: aspectos prácticos Á NGEL R ODRÍGUEZ R ODRÍGUEZ que se debe considerar residente al contribuyente, no en el que se lleva a cabo la comprobación) ya que la titularidad, de forma directa o indirecta, de una vivienda en España puede no resultar suficien­ te para considerarla a su disposición17. 17 Aunque las descripciones de los hechos son breves, así pare­ ce desprenderse de las sentencias de la Audiencia Nacional de 20 de febrero de 2008 (recurso núm. 94/2007) y 4 de febrero de 2010 (recurso 28/2/2007), donde la disponibilidad de las viviendas situadas en territorio español se atribuyen a los hijos de las personas físicas cuya residencia en España pretendía la Inspección. La primera sentencia está referida a un supuesto de residencia en un país sin convenio (Andorra) mientras la segun­ da se refiere a un país con convenio (Suiza). Por otro lado, no debe olvidarse que al tratarse de un país con CDI, se puede acudir al intercambio de información (en virtud de lo dispuesto en el ar­ tículo 27 del mismo). Este instrumento puede ser utilizado por la Administración española, para solicitar información a las autoridades británicas sobre las declaraciones tributarias presentadas en Reino Unido, y en especial, sobre desde que momento temporal es considerado residente en dicho territorio, sí tributa por renta mundial y sí ha manifestado haber percibido rentas en el extranje­ ro que no ha repatriado al Reino Unido y en con­ secuencia, no han tributado (incluido su importe y categoría). BIBLIOGRAFÍA CORDÓN EZQUERRO, T. (dir.) (2007): Manual de Fiscalidad Internacional, Instituto de Estudios Fiscales, Madrid. HM Revenue & Custom documento de febrero de 2010 sobre Residencia, Domicile and Remittance Basis, disponible en www.hrmc.gov.uk. MC OCDE 2010. PRADA LARREA, J. L. (coord.) (1999): La reforma global del Impuesto sobre la Renta de las Personas Físicas, Col-legi Oficial de Graduats Socials de Barcelona. Barcelona. RUIZ GARCÍA, J. R. y CALDERÓN CARRERO, J. M. (coord.) (2004): Comentarios a los convenios para evitar la doble imposición y prevenir la evasión fiscal concluidos por España, Fundación Pedro Barrié de la Maza Instituto de Estudios Económi­ cos de Galicia, A Coruña. SERRANO ANTÓN, F. (coord.) (2002): Fiscalidad Internacional, CEF, Madrid. – (2004): Fiscalidad Internacional, Fundación para la Promoción de los Estudios Financieros e Instituto de Estudios Fis­ cales, Madrid. SERRANO ANTÓN, F. y ALMUDÍ CID, J. (2001): “La residencia fiscal de las personas físicas en los convenios de doble impo­ sición internacional y en la normativa interna española”, Revista de Contabilidad y Tributación, núms. 221-222, CEF, Madrid. 271