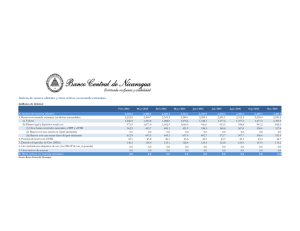

UNIVERSIDAD NACIONAL DE TUMBES FACULTAD DE CIENCIAS ECONÓMICAS ESCUELA PROFESIONAL DE ADMINISTRACIÓN Tema: EL SISTEMA MONETARIO INTERNACIONAL. Curso: Administración de Negocios Internacionales. Estudiantes: Bances Leon, Adriana Mirella. Medina Reyes, Mario Yordan. Olaya Villegas, Patricia Nicole. Peña Ruiz, Melani Francesca. Docente: GONZALES PALOMINO JHONY CRISTHIAN. Ciclo: VIII Tumbes, 2024 ÍNDICE INTRODUCCIÓN .................................................................................................................. 3 MARCO TEÓRICO ............................................................................................................... 4 1.1 EL PATRÓN ORO ....................................................................................................... 4 1.1.1. Principios básicos del patrón de oro: .............................................................. 4 1.1.2. TIPOS DE PATRÓN ORO ................................................................................... 5 1.1.3. ABANDONOS INTERMITENTES DEL PATRÓN ORO ....................................... 7 1.2. El NACIMIENTO DEL SISTEMA DE BRETTON WOODS ......................................... 8 1.2.1. El Plan White ...................................................................................................... 8 1.2.2. Los principios de Bretton Woods ................................................................... 10 1.2.3. El Fondo Monetario Internacional ................................................................... 11 1.3. EL SISTEMA KINGSTON ........................................................................................ 15 1.3.1. La evolución de los DEG ................................................................................. 15 1.3.2. Gestión de los tipos de cambio flotantes ....................................................... 15 1.3.3. Ayuda a los países en camino de desarrollo ................................................. 16 1.4 EL NUEVO SISTEMA MONETARIO INTERNACIONAL ........................................... 17 1.4.1 Principales componentes ................................................................................. 17 1.4.2 La financiación del desarrollo .......................................................................... 18 1.4.3 La evolución de la condicionalidad ................................................................. 18 1.4.4 El dominio del Endeudamiento Internacional ................................................. 19 II. CONCLUSIONES ........................................................................................................... 20 III. RECOMENDACIONES .................................................................................................. 21 IV. BIBLIOGRAFÍA ............................................................................................................. 22 INTRODUCCIÓN El Sistema Monetario Internacional establece las normas que regulan los flujos monetarios transfronterizos (esto es, entre distintos países). Entre sus principales objetivos se encuentran garantizar la libertad de intercambio internacional y prevenir desequilibrios monetarios que podrían afectar la credibilidad del sistema. Un Sistema Monetario Internacional empieza a existir cuando se pasa de relaciones económicas bilaterales a una estructura que, además de reunir el carácter de internacional, es susceptible de acuerdos o imposiciones más o menos multilaterales. De ahí que todos los imperios hayan tenido un Sistema Monetario Internacional incipiente, e incluso que algunos emperadores antiguos concibieron como resultado la idea de una moneda única e incluso mundial. En este trabajo profundizaremos acerca el sistema monetario internacional, tratando los temas del patrón de oro, que se resalta sus principios y tipos, también se trata sobre los abandonos intermitentes del patrón. Otro punto importante que se trata es el nacimiento del sistema de Bretton Woods, tratando los puntos sobre el plan White, objetivos del plan White, características del plan, la comparación del plan White con el plan Keynes, los principios de Bretton Woods y el fondo monetario internacional. Un tercer punto relacionado con el sistema monetario internacional es el sistema de Kingston donde se trata los siguientes puntos: La evolución de los DEG, gestión de los tipos de cambio flotantes y ayuda a los países en camino de desarrollo. El último punto que se tratará en esta monografía es el nuevo sistema monetario internacional, donde se especificarán sus principales componentes, la financiación del desarrollo, la evolución de la condicionalidad y el dominio del endeudamiento internacional. MARCO TEÓRICO 1.1 EL PATRÓN ORO El patrón oro fue un acuerdo monetario en la mayoría de los países del mundo hacia finales del siglo XIX hasta el final de 1914, gracias a este acuerdo cada país participante debía garantizar la libre convertibilidad a precio compuesto, "los países arreglaban los valores de sus monedas en relación al oro que los bancos centrales mantenían en sus reservas para defender el precio arreglado" es decir, cada país fija el precio de su moneda en términos de oro, estando preparado para intercambiar oro por su moneda interna, siempre que sea necesario defender la cotización oficial, pues ya que hay muchas monedas y muchos precios del oro en términos de las monedas, cada país es responsable por mantener el valor de su moneda en términos de los activos en oro, que forman parte de sus reservas. El equilibrio interno bajo el patrón oro buscaba una fijación de los precios de las monedas en función del oro, limitando el crecimiento monetario de la economía mundial y estabilizando los niveles de precios. 1.1.1. Principios básicos del patrón de oro: 1. Respaldar la moneda: Las monedas y billetes emitidos por el banco central están respaldados por reservas de oro. Esto proporciona confianza en la estabilidad del valor de la moneda. 2. Estabilidad económica: Se argumenta que el patrón de oro ayuda a mantener precios estables y limita la inflación, ya que la cantidad de dinero que puede ser emitida está restringida por la cantidad de oro que posee el gobierno. 3. Flujos de comercio: El patrón de oro facilita el comercio internacional al proporcionar un estándar universal. Las transacciones entre países pueden hacerse más fácilmente, ya que el valor del dinero se basa en un activo tangible. 4. Conversión:El patrón de oro facilita el comercio internacional al proporcionar un estándar universal. Las transacciones entre países pueden hacerse más fácilmente, ya que el valor del dinero se basa en un activo tangible. 1.1.2. TIPOS DE PATRÓN ORO El oro ha tenido distintas aplicaciones en los sistemas monetarios a lo largo de la historia, cada una con una función distinta. Por ello podemos distinguir entre tres tipos de patrón oro distinto: el patrón oro clásico, el patrón lingote y el patrón cambio, cuya aplicación más famosa fue durante el acuerdo de Bretton Woods El patrón oro clásico El patrón oro ha tenido numerosas aplicaciones a lo largo de la historia. En su estado más primigenio, la moneda era directamente acuñada en oro, y su valor tenía una relación proporcional con la cantidad de oro que hubiera en ella. Posteriormente, con la técnica más avanzada, se hicieron acuñaciones mezclando oro y plata, siguiendo la misma relación anteriormente mencionada Esto es lo que se conoce como patrón oro clásico, y fue el sistema monetario con una aplicación más prolongada en la historia de la humanidad. Este sistema propiciaba que los 8 tipos de cambio fueran fijos, ya que el valor de la moneda tenía una relación directa con la cantidad de metal precioso que contenía. De este modo la relación entre monedas no dependía de los designios de los bancos centrales o los políticos, y por ello había una mayor estabilidad. Por ejemplo, si en su momento definimos la moneda A con una veinteava onza de oro, y la moneda B como un cuarto de onza de oro, supone que 5 monedas A equivalen a una moneda B debido a la relación de ambas con oro. Por tanto, el oro es un medio de pago de deudas e impuestos, y por tanto de libre circulación. Por ello las reservas de oro de un país dependían del comercio internacional, ya que crecían cuanto más se exportaba, ya que se pagaban esas exportaciones en oro, o se devalúan debido a un aumento de las importaciones. El patrón lingote El siguiente patrón que se utilizó fue el patrón lingote, o bullionismo . Este consistía en que el banco conservaba en su caja una determinada cantidad de oro en lingotes y expedía papel por su equivalente. Esta labor normalmente estaba centralizada en los bancos centrales. Este es un patrón oro más económico que el anterior, y fue el germen de nuestro actual sistema financiero, ya que los bancos podían conceder más papel que la cantidad de lingotes que había en la caja y permitir la creación del dinero bancario. Además, también supuso el nacimiento de los billetes tal y como hoy los conocemos. A diferencia del patrón oro clásico, en este sistema el tipo de cambio de la moneda sí que estaba centralizado y podía ser cambiado por el gobernador del banco central o por el político de turno, puesto que podía reducir el coeficiente de caja que suponía la contrapartida del papel moneda. A diferencia del patrón oro clásico, en este sistema el tipo de cambio de la moneda sí que estaba centralizado y podía ser cambiado por el gobernador del banco central o por el político de turno, puesto que podía reducir el coeficiente de caja que suponía la contrapartida del papel moneda. El patrón cambio Tras este patrón, llegamos al año 1944 en el que se toman los acuerdos de Bretton Woods. Este acuerdo ligaba una moneda de forma directa al patrón oro, que era el dólar, con la que mantenía un tipo de cambio fijo, y las demás monedas fijaban su paridad respecto al dólar. Esto permitía a cualquier país poder garantizar sus deudas directamente en oro, puesto que contaban con la paridad respecto al dólar y este si contaba con una contraprestación en oro. Este sistema posibilita la generalización del dólar como medio de pago internacional debido a su seguridad y estabilidad, hecho que llega hasta nuestros días, siendo el dólar la divisa más utilizada globalmente para operaciones internacionales. Finalmente, el dólar abandonó su paridad respecto al oro en el año 1971, cuando Richard Nixon decidió eliminar el patrón oro para permitirse una expansión del gasto público y una devaluación del dólar , y estableció el sistema actual que dura hasta nuestros días y que es el período más longevo en la historia sin utilizar el patrón oro. 1.1.3. ABANDONOS INTERMITENTES DEL PATRÓN ORO A lo largo de la historia ha habido intentos de dejar el patrón oro principalmente durante guerras y durante crisis fiscales y de deuda, para aliviar las maltrechas arcas públicas. Algunos de los casos más importantes de la historia serán comentados más adelante. EL ASSIGNAT Y LA REVOLUCIÓN FRANCESA El primer caso lo obtenemos en uno de los hechos más importantes de la Historia, la Revolución Francesa. Después de alzarse en 1789, los nuevos gobernantes tuvieron que enfrentar una gran crisis fiscal y de deuda. Como resultado de sus promesas, el pueblo tenía la esperanza de pagar menos impuestos, o incluso de no pagar impuestos al nuevo Gobierno, además de obtener subsidios como era el destinado a la compra de la hogaza de pan. Sin embargo, se dieron de bruces con la realidad, afrontando una crisis fiscal y de deuda enorme. GREENBACK Y GREYBACK Durante la Guerra Civil americana, tanto el bando del norte como el del sur tuvieron que emitir moneda para poder financiar el aumento del gasto público que supone una guerra. En el caso del bando comandado por Abraham Lincoln, se emitiría un nuevo billete denominado greenback. Cada greenback tuvo un valor de entre 35 y 65 centavos de oro, y se emitieron 450 millones de dólares. No eran convertibles en oro, no eran válidos para el exterior, pero era perfectamente legal en transacciones interiores. En 1863 Lincoln necesitaba más dinero para ganar la guerra, y por ello permitió que los bancos pudieran emitir moneda contra deuda emitida por el Estado por medio de la National Banking Act. Al final la contienda se resolvió a favor de el bando de Lincoln y, a diferencia de los assignats, en vez de hacer esta medida permanente y realizar sucesivas emisiones, cuando acabó la guerra se procedió a la retirada de los greenbacks de circulación, volviendo a la moneda metálica. Esta retirada se hizo de forma ordenada, ya que los greenbacks provocaron una inflación deseada para pagar las deudas bélicas. 1.2. El NACIMIENTO DEL SISTEMA DE BRETTON WOODS 1.2.1. El Plan White El sistema de Bretton Woods fue establecido en 1944 durante una conferencia en Bretton Woods, New Hampshire, Estados Unidos, con el objetivo de crear un marco para la cooperación económica internacional después de la Segunda Guerra Mundial. Al final de la Segunda Guerra Mundial, la economía mundial estaba en una situación crítica. Estados Unidos emergió como la principal potencia económica, con una economía próspera que se benefició del esfuerzo bélico. A diferencia de Europa, que enfrentaba devastación y crisis, Estados Unidos no temía una recesión, sino que buscaba facilitar la expansión de su economía a través del comercio exterior. Comparación con Gran Bretaña La situación de Estados Unidos contrastaba notablemente con la de Gran Bretaña. Mientras que el Reino Unido enfrentaba serias dificultades económicas y una balanza de pagos deficitaria, Estados Unidos había superado la crisis de 1929 y no temía que se repitiera. En cambio, su preocupación principal era la posibilidad de que las restricciones impuestas en Europa durante la guerra se mantuvieran, lo que podría obstaculizar su capacidad de exportación. Objetivos del Plan White El Plan White, propuesto por el economista Harry Dexter White, se diseñó con varios objetivos en mente: Estabilidad de los Tipos de Cambio: La estabilidad de las monedas era una prioridad para Estados Unidos. El plan buscaba restaurar rápidamente la estabilidad de los tipos de cambio para facilitar el comercio internacional. Facilitar el Comercio: Estados Unidos quería evitar las devaluaciones competitivas y cualquier forma de discriminación que pudiera amenazar sus exportaciones. El restablecimiento de la libertad de cambio era fundamental para el crecimiento económico. Fortalecer el Dólar: El dólar estadounidense se había consolidado como la principal moneda de reserva. Estados Unidos contaba con considerables reservas de oro (24,000 millones de dólares en 1944), lo que le brindaba confianza en la capacidad de su moneda para cumplir con las responsabilidades del comercio internacional. Características del Plan El Plan White se caracterizaba por tres funciones principales que se integrarían en el futuro Fondo Monetario Internacional (FMI): Asegurar la Estabilidad Monetaria: El plan proponía una oficina de cambios que permitiría a los países intercambiar monedas sin necesidad de crear una nueva unidad de cuenta. Cada país tendría cuentas en su propia moneda, lo que simplificaría las transacciones internacionales. Concesión de Créditos: El acceso a créditos del FMI estaría limitado en tiempo y cantidad, dependiendo de la participación de cada país en la institución. Esta participación se basaría en criterios económicos y financieros, y se ajustaría periódicamente mediante acuerdos entre los países miembros. Facilitar Ajustes: Los países que solicitaban créditos debían aceptar condiciones que promovieran la reducción de sus déficits en la balanza de pagos. Sin embargo, el plan no contemplaba mecanismos automáticos para los países excedentarios, lo que generaba una falta de simetría en los ajustes requeridos. Comparación con el Plan Keynes El Plan White fue considerado menos innovador que el Plan Keynes, que proponía la creación de una nueva moneda internacional. En lugar de eso, el Plan White continuaba utilizando las monedas nacionales, manteniendo el papel del dólar como la moneda más confiable en el comercio internacional. Esto reflejaba la visión de Estados Unidos de que el comercio y las inversiones eran más importantes que la creación de una nueva moneda. Acuerdos de Bretton Woods El Plan White fue ratificado el 22 de julio de 1944, marcando el establecimiento de los acuerdos de Bretton Woods, que sentaron las bases del FMI. La ratificación requería una mayoría superior a dos tercios en el Congreso de Estados Unidos, que se llevó a cabo en julio de 1945. Los acuerdos también necesitaban ser ratificados por países que representaran al menos el 65% de las cuotas. 1.2.2. Los principios de Bretton Woods La conferencia de Bretton Woods estableció un sistema monetario internacional basado en dos principios fundamentales: la convertibilidad de las monedas y la estabilidad de las monedas. 1.2.2.1. La Convertibilidad de las Monedas Obligaciones de los Países Miembros: Convertibilidad Jurídica: Cada país debía rescatar su propia moneda a petición de otros países miembros. Esto significaba que, si un banco central, como el de Suecia, tenía francos franceses y solicitaba su conversión, Francia debía pagarlos en coronas suecas o en oro. Esta obligación se aplicaba solo a las reservas oficiales adquiridas a través de transacciones corrientes. Convertibilidad Económica: Los países debían garantizar la libre circulación de su moneda en transacciones internacionales corrientes, evitando restricciones sin la aprobación del Fondo Monetario Internacional (FMI). Excepciones: Durante un periodo de transición tras la guerra, los países podían mantener restricciones en pagos y transferencias, especialmente si enfrentaban invasiones o desequilibrios en sus balanzas de pagos. Si una moneda escaseaba debido a un superávit en la balanza de pagos, otros países podían aplicar medidas discriminatorias, pero solo tras consultar al FMI. 1.2.2.2. La Estabilidad de las Monedas Obligaciones Generales: Cada país debía colaborar con el FMI para promover la estabilidad de los tipos de cambio y evitar modificaciones motivadas por rivalidades económicas. Paridades Oficiales: Las monedas debían expresarse en términos de oro o dólares estadounidenses, fijando márgenes de fluctuación del ±1% respecto a la paridad central. Los bancos centrales podían intervenir en el mercado de oro para estabilizar sus monedas. Flexibilidad en la Estabilidad: Un país podía modificar la paridad de su moneda para corregir desequilibrios fundamentales, con diferentes procedimientos según el tamaño de la modificación. La paridad de todas las monedas podía cambiarse en relación con el oro, pero esto requería una mayoría cualificada en el FMI, lo que otorgaba un poder de veto a Estados Unidos y Gran Bretaña. 1.2.3. El Fondo Monetario Internacional Como los acuerdos de Bretton Woods organizaron la convertibilidad y la estabilidad de las monedas, hacía falta una institución que garantizara el respeto de las reglas, que tenían, como hemos visto, un cierto número de excepciones. Pero el papel del Fondo Monetario fue también el de dar a los países miembros los medios para intervenir en el mercado para sostener su moneda y no obligarlos a establecer o mantener restricciones. Éste es el papel de la institución financiera que vamos a examinar. Adhesión de los Países Miembros Cuotas: Al ingresar al FMI, a cada país se le asigna una cuota que representa su contribución al capital del Fondo. Esta cuota no solo determina la cantidad de recursos financieros que un país puede recibir, sino también su derecho a voto dentro de la institución. En el momento de su creación, se decidió que Estados Unidos tendría una cuota doble en comparación con el Reino Unido, estableciendo así una estructura de poder desigual en la organización. La Unión Soviética y China ocuparían el tercer y cuarto lugar, respectivamente. La fórmula utilizada para calcular estas cuotas incluía varios factores: el 2% de la renta nacional en 1940, el 5% de las reservas de oro y dólares a partir del 1 de julio de 1943, el 10% de la variación más fuerte de las exportaciones entre 1934 y 1938, y el 10% de la media anual de las importaciones durante el mismo periodo. Con un total de 8,800 millones de dólares, Estados Unidos tenía una cuota de 2,740 millones de dólares (31,3%), mientras que el Reino Unido tenía 1,300 millones, la Unión Soviética 1,200 millones, y China 550 millones. Tras la exclusión de la Unión Soviética, el total de cuotas se redujo a 7,600 millones de dólares, incrementando la cuota de EE. UU. a 36,2%. Derechos de Voto: Los derechos de voto en el FMI se determinan en función de las cuotas, pero no son completamente proporcionales. Cada país tiene un voto por cada 100,000 dólares de cuota, más 250 votos adicionales. Este sistema beneficia a los países más pequeños, permitiéndoles tener una voz más significativa en comparación con su contribución real. Por ejemplo, Estados Unidos, con 36,2% de la cuota, solo tiene 31,9% de los derechos de voto, mientras que Irán, con 0,3%, tiene cerca del 0,6% de los derechos de voto. Liberia, con una cuota de 0,006%, tiene aproximadamente 0,3% de los derechos de voto. Estructura y Gobernanza Consejo de Gobernadores: Este consejo está compuesto por representantes de todos los países miembros y se reúne anualmente en una Asamblea General. La Asamblea se lleva a cabo en Washington dos años consecutivos y luego en otro país miembro, promoviendo así la participación global. Ejemplos de ciudades donde se ha celebrado la Asamblea incluyen Manila (1976), Belgrado (1979), y Berlín (1988). Administradores: Los cinco países con las cuotas más altas (EE. UU., Reino Unido, Alemania, Francia y Japón) nombran un administrador cada uno. Los otros administradores son elegidos por grupos de países con afinidades geográficas o culturales. Actualmente, hay 24 administradores. Estos administradores no son expertos independientes, sino que representan a sus países y tienen un papel político significativo en la toma de decisiones del FMI. Director General: El director general del FMI es responsable de la gestión diaria de la institución y, aunque no está estipulado en los estatutos, este puesto ha sido tradicionalmente ocupado por un europeo. Desde 1963, ha habido un director general adjunto que es estadounidense, lo que refleja la estructura de poder en el FMI. Emisiones y Compras Operaciones de Cambio: Las "emisiones" se refieren a las operaciones más comunes del FMI, aunque el término "compras" es el que se utiliza oficialmente. Estas operaciones combinan elementos de cambio y crédito. En una operación de cambio, un país en dificultades cede su moneda débil al FMI y recibe a cambio la moneda fuerte de otro país miembro. Esto permite al país en crisis aumentar sus reservas sin perder el control de su propia moneda. El FMI, a su vez, acumula monedas de países con déficits en su balanza de pagos, lo que puede llevar a un aumento en la proporción de monedas débiles en sus reservas. Condiciones de Crédito: Cuando un país compra moneda del FMI, debe devolverla en un plazo determinado. Además, el país debe pagar comisiones que oscilan entre 0,5% y 4%, dependiendo del volumen y la duración del crédito. Estas comisiones se pueden pagar en oro o en la moneda nacional si el país no tiene suficiente oro. Esto crea un sistema de incentivos y penalizaciones que busca asegurar que los países mantengan una disciplina fiscal. Límites y Procedimientos Tramos de Emisión: Un país puede comprar hasta el 25% de su cuota cada año, con un límite total del 200% de su cuota. El primer tramo, conocido como "tramo-oro", corresponde al 25% de la cuota que el país pagó en oro. Este tramo es considerado un crédito sobre el Fondo y permite al país movilizar su crédito. Posiciones Acreedoras y Deudoras: La situación de un país como acreedor o deudor depende de la relación entre sus reservas en el FMI y su cuota. Si un país utiliza más de su cuota, se convierte en deudor del FMI. A medida que un país realiza emisiones, las reservas del FMI en su moneda y en la moneda que recibe varían, afectando así las posiciones de otros países. Aunque el FMI no corre riesgos de cambio, puede enfrentar problemas de liquidez si acumula demasiadas monedas débiles. Cláusulas de Recuperación El capítulo VII del FMI se ocupa de las monedas escasas y permite al Fondo: Recuperar reservas: El FMI puede recuperar el total de sus reservas en una moneda cediendo oro al país involucrado, lo cual es obligatorio para el país que no puede negarse. Estimular emisiones: El FMI puede animar a un país a emitir en su moneda o en la de otro país, si este lo consiente. Esta fórmula ha sido utilizada especialmente para cantidades significativas y es fundamental para mantener la liquidez del Fondo. La Evolución de las Operaciones del fondo Desde su creación en Bretton Woods, el FMI ha experimentado cambios significativos. Inicialmente, países como Polonia, Checoslovaquia y Cuba se retiraron, mientras que nuevos miembros, incluidos Alemania, Japón y naciones africanas tras su independencia, se unieron. La asignación de cuotas se revisa cada cinco años, con incrementos que han variado entre el 25% y el 50%. Las modalidades de operación del FMI también han cambiado. Se introdujeron reembolsos escalonados y se sustituyó la amortización estatutaria por la obligación de compra anticipada. Las comisiones se fijan anualmente para equilibrar los resultados, y se paga una remuneración a los países con posición crediticia. Los administradores del FMI tienen la autoridad para interpretar los estatutos y han utilizado este poder para ajustar paridades y decidir sobre la ayuda a países con desequilibrios en su balanza de pagos. Se estableció la política de aseguramiento de emisiones, que permite a los países negociar previamente las condiciones para acceder a los recursos del Fondo. Este enfoque, formalizado en la primera enmienda de 1969, ha sido aplicado tanto a países industrializados como en desarrollo, destacando la importancia de las condiciones impuestas sobre las emisiones solicitadas. 1.3. EL SISTEMA KINGSTON Según el contexto histórico del sistema monetario internacional, uno de los sistemas más conocidos es el de Bretton Woods, sin embargo, su predecesor que se denomina con el término sistema Kingston no es ampliamente reconocido, no obstante, tuvo mucho efecto en los cambios del SMI a partir del año 1976. El sistema Kingston es una reforma del sistema bretton Woods, debido a las debilidades que tuve el sistema anteriormente, es por ellos que crearon un mejor marco flexible para las economías internacionales y las cuales lleven una mejora relacional entre sí. Así como la flexibilidad en los tipos de cambios de los países implicados, permitiendo que sus monedas fluctúan libremente entre sí, para que así ayudará al desequilibrio económico 1.3.1. La evolución de los DEG Denominado la evaluación de los derechos especiales de giro consta en un análisis y que impacto tiene el sistema monetario internacional entre los países implicados, también se le denomina como una especie de complemento de reservas en el cual los países complementa las reservas de divisas, esto para proporcionarles un efecto de liquidez en momento de crisis financieras que se puede dar en cualquier momento. · Facilita las transacciones y estabiliza las relaciones financieras de los países. · Sistema beneficioso para los países en desarrollo Los derechos especiales de registros están compuestos de una cesta de monedas las cuales son: dólar estadunidense, yuan chino, euro, libra esterlina y el yen japón. en las que proporcionan una estabilidad y fluctuación efectiva según sus variaciones de tasas de cambio de las diferentes monedas. 1.3.2. Gestión de los tipos de cambio flotantes El manejo de las monedas de cada país y su tipo de cambio los cuales no están fijados. Esto quiere decir que sus tipos de cambios se pueden ajustar libremente a las oferta y demanda que sostenga el mercado de divisas, así como permite realizar ajustes automáticos en los tipos de cambio, lo cual puede contribuir a corregir desequilibrios en la balanza de pagos. La flexibilidad de los tipos de cambio puede contribuir a evitar crisis económicas, permitiendo que las economías se adapten a cambios en las condiciones externas. Los tipos de cambio flotantes también pueden influir en la inflación, ya que una depreciación de la moneda puede elevar los precios de los bienes importados. 1.3.3. Ayuda a los países en camino de desarrollo La tensión entre las necesidades de los países en vías de desarrollo y las preocupaciones de los países industrializados en el contexto de la gestión de los DEG. La propuesta de emitir DEG vinculados a las necesidades de los PVD muestra un intento de adaptar las políticas financieras internacionales a las realidades económicas de estos países, que a menudo enfrentan dificultades estructurales y de liquidez. Así como diversas estrategias que se basan en el diseño mecánico para abordar las necesidades económicas de los países, y dentro de sus funciones se encuentra: · La cooperación internacional · Desarrollo sostenible · Facilidades de crédito · Condiciones de política económica y monitoreo de resultados El abandono de la convertibilidad: el nuevo estatus del oro Durante el enfoque del sistema Kingston se dieron diferentes cambios, uno de ellos es el acuerdo del oro en los bancos centrales , esto para garantizar el crédito de las divisas que se pudieran conceder a los países, así como rescatar aquellos créditos que fueron concebidos y por último llevar una mejor contabilidad de las reservas que conllevan los bancos centrales. Durante el año 1976 el fondo monetario del oro fue de 4.800 toneladas , convirtiéndolo a dólares, sería un aproximado de 6,5 miles de millones de dólares, los cuales serán entregados a los países que desean comprar según los estatutos autorizados. El nuevo estatus del oro también trajo un nuevo papel de los derechos especiales de giro, como el poder ser utilizados por el fondo en un número creciente de operaciones, esto para el pago de comisiones o remuneraciones. Su extensión de los DEG permitió nuevas operaciones como: los avales, préstamos, swaps. El abandono de la estabilidad: el régimen de tipos de cambios flotantes Con un régimen establecido en la firme vigilancia sobre las políticas de cambios de los estados miembros, esto quiere decir, en que se debe aplicar a los regímenes en donde avalan que ningún miembro puede manipular los tipos de cambio del sistema monetarios . así también los miembros deben tener en cuenta los intereses de los demás países miembros. 1.4 EL NUEVO SISTEMA MONETARIO INTERNACIONAL Los acuerdos de Bretton Woods se basaban sobre unas reglas que los países debían respetar y que constituían para ellos obligaciones y coacciones. Los acuerdos de Kingston se basan tanto en los procedimientos que el Fondo Monetario debe aplicar como en el comportamiento que los países deben tener: no se puede hablar de un sistema en sentido estricto; se puede incluso cuestionar si se trata de un sistema. No se le puede caracterizar más que por los problemas que trata de solucionar. Tres nos parecen esenciales. Las soluciones encontradas que no son definitivas constituyen un elemento importante del nuevo sistema monetario internacional. Es el conjunto de normas, instituciones y acuerdos que regulan las relaciones monetarias entre los diferentes países del mundo. Imagina el SMI como un gran engranaje que conecta las economías de todos los países, permitiendo que intercambien bienes y servicios, inviertan en el extranjero y mantengan una cierta estabilidad financiera. El sistema monetario internacional es importante porque facilita el comercio internacional, al establecer un marco común para las transacciones monetarias, el SMI hace que sea más fácil para los países comerciar entre sí. También promueve la estabilidad económica ya que ayuda a prevenir crisis financieras a nivel mundial y a mantener la estabilidad de los precios. Por último, fomenta la inversión, permite que el capital fluya libremente entre los países, lo que estimula el crecimiento económico. 1.4.1 Principales componentes Tipos de cambio: Es el precio de una moneda en términos de otra. Pueden ser fijos (establecidos por los gobiernos) o flotantes (determinados por la oferta y la demanda en el mercado). Reservas internacionales: Son activos en moneda extranjera que los bancos centrales acumulan para hacer frente a posibles desequilibrios en la balanza de pagos. Instituciones internacionales: El Fondo Monetario Internacional (FMI) y el Banco Mundial son las principales instituciones que supervisan y regulan el SMI. Acuerdos monetarios: Son tratados y convenios entre países que establecen las reglas para sus relaciones monetarias.Principales componentes del nuevo sistema monetario internacional. 1.4.2 La financiación del desarrollo Las primeras emisiones del Fondo se efectuaron por parte de los países industrializados, los cuales, al tener una balanza de pagos temporalmente deficitaria, podían intervenir más eficazmente para sostener su moneda sin establecer restricciones. Las cosas cambiaron a medida que los países tomaron prestado en el mercado para financiar sus déficits, provocando que el ensanchamiento y posterior supresión de los márgenes hicieran menos necesarias las intervenciones. Fueron los países en vía de desarrollo los que les tomaron el relevo. Las fuertes fluctuaciones de los precios de las materias primas y el encarecimiento de los precios del petróleo afectaron a la situación de muchos de ellos: algunos no pudieron tomar prestado al sector bancario, y aquellos que pudieron tuvieron que tomar las medidas de ajuste necesarias. 1.4.3 La evolución de la condicionalidad Las condiciones en las que salen las emisiones no fueron modificadas cuando los países industrializados dejaron su sitio a los países en vía de desarrollo para solicitar la ayuda del Fondo. A petición del Comité provisional, los administradores procedieron a un examen profundizado de las condiciones en marzo de 1979. Concretaron el procedimiento para integrar las consultas establecidas en el nuevo artículo IV, que exige un mayor seguimiento de los programas. Desearon que el Fondo tuviera en cuenta los objetivos políticos y sociales de cada Estado miembro, así como sus prioridades económicas, pero el contenido de los programas no fue puesto en práctica. Debido a la regulación de la demanda y por las llamadas medidas de austeridad, fue el motivo por el que los países debían ajustarse. Se comprende que estas medidas fueron criticadas por los países involucrados. Se realizó un cambio, fomentado bajo el impulso de J. de Larosiere. Sin mencionar la importancia de las medidas que afectan a la demanda, el Fondo juzgó necesario actuar igualmente sobre la oferta "para mejorar la base productiva de la economía nacional», No se trata solamente de asegurar la estabilidad de la economía, sino de favorecer el crecimiento. Las emisiones serían acompañadas de programas tendentes al desarrollo de las inversiones en un sector orientado hacia la exportación u ofreciendo empleo rápidamente. Interviniendo de esta forma a un nivel real, el Fondo se acercará al Banco Mundial, el cual no sólo financiaba proyectos, sino que ponía a disposición préstamos de ajuste estructural para ayudar al país en cuestión a restablecer su situación exterior. 1.4.4 El dominio del Endeudamiento Internacional El endeudamiento de los países del Tercer Mundo es la consecuencia ineludible del reciclaje internacional de capitales. El aumento del crédito y el de los depósitos se equilibran sobre un plan contable, pero entrañan su correspondiente crédito o deuda con respecto a los bancos internacionales. Esta acumulación tiene consecuencias cuestionables sobre el plan financiero, pues refuerza las posiciones deudoras y las posiciones crediticias de los países afectados. La ausencia de una regulación institucional de liquidez internacional ha colocado a la economía americana en el centro del sistema, dejando el campo libre al sistema bancario privado. Fuentes de endeudamiento Los países pueden obtener financiamiento a través de préstamos de instituciones financieras internacionales (como el FMI o el Banco Mundial), emisión de bonos en mercados internacionales, o préstamos bilaterales de otros países. Condiciones de la Deuda Las condiciones bajo las cuales se contrae la deuda, incluyendo tasas de interés, plazos de pago y requisitos de reformas estructurales, son cruciales. Estas condiciones pueden afectar la soberanía económica de un país. Gestión de la Deuda Implica la planificación y ejecución de estrategias para asegurar que el país pueda cumplir con sus obligaciones de pago sin comprometer su desarrollo económico. Esto puede incluir la reestructuración de deudas o la búsqueda de nuevas fuentes de financiamiento. Impacto económico Un alto nivel de endeudamiento puede limitar la capacidad de un país para invertir en infraestructura y servicios sociales, afectando su crecimiento económico a largo plazo. Además, puede generar vulnerabilidades ante crisis financieras globales. Políticas de endeudamiento Los gobiernos deben establecer políticas claras sobre cómo y cuándo endeudarse, así como sobre el uso de los fondos obtenidos. Esto es fundamental para asegurar un manejo responsable de la deuda. Sostenibilidad de la deuda Es importante evaluar si un país puede sostener su nivel de deuda a largo plazo, considerando su crecimiento económico, ingresos fiscales y otros factores. 1.4.4.1 Causas del endeudamiento internacional: Déficits comerciales: Cuando un país importa más de lo que exporta, debe financiarse a través de préstamos externos. Inversiones extranjeras: La inversión extranjera directa puede generar deuda si los recursos obtenidos se utilizan para financiar proyectos que no generan suficientes ingresos para pagar los intereses y el capital. Crisis económicas: Los eventos económicos adversos, como recesiones o crisis financieras, pueden obligar a los países a buscar financiamiento externo para estabilizar sus economías. Proyectos de desarrollo: Muchos países en desarrollo contraen deuda para financiar proyectos de infraestructura, educación y salud, con la esperanza de impulsar su crecimiento económico a largo plazo. II. CONCLUSIONES ● El sistema monetario internacional enfrenta muchos desafíos uno de ellos es la volatilidad de los tipos de cambio, el aumento de las criptomonedas y el constante influencia de economías emergentes, esto es lo que ha impulsado discusiones sobre la necesidad de reformas, con el objetivo de hacer que el sistema más equitativo y adaptable a los cambios tecnológicos y globales. ● A lo largo de la historia, el sistema monetario internacional ha experimentado diversas transformaciones, desde el patrón oro en el siglo XIX hasta el sistema de Bretton Woods en el siglo XX y, finalmente, a un sistema de tipos de cambio flotantes en la actualidad. Cada transición ha respondido a las necesidades económicas y políticas de su tiempo, reflejando un intento de encontrar un equilibrio entre la estabilidad monetaria y el crecimiento económico. ● Muchas de las reformas más significativas en el sistema monetario internacional han sido impulsadas por crisis financieras o económicas. Por ejemplo, la Gran Depresión llevó a la creación del sistema de Bretton Woods después de la Segunda Guerra Mundial, mientras que la crisis del petróleo en la década de 1970 contribuyó a la transición hacia un régimen de tipos de cambio flotantes. Estas crisis han evidenciado la vulnerabilidad de los sistemas existentes y han llevado a la búsqueda de nuevas soluciones III. RECOMENDACIONES ● Es esencial mejorar la forma en que los países son administrados y representados en el fondo monetario internacional y en el Banco Mundial, las reformas necesarias apuntan a garantizar que los países emergentes y en desarrollo tengan voz de toma de decisiones. ● Implementar políticas que promuevan la estabilidad cambiaria que incluye el uso de políticas monetarias y fiscales coherentes y la intervención en los mercados de divisas cuando sea necesario para evitar fluctuaciones extremas. ● Realizar una inclusión financiera para los países que se encuentran en pleno desarrollo, mayormente países latinoamericanos son los que se ubican en esta situación, por ello se les debe dar accesos a servicios financieros que los apoyen en diferentes crisis financieras externas que se pueden dar. Mayormente estas son causadas por el cambio repentino del tipo de cambio o desequilibrio económico en la policía nacional. ● Promover el uso de los derechos especiales de giro (DEG) los cuales sirven como herramienta fundamental en la gestión de reservas y facilita las transacciones internacionales, dando así una mayoyor estabilidad monetaria al sistema financiero. IV. BIBLIOGRAFÍA https://www.ehu.eus/Jarriola/Docencia/SMFI/Michel%20Lelart_El%20FMI.pdf https://www.iri.edu.ar/publicaciones_iri/IRI%20COMPLETO%20-%20PublicacionesV05/Publicaciones/L2/L202.htm#:~:text=Sistemas%20monetarios%20internacionales&text= Todo%20Sistema%20Monetario%20Internacional%20(SMI,financiera%20externa%20de%2 0las%20naciones. https://www.isobi.institute/es/definiciones-financiaci%C3%B3n-internacional/sistemamonetario-internacional https://www.euroinnova.com/blog/que-es-el-sistema-monetario-internacional